Nyheter

Amerikanska guldmynt versus tackor

Flera av världens länder ger ut mynt i form av investeringsguld på 1 ounce som säljs av deras respektive myntverk. Den amerikanska versionen av detta mynt, som ges ut av US Mint, kallas Eagle (örnen).

De amerikanska Eagle-mynten i platina, guld och silver är antagligen de mest populära mynten bland investerare världen över. Detta kan till viss del förklaras av att Eagle-mynten är de enda mynt vars vikt, innehåll och renhet garanteras av den amerikanska staten. Eagle-mynten anses höra till de vackraste guldmynten.

Mynten är så pass populära att de köps och säljs världen över, och att de dessutom tillåts ingå i de amerikanska pensionsplanerna, de så kallade IRS-kontona vilket är jämförbart med svenska IPS-konton. Vi anser emellertid att det finns orsaker att inte välja att köpa dessa mynt, och att det är bättre att istället välja tackor då en placering görs i ädelmetaller.

Eagles, en kort beskrivning

Utgivningen av de moderna eaglesmynten startades 1986, då med romersk datummärkning. 1992 övergick det amerikanska myntverket, U.S. Mint, till att förse dem med arabiska siffror istället. Trots att dessa mynt är ett relativt modernt påfund så har myntserien historiska anor som få andra kan matcha.

Designen på dessa mynt härstammar från de allra första amerikanska guldmynten som utgavs från och med 1795. De allra första av de amerikanska mynten var försedda med en avbildning av en örn, vilket var orsaken till att de döptes till Eagles. Ett mynt med valören 10 USD kallades oftast för Eagle, medan valören 20 USD benämndes Dubble-Eagle. I samma serie fanns också valörerna ½ Eagle och ¼ Eagle, motsvarande 5 respektive 2,5 USD.

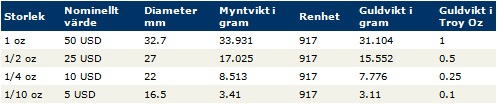

Eagle-mynten i guld präglas med halten 917 i fyra olika storlekar: 1 oz, ½ oz, 1/4 oz och 1/10 oz. Förutom guld innehåller varje mynt silver och koppar som stärker och skyddar myntet mot förslitning och repor. De amerikanska Eagle-mynten är officiella betalningsmedel i USA vilket ger dem statlig garanti – till det nominella värdet 5 USD, 10 USD, 25 USD och 50 USD. Garantin är mer av symbolisk betydelse och speglar inte det egentliga värdet då guldpriset under historiens gång har varit mycket högre än det nominella värdet.

Design

Framsida: Det är framsidan på detta mynt som gör att Eagles-mynten anses vara ett av världens vackraste mynt. Framsidan avbildar Augustus Saint-Gaudens Frihetsgudinna, Lady Liberty, som fanns med redan på de 20 USD-guldmynt som präglades under perioden 1907 till och med 1933. Lady Liberty avbildas på ett sätt som vi inte är vana att se henne – i helfigur och med böljande hår. I den högra handen håller hon traditionsenligt facklan medan hon bär en olivkvist i den vänstra.

Baksida: Den bakre sidan av myntet har utformats av skulptören Miley Busiek. På baksidan syns en örnhanne flygande över ett bo med en kvinnlig örn och hennes ungar. I näbben håller den manliga örnen en olivkvist. Avbildningen är tänkt att symbolisera familjen och dess värderingar och traditioner.

De amerikanska Eagle-mynten är onekligen vackra, men den amerikanska lagstiftningen gör att dessa ofta blir mycket dyrare för en köpare än vad det blir att köpa guld eller silver i form av tackor.

1986 re-lanserades de amerikanska Eagle-mynten, men de har ett gammalt och anrikt förflutet då första mynten av denna ty gavs ut redan 1795. De första guldmynten hade valören 10 USD och kallades också för Eagle. Dubbel-Eagle var guldmynt som hade valören 20 USD medan 1/2 och 1/4 Eagle-mynt hade valörerna 5 USD och 2,5 USD. När USA introducerade den nya guldmyntsserien 1986 var det naturligt att fortsätta med den tidigare designen med örnen.

Tekniska specifikationer Gold Eagles

Varför mynten bör undvikas

Vi konstaterar att Eagles är vackra, eftersökta, enkla att omsätta och dessutom garanteras av den amerikanska staten. Trots detta vågar vi sticka ut hakan och påstå att dessa mynt bör undvikas till förmån för tackor.

Orsaken till att vi anser att dessa mynt inte är ett bra köp är den amerikanska lagstiftningen och de amerikanska placerarnas oro för framtiden. Just det sistnämnda borde vara något som annars garanterar en framtida efterfrågan, men det ställer till det så till vida att det gör Eagles-mynten betydligt dyrare än tackor.

Det amerikanska myntverket, U.S. Mint, kan idag inte möta det stora efterfrågetryck som råder på Eagles-mynt av guld och silver. Detta är en följd av att den finansiella oron har nått utanför finanskvarteren vid Wall Street och ut till den vanliga befolkningen som nu börjar inse faran med QE, Quantitative Easing, där den amerikanska centralbanken trycker upp pengar vid behov. De amerikanska småspararna har i en allt högre utsträckning övergått till att köpa guld och silver, ofta i form av just Eagles-mynt, för att skydda och bevara sitt kapital.

Med tanke på att det amerikanska myntverket, U.S. Mint ,säljer dessa mynt till ett pris som överstiger guldvärdet så borde dessa rent logiskt kunna köpa guld på den öppna världsmarknaden i en sådan omfattning att det möter den ökade efterfrågan.

Problemet är den amerikanska lagstiftningen. När den amerikanska kongressen röstade i genom Guld Bullion Act of 1985, föreskrevs det att U.S. Mint skulle producera Eagle-mynt i en sådan omfattning att det möter efterfrågan. Problemet är att samma laga föreskriver att alla Eagles-mynt skall tillverkas av guld eller silver som har sitt ursprung från gruvor inom USA:s gränser.

I och med att de amerikanska gruvorna inte kan leverera ädelmetaller i önskad omfattning har det uppstått en så kallad efterfrågekris. Vi kunde se hur denna ledde till att U.S. Mint under hösten tvingades avbryta all försäljning av dessa mynt, vilket lett till negativa effekter på myntmarknaden. Det premium som betalades för dessa mynt nådde periodvis helt vansinniga nivåer, det var inte ovanligt att se hur silver-eagles betalades 80 procent över spotpriset. Detta är annars ett mynt som betalats bara några procent över spotpriserna på silvermarknaderna.

Fortfarande övertygad om att du skall köpa mynt när du erbjuds att köpa tackor?

Vi är av den uppfattningen att alla bör ha en andel ädelmetaller bland sina placeringar, omkring fem procent anses oftast vara en bra andel som både ökar värdet och minskar risken. Vi vill däremot inte att du skall behöva betala för mycket för ditt guld. Bara för att andra gör det så behöver du inte göra det.

Nyheter

Oljepriserna slaktas på samtidiga negativa faktorer

Både WTI- och Brent-oljan har idag fallit med omkring 7 procent, där WTI handlas kring 66,50 USD och Brent kring 69,89 USD. De kan dessutom tilläggas att USAs valuta idag faller mot i princip alla andra valutor, vilket gör oljepriset för alla utanför USA har fallit ännu mer.

USA:s handelskrig mot alla världens länder, förutom Ryssland, har skadeskjutit hela världsekonomin vilket förväntas minska efterfrågan på olja. Samtidigt fortsätter OPEC+ att enligt plan trappa ner sin begränsning av oljeproduktionen, dvs man kommer att producera mer olja.

Tullsmärta för amerikansk oljeproduktion

Fallande oljepriser är ingenting amerikanska oljeproducenter gillar. De drabbas dock även på kostnadssidan. Stålrör och andra saker som oljeproducenter använder har belagts med tullar, vilket gör att produktionskostnaderna stiger. Amerikanska oljebolag är det dock svårt att gråta över, de har trots allt finansierat och marknadsfört denna utveckling.

Någonting som USA dock inte införde tullar på är olja. Hade Trump fullföljt de planerna då hade det kunnat bli ett ännu större kaos.

Nyheter

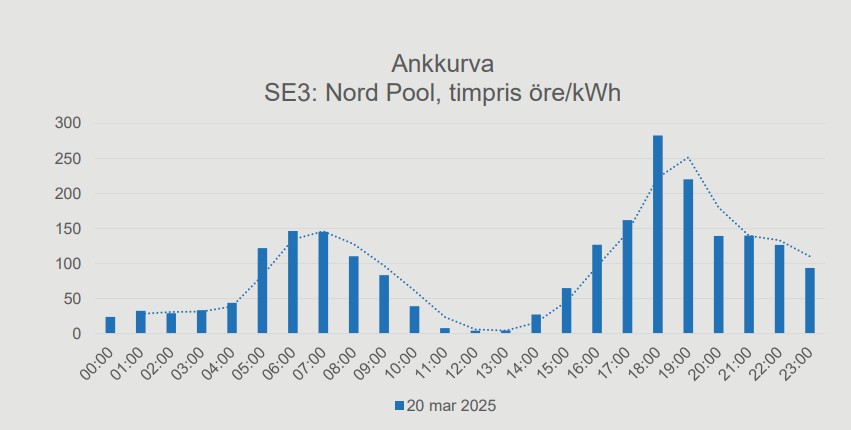

Våren präglas av svängigt elpris och ankkurva

Den senaste tidens starka vindar, tyska solkraft och de välfyllda nordiska vattenmagasinen har bidragit till en god elförsörjning. I kombination med temperaturer ett par grader över det normala och minskad elkonsumtion har elpriset pressats nedåt sedan mars

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) blev för mars 50,81 öre/kWh i elområde 3 (Södra Mellansverige) och 15,80 öre/kWh i elområde 1 (Norra Sverige). Det är fortsatt stora elprisskillnader mellan elområdena och timpriserna har skiftat kraftigt under dygnet timmar.

– Den goda tillgången på vind- och vattenkraft bidrar till de lägre elpriserna i norr. I södra Sverige var ankkurvefenomenet tydligt i slutet av mars då det kom in mycket solkraft från Tyskland. Detta påverkade elpriset nedåt mitt på dagen, vissa timmar till och med minuspriser, för att sedan stiga raskt mot kvällen, säger Jonas Stenbeck, privatkundschef på Vattenfall Försäljning.

Den nordiska kärnkraften ligger kring 75 procent av installerad kapacitet. I början av mars stod vindkraften vissa timmar för nästan hälften av den totala produktionen vilket bidrog till timmar med låga priser och tom negativa priser. Fyllnadsgraden i de norska och svenska vattenmagasinen är fortsatt hög och den hydrologiska balansen, måttet för att uppskatta hur mycket energi som finns lagrat i form av snö, vattenmagasin och grundvatten, ligger över normal nivå.

Det råder fortsatt geopolitiska osäkerheter vilket gör att elmarknaden är något osäker. På kontinenten har priset på gas sjunkit men priserna på olja och kol har stigit något.

| Medelspotpris | Mars 2024 | Mars 2025 |

| Elområde 1, Norra Sverige | 56,60 öre/kWh | 15,80 öre/kWh |

| Elområde 2, Norra Mellansverige | 56,60 öre/kWh | 10,95 öre/kWh |

| Elområde 3, Södra Mellansverige | 59,47 öre/kWh | 50,81 öre/kWh |

| Elområde 4, Södra Sverige | 63,36 öre/kWh | 60,46 öre/kWh |

Ankkurva: Ankkurvan beskriver hur elproduktionen från förnybara energikällor, särskilt solenergi, påverkar elnätet över en dag. Kurvan har fått sitt namn eftersom grafen över elproduktion och efterfrågan under en dag liknar profilen på en anka.

Nyheter

Guld kostar över 3100 USD per uns och 1 miljoner kronor per kilo

För några veckor sedan passerade guldpriset den jämna och fina nivån av 1 miljon kronor per kilo. Något senare passerade priset den fantastiska nivån av 3000 USD per uns. Men när det senare hände så hade den svenska kronan förstärkts så priset var tillbaka under 1 miljon kronor.

Nu är dock guldpriset över båda dessa nivåer samtidigt. I skrivande stund är guldpriset 3 123 USD per uns och några få kronor över 1 miljon kronor per kilo. Detta trots att den svenska kronan ligger kvar kring 10 kronor per USD, en nivå som det var länge sedan vi hade.

Trump-administrationen har kastat både ekonomi och världsordning in i ett kaos, och det är till guld som många vänder sig för att i alla fall skydda sina egna ekonomiska tillgångar.

-

Nyheter3 veckor sedan

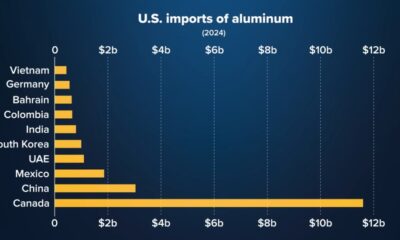

Nyheter3 veckor sedanUSA är världens största importör av aluminium

-

Analys4 veckor sedan

Analys4 veckor sedanOversold. Rising 1-3mth time-spreads. Possibly rebounding to USD 73.5/b before downside ensues

-

Analys3 veckor sedan

Analys3 veckor sedanCrude oil comment: Unable to rebound as the US SPX is signaling dark clouds on the horizon

-

Analys3 veckor sedan

Analys3 veckor sedanCrude oil comment: Not so fragile yet. If it was it would have sold off more yesterday

-

Nyheter2 veckor sedan

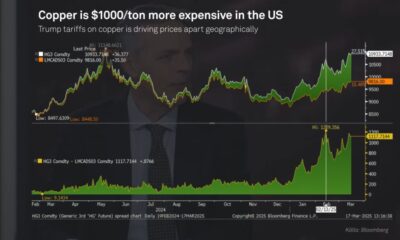

Nyheter2 veckor sedanPriset på koppar skiljer sig åt efter tariffer

-

Analys2 veckor sedan

Analys2 veckor sedanOil prices climb, but fundamentals will keep rallies in check

-

Analys2 veckor sedan

Analys2 veckor sedanCrude oil comment: Ticking higher as tariff-panic eases. Demand growth and OPEC+ will be key

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanEtt samtal om råvarorna som behövs för batterier