Nyheter

Timmer – den lönsammaste råvaran på hundra år

Skog har av tradition varit en investering som i första hand varit förbehållen privata, icke-industriella landägare. Den globala marknaden bedöms ha en årlig avkastning om 150 miljarder USD, vilket har gjort att institutionella investerare under de senaste tjugo åren så har börjat upptäcka denna ”perfekta” tillgång. De institutionella investerarna, som nu svarar för skogsägande om cirka 35 miljarder USD, är en blandning av pensionsstiftelser, ”vanliga” stiftelser och fonder. Av de investeringar som dessa har gjort är cirka 25 miljarder USD hänförliga till den amerikanska marknaden, världens största både när det gäller produktion men också i fråga om användningen av timmer.

Skog har av tradition varit en investering som i första hand varit förbehållen privata, icke-industriella landägare. Den globala marknaden bedöms ha en årlig avkastning om 150 miljarder USD, vilket har gjort att institutionella investerare under de senaste tjugo åren så har börjat upptäcka denna ”perfekta” tillgång. De institutionella investerarna, som nu svarar för skogsägande om cirka 35 miljarder USD, är en blandning av pensionsstiftelser, ”vanliga” stiftelser och fonder. Av de investeringar som dessa har gjort är cirka 25 miljarder USD hänförliga till den amerikanska marknaden, världens största både när det gäller produktion men också i fråga om användningen av timmer.

Det var pensionsfonder som till exempel Calper som gick i spetsen för denna typ av investeringar under 1980-talet, men det var de stora universiteten, till exempel Harvard och Yale, och deras fonder som såg den stora potentialen och har använt virke och skog i syfte att diversifiera sina portföljer globalt. Under 2010 investerade Harvard närmare en halv miljard USD i skog och utsläppsrätter i Nya Zeeland.

Timmer kan klassificeras som en specialiserad form av långa obligationer vilket gör det enormt populärt bland institutioner. Skogsmark som innehåller skog som växer kommer att generera pengar varje år genom avverkning och försäljning av virke. Det går att med en relativt hög säkerhet att modellera och budgetera den avverkning som görs varje år. I och med att tillväxten av skogen och den avverkning detta för med sig, som påverkas marginellt av rörligheten på de finansiella marknaderna, kan skogsinvesteringar anses vara en strukturerad produkt som i många fall har egenskaper som liknar dem som finns i lång obligation.

De flesta ser skogsmark som en specialiserad typ av fastighetsinvesteringar, där skogen, till skillnad från traditionella fastigheter som generar hyror, genererar sin huvudsakliga avkastning från försäljningen av virke och i vissa länder också utsläppsrätter.

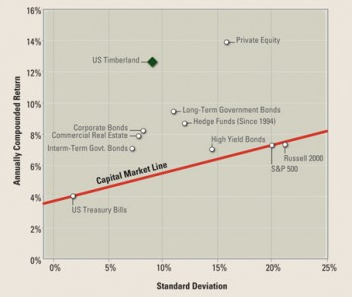

Skog kan betraktas som en högavkastande lågriskinvestering som faktiskt har gått betydligt bättre än både aktier, obligationer och andra råvaror under de senaste trettio åren. Faktum är, under perioden 1973 till och med 2002 gav en investering i aktivt skött skogsmark nästan 15 procent i årlig avkastning vilket skall jämföras med den som aktier gav – 11 procent. Timmer liksom de flesta råvaror är okorrelerad till aktier och till skillnad från alla andra råvaror fortsätter den att växa i tider av lågkonjunktur.

Skogsinvesteringar i korthet

- Ger diversifiering av investeringar

- En ansvarsfull och etiska investering

- Låg korrelation med aktiemarknaden

- Fortsatt ökande värde på grund av biologisk tillväxt av träd

- Priserna är mycket stabila över tiden med långa perioder av tillväxt och minimala fluktuationer i både efterfrågan och utbud

- Stor tillväxtpotential baserad på förestående försörjningskris

Utbud och efterfrågan

Den globala konsumtionen av tropiska träslag har mångdubblats de sista åren, ökningen har varit nästan 25 gånger under de senaste fyra decennierna. I takt med att den globala befolkningen ökar och dess levnadsstandard stiger är det mycket sannolikt att detta mönster kommer att fortsätta. Varje år förstörs minst 150.000 kvadratkilometer tropisk skog som inte ersätts, vilket i kombination med det ökade internationella politiska trycket att bevara skogsmarken och ökat tryck mot dem som ägnar sig åt olaglig skogsavverkning bör göra att värdena på virke stärks ytterligare.

Timmer versus aktier

Eller om vi föredrar det, stockar versus stocks. Timmer har inte bara slagit alla andra tillgångsklasser, det har också skett med en betydligt lägre volatilitet. Timmermarknaden har endast haft en negativ avkastning tre av de senaste 45 åren, medan aktiemarknaden uppvisat en negativ utveckling under i alla fall 12 av dessa. Under 1960-talets stora nedgång på aktiemarknaden, en nedgång som varade till omkring 1980 förlorade en investerare pengar på aktier enbart till följd av inflationen.

Diversifiering

Kommersiell skogsmark påverkas av en annan uppsättning av makroekonomiska faktorer och marknadsfaktorer än övriga tillgångsslag såsom aktier, obligationer och fastigheter, den traditionella grunden för de flesta portföljer. Genom att addera lågkorrelerande skogstillgångar kan risken minskas samtidigt som den möjliga avkastningen stiger.

Faktorer som talar för att virkespriserna kommer att fortsätta stiga

Efterfrågan på virke ökar snabbt, framförallt från de snabbt växande ekonomierna i Kina och i Indien. En aktuell prognos visar att Kinas urbana befolkning, det vill säga boende i städer, kommer att öka från dagens 530 miljoner invånare till 875 miljoner år 2030. Detta motsvarar närmare 40 städer av Londons storlek som måste byggas under de kommande 20 åren för att rymma dessa människor, något som sätter en enorm press på de globala virkespriserna.

Grönt och etiskt, en biologisk tillväxt

Utöver att erbjuda placeraren en riskjusterad avkastning och en finansiell diversifiering, tillför skogsmark mervärden genom den biologiska tillväxten träden ger samtidigt som dessa binder koldioxid.

Träd växer i volym och storlek och i takt med detta ökar även värdet då dessa stiger i värdekedjan. Skogen börjar sitt värde som lågvärderad massaved, men växer sedan till träd med lågt värde, där stammen har en diameter på mellan nio och tolv tum innan det slutligen utvecklas till värdefullt virke med en diameter överstigande tolv tum i diameter.

När ett träd växer och når en av de större och högre klasserna ökar det ekonomiska värdet av dessa. Eventuella negativa effekter av inflation och nedåtgående rörelser i virkespriserna motverkas effektivt av volymtillväxten. Vad som gör timmer en sådan attraktiv investering är effekten av uppåtriktade prisrörelser för virke förbättras av volymtillväxten i skogen.

Kan struktureras för specifika investeringsändamål

Skog är ett otroligt varierande tillgång och kan därför struktureras för att möta olika investeringsändamål. Högre kassaflöden kan uppnås genom en högre andel mer mogna timmerinnehav såsom teak.

Om långsiktiga vinster är viktigare än jämnt kassaflöde kan detta mål uppnås genom att förvärva nyplanteringar och investera i planteringsskede för maximal långsiktig värdeökning i kombination med hög tillväxt och intensiv drift. Om investerarnas mål är att skapa en balans av kassaflöden med betoning på långsiktig tillväxt kan virke av olika åldersgrupper ingå i portföljen för att uppnå detta mål.

Dessutom kan avkastningen förbättras ytterligare med en alternativ hantering såsom utsläppsrätter, användning av lånefinansiering, sälja utvalda fastigheter som har utvecklingspotential eller rekreationsvärde såsom jakträttigheter.

Skogsmark jämfört med andra tillgångar

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras