Analys

SEB – Råvarukommentarer, 31 augusti 2012

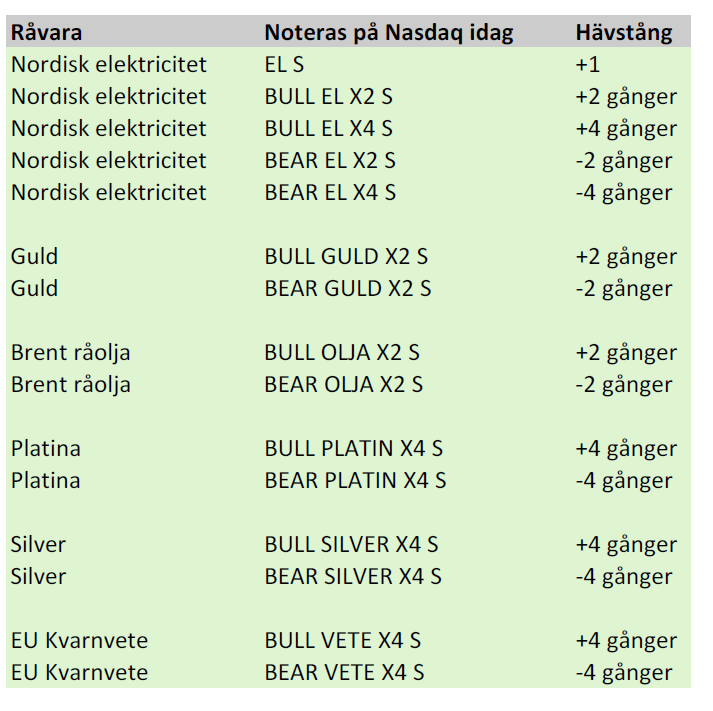

Nya ETN-er noterade idag

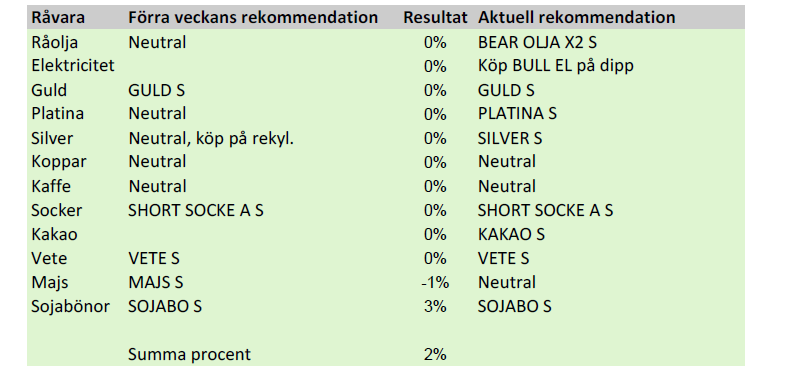

Sammanfattning av rekommendationer

Råolja – Brent

Uppgången in i motståndsområdet verkar ha kommit av sig, dock noteras även stöd i ett glidande 233‐dagars genomsnittsband ($113.30 / 110.00), men skulle utbudet vara så stort att efterfrågan i detta området mättas så räknar vi med fall ner in i ett bredare ~$108 / 101 område. Nya toppar krävs nu för att minska den kortsiktiga nedåtrisken.

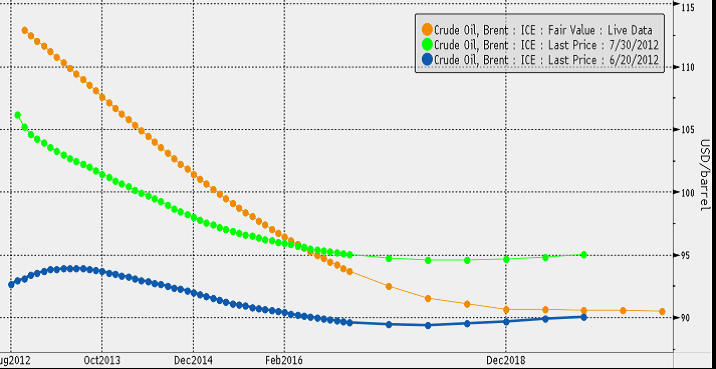

Marknadens bedömning av oljepriset fortsätter att balansera mellan å ena sidan svag makroekonomi i form av den allvarliga och mycket bräckliga situationen i Europa och nedjusteringar av utsikterna för den kinesiska ekonomin och å andra sidan störningar på utbudssidan. Till de befintliga utbudsstörningarna; bland annat i form av historiskt låg produktion i Nordsjön på grund av underhållsarbeten, sanktionerna mot Iran och geopolitisk oro i Mellanöstern har nu även orkansäsongens intåg och en brand i världens näst största raffinaderi, Amuay i Venezuela adderats. Orkanen Isaac som först uppgraderats till orkanstyrka men sedan nedgraderats igen till storm har gjort att 95% av riggarna i mexikanska gulfen och åtskillig raffinaderikapacitet längs kusten stängts ned. Effekterna av både stormen och branden verkar bli små och kortsiktiga och efter den inledande prisuppgången har marknaden vänt ned. Den senaste veckans amerikanska oljelagerstatistik visade en oväntat stor uppgång av råoljelagren (+3.8 miljoner fat). Det var den första ökningen efter flera veckors stora nedgångar, vilka tidigare hjälpt till lyfta oljepriset. En stor del av förklaringen till uppgången är sannolikt ett ”hamstringsbeteende” bland kustnära raffinaderier inför stormen Isaac. Oljeimporten var följdriktigt också större än väntat. Den tighta balans mellan tillgång och efterfrågan på råolja i Atlanten återspeglas i forwardkurvan för Brent som fortsatt handlas i kraftig ʺbackwardationʺ . Vi tror den situationen ska kvarstå så länge utbudsstörningarna kvarstår. En oönskad eskalering av krisen i Euroområdet skulle såklart också det kunna platta ut kurvan, något som hände så sent som i början på sommaren när oljepriset tillfälligt pös ihop. I nedanstående graf är forwardkurvan avbildad. Notera att det framförallt är kontrakt med leverans nära i tiden som rört sig kraftigt. Längre ut på kurvan är upp‐ respektive nedgångarna begränsad till 5 usd.

Spreaden mellan Brent‐ och WTI olja är fortfarande historiskt mycket stor, för närvarande kring 18.50 usd/fat, se bild. Även om tendenser till en något mindre ansträngd lagernivå i Cushing, Oklahoma (platsen för WTI oljans prisreferens) på sistone noterats, så kvarstår problemet samtidigt som mycket av utbudsstörningarna är kopplade till atlandområdets Brentolja, varför prisdifferensen är motiverad.

Vi tycker att oljeprisuppgången som inleddes i början av juli gick väl snabbt och kanske även väl högt men noterar att så länge utbudsstörningarna kvarstår, så är utbuds‐ och efterfrågebalansen tight, varför det är rimligt med ett brentpris i rangen 100‐115 usd/fat. Vid nuvarande prisnivå kring 113 usd rekommendera vi en kort position. Även vår tekniska analys stöder en kort position. Man väljer t ex BEAR OLJA X2 S eller BEAR OLJA X4 S – om man vill ha hög hävstång.

Elektricitet

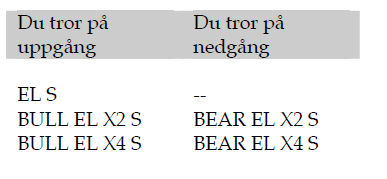

Du kan nu välja att ta placera på elbörsen via de nya börshandlade certifikaten på el. De noteras på NasdaqOMX idag. De har olika hävstång (risknivå) och heter:

Underliggande för SEB:s certifikat på el är terminskontraktet för kvartal 1 år 2013. Nedanför ser vi ett kursdiagram på priset för detta, i euro per MWh. Ur teknisk synvinkel kan vi se att elpriset har brutit motståndet och att 55‐dagars glidande medelvärde pekar uppåt. Teknisk analys ser alltså ut som om man skulle köpa BULL‐certifikat.

Elmarknaden söker en botten

För september och oktober har vi en fortsatt negativ vy till elpriset för kvartalskontraktet som avser det första kvartalet 2013. Spotpriserna kommer troligtvis att vara nedtryckta på grund av de välfyllda vattenmagasinen. Makroekonomin får också säkerligen motvind efter att den amerikanska kongressen återsamlas igen efter sommaruppehållet, den europeiska tillväxten fortsätter att hacka och den kinesiska ekonomin svalnar allt mer. Bränslepriser kommer troligtvis också att röra sig sidledes eller nedåt under de kommande två månaderna. Det närmaste kvartalskontraktet kommer troligtvis att notera nya bottennivåer i september och oktober. Varefter vi närmar oss vintern, kommer det att finnas hausse‐dagar, då väderleksrapporterna åtminstone tillfälligt alltid visar torrt och kallt väder. Eller så har kärnkraftverken i Sverige tekniska problem. När det första kvartalskontraktet för 2013 återigen går under €40/MWh, borde det vara köptillfälle för att dra nytta av vinterns prisuppgångar.

Vattenreservoarerna är på den högsta nivån på 5 år

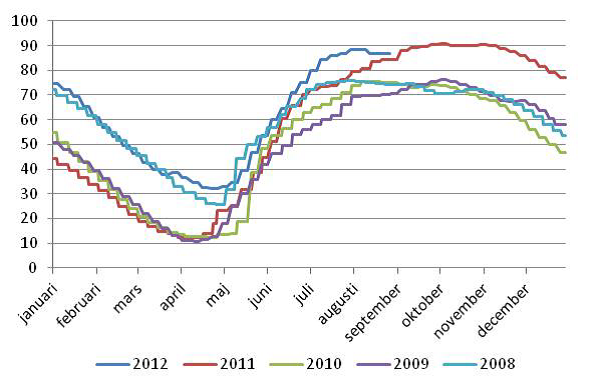

Vattenreservoarerna är hittills på den högsta nivån för säsongen på 5 år. Den totala hydrologiska balansen, inklusive grundvatten, ligger för närvarande ca 10 TWh över det normala med väderleksprognoser som just nu också är våtare än normalt. Nedan ser vi kapacitetsutnyttjandet i vattenreservoarerna (i procent av maximum).

Oförändrade till sjunkande kolpriser i september och oktober

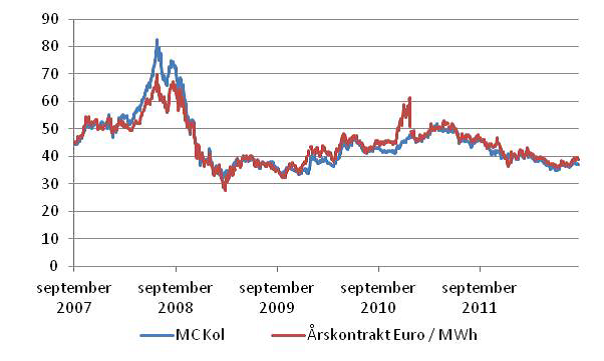

Vi väntar oss oförändrade till sjunkande pris på kol under de kommande två månaderna. Den kinesiska ekonomin håller på att svalna. Kostnaden för att producera elektricitet med kol i Tyskland betyder faktiskt allt för det långsiktiga priset på el i Norden. Nedan ser vi marginalkostnaden för kolkraft i Tyskland och priset på det närmaste årskontraktet. Vi ser att priset i Norden helt och hållet bestäms av priset för utsläppsrätter och bituminöst kol.

Guld

Det nyliga brottet, både över en tänkt medelsiktig fallande motståndslinje och över det återigen stigande glidande 233‐dagars bandet (som vanligt baserat på dagliga lägsta,‐ stängnings, ‐ och högsta noteringar) konsolideras just nu då de som redan var långa tar vinst och de som ännu inte är det bygger långa positioner. Med starkt stöd i $1665/1640 området så bör det inte dröja förrän nästa impuls högre tar vid – då med nivåer över $1700 i sikte för den kortsiktige aktören.

Stimulansförhoppningarna efter FED‐protokollet påverkade framför allt guldet i förra veckan, med en uppgång på över 3 %. De senaste dagarna har vi sett en rekyl från $1676/oz ned till i skrivandes stund $1655. Guldet har alla förutsättningar att hålla sig stabilt. Vi tror det kommer att gå upp. Vår bedömning stöds av den tekniska analysen där vi har ett genombrott på uppsidan. När priset nu rekylerar kommer stöd att infinna sig vid ”utbrottspunkten”, i princip på nuvarande nivån (se graf förra brevet).

Vi tror på ädelmetallerna ‐ även silver och platina. Silver har tekniskt brutit uppåt, men rekylerar nu i linje med övriga metaller. I skrivandes stund handlas spotsilver i London på 31,41, inte långt ifrån det starka stödet vid $30. Silver följer ofta guldet men med en större volatilitet. När guld steg med ca 3 % förra veckan, noterades silver 7,7 % högre!

Platina

Vår favorit är Platina (t ex genom certifikatet PLATINA S, eller för den som vill ha lite mer hävstång, BULL PLATIN X4 S). Nedan ser vi ett veckochart som sträcker sig fem år bakåt i tiden.

Ur teknisk synvinkel kan man konstatera följande. Resan ner 2008 är mycket hårdare än rörelsen tillbaka upp ‐ det är negativt, men då vi i ett något mindre långsiktigt perspektiv kan se att uppgången Jan‐Mar i år har tagit ut toppen från Nov förra året. Då lutar analysen åt ett brott uppåt. Tyvärr får vi ingen riktigt bra teknisk bekräftelse att detta är rätt spår förrän marknaden tar ut årshögsta vid 1732. Om marknaden faller ner under 1374, är risken hög att också årslägsta kommer att passeras på väg nedåt. Man kan handla detta genom att försöka köpa platina och ha en stopp‐loss under 1787.

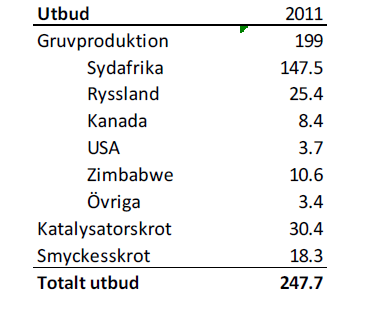

Fokus i platina‐marknaden ligger på konflikten och problemen för den Sydafrikanska producenten Lonmin. Konflikten är inte löst och Marikana‐gruvan har problem att upprätthålla produktionen. Företaget har dessutom finansiella problem. Förutom stöd från ädelmetallernas generellt positiva läge, får platina stöd av risken för fortsatta oroligheter och utbudsstörningar i Sydafrika. Nedan ser vi hur utbud och efterfrågan ser ut i ton. Notera att Sydafrika står för 75% av gruvproduktionen.

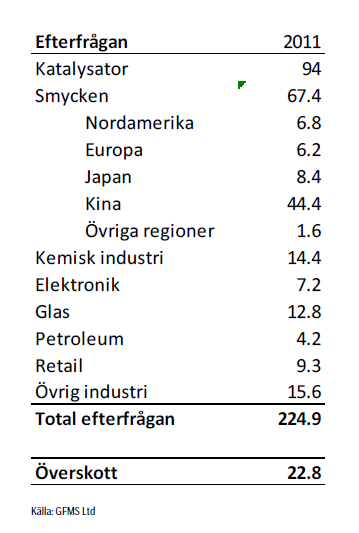

Efterfrågan är huvudsakligen till katalysatorer. Smyckesefterfrågan är också stor – och växande. Platina blandas med guld för att tillverka vitguld. Vi ser nedan att kineser föredrar vitt guld framför rött. 44.4 ton går direkt till Kina. I takt med att Kinas befolkning får det bättre, ökar därför efterfrågan på platina. Efterfrågan har generellt sett ökat de senaste åren. År 2007 låg den på 27.3 ton, 2008 på 28.3, 2009 på 59.8 och 2010 låg den på 36.7 ton.

Nedan ser vi dagschartet, där de senaste dagarnas prisrörelser syns mer tydligt.

Vi skulle helst vilja att motståndet bröts innan vi köpte, men det lutar ändå åt att motståndet kommer att brytas. Vill man ta position i platina har SEB ett certifikat utan hävstång (Hävstång = 1) som heter PLATINA S. Vill man ha riktigt hög hävstång, kan man köpa BULL PLATINA X4 S.

Silver

Silver ser ut att ha etablerat en botten på 26 dollar och ser ut att konsolidera sig inför en eventuell förestående prisuppgång. Om / när trendlinjen i diagrammet nedan bryts signalerar det att nedåttrenden är bruten . Nästa motstånd är 30 dollar. När den bryts erhålls en köpsignal. Vi tycker att man ska undvika att vara kort silver, utan istället försöka komma in på den långa sidan, men man ska inte göra det förrän trendlinjen bryts! Ibland händer det, ganska ofta faktiskt, att trendlinjen håller. Den senaste veckans kursrörelser har varit så kraftlös att det är lite för hög risk att äga silver på kort sikt. Vi tycker att man ska kliva ur eventuella långa positioner och vänta och se vad som händer.

Lite längre historik i chartet nedan:

Koppar

Marknaden verkar klämd mellan ett stigande glidande 55‐dagars band och ett glidande 233‐dagars band. Den underliggande trenden är fortsatt negativ, men brott utanför $7366\7721 och senare också utanför $7280\7823 är nödvändigt för att bättre se ett utbuds‐, eller efterfrågeöverhäng stort nog att på allvar flytta marknaden igen.

Förra veckans optimism (efter den amerikanska centralbankens mötes protokoll som ingav förhoppningar om snara penningpolitiska stimulanser), kom av sig under fredagen. Från Kina redovisades en preliminär inköpsindexsiffra. Tillverkningsindustrin tappar mer fart än väntat enligt HSBS:s ”flash indicator” som föll till 47,8 jämfört med 49,3 i juli. En siffra under 50 signalerar avmattning.

Efter långhelgen i London återupptogs handeln på LME med svagt sjunkande priser. Fredagens (imorgon) årliga tal av den amerikanska centralbankschefen i Jackson Hole, emotses med spänning. Marknaden väntar sig (och hoppas på) indikationer på en snar stimulansåtgärd från FED. Priserna på basmetaller har handlats sidledes, dock med relativt stora rörelser. Vi bedömde att förra veckans starka utveckling förmodligen kom lite för tidigt. Det behövs faktiska stimulanser (och inte bara prat om) och fler indikationer på att Kina klarar av att mjuklanda ekonomin. Som vi befarade orkade inte kopparpriset bryta igenom motståndsnivån $7720 och i takt med skiftande fokus mot inköpsindex i Kina, och inför långhelgen, föll priserna tillbaka. Innevarande vecka har karaktäriserats av avvaktan inför fredagens tal från Bernanke. Det känns ändå som marknaden strävar mer mot uppsidan. Få aktörer vågar spekulera i en prisnedgång.

Nivåerna i LME:s börslager är svagt sjunkande. Dessutom har nivån på s.k. ”cancelled warrants”, dvs som representerar material som är ämnat att plockas ur börslager, ökat markant den senaste tiden. Ökningen har till övervägande del skett i asiatiska börslager. Troligtvis förbereder sig traders på en lageruppbyggnadsfas i Kina. Koppar har en stark fundamental situation med ett utbudsunderskott. Den senaste statistiken från International Copper Study Group visar ett underskott om 405 tton under årets fem månader, 2 % av den globala efterfrågan. Kinas efterfrågan är avgörande på marginalen. Trots avmattningen i Kina tror vi ekonomin mjuklandar. På sikt är koppar klart köpvärd, och vi utnyttjar ”dippar” till att öka exponeringen.

Vi väljer att fortsätta vara rekommendera köp av KOPPAR S.

Kaffe

Priset på Arabica, som handlas i New York, har fortsatt att falla i pris och vi undrar om inte utbrottet från trendlinjen var falskt. Skörden av Robusta i Vietnam har drabbats av torka. Det huvudsakliga odlingsområdet Dak Lak har fått 4.6 mm regn de senaste tio dagarna mot 22 normalt och förra året. Robusta‐lagren i London har fallit med 65% sedan toppen i juli. Enligt en survey gjord av Bloomberg kan skörden minska med 10% från förra året. Coffee Network, en del av FC Stone, råvaruhandlaren, förutspår att utbudet bara överträffar efterfrågan med 500,000 säckar nästa år. En säck grönt kaffe väger 60 kilo.

Det är möjligt att kaffepriset håller på att etablera en botten med 1.50 dollar som stödnivå. Man bör kunna bottenfiska KAFFE S på de här nivåerna och sedan vänta in prisuppgångar i framtiden.

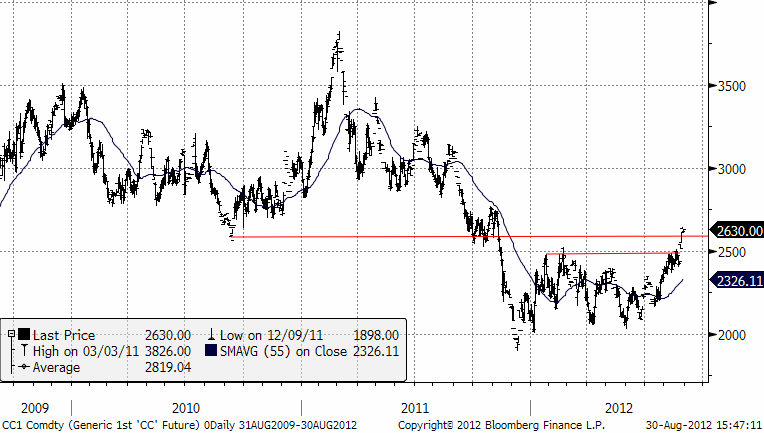

Kakao

Vi skrev förra veckan att vi skulle vilja vara långa kakao om nivån 2500 dollar bröts. Den bröts i veckan och vi är därför långa KAKAO S. Västafrika har drabbats av torka. De kommande 30 dagarnas väder blir avgörande för skörden i Elfenbenskusten, som tävlar med Ghana om att vara världens största producenter.

För spannmål och övriga jordbruksprodukter hänvisas till gårdagens nyhetsbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

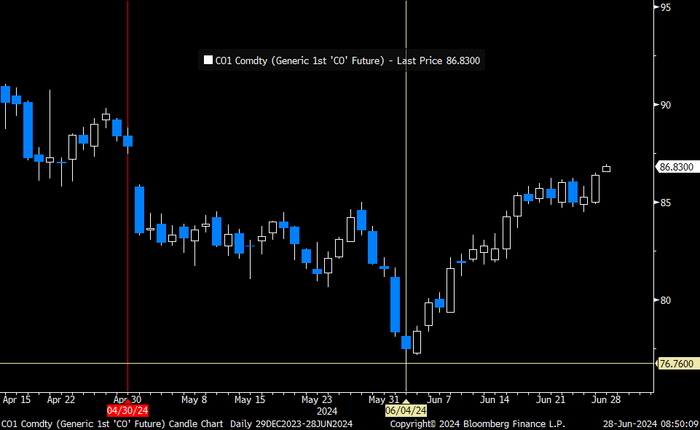

Brent crude inching higher on optimism that US inflationary pressures are fading

Brent crude price inching higher on optimistic that US inflationary pressures are fading. Brent crude closed up 1.1 USD/b ydy to a close of USD 86.39/b which was the highest close since the end of April. This morning it is trading up another half percent to USD 86.9/b along with comparable gains in industrial metals and Asian equities. At 14:30 CET the US will publish its preferred inflation gauge, the PCE figure. Recent data showed softer US personal spending in Q1. Expectations are now high that the PCE inflation number for May will show fading inflationary pressures in the US economy thus lifting the probability for rate cuts later this year which of course is positive for the economy and markets in general and thus positive for oil demand and oil prices. Hopes are high for sure.

Brent crude is trading at the highest since the end of April

The rally in Brent crude since early June is counter to rising US oil inventories and as such a bit puzzling to the market.

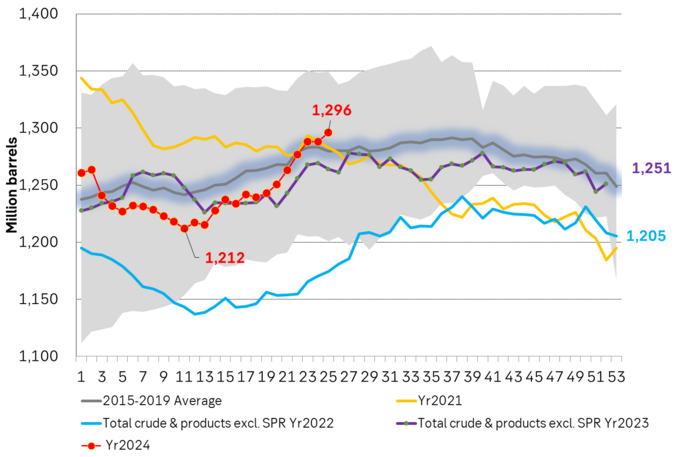

US commercial crude and oil product stocks excluding SPR.

Actual US crude oil production data for April will be published later today. Zero growth in April is likely. Later today the US EIA will publish actual production data for US crude and liquids production for April. Estimates based on US DPR and DUC data indicates that there will indeed be zero growth in US crude oil production MoM in April. This will likely driving home the message that there is no growth in US crude oil production despite a Brent crude oil price of USD 83/b over the past 12 mths. The extension of this is of course rising expectations that there will be no growth in US crude oil production for the coming 12 months either as long as Brent crude hoovers around USD 85/b.

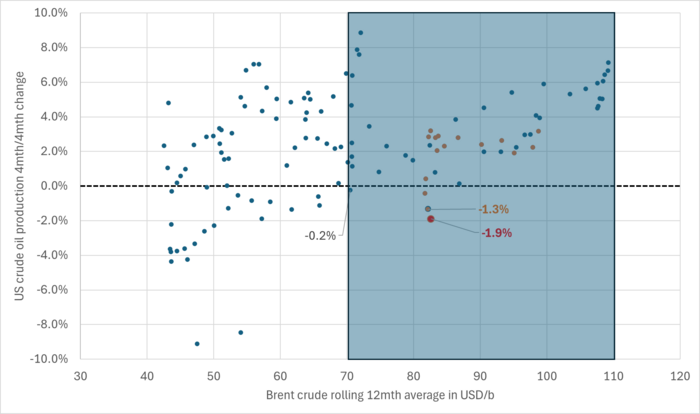

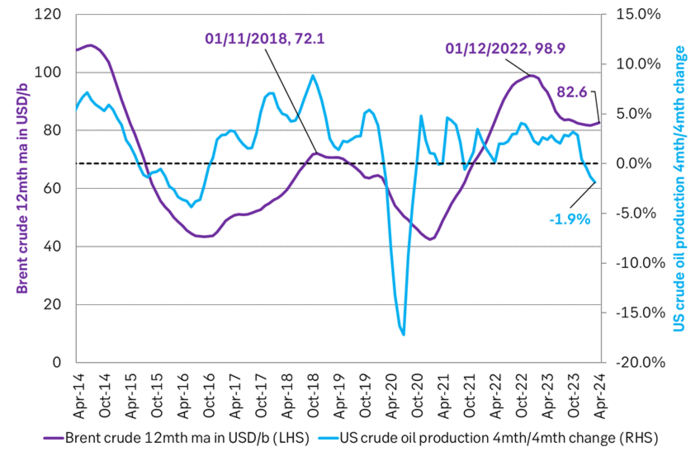

US production breaking a pattern since Jan 2014. No growth at USD 83/b. What stands out when graphing crude oil prices versus growth/decline in US crude oil production is that since January 2014 we have not seen a single month that US crude oil production is steady state or declining when the Brent crude oil price has been averaging USD 70.5/b or higher.

US Senate looking into the possibility that US shale oil producers are now colluding by holding back on investments, thus helping to keep prices leveled around USD 85/b.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Scatter plot of data starting Jan 2014. Large red dot is if there is no change in US crude oil production from March to April. Orange dots are data since Jan 2023. The dot with ”-1.3%” is the March data point.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Data starting Jan 2014. The last data point is if there is no change in US crude oil production from March to April.

Analys

Price forecast update: Weaker green forces in the EU Parliament implies softer EUA prices

We reduce our forecast for EUA prices to 2030 by 10% to reflect the weakened green political agenda in the EU Parliament following the election for the Parliament on 6-9 June. The upcoming election in France on 7 July is an additional risk to the political stability of EU and thus in part also to the solidity of the blocks green agenda. Environmental targets for 2035 and 2040 are most at risk of being weakened on the margin. EUA prices for the coming years to 2030 relate to post-2030 EUA prices through the bankability mechanism. Lower post-2030 climate ambitions and lower post-2030 EUA prices thus have a bearish impact on EUA prices running up to 2030. Actual softening of post-2030 climate ambitions by the EU Parliament have yet to materialize. But when/if they do, a more specific analysis for the consequences for prices can be carried out.

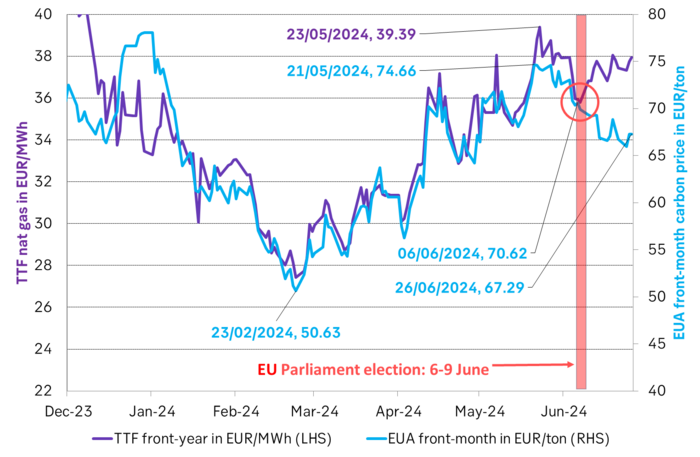

EUA prices broke with its relationship with nat gas prices following the EU Parliament election. The EUA price has dutifully followed the TTF nat gas price higher since they both bottomed out on 23 Feb this year. The EUA front-month price bottomed out with a closing price of EUR 50.63/ton on 23 Feb. It then reached a recent peak of EUR 74.66/ton on 21 May as nat gas prices spiked. Strong relationship between EUA prices and nat gas prices all the way. Then came the EU Parliament election on 6-9 June. Since then the EUA price and TTF nat gas prices have started to depart. Bullish nat gas prices are no longer a simple predictor for bullish EUA prices.

The front-month EUA price vs the front-year TTF nat gas price. Hand in hand until the latest EU Parliament election. Then departing.

The EU Parliament election on 6-9 June was a big backlash for the Greens. The Greens experienced an euphoric victory in the 2019 election when they moved from 52 seats to 74 seats in the Parliament. Since then we have had an energy crisis with astronomic power and nat gas prices, rampant inflation and angry consumers being hurt by it all. In the recent election the Greens in the EU Parliament fell back to 53 seats. Close to where they were before 2019.

While green politics and CO2 prices may have gotten a lot of blame for the pain from energy prices over the latest 2-3 years, the explosion in nat gas prices are largely to blame. But German green policies to replace gas and oil heaters with heat pumps and new environmental regulations for EU farmers are also to blame for the recent pullback in green seats in the Parliament.

Green deal is still alive, but it may not be fully kicking any more. Existing Green laws may be hard to undo, but targets for 2035 and 2040 will be decided upon over the coming five years and will likely be weakened.

At heart the EU ETS system is a political system. As such the EUA price is a politically set price. It rests on the political consensus for environmental priorities on aggregate in EU.

The changes to the EU Parliament will likely weaken post-2030 environmental targets. The changes to the EU Parliament may not change the supply/demand balance for EUAs from now to 2030. But it will likely weaken post-2030 environmental targets and and thus projected EU ETS balances and EUA prices post-2030. And through the bankability mechanism this will necessarily impact EUA prices for the years from now to 2030.

Weaker post-2030 ambitions, targets and prices implies weaker EUA prices to 2030. EUA prices are ”bankable”. You can buy them today and hold on to them and sell them in 2030 or 2035. The value of an EUA today fundamentally rests on expected EUA prices for 2030/35. These again depends on EU green policies for the post 2030 period. Much of these policies will be ironed out and decided over the coming five years.

Weakening of post-2030 targets have yet to materialize. But just talking about it is a cold shower for EUAs. These likely coming weakenings in post-2030 environmental targets and how they will impact EUA prices post 2030 and thus EUA prices from now to 2030 are hard to quantify. But what is clear to say is that when politicians shift their priorities away from the environment and reduce their ambitions for environmental targets post-2030 it’s like a cold shower for EUA prices already today.

On top of this we now also have snap elections in the UK on 4 July and in France on 7 July with the latter having the potential to ”trigger the next euro crisis” according to Gideon Rachman in a recent article in FT.

What’s to be considered a fair outlook for EUA prices for the coming five years in this new political landscape with fundamentally changed political priorities remains to be settled. But that EUA price outlooks will be lowered versus previous forecasts is almost certain.

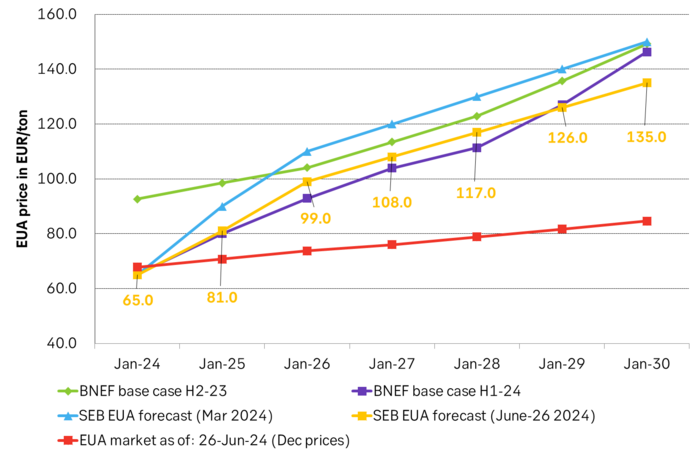

We reduce our EUA price forecast to 2030 by 10% to reflect the new political realities. To start with we reduce our EUA price outlook by 10% from 2025 to 2030 to reflect the weakened Green agenda in the EU parliament.

SEB’s EUA price forecast, BNEF price forecasts and current market prices in EUR/MWh

Analys

The most important data point in the global oil market will be published on Friday 28 June

US crude oil production has been booming for more than a decade. Interrupted by two setbacks in response to sharp price declines. The US boom has created large waves in the global oil market and made life very difficult for OPEC(+). Brent crude has not traded below USD 70/b since Dec-2021 and over the past year, it has averaged USD 84/b. US shale oil production would typically boom with such a price level historically. However, there has been zero growth in US crude oil production from Sep-2023 to Mar-2024. This may be partially due to a cold US winter, but something fundamentally seems to have changed. We recently visited a range of US E&P and oil services companies in Houston. The general view was that there would be zero growth in US crude oil production YoY to May 2025. If so and if it also is a general shift to sideways US crude oil production beyond that point, it will be a tremendous shift for the global oil market. It will massively improve the position of OPEC+. It will also sharply change our perception of the forever booming US shale oil supply. But ”the proof is in the pudding” and that is data. More specifically the US monthly, controlled oil production data is to be published on Friday 28 June.

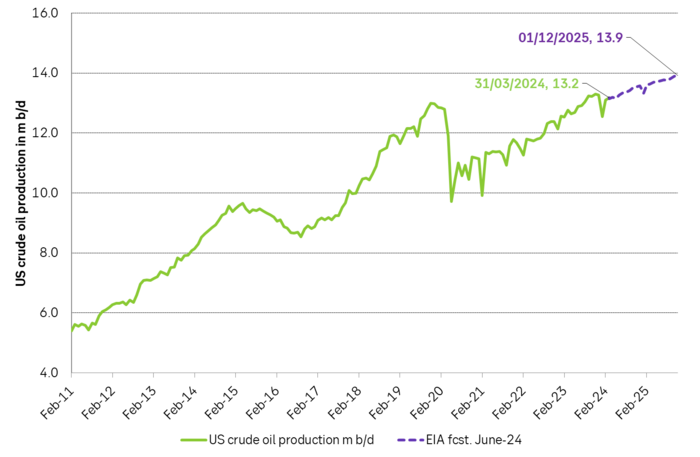

The most important data point in the global oil market will be published on Friday 28 June. The US EIA will then publish its monthly revised and controlled oil production data for April. Following years of booming growth, the US crude oil production has now gone sideways from September 2023 to March 2024. Is this a temporary blip in the growth curve due to a hard and cold US winter or is it the early signs of a huge, fundamental shift where US crude oil production moves from a decade of booming growth to flat-lining horizontal production?

We recently visited a range of E&P and oil services companies in Houston. The general view there was that US crude oil production will be no higher in May 2025 than it is in May 2024. I.e. zero growth.

It may sound undramatic, but if it plays out it is a huge change for the global oil market. It will significantly strengthen the position of OPEC+ and its ability to steer the oil price to a suitable level of its choosing.

The data point on Friday will tell us more about whether the companies we met are correct in their assessment of non-growth in the coming 12 months or whether production growth will accelerate yet again following a slowdown during winter.

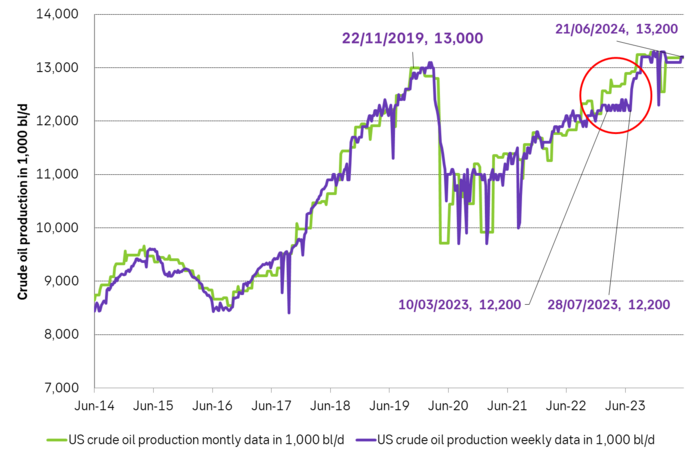

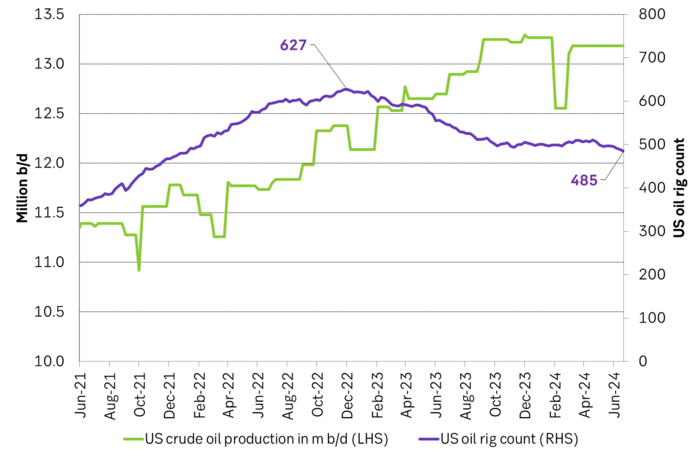

The US releases weekly estimates for its crude oil production but these are rough, temporary estimates. The market was fooled by these weekly numbers last year when the weekly numbers pointed to a steady production of around 12.2 m b/d from March to July while actual monthly data, with a substantial lag in publishing, showed that production was rising strongly.

The real data are the monthly, controlled data. These data will be the ”proof of the pudding” of whether US shale oil production now is about to shift from a decade of booming growth to instead flat-line sideways or whether it will drift gradually higher as projected by the US EIA in its latest Short-Term Energy Outlook.

US crude oil production given by weekly data and monthly data. Note that the monthly, controlled data comes with a significant lag. The market was thus navigating along the weekly data which showed ”sideways at 12.2 m b/d” for a significant period last year until actual data showed otherwise with a time-lag.

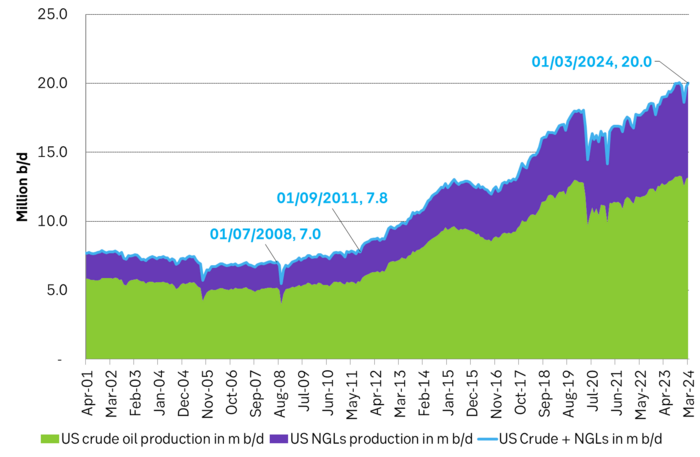

If we add in Natural Gas Liquids and zoom out to include history back to 2001 we see an almost uninterrupted boom in supply since Sep 2011 with a few setbacks. At first glance, this graph gives little support to a belief that US crude oil production now suddenly will go sideways. Simple extrapolation of the graph indicates growth, growth, growth.

US crude and liquids production has boomed since September 2011

However. The latest actual data point for US crude oil production is for March with a reading of 13.18 m b/d. What stands out is that production then was still below the September level of 13.25 m b/d.

The world has gotten used to forever growing US crude oil production due to the US shale oil revolution, with shorter periods of sharp production declines as a result of sharp price declines.

But the Brent crude oil price hasn’t collapsed. Instead, it is trading solidly in the range of USD 70-80-90/b. The front-month Brent crude oil contract hasn’t closed below USD 70/b since December 2021.

Experiences from the last 15 years would imply wild production growth and activity in US shale oil production at current crude oil prices. But US crude oil production has now basically gone sideways to lower from September to March.

The big, big question is thus: Are we now witnessing the early innings of a big change in US shale oil production where we shift from booming growth to flat-lining of production?

If we zoom in we can see that US liquids production has flat-lined since September 2023. Is the flat-lining from Sep to Mar due to the cold winter so that we’ll see a revival into spring and summer or are we witnessing the early signs of a huge change in the global oil market where US crude oil production goes from booming growth to flat-line production.

The message from Houston was that there will be no growth in US crude oil production until May 2025. SEB recently visited oil and gas producers and services providers in Houston to take the pulse of the oil and gas business. Especially so the US shale oil and shale gas business. What we found was an unusually homogeneous view among the companies we met concerning both the state of the situation and the outlook. The sentiment was kind of peculiar. Everybody was making money and was kind of happy about that, but there was no enthusiasm as the growth and boom years were gone. The unanimous view was that US crude oil production would be no higher one year from now than it is today. I.e. flat-lining from here.

The arguments for flat-lining of US crude oil production here onward were many.

1) The shale oil business has ”grown up” and matured with a focus on profits rather than growth for the sake of growth.

2) Bankruptcies and M&As have consolidated the shale oil companies into larger, fewer public companies now accounting for up to 75% of total production. Investors in these companies have little interest/appetite for growth after having burned their fingers during a decade and a half of capital destruction. These investors may also be skeptical of the longevity of the US shale oil business. Better to fully utilize the current shale oil infrastructure steadily over the coming years and return profits to shareholders than to invest in yet more infrastructure capacity and growth.

3) The remaining 25% of shale oil producers which are in private hands have limited scope for growth as they lack pipeline capacity for bringing more crude oil from field to market. Associated nat gas production is also a problem/bottleneck as flaring is forbidden in many places and pipes to transport nat gas from field to market are limited.

4) The low-hanging fruits of volume productivity have been harvested. Drilling and fracking are now mostly running 24/7 and most new wells today are all ”long wells” of around 3 miles. So hard to shave off yet another day in terms of ”drilling yet faster” and the length of the wells has increasingly reached their natural optimal length.

5) The average ”rock quality” of wells drilled in the US in 2024 will be of slightly lower quality than in 2023 and 2025 will be slightly lower quality than 2024. That is not to say that the US, or more specifically the Permian basin, is quickly running out of shale oil resources. But this will be a slight headwind. There is also an increasing insight into the fact that US shale oil resources are indeed finite and that it is now time to harvest values over the coming 5-10 years. One company we met in Houston argued that US shale oil production would now move sideways for 6-7 years and then overall production decline would set in.

The US shale oil revolution can be divided into three main phases. Each phase is probably equally revolutionary as the other in terms of impact on the global oil market.

1) The boom phase. It started after 2008 but didn’t accelerate in force before the ”Arab Spring” erupted and drove the oil price to USD 110/b from 2011 to 2014. It was talked down time and time again, but it continued to boom and re-boom to the point that today it is almost impossible to envision that it won’t just continue to boom or at least grow forever.

2) The plateau phase. The low-hanging fruits of productivity growth have been harvested. The highest quality resources have been utilized. The halfway point of resources has been extracted. Consolidation, normalization, and maturity of the business has been reached. Production goes sideways.

3) The decline phase. Eventually, the resources will have been extracted to the point that production unavoidably starts to decline.

Moving from phase one to phase two may be almost as shocking for the oil market as the experience of phase 1. The discussions we had with oil producers and services companies in Houston may indicate that we may now be moving from phase one to phase two. That there will be zero shale oil production growth YoY in 2025 and that production then may go sideways for 6-7 years before phase three sets in.

US EIA June STEO report with EIA’s projection for US crude oil production to Dec-2025. Softer growth, but still growth.

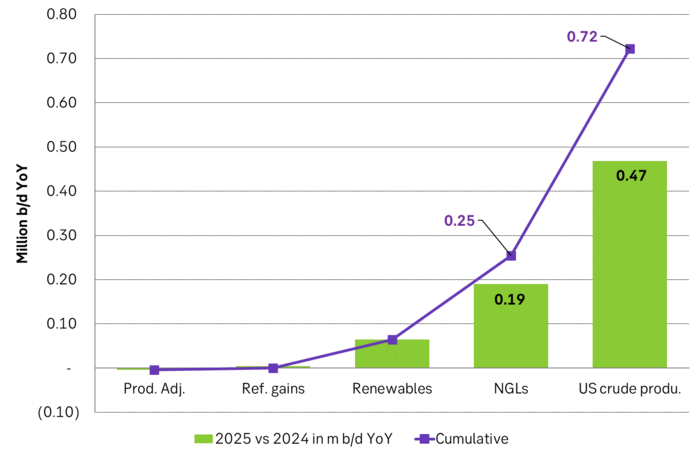

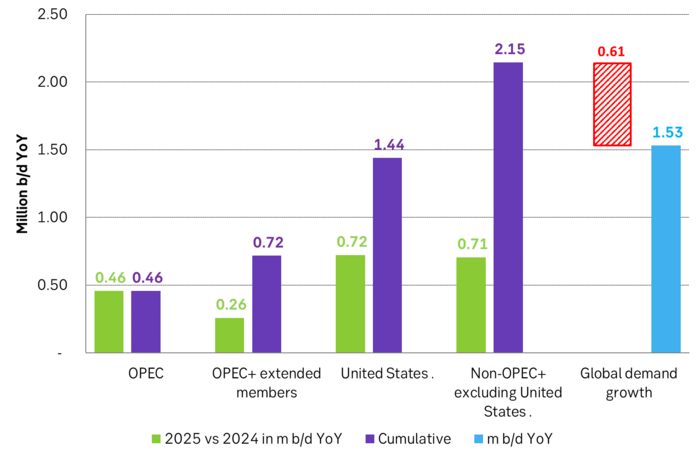

US EIA June STEO report with YoY outlook growth for 2025. Projects that US crude production will grow by 0.47 m b/d YoY in 2025 and that total liquids will grow by 720 k b/d YoY.

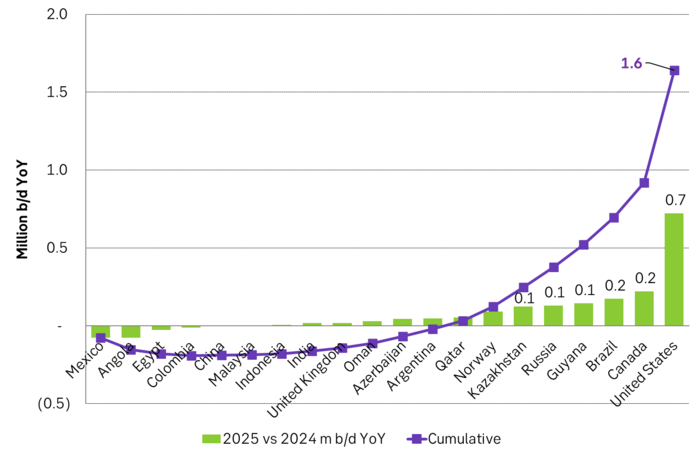

US EIA June STEO report with outlook for production growth by country in 2025. This shows how big the US production growth of 0.7 m b/d YoY really is compared to other producers around the world

US EIA June STEO report with projected global growth in supply and demand YoY in 2025. Solid demand growth, but even strong supply growth with little room for OPEC+ to expand. Production growth by non-OPEC+ will basically cover global oil demand growth.

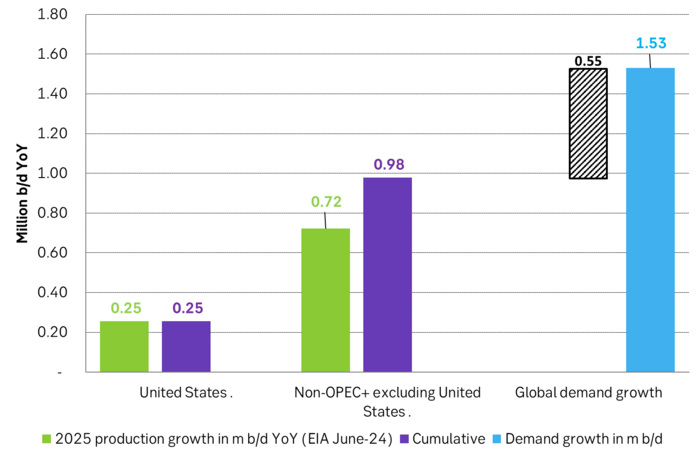

But if there instead is zero growth in US crude oil production in 2025 and the US liquids production only grows by 0.25 m b/d YoY due to NGLs and biofuels, then suddenly there is room for OPEC+ to put some of its current production cuts back into the market. Thus growth/no-growth in US shale oil production will be of huge importance for OPEC+ in 2025. If there is no growth in US shale oil then OPEC+ will have a much better position to control the oil price to where it wants it.

US crude oil production and drilling rig count

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada