Analys

SEB – Råvarukommentarer, 3 december 2012

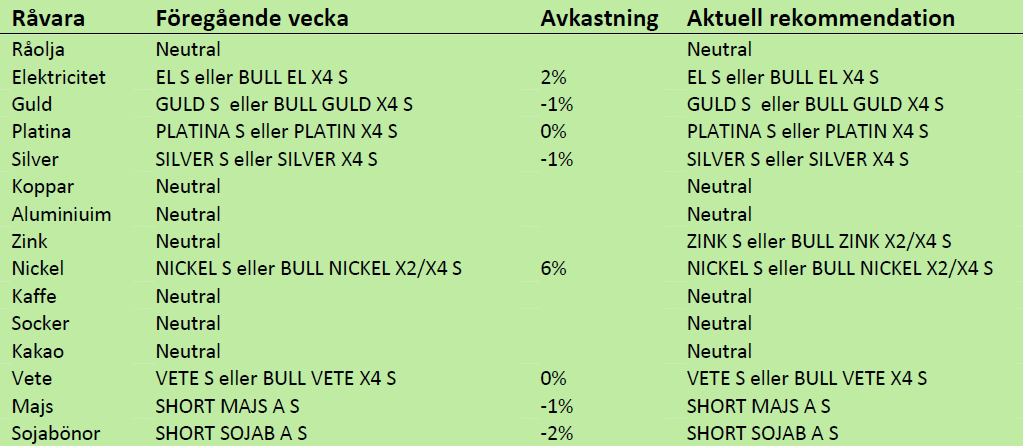

Sammanfattning av rekommendationer

Vi kompletterar bevakningen av basmetaller med en köprekommendation på zink. De största användningsområdena för zink är bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot. Rekommendationen på nickel kvarstår, positionen har utvecklats väl. Majs och sojabönor fortsatte rekylen uppåt i veckan. Vi ser ännu ingen tydlig trendförändring. Vi ligger kvar med en kort rekommendation. Guld föll oväntat i veckan men trenden är intakt. Vi är fortsatt neutrala till oljan, men alltjämt positiva till elpriset och rekommenderar köp av t ex EL S.

Råolja – Brent

Förra veckan präglades mer av en återgång till marknadsfundamenta, efter att eldupphör, tillfälligt deklarerats, mellan Israel och Hamas i Gazakonflikten. Samtidigt finns många pågående konflikthärdar, bl.a. den i Egypten och den inom Syrien och mellan Syrien och några av dess grannländer. Embargot mot Iran är ytterligare hot mot utbud och distributionskedjor.

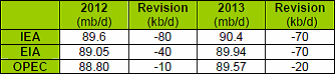

Den rådande utbuds/efterfrågebalansen är nu mindre ansträngd efter högre produktionssiffror i enskilda länder samt mot utsikterna för den globala ekonomin med fortsatt effekt på efterfrågan i västvärlden. IEA:s senaste rapport visade att oljemarknaden var välbalanserad under årets tredje kvartal. Efterfrågan för både 2012 och 2013 har också nyligen justerats ned av ”de 3 stora”, se tabell.

Saudi Arabiens oljeminister, Ali Niami, kommenterade nyligen oljepriset som tillfredsställande och menade att köparna/konsumenterna verka nöjda med nivån. Kommentar; Priset på olja i dollartermer är historiskt högt. Att konsumenter ändå är nöjda med priset, kanske mycket beror på att olja prissätts i dollar. Det har gett billigare olja för många av världens konsumenter, vilka köper oljeprodukter i lokal valuta. Dessutom åtnjuter amerikanska konsumenter tillgång till billigare oljeprodukter, då WTI oljan handlas med mer än 20 usd ”rabatt” jämfört med andra av världens stora prisreferenser, som t ex Brent. Saudi har nu, åtminstone, tillfälligt, övergivit retoriken om att världspriset (ett korgpris) på råolja ska ned till 100 usd/fat.

Tidigare har man alltså tydligt kommunicerat ett prismål men menar att man nu istället kommer reagera och agera på skiften i balansen mellan utbud och efterfrågan.

Veckans DOE rapport visade att de amerikanska råoljelagren minskade med 0,3 mfat. Distillates föll med 0,8 mfat och bensinlagren ökade med 3.9 mfat.

Mellandestillaten utgör en stödjande faktor för Brent, som lämpar sig väl för produktion av mellandestillat. I Europa är det också fortsatt stort fokus på den ansträngda lagersituationen för just mellandestillat. Den annalkande vintern förstärker problemet, då efterfrågan på olja för uppvärmning på kontinenten säsongsmässigt ökar. Den hittills milda hösten och högt pris på mellandestillat har, så långt, dämpat efterfrågan men brukar bidra till att lyfta Brentkontraktet så här års.

Brentkontraktet handlades ned under veckan, som lägst noterades 108.40 usd, varefter en återhämtning till 111 usd skedde, vilket innebär ett nästan oförändrat pris jämfört med förra veckans stängning. Kring nuvarande nivå håller vi en neutral vy men fortsätter att rekommendera en long position om priset faller ned mot 105-106 nivån.

Elektricitet

I slutet av förra veckan kom så vintern med kallt väder och snö och väderprognoserna har under veckan varit genomgående rejält kalla och nederbördsfattiga. Kylan kommer efter en lång period av milt och blött väder, vilket lett till en stark hydrologisk balans, f n ca +12 TWh jämfört med normalt. Infrias de nya prognoserna kommer överskottet gradvis minska och med nuvarande prognoser kan det vara helt borta strax efter årsskiftet.

Vi har under ett antal veckors tid rekommenderat en long position i SEB:s cerifikat på el. Marknaden har också reagerat och handlat högre men något riktigt lyft har hittills uteblivit. Som högst noterade Q1-13 kontraktet till 42.00 EUR/MWh men veckan stängde endast marginellt högre på 40.75. Anledningen till den blygsamma prisuppgången står att finna i att bränsle- och CO2 priserna fallit med fallande marginalkostnad för fossileldad kraft, se graf. Spotprisuppgången har också varit under förväntan, kanske inte så konstigt med tanke på att kylan slog till framåt helgen då förbrukningen är lägre. Måndagen den 3 december har spotpriset stigit till 48.45 EUR/MWh nästan 16 EUR högre än måndagen innan. Det är en rejäl ökning men ändå en del under konsensusförväntan.

Vi håller fast vid vår long position, trots att differensen mellan kostnaden att producera el i kolkraftverk, vilket oftast är marginalprissättande och elterminerna, ökat ytterligare. Det vi väntat på, väderskiftet, har nu infriats, återstår alltså att se om det väntade lyftet i terminerna följer.

Innan har vi kommunicerat att 43-44 nivån på Q1-13 är en bra exit. Två saker denna vecka gör att vi nu ser mer potential i certifikaten. Den ena är att certifikat i veckan rullar underliggande position från Q1-13 till Q2- 13 terminen. Det ändrar spelreglerna, vår trade var ursprungligen ett ”vinter bet” på Q1-13 terminen. Fast eftersom de nya väderprognoserna är så pass kalla och torra är det motiverat att behålla positionen eftersom det hydrologiska överskottet, givet att prognoserna infrias, faktiskt snart kan vara borta. En mer normal hydrolologisk situation motiverar högre elterminer kontra marginalkostnad. Den andra anledningen till omvärdering av exit är att Q2-13 handlar hela 6 EUR/MWh lägre än Q1, vilket innebär en attraktiv backwardation rullning, givet vår bullish vy och position.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Long ——— Short

EL S ———-Bear El X2 S

Bull El X2 S – Bear El X4 S

Bull El X4 S

Guld och Silver

Ädelmetallerna har haft lite olika utveckling under veckan. Guldet föll, som det kändes, lite omotiverat i onsdags efter en extremt stor säljorder som utlöste ett ras på öppningen i New York. Priset föll 20 dollar under den första timmens handel. Silver och platinametallerna följde efter. De återhämtade hela prisfallet under resten av veckan, medan guldet hade svårt att återta all förlorad mark. En del marknadskommentarer gjorde gällande att guld föll på oro för att de amerikanska budgetförhandlingarna skulle fallera, något som inte stämmer med den allmänna förväntan på finansmarknaden. Silver och Platina får stöd av den pånyttfödda optimismen kring Kinas stabilisering och framtida tillväxt, något som stärkt basmetallerna kraftigt under veckan (se nedan). Ur ett konsumtionsperspektiv har framför allt platinametallerna karaktären av industrimetaller.

Förra veckans tekniska köpsignal (stängning över $1750) fallerade genom onsdagens ras. Trenden är intakt, nu med stöd kring dagens nivåer. Vi rekommenderar fortfarande en köpt position i guld. Om priset faller under $1700 (vid trendlinjen), bör exponeringen begränsas.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Skillnaden mot guld är att den viktiga nivån som för silver representeras av 33,40 håller. På motsvarande sätt som för guld bör exponering minskas om priset faller under $32 (vid trendlinjen).

Platina

Platinapriset fick aldrig den förväntade följdrörelsen uppåt, men nivåerna håller. Förutsättningar finns för en stark utveckling i veckan. Platina bör få stöd av starka basmetaller och positiva tillväxtutsikter.

Basmetaller

Stämningsläget på de finansiella marknaderna har definitivt vänt till förmån för tillväxtorienterade placeringar. Där passar basmetallerna väl in. Vi har sett breda uppgångar under veckan mellan 3 och 6 %. I förra brevet veckan bedömdes nickel ha störst potential på kort sikt. Den är vinnaren, upp hela 6 % på LME. Finansministrarna i Europa lyckades komma överens om utbetalningen till Grekland, vilket lade grunden för ett positivt stämningsläge i början av veckan. Turerna kring de amerikanska budgetförhandlingarna pendlar och likaså riskaptiten. De flesta bedömare är överens om hög sannolikhet att man finner en, för konjunkturen, tillräckligt bra lösning för årsskiftet. Fredagens nyhetsflöde kring Japans stimulanspaket i kombination med positiva siffror från Kina gällande företagsklimatet spädde på uppgångarna och alla basmetaller stänger på veckohögsta nivåer. Förväntningarna inför helgens inköpchefsstatistik (PMI) från Kina är högt ställda. Frågan är nu hur länge rallyt fortsätter.

Vi får inte glömma bakslaget efter september- rallyt, som till stor de var ett verk av finansmarknaden, utan egentligt stöd från industrin. Skillnaden nu är just att industrins indikatorer visar tecken på vändning. Det känns därför mer stabilt jämfört med september. På kort sikt finns risk för rekyler.

Koppar

Det ser väldigt starkt ut och som vi skrev förra veckan förväntar vi oss ökad import av koppar till Kina. Håll ett öga på LMElagret som nu börjar minska. Söndagens PMI-siffra (50,6 jämfört med 50,2 i oktober) stöder synen på en stabilisering. Codelco, världens största kopparproducent, tror på en stabil efterfrågetillväxt i Kina mellan 5 och 7 % enligt uttalanden i veckan. Koppar är upp 3 % i veckan, faktiskt minst av basmetallerna. Orsaken är en viss oro för att ökad produktion nästa år ska ”tippa över” marknaden i överskott. Som vi beskrev i förra veckan är nog den oron lite obefogad bl.a. med tanke på den senaste produktionsstatistiken från Codelco (se förra veckans marknadsbrev).

Vi rekommenderad i förra veckan köp på ett genombrott av $7800 för LME-koppar. Brottet kom och priset stänger veckan strax under $8000. Om den psykologiska nivån bryts, finns potential upp mot $8400.

Aluminium

Lagersituationen för aluminium har diskuterats i tidigare marknadsbrev. En stor del av överskottet ligger uppknutet i börstransaktioner, där finansiella aktörer utnyttjat den höga terminspremien, och ”låser upp” material under längre perioder. Detta i kombination med kapacitetsproblem i LME:s börslager, har skapt en tightare fysisk marknad än vad som annars skulle ha varit fallet. Detta speglas nu i stark efterfrågan för spotmaterial. Terminskurvan har gått över i s.k. backwardation, d.v.s. spotpriset är högre än terminspriset. Kortheten är koncentrerad perioden dec/jan. LME-priset steg 5,9 % i veckan. Spotefterfrågan kommer sannolikt leda till fortsatt prisuppgång på kortsikt. Det stora LME-lagret kan på sikt verka hämmande på priset.

Bilden liknar den för koppar. Vi fick ett genombrott av $2000 i veckan. Potenialen är lite mer begränsad jämfört med koppar. $2200 kommer sannolikt innebära ett starkt motstånd.

Zink

De största användningsområdena för zink är bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot. De kommande årens begränsningar av utbudet (som vi skrev om i förra veckan) talar också för en starkare zinkmarknad. Hotet är, som vi också nämnt tidigare, kortsiktigt överskott p.g.a. ökad gruvproduktion i Kina. Enligt bedömare avtar tillväxten nu av det kinesiska utbudet. Zinkpriset är fortfarande lågt ur ett produktionskostnadsperspektiv. Överskottet har också byggt stora lager som måste betas av. Ett troligt scenario är samma utveckling som för aluminium, d.v.s. att lagret knyts upp i finansieringsupplägg (se tidigare beskrivningar kring aluminiummarknaden) som kommer att undanhålla material från konsumenter, vilket framför allt gynnar de fysiska premierna, men också sannolikt zinkpriset. Omsvängningen av stämningsläget gör att vi nu bedömer att marknaden kommer diskontera starkare fundamental balans, vilket ofta innebär att investerare köper i ”förtid”. LME-priset är upp 4,5 % i veckan. Lite annorlunda teknisk bild för zink. Priset har brutit upp över trendkanalen. Det är nu relativt ”fritt” uppåt. Nästa motstånd kommer in vid $2150.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Det gick snabbt uppåt i förra veckan och möjligheten finns att veckan startar med vinsthemtagningar. Om så sker så är det ett bra tillfälle att utnyttja rekylen för en lång position. Man bör gå ur positionen om priset faller genom 1930 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av maj. Kortsiktigt bör man ta hem vinst vid moståndsnivån $2150. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in vid $2200, men målet är $2500.

Nickel

Det mer positiva stämningsläget kring Kina och metallefterfrågan märks direkt på nickel. Den brukar reagera först av basmetallerna. Priset steg 6 % i veckan och ser mycket stark ut. Vi har tidigare nämnt lagren hos distributörer av rostfritt stål som är låga och en lagerbyggnadsfas är att vänta. Den har försenats av osäkerheten kring amerikanska valet och maktskiftet i Kina. Det finns ett uppdämt köpbehov, som vi nu troligtvis ser början på. Vi bedömer att finansiella aktörer är relativt neutrala vilket betyder ännu större potential om de också börjar öka exponeringen.

Vi beskrev i förra veckan en kortsiktig potential upp till motståndet vid ca $17500. Nivån bröts vid stängningen i fredags. Nästa motstånd kommer in strax under $19000. Det är inte för sent att köpa nickel, men vänta in rekylen. Stödnivån kommer nu in mellan $16700 och $17000 som kan vara en lämplig nivå.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Det gick snabbt uppåt i förra veckan och möjligheten finns att veckan startar med vinsthemtagningar. Om så sker så är det ett bra tillfälle att utnyttja rekylen för en lång position. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober. Kortsiktigt bör man ta hem vinst vid moståndsnivån $17500. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in strax under $19000.

Kaffe

Kaffepriset (mars 2013) har i veckan testat motståndnivån ännu en gång men faller tillbaka. Detta innebär att den negativa trenden har fortsatt. Det finns inget, tekniskt, som pekar på att trenden ska vända uppåt just nu. Men håll ett öga på nivån 160. Om den bryts finns risk/möjlighet för ett större rally. Statistik över spekulativa positioner på börserna visar den största korta positionen sen 2006, på 26 921 kontrakt. Flera marknadsbedömare påpekar risken att kaffemarknaden övergår i underskott 2013 efter årets stora överutbud. Detta i kombination med finansiella aktörers återköpsbehov, kan mycket väl orsaka en större prisuppgång. Som sagt håll ett öga på 160-nivån för marskontraktet.

Socker

Priset på socker (mars 2013) befinner sig i en stark baissemarknad. I veckan som gått har priset rört sig sidledes i ett ganska snävt intervall. Det mest sannolika tycker vi är att priset faller och söker en ny bottennotering.

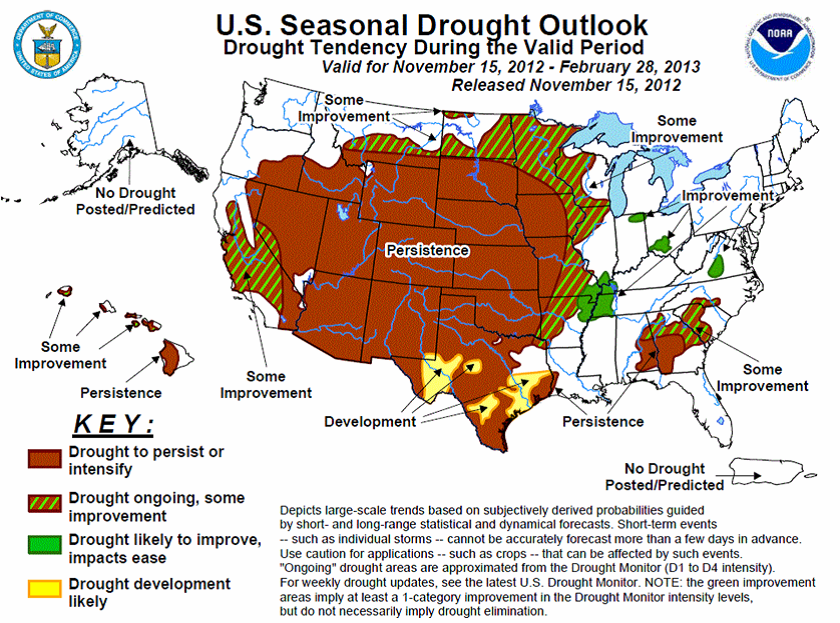

Odlingsväder

Väderförhållandena är fortfarande ett problem i USA och i södra Ryssland som båda lider av underskott vad gäller nederbörd. I Argentina fortsätter sådden att försenas av alltför mycket nederbörd. I Brasilien lider de södra delarna av torka medan andra stora produktionsområden, t.ex Mato Grosso, gynnas av goda väderförhållanden. U.S. Climate Prediction Center uppskattar att torkan i USA, som bl.a påverkar tillståndet för det amerikanska höstvetet nu, kommer att fortsätta långt in i februari.

Vete

Prognoserna indikerar torrt väder i USA och risken att näst års vår och försommar kommer ha ett underskott av markfukt i USA. Eftersom USA är den största exportören till världsmarknaden är det USA:s förhållanden som bestämmer världsmarknadspriset.

Den fundamentala situationen håller marknaden och vi tror på en uppgångsfas innan nästa större tillbakagång. Nedan ser vi kursdiagrammet för marskontraktet på Matif. Veckan inleddes stark men föll tillbaka efter svaga exportsiffror från USA som marknaden tolkade in som svag efterfrågan. Priset fortsätter sidledes, men vi tror fortfarande på ett kommande brott på uppsidan.

Vi tror att priset kommer att stiga i mars-kontraktet, snarare än falla. Till stöd för detta tar vi novemberkontraktet 2013, som vi ser i kursdiagrammet nedan. Där finns ingen tydlig motståndsnivå på uppsidan, däremot ett starkt stöd som ligger på 235 euro. Vi ser att rekylen från 250 euro har hejdats av stödet. Efter sedvanlig ”sidledes” rörelse för att ta kraften av rekylen, tror vi det är sannolikt att priset gör ett nya försök uppåt.”

Majs

Majspriset (mars 2013) har vid två tillfällen nu hållit stödet 709 cent per ton, och testar nu istället motståndsnivån kring 750. Priset bröt i veckan nivån, men föll tillbaka efter exportsiffrorna. Nu testar marknaden ”utbrottsnivån”. Om den håller och priset strävar upp igen, bör man överväga att minska korta exponeringar, och vänta in nya säljlägen.

Sojabönor

Rekylen tog upp priset precis till motståndsnivån som ges av trendlinjen. Det finns inget i nuläget som tyder på en trendförändring. Priset stängde svagt i fredags. Vi fortsätter att rekommendera en kort position (såld) i sojabönor.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

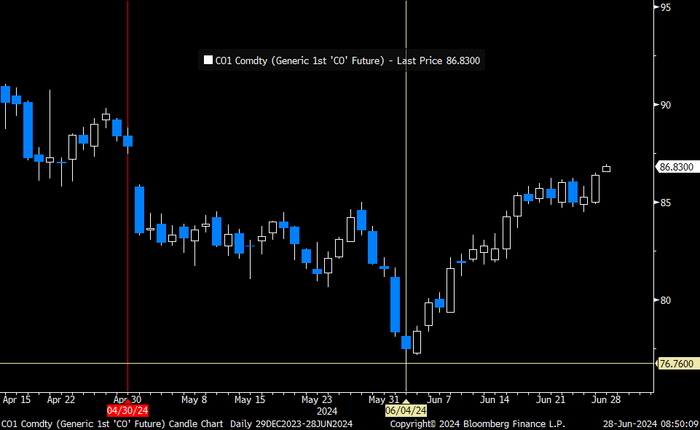

Brent crude inching higher on optimism that US inflationary pressures are fading

Brent crude price inching higher on optimistic that US inflationary pressures are fading. Brent crude closed up 1.1 USD/b ydy to a close of USD 86.39/b which was the highest close since the end of April. This morning it is trading up another half percent to USD 86.9/b along with comparable gains in industrial metals and Asian equities. At 14:30 CET the US will publish its preferred inflation gauge, the PCE figure. Recent data showed softer US personal spending in Q1. Expectations are now high that the PCE inflation number for May will show fading inflationary pressures in the US economy thus lifting the probability for rate cuts later this year which of course is positive for the economy and markets in general and thus positive for oil demand and oil prices. Hopes are high for sure.

Brent crude is trading at the highest since the end of April

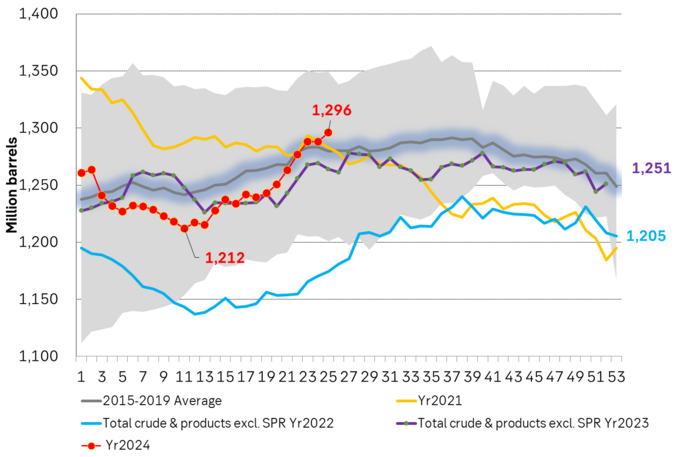

The rally in Brent crude since early June is counter to rising US oil inventories and as such a bit puzzling to the market.

US commercial crude and oil product stocks excluding SPR.

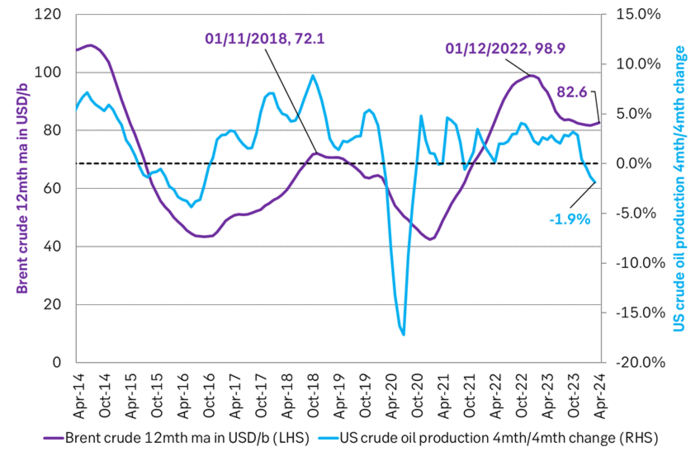

Actual US crude oil production data for April will be published later today. Zero growth in April is likely. Later today the US EIA will publish actual production data for US crude and liquids production for April. Estimates based on US DPR and DUC data indicates that there will indeed be zero growth in US crude oil production MoM in April. This will likely driving home the message that there is no growth in US crude oil production despite a Brent crude oil price of USD 83/b over the past 12 mths. The extension of this is of course rising expectations that there will be no growth in US crude oil production for the coming 12 months either as long as Brent crude hoovers around USD 85/b.

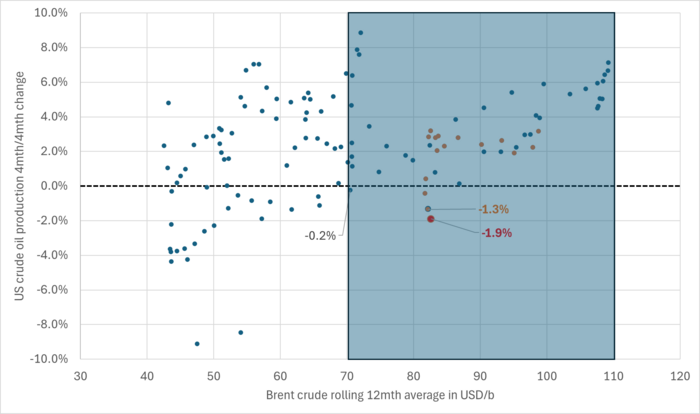

US production breaking a pattern since Jan 2014. No growth at USD 83/b. What stands out when graphing crude oil prices versus growth/decline in US crude oil production is that since January 2014 we have not seen a single month that US crude oil production is steady state or declining when the Brent crude oil price has been averaging USD 70.5/b or higher.

US Senate looking into the possibility that US shale oil producers are now colluding by holding back on investments, thus helping to keep prices leveled around USD 85/b.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Scatter plot of data starting Jan 2014. Large red dot is if there is no change in US crude oil production from March to April. Orange dots are data since Jan 2023. The dot with ”-1.3%” is the March data point.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Data starting Jan 2014. The last data point is if there is no change in US crude oil production from March to April.

Analys

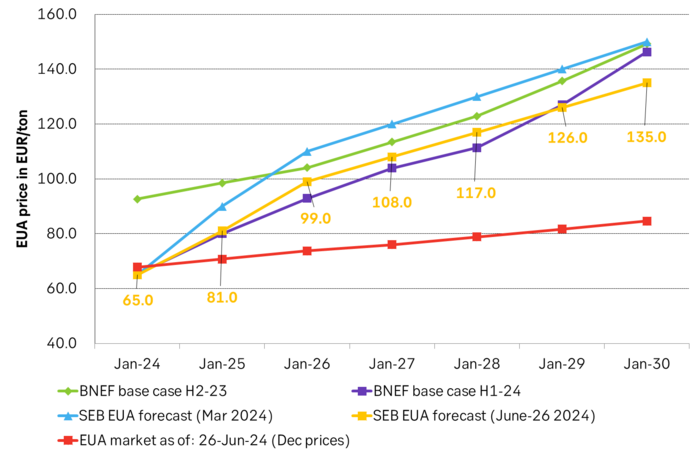

Price forecast update: Weaker green forces in the EU Parliament implies softer EUA prices

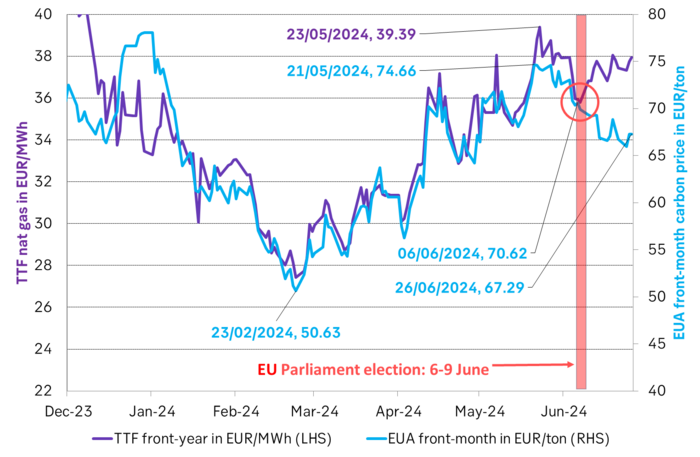

We reduce our forecast for EUA prices to 2030 by 10% to reflect the weakened green political agenda in the EU Parliament following the election for the Parliament on 6-9 June. The upcoming election in France on 7 July is an additional risk to the political stability of EU and thus in part also to the solidity of the blocks green agenda. Environmental targets for 2035 and 2040 are most at risk of being weakened on the margin. EUA prices for the coming years to 2030 relate to post-2030 EUA prices through the bankability mechanism. Lower post-2030 climate ambitions and lower post-2030 EUA prices thus have a bearish impact on EUA prices running up to 2030. Actual softening of post-2030 climate ambitions by the EU Parliament have yet to materialize. But when/if they do, a more specific analysis for the consequences for prices can be carried out.

EUA prices broke with its relationship with nat gas prices following the EU Parliament election. The EUA price has dutifully followed the TTF nat gas price higher since they both bottomed out on 23 Feb this year. The EUA front-month price bottomed out with a closing price of EUR 50.63/ton on 23 Feb. It then reached a recent peak of EUR 74.66/ton on 21 May as nat gas prices spiked. Strong relationship between EUA prices and nat gas prices all the way. Then came the EU Parliament election on 6-9 June. Since then the EUA price and TTF nat gas prices have started to depart. Bullish nat gas prices are no longer a simple predictor for bullish EUA prices.

The front-month EUA price vs the front-year TTF nat gas price. Hand in hand until the latest EU Parliament election. Then departing.

The EU Parliament election on 6-9 June was a big backlash for the Greens. The Greens experienced an euphoric victory in the 2019 election when they moved from 52 seats to 74 seats in the Parliament. Since then we have had an energy crisis with astronomic power and nat gas prices, rampant inflation and angry consumers being hurt by it all. In the recent election the Greens in the EU Parliament fell back to 53 seats. Close to where they were before 2019.

While green politics and CO2 prices may have gotten a lot of blame for the pain from energy prices over the latest 2-3 years, the explosion in nat gas prices are largely to blame. But German green policies to replace gas and oil heaters with heat pumps and new environmental regulations for EU farmers are also to blame for the recent pullback in green seats in the Parliament.

Green deal is still alive, but it may not be fully kicking any more. Existing Green laws may be hard to undo, but targets for 2035 and 2040 will be decided upon over the coming five years and will likely be weakened.

At heart the EU ETS system is a political system. As such the EUA price is a politically set price. It rests on the political consensus for environmental priorities on aggregate in EU.

The changes to the EU Parliament will likely weaken post-2030 environmental targets. The changes to the EU Parliament may not change the supply/demand balance for EUAs from now to 2030. But it will likely weaken post-2030 environmental targets and and thus projected EU ETS balances and EUA prices post-2030. And through the bankability mechanism this will necessarily impact EUA prices for the years from now to 2030.

Weaker post-2030 ambitions, targets and prices implies weaker EUA prices to 2030. EUA prices are ”bankable”. You can buy them today and hold on to them and sell them in 2030 or 2035. The value of an EUA today fundamentally rests on expected EUA prices for 2030/35. These again depends on EU green policies for the post 2030 period. Much of these policies will be ironed out and decided over the coming five years.

Weakening of post-2030 targets have yet to materialize. But just talking about it is a cold shower for EUAs. These likely coming weakenings in post-2030 environmental targets and how they will impact EUA prices post 2030 and thus EUA prices from now to 2030 are hard to quantify. But what is clear to say is that when politicians shift their priorities away from the environment and reduce their ambitions for environmental targets post-2030 it’s like a cold shower for EUA prices already today.

On top of this we now also have snap elections in the UK on 4 July and in France on 7 July with the latter having the potential to ”trigger the next euro crisis” according to Gideon Rachman in a recent article in FT.

What’s to be considered a fair outlook for EUA prices for the coming five years in this new political landscape with fundamentally changed political priorities remains to be settled. But that EUA price outlooks will be lowered versus previous forecasts is almost certain.

We reduce our EUA price forecast to 2030 by 10% to reflect the new political realities. To start with we reduce our EUA price outlook by 10% from 2025 to 2030 to reflect the weakened Green agenda in the EU parliament.

SEB’s EUA price forecast, BNEF price forecasts and current market prices in EUR/MWh

Analys

The most important data point in the global oil market will be published on Friday 28 June

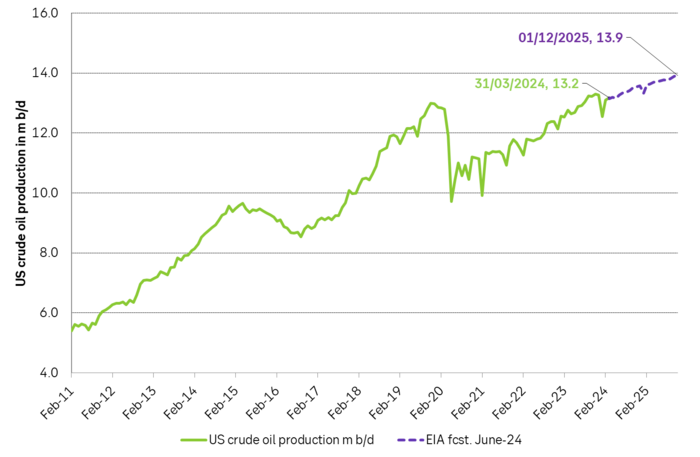

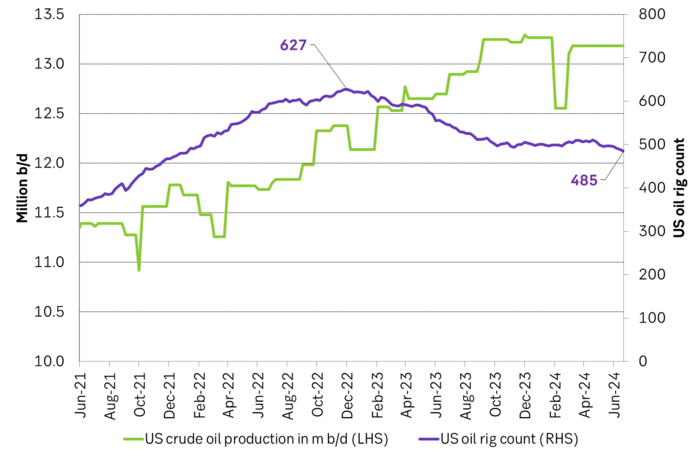

US crude oil production has been booming for more than a decade. Interrupted by two setbacks in response to sharp price declines. The US boom has created large waves in the global oil market and made life very difficult for OPEC(+). Brent crude has not traded below USD 70/b since Dec-2021 and over the past year, it has averaged USD 84/b. US shale oil production would typically boom with such a price level historically. However, there has been zero growth in US crude oil production from Sep-2023 to Mar-2024. This may be partially due to a cold US winter, but something fundamentally seems to have changed. We recently visited a range of US E&P and oil services companies in Houston. The general view was that there would be zero growth in US crude oil production YoY to May 2025. If so and if it also is a general shift to sideways US crude oil production beyond that point, it will be a tremendous shift for the global oil market. It will massively improve the position of OPEC+. It will also sharply change our perception of the forever booming US shale oil supply. But ”the proof is in the pudding” and that is data. More specifically the US monthly, controlled oil production data is to be published on Friday 28 June.

The most important data point in the global oil market will be published on Friday 28 June. The US EIA will then publish its monthly revised and controlled oil production data for April. Following years of booming growth, the US crude oil production has now gone sideways from September 2023 to March 2024. Is this a temporary blip in the growth curve due to a hard and cold US winter or is it the early signs of a huge, fundamental shift where US crude oil production moves from a decade of booming growth to flat-lining horizontal production?

We recently visited a range of E&P and oil services companies in Houston. The general view there was that US crude oil production will be no higher in May 2025 than it is in May 2024. I.e. zero growth.

It may sound undramatic, but if it plays out it is a huge change for the global oil market. It will significantly strengthen the position of OPEC+ and its ability to steer the oil price to a suitable level of its choosing.

The data point on Friday will tell us more about whether the companies we met are correct in their assessment of non-growth in the coming 12 months or whether production growth will accelerate yet again following a slowdown during winter.

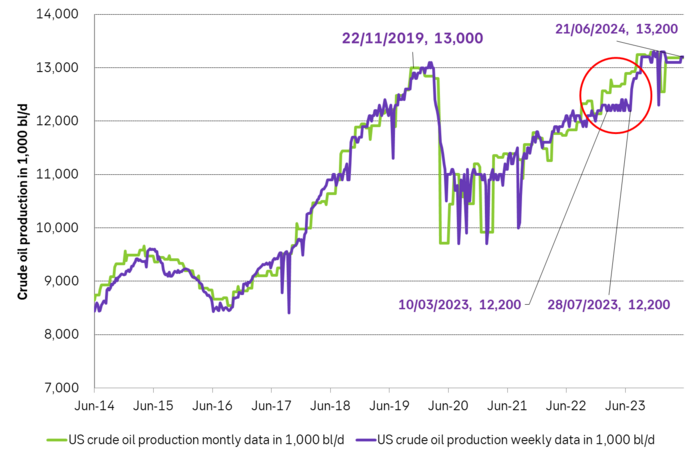

The US releases weekly estimates for its crude oil production but these are rough, temporary estimates. The market was fooled by these weekly numbers last year when the weekly numbers pointed to a steady production of around 12.2 m b/d from March to July while actual monthly data, with a substantial lag in publishing, showed that production was rising strongly.

The real data are the monthly, controlled data. These data will be the ”proof of the pudding” of whether US shale oil production now is about to shift from a decade of booming growth to instead flat-line sideways or whether it will drift gradually higher as projected by the US EIA in its latest Short-Term Energy Outlook.

US crude oil production given by weekly data and monthly data. Note that the monthly, controlled data comes with a significant lag. The market was thus navigating along the weekly data which showed ”sideways at 12.2 m b/d” for a significant period last year until actual data showed otherwise with a time-lag.

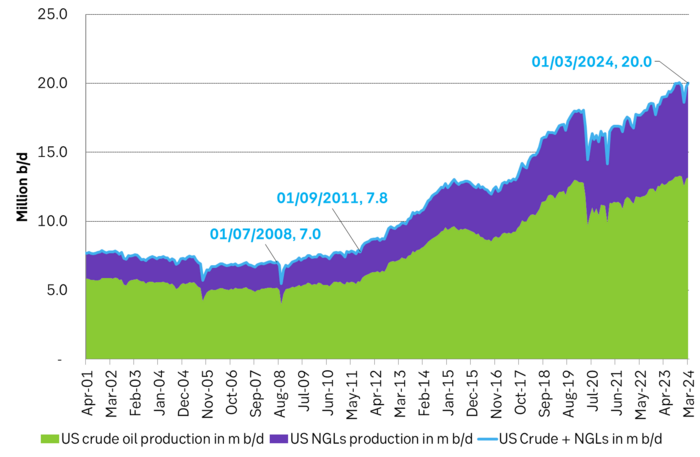

If we add in Natural Gas Liquids and zoom out to include history back to 2001 we see an almost uninterrupted boom in supply since Sep 2011 with a few setbacks. At first glance, this graph gives little support to a belief that US crude oil production now suddenly will go sideways. Simple extrapolation of the graph indicates growth, growth, growth.

US crude and liquids production has boomed since September 2011

However. The latest actual data point for US crude oil production is for March with a reading of 13.18 m b/d. What stands out is that production then was still below the September level of 13.25 m b/d.

The world has gotten used to forever growing US crude oil production due to the US shale oil revolution, with shorter periods of sharp production declines as a result of sharp price declines.

But the Brent crude oil price hasn’t collapsed. Instead, it is trading solidly in the range of USD 70-80-90/b. The front-month Brent crude oil contract hasn’t closed below USD 70/b since December 2021.

Experiences from the last 15 years would imply wild production growth and activity in US shale oil production at current crude oil prices. But US crude oil production has now basically gone sideways to lower from September to March.

The big, big question is thus: Are we now witnessing the early innings of a big change in US shale oil production where we shift from booming growth to flat-lining of production?

If we zoom in we can see that US liquids production has flat-lined since September 2023. Is the flat-lining from Sep to Mar due to the cold winter so that we’ll see a revival into spring and summer or are we witnessing the early signs of a huge change in the global oil market where US crude oil production goes from booming growth to flat-line production.

The message from Houston was that there will be no growth in US crude oil production until May 2025. SEB recently visited oil and gas producers and services providers in Houston to take the pulse of the oil and gas business. Especially so the US shale oil and shale gas business. What we found was an unusually homogeneous view among the companies we met concerning both the state of the situation and the outlook. The sentiment was kind of peculiar. Everybody was making money and was kind of happy about that, but there was no enthusiasm as the growth and boom years were gone. The unanimous view was that US crude oil production would be no higher one year from now than it is today. I.e. flat-lining from here.

The arguments for flat-lining of US crude oil production here onward were many.

1) The shale oil business has ”grown up” and matured with a focus on profits rather than growth for the sake of growth.

2) Bankruptcies and M&As have consolidated the shale oil companies into larger, fewer public companies now accounting for up to 75% of total production. Investors in these companies have little interest/appetite for growth after having burned their fingers during a decade and a half of capital destruction. These investors may also be skeptical of the longevity of the US shale oil business. Better to fully utilize the current shale oil infrastructure steadily over the coming years and return profits to shareholders than to invest in yet more infrastructure capacity and growth.

3) The remaining 25% of shale oil producers which are in private hands have limited scope for growth as they lack pipeline capacity for bringing more crude oil from field to market. Associated nat gas production is also a problem/bottleneck as flaring is forbidden in many places and pipes to transport nat gas from field to market are limited.

4) The low-hanging fruits of volume productivity have been harvested. Drilling and fracking are now mostly running 24/7 and most new wells today are all ”long wells” of around 3 miles. So hard to shave off yet another day in terms of ”drilling yet faster” and the length of the wells has increasingly reached their natural optimal length.

5) The average ”rock quality” of wells drilled in the US in 2024 will be of slightly lower quality than in 2023 and 2025 will be slightly lower quality than 2024. That is not to say that the US, or more specifically the Permian basin, is quickly running out of shale oil resources. But this will be a slight headwind. There is also an increasing insight into the fact that US shale oil resources are indeed finite and that it is now time to harvest values over the coming 5-10 years. One company we met in Houston argued that US shale oil production would now move sideways for 6-7 years and then overall production decline would set in.

The US shale oil revolution can be divided into three main phases. Each phase is probably equally revolutionary as the other in terms of impact on the global oil market.

1) The boom phase. It started after 2008 but didn’t accelerate in force before the ”Arab Spring” erupted and drove the oil price to USD 110/b from 2011 to 2014. It was talked down time and time again, but it continued to boom and re-boom to the point that today it is almost impossible to envision that it won’t just continue to boom or at least grow forever.

2) The plateau phase. The low-hanging fruits of productivity growth have been harvested. The highest quality resources have been utilized. The halfway point of resources has been extracted. Consolidation, normalization, and maturity of the business has been reached. Production goes sideways.

3) The decline phase. Eventually, the resources will have been extracted to the point that production unavoidably starts to decline.

Moving from phase one to phase two may be almost as shocking for the oil market as the experience of phase 1. The discussions we had with oil producers and services companies in Houston may indicate that we may now be moving from phase one to phase two. That there will be zero shale oil production growth YoY in 2025 and that production then may go sideways for 6-7 years before phase three sets in.

US EIA June STEO report with EIA’s projection for US crude oil production to Dec-2025. Softer growth, but still growth.

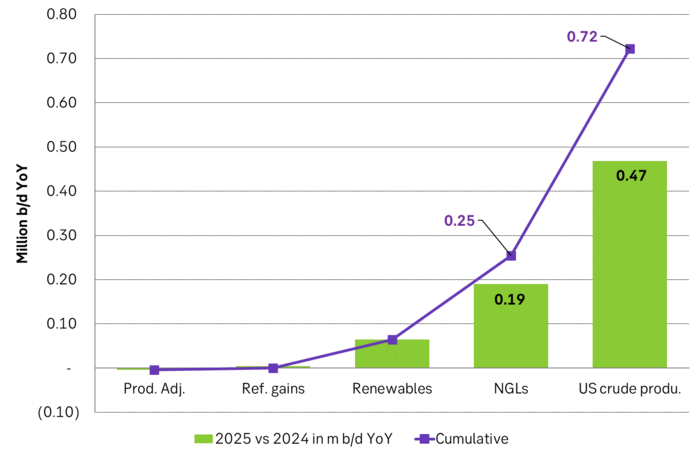

US EIA June STEO report with YoY outlook growth for 2025. Projects that US crude production will grow by 0.47 m b/d YoY in 2025 and that total liquids will grow by 720 k b/d YoY.

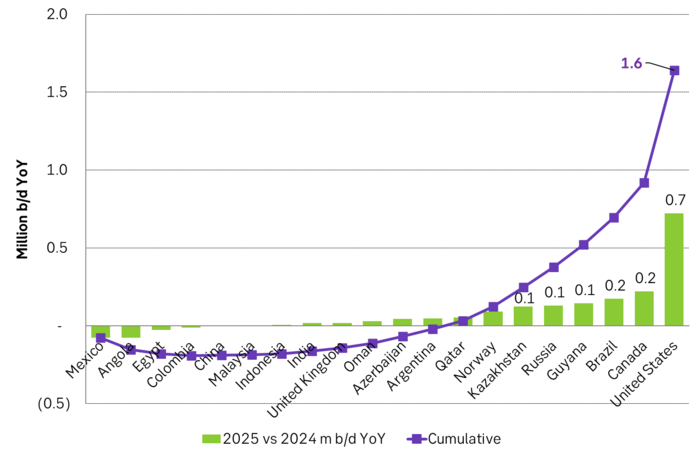

US EIA June STEO report with outlook for production growth by country in 2025. This shows how big the US production growth of 0.7 m b/d YoY really is compared to other producers around the world

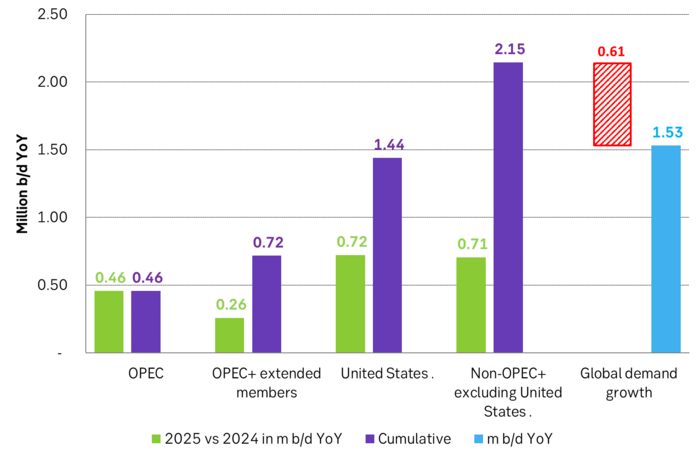

US EIA June STEO report with projected global growth in supply and demand YoY in 2025. Solid demand growth, but even strong supply growth with little room for OPEC+ to expand. Production growth by non-OPEC+ will basically cover global oil demand growth.

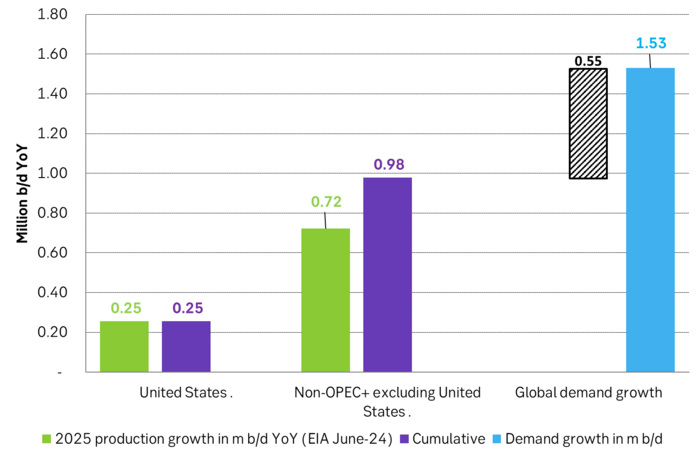

But if there instead is zero growth in US crude oil production in 2025 and the US liquids production only grows by 0.25 m b/d YoY due to NGLs and biofuels, then suddenly there is room for OPEC+ to put some of its current production cuts back into the market. Thus growth/no-growth in US shale oil production will be of huge importance for OPEC+ in 2025. If there is no growth in US shale oil then OPEC+ will have a much better position to control the oil price to where it wants it.

US crude oil production and drilling rig count

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada