Analys

SEB – Råvarukommentarer, 12 november 2012

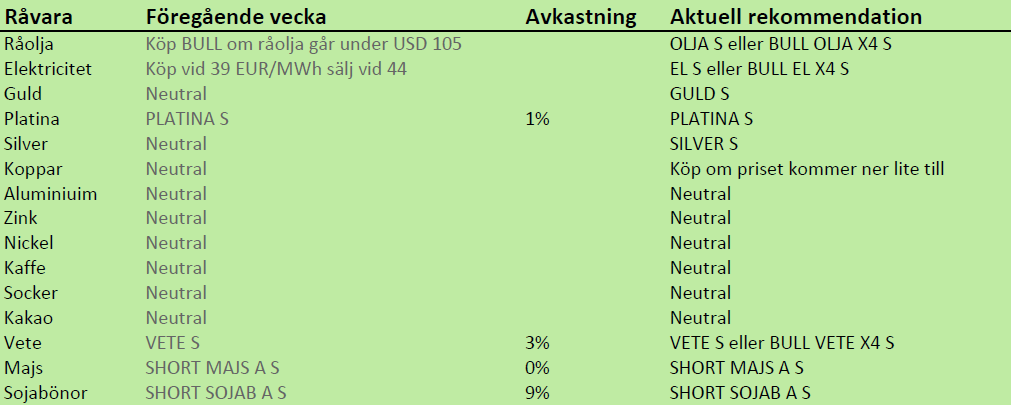

Sammanfattning av rekommendationer

Råolja – Brent

Den gångna veckan har varit dramatisk i oljemarknaden. Brent har handlats, upp och ned, mellan 104.76 och 111.64 USD/fat. Flera olika faktorer har bidragit till volatiliteten,

- Stormen Sandy gjorde att stora delar av den amerikanska östkustens raffinaderier stängde. Efterfrågan på råolja sjönk tillfälligt medan efterfrågan på drivmedel sköt i höjden .

- Svag tysk ekonomisk statistik och oro över skuldkrisen i Europa pressade priset.

- Förnyade utbudsstörningar i Nordsjöfälten följer upp en höst med rekordlåg produktionsnivå.

- Geopolitisk oro i Mellanöstern med nya bombattentat i Damaskus och attentat och skador på viktiga oljeledningar.

- Presidentvalet i USA. När Barack Obama utropades till segrare utbröt ett veritabelt rally i de flesta tillgångsslag, inte minst olja. Effekten blev mycket kortlivad och redan samma dag följde ett lika kraftigt fall.

- Positiv ekonomisk data från USA och Kina. 7. Ledarskiftet i Kina väcker förhoppningar om utökade stimulanser.

Trots en oroväckande teknisk formation, se graf, där en stängning under 104.76 öppnar för ytterligare fall, så tycker vi att den nedre delen av veckans handelsintervall, kring 105-106 nivån, är köpvärd, då;

- Vi det bedömer det som osannolikt att priset på råolja, varaktigt, kommer att falla under 105-nivån, såvida inte tillväxtprognoserna skrivs ned väsentligt. Den senaste statistiken från både Kina och USA indikerar att det värsta kanske ligger bakom oss. Samtidigt är situationen i Europa fortfarande illavarslande.

- Oljepriset kommer att fortsätta vara väl understött av stora geopolitiska risker.

- Det krävs ett högt oljepris för att stimulera tillräckliga investeringar i ny kapacitet.

- Många producentländer behöver ett högt pris för att balansera budgeten.

- Brent lämpar sig väl för produktion av mellandestillat som bensin och diesel. Lagren av mellandestillat är historiskt låga och den kommande vintern riskerar att urholka lagren ytterligare.

- Produktionen i Nordsjön har, under hösten, varit kraftigt begränsad. Problemen skulle nu ha varit lösta men istället meddelas nu ytterligare störningar och förseningar.

Elektricitet

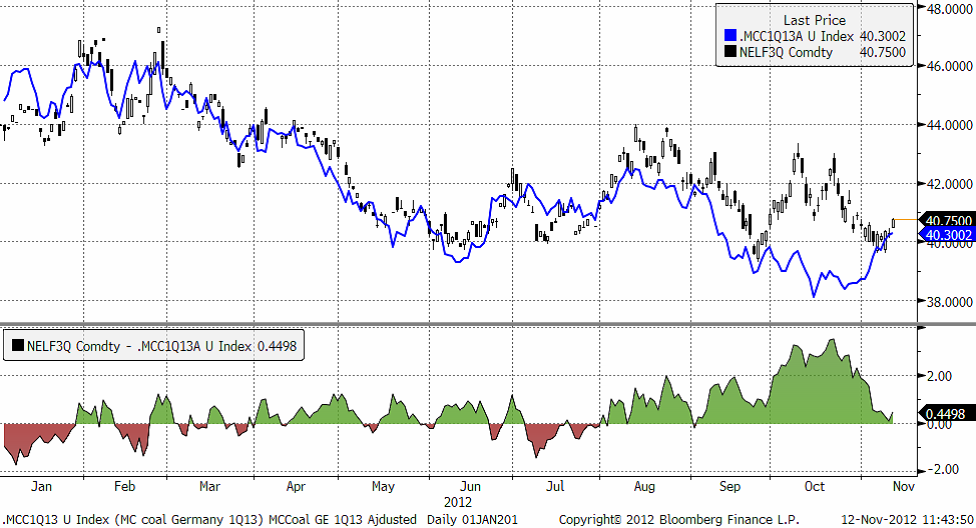

Q1-2013 terminen på Nord Pool har sedan början av juni handlats i ett intervall mellan 39.60 och 44 EUR/MWh. God tillgång på vatten och lägre bränslepriser har pressat priset lägre.

I grafen är marginalkostnaden för kolkraft, blå linje, justerad. Verklig marginalkostnad är lägre.

Nu pekar ett antal faktorer mot en uppgång;

Kostnaden mellan att producera el i kolkraftverk vilket oftast är marginalprissättande och elterminerna, har under en tid varit ovanligt stor, se graf ovan. Därmed har det, tidigare, funnits mer fallhöjd i elterminerna. Sedan mitten av oktober har differensen successivt minskat, eftersom

- Elpriset har fallit

- Det europeiska priset på kol och utsläppsrätter har stigit.

Vid nuvarande differens ser vi potential för högre elterminspriser. Den utlösande faktorn för högre elpriser kommer sannolikt vara ett väderskifte. Sommaren och hösten har varit nederbördsrik. Blötvädret är redan inprisat, varför ett skifte till kallare och torrare väder bäddar för snabb uppgång. De båda uppgångar som skedde i oktober följde båda på moderata väderleksskiften, vilket visar på potentialen. Vår rekommendation är att ligga steget före, alltså att köpa innan ett eventuellt väderskifte, då det med stor sannolik kommer vara försent att agera när skiftet väl bekräftas.

Då utfallsrummet är begränsat (vi tror inte på priser över 44, så rekommenderar vi certifikatet Bull El X2 S, för att erhålla god utväxling på prisrörelsen.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Lång position — Kort position

EL S – – – – – – – Bear El X2 S

Bull El X2 S — Bear El X4 S

Bull El X4 S

Väderprognoserna är, i högsta grad, fortsatt blöta och milda men vi tror att nästa skifte till torrare, kallare väder, kortsiktigt kommer skicka marknaden högre. Inte minst om det kombineras med högre kol och CO2 priser, där det nu alltså finns tecken på att marknaden kanske har vänt. Vi rekommenderar därför att man agerar på det.

Guld och Silver

Guld har rekylerat upp. Marknaden tolkar valet av en fortsättning av ”change” i USA, som mer pengar i systemet, vilket talar för guld. Tekniskt ser diagrammet nedan dock inte fullt så positivt ut. 55-dagars glidande medelvärde fungerar då och då som ett motstånd och det ser ut att göra det nu. 1750, en nivå strax ovanför dagens kursnivå ser också ut att vara ett visst tekniskt motstånd. Vi rekommenderar dock köp av guld och silver, men vill då också gärna ha en stop-loss. En nivå man skulle kunna lägga en sådan är vid 1670, som markerar botten vid nedgången i början av november.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är identisk med den för guld.

Platina

Platina har fallit tillbaka med övriga metaller. Vi bedömer att dagens kursnivå är ett köptillfälle. Men de senaste dagarnas sidledes rörelse kan också vara en teknisk flagga, halvvägs ner från toppnoteringen i oktober. 1530 är en nivå som om den bryts, signalerar ytterligare nedgång. Det är därmed en nivå man bör ha sin stop-loss på.

Vi tror på ädelmetaller som placering i nuvarande makromiljö. Den oroliga utvecklingen i Sydafrika har redan påverkat utbudet märkbart. Vi tror att platina priset kommer att utmana igen och återgå till ”normaltillståndet”, d.v.s. att vara dyrare än guld.

Basmetaller

I marknadsbrevet kommer vi från och med nu följa fler metaller: koppar, aluminium, zink och nickel. På London Metal Exchange (LME) handlas också traditionellt bly och tenn, vilka än så länge röner begränsat intresse i vår del av världen, både från industri och investerare. LME har relativt nyligen introducerat molybden och kobolt (s.k. minor metals) efter stor efterfrågan från industrin, men den finansiella handeln har inte riktigt kommit igång ännu. Situationen är liknande för LME:s stålkontrakt för Steel Billets.

Tillbaka till de stora kontrakten. Koppar är ”flaggskeppet” och har handlats sedan LME:s begynnelse för 130 år sedan. Aluminium, nickel och zink är nyare kontrakt som introducerades först på 70 och 80-talen. Alla fyra är nu helt accepterade av den globala metallindustrin, och LME:s officiella noteringar är prisbas för all fysisk handel, både primärt, i halvfabrikat och på återvunnen råvara (skrot i dagligt tal).

Den fundamentala och trendmässiga situationen varierar lite mellan metallerna. Vi har tidigare skrivit om koppar, vilken generellt bedöms ha den mest positiva fundamentala situationen, med stark underliggande efterfrågan i kombination med eftersläpande utbud. Det har lett till en nästan kroniskt tight marknad.

Aluminium drivs av stark efterfrågan. Ännu starkare än för koppar då metallen konstant hittar nya användningsområden. Aluminiums egenskaper bl.a. när det gäller vikt, gör att den tar marknadsandelar. Produktionen ökar också i hög takt. Tillgången på råvaran bauxit är mer eller mindre obegränsad (och billig) vilket borgar för ett stabilt utbud. Den trånga sektorn är energi, den största kostnaden vid framställning av aluminium.

Det största användningsområdet för zink är ytbehandling av stål, som drivs av tillväxtmarknadernas starka efterfrågan. Utbudet har kommit ikapp de senaste åren med följd att lagren ökat kraftigt. De är snart färdigbrutet i flera stora gruvor världen över. Ny kapacitet släpar efter, så zinken kan hamna i ett betydligt stramare läge de kommande åren.

60 % av allt nickel går till produktion rostfritt stål, vars marknad i genomsnitt vuxit med 5 % de senaste 25-30 åren. Utbudet av nickel har traditionellt hållits i några få händer varför det ofta uppstår brist (och höga priser). Produktionen ökar, delvis via produktion av tackjärn i Kina med högt nickelinnehåll, s.k. Nickel Pig Iron, som används vid som substitut till skrot.

Priserna ligger nu vid produktionskostnadsnivå

Aluminium, zink och nickel handlas, ur ett produktionskostnadsperspektiv, till väldigt låga nivåer. Priserna ”tuggar sig” ner i marginalkostnadskurvan. Ur det perspektivet talar mycket för en ytterst begränsad nedsida. Starkare konjunktur kan snabbt vända trenderna. Timingen beror mycket på lagersituationen, som varierar mellan metallerna. P.g.a. koppars, sedan många år, väldigt tighta läge har priset aldrig fallit tillbaka till marginalkostnadsnivå, av fundamentala skäl. Det finns en ”inbyggd” premie p.g.a. Kinas stora behov (geologiska förutsättningar saknas för tillräckligt stor inhemsk produktion), i kombination med minskande kopparhalter i de Chilenska gruvorna (landet står för 20-25 % av världsutbudet).

Vi följer upp kopparn i detta brev, och återkommer med löpande kommentarer på övriga metaller i kommande marknadsbrev.

Först vår generella syn på basmetaller just nu som sammanfattas nedan:

- Stimulanspaketen startade septemberrallyt (QE3, ECB obligationsköp, infrastrukturinvesteringar i Kina 157 Mdr USD). Priserna steg 15-25 %.

- Marknaden diskonterade ökad industriell efterfrågan som ännu inte har materialiserats.

- Amerikansk statistik starkare än väntat de senaste veckorna (husmarknad, industriproduktion, arbetsmarknad). Marknaden har tolkat detta som att sannolikheten för ytterligare stimulanser minskar. Dessutom var ett presidentbyte en möjlighet vilket marknaden tolkade som risk för ny centralbankschef och därmed mindre monetära stimulanser.

- Fonder likviderade – priserna tillbaka på ”ruta ett”.

Vart går marknaden härifrån?

- Förväntade konsumtionsinriktade stimulanser i Kina.

- Stora nya infrastrukturinvesteringar är också en möjlighet efter maktskiftet i Kina.

- Fortsatt hög sannolikhet för penningpolitiska stimulanser i USA, Japan och Europa

- Låga lager i industrin. Ett ”hand to mouth” beteende bland metallinköpare. Lagerbyggnad (ökad efterfrågan) förväntas nu när osäkerheten inför det amerikanska valet är över.

- Många basmetaller är på historiskt på låga nivåer (nickel, aluminium och zink), på eller nära marginalkostnaden.

- Vi tror på en positiv pristrend på 12 månaders sikt, med möjliga uppgångar på minst 25 %. Priserna kan vända redan före årsskiftet, men kommer troligtvis att accelerera först under Q1 och Q2 2013.

Koppar

Kopparn följde i mångt och mycket börserna och övriga finansiella marknader under veckan. Onsdagens kraftiga uppgång efter det amerikanska valet kom av sig i takt med att börserna föll tillbaka. LME-koppar noterades som högst i $7800 efter att börjat veckan på $7700, men stänger ned 1,6 % på nivåer kring $7600. Veckans lägsta såg vi på $7500. Vi varnade för den tekniska bilden som för tillfället har överhanden. Det påtalades då att ett brott av 7600 kan signalera ytterligare nedgång till den stora stödnivån 7400. Vi får inte räkna bort den risken.

Fundamentalt kvarstår vi med bedömningen att potentialen är större på uppsidan, och att vi snart kan komma i riktigt bra köplägen. Fler tecken i veckan tyder på vändning i Kina. Industriproduktion, detaljhandel och inflation kom in bättre än väntat. Inköpsindex har etablerat sig över 50 igen. Prisskillnaden mellan LME och Shanghai har nu, i och med LME:s nedgång, krympt varför fysiska aktörer tror på ökad import, kommande månader. Lagret om ca 700 tton, som enligt uppgift finns i kinesiska frihamnslager (det globala lagret av koppar beräknas till ca 1 Mton, ca 5 % av världsproduktionen), bedöms sitta på relativt fasta händer (som säkerhet för olika finansieringslösningar). Maktskiftet i Kina kan skapa ett visst vakuum den närmsta tiden då många aktörer väntar på finansiering för redan beslutade infrastrukturprojekt. Det som verkligen talar för koppar i detta sammanhang är det stora behovet av kapacitetsutbyggnad för elöverföring (kablar). Kina använder traditionellt mycket kopparkabel (en tendens i övriga världen är annars ökad användning av aluminium i kablar av kostnadsskäl).

Rapporter gör gällande att Kinas ”National Development and Reform Commission” som har ett mandat för strategiska råvaruinköp, har utrymme för, och planerar nya inköp av basmetaller. När det gäller koppar ryktas det om ca 200 tton. Historiskt sett har detta skett från tid till annan och det får utan tvekan stor prispåverkan. När och om Kina köper strategiskt, är naturligtvis omöjligt att sia om. Men bara ryktesspridningen och marknadens tidigare erfarenhet av dessa köp, kommer enligt vår uppfattning (i kombination med ovanstående faktorer) att ge stöd till kopparmarknaden.

Den tekniska bilden gör oss fortsatt avvaktande, men det letas köplägen, i synnerhet vid en fortsatt rörelse ned mot nivån $7400.

Kaffe

Kaffepriset (mars 2013) har konsoliderat sig strax under ett motstånd. Det ser onekligen ut som om marknaden gärna ”vill” handla upp priset, men det finns som vi ser ett starkt motstånd precis på den nivå som priset ligger nu. 160 cent per pund borde också vara ett starkt motstånd.

För spannmål och övriga jordbruksprodukter hänvisas till veckans nyhetsbrev om jordbruksprodukter.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga