Analys

SEB – Råvarukommentarer, 11 mars 2013

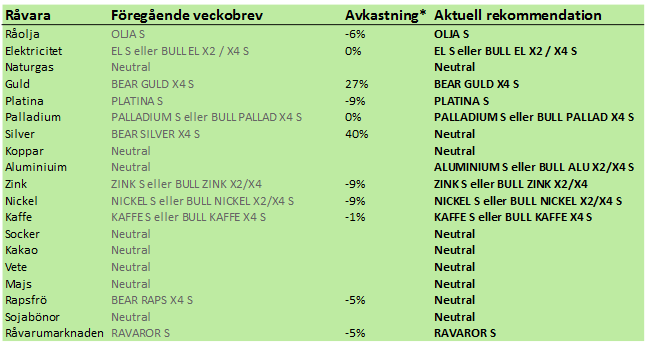

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste månaden, eftersom den finns lätt tillgänglig och det är nästan en månad sedan det förra veckobrevet publicerades.

Inledning

Den korta positionen i guld och silver har gett fantatiskt hög avkastning den senaste månaden genom en rekommenderad position i BEAR GULD X4 S och BEAR SILVER X4 S. Vi tror att det finns en liten fallhöjd kvar i guld, men läget är sådant i silver att vi går ur och tar hem vinsten i BEAR SILVER X4 S.

Priset på palladium rusade i slutet av förra veckan. I fredags bröts ett motstånd. Den som är snabb kan säkerligen haka på och förmodligen göra en vinst. Detta är en mycket kortsiktig tradingrekommendation. Köp av BULL PALLAD X4 S, alltså.

Basmetallerna har fallit tillbaka med 9% den senaste veckan, vilket gör nickel och koppar – och nu även aluminium – tycker vi – ännu mer köpvärt ur ett fundamentalt perspektiv.

I fredags publicerade det amerikanska jordbruksdepartemetet sin månadsvisa uppdatering av utbuds- och efterfrågebalanserna i värdlen. Det var inga stora förändringar. Något negativt för vetet och något positivt för majs och sojabönor. Det har varit stora prisfall, som diskonterat ett väder som kanske kan bli bra. Vi tror att det stora prisfallet är bakom oss, men väljer att ligga kvar på neutral rekommendation ännu en vecka. Vi går däremot bort från rekommendationen att vara köpt BEAR RAPS X4 S.

Råvaruindex

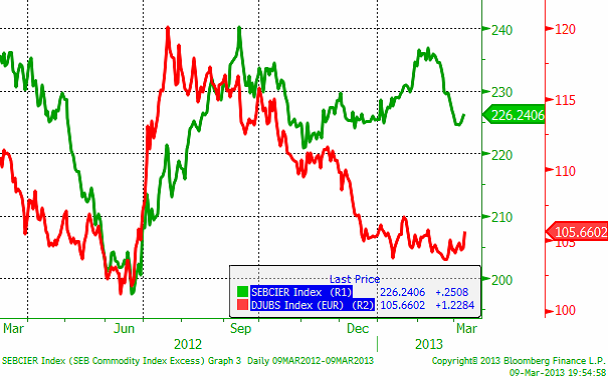

I diagrammet nedan ser vi SEB:s råvaruindex, som följer avkastningen på en diversifierad korg av råvaruterminer. Sammansättningen är gjord med tanke på en nordisk eller europisk placerare. Indexet innehåller t ex terminer på nordisk och tysk el, men ingen amerikansk naturgas.

Indexet har slagit DJ UBS index med 8 procentenheter per år, vilket är statistiskt signifikant (p=0.11), förutom att vara tämligen ekonomiskt signifikant.

Den som vill investera i indexet och den investeringsstrategi som ligger bakom kan läsa mer om certifikatet RAVAROR S.

Indexet har gått ner med 4% den senaste månaden. Dollarn har minskat med 1%. Den samlade värdeförändringen på RAVAROR S är -5%.

Råolja – Brent

Oljepriset har fallit ner till 110 dollar per fat. Den tekniska bilden är otydlig med både brutet tekniskt stöd och att priset just nu vilar på ett annat tekniskt stöd.

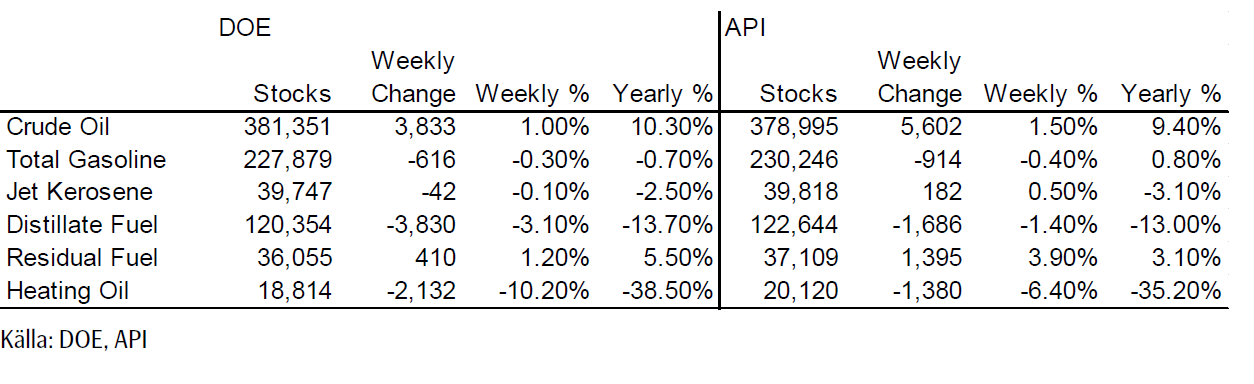

Lagren och lagerförändringarna i USA per den 1 mars ser vi nedan, enligt Department of Energy och American Petroleum Institute.

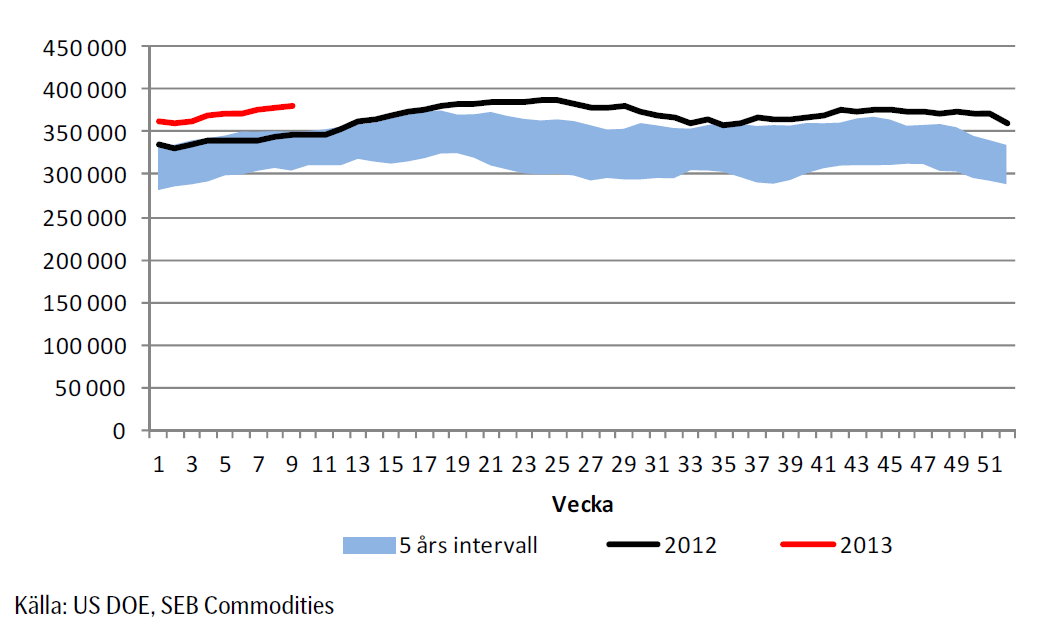

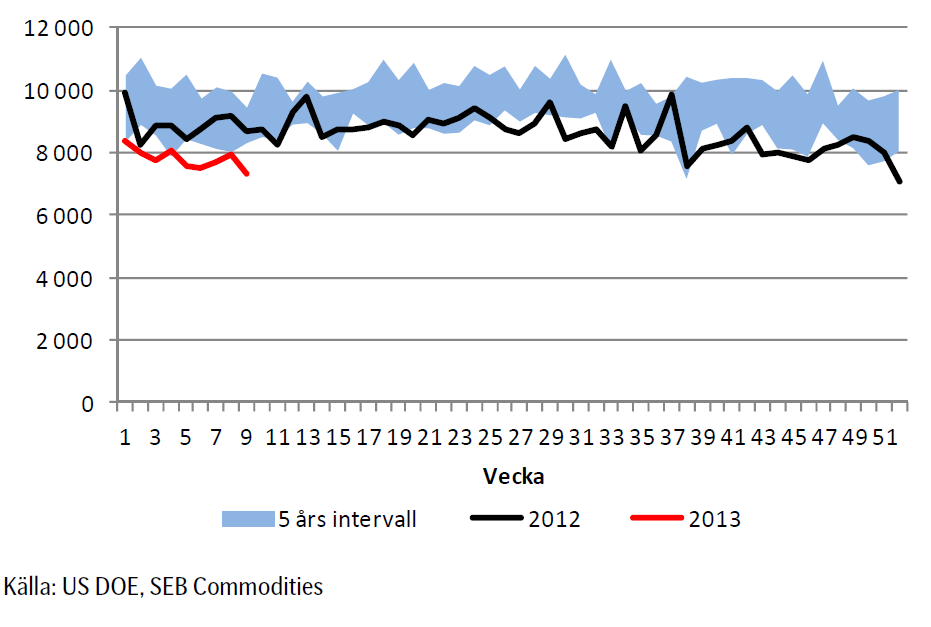

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå. Vi ser att lagernivåerna fortsätter att vara högre än de varit sedan 2007 för den här tiden på året.

Lagren ökar samtidigt som vi ser att importen av råolja till USA fortsätter att minska.

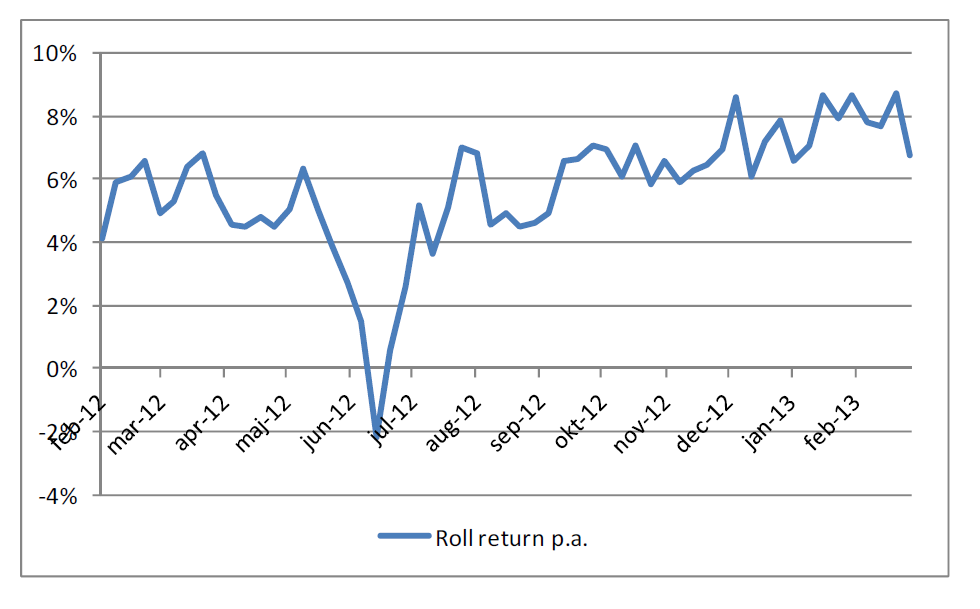

Terminer handlas till en stabil rabatt i förhållande till spotpriset. Det innebär att det går att tjäna pengar på OLJA S, även om inte priset förändrar sig. Vi ser att denna riskpremie varit stabil det senaste året och uppgår till ca 7% på årsbasis. Jämfört med en kreditobligation som ger 7% ränta, har OLJA S fördelen att om ”något otäckt” händer i världen, t ex i Mellanöstern, leder det till att OLJA S ger högre avkastning, medan i princip allt annat som t ex aktier eller obligationer, faller i pris.

Sammanfattningsvis: Vi rekommenderar köp av OLJA S, men inte av BULL OLJA S. Anledningen till denna skillnad och att vi rekommenderar köp av OLJA S är för att rabatten på terminerna innebär en stadig intäkt om ca 6% till 7% per år + ränta på kapitalet.

Elektricitet

Underliggande för SEB:s certifikat på el är nu det tredje kvartalets terminskontrakt. Det avser alltså vad det genomsnittliga spotpriset kommer att bli under juli, augusti och september. Vi ser kursdiagrammet för det senaste året nedan.

Nedanför ser vi prisutvecklingen för det tredje kvartalets tyska elpriskontrakt (röd) och Nord Pools tredje kvartalskontrakt (svart). Det tyska priset har rört slutat falla för två månader sedan.

Den hydrologiska balansen för Nord Pools börsområde har faktiskt försvagats ytterligare, från -11.9 TWh till -14.7 TWh. Än mer intressant är att nuvarande väderprognoser är starkt högtycksinfluerade. Låga temperaturer och lite nederbörd beräknas snabbt urgröpa balansen ytterligare. Endast få veckor fram är den hela -21 TWh, ett signifikant underskott som vi anser inte helt prisats in i terminsmarknaden.

Sammanfattningsvis. En fortsatt god chans till högre elterminer men kolpriset är en osäkerhetsfaktor som kan hämma uppgången. Vi väljer att kvarstå vid vår long rekommendation.

Naturgas

Naturgasterminen på NYMEX (maj 2013) har handlats upp hittills i mars. Motstånd ligger precis ovanför dagens kursnivå. Vi har ingen speciell rekommendation just nu. Sidledes rörelse är mest troligt.

Guld och Silver

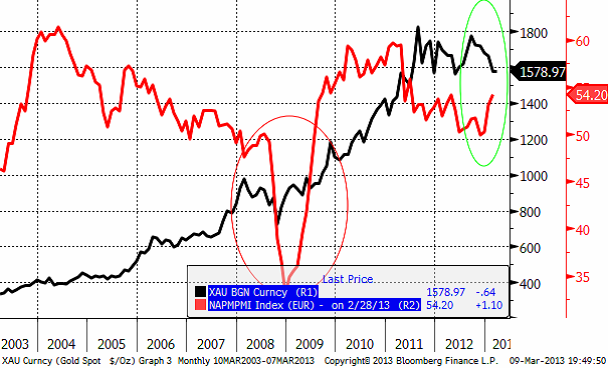

Guldpriset bröt först stödet vid 1670 dollar per ozt och sedan hände allt på en gång i fredags. Priset föll rakt genom stödet vid 1625, ända ner till 1600. Den nu aktuella prisnivån har en del stöd. Vi ser att det skedde en hel del handel på den här nivån i maj, juni och juli förra sommaren. Så det är möjligt att prisfallet hejdar sig mellan 1600 och 1550.

Vi tycker oss känna igen dagens svaga guldmarknad och starka konjunktursignaler från flera gånger förr, senast från bottenvändningen 2008/09.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Priset ligger nära botten i en trendkanal nedåt. Nivåmässigt borde det finnas stöd på den här nivån vid 28 cent. En rekyl uppåt kan komma. Den som vill ta en kortsiktig trade på den, kan göra det. Men läget är i vart fall inte entydigt negativt i det korta perspektivet, så vi väljer att gå ur vår köpta position i BEAR SILVER X2/X4 S.

Platina & Palladium

Palladiumpriset rusar och vi tror att priset kan fortsätta göra det. Den som vågar sig på en korsiktig momentum-trade kan köpa BULL PALLAD X4 S. Platinapriset rekylerade ner i februari. I mars har priset rekylerat uppåt. Sidledes rörelse verkar mest troligt.

Nedan ser vi priset på platina i termer av guld, eller ”växelkursen” mellan XPT och XAU, valutakoderna för de två ädelmetallerna. Platina har fortsatt att vinna på guld.

Palladium rusade i veckan som gick och stängde veckan över tidigare toppnotering. Ett sådant momentum brukar vara lönsamt att snabbt haka på, utan att tänka allt för mycket.

Basmetaller

Det har hänt en hel del – sedan det senaste veckobrevet skrevs (18 februari). Optimismen på förväntningar om ökad efterfrågan i Kina efter ledigheterna kring nyåret (det kinesiska), övergick till avtagande riskaptit och en våg av vinsthemtagningar som svepte över hela råvarufältet. Priserna har fallit tillbaka rejält. Basmetallerna är nu, om än marginellt, ner på året. Sedan topparna i februari har priserna fallit med mellan 5-10 %. Ett undantag är zink (se tidigare placeringsförslag) som håller sig bättre (oförändrad på året). Kina är väldigt avgörande för efterfrågan på basmetaller. Våra ekonomer är positiva till Kina, framför allt baserat på en fortsatt gynnsam kreditpolitik i landet. På 12 månaders sikt kvarstår bedömningen att priserna generellt har uppgångspotentialer i storleksordningen 20-30 %. De senaste veckornas vinsthemtagningar har skapat nya intressanta köptillfällen.

Koppar

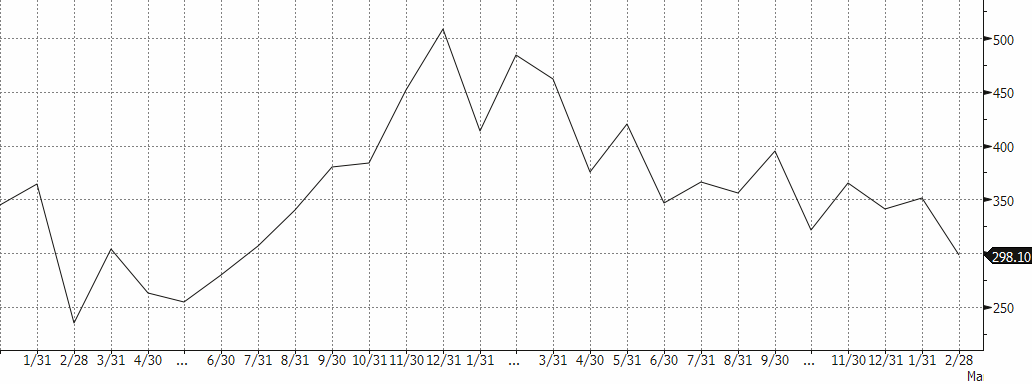

Vi är dock fortsatt försiktigt inställda till kopparn. Vi följer Kinas importsiffror som en indikation på efterfrågan. Siffran i februari kom in på 298 tton (se diagram) jämfört med 350 tton i januari och 485 tton för ett år sedan. Februarisiffran bör dock tas med en nypa salt då ledigheterna i Kina påverkar rapporteringen. Icke desto mindre är trenden ganska tydlig.

Kinas kopparimport (1000-tals ton)

Den tekniska bilden ger stöd till vår neutrala position. Vi är positiva till basmetaller på sikt men avvaktar bättre köptillfällen alternativt väljer någon annan basmetall. Den stora triangelformationen börjar spela ut sin roll. Stödnivåer noteras vid 7600 och 7400. Nivån 7800 fungerar nu som motstånd.

Som vi skrivit tidigare tyder mycket på ökat utbud för koppar, vilket ökar risken för en lite trögare marknad. Vi ser inte den stora potentialen på koppar på uppsidan just nu. Vi rekommenderar därför en fortsatt neutral position. För den som vill satsa på ett starkare tillväxtscenario (än konsensus) i Kina är koppar däremot alltid ett intressant alternativ.

Aluminium

Som vi skrivit tidigare ligger aluminium väldigt ”fast” i ett relativt stort handelsintervall. Nivåer kring $1800-1900 utgör ur ett kostnadsperspektiv starkt stöd. Samtidigt lägger det stora utbudet ett ”tak” på nivåer kring $2300. Den senaste uppgången i februari mötte stora säljordrar från producenter som passade på att ”låsa” framtida priser, vilket satte press på marknaden. Nu när priserna fallit tillbaka ser vi stora intressen från köpsidan (fysiska förbrukare). För den ”trading-benägne” utgör det stora spannet goda vinstmöjligheter.

P.g.a. den låga prisnivån i relation till marginalkostnaden är aluminium köpvärd och vi ansluter den till köprekommendationerna.

Zink

Zinken har fått oförtjänt mycket stryk i den allmänna vinsthemtagningsvågen de senaste tre veckorna. Vi varnade för en rekyl, och den kom. Vi skrev senast att man bör vänta med nya köp till mellan $2000 och $2100. Priset har till och med fallit mer. Med tanke vår generella bedömning för basmetaller erbjuds nu ett nytt bra köptillfälle, och en andra chans att komma in i zinkmarknaden.

Priset ligger nu på stödnivån $1975. Tekniskt sett är alternativet att vänta (med risk för att missa uppgången) för att se om priset kan ta sig ner till stödnivån från trendlinjen kring $1900.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Vi varnade för rekylen, och nu när den skett är det köpläge igen. Priset ligger nu på stödnivån $1975.

Nickel

Efter den stora tillbakagången ser vi en tydlig stabilisering av priset. Ur ett kostnadsperspektiv börjar nickel bli en väldigt intressant köpkandidat. Marknaden är fortsatt tveksam till den fundamentala situationen. Vi har tidigare bl.a. hänvisat till kommentarer från fysiska aktörer som indikerar att ”det finns gott om nickel”, samtidigt som rapporter gör gällande att exporten av nickelmalm från Indonesien till Kina ökar igen, vilket riskerar att öka utbudet av s.k. Nickel Pig Iron i Kina (vilket i sin tur minskar efterfrågan på nickelbärande skrot och primärnickel). Det senare håller nu på att ”svänga om” då kinesiska producenter är snabba att ställa om produktionen. Det ger ett naturligt stöd till nickelmarknaden. Den tekniska bilden är väldigt tydlig med ett starkt stöd kring nuvarande nivåer. Nickel är tillsammans med zink (och från och med denna vecka även aluminium) en av de mer köpvärda metallerna för tillfället.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Vi varnade för en rekyl, och den kom. Priset har fallit mer än ”befarat”, men är nu på väldigt attraktiva nivåer.

Kaffe

Kaffepriset (maj 2013) gick i början av månaden upp till det glidande medelvärdet, vilket triggade säljordrar. Rekylen nedåt stannade dock på 140 cent och i slutet av förra veckan steg priset återigen upp mot motståndslinjen. Det ser ut som om priset håller på att etablera en botten och konsolidera sig med den vanliga ”sidledes” rörelse som vi brukar se under sådana skeenden.

Vi fortsätter att dela den uppfattningen och tycker att man ska handla kaffe från den ”långa” sidan. Vi fortsätter därför att generellt sett rekommendera köp av KAFFE S.

Socker

Sockerpriset (maj 2013) vände upp från kontraktslägsta i mitten av februari. I torsdags rusade priset och var uppe och rörde på 19 cent, som är ett tekniskt motstånd. Om priset skulle gå över 19 cent får vi en indikation på att prisfallet kan vara över. Fredagens prisfall efter att 19 cent uppnåtts kan dock tolkas som att marknaden behöver hämta kraft för ett nytt test av 19 cent.

Brasiliens regering vill öka användningen av etanol som drivmedel i landet. Många bilar i landet går att köra på både bensin och etanol, men priserna har varit sådana att folk har valt att tanka med bensin. Den ökade fokuseringen på etanol har fått priset att stiga, som vi ser i nedanstående diagram, som visar etanolpriset i Sao Paulo i USD per liter. Den blå linjen är priset på socker i samma delstat.

Vi ser att de två linjerna tenderar att hänga ihop och en uppgång i priset på etanol kan signalera att priset på socker också kommer att stiga framöver.

Finns tecken på att priset på socker är nära botten, men än så länge är pristrenden så stark att vi väljer att behålla neutral rekommendation ytterligare en vecka.

Vi tror att en trendvändning kan vara på gång. Prisuppgången till 19 cent, ett motstånd, är ett observandum.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna