Analys

SEB Råvarubrev 28 mars 2017

”Trumpflation” & ”Trumponomics” ifrågasätts.

”Trumpflation” & ”Trumponomics” ifrågasätts.

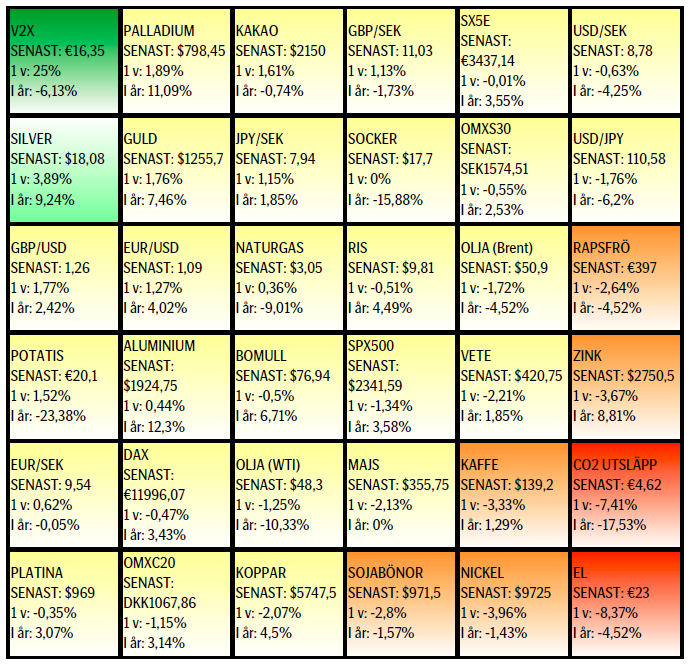

MARKNADEN I KORTHET

Trump’s misslyckande med sitt förslag till sjukvårdsreform visar med all tydlighet på att marknaden nu nyktrar till avseende om vad ”Trumponomics” reellt faktiskt kan komma att innebära. Nästa slag lär stå om skattesänkningarna. Dock tuffar världsekonomin på i rätt riktning vilket bl.a. måndagens starka IFO-statistik från Tyskland visade på (grafik här: http://www.cesifo-group.de/ifoHome/facts/Survey-Results/Business-Climate/Geschaeftsklima-Archiv/2017/Geschaeftsklima-20170327.html ). I Tyskland hade vi också ett delstatsval i Saarland i söndags vilket vanns stort av CDU vilket kan ses som en indikation om ett eventuellt resultat till förbundsdagsvalet i september. Imorgon onsdag förväntas PM May att trycka på (Br)exit-knappen – GBP/SEK bull eller bear? Kuriosa – GBP/USD har fallit från 14 under amerikanska inbördeskriget till som lägst (hittills…) 1.05 1985.

Råvaror: Förra veckan möttes OPEC’s efterlevnads-kommitté utmynnade i ett dokument där man säger sig vilja se över möjligheten till en eventuell förlängning av innevarande produktionsbegränsning. Uttalandet ansågs för vagt för att kunna stötta oljepriset vilket också som en följd föll. Nästa möte är den 21 April och nästa ordinarie OPEC möte den 25 maj. Vår vy är fortfarande att ingen förlängning kommer att ske då detta innebär risk för minskade marknadsandelar för OPEC’s medlemmar. Strejken vid Escondida-gruvan i Chile är över dock utan att något nytt avtal nåtts (det gamla rullar nu på i max 18m) vilket gör att vi fortsatt har en förhöjd risk för nya störningar. Även i Peru har gruvarbetarna, på direkt order av regeringen, återgått till arbetet men med hot om ett snart återupptagande av strejken. Basmetaller generellt har handlat lite svagare på den tillnyktring, som vi påkallat, av vad Trump faktiskt kan genomföra. Terminspriset på el har fallit kraftigt pga. fallande priser på kol och utsläppsrätter samt att kommande veckor ser riktigt blöta ut (~200 % av normalt). Kakao har fortsatt att stiga och majs att falla. Kan nyheterna om palmoljans farlighet pressa priset ytterligare?

Valuta: Dollarförsvagningen fick ytterligare skjuts efter att Trump’s misslyckande men vi ser nu vissa tecken på att marknaden kan vara på väg att göra ett försök att avsluta korrektionen. Utdelningssäsongen för svenska aktier utgör en risk för den svenska kronan.

Börser: Trots ett riktigt tungt fall i Nasdaq förra tisdagen så ser det ut som om vi redan har hittat nya köpare. Än så länge sätter vi etiketten mindre korrektion på de nedgångar vi sett varför vi rent generellt fortsätter att vara positiva.

Räntor: Långa räntor har fortsatt att falla men bör snart finna fast mark under fötterna.

OBSERVATIONER I SAMMANDRAG

- Olja – negativa nyheter nu prissatta?

- Koppar – återupptagen produktion.

- Guld – fortsätter ha medvind.

- Majs – se upp för fredagens prognoser!

- USD/SEK – avtagande motvind?

- Kakao – botten har passerats.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

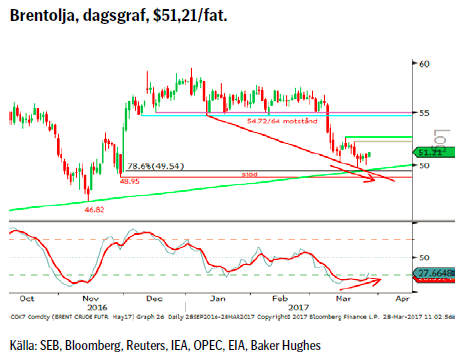

OLJA BRENT

Ett stort oljefynd har gjorts utanför Shetlandsöarna men detta kommer naturligtvis att ta många år att exploatera. Dock har nyheter om att de stora bolagen, Exxon, Shell och Chevron, nu satsar intensivt i skifferolja, framför allt i Permian, givit ytterligare fog för optimism om utvecklingen inom amerikansk oljeutvinning. T.ex Chevron säger att de kommer att öka sin produktion med 30% per år de kommande tio åren. Ett flertal projekt med ursprung ur investeringsbeslut från före den stora oljepriskraschen kommer nu också successivt igång med sin produktion. Sammantaget så bör detta vara nog för att hindra oljepriset från att stiga allt för mycket de kommande åren.

Ett stort oljefynd har gjorts utanför Shetlandsöarna men detta kommer naturligtvis att ta många år att exploatera. Dock har nyheter om att de stora bolagen, Exxon, Shell och Chevron, nu satsar intensivt i skifferolja, framför allt i Permian, givit ytterligare fog för optimism om utvecklingen inom amerikansk oljeutvinning. T.ex Chevron säger att de kommer att öka sin produktion med 30% per år de kommande tio åren. Ett flertal projekt med ursprung ur investeringsbeslut från före den stora oljepriskraschen kommer nu också successivt igång med sin produktion. Sammantaget så bör detta vara nog för att hindra oljepriset från att stiga allt för mycket de kommande åren.

Konklusion: Med de senaste negativa nyheterna nu inbakade i priset kan nog en reaktion högre komma inom kort.

OBSERVATIONER

+ Återigen eskalerande oroligheter i Libyen.

+ Rykten om en förlängd OPEC överenskommelse.

+ Iran indikerar vilja att förlänga sitt produktionstak.

+ OPEC-Överenskommelsen fortsätter att leverera.

+ Ryssland har nu kapat ~185k fat av de utlovade 300k.

+ Produktionen i Venezuela fortsätter att försämras.

+ Tekniskt så är nu $54,64/72 ett mycket viktigt motstånd.

+ Tekniskt sett så pekar de senaste dagarnas utveckling mot en ökad sannolikhet för en studs.

– Än så länge bara ”luddiga” uttalanden om en eventuell förlängning av OPEC-avtalet.

– Stora investeringar i skifferolja från de stora oljebolagen.

– Amerikansk produktion uppe på 9,1 mfpd (extrapolerar vi ökningstakten slås ett nytt rekord runt 30/6).

– Globala lager faller långsammare än förväntat.

– Brasilien, Kanada o Kazakstan ökar produktionen.

– Den långa spekulative nettopositioneringen fortsätter att minska (och den korta brutto att öka).

– Antalet borriggar fortsätter kontinuerligt att öka.

– Tekniskt sett skulle ett brott av stödområdet öppna upp för ytterligare prisfall.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

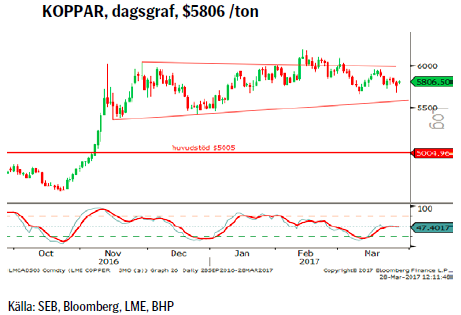

KOPPAR

Koppar har precis som andra industrimetaller, förutom aluminium, haft det lite kämpigt med den tillnyktring som skett kring vad ”Trumponomics” faktiskt kan leverera avseende infrastrukturinvesteringar, bankavregleringar m.m. Dessutom så kommer nu produktionen igång efter de strejker som nyligen varit. Dock väntar vi fortfarande på upplösningen över den fortfarande saknade exportlicensen vid Grasberg-gruvan i Indonesien (däremot är underhållsarbetet slut vid smältverket Gresik, men de kan bara processera en del av malmen från Grasberg varför brytningen är kraftigt reducerad).

Koppar har precis som andra industrimetaller, förutom aluminium, haft det lite kämpigt med den tillnyktring som skett kring vad ”Trumponomics” faktiskt kan leverera avseende infrastrukturinvesteringar, bankavregleringar m.m. Dessutom så kommer nu produktionen igång efter de strejker som nyligen varit. Dock väntar vi fortfarande på upplösningen över den fortfarande saknade exportlicensen vid Grasberg-gruvan i Indonesien (däremot är underhållsarbetet slut vid smältverket Gresik, men de kan bara processera en del av malmen från Grasberg varför brytningen är kraftigt reducerad).

Konklusion: Befinner sig nu i neutralt i mitten av de senaste månadernas intervall.

OBSERVATIONER

+ Starkt positiv statistik (IFO) för tysk tillverkningsindustri.

+ Positiv utveckling av kinesisk bostadsmarknad.

+ Dollarförsvagningen.

+ Risk för förnyad strejk vid Cento Verre-gruvan i Peru.

+ Produktionen vid Grasberggruvan är reducerad med cirka 60% pga. avsaknad av exportlicens.

+ Tekniskt sett så har vi en hel del stöd strax under innevarande pris.

– Slut på strejkerna.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Den spekulativa nettopositionen har fortsatt att falla, dock ökade både spekulativ kort och lång positionering.

– Vd:n för Kinas näst största smältverk ser lägre priser i år.

– Korta kommersiella positioner är på extrema nivåer vilket säger oss att dessa nivåer attraherar försäljningar.

– Southern Copper (världens 5:e största producent) räknar med att öka sin produktion kommande år med 2/3.

– Ur en teknisk synvinkel så har vi fortfarande ett mönster av fallande toppar.

Tillgängliga certifikat:

BULL KOPPAR X1 & X4 S

BEAR KOPPAR X2 & X4

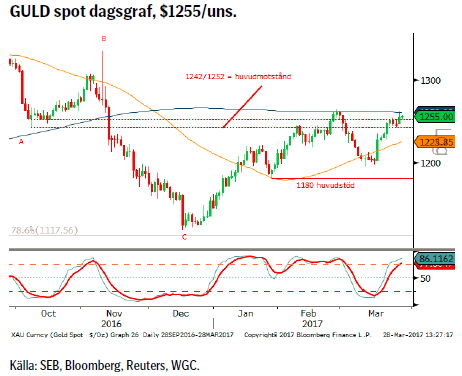

GULD

I och med den senaste tidens dollarnedgång så har ädelmetallerna fått en kraftig medvind. Dock har denna ännu så länge inte räckt till för att guldet ska orka bryta över den senaste rekyltoppen/233d mv. Då dollarn troligtvis kommer att försvagas ytterligare något, inte mycket, men lite till så håller vi dörren öppen för ytterligare uppgång. Ett misslyckande ovanför föregående topp bör dock tas som en kraftig varningssignal om återvändande säljare.

I och med den senaste tidens dollarnedgång så har ädelmetallerna fått en kraftig medvind. Dock har denna ännu så länge inte räckt till för att guldet ska orka bryta över den senaste rekyltoppen/233d mv. Då dollarn troligtvis kommer att försvagas ytterligare något, inte mycket, men lite till så håller vi dörren öppen för ytterligare uppgång. Ett misslyckande ovanför föregående topp bör dock tas som en kraftig varningssignal om återvändande säljare.

Konklusion: Längre tid med negativa korta realräntor bör vara positivt för guldet på kort och medellång sikt.

OBSERVATIONER

+ Ryssland/Bank of Russia är återigen i köptagen och med de senaste 9,3ton så har man nått ett nytt rekord, 1655 ton.

+ Spekulativa långa positioner ökade förra veckan, men från en låg nivå.

+ Fallande dollar efter Fed’s ”mjuka” höjning.

+ Neddragningen vid Grasberg-gruvan i Indonesien (i huvudsak koppar men även en del guld).

+ Fortsatt stor efterfrågan på fysiskt guld i Asien.

+ Ökat inflationstryck gör ”fysiska” tillgångar attraktivare.

+ Fallande produktion (peak-gold 2015).

+ Tekniskt så är vändningen upp från 78,6% nivån väldigt intressant och så är brottet över $1208 och 1242.

+ Tekniskt positivt med uppgången från 55dagars medelvärdesbandet.

– Fed’s kommande räntehöjningar.

– Om dollarn åter vänder upp.

– Stigande obligationsräntor utgör en motvind för guldpriset.

– Tekniskt motstånd vid 233d mv.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & x10 S

MAJS

Sedan förra veckan så har majspriset fortsatt att falla men de igår dök de första försiktiga köpen upp. Vad som också är noterbart är hur kraftigt den spekulativa långa nettopositionen har fallit. Uppenbarligen gör hedgefonderna slutsatsen att problemen för Trump att få igenom sina förslag också gör att risken för fortsatt stigande inflation också minskar. Därav att de kraftigt minskat sina (inflations) råvarupositioner. Håll också ögonen på fredagens rapport om sådd och lager, statistik som kan göra stort avtryck på priset, förra årets motsvarande rapport fick majs att falla 4 %.

Sedan förra veckan så har majspriset fortsatt att falla men de igår dök de första försiktiga köpen upp. Vad som också är noterbart är hur kraftigt den spekulativa långa nettopositionen har fallit. Uppenbarligen gör hedgefonderna slutsatsen att problemen för Trump att få igenom sina förslag också gör att risken för fortsatt stigande inflation också minskar. Därav att de kraftigt minskat sina (inflations) råvarupositioner. Håll också ögonen på fredagens rapport om sådd och lager, statistik som kan göra stort avtryck på priset, förra årets motsvarande rapport fick majs att falla 4 %.

Konklusion: Många långa positioner har nu stängts.

OBSERVATIONER

+ Sådd och lagerrapporten den 31/3 om den blir positiv.

+ Det låga priset har fått en del amerikansk areal att gå från majs till sojabönor som har en lägre produktionskostnad.

+ Starka produktionsdata för etanol (EIA).

+ Risken för en ny El Nino är i stigande.

– Risken för fortsatt stigande inflation anses vara lägre eftersom ”Trumpflation” förutsätter att han får igenom sin agenda, vilket än så länge ser trögt ut.

– Sådd och lagerrapporten den 31/3 om den blir negativ.

– Det amerikanska jordbruksdepartementet uppreviderade global produktion i sin senaste WASDE rapport då både areal och avkastning i stor del av världen har ökat.

– Den spekulativa delen av marknaden har kraftigt krympt men det finns fortfarande en lång spekulativ nettopositionering.

– Risk finns för att Trump administrationen kan komma att minska kraven på etanolinblandning i bensinen.

– Conab har reviderat upp skördarna, första och andra, för Brasilien.

– Den sydafrikanska skörden närmar sig och larvangreppen, som gjort skada i omgivande länder, verkar vara begränsade varför skörden ser lovande ut.

– Tekniskt så har vi fortfarande rum att falla innan stödnivåer nås.

Tillgängliga certifikat:

BULL MAJS X1 & X4 S

BEAR MAJS X1 & X4 S

USD/SEK

Intressant nog verkar nu nedgången sakta in och det trots det bakslag som drabbade Trump förra veckan. Med något lägre PPI i Sverige och Riksbanken som återigen uttrycker att de är helt komfortable med de löneinflationsprognoser de gjort så är det inte troligt att Riksbanken står inför någon snabbstart av normaliseringen av reporäntan. Följaktligen bör också räntedifferensen öka ytterligare när Fed åter höjer räntan. Så med det i bakhuvudet så bör vi nog se ett försök att under april åter prova ovansidan.

Intressant nog verkar nu nedgången sakta in och det trots det bakslag som drabbade Trump förra veckan. Med något lägre PPI i Sverige och Riksbanken som återigen uttrycker att de är helt komfortable med de löneinflationsprognoser de gjort så är det inte troligt att Riksbanken står inför någon snabbstart av normaliseringen av reporäntan. Följaktligen bör också räntedifferensen öka ytterligare när Fed åter höjer räntan. Så med det i bakhuvudet så bör vi nog se ett försök att under april åter prova ovansidan.

Konklusion: Nedgången saktar in inför stödområdet.

OBSERVATIONER

+ Utdelningssäsongen tenderar att ge en något svagare SEK.

+ Fortsatta höjningar från Fed.

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Amerikanska långa räntor har en tendens att stiga under våren.

+ Fortsatt bra amerikansk statistik.

+ Korträntedifferensen mellan USA och Sverige bör fortsätta att öka något.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt sett finns det breda och förhoppningsvis starka stöd från 8,75 och en bit nedåt.

+ Tekniskt så är marknaden nu översåld.

– Bakslag för Trump.

– Minskad oro för det franska presidentvalet.

– Viss tillnyktring över Trumponomics.

– ECB förväntas börja normalisera räntan i september.

– Stigande svensk/europeisk inflation men är den uthållig eller bara en tillfällig oljeeffekt?

– Det amerikanska skuldtaket måste höjas då vi strax når $20 biljoner i statsskuld. Följs här: http://www.usdebtclock.org/

– Amerikanska aktier börjar se dyra ut jämfört med Europeiska.

– Tekniskt är det negativt att vi föll under 8.8495.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

KAKAO

Efter botten (ja vi vågar nog nu säga botten) tidigare under mars då priset nådde åtta-års lägsta så har den spekulativa korta nettopositionen minskats kraftigt och det med den största förändringen på åtminstone åtta månader. Efterdyningarna av prisraset med konkurser bland exportfirmor och därigenom brutna kontrakt mellanodlare och exportfirmor ger negativa effekter bland odlare vilket i sin tur riskerar att leda till lägre produktion under kommande säsong.

Efter botten (ja vi vågar nog nu säga botten) tidigare under mars då priset nådde åtta-års lägsta så har den spekulativa korta nettopositionen minskats kraftigt och det med den största förändringen på åtminstone åtta månader. Efterdyningarna av prisraset med konkurser bland exportfirmor och därigenom brutna kontrakt mellanodlare och exportfirmor ger negativa effekter bland odlare vilket i sin tur riskerar att leda till lägre produktion under kommande säsong.

Konklusion: Priset kan nog komma att stiga ytterligare.

OBSERVATIONER

+ Den korta spekulativa nettopositioneringen har nu kapats med hälften.

+ Konkurser bland exportörer sätter press på odlarna som inte får eller får mindre betalt då skörden säljs igen men till lägre pris. Detta kan leda till mindre utbud nästa säsong.

+ Det låga priset leder nu till ökad efterfrågan.

+ Underskott på mald kakao.

+ Även om vi haft en överproduktion i Elfenbenskusten så har inte alla bönor skördats utan en del av skörden har helt enkelt fått ruttna bort.

+ Priset har brutit upp över 55d medelvärde.

+ Priset har brutit upp ur den fallande kanalen.

+ En dubbelbotten är nu på plats.

+ Vid en marsstängning på nuvarande nivå eller högre så skapas en månadsvändningssignal.

+ Tekniskt så är en triangel ett vanligt fortsättningsmönster dvs. pekandes på ytterligare uppgång.

– Den internationella kakaoorganisationens första prognos för 2016/17 pekar mot att världsproduktionen ökar med 15 % jämfört med föregående säsong.

– Överskott på bönor.

– Kakaobönslagren är fortsatt historiskt höga.

– Marknaden börjar att bli kortsiktigt överköpt.

Tillgängliga certifikat:

BULL KAKAO X1 & X4 S

BEAR KAKAO X1 & X4 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering