Analys

SEB Råvarubrev 28 mars 2017

”Trumpflation” & ”Trumponomics” ifrågasätts.

”Trumpflation” & ”Trumponomics” ifrågasätts.

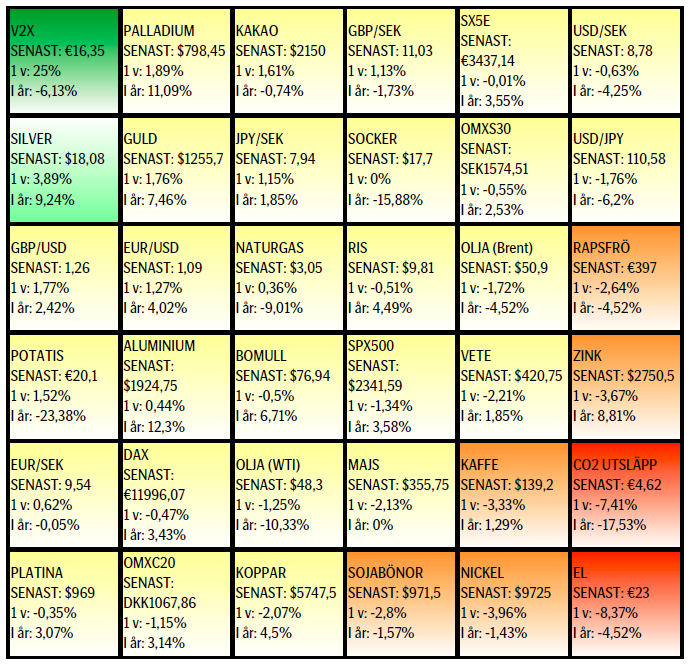

MARKNADEN I KORTHET

Trump’s misslyckande med sitt förslag till sjukvårdsreform visar med all tydlighet på att marknaden nu nyktrar till avseende om vad ”Trumponomics” reellt faktiskt kan komma att innebära. Nästa slag lär stå om skattesänkningarna. Dock tuffar världsekonomin på i rätt riktning vilket bl.a. måndagens starka IFO-statistik från Tyskland visade på (grafik här: http://www.cesifo-group.de/ifoHome/facts/Survey-Results/Business-Climate/Geschaeftsklima-Archiv/2017/Geschaeftsklima-20170327.html ). I Tyskland hade vi också ett delstatsval i Saarland i söndags vilket vanns stort av CDU vilket kan ses som en indikation om ett eventuellt resultat till förbundsdagsvalet i september. Imorgon onsdag förväntas PM May att trycka på (Br)exit-knappen – GBP/SEK bull eller bear? Kuriosa – GBP/USD har fallit från 14 under amerikanska inbördeskriget till som lägst (hittills…) 1.05 1985.

Råvaror: Förra veckan möttes OPEC’s efterlevnads-kommitté utmynnade i ett dokument där man säger sig vilja se över möjligheten till en eventuell förlängning av innevarande produktionsbegränsning. Uttalandet ansågs för vagt för att kunna stötta oljepriset vilket också som en följd föll. Nästa möte är den 21 April och nästa ordinarie OPEC möte den 25 maj. Vår vy är fortfarande att ingen förlängning kommer att ske då detta innebär risk för minskade marknadsandelar för OPEC’s medlemmar. Strejken vid Escondida-gruvan i Chile är över dock utan att något nytt avtal nåtts (det gamla rullar nu på i max 18m) vilket gör att vi fortsatt har en förhöjd risk för nya störningar. Även i Peru har gruvarbetarna, på direkt order av regeringen, återgått till arbetet men med hot om ett snart återupptagande av strejken. Basmetaller generellt har handlat lite svagare på den tillnyktring, som vi påkallat, av vad Trump faktiskt kan genomföra. Terminspriset på el har fallit kraftigt pga. fallande priser på kol och utsläppsrätter samt att kommande veckor ser riktigt blöta ut (~200 % av normalt). Kakao har fortsatt att stiga och majs att falla. Kan nyheterna om palmoljans farlighet pressa priset ytterligare?

Valuta: Dollarförsvagningen fick ytterligare skjuts efter att Trump’s misslyckande men vi ser nu vissa tecken på att marknaden kan vara på väg att göra ett försök att avsluta korrektionen. Utdelningssäsongen för svenska aktier utgör en risk för den svenska kronan.

Börser: Trots ett riktigt tungt fall i Nasdaq förra tisdagen så ser det ut som om vi redan har hittat nya köpare. Än så länge sätter vi etiketten mindre korrektion på de nedgångar vi sett varför vi rent generellt fortsätter att vara positiva.

Räntor: Långa räntor har fortsatt att falla men bör snart finna fast mark under fötterna.

OBSERVATIONER I SAMMANDRAG

- Olja – negativa nyheter nu prissatta?

- Koppar – återupptagen produktion.

- Guld – fortsätter ha medvind.

- Majs – se upp för fredagens prognoser!

- USD/SEK – avtagande motvind?

- Kakao – botten har passerats.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

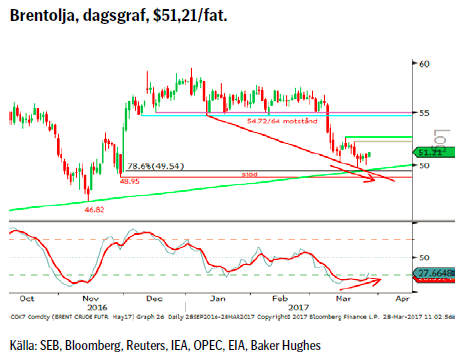

OLJA BRENT

Ett stort oljefynd har gjorts utanför Shetlandsöarna men detta kommer naturligtvis att ta många år att exploatera. Dock har nyheter om att de stora bolagen, Exxon, Shell och Chevron, nu satsar intensivt i skifferolja, framför allt i Permian, givit ytterligare fog för optimism om utvecklingen inom amerikansk oljeutvinning. T.ex Chevron säger att de kommer att öka sin produktion med 30% per år de kommande tio åren. Ett flertal projekt med ursprung ur investeringsbeslut från före den stora oljepriskraschen kommer nu också successivt igång med sin produktion. Sammantaget så bör detta vara nog för att hindra oljepriset från att stiga allt för mycket de kommande åren.

Ett stort oljefynd har gjorts utanför Shetlandsöarna men detta kommer naturligtvis att ta många år att exploatera. Dock har nyheter om att de stora bolagen, Exxon, Shell och Chevron, nu satsar intensivt i skifferolja, framför allt i Permian, givit ytterligare fog för optimism om utvecklingen inom amerikansk oljeutvinning. T.ex Chevron säger att de kommer att öka sin produktion med 30% per år de kommande tio åren. Ett flertal projekt med ursprung ur investeringsbeslut från före den stora oljepriskraschen kommer nu också successivt igång med sin produktion. Sammantaget så bör detta vara nog för att hindra oljepriset från att stiga allt för mycket de kommande åren.

Konklusion: Med de senaste negativa nyheterna nu inbakade i priset kan nog en reaktion högre komma inom kort.

OBSERVATIONER

+ Återigen eskalerande oroligheter i Libyen.

+ Rykten om en förlängd OPEC överenskommelse.

+ Iran indikerar vilja att förlänga sitt produktionstak.

+ OPEC-Överenskommelsen fortsätter att leverera.

+ Ryssland har nu kapat ~185k fat av de utlovade 300k.

+ Produktionen i Venezuela fortsätter att försämras.

+ Tekniskt så är nu $54,64/72 ett mycket viktigt motstånd.

+ Tekniskt sett så pekar de senaste dagarnas utveckling mot en ökad sannolikhet för en studs.

– Än så länge bara ”luddiga” uttalanden om en eventuell förlängning av OPEC-avtalet.

– Stora investeringar i skifferolja från de stora oljebolagen.

– Amerikansk produktion uppe på 9,1 mfpd (extrapolerar vi ökningstakten slås ett nytt rekord runt 30/6).

– Globala lager faller långsammare än förväntat.

– Brasilien, Kanada o Kazakstan ökar produktionen.

– Den långa spekulative nettopositioneringen fortsätter att minska (och den korta brutto att öka).

– Antalet borriggar fortsätter kontinuerligt att öka.

– Tekniskt sett skulle ett brott av stödområdet öppna upp för ytterligare prisfall.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

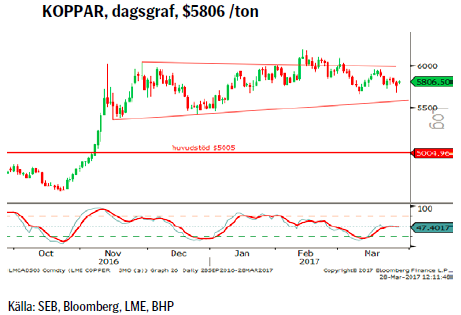

KOPPAR

Koppar har precis som andra industrimetaller, förutom aluminium, haft det lite kämpigt med den tillnyktring som skett kring vad ”Trumponomics” faktiskt kan leverera avseende infrastrukturinvesteringar, bankavregleringar m.m. Dessutom så kommer nu produktionen igång efter de strejker som nyligen varit. Dock väntar vi fortfarande på upplösningen över den fortfarande saknade exportlicensen vid Grasberg-gruvan i Indonesien (däremot är underhållsarbetet slut vid smältverket Gresik, men de kan bara processera en del av malmen från Grasberg varför brytningen är kraftigt reducerad).

Koppar har precis som andra industrimetaller, förutom aluminium, haft det lite kämpigt med den tillnyktring som skett kring vad ”Trumponomics” faktiskt kan leverera avseende infrastrukturinvesteringar, bankavregleringar m.m. Dessutom så kommer nu produktionen igång efter de strejker som nyligen varit. Dock väntar vi fortfarande på upplösningen över den fortfarande saknade exportlicensen vid Grasberg-gruvan i Indonesien (däremot är underhållsarbetet slut vid smältverket Gresik, men de kan bara processera en del av malmen från Grasberg varför brytningen är kraftigt reducerad).

Konklusion: Befinner sig nu i neutralt i mitten av de senaste månadernas intervall.

OBSERVATIONER

+ Starkt positiv statistik (IFO) för tysk tillverkningsindustri.

+ Positiv utveckling av kinesisk bostadsmarknad.

+ Dollarförsvagningen.

+ Risk för förnyad strejk vid Cento Verre-gruvan i Peru.

+ Produktionen vid Grasberggruvan är reducerad med cirka 60% pga. avsaknad av exportlicens.

+ Tekniskt sett så har vi en hel del stöd strax under innevarande pris.

– Slut på strejkerna.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Den spekulativa nettopositionen har fortsatt att falla, dock ökade både spekulativ kort och lång positionering.

– Vd:n för Kinas näst största smältverk ser lägre priser i år.

– Korta kommersiella positioner är på extrema nivåer vilket säger oss att dessa nivåer attraherar försäljningar.

– Southern Copper (världens 5:e största producent) räknar med att öka sin produktion kommande år med 2/3.

– Ur en teknisk synvinkel så har vi fortfarande ett mönster av fallande toppar.

Tillgängliga certifikat:

BULL KOPPAR X1 & X4 S

BEAR KOPPAR X2 & X4

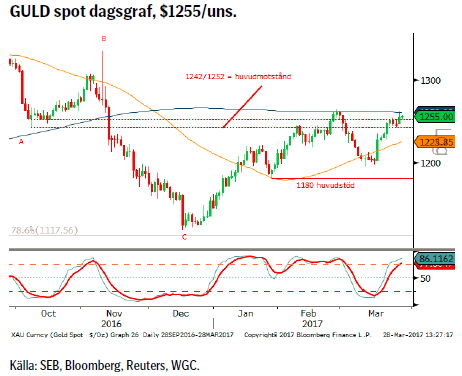

GULD

I och med den senaste tidens dollarnedgång så har ädelmetallerna fått en kraftig medvind. Dock har denna ännu så länge inte räckt till för att guldet ska orka bryta över den senaste rekyltoppen/233d mv. Då dollarn troligtvis kommer att försvagas ytterligare något, inte mycket, men lite till så håller vi dörren öppen för ytterligare uppgång. Ett misslyckande ovanför föregående topp bör dock tas som en kraftig varningssignal om återvändande säljare.

I och med den senaste tidens dollarnedgång så har ädelmetallerna fått en kraftig medvind. Dock har denna ännu så länge inte räckt till för att guldet ska orka bryta över den senaste rekyltoppen/233d mv. Då dollarn troligtvis kommer att försvagas ytterligare något, inte mycket, men lite till så håller vi dörren öppen för ytterligare uppgång. Ett misslyckande ovanför föregående topp bör dock tas som en kraftig varningssignal om återvändande säljare.

Konklusion: Längre tid med negativa korta realräntor bör vara positivt för guldet på kort och medellång sikt.

OBSERVATIONER

+ Ryssland/Bank of Russia är återigen i köptagen och med de senaste 9,3ton så har man nått ett nytt rekord, 1655 ton.

+ Spekulativa långa positioner ökade förra veckan, men från en låg nivå.

+ Fallande dollar efter Fed’s ”mjuka” höjning.

+ Neddragningen vid Grasberg-gruvan i Indonesien (i huvudsak koppar men även en del guld).

+ Fortsatt stor efterfrågan på fysiskt guld i Asien.

+ Ökat inflationstryck gör ”fysiska” tillgångar attraktivare.

+ Fallande produktion (peak-gold 2015).

+ Tekniskt så är vändningen upp från 78,6% nivån väldigt intressant och så är brottet över $1208 och 1242.

+ Tekniskt positivt med uppgången från 55dagars medelvärdesbandet.

– Fed’s kommande räntehöjningar.

– Om dollarn åter vänder upp.

– Stigande obligationsräntor utgör en motvind för guldpriset.

– Tekniskt motstånd vid 233d mv.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & x10 S

MAJS

Sedan förra veckan så har majspriset fortsatt att falla men de igår dök de första försiktiga köpen upp. Vad som också är noterbart är hur kraftigt den spekulativa långa nettopositionen har fallit. Uppenbarligen gör hedgefonderna slutsatsen att problemen för Trump att få igenom sina förslag också gör att risken för fortsatt stigande inflation också minskar. Därav att de kraftigt minskat sina (inflations) råvarupositioner. Håll också ögonen på fredagens rapport om sådd och lager, statistik som kan göra stort avtryck på priset, förra årets motsvarande rapport fick majs att falla 4 %.

Sedan förra veckan så har majspriset fortsatt att falla men de igår dök de första försiktiga köpen upp. Vad som också är noterbart är hur kraftigt den spekulativa långa nettopositionen har fallit. Uppenbarligen gör hedgefonderna slutsatsen att problemen för Trump att få igenom sina förslag också gör att risken för fortsatt stigande inflation också minskar. Därav att de kraftigt minskat sina (inflations) råvarupositioner. Håll också ögonen på fredagens rapport om sådd och lager, statistik som kan göra stort avtryck på priset, förra årets motsvarande rapport fick majs att falla 4 %.

Konklusion: Många långa positioner har nu stängts.

OBSERVATIONER

+ Sådd och lagerrapporten den 31/3 om den blir positiv.

+ Det låga priset har fått en del amerikansk areal att gå från majs till sojabönor som har en lägre produktionskostnad.

+ Starka produktionsdata för etanol (EIA).

+ Risken för en ny El Nino är i stigande.

– Risken för fortsatt stigande inflation anses vara lägre eftersom ”Trumpflation” förutsätter att han får igenom sin agenda, vilket än så länge ser trögt ut.

– Sådd och lagerrapporten den 31/3 om den blir negativ.

– Det amerikanska jordbruksdepartementet uppreviderade global produktion i sin senaste WASDE rapport då både areal och avkastning i stor del av världen har ökat.

– Den spekulativa delen av marknaden har kraftigt krympt men det finns fortfarande en lång spekulativ nettopositionering.

– Risk finns för att Trump administrationen kan komma att minska kraven på etanolinblandning i bensinen.

– Conab har reviderat upp skördarna, första och andra, för Brasilien.

– Den sydafrikanska skörden närmar sig och larvangreppen, som gjort skada i omgivande länder, verkar vara begränsade varför skörden ser lovande ut.

– Tekniskt så har vi fortfarande rum att falla innan stödnivåer nås.

Tillgängliga certifikat:

BULL MAJS X1 & X4 S

BEAR MAJS X1 & X4 S

USD/SEK

Intressant nog verkar nu nedgången sakta in och det trots det bakslag som drabbade Trump förra veckan. Med något lägre PPI i Sverige och Riksbanken som återigen uttrycker att de är helt komfortable med de löneinflationsprognoser de gjort så är det inte troligt att Riksbanken står inför någon snabbstart av normaliseringen av reporäntan. Följaktligen bör också räntedifferensen öka ytterligare när Fed åter höjer räntan. Så med det i bakhuvudet så bör vi nog se ett försök att under april åter prova ovansidan.

Intressant nog verkar nu nedgången sakta in och det trots det bakslag som drabbade Trump förra veckan. Med något lägre PPI i Sverige och Riksbanken som återigen uttrycker att de är helt komfortable med de löneinflationsprognoser de gjort så är det inte troligt att Riksbanken står inför någon snabbstart av normaliseringen av reporäntan. Följaktligen bör också räntedifferensen öka ytterligare när Fed åter höjer räntan. Så med det i bakhuvudet så bör vi nog se ett försök att under april åter prova ovansidan.

Konklusion: Nedgången saktar in inför stödområdet.

OBSERVATIONER

+ Utdelningssäsongen tenderar att ge en något svagare SEK.

+ Fortsatta höjningar från Fed.

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Amerikanska långa räntor har en tendens att stiga under våren.

+ Fortsatt bra amerikansk statistik.

+ Korträntedifferensen mellan USA och Sverige bör fortsätta att öka något.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt sett finns det breda och förhoppningsvis starka stöd från 8,75 och en bit nedåt.

+ Tekniskt så är marknaden nu översåld.

– Bakslag för Trump.

– Minskad oro för det franska presidentvalet.

– Viss tillnyktring över Trumponomics.

– ECB förväntas börja normalisera räntan i september.

– Stigande svensk/europeisk inflation men är den uthållig eller bara en tillfällig oljeeffekt?

– Det amerikanska skuldtaket måste höjas då vi strax når $20 biljoner i statsskuld. Följs här: http://www.usdebtclock.org/

– Amerikanska aktier börjar se dyra ut jämfört med Europeiska.

– Tekniskt är det negativt att vi föll under 8.8495.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

KAKAO

Efter botten (ja vi vågar nog nu säga botten) tidigare under mars då priset nådde åtta-års lägsta så har den spekulativa korta nettopositionen minskats kraftigt och det med den största förändringen på åtminstone åtta månader. Efterdyningarna av prisraset med konkurser bland exportfirmor och därigenom brutna kontrakt mellanodlare och exportfirmor ger negativa effekter bland odlare vilket i sin tur riskerar att leda till lägre produktion under kommande säsong.

Efter botten (ja vi vågar nog nu säga botten) tidigare under mars då priset nådde åtta-års lägsta så har den spekulativa korta nettopositionen minskats kraftigt och det med den största förändringen på åtminstone åtta månader. Efterdyningarna av prisraset med konkurser bland exportfirmor och därigenom brutna kontrakt mellanodlare och exportfirmor ger negativa effekter bland odlare vilket i sin tur riskerar att leda till lägre produktion under kommande säsong.

Konklusion: Priset kan nog komma att stiga ytterligare.

OBSERVATIONER

+ Den korta spekulativa nettopositioneringen har nu kapats med hälften.

+ Konkurser bland exportörer sätter press på odlarna som inte får eller får mindre betalt då skörden säljs igen men till lägre pris. Detta kan leda till mindre utbud nästa säsong.

+ Det låga priset leder nu till ökad efterfrågan.

+ Underskott på mald kakao.

+ Även om vi haft en överproduktion i Elfenbenskusten så har inte alla bönor skördats utan en del av skörden har helt enkelt fått ruttna bort.

+ Priset har brutit upp över 55d medelvärde.

+ Priset har brutit upp ur den fallande kanalen.

+ En dubbelbotten är nu på plats.

+ Vid en marsstängning på nuvarande nivå eller högre så skapas en månadsvändningssignal.

+ Tekniskt så är en triangel ett vanligt fortsättningsmönster dvs. pekandes på ytterligare uppgång.

– Den internationella kakaoorganisationens första prognos för 2016/17 pekar mot att världsproduktionen ökar med 15 % jämfört med föregående säsong.

– Överskott på bönor.

– Kakaobönslagren är fortsatt historiskt höga.

– Marknaden börjar att bli kortsiktigt överköpt.

Tillgängliga certifikat:

BULL KAKAO X1 & X4 S

BEAR KAKAO X1 & X4 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share