Analys

SEB Råvarubrev 21 juni 2016

Should I stay or should I go? Brexit i fokus.

Should I stay or should I go? Brexit i fokus.

MARKNADEN I KORTHET

Just nu råder fullt fokus på torsdagens folkomröstning i Storbritannien. Efter att lämnasidan haft ett visst övertag i mitten av förra veckan (vilket ju väl märktes på fallande börser/olja/räntor och stigande dollar/yen/ädelmetaller) så ser läget just nu ut att peka mot ett stannaresultat. FED lämnade också som förväntat styrräntan oförändrad vid förra veckans möte (lämnar Storbritannien EU så blir det absolut ingen höjning i juli heller). På fredag kommer beskedet om hur intresserade Eurozonsbanker är att låna från ECB (€50 miljarder i den första TLTRO-II tranchen) till 0 % (räntan blir negativ om bankerna i sin tur ökar sin utlåning med viss procent).

Råvaror: Oljepriset har sedan förra veckan gjort den korrektion (från kanaltak till kanalgolv) som vi primärt sökte. Elpriset ser nu ut att äntligen komma ned något. Guld och silver är efter förra veckans uppgång i en konsoliderings/korrektionsfas (inför omröstningen tar vi vinst och söker ett nytt läge att gå långa). Vete ser väldigt mjukt ut. Kaffe, soja, majs och bomull är fortsatt i efterfrågan.

Valuta: Dollar och yen har, efter att utsikterna för ett fortsatt Brittiskt EU-medlemskap ökat, fallit tillbaka. Pundet har också följaktligen stärkt på sig (för den som har en stark vy på utgången av folkomröstningen kan BULL eller BEAR GBPSEK X4 S kanske vara av intresse).

Börser: Sedan bottennivån förra veckan har börserna repat sig (börser och pundet handlar nästan med 100 % korrelation med opinionsundersökningarna (bookmakers ger dock fortfarande en lite annorlunda, dvs. lägre risk, bild, i skrivande stund är oddsen 78 % för stanna och 22 % för att lämna)).

Räntor: Långa räntor har stigit en del efter förra veckans bottennivåer.

OBSERVATIONER I SAMMANDRAG

- Oljepriset har åtminstone fullgjort den förväntade korrektionen till kanalbotten.

- Elpriset (Kv3 2016) bör falla tillbaka efter att hydrobalansen nu förbättrats.

- Guld och silvers har fallit tillbaka efter förra veckans tjurrusning.

- Guld/silverrelationen har fortsatt att falla.

- Dollarkursen backat något då sannolikheten för en Brexit minskat något.

- Kaffe, majs, sojabönor, socker och bomull bör fortsätta att attrahera köpare.

- OMXS30 stängde förra veckan under viktiga referenspunkter.

VECKANS NYA REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

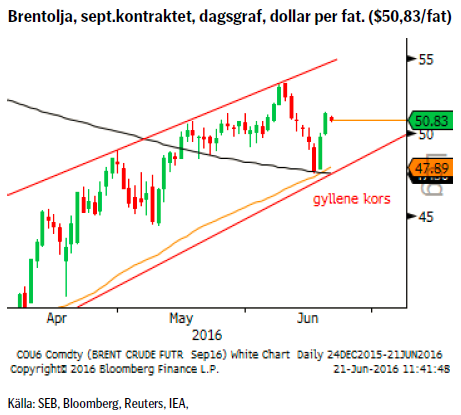

OLJA BRENT

Antalet skifferoljeriggar steg igen förra veckan, tredje veckan på raken vilket fortsätter att visa på ett fortsatt, om än långsamt, förbättrat klimat. Efter kraftigare Brexit-oro i mitten av veckan så avslutades veckan med stigande priser (efter en korrektion på 11 %) och gjorde så från vårt huvudstöd, 55/233d medelvärden. Dessutom så fick vi förra veckan den största minskningen av den spekulativa långa netto-positioneringen på WTI sedan 2014.

Antalet skifferoljeriggar steg igen förra veckan, tredje veckan på raken vilket fortsätter att visa på ett fortsatt, om än långsamt, förbättrat klimat. Efter kraftigare Brexit-oro i mitten av veckan så avslutades veckan med stigande priser (efter en korrektion på 11 %) och gjorde så från vårt huvudstöd, 55/233d medelvärden. Dessutom så fick vi förra veckan den största minskningen av den spekulativa långa netto-positioneringen på WTI sedan 2014.

OBSERVATIONER

+ BREXIT/BREMAIN-omröstningen på torsdag.

+ Nigeriansk produktion är fortsatt utsatt för stora störningar.

+ Risken för produktionsstörningar i Venezuela är fortsatt hög.

+ Den amerikanska produktionen fortsätter att falla men icke-OPEC produktionen har den senaste tiden fallit mer (Kina).

+ Stora lagerneddragningar förra veckan (-13,6m fat)

+ Tekniskt så föreligger ett s.k. gyllene kors, dvs. då 55d mv passerar upp över 233d mv.

+ Tekniskt så ligger vi kvar i den positiva kanalen och ovanför de glidande medelvärdena (55 & 233d).

– BREXIT/BREMAIN-omröstningen på torsdag.

– För 3:e veckan på raken steg antalet riggar, nu med 9 st.

– Kanadas produktionsbortfall för juni förväntas stanna vid -400kfpd (effekten kan dock kännas av ett tag framöver).

– Nigerias oljeminister för en dialog med milisen i Nigerdeltat (enligt obekräftade rykten kan ett 30-dagars eldupphör vara nära).

– Förbättrat (men långt ifrån bra) säkerhetsläge i Libyen.

– Fortsatt stigande Iransk produktion (högsta sedan 2011).

– Lagren är fortsatt mycket stora (långt över 5-års snitt).

– Den långa spekulativa Brentpositionen minskade förra veckan med drygt 12,000 kontrakt (ökat antal korta och minskat antal långa kontrakt).

– Det historiska säsongsmönstret talar för en pristopp.

REKOMMENDATION

- Ingen rekommendation.

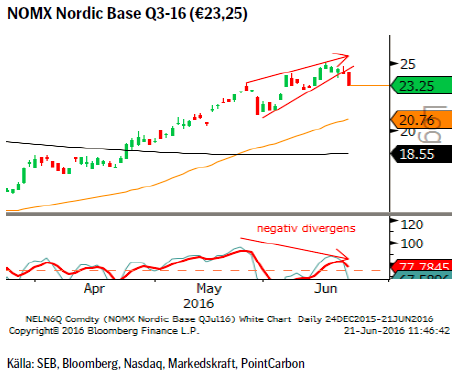

EL

Återigen så gör vi nu ett försök att inleda den lite större korrektion som vi sökt sedan slutet av maj. Nya toppar attraherar inte längre köpare utan snarare vinsthemtagningar på långa positioner. Vi borde därför kunna se åtminstone en nedgång till €21 under kommande vecka(or). Förbättringen av hydrobalansen ger också bättre förutsättningar för korrektionen att lyckas denna gång.

Återigen så gör vi nu ett försök att inleda den lite större korrektion som vi sökt sedan slutet av maj. Nya toppar attraherar inte längre köpare utan snarare vinsthemtagningar på långa positioner. Vi borde därför kunna se åtminstone en nedgång till €21 under kommande vecka(or). Förbättringen av hydrobalansen ger också bättre förutsättningar för korrektionen att lyckas denna gång.

OBSERVATIONER

+ Ringhals 2 är under renovering (förväntas åter i drift i mitten av september). R4 har tagits ur drift för årets revision (beräknad återstart 30 juni).

+ R1 är åter i drift men bara på halv fart fram till 18 juni då full effekt beräknas nås.

+ Oskarshamn 1 är nu åter tillbaka i produktion men O3 är nu helt stängd för revision och förväntas åter i produktion den 22 juni.

+ Forsmark 1 stängs 3 – 23 juli. F2 är stängd för revision fram till 17 juli (nytt datum). F3 genomgår revision 9 okt – 15 nov.

+ Underskottet i hydrobalansen som varit relativt stor har nu fallit ned mot cirka 7Twh dvs. ungefär hälften av de senaste veckornas underskott.

+ Temperaturen är i stigande och ser i skrivande stund ut att hamna lite över medel för perioden.

+ Kommande tio dagar kommer enligt prognos att bli blötare än normalt (~140 % av normalnederbörden).

+ Kolpriserna har stigit sedan förra veckan.

+ Tillrinningen till magasinen förväntas nu minska i takt.

– Vattenmagasinen har en allt större tillrinning och sedan förra veckan har vi sett accelererande ökning av fyllnadsgraden som nu nått 59 %.

– Inflödet fortsatt betydligt större än historisk norm (men inte länge till).

– Priset på CO2 utsläppsrätter är lägre än förra veckan.

– Tekniskt så uppvisar marknaden nu, förutom att vara överköpt (mest överköpt sedan aug-2014), också en så kallad negativ divergens (högre toppar i pris men lägre toppar i indikatorn (här stochastic).

REKOMMENDATION

- Ingen rekommendation.

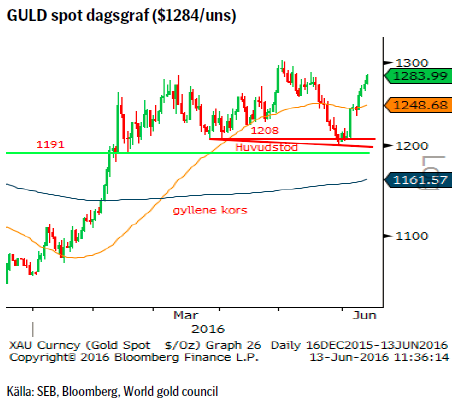

GULD

Guldpriset fortsatte under förra veckan att stiga fram till och med den senare delen av torsdagen. Det faktum att marknaden misslyckades med att hålla sig kvar dagen/veckan ut över $1304 (toppen från i början av maj) är åtminstone ett varningstecken att uppgången varit väl snabb. En något ökad sannolikhet för att Storbritannien kvarstår i EU efter torsdagen folkomröstning har också hjälpt till att öka riskaptiten och att trycka tillbaka ädelmetaller, dollar och yen.

Guldpriset fortsatte under förra veckan att stiga fram till och med den senare delen av torsdagen. Det faktum att marknaden misslyckades med att hålla sig kvar dagen/veckan ut över $1304 (toppen från i början av maj) är åtminstone ett varningstecken att uppgången varit väl snabb. En något ökad sannolikhet för att Storbritannien kvarstår i EU efter torsdagen folkomröstning har också hjälpt till att öka riskaptiten och att trycka tillbaka ädelmetaller, dollar och yen.

Då marknadsreaktionen på folkomröstningen kommer att bli digital (kraftigt upp eller ned) väljer vi att ta vår Mats ur skolan och söka ett nytt tillfälle att gå lång guld när dammet väl lagt sig.

OBSERVATIONER

+ BREXIT/BREMAIN-omröstningen på torsdag.

+ Mjukare FED (höjning i juli inte sannolik).

+ ECB har börjat köpa företagsobligationer (mer QE).

+ Fallande guldproduktion i Australien har nu även följts av motsvarande utveckling i Ghana.

+ Med allt fler obligationer (knappt $8 biljoner obligationer handlas nu till negativ ränta) avkastande negativa räntor framstår guld som en alternativ placering.

+ Flödet in i guldaktier och ETF:er fortsatte förra veckan med t.ex. GLD femte mest köpta mellan 3-9/6.

+ Nya toppnoteringar i antal långa guldkontrakt och i den långa nettopositioneringen (ökad volym i uppgång = styrka).

+ Tekniskt så fortsätter vi att göra högre toppar och högre bottnar, den enklaste definitionen på uppåttrend.

– BREXIT/BREMAIN-omröstningen på torsdag.

– Kinesiska centralbanken köpte inget guld under maj.

– Guld/silver förhållandet har vänt ned ifrån korrektionsmålet 75 uns silver per uns guld (även om en mindre studs noterats).

– Nya toppnoteringar i antal långa guldkontrakt och i den långa nettopositioneringen (dagens efterfrågan = framtida utbud).

– Tekniskt så är det falska brottet över $1304 ett varningstecken att uppgången varit alltför snabb.

REKOMMENDATION

- BULL GULD X2 S (höj stoppen till 1255)

SILVER

Till skillnad mot guld så råkade silver inte ut för något falskt brott över den tidiga majtoppen. Å andra sidan orkade vi ju inte heller upp för att utmana ovanstående topp. Det troligaste scenariot är att vi nu konsoliderar fram tills den Brittiska folkomröstningen för att sedan falla ned mot $16,90 (förutsatt att valresultatet blir fortsatt EU-medlemskap annars bryter vi motståndet på en gång). I det lite längre perspektivet kvarstår tidigare observationer stödjandes ett högre pris (kort sikt $18/19 och på längre sikt $22/25).

Till skillnad mot guld så råkade silver inte ut för något falskt brott över den tidiga majtoppen. Å andra sidan orkade vi ju inte heller upp för att utmana ovanstående topp. Det troligaste scenariot är att vi nu konsoliderar fram tills den Brittiska folkomröstningen för att sedan falla ned mot $16,90 (förutsatt att valresultatet blir fortsatt EU-medlemskap annars bryter vi motståndet på en gång). I det lite längre perspektivet kvarstår tidigare observationer stödjandes ett högre pris (kort sikt $18/19 och på längre sikt $22/25).

Då marknadsreaktionen på folkomröstningen kommer att bli digital (kraftigt upp eller ned) väljer vi att ta vår Mats ur skolan och söka ett nytt tillfälle att gå lång silver när dammet väl lagt sig.

OBSERVATIONER

+ BREXIT/BREMAIN-omröstningen på torsdag.

+ Mjukare FED (höjning i juli inte sannolik).

+ Givet de låga metallpriserna generellt så kommer få gruvor att öppnas/prospekteras kommande år och eftersom silver ofta är en biprodukt till annan gruvbrytning bör utbudet fortsätta att minska.

+ Silverproduktionen beräknas minska med upp till 5 % i år, den första nedgången sedan 2011.

+ Fortsatt inflöde i ETF:er.och stort köpttryck i silvermynt.

+ Guld/silver förhållandet har vänt ned ifrån korrektionsmålet 75 uns silver per uns guld (då förhållandet har en tendens att stiga vid större marknadsoro bör ett BREMAIN också vara en katalysator för ytterligare nedgång dvs. ytterligare förstärkning av silver mot guld).

+ Tekniskt sett så pekar den längre bilden på fortsatt uppgång mot $22/25.

– Nettopositioneringen ökade med mer än 10 % under föregående rapportperiod (långa kontrakt ökade och korta minskade) men är dock än så länge lägre än i mitten av maj.

– Ett Brittiskt ja till att kvarstå i EU är den stora kortsiktiga nedåtrisken (skulle dock ge ett nytt köptillfälle).

– Tekniskt så bör det finnas bra stöd (och köpintresse) mellan $17,10 och 16,90.

REKOMMENDATION

- BULL SILVER X4 S (höj stoppen till 16,75)

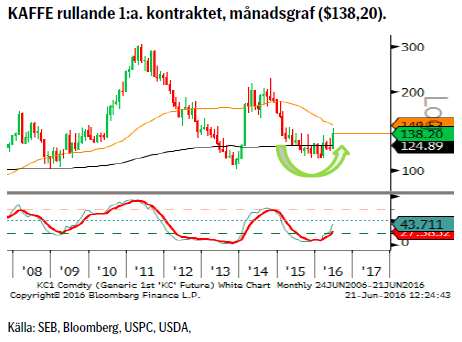

KAFFE

USDA (US Dept of Agriculture) har kommit ut med en kafferapport där man pekar på att 2016-17 kommer att bli en historiskt tajt säsong med fortsatt fallande lager. Lagren förväntas falla till nivåer som inte setts sedan 2011/12. Även om produktionen av Arabica förväntas öka så är bortfallet av Robusta betydligt större (torka, kafferost m.m.). Nedgången av Robusta är estimerad till 5,4m säckar med fallande produktion i alla de fem största producenterna (Vietnam, Indonesien, Brasilien, Indien och Uganda).

USDA (US Dept of Agriculture) har kommit ut med en kafferapport där man pekar på att 2016-17 kommer att bli en historiskt tajt säsong med fortsatt fallande lager. Lagren förväntas falla till nivåer som inte setts sedan 2011/12. Även om produktionen av Arabica förväntas öka så är bortfallet av Robusta betydligt större (torka, kafferost m.m.). Nedgången av Robusta är estimerad till 5,4m säckar med fallande produktion i alla de fem största producenterna (Vietnam, Indonesien, Brasilien, Indien och Uganda).

OBSERVATIONER

+ Upp till 75 % sannolikhet att ett La Ninja fenomen kommer att utvecklas under hösten/vintern vilket t.ex. skulle innebära mer torka för Brasiliens del.

+ En av de tajtaste säsongerna på länge säger USDA.

+ Brasilianska lager av arabica är relativt låga.

+ Indonesiens kaffeexport har fallit med 8 % till fyraårs lägsta.

+ Även Vietnam, som åter drabbats av torka, förväntar sig ytterligare nedgång i produktionen.

+ Centralamerikansk produktion nere på 11-års lägsta.

+ Förstärkningen av den brasilianska valutan, BRL, ser ut att fortsätta ytterligare en bit.

+ Tekniskt sett så har bilden ytterligare förbättrats då vi nu verkar vara i slutfasen av att ta oss upp ur den rundade bottenformationen.

+ Tekniskt har måntlig stochastic lämnat en långsiktigare köpsignal från översålt läge

– Okänt hur mycket som finns i ”gömda” lager.

– Exporten från Centralamerika förväntas öka i år, efter dippen ned till 11-års lägsta, pga. renovering av plantager med sorter resistenta mot kafferost.

– Mexiko får förhoppningsvis bukt med sjukdomen kafferost (som fått mexikansk produktion att falla till 50-års lägsta) men inte förrän 2018/19 räknar man med att vara tillbaka till full produktion.

REKOMMENDATION

- Ingen rekommendation

OMXS30 (TEKNISK UTBLICK)

Trots en kraftig reaktion från botten förra veckan så stängde vi, knappt men ändå, under både 233veckors glidande (1310) och majbotten (1300). Reaktionen från förra veckans botten har hursomhelst köpt marknaden lite andrum men för att ytterligare minska nedåtriskerna så måste vi i princip passera 1384 och framför allt 1432 (bryts 1455 så blir nästa mål 1546/68). Tills att detta sker intar vi en avvaktande hållning. 1270 – 1247 området utgör framgent ett mycket viktigt stödområde och vi tror inte att detta kommer att orka hålla emot om vi får ett nytt, tredje, test av detta.

Trots en kraftig reaktion från botten förra veckan så stängde vi, knappt men ändå, under både 233veckors glidande (1310) och majbotten (1300). Reaktionen från förra veckans botten har hursomhelst köpt marknaden lite andrum men för att ytterligare minska nedåtriskerna så måste vi i princip passera 1384 och framför allt 1432 (bryts 1455 så blir nästa mål 1546/68). Tills att detta sker intar vi en avvaktande hållning. 1270 – 1247 området utgör framgent ett mycket viktigt stödområde och vi tror inte att detta kommer att orka hålla emot om vi får ett nytt, tredje, test av detta.

OBSERVATIONER

+ 55vmv handlar ovanför 233vmv.

+ Nedgången från förra våren vände i februari upp en punkt ifrån huvudstödet vid 1246 (17/10-2014 botten).

+ Vi vände åter upp ovanför 1247.

– Förra veckan stängde under 233v medelvärdet.

– Priset befinner sig under 55v glidande medelvärdet som också har en negativ lutning.

– Priset befinner sig i en fallande kanal.

– Vid tidigare tillfällen, 2001 och 2008, när marknaden ”hängt” på 233vmv för att sedan falla under detta har utlöst kraftiga utförsäljningar varför stödet vid 1300 får anses vara mycket viktigt.

REKOMMENDATION

- Ingen rekommendation.

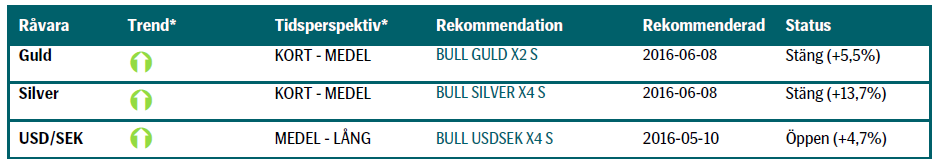

AKTUELLA REKOMMENDATIONER

*Vid tidpunkten för rekommendationen.

USD/SEK stopp vid 8,09. Målkurs 9,33 – 9,78.

Skillnaden i val av hävstång för guld och silver återspeglar vår vy att silver bör gå bättre än guld

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Physical easing. Iran risk easing. But Persian Gulf risk cannot fully fade before US war ships are pulled away

Traded down 3.7% last week as Iranian risk faded a bit. Brent crude traded in a range of $65.19 – 69.76/b last week. In the end it traded down 3.7% with a close of $68.05/b. It was unable to challenge the peak of $71.89/b from the previous week when the market got its first nervous shake as Trump threatened Iran with an armada of US war ships.

The market has started to cool down a bit with US and Iran in talks in Oman on Friday and Brent crude is easing 0.9% this morning to $67.4/b in an extension of that. As we have stated before we think the probability is very low for a scenario where the US attacks Iran in such a way that it risks an uncontrollable escalation with possible large scale disruption of oil out of the Strait of Hormuz and thus a massive spike in the oil price. That would endanger Trump’s mid-term election which is already challenged with unhappy US voters complaining about affordability and that Trump is spending too much time on foreign issues.

A statement by Trump last week that India had agreed not to buy Russian crude turns out to have little substance as India has agreed to no such thing on paper. The statement last week naturally supported oil prices as the market is already struggling with a two tire market with legal versus illegal barrels. There is a lot of friction in the market for sanctioned crude oil barrels from Iran and Russia. If India had agreed not to buy Russian crude oil then the market for legal barrels would have been tighter.

The physical market has been tighter than expected. And the recent concerns over Iranian risk has come on top of that. The market is probably starting calm down regarding the Iranian risk. But the physical tightness is also going to ease gradually over the coming couple of weeks. CPC blend exports averaged 1.5 mb/d last year, but were down to less than 1 mb/d in January due to a combination of factors. Drone attacks by Ukraine in late November. The Tengiz field has been disrupted by fires. Adverse winter weather has also been a problem. US crude oil production has also been disrupted by a fierce winter storm. But these issues are fading with supply reviving over the next couple of weeks.

The physical tightness is likely going to ease over the next couple of weeks. The market may also have started to get used to the Iranian situation. But the Iranian risk premium cannot be fully defused as long as US warships are located where they are with their guns and rockets pointing towards Iran.

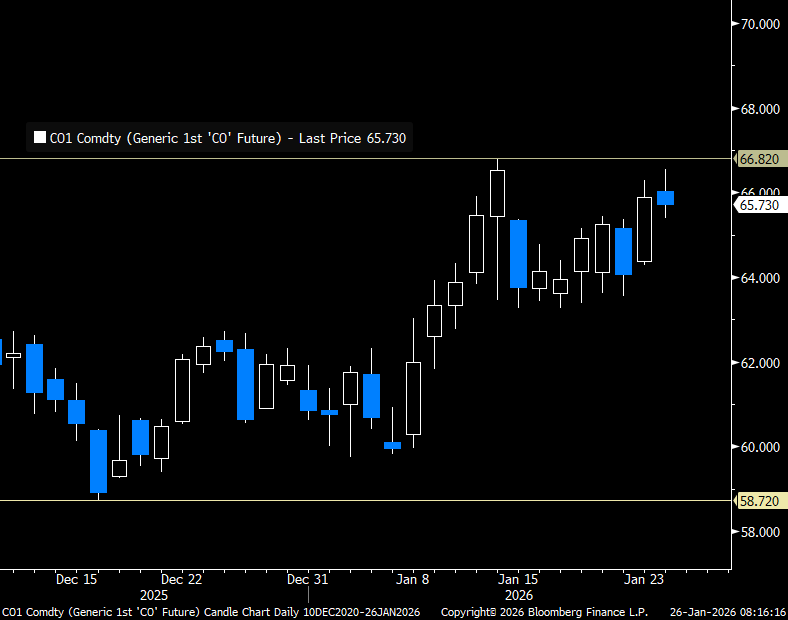

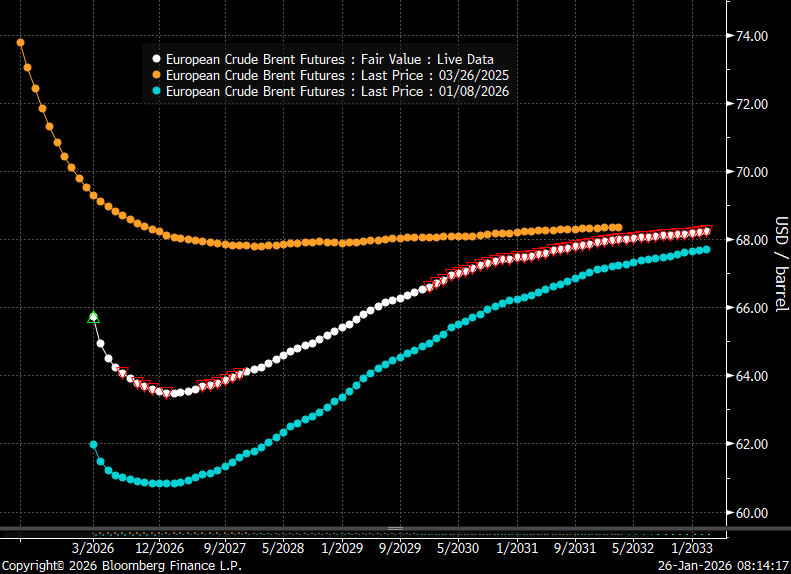

Analys

Brent crude will pull back if the US climbs down its threats towards Iran

Brent crude rose 2.7% last week to $65.88/b with a gain on Friday of 2.8%. Unusually cold US winter weather with higher heating oil demand and likely US oil supply outages was probably part of the bullish drive at the end of last week. But US threats towards Iran with USS Abraham Lincoln being deployed to the Middle East was probably more important.

Brent crude has maintained the gains it got from 8 January onwards when it rose from the $60/b-line and up to around $65/b on the back of Iranian riots where the US added fuel to the fire by threatening to attack Iran in support of the rioters. This morning Brent has tested the upside to $66.54/b. That is short of the $66.82/b from 14 January and Brent has given back part of the early gains this morning and is currently trading close to unchanged versus Friday’s close with a dollar decline of 0.4% not enough to add much boost to the price yet at least.

Brent crude front-month prices in USD/b

The rally in Brent crude from the $60/b-line to its current level of $65-66/b seems to be tightly linked to an elevated risk of the US attacking Iran in support of the rioters. Bloomberg reported on Saturday that the US has dispatched the USS Abraham Lincoln aircraft carrier and its associated strike group to the Middle East. It is a similar force which the US deployed to the Caribbean Sea just weeks before the 3 January operation where Maduro was captured. The probability of a US/Israeli attack on Iran is pegged at 65-70% by geopolitical risk assessment firms Eurasia Group and Rapidan Energy Group. Such a high probability explains much of the recent rally in Brent crude.

The recent rally in Brent crude is not a signal from the oil market that the much discussed global surplus has been called off. If we look at the shape of the Brent crude oil curve it is currently heavily front-end backwardated with the curve sloping upwards in contango thereafter. It signals front-end tightness or near term geopolitical risk premium followed by surplus. If the market had called off the views of a surplus, then the whole Brent forward curve would have been much flatter and without the intermediate deep dip in the curve. The shape of the Brent curve is telling us that the market is concerned right now for what might happen in Iran, but it still maintains and overall view of surplus and stock building unless OPEC+ cuts back on supply.

It also implies that Brent crude will fall back if the US pulls back from its threats of attacking Iran.

Brent crude forward curves in USD/b.

Analys

Oil market assigns limited risks to Iranian induced supply disruptions

Falling back this morning. Brent crude traded from an intraday low of $59.75/b last Monday to an intraday high of $63.92/b on Friday and a close that day of $63.34/b. Driven higher by the rising riots in Iran. Brent is trading slightly lower this morning at $63.0/b.

Iranian riots and risk of supply disruption in the Middle East takes center stage. The Iranian public is rioting in response to rapidly falling living conditions. The current oppressive regime has been ruling the country for 46 years. The Iranian economy has rapidly deteriorated the latest years along with the mismanagement of the economy, a water crisis, encompassing corruption with the Iranian Revolutionary Guard Corps at the center and with US sanctions on top. The public has had enough and is now rioting. SEB’s EM Strategist Erik Meyersson wrote the following on the Iranian situation yesterday: ”Iran is on the brink – but of what?” with one statement being ”…the regime seems to lack a comprehensive set of solutions to solve the socioeconomic problems”. That is of course bad news for the regime. What can it do? Erik’s takeaway is that it is an open question what this will lead to while also drawing up different possible scenarios.

Personally I fear that this may end very badly for the rioters. That the regime will use absolute force to quash the riots. Kill many, many more and arrest and torture anyone who still dare to protest. I do not have high hopes for a transition to another regime. I bet that Iranian’s telephone lines to its diverse group of autocratic friends currently are running red-hot with ”friendly” recommendations of how to quash the riots. This could easily become the ”Tiananmen Square” moment (1989) for the current Iranian regime.

The risks to the oil market are:

1) The current regime applies absolute force. The riots die out and oil production and exports continue as before. Continued US and EU sanctions with Iranian oil mostly going to China. No major loss of supply to the global market in total. Limited impact on oil prices. Current risk premium fades. Economically the Iranian regime continues to limp forward at a deteriorating path.

2) The regime applies absolute force as in 1), but the US intervenes kinetically. Escalation ensues in the Middle East to the point that oil exports out of the Strait of Hormuz are curbed. The price of oil shots above $150/b.

3) Riots spreads to affect Iranian oil production/exports. The current regime does not apply sufficient absolute force. Riots spreads further to affect oil production and export facilities with the result that the oil market loses some 1.5 mb/d to 2.0 mb/d of exports from Iran. Thereafter a messy aftermath regime wise.

Looking at the oil market today the Brent crude oil price is falling back 0.6% to $63/b. As such the oil market is assigning very low risk for scenario 2) and probably a very high probability for scenario 1).

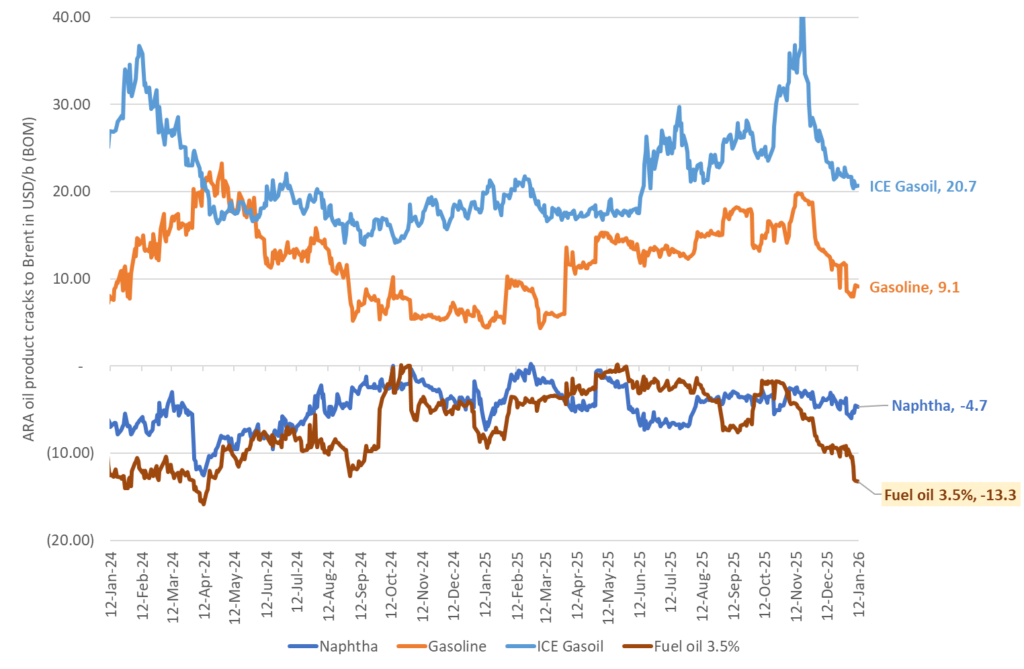

Venezuela: Heavy sour crude and product prices falls sharply on prospect of reduced US sanctions on Venezuelan oil exports. The oil market take on Venezuela has quickly shifted from fear of losing what was left of its production and exports to instead expecting more heavy oil from Venezuela to be released into the market. Not at least easier access to Venezuelan heavy crude for USGC refineries. The US has started to partially lift sanctions on Venezuelan crude oil exports with the aim of releasing 30mn-50mn bl of Venezuelan crude from onshore and offshore stocks according to the US energy secretary Chris Wright. But a significant increase in oil production and exports is far away. It is estimated that it will take $10bn in capex spending every year for 10 years to drive its production up by 1.5 mb/d to a total of 2.5 mb/d. That is not moving the needle a lot for the US which has a total hydrocarbon liquids production today of 23.6 mb/d (2025 average). At the same time US oil majors are not all that eager to invest in Venezuela as they still hold tens of billions of dollars in claims against the nation from when it confiscated their assets in 2007. Prices for heavy crude in the USGC have however fallen sharply over the prospect of getting easier access to more heavy crude from Venezuela. The relative price of heavy sour crude products in Western Europe versus Brent crude have also fallen sharply into the new year.

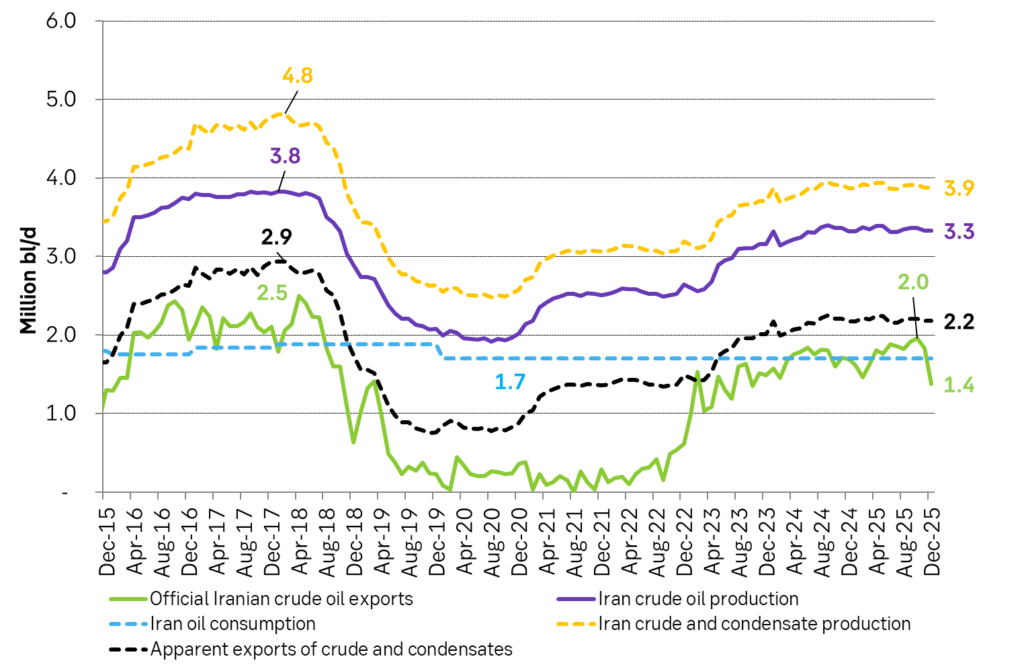

Iran officially exported 1.75 mb/d of crude on average in 2025 falling sharply to 1.4 mb/d in December. But it also produces condensates. Probably in the magnitude of 0.5-0.6 mb/d. Total production of crude and condensates probably close to 3.9 mb/d.

The price of heavy, sour fuel oil has fallen sharply versus Brent crude the latest days in response to the prospect of more heavy sour crude from Venezuela.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset stiger över 100 USD per uns

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset stiger till över 5000 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSamtal om guld och andra råvaror när flera priser rusar i höjden

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanChristian Kopfer om marknadens olika råvaror

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilver utgör nu 30 procent av kostnaden för att producera solcellspaneler

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKall och nederbördsfattig månad driver upp elpriset

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanIndien kommer inte att göra slut med kol

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKylan lyfter elpriset i vinter, minst 40 procent högre än väntat