Analys

SEB – Jordbruksprodukter, vecka 9 2012

Inledning

Inledning

Den senaste veckan har prisförändringarna varit små. Ett par rörelser sticker ut och det är en prisuppgång på sojamjöl på uppemot 6% och en prisuppgång på Chicagovete med 3%. Intressant är att Chicagovetet stigit och Matifvetet fallit, när man räknar om båda till samma valuta. Av största vikt just nu är utsikterna för vädret under vår och sommar på norra halvklotet och storleken för skördebortfallet i Sydamerika. Vi går igenom detta i tur och ordning i det här brevet.

Vi måste också nämna Benny från FEDs mycket stramare finanspolitik. Den amerikanska centralbanken FED:s chef Ben Bernanke gav ett tal till Representanthuset idag, som hade stor påverkan på marknaden. Silverpriset föll som mest med 10% efteråt. Huvudbudskapet var att den amerikanska ekonomin tuffar på i oförändrad takt om 2.5% tillväxt på årsbasis. Han kommenterade finanspolitik och oljepris, men det var hans kommentarer om penningpolitiken som fick marknaden att skaka till. Han plockade inte upp stafettpinnen från ECB – som just nu fullkomligen sprutar ut friska pengar i euroland, 4300 miljarder kronor idag. Benny gav ingen indikation alls som skulle kunna tyda på ett nytt amerikanskt stimulanspaket, ett ”QE3” skulle kunna vara aktuellt. Detta fick guldpriset på fall och silverpriset tog i vanlig ordning ut svängen ännu mer. Basmetaller tyngdes också, däremot gick jordbruksprodukterna opåverkade ur dagen.

Väder

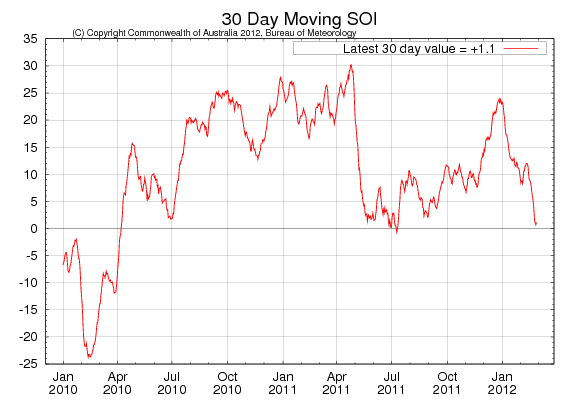

De senaste två veckorna har Southern Oscillation Index (“SOI”) fallit kraftigt och indikerar nu normala ENSO-förhållanden – alltså inget La Niña längre. Den senaste indexnoteringen, från den 26 februari ligger på +0.7. Ett värde > +8 innebär La Niña.

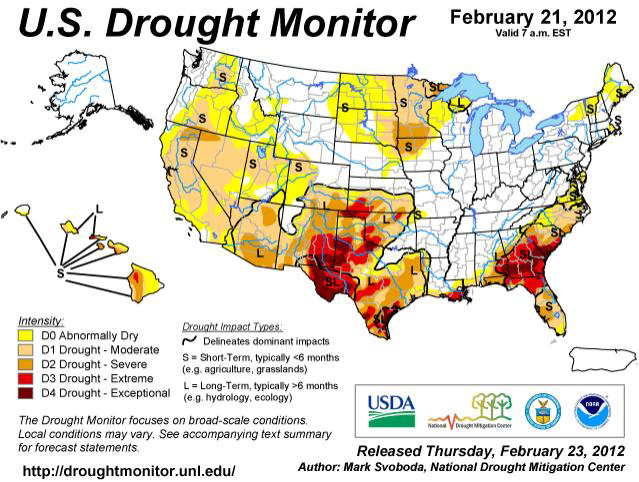

USA är som bekant torkdrabbat på grund av La Niña. Nedan ser vi ”US Drought Monitor”. Om det är någon gröda som råkat värst ut, så är det bomull. Det är rött både i det som kallas för ”Prairie Gateway” (västra Texas och uppåt) och ”Southern Seaboard” (norr om Florida).

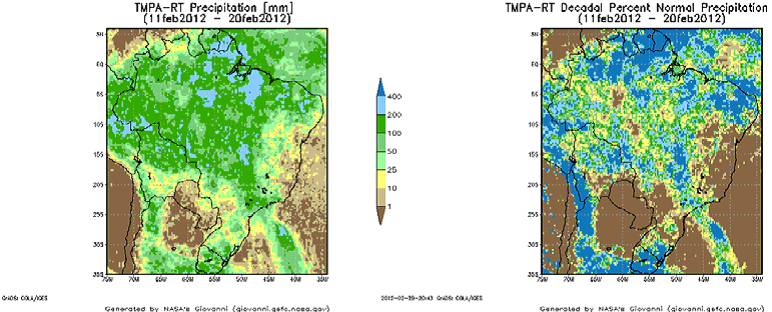

Sydamerikas väderleksprognos visar idag nära normal nederbörd i norra Argentina, Paraguay och södra Brasilien. Södra Argentina och centrala och norra Brasilien är torrare. I Sao Paulo är det smällhett och det har inte regnat på länge. Karnevalen slutade i lördags. Nedan ser vi två satellitbilder på nederbörden över södra Brasilien och norra Argentina för tiodagarsperioden 11 februari och 20 februari. Till vänster ser vi nederbörden och till höger avvikelse från normal nederbörd.

Södra Europa är mycket torrt, medan norra Europa som bekant är fuktigt. Storbritannien deklarerade tidigare i veckan ett område i södra landsänden som ”torkdrabbat”.

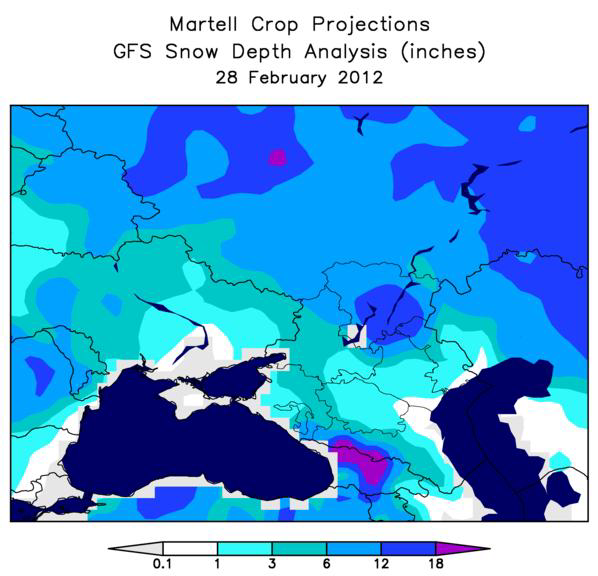

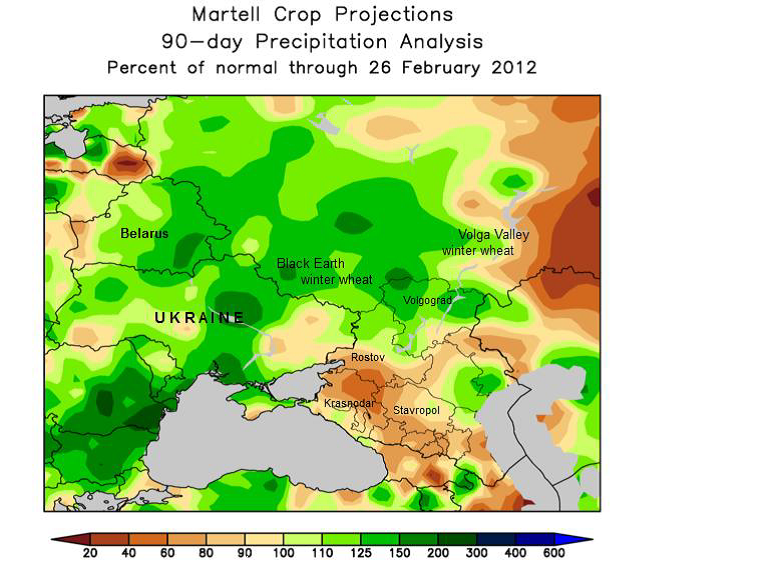

Från Ryssland och Ukraina har det kommit motstridiga uppgifter. Martell, som gör väderleksprognoser för lantbruket, skrev den 28 februari att snötäcket över huvuddelen av vinterveteområdena har varit tillräckliga och att vetet bör ha klarat sig bra trots extrem kyla. Nedan ser vi en bild på snödjupet (i tum).

Nederbörden har enligt Martell varit god, som vi ser i nedanstående bild.

Det ryska jordbruksdepartementet väntar sig nu högre spannmålsexport för 2011/12 och siktar nu på 27 – 28 mt, mot tidigare 25 mt. Detta baserar sig sannolikt på en mer optimistisk bild av snötäcke och nederbörd. Detta är ett helt annat budskap än den oro för ett exportstopp per idag, 1 mars, som tidigare skrämde spannmålsmarknaden i världen.

Vädersituationen är alltså betydligt ljusare idag än den var för bara några veckor sedan, men mycket kan hända fram till skörd, förstås.

Vete

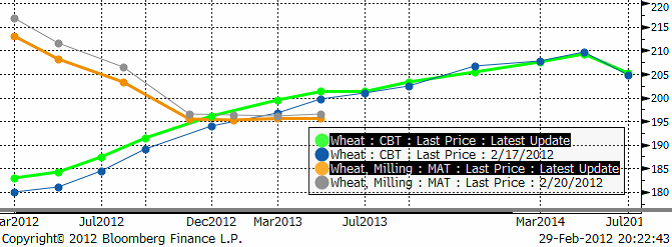

Vi börjar med att titta på hur terminspriskurvorna har förändrats de senaste 7 arbetsdagarna, där vi kan konstatera att den irrationella backwardation som finns i det europeiska kvarnvetet på Matif har minskat. Korta terminskontrakt har sjunkit mer än de med längre löptid. Sannolikt är det bönder i EU som börjat sälja från sina lager. Samtidigt har contangot i Chicagovetet minskat för där har korta terminskontrakt stigit mer än de med längre löptid. Vi förväntar oss att säljtrycket från europeiska bönder kommer att fortsätta och att backwardation kommer att fortsätta minska.

Prisnivån för t ex novemberleverans på Matif har inte förändrats så mycket. Nedan ser vi kursdiagrammet för detta:

En kort teknisk kommentar till diagrammet ovan: Å ena sidan har uppgången från december förlorat momentum och man skulle kunna tolka kursrörelserna hittills i år som en vändningsformation innan en förestående nedgång. Å andra sidan är det mycket kortsiktiga motståndet (röd linje) bruten på uppsidan. Skulle vi få en uppgång torde 200 euro återigen vara ett ställe där många gärna vill sälja, ett naturligt motstånd. Det är en lite svårläst marknad, men vi fortsätter att vilja sälja novemberkontraktet utifrån ett tekniskt perspektiv.

IGC:s (International Grains Council) uppskattning av den globala veteproduktionen under 2011/12 har justerats upp med ytterligare 5 mt, jämfört med januari-rapporten, till rekordhöga 695 mt (ca 2 mt högre än USDA:s senaste prognos) vilket delvis återspeglar högre estimat för Kazakstan, Indien och Australien. Prognosen för globala utgående lager för vete 2011/12 justeras upp med 7 miljoner ton till 211 mt, en ökning med 8% jämfört med 196 mt 2011.

IGC:s (International Grains Council) uppskattning av den globala veteproduktionen under 2011/12 har justerats upp med ytterligare 5 mt, jämfört med januari-rapporten, till rekordhöga 695 mt (ca 2 mt högre än USDA:s senaste prognos) vilket delvis återspeglar högre estimat för Kazakstan, Indien och Australien. Prognosen för globala utgående lager för vete 2011/12 justeras upp med 7 miljoner ton till 211 mt, en ökning med 8% jämfört med 196 mt 2011.

Inför det kommande skördeåret 2012/13 förväntas den globala vete arealen öka med 1.5% och medan grödorna har utvecklats relativt väl på norra halvklotet, finns en fortsatt oro över hur torkan kommer att påverka delar av Ukraina och USA. Den genomsnittliga avkastningen kommer troligtvis inte att matcha föregående års höga siffror och den globala produktionen beräknas därför minska med 15 mt till 680 mt.

Från höga lager av vete och en ökning i produktionen av majs och korn i år (vilket sannolikt kommer att minska användningen av fodervete) förväntas endast en blygsam nedgång i utgående lager för 2012/13 jämfört med de förväntade rekordnivåerna den här säsongen.

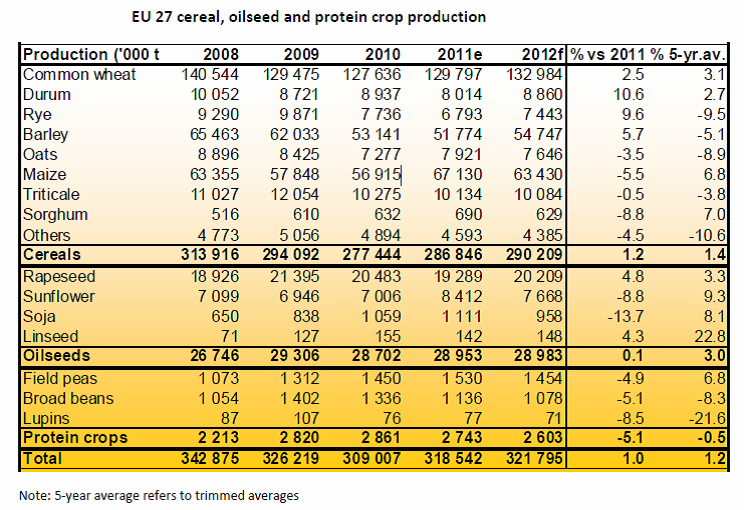

Europeiska kommissionen skriver i sin prognos att höstsådden under 2011 inför årets skörd har ökat i de flesta länderna, med undantag för Sverige och Danmark där dåliga väderförhållanden påverkade sådden.

Oro finns också att den köldperiod som drabbade Europa i slutet av januari kan komma att påverka grödorna i delar av Väst och Östeuropa. En annan väderrelaterad oro är bristen på nederbörd i vissa delar av Portugal och Spanien, som vi nämnt ovan.

Kommissionen uppskattar att årets veteskörd kommer att uppgå till strax under 133 mt, vilket är en ökning med ca 3.2 mt jämfört med 2011 och bygger på en förväntad avkastning om 5.7 ton per hektar, vilket skulle vara högre än genomsnittet och det bästa resultatet på fyra år, trots en eventuell påverkan av köldknäppen tidigare den här månaden. En ökad sådd areal om 133 000 hektar borde också göra sitt till och den totala arealen för vete förväntas uppgå till 23.3 m hektar, vilket är mer än de estimerade 23.0 m hektar från den franska analysfirman Strategie Grains för två veckor sedan.

Ökad produktion och minskad konsumtion kommer att öka Europas utgående lager av vete i slutet av 2012/13 till 15.1 mt, enligt kommissionen. Användandet av vete som foderingrediens och efterfrågan på vete från etanolanläggningar förväntas minska.

Från Kina har kommit prognoser på en 46 mt lägre spannmålsskörd jämfört med förra årets rekord på 571 mt. Det har också talats om att använda vete som foder där. Kina är ett observandum, men annars bör det bli en press nedåt på vetepriset i världen framöver.

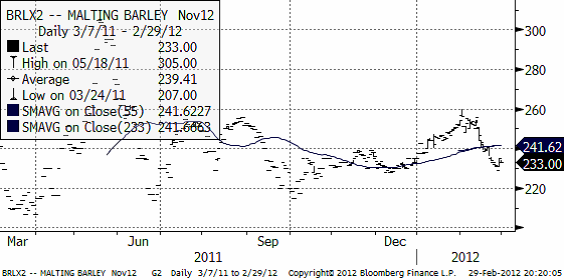

Maltkorn

Novemberkontraktet på maltkorn har handlats ner 1.25 euro sedan förra veckans brev. Vi finner inga specifika nyheter.

Potatis

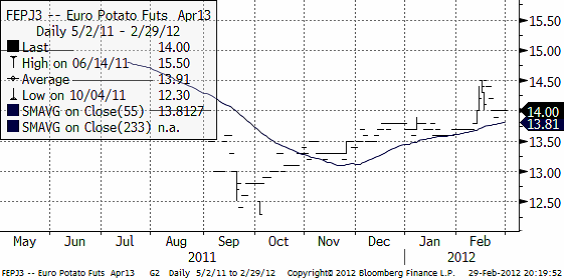

Priset på industripotatis för leverans nästa år är oförändrat. För leverans i år har priset handlats ner ungefär 5%, dvs mer av samma sak som präglat marknadsföringsåret hela tiden.

Majs

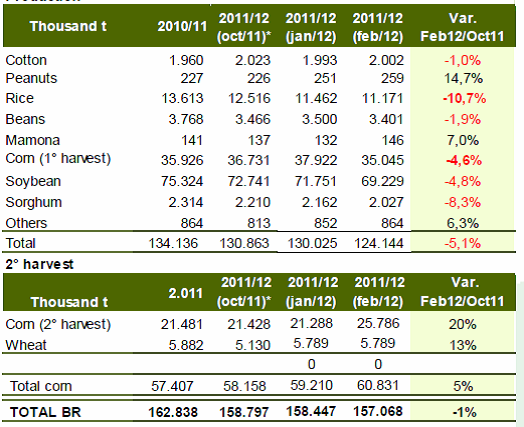

Brasilien är nu i full fart med Safrinha, den andra skörden, som enligt Conabs senaste prognos väntas bli 25.8 mt istället för 21.3 mt, som man trodde i januariprognosen. Det kompenserar mer än väl bortfallet av den första skörden, som skadades av torka.

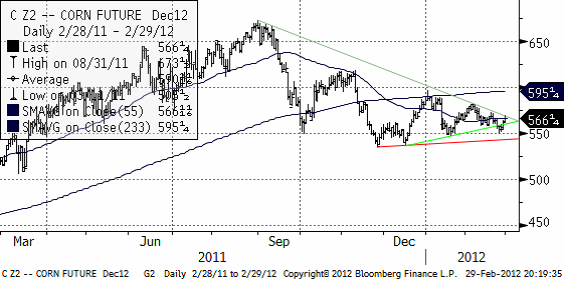

Nedan ser vi decemberkontraktet på majs på CBOT, där priserna bildat en klassisk ”triangelformation”. Vi skrev om detta redan förra veckan, men något utbrott har ännu inte inträffat – bortsett från ett falskt utbrott på nedsidan. Ett falskt utbrott brukar följas av en ordentlig rörelse åt andra hållet. Det återstår att se, men ett brott uppåt måste tas på allvar. Vi får ha en neutral rekommendation för tillfället.

Sojabönor

Det kortaste terminskontraket på CBOT stängde över 13 dollar för första gången på fem månader igår. Privata analysfirmor fortsätter att prognosticera Sydamerikas skörd 14 mt lägre än förra året. Novemberterminen närmar sig också 13 dollar, som vi ser i diagrammet nedan. Motståndet från toppen i oktober är passerad, men priset har kommit upp i det intervall som priset låg i för ett år sedan och som hade sin topp på 14 dollar. 13 dollar är ändå sannolikt en naturlig nivå där det troligtvis finns säljare som väntar.

Vi skulle vilja sälja november på den här nivån vid 13 dollar per bushel.

Raps

Novemberkontraktet föll kraftigt efter det förra veckobrevet, men återhämtade sig med ännu större kraft. Priset ligger nu bara 1.75 euro från 440. Det är en nivå där vi absolut skulle vilja sälja.

Trots att sådden av kanadensisk canola inte startar förrän i mitten av april har prognoser över arealen redan börjat komma med variationer mellan 7.85 m hektar till 8.49 m hektar. Om dessa siffror stämmer skulle det vara klart över 2011 års areal på 7.54 m hektar. Prognoser från Wild Oats Grainworld konferensen i Winnipeg uppskattar att canola kan komma att bli årets stora vinnare då estimat visar att för första gången någonsin kommer sådd areal för canola att överstiga sådd areal för vete (exkl durum) Skörden av canola blev större än skörden av vete förra året men det berodde på det stora bortfallet av vete på grund av de omfattande översvämningarna, särskilt i södra Manitoba. I år blir det absolut inte några översvämningar.

Den Europeiska kommissionen uppskattar EU-27’s produktion av raps till 20,2 mt för 2012, en ökning från det estimerade 19,1 mt under 2011. Trots en ökad produktion i år förväntas utgående lager bli låga, runt 1 mt, vilket understryker behovet för Europa att fortsätta importera raps.

Prognoserna för både Kanada och Europa är dock väldigt preliminära i detta tidiga skede och beror i mångt och mycket på förhållandena vid vårsådden samt väder under växtperioden.

Efter två bra säsonger för australiensisk canola tror AOF att även detta år kommer att bli bra. Produktionen för 2011 beräknas till 3 mt, men skulle kunna uppgå till så mycket som 3.3 mt. Den slutliga siffran kommer dock inte att presenteras förrän nästa månad. När det gäller canola behöver lantbrukaren bestämma sig runt april om det är den grödan som ska sås och vid den tiden förra året var priset på oljeväxter attraktiva i jämförelse med priset på vete vilket ledde till att en större areal än vanligt såddes med canola, 1.8 m hektar jämfört med 1.6 m hektar året innan.

Mjölk

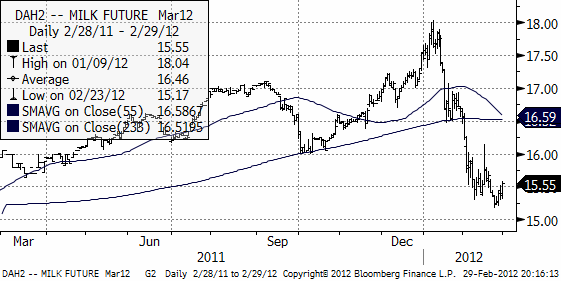

För en vecka sedan låg priset på 15.37. Det blev en liten sväng nedåt, men sedan vände priset upp till 15.55 senast. Liksom vi skrev för en vecka sedan, tyder det mesta på att prisfallet är över. Det bör vara möjligt för marknaden att hämta tillbaka lite av fallet. Vid 16 ser vi att folk i oktober i alla fall, tyckte att 16 var en viktig nivå. På uppsidan kan vi nog därför gissa att en del kommer att reagera med säljordrar.

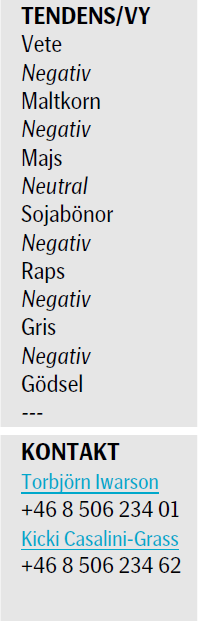

Gris

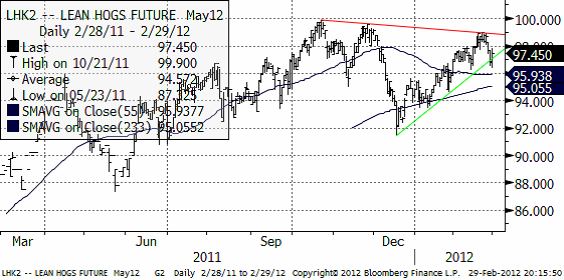

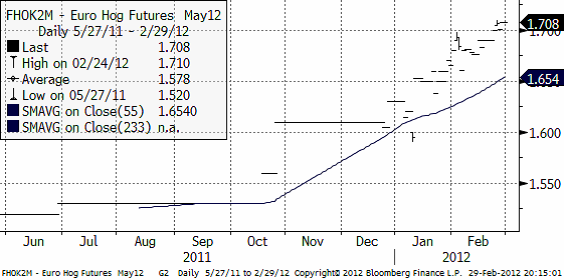

Majkontraktet orkade inte igenom motståndet (röd linje) utan föll av. Priset har nu också brutit den uppåtgående stödlinjen (grön) och det signalerar ett kortsiktigt trendbrott nedåt. Vi är negativa till priset på Lean Hogs. Priset i Europa har för majleverans stigit från 1.69 till 1.708 euro per kilo den senaste veckan.

Valutor

EURSEK

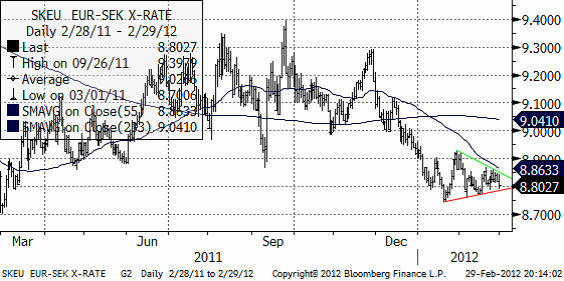

Läget är oförändrat från förra veckan: En ”triangelformation” har bildats sedan mitten av januari. Man bör invänta riktningen på utbrottet från den för att fatta beslut om att köpa eller sälja eursek. 8.70 har tidigare varit ett starkt ”golv” för växelkursen.

EURUSD

Euron steg mot dollarn, men efter ECB:s pengatryckeri och Ben Bernankes återhållsamhet föll euron idag, dock inte signifikativt ur ett tekniskt perspektiv.

USDSEK

Dollarn ligger för närvarande i sjunkande trend, men är nere på en nivå där det tidigare funnits stöd.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

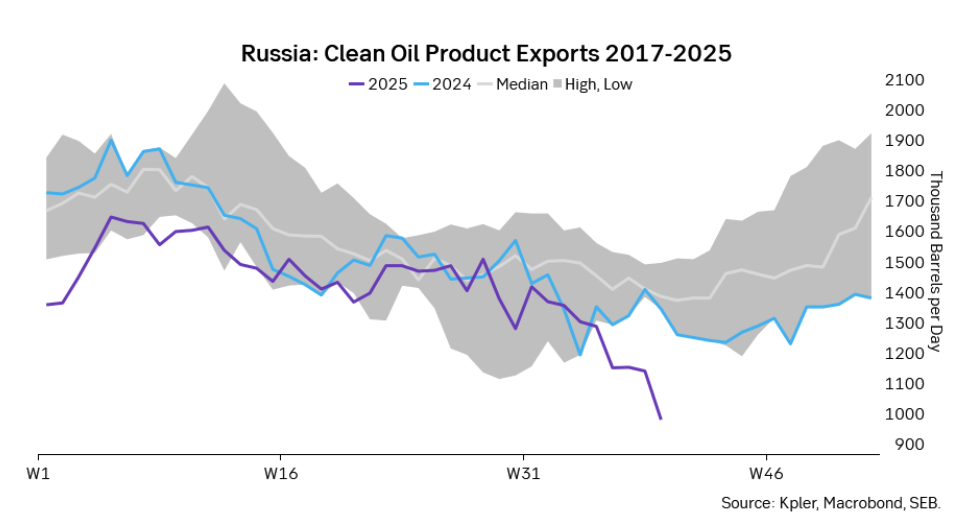

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

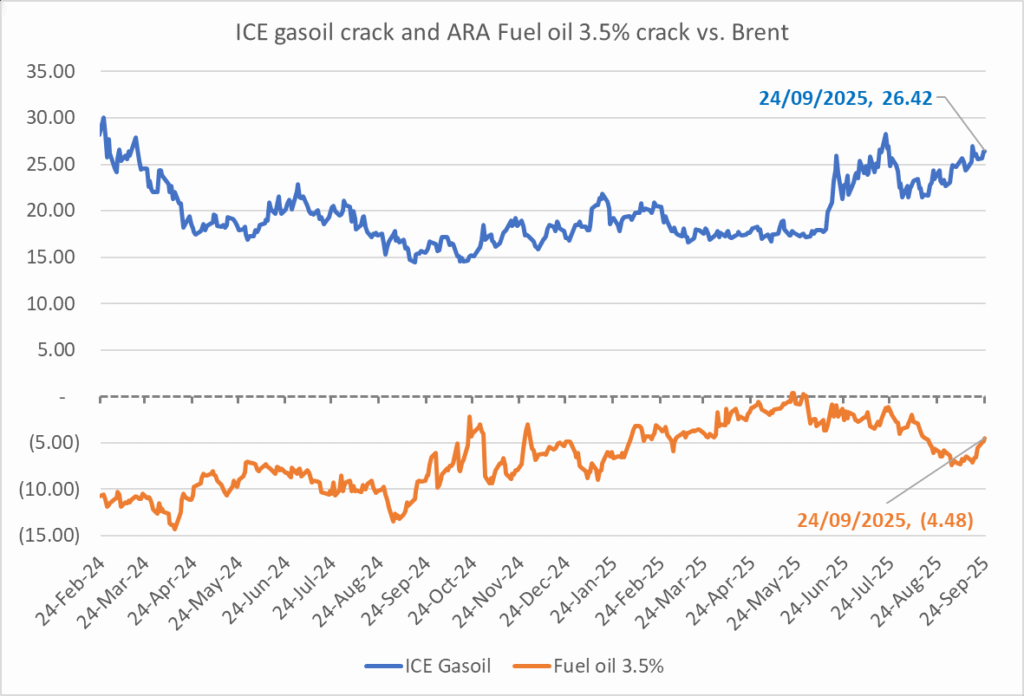

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

Analys

Market waiting and watching for when seasonally softer demand meets rising OPEC+ supply

Brent down 0.5% last week with a little bounce this morning. Brent crude fell 0.5% last week to USD 66.68/b with a high of the week of USD 68/69/b set early in the week and the low of USD 66.44/b on Friday. This morning it is up 0.6% and trading at USD 67.1/b and just three dollar below the year to date average of USD 70/b.

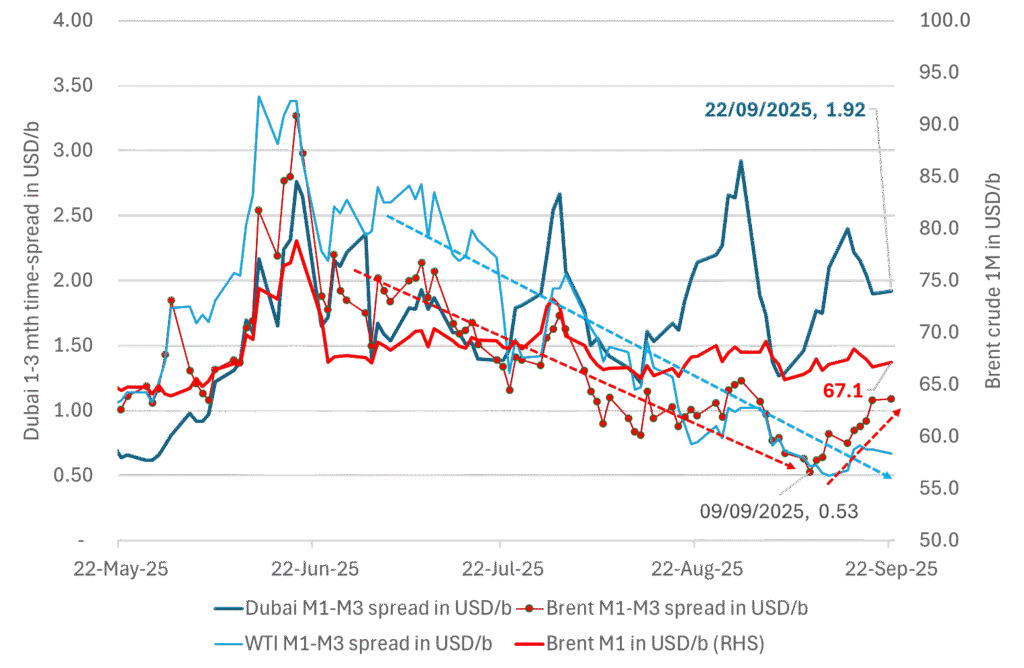

The Dubai crude curve is holding strong. Flat prices will move lower when/if that starts to weaken. The front-end of the Brent crude oil curve has been on a strengthening path since around 10 September, but the front-month contract is more or less at the same level as 10 September. But the overall direction since June has been steadily lower. The recent strengthening in the front-end of the Brent curve is thus probably temporary. The WTI curve has also strengthened a little but much less visibly. What stands out is the robustness in the front-end of the Dubai crude curve. With tapering crude burn for power in the Middle East as we move away from the summer heat together with increasing production by OPEC+, one should have expected to see a weakening in the Dubai curve. The 1 to 3mth Dubai time-spread is however holding strong at close to USD 2/b. When/if the Dubai front-end curve starts to weaken, that is probably when we’ll see flat prices start to taper off and fall lower. Asian oil demand in general and Chinese stockpiling specifically is probably what keeps the the strength in the front-end of the Dubai curve elevated. It is hard to see Brent and WTI prices move significantly lower before the Dubai curve starts to give in.

The 1mth to 3mth time spreads of Brent, WTI and Dubai in USD/b

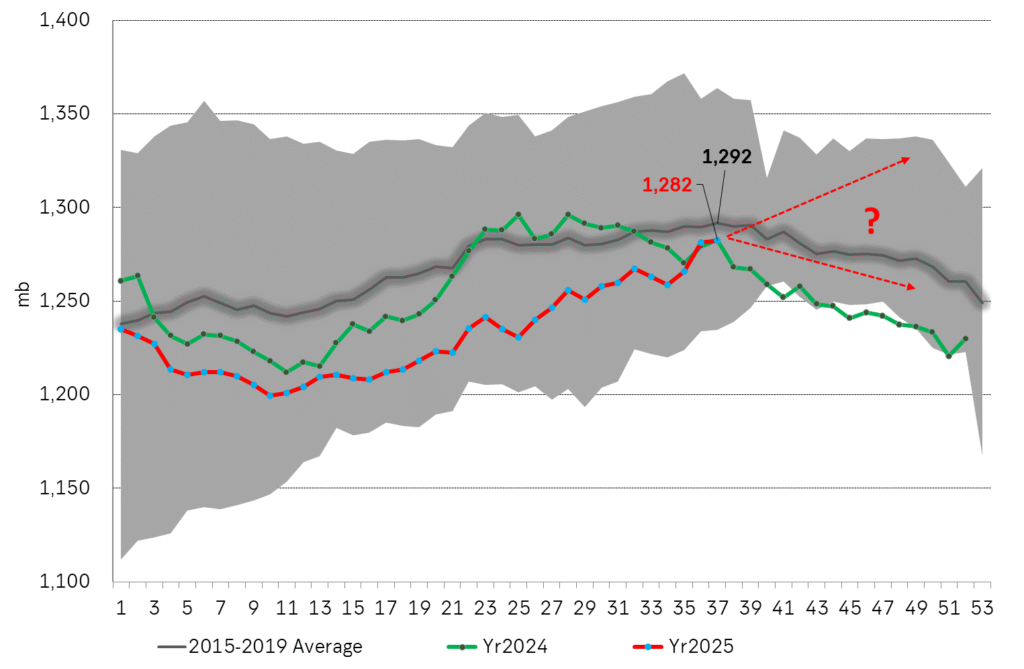

If US oil stocks continues higher in Q4 we’ll start to feel the bearish pressure more intensely. US commercial crude and product stocks have been below normal and below levels from last year as well all until now. Inventories have been rising since week 10 and steadily faster than the normal seasonal trend and today are finally on par with last year and only 10 mb below normal. From here to the end of the year is however is the interesting part as inventories normally decline from now to the end of the year. If US inventories instead continues to rise, then the divergence with normal inventories will be very explicit and help to drive the price lower. So keep a keen eye on US commercial inventories in the coming weeks for such a possible divergence.

US Commercial crude and product stocks in million barrels.

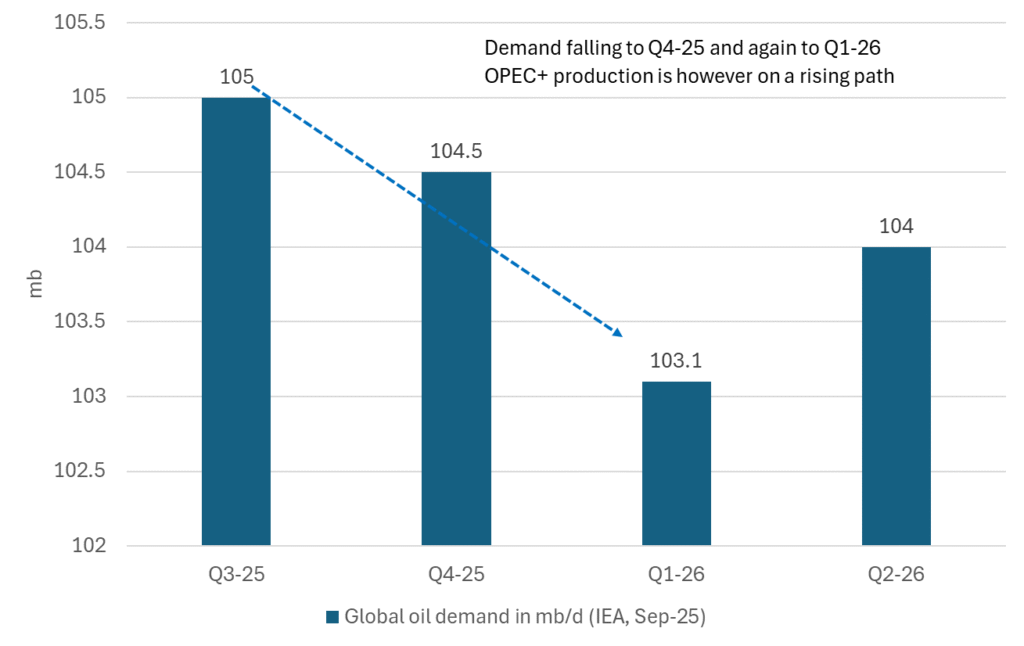

Falling seasonal demand and rising OPEC+ supply will likely drive oil lower in Q4-25. The setup for the oil market is that global oil demand is set to taper off from Q3 to Q4 and again to Q1-26. At the same time production by OPEC+ is on a rising path. The big question this is of course if China will stockpile the increasing surplus or whether the oil price will be pushed lower into the 50ies. We believe the latter.

Outlook for global oil demand by IEA in the OMR September report

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ in a process of retaking market share

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys2 veckor sedan

Analys2 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde