Analys

SEB Jordbruksprodukter, 26 augusti 2013

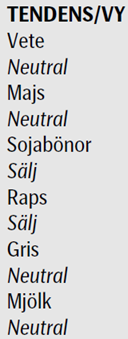

I detta första veckobrev efter sommaruppehållet går vi över till neutral på vete och majs, men behåller sälj på soja och raps. Raps har rekylerat upp och vi tycker man ska sälja terminer omedelbart. Vetemarknaden lider av nyhetstorka. Skörden av höstvete är klar på hela norra halvklotet och den har varit bra. Det finns inget mer ”ont” som kan hända skörden och inget extra gott heller. Då det inte finns några nyheter som kan ändra bilden, finns heller inte något som kan driva priset uppåt eller nedåt. Från Ryssland, varifrån information bitvis kan vara svårtolkad, kom dock information i veckan som gick. Den 14 augusti justerade den ryske jordbruksministern Nikolaj Fedorov ner produktionsestimatet för spannmål från 95 mt till 90 mt. Han anser att exportpotentialen är 18 – 20 mt. Hittills har 4 mt exporterats, jämfört med 3 mt samma tid förra året. Upp till 80% av den här spannmålsexporten utgörs av vete.

I detta första veckobrev efter sommaruppehållet går vi över till neutral på vete och majs, men behåller sälj på soja och raps. Raps har rekylerat upp och vi tycker man ska sälja terminer omedelbart. Vetemarknaden lider av nyhetstorka. Skörden av höstvete är klar på hela norra halvklotet och den har varit bra. Det finns inget mer ”ont” som kan hända skörden och inget extra gott heller. Då det inte finns några nyheter som kan ändra bilden, finns heller inte något som kan driva priset uppåt eller nedåt. Från Ryssland, varifrån information bitvis kan vara svårtolkad, kom dock information i veckan som gick. Den 14 augusti justerade den ryske jordbruksministern Nikolaj Fedorov ner produktionsestimatet för spannmål från 95 mt till 90 mt. Han anser att exportpotentialen är 18 – 20 mt. Hittills har 4 mt exporterats, jämfört med 3 mt samma tid förra året. Upp till 80% av den här spannmålsexporten utgörs av vete.

I övrigt är det från den amerikanska majs- och sojaskörden som informationen kommer. Den informationen påverkar marknaderna för raps och vete via den substitution som finns.

I övrigt är det från den amerikanska majs- och sojaskörden som informationen kommer. Den informationen påverkar marknaderna för raps och vete via den substitution som finns.

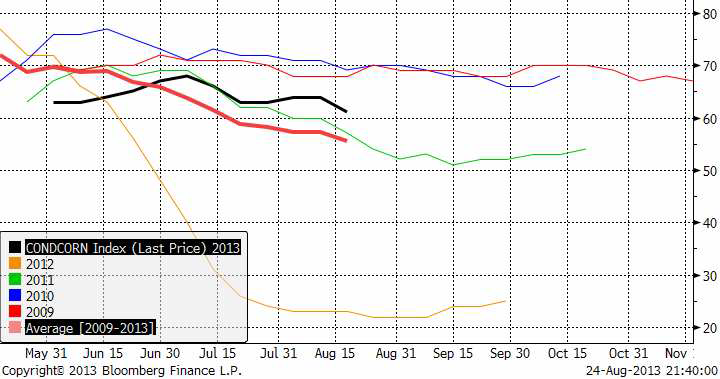

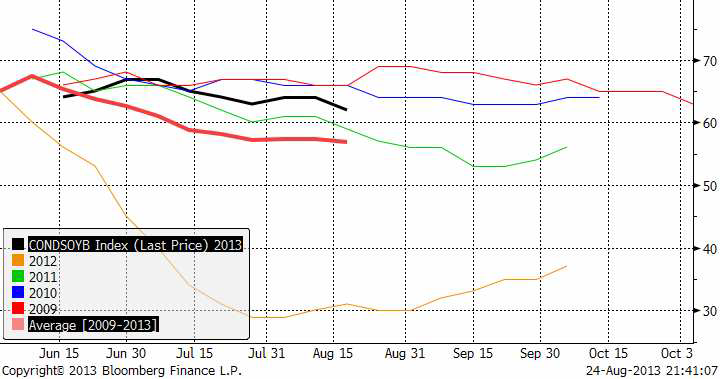

Pro Farmers crop tour avlöpte i veckan som gick. I tisdags var den i Indiana och den var åt det positiva hållet. Delstatens majs och sojabönor såg bra ut. Den estimerade avkastningen för majsen var 167.36 bu/acre, baserat på 180 stickprov. Förra året estimerade touren avkastningen till 113.25 bu/acre. Det treåriga genomsnittet är 141.14 bu/acre.

Soybean pod count, beräknad inom en 3 x 3 fots kvadrat, var 1,185.14, baserat på 175 stickprov. Förra årets tour uppmätte 1,033 pods och det treåriga genomsnittet är 1,136. I Iowa var det sämre ställt med sojabönorna. Typiskt sett var det bara 3 – 4 bönor per balja, mot normala 6 – 7. Illinois var också en negativ upplevelse. Marknaden tar säkert fasta på detta i det korta perspektivet.

Odlingsväder

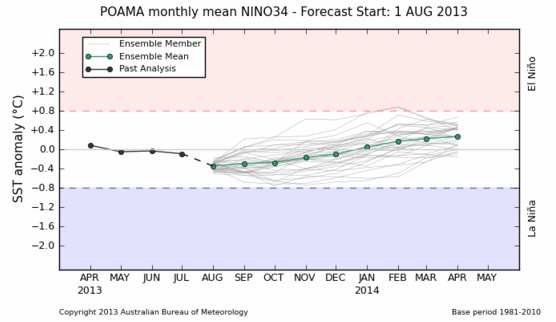

Det blev ingen La Niña i sommar, inte ens lite grand. Ensembleprognosen visar att det inte blir någon under sommaren på södra halvklotet heller.

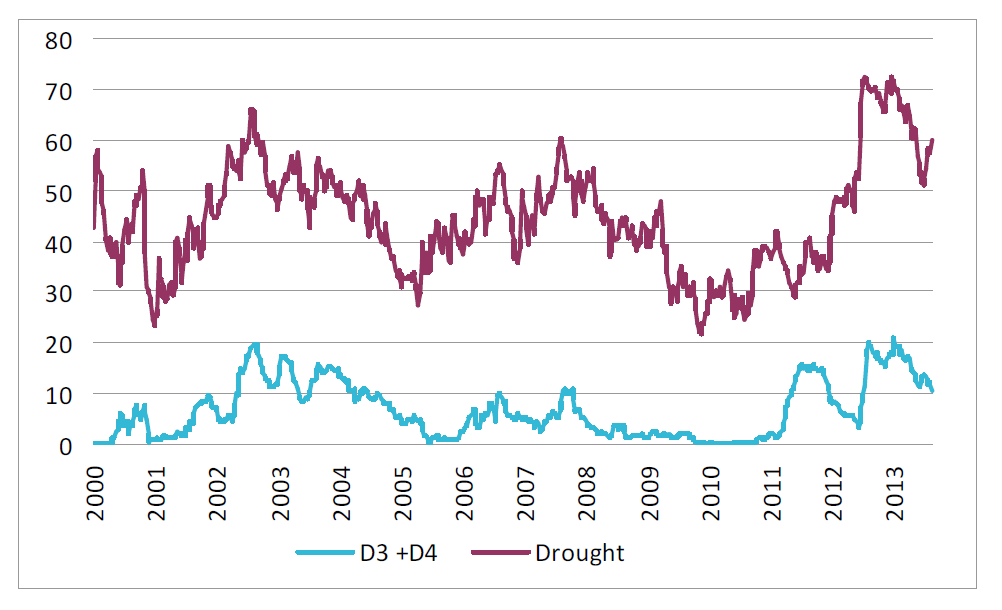

Nedan ser vi andelen av USA som är drabbat av torka. Den övre kurvan visar andelen som är drabbat av någon form av torka och den nedre visar den andel som är drabbat av de två värsta formerna av torka, ”extrem” och ”exceptionell”.

Som vi ser har torkan ökat från slutet av juli i USA, men inte den extrema varianten.

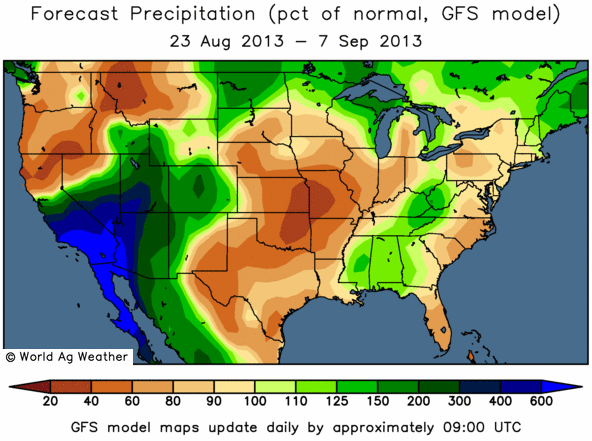

Nedan ser vi 15 dagars prognos för avvikelsen i nederbörd mot det normala i Nordamerika, enligt GFSmodellen.

Vi ser att det kommer att vara torrare än normalt i präriedelen av Mellanvästern och i South West. Det kommer också att vara varmare än normalt. Man kanske instinktivt tänker att detta inte är bra (priser upp). Men värme gör att sent sådd majs och soja mognar snabbare och detta är positivt. En omogen och sen skörd är inte bra för avkastningen heller.

Vete

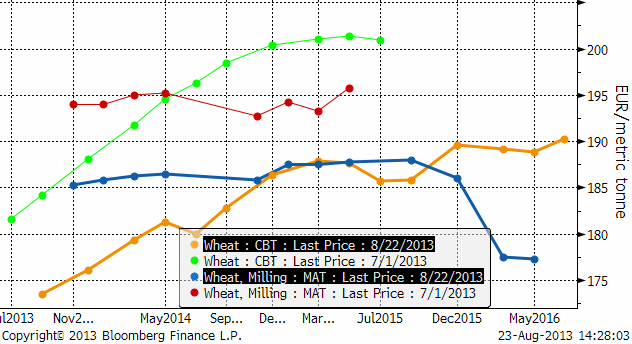

November vetet på Matif har funnit tekniskt stöd vid 180 euro per ton. Om man frågar vem som helst i branschen vid vilket pris vetet bör ligga (som lägst) är svaret ”180 euro per ton”. Det amerikanska vetet handlas dock lägre än så, som man kan se nedan, om man räknar om priset till euro per ton. Kanske är ”180 euro per ton” bara något som bara finns i folks medvetande.

Regn i Tyskland har gjort att organisationen DBV varnat för proteinnivåerna i veteskörden, men stöder annars DRV:s estimat på veteskörden om 23.9 mt.

Decemberkontraktet på CBOT stängde i fredags på 646 cent per bushel. Det motsvarar 1500 kr per ton, eller ca 165 euro per ton.

Nedan ser vi terminskurvorna för Chicagovete och Matif-vete per den 1 juli och nu, omräknat till priser i euro per ton. Notera att det inte riktigt finns något contango (terminspåslag över spot) i Matifmarknaden. Notera också det mycket lägre priset för ny skörd 2014/15 på Matif! Det här är orsakat av fel i data. Det finns ännu ingen handel på den löptiden.

Vi tror att det finns ytterligare nedåtpotential i Matifvetet, men eftersom det inte finns något nyhetsflöde, kan denna justering bli trög, eller helt utebli. Vi går därför över till neutral rekommendation.

Det finns de som nu tänker lagra sin spannmål och som jag visade i boken ”Bättre betalt för skörden -riskhantering för lantbrukare”, finns ett contango i Chicago-marknaden som kan ge en lönsamhet. Historiskt har det ingen bra idé att lagra spannmål utan prissäkring, ens om den är ”billigare” än den varit tidigare.

Maltkorn

Maltkornet har fallit rejält – även i förhållande till vetet. För ölälskaren finns dock smolk. Tysklands skörd av humle är 40% mindre än normalt, rapporterade DBV förra veckan.

Majs

Majspriset (december 2013) steg initialt förra veckan på den allmänna rekyl uppåt som noterats i flera råvarumarknader som t ex guld, basmetaller och råolja, men föll sedan tillbaka. Det tekniska motståndet (inritat som röd horisontell linje i diagrammet nedan) höll. Idag, måndag gör marknaden ett nytt test av nivån. Ett brott uppåt skulle kunna ta priset till ca 500 – 516 cent per bushel.

Den observante läsaren minns kanske analysen i det här veckobrevet av WASDE-rapporten i maj. Där skrev vi att majspriset troligtvis skulle gå till 400 cent / bushel mot bakgrund av att lagren väntades öka till en nivå där 400 cent / bushel historiskt sett varit det normala. 450 cent är ur en risktagares perspektiv ”nära nog”. Den som är girig och vill hämta hem den allra sista pengen, kan gå miste om allt, så vi lämnar vår säljrekommendation och går över till neutral rekommendation.

Väderleksprognoserna visar fortsatt varmt väder i USA, vilket spontant kan tolkas som negativt. Efter ProFarmer crop tour, som påminde om att sådden skedde sent, kan värme dock tolkas som positivt, eftersom det gynnar tillväxten och skyndar på växten och minskar tiden till mognad och skörd.

61% av majsskörden är i ”good” eller ”excellent condition”, vilket är lite lägre än veckan innan.

Som nämnt ovan går vi alltså över till neutral rekommendation.

Sojabönor

Sojan har handlats upp rejält och bröt idag måndag det tekniska motståndet. Mycket av rörelsen är redan avklarad. 1400 cent per bushel är ett starkt motstånd och den ”flagga” av sidledes konsolidering som skedde kring 1300 cent, som brukar uppträda halvvägs i en rörelse, visar att prisuppgången nu praktiskt taget är klar. Det är ungefär lika långt från början av rörelsen (1200) upp till flaggan (vid 1300) som det är mellan 1300 och där priset är nu (nästan 1400).

62% av sojaskörden i USA är i ”good” eller ”excellent condition”, vilket är lite lägre än veckan innan, men väsentligt högre än genomsnittet för åren 2009 – 2013. Det ser ut att kunna bli en bra skörd. Däremot kommer säkerligen den förnyade torkan att ytterligare sänka crop rating i kvällens rapport. Kanske ner mot 61% eller 60%.

Slutsatsen, då uppgången troligtvis är avklarad till stor del, är att vi väljer en säljrekommendation, snarare än en neutral-rekommendation.

Raps

Rapspriset lär öppna upp idag på Matif. Rapspriset (November 2013) har rekylerat uppåt mot 380 euro per ton. 55-dagars glidande medelvärde, som många tittar på ligger strax ovanför. Sammantaget ger detta bilden av en marknad som har sträckt sig så långt uppåt som den kan just nu. Den huvudsakliga trenden är nedåtriktad och vi har sett EN rekyl uppåt, den som pågått sedan början av augusti. Det handlar med största sannolikhet om en rekyl och när den är färdig, bär det av nedåt igen. Det är ett säljläge just nu!

Stats Canada rapporterade i förra veckan en estimerad produktion på 14.7 mt. Det är 22% större än förra årets skörd.

Säljrekommendation på raps just nu alltså – köp av BEAR RAPS X4 S

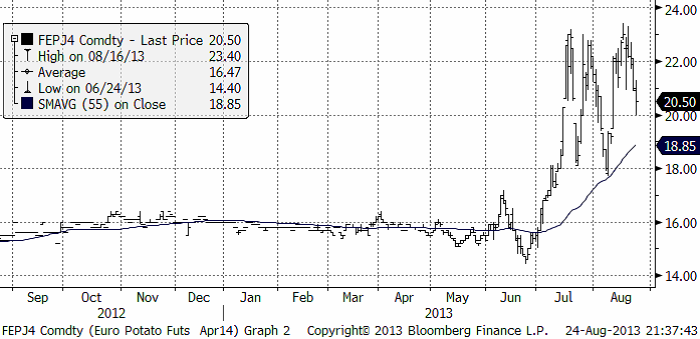

Potatis

Jag brukar inte skriva om potatis, eftersom det aldrig varit någon som intresserat sig för prissäkring av potatis. Potatismarknaden är igång en kort period varje år, mellan oktober och april, ungefär. Korrelationen mellan det tyska kontraktet nedan och svensk matpotatis är mycket hög, ungefär 0.8 på årsbasis, mellan år.

Prisförändringar sker under sommaren. Så har skett även i sommar. Eftersom det varit perfekt semesterväder, har det inte varit bra för potatisen, vare sig i Tyskland eller Sverige (hög korrelation på semesterväder i Tyskland och Sverige). Det har fått priset att gå upp från 16 euro per deciton till 20 – 22 euro per ton för leverans i april nästa år, dvs för årets skörd. Kul för de producenter som aldrig brytt sig om att prissäkra. Mindre trevligt för köpare. Nästa år kan det gå åt andra hållet.

Gris

Lean hog, som tycks vara lite av en ledande indikator för de tyska grispriserna, har rasat med 15% i augusti. Eurexpriserna har däremot fortsatt upp och ligger nu på 1.85 euro per kilo för ”spotleverans”.

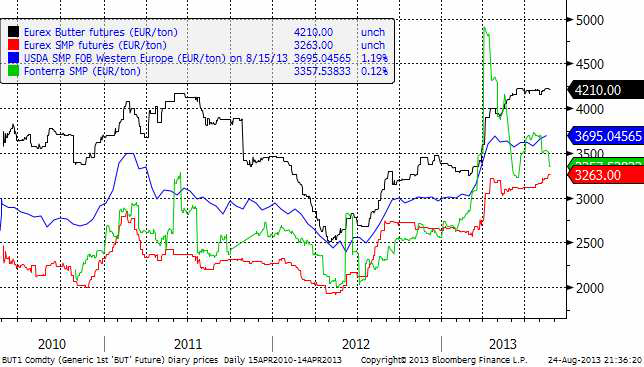

Mjölk

Botulism-bakterier har påträffats i Nya Zeelands mjölkindustri, vilket antagligen beror på otur i en mycket omfattande näringsverksamhet. Detta medför dock att ”spreaden” mellan Fonterrapriser och Eurexpriser går ihop. Det har påverkat Eurex SMP positivt. Det är allmänt positivt för svensk mjölk.

Foderpriserna har fortsatt att falla under sommaren, som vi sett ovan. I våras var bilden klar att de kommande åren kommer att innebära goda priser på mjölk och i synnerhet väsentligt lägre priser på proteinfoder och spannmål. Den här bilden har fortsatt att stärkas.

Socker

International Sugar Organization, baserad i London, publicerade sin senaste kvartalsrapport i torsdags (22 augusti). Enligt den kommer marknadsföringsåret 2013/14 (som löper från oktober till september) att bli det fjärde året med högre produktion än konsumtion på global basis. Sockerproduktionen väntas överstiga konsumtionen med 4.5 mt under 2013/14. Det är 1 mt högre än förra månaden, när organisationens estimat på överskottet var 4.5 mt. Innevarande år, 2012/13, är överskottet estimerat till 10.3 mt. ISO sade att ”It seems that a lower global surplus per se cannot be treated as a price supportive factor and the market may record further losses during the 2013/14 season”. ISO estimerar att global produktion faller med 1.2% till 180.8 mt. Det är den första minskningen sedan 2008/09. Efterfrågan ökar samtidigt med 2.1% till 176.3 mt. Detta innebär att globala lager ökar med 0.5% till 74.4 mt vid utgången av 2013/14 (sista september nästa år), men lager i förhållande till konsumtion minskar faktiskt från 42.9% till 42.2%, enligt ISO.

De låga priserna har alltså haft en effekt på produktionen, huvudsakligen där betor odlas, eftersom detta till skillnad från sockerrör är en ettårig växt. Ukrainas produktion väntas av ISO minska med 21% till 1.9 mt.

Indiens produktion väntas också minska, men i Brasilien väntas produktionen faktiskt öka med 2% till 41.1 mt. Både Indien och Brasilien bedriver ekonomisk politik som är oekonomisk med fallande valuta som följd. Produktion och export av jordbruksprodukter blir då en uppenbar källa till inkomster för Brasilien. Indien har däremot ett ineffektivt regelverk, som inte stimulerar på samma sätt.

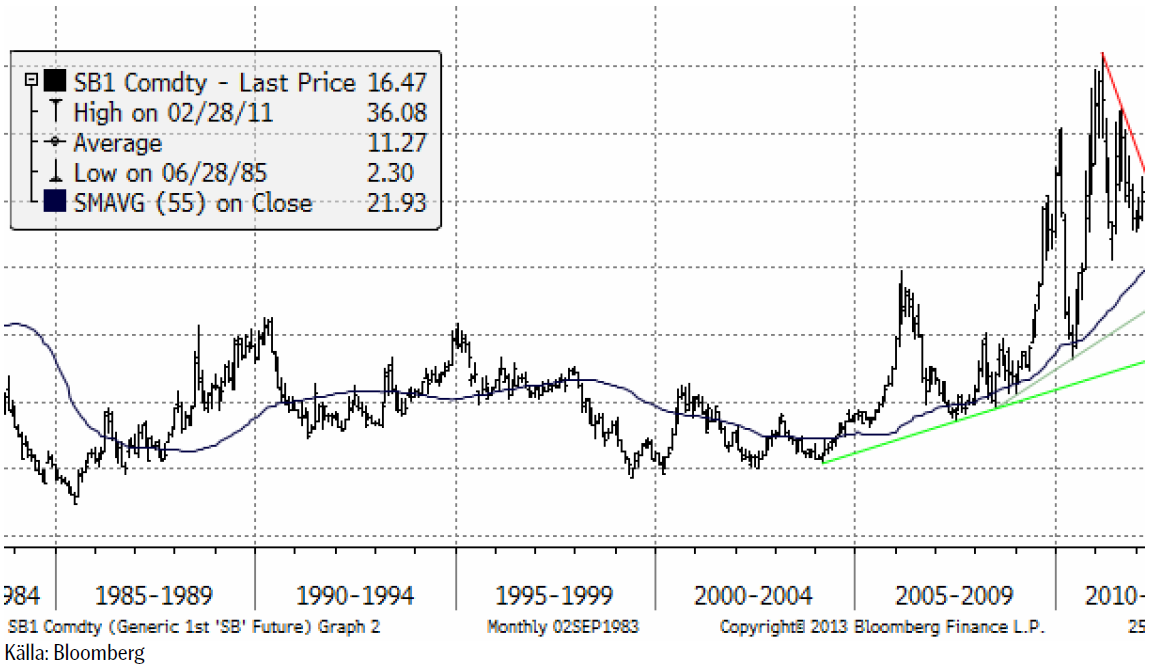

Råvarugurun Jim Rogers nämnde socker som en intressant råvara att investera i, i en intervju i Economic Times förra veckan. Nedan ser vi prisutvecklingen på socker (cent per pund) de senaste 30 åren. Vi ser att prisnivån 15 cent tycks vara en nivå som ömsom varit ett motstånd och ömsom en stödnivå.

Det senaste årets kursutveckling för spotkontraktet ser vi nedan. Marknaden gjorde ett test av en motståndsnivå i mitten av augusti, men rekylerade tillbaka. Ett brott av den motståndsnivån skulle ge oss en köpsignal och en anledning att köpa BULL SOCKER X4 S eller SOCKER S, om man inte vill ta så mycket risk.

Vi fortsätter med neutral rekommendation.

Gödsel

Den internationella potash-kartellen (kalium) föll samman i slutet av juli. Den direkta konsekvensen tycks mest ha påverkat producentbolagens aktiekurser. ”POT” föll från 38 dollar till 30 på ett par dagar. Vi ser kursdiagrammet nedan:

För Yara, som är ett bolag som köper kalium för gödselblandningar hade detta ingen effekt – om någon, något positiv (aktien gick upp lite, efter några dagar). Däremot tycks inte priset på kalium ha påverkats – än – som vi ser i prisdiagrammet på kaliumklorid nedan (standard grade, fob Vancouver, spot price) i USD/ton.

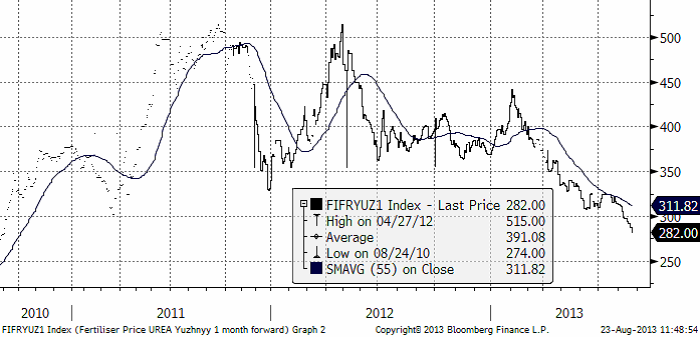

Med fallande priser på spannmål har priset på urea fortsatt att falla. Nedan ser vi priset på urea FOB Yuzhnyy, 1 månads termin, i dollar / ton.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar