Analys

SEB Jordbruksprodukter, 1 december 2014

Vetepriset steg i veckan med fem procent på Matif och med fyra procent i Chicago, efter måndagens sänkning av crop condition i USA, och framförallt för att det ukrainska, ryska och vitryska höstvetet verkar ha stora problem.

Vetepriset steg i veckan med fem procent på Matif och med fyra procent i Chicago, efter måndagens sänkning av crop condition i USA, och framförallt för att det ukrainska, ryska och vitryska höstvetet verkar ha stora problem.

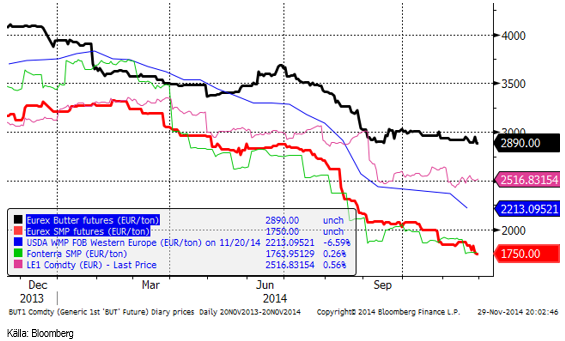

Terminer på smör och skummjölkspulver fortsätter att sjunka och handlas nu till 2.80 Kr / Kg omräknat till mjölkråvara. Arla annonserade i veckan ytterligare en sänkning av avräkningspriset och lägger sig enligt vad jag erfar på 2.82 Kr / Kg. Det innebär att Arla köper mjölk för 2.82, tillverkar smör och SMP som säljs för 2.80.

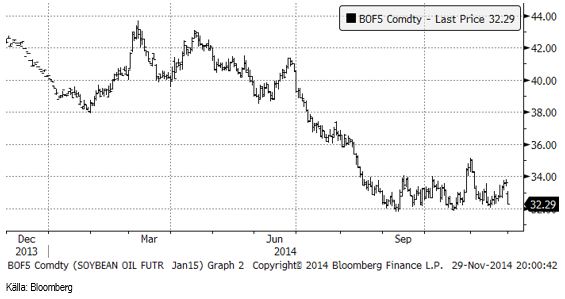

Det stora prisfallet på råolja efter OPEC:s besked att produktionen inte sänks, fick priset på socker via etanolkopplingen att falla kraftigt. Det fick även priset på sojaolja att falla kraftigt via biodieselkopplingen. Än så länge har marknaden inte handlat ner smörpriset pga prisfallet i vegetabilisk olja och hela effekten av prisfallet på råolja har troligen inte spridit sig fullt ut till jordbruksprodukterna som berörs.

Odlingsväder

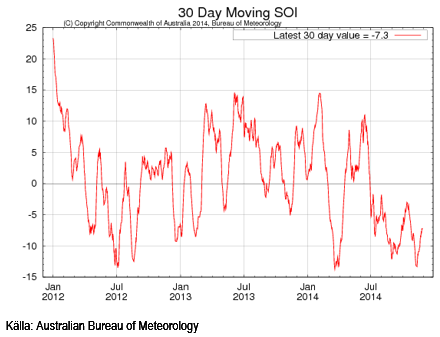

Southern Oscillation Index har sedan förra veckan gått från -10.9 till -7.3. Ett SOI under -8 kan indikera ett El Niño. I diagrammet nedan ser vi ett 30-dagars glidande medelvärde av SOI.

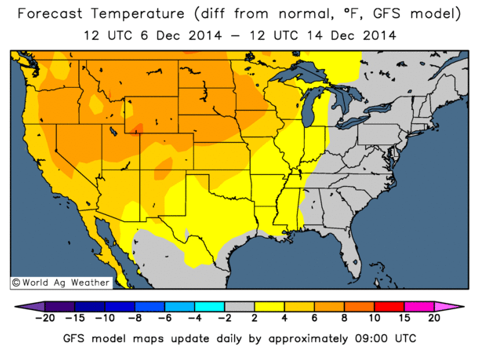

I USA väntas temperaturen stiga till ett par grader över normalt över hela kontinenten, utom längs östkusten som får normal temperatur. Regn väntas framförallt komma mer än normalt i Kalifornien och Sydvästern, medan ’corn belt’ blir torrare än normalt.

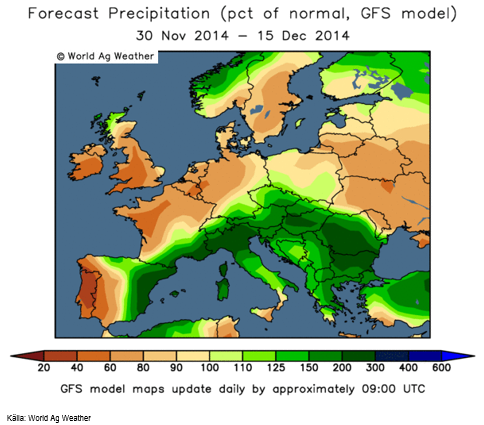

Europa väntas de närmaste dagarna ha kallare väder söder om Östersjön och i Baltikum och varmare än normalt i Medelhavsländerna. Om en vecka normaliseras temperaturen i hela Europa, men det blir ett par grader varmare än normalt i Sverige och Finland.

De kommande två veckorna blir samlad nederbörd över det normala i Medelhavsländerna, upp till tre gånger det normala. Även över Norges fjälltrakter faller mer nederbörd än normalt.. Sverige, Danmark, Tyskland, södra Finland, Polen, Baltikum, Frankrike och England får ner till 60% av normal nederbörd, vissa delar i Frankrike, England och Portugal ner till 40%.

Ryssland fortsätter att få ca 80% av normal nederbörd enligt den senaste GFS-modellens prognos. Temperaturen de närmaste dagarna blir ner till 15 grader under det normala. Avvikelsen från normal temperatur är störst i området vid Ukrainas sydöstra gräns och vidare diagonalt upp över Ryssland. Senare kommer varmare väder ner över Ryssland från Finland.

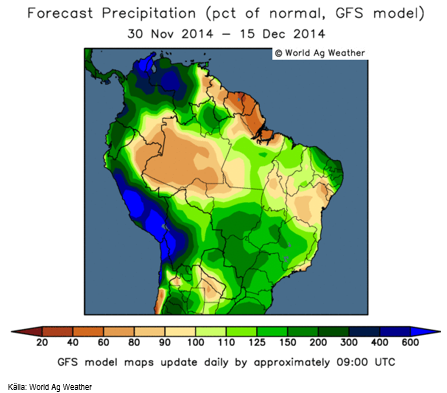

Nederbörden i Brasilien fortsätter att vara rikligare än normalt även den kommande tvåveckorsperioden. Det har nu regnat så länge och så väl att underskottet måste börja försvinna. I den senaste körningen med GFS-modellen ser vi också att även södra Brasilien och norra Argentina får mer regn än normalt.

Australien är blött i öster och torrt i väster.

Vete

Crop condition i USA sjönk till 58% i good/excellent condition från 60%, som det legat på flera veckor i följd. Kylan har uppenbarligen haft en liten ogynnsam effekt.

EU-Kommissionens enhet MARS (Monitoring Agriculture Resources) rapporterade i veckan att höstsådden i EU genoförts under goda förhållanden. För länder i grannskapet skriver de om oro för uppkomsten av höstsådda grödor i Vitryssland, Ukraina och Ryssland. Ryssland sägs ha ”väldigt dålig” kondition på sitt höstvete. Till stor del är det detta tema som varit prisdrivande för marknaden den senaste veckan.

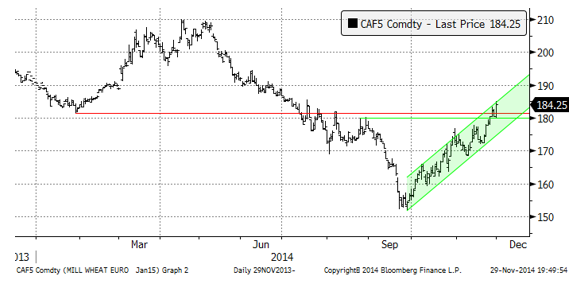

Matifs januarikontrakt har handlats upp prydligt i sin trendkanal. I fredags stängde marknaden vid den övre gränsen för trendkanalen, vilket kan innebära att handeln blir mindre positiv när den öppnar igen efter helgen.

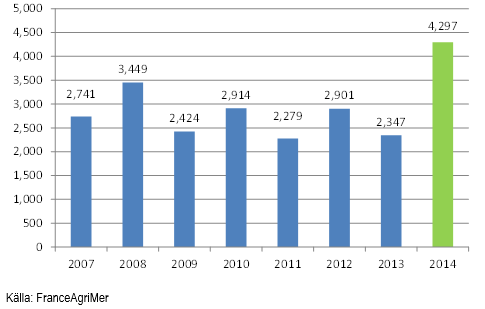

Trots oro för nästa års skörd, finns det gott om vete i Europa, vilket bör hålla tillbaka prisutvecklingen på Matif. Lagren av vete i Frankrike är i år väsentligt högre än tidigare år, drygt 4 miljoner ton, enligt FranceAgriMer.

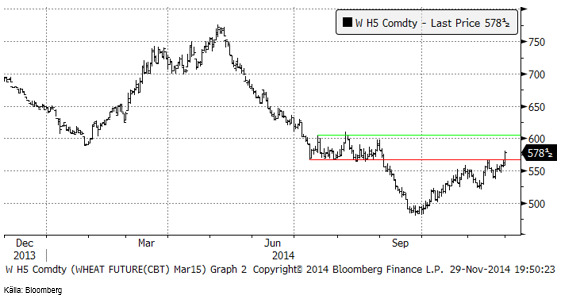

Chicagovetet (mars) där handeln var stängd under torsdagen för Thanksgiving, och öppnade igen klockan 15:30 CET, tog ett stort kliv upp under veckans sista handelssession. Det första motståndet bröts och nästa ligger vid 600 cent.

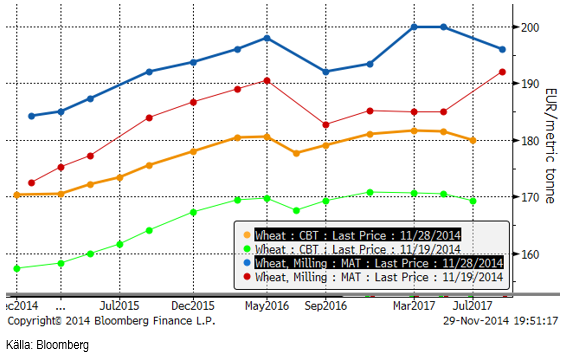

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

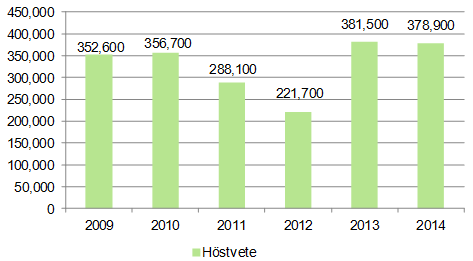

Jordbruksverket rapporterade i fredags att arealen höstvete i Sverige för skörd nästa år blivit nästan lika stor som förra året. I höstas såddes en areal på 378,900 hektar, jämfört med förra årets 381,500 hektar. Höstens areal är den näst största sedan 2009. Det innebär att det kommer att genereras ett stort överskott för export även nästa år.

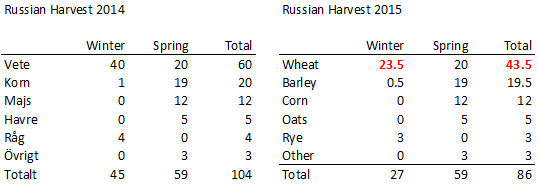

Ryska SovEcon rapporterade i torsdags att höstvetet är i så dåligt skick att den totala spannmålsskörden kan bli 86 mt nästa år, jämfört med 104 mt förra året. Den biträdande jordbruksministern sade också att en exportskatt under nästa år var ”möjlig” men att ett exportembargo var uteslutet.

Om totalskörden av spannmål minskar från 104 till 86 mt beroende på höstvetet, måste detta innebära att produktionen av höstvete minskar från 40 mt till 23.5 mt, om vi antar att produktionen av vårvete är konstant på 20 mt. Vi minskar också höstkornet från 1 mt till 0.5 mt och höstrågen från 4 till 3. Det innebär att totalskörden av vete minskar från 60 mt till 43.5 mt. Detta bör kraftigt minska exportmöjligheterna och ha en påverkan på världsmarknadspriset.

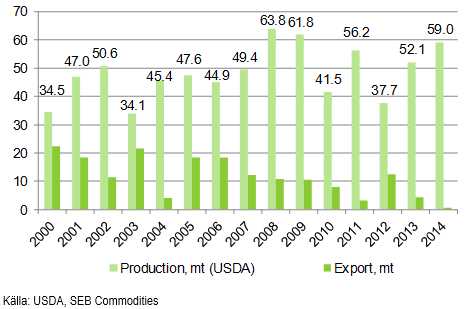

Nedan ser vi estimaten vad gäller veteproduktion och export av vete för marknadsföringsåren. ”2014” betyder ”2014/15” som marknadsföringsår. Notera att skörden i år väntas uppgå till 59 mt. Exportsiffrorna kommer från Bloomberg och ser inte riktigt rätt ut.

SovEcon sade i veckan att vetet är i ”nästan lika dåligt skick som 2012”, vilket då ledde till en veteskörd på 37.7 mt, men en export på 12.6 mt. Nästa år säger SovEcon att skörden kan bli 43.5 mt (eller högre om dåligt höstvete sås om med vårvete). Det ger ett större exportutrymme än år 2012, givet att inhemsk konsumtion inte är högre. Ryssland är fattigare än år 2012 och bröd är den billigaste maten där och mycket annan mat importerar de inte längre.

I år har av allt att döma mycket vete lagts på lager. En betydande del av det har hamnat på strategiska lager. Det pågår ju en konflikt med västvärlden och Ryssland importerar som nämnt inte mat därifrån. Det är inte säkert att konflikten håller i sig till nästa år.

Under kommande år är det pga Ryssland troligt att efterfrågan på spannmål som foder till grisar inom EU blir dämpad. Samtidigt verkar Europas höstsådd vara i nivå med förra årets, vilket givet normalt odlingsväder bör kunna ge ytterligare en rekordskörd av vete. Att Ryssland har dålig kondition på sitt vete behöver inte alls vara den kursdrivande faktor som spannmålsodlare hoppas på.

USDA FAS höjde sitt estimat för skörden 2014/15 från 101 mt (spannmål) till 102 mt. De estimerar exporten till 30 mt.

IGC rapporterade också i veckan och de sänkte sitt estimat för global produktion med 1 mt, men lämnade utgående lager oförändrat.

Vi går över till neutral rekommendation på vetet.

Majs

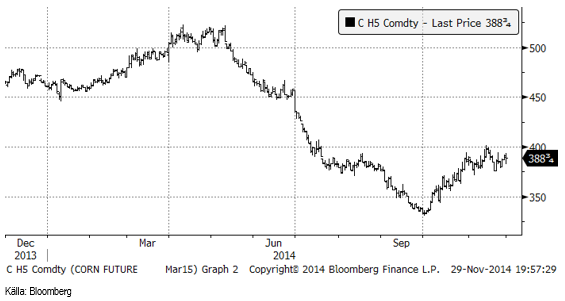

Decemberkontraktet CZ4 har gått ner med 2% sedan förra veckan och stängde i fredags på 385.25 cent.

Etanolproduktionen fortsatte upp i veckan till en ny rekordnivå på 982,000 fat per dag. Samtidigt faller etanolpriset i samklang med oljepriset. I fredags när NYMEX öppnade igen efter Thanksgiving på torsdagen, föll WTI-oljan med över 10%.

IGC uppdaterade sina estimat i veckan. För global produktion av majs gjordes en höjning med 2 mt. Utgående lager på global basis höjdes med 1 mt.

BAGE angav sådden till bara 41% avklarad, vilket är rekord i långsamhet.

Reglerna för andraskörden av sojabönor i Brasilien kommer att öka majsarealen, även om ekonomin talar för sojabönor just nu.

Vi fortsätter med neutral rekommendation på majs.

Sojabönor

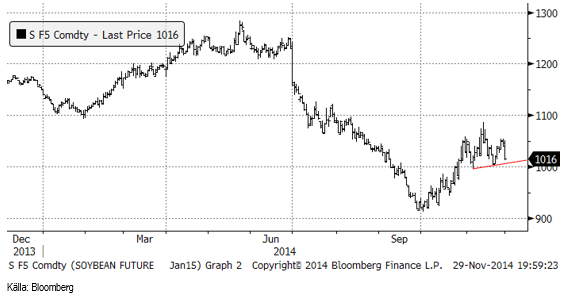

Sojabönorna (SF5) föll kraftigt i fredags. Tekniska analytiker tycker sig se en klassik så kallad ”huvud-skuldra formation” utvecklas i priserna och ett brott nedåt av ”nacklinjen” på en sådan anses vara en trendvändare nedåt. Marknaden stängde i fredags bara några cent över nacklinjen. Ytterligare prisfall och ett brott av nacklinjen, måste tolkas som en väldigt negativ signal för priset på sojabönor.

Exporten av sojabönor tog ett stort kliv upp enligt fredagens statistik från USDA. I veckan hade 1.485 mt exporterats, vilket är mer än någon motsvarande vecka sedan åtminstone 2010.

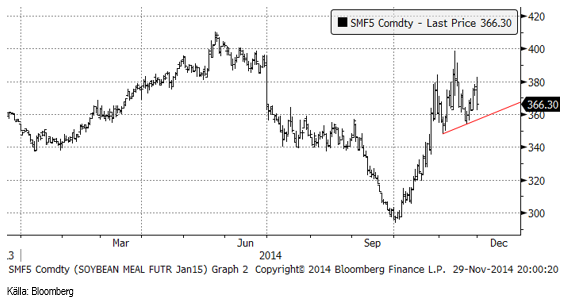

Sojamjölet uppvisar samma mönster, alltså en potentiell ”huvud-skuldra formation”, som sojabönorna.

Sojaoljan föll kraftigt i fredags, eftersom råoljepriset föll. Värdet av biodiesel faller i samklang med råoljan och det påverkar priset på vegetabilisk olja negativt.

IGC höjde estimatet för global produktion med 1 mt, men lämnade utgående lager oförändrat.

Det rapporteras från Brasilen att ovanligt lite av den kommande skörden har sålts på termin eller kontrakterats på annat sätt. Det mesta av säljtrycket från Brasilien finns alltså kvar. Vi behåller säljrekommendationen på sojabönor, sojamjöl och sojaolja.

Raps

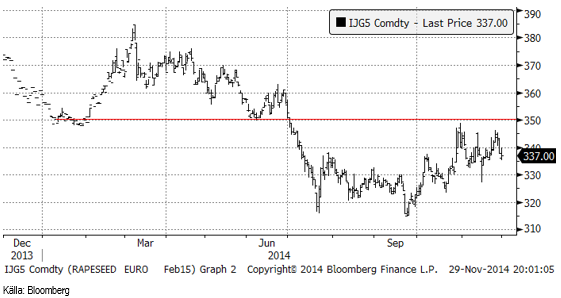

Februarikontraktet på rapsfrö sjönk med 1% på veckan, efter en svag avslutning och stängde på 337 euro per ton. De längre terminskontrakten stängde oförändrat på veckan.

Jordbruksverket rapporterade i fredags att arealen höstoljeväxter i Sverige för skörd nästa år fortsätter att växa. Höstrapsen finns nästan bara i Skåne. Förmodligen minskar odlingen av vårraps. Sådd areal höstoljeväxter ökade från förra årets 81,500 hektar till 88,000 hektar förra året. Ökningen är i linje med, eller något större än den trendmässiga ökning som pågått sedan åtminstone år 2009.

Vi fortsätter med neutral rekommendation på raps.

Potatis

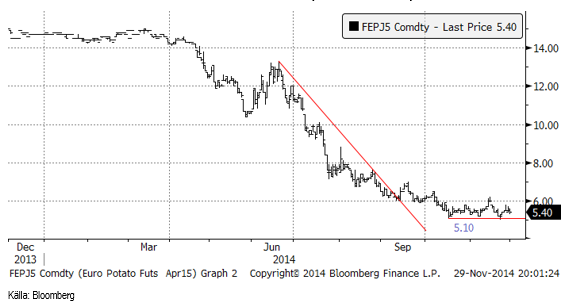

Potatisterminen steg i veckan som gick från 5.20 till 5.40 euro per 100 Kg. Marknaden verkar för närvarande ha ett starkt stöd vid 5.10. På ovansidan verkar marknadens aktörer tycka att 6 euro är ”dyrt”.

Gris

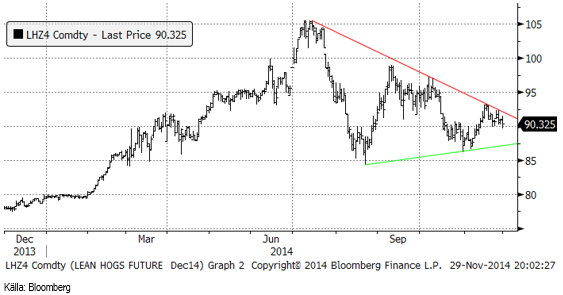

Lean hogs decemberkontrakt backade något till 90.325 cent i veckan. Triangelformationen i prisutvecklingen syns ny tydligt och motståndet på ovansidan bekräftades återigen i veckan. Det är omöjligt att säga om den här konsolideringsfasen följs av upp- eller nedgång. Det bästa är att avvakta och se på vilken sida som triangelformationen bryts.

Mjölk

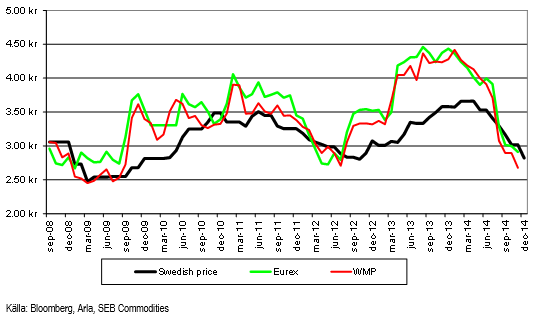

Decemberkontraktet på SMP på EUREX sjönk med 5% och de lite längre kontrakten med 1%. Decemberkontraktet på smör var oförändrat i pris på veckan, men de längre kontrakten handlades tre till fyra procent lägre. Detta betyder att värdet i kronor av mjölkråvara basis SMP och smör sjönk med 3% för decemberleverans till 2.80 kr per Kilo och vinter- och vårmånaderna nästa år med 1% till ungefär 2.81 kr / Kg.

Prisfallet i vegetabiliska olja i spåren av prisfallet på biodiesel / råolja kommer troligtvis att tynga smörpriset framöver. Den kopplingen verkar inte ha haft någon effekt än.

Vi erfar att Arla sänkt ’aktuellt pris’ till 2.82 kr / Kg för december. Värdet av mjölken basis Eurex index över spotpriset för SMP och smör är 2.91 Kr / Kg och priset via WMP är 2.68 Kr / Kg. Den genomsnittliga skillnaden mellan Arlas pris och värdet av produkterna har varit ungefär 40 öre, dvs Arlapriset som är ett inköpspris för att tillverka produkterna, har i genomsnitt varit ca 40 öre lägre än priset på produkterna. Om vi inte visste mer, skulle ’aktuellt pris’ alltså vara uppskattningsvis 2.68 – 0.4 = 2.28 till 2.82 – 0.4 = 2.42 kronor per Kg.

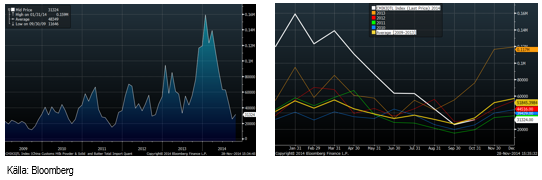

De stora exportnationerna av mjölkprodukter producerade nästan 8 miljarder Kg mer mjölk under januari – september enligt data från Eurosat, DCANZ och USDA. Nya Zeeland leder uppgången med +12%, följt av EU +5% och USA +2%.

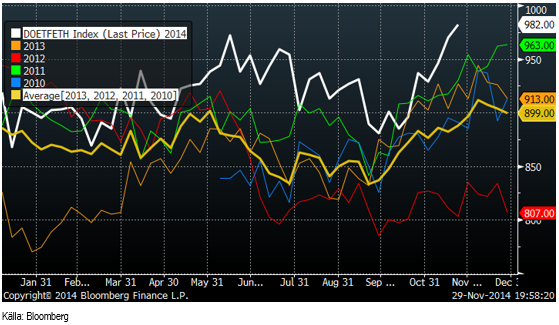

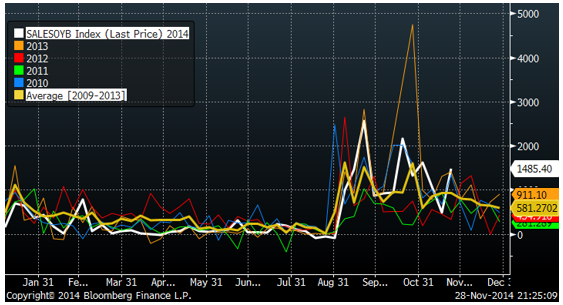

Kinas import av mjölkprodukter har samtidigt kraschat i år. Till vänster ser vi utvecklingen sedan 2009 till och med oktober i år. Vid årsskiftet sker alltid en säsongsmässig uppgång. Säsongsmönstret syns tydligare i bilden till höger, där varje kurva visar utvecklingen per år. Den vita kurvan är 2014 och den ligger för oktober till och med under genomsnittet för 2009 – 2013 (gul linje).

Kina sänkte nyligen sin styrränta, efter att inköpschefsindex oväntat sjunkit exakt till 50. Ett PMI under 50 innebär att ekonomin inte växer; ett PMI över 50 att det är tillväxt i ekonomin. Sänkningen av styrräntan kan tolkas som en bekräftelse på att det går utför med tillväxten i Kina, vilket också betyder att förväntningarna på att Kinas import av mjölkpulver bör vara lågt ställda. Eftersläpningen på monetär stimulans är enligt skolboken i nationalekonomi ca 15 månader.

Historien visar att man inte bör vänta sig ett högre pris på mjölk än idag förrän tidigast under hösten 2015.

Socker

Priset på socker lyckades i veckan inte bryta motståndet. Istället föll priset på råsocker kraftigt efter OPEC:s beslut att inte begränsa produktionen av råolja, vilket ledde till ett kraftigt prisfall på råolja. Eftersom socker via etanol konkurrerar med bensin, fick detta sockermarknaden på fall. Den brasilianska valutan försvagades också kraftigt i fredags efter att Dilma Rousseff utsett en ny finansminister, Joaquin Levy. Han, liksom den nye budgetministern, är utbildade vid University of Chicago och förmodligen alltså ganska sympatiskt inställda till marknadsliberalism, och mindre positiva till de stöd till konsumtion som kanaliserats från olika delvis statliga företag, framförallt via Petrobras. Målsättningen med utnämningen sades vara att försöka få bättre balans i statens budget. Brasiliens stora hopp har varit oljan, men situationen är nu rätt prekär efter det stora oljeprisfallet.

Väderleksprognoserna fortsätter att se nederbördsrika ut, vilket också tynger priset på socker.

Vi går återigen över till neutral rekommendation.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland