Nyheter

Det iranska oljeembargot, ett geopolitiskt syftningsfel

Kort och gott om varför meningen bör läsas om. Få har undgått oväsendet om Iran, det iranska kärnenergiprogrammet och sanktionerna mot den iranska oljeindustrin. Rykten som får spridning i massmedia har skapat en betydande oro i oljemarknaden (det vill säga utöver den redan stora instabiliteten som tillkommit över utfrysningen av iransk olja) och utan tillförlitliga källor är det är svårt att verifiera vad som är sant.

Kort och gott om varför meningen bör läsas om. Få har undgått oväsendet om Iran, det iranska kärnenergiprogrammet och sanktionerna mot den iranska oljeindustrin. Rykten som får spridning i massmedia har skapat en betydande oro i oljemarknaden (det vill säga utöver den redan stora instabiliteten som tillkommit över utfrysningen av iransk olja) och utan tillförlitliga källor är det är svårt att verifiera vad som är sant.

En specifik aspekt i det politiserade oljebråket är förstås Irans (föga överraskande) hot om att dra sig ur befintliga kontrakt med länder som Frankrike, Nederländerna, Italien, Spanien, Portugal och Grekland. Ramaskriet från EU kan beskrivas som trångsynt och en politisk förlust: Man ville skrida till verket med att frysa ut Irans olja från den europeiska marknaden under en högsommar och med tillräckligt lång respit för att ha hittat alternativa källor till den iranska oljan.

En tanke som förstås var lika optimistisk som den var kontraproduktiv; Iran synade bluffen och har i gengäld kontrat med att i nuläget strypa leveranserna till Storbritannien och Frankrike. Handlingen var lika politiskt motiverad som den var symbolisk. Det var nämligen de två länderna som hade starkast drivit på frågan om sanktioner mot Irans oljeindustri och Irans centralbank, där bland annat handel med guld, silver, diamanter, andra ädelmetaller och spannmål ingår.

En tanke som förstås var lika optimistisk som den var kontraproduktiv; Iran synade bluffen och har i gengäld kontrat med att i nuläget strypa leveranserna till Storbritannien och Frankrike. Handlingen var lika politiskt motiverad som den var symbolisk. Det var nämligen de två länderna som hade starkast drivit på frågan om sanktioner mot Irans oljeindustri och Irans centralbank, där bland annat handel med guld, silver, diamanter, andra ädelmetaller och spannmål ingår.

Hotet mot de fem andra länderna kvarstår, och enligt PressTV (publ. 21 februari), har Irans talesperson för utrikeskabinettet, Ramin Mehmanparast, konstaterat att framtida oljehandel med EU kommer att begränsas till enbart medelstora och stora transaktioner i avtal som ej kan annulleras. Ett uttalande som medvetet nonchalerar USA:s och EU:s mål att införa sanktioner och som lämnar ett (seriöst) meddelande till Medelhavsländerna inom EU. Både Italien och Spanien importerar en signifikant andel av Irans olja (12% resp. 15%) medan Grekland köper 35% av oljan. På kredit.

Tvärtom har sanktionerna enbart lett till pessimism och förtret hos traditionella konsumenter av Irans energiexport. Sydkorea uttryckte önskan om att inte bara bibehålla importen, utan explicit om att ytterligare oljeimporter på grund av växande energibehov. Japan likaså fortsätter inte bara att importera iransk olja, men har pressat USA till att ge Japan en avskrivning på sanktionsplikt. Eftersom Sydkorea redan fått sin avskrivning (Arirang News Agency, publ. 20 februari) från Washington, väntas Japan uppnå detsamma. När Japans femte största raffinaderibolag fortsätter trots sanktioner att importera drygt 100.000 fat olja av Iran, finns inga egentliga intentioner från andra länder att fullfölja amerikanska sanktioner.

Länder som Kina, Indien och Turkiet har nästan helt ignorerat USA:s kall på sanktionsplikt. Kina som länge spekulerades sänka oljeimporten från Iran, har tvärtom signerat ett årligt avtal på minst 500.000 fat råolja om dagen och rapporter understryker att Kinas oljebehov för 2012 har ökat med 4% till en siffra på 9,9 miljoner fat om dagen, något som definitivt bekräftar Kinas ökade import av iransk råolja på ytterligare 200.000 fat om dagen under de senast gångna månaderna.

Indien har inte bara bestämt sig för att bibehålla den iranska importen av olja, men uttalade också att Indien skulle öka importen. Indien blev Irans största kund under januari månad när iransk media rapporterade en ökning på 37,5% för den månaden. Detta innebär 550.000 fat råolja om dagen. Transaktionerna sker till 45-55% i indiska rupier, resten sker i ”byteshandel”. Rykten med källa i DEBKAfile (publ. 23 januari) som sedan rapporterades i RT.com (publ. 24 januari) rapporterade att den byteshandeln skulle ske i guld, uppgifter som varken bekräftats eller dementerats av det indiska utrikesdepartementet. Rapporteringen såg i varje fall till att guldet (som den 23:e låg på strax under 1670 USD/troy ounce) steg oavbrutet till strax under 1760 USD per troy ounce den 2:e februari.

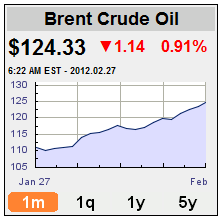

Vad sanktionerna hittills har lyckats uppnå är en dramatisk förhöjning av priset på oljan där ett fat råolja (Brent) nyligen nådde 123 USD. Oljebranschen har alltid varit politiserad, men när fluktuationer i priser sker efter minsta hörsägen är det ett talande tecken för marknadens instabilitet.

Vad sanktionerna hittills har lyckats uppnå är en dramatisk förhöjning av priset på oljan där ett fat råolja (Brent) nyligen nådde 123 USD. Oljebranschen har alltid varit politiserad, men när fluktuationer i priser sker efter minsta hörsägen är det ett talande tecken för marknadens instabilitet.

Sanktionerna är mycket tuffa på pappret, men de är långt ifrån vattentäta – tvärtom har den hjälpt den iranska ambitionen att försvaga petrodollarns ställning och motiverat Irans fortsatta transaktioner i nationella valutor och i byteshandel (däribland olja för guld) med andra länder. Iran har även använt tredjepartsbanker för att se till att transaktionerna flyter obehindrat.

Men Iran har inte seglat i lugna farvatten. Sanktionerna ledde till att Irans rial devalverade 8% mot dollarn för att hindra den skenande inflationen, och den iranska centralbanken förklarade ett stopp på den flytande växelkursen genom att sätta ett fast värde på 12,260 rial/1 USD. Detta har även lett till förhöjda marknadspriser som slagit till mot den gemene mannen i Iran, något som belyser svagheterna i den amerikanska och europeiska agendan. I en värld både hjälplöst beroende av olja och i skör tillväxt, var sanktionerna dömda att misslyckas redan från början.

Det finns ännu en riskfaktor som det sällan talas om: Irans banktransaktioner kan komma att frysas ut från SWIFT. Just nu är det bara rykten, men med tanke på Eurozonens sköra stadium så är det inte sannolikt i nuläget och har egentligen bara förmågan att skapa mer instabilitet på en oljemarknad som redan är på helspänn.

Verkligheten berättar att även om västvärlden lyckas frysa ut oljan kommer Iran inte att ha svårigheter att hitta nya kunder. Iran behöver egentligen inte göra signifikanta rabatteringar när de i själva verket kan vänta på att en instabil marknad sätter ett högre pris för att sedan göra strategiska prisavdrag med långsiktiga kunder. Och kunderna finns överallt. Till exempel har Irak uttryckt intresset att låta Iran utveckla Iraks oljefält, och Pakistan önskar fullfölja IP-pipelinen som öppnar upp en energimarknad värd åtskilliga miljarder för Iran. Dessutom exporterar Iran sin energiindustri till flertalet länder i Centrala Asien, däribland Tadzjikistan.

Att resterande EU-länder just nu svävar i den verkliga risken för att frysas ut ur kommande oljeleveranser är ett diplomatiskt trumfkort som tilldelats Iran av inga andra än EU:s utrikesdepartement med Catherine Ashton på spetsen. Irans politiska motmanöver visar på hur dåligt mottagna sanktionerna är och hur landet kommer att ställa sig till framtida kontrakt med EU-länderna. Trovärdighetens politiska betydelse får inte underskattas och den har redan nu utnyttjats av Irans utrikeskabinett. Hur tänkte man här egentligen?

En snabb kommentar om den saudiska reservkapaciteten: En del uttrycker skepsis för Saudiarabiens förmåga att täcka utebliven iransk oljeexport. I själva verket leder den ökade produktionen till ytterligare instabilitet på marknaden. Det finns geopolitiska faktorer som ligger bakom (dels Sunni-Shiaklyftan och dels att den oljerika provinsen Ash-Sharqiya med raffinaderier och faciliteter i Al-Hofuf och Al-Qatif befolkas av shiamuslimer som inte har en anknytning till den styrande klanen Al-Saud). Det är mycket osannolikt att Saudiarabiens reservkapacitet kan täcka för förlusten av iranska leveranser, en sakfråga som diskuterats långt innan sanktionerna kommit på tal (Reuters, publ. 13 juni 2011).

[hr]

Om Svenska Oljeinvesteringar

Vår affärsidé

- Oljeinvest skall erbjuda investerare attraktiva långsiktiga direktinvesteringsobjekt i form av delägarskap i oljekällor i Texas, Oklahoma och Kansas.

- Mervärde till våra investerare skapas genom en noggrann urval, analys och investeringsprocess i syfte att skapa högsta möjliga avkastning.

- Vårt mål är att ge > 10 % avkastning till våra investerare.

- SOI söker reda på bra investeringsobjekt, analyserar dem och presenterar dem för investerare. Vi ”följer med” investeringen och hjälper till att distribuera vinsterna från oljeutvinningen till investerarna.

Vi kan olja

Vi som arbetar i SOI har mångårig erfarenhet av Oljeinvesteringar i USA. Vi har alla personliga investeringar i många Oljekällor.

Den nya moderna utvinningstekniken

Under de senaste åren har borr- och utvinningstekniken, att hitta och pumpa upp olja utvecklats på ett mycket framgångsrikt och snabbt sätt. Många har haft uppfattningen att all olja redan var uppumpad ur de stora oljefält i USA som producerat de senaste 100 åren. Men med hjälp av den moderna tekniken har det visat sig att det finns lika mycket kvar att utvinna!

Läs mer på www.oljeinvest.se

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras