Nyheter

Är guldtjuren på väg till nya betesmarker? (Del 2)

Den här artikeln fortsätter på samma tema som vår första artikel i serien där vi besvarar skeptikernas vanligaste frågor och argument mot guldet som investeringsalternativ.

Den här artikeln fortsätter på samma tema som vår första artikel i serien där vi besvarar skeptikernas vanligaste frågor och argument mot guldet som investeringsalternativ.

Guldkritiker: Vad mer talar för att guldet inte är i en bubbla?

Guldcentralen: Först bör vi beakta varifrån tänket bakom ett s.k. högt guldpris kommer ifrån. Det vankas monetarism när det påstås att guldet bara skulle vara värt vad köparna själva är villiga att betala för det. Guldpriset kan vara i en bubbla, men inte guldet i sig. Således är det inte guldet som är i en bubbla, utan den måttstock vi applicerar på den. Fiatvalutorna har en sårbarhet mot inflationen vilket guldet inte har. Detta gör fiatvalutorna till en bristfällig måttstock för att mäta värdet av beständigare tillgångar.

Att det dessutom går att trycka ut nya pengar i en mycket snabbare takt än vad det går att bryta guld, gör att problemen i långt och mycket hamnar hos fiatvalutorna, inte guldet. Detta förtydligas i och med att fiatvalutorna har en flytande växelkurs och inte har ett värde peggat till något beständigt.

Guldkritiker: Guldets roll är utspelad i historien. Vi behöver inte pegga valutan till något, det är bara primitivt och överflödigt.

Guldcentralen: Den nuvarande krisen är en konstant påminnelse att förtroendet för fiatvalutan är malplacerat. Guld är en överlägsen monetär tillgång i och med att den inte är politiskt kontrollerad; den kan inte tryckas till obegränsade mängder för att skapa ohållbar tillväxt och den kan inte åläggas räntor för att manipulera marknader i syfte att främja en politisk agenda. Guldet har inte en nationell tillhörighet och är därför en globalt uppskattad tillgång, framförallt som en valutareserv.

Och primitivt vore snarare att tapetsera med sedlar för att tapeter blivit för dyra; jämför med det faktum att guld aldrig någonsin hamnat i den situationen. Källa: Wikipedia.

Guldkritiker: Man kan göra mynt av många olika metaller, det behöver inte för det betyda att metallen i sig är pengar. Det görs mynt av koppar också, men inte är koppar pengar för det. Det har också funnits tider då guld används för att backa upp värdet på de pengar som är i omlopp, men det betyder inte heller att guldet i sig är pengar.

Guldcentralen: Det är viktigt att separera pengar och valuta som begrepp. De är synonyma, men har något skilda betydelser. Guld är en valuta, men av naturliga skäl kan den inte axla rollen som pengar, men är likväl en nära referens för att mäta upp värde (pengar) tack vare sin beständiga natur och mångsidiga applikation som investeringsobjekt, industrimetall och ornamental smyckesvara.

I och med att pengar idag är sårbart mot inflation och devalvering har pengar i sig självt blivit allt mindre idealt för att representera värde. I 1913 års termer är 1 USD värd 3 cent idag, samtidigt som guld ökat i värde närmare 80 gånger, från 20 USD per uns till dagens cirka 1600 USD per uns.

Guldskeptiker: På det resonemanget kan man väl lika gärna köpa silver istället, det är också beständigt och betydligt billigare.

Guldcentralen: Silver har en annan status som monetär handelsvara än guld. Guld används som valutareserv, det gör inte silver.

Detta har historiska och praktiska orsaker och det finns inget som talar för att finansiella aktörer kommer börja fylla stora valv med silvertillgångar istället. Guld tar mindre plats och dess exklusivitet är djupt rotat inom oss alla. Dessa rötter går däremot inte lika djupt för silvret. Därmed inte sagt att silver inte är en bra investering, framtiden ljus ut även för den metallen.

Mindre än 1% av världens tillgångar är idag allokerat i guld. Under den förra bullmarknaden i slutet av 70-talet, var 5% av världens tillgångar allokerat i guld. För att stiga 4% skulle detta kräva 170 ton guld, vilket motsvarar cirka 70 års guldproduktion.

Guldskeptiker: Borde inte guld ha stigit i takt med att Eurozon-krisen intensifierats? Istället har guldet tappat över 20% från augusti förra året. Betyder detta att guldet håller på att tappa sin status som ett safe haven för investerare?

Guldcentralen: Att dra sådana slutsatser på grund av en sannolikt tillfällig prisrekyl känns ganska förhastat. För att täcka de enorma budgetunderskotten finns inga andra lösningar än att spika den låga räntan och köra pengapressarna på högvarv. Det finns inget som talar för att ECB, BoE och Fed kommer att göra motsatsen. Nyligen har kostsamma åtgärder inrättats för Spaniens banksystem och Fed har kommunicerat att nya köp av stadsobligationer är att vänta i någon form, även om Q3 verkar dröja.

Guldskeptiker: Guldförespråkare verkar glömma bort risken för deflation, vilket skulle krossa guldet totalt. Med räntorna nere på noll finns det inte mycket vi kan göra om deflationen skulle bli ett faktum.

Guldcentralen: Deflation är inget hot mot vare sig guldet eller någon annan beständig tillgång. Om vi skulle hamna i ett deflationsscenario skulle guldpriset bara spegla den värdeförändring som sker i valutorna. Vi glömmer allt som oftast att guldet i sig självt bara är en monetär febertermometer och någon egentlig värdeförändring hos guldet är ingen direkt orsaksföljd vid vare sig ett inflations- eller deflationsscenario. Om guldpriset till exempel skulle falla till 500 USD/uns i en deflation, så kan vi fortfarande köpa lika mycket för det priset som tidigare, allt annat lika.

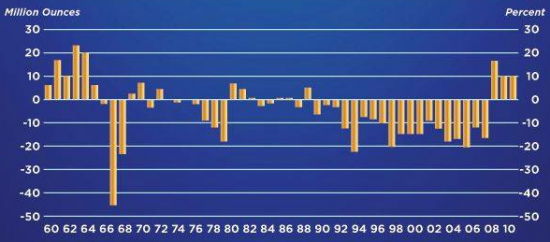

Slutligen vill vi visa hur centralbanker agerat över tid:

Centralbanker har de senaste åren gått från nettosäljare till nettoköpare av guldet. Kanske börjar de inse vikten av att ackumulera guld som trygghet när fiatvalutorna svajar alltmer i ett ifrågasatt ekonomiskt system som bygger på oändlig skuldsättning och tillväxt. Kommer systemet att hålla i längden?

Slutligen vill vi än en gång upprepa vårt mantra. En investering i guld är inte i första hand kopplat till en idé om att bli rik; utan som ett skydd mot att förlora sina tillgångar i tider av desperata ekonomiska åtgärder där hyperinflationen hägrar i horisonten. Småspararen har fortfarande makten att skydda sina tillgångar från att tappa värde, trots makthavarnas hänsynslösa penningpolitik. Detta är en roll som guldet axlat i alla tider och kulturer, något vi ser som oföränderligt, i likhet med guldets fysiska egenskaper.

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras