Nyheter

Swede Resources – Första borrningen säkrad

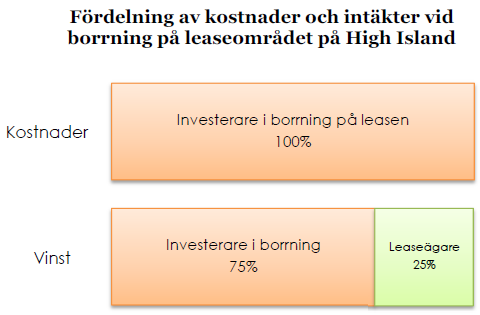

Swede Resources inleder den första borrningen på bolagets leaseområde på High Island, Texas. Borrningen kommer att inledas i mitten på juli, vilket markerar en helt ny era i bolagets historia. Faller den första borrningen på leaseområdet väl ut kommer värdet på området att stiga markant. Swede Resources kommer då dessutom teoretiskt sett kunna undanhålla sig från egna investeringar på leaseområdet och passivt samla in leaseavgifter från investerare i brunnar på området. En andel på 25% av vinsten tillfaller leaseägarna, och Swede Resources äger i nuläget hela 83,2% av leasen.

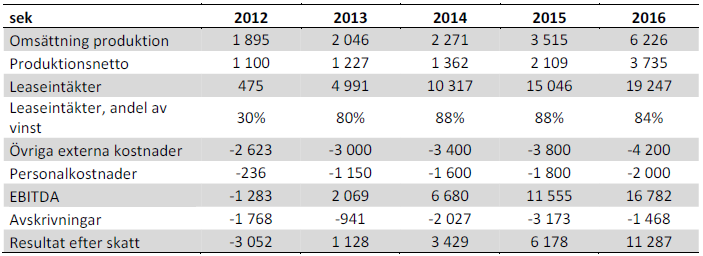

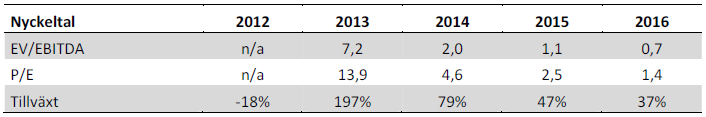

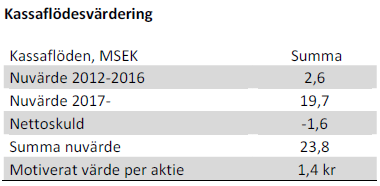

Vår prognos innebär en negativ EBITDA för 2012, ett år som emellertid bör ses som ett mellanår. En höjd investeringstakt samt slutförda avskrivningar gör 2013 till året Swede Resources vänder till vinst. Enligt Axiers prognoser värderas Swede Resources till till P/E 13,9 och 4,6 för 2013 respektive 2014. Potentialen kan tyckas liten sett till vinsten för 2013, men i förhållande till den kraftiga tillväxten, samt det faktum att bolaget bygger upp en relativt stadig intäktsbas som inte kräver några egna investeringar är bolaget en extremt intressant investering på lång sikt. Axiers DCF-analys av utdelningar 2012 och framåt ger ett motiverat värde på 1,4 SEK per aktie.

Sammanfattning av verksamheten

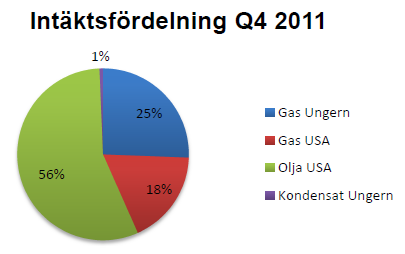

Swede Resources är ett gas- och oljebolag verksamt i USA och Ungern. Bolaget grundades 2001, och vid denna tidpunkt varierade andelarna i de olika projekten mellan 0,25- 0,5%. De senaste åren har andelarna vuxit till mellan 5% och 10 %. I USA har bolaget ett starkt kontaktnät, och det är följaktligen där bolaget har större delen av sin verksamhet. Verksamheten i Ungern utgörs främst av gasprojektet Péneszlek, med producerande brunnar PEN-101 och PEN-105. Under sommaren 2011 inledde Swede Resources ett helt nytt kapitel i bolagets historia i och med förvärvet av ett leaseområden vid Texas Gulfkust. Till en början förvärvades 5 leaseområden uppgående till 50 acres, och i dagsläget kontrollerar bolaget 312,5 acres. Det innebär att Swede Resources inte längre är enbart delägare i brunnar utan även kan klassas som operatör.

Swede Resources har i nuläget inga anställda. Bolaget drivs istället på konsultbasis av Ulrich & Co – ett av VD Ulrich Andersson helägt bolag. I nuläget har Swede Resources därmed i stort sett obefintliga personalkostnader. Det krävs därför inget större genombrott för att bolaget ska redovisa en jämförelsevis hög vinst.

Axier Review

Swede Resources rapport för det första kvartalet 2012 var aningen svagare än vad vi hade väntat oss, vilket till stor del beror på en större effekt än räknat från det tillfälliga produktionsstoppet i brunnen Pen-105 i Ungern. Något vi däremot uppskattar högt är den utökade informationsgivningen i Swede Resources kvartalsrapporter, vilket höjer förtroendet för bolaget och ger en betydligt bättre bild av verksamheten.

Omsättningen under det första kvartalet uppgick till 439 tkr, en minskning med 327 tkr. Det beror till viss del på naturlig decline i bolaget brunnar, men till stor del på kollapsen i naturgaspriset på den amerikanska marknaden samt produktionsstoppet i Pen-105. Produktionen i Pen-105 har efter kvartalets utgång återupptagits och dessutom har naturgaspriset i USA till viss del återhämtat sig.

Teckningsperioden för teckningsoptionerna TO 4B som gavs ut i mitten på 2011 löpte ut vid utgången av maj. Totalt tecknades drygt 1,4 miljoner nya aktier, vilket innebär en teckningsgrad på 44%. Den relativt låga teckningsgraden beror förmodligen på ett i slutändan oturligt upplägg för teckningsvillkoren. Senaste tidens kursrörelser resulterade i att skillnaden mellan teckningskurs och faktisk kurs blev för låg för att motivera många till teckning. De aktier som tecknades resulterade hursomhelst i att bolaget tillförs drygt 1 miljon kronor, vilket är ett välkommet tillskott med tanke på bolagets ökande aktiviteter i USA.

Update USA – första borrningen på leasen snart igång

Det börjar hända saker på Swede Resources leaseområde i Texas. Bolaget har nu säkrat finansieringen av den första borrningen, och den kommer att inledas i mitten på julis. Det imponerande är att Swede Resources lyckats bibehålla en andel på 83,2% i leasen. Det är högre än vad vi räknat med inför den första borrningen, och är väldigt positivt för den långsiktiga vinstförmågan. Leaseägare garanteras 25% av intäkterna från varje borrning på leaseområdet vilket innebär att varje procentandel Swede Resources lyckas behålla betyder väldigt mycket på lång sikt. Det ställs emot leaseägandet som finansieringskälla. Under 2011 avyttrades 16,8% av leasen för ca 3,4 MSEK med en reavinst på 3,2 MSEK. Det innebär att leasen i dagsläget innehar ett dolt övervärde på knappt 16 MSEK (totalt värde på ca 17 MSEK). I nuläget är bolaget i stort sett skuldfritt med en kassa på cirka två miljoner, och det dolda värdet i leasen bidrar till ökat svängutrymme.

Borrtillstånd har erhållits för de första fyra borrningarna på leaseområdet – Marrs-Mclean #1, Sun-Fee #1 & #2 samt Wade #1. Swede Resources har i dagarna kontrakterat en borrigg för den första borrningen – Marrs-Mclean #1. Detta är en av de två borrningar på området som Swede Resources tidigare har haft en andel i. Marrs-Mclean #1 har redan borrats en gång i början på 2008, varpå tre oljeförande zoner lokaliserades. Under arbetet fastnade emellertid borrutrustning i borrhålet och arbetet avbröts. I och med att några produktionstester aldrig hann utföras under borrningen 2008 ska man inte vara helt säker på att borrningen kommer att resultera i en producerande brunn, men med tanke på hur borrningar i närområdet har presterat och det faktum att tre oljebärande zoner tidigare bevisats kan man inte vara annat än hoppfull. Det kommer att bli en intressant sommar för Swede Resources. Borrningen kommer som sagt att inledas i mitten på juli, och efterföljande borrtid uppskattas till cirka 14 dagar.

Brunnen Jenkins 1-14 uppges i rapporten för det första kvartalet kunna sättas i produktion inom kort. Som vi nämnde i vår tidigare analys är det enda som återstår ett produktionstillstånd från myndigheterna. Jenkins 1-14 är den första borrningen på ett område i Cimarron County Oklahoma som Swede Resources investerade i under 2010. Som synes har borrningen av brunnen dragit ut på tiden, men det tycks som om produktionsstart äntligen ligger i närtid. Borrningen har tidigare uttryckts ha en relativt stor potential och ägarandelen i brunnen ligger på 2,5%. Vi vågar ännu inte göra några antaganden kring intäkter från Jenkins 1-14, men kan produktionstillstånd erhållas kan det ha betydande effekter på Swede Resources intäkter. Med ett produktionstillstånd i hamn kommer dessutom borrningen av brunnarna Jenkins 2-14 samt Jenkins 3-14 att inledas under september.

Update Ungern – temporärt produktionstapp

Produktionen från Péneszlek-området i Ungern började att falla i slutet på 2011. Produktionen halverades under året från omkring 1 000 mcf/månad till 400-500 mcf/månad. Produktionen sker från två brunnar – PEN-105 och PEN-101. Under 2011 hade en förkastning stängt in en gasreservoar i PEN-105, vilket var den största anledningen till produktionsfallet. Gasreservoaren frigjordes genom borrningen av ett sidetrack och brunnen kunde sättas i produktion igen den 23e april. Initialt producerades 982 mcf/dag, varav ca 20 mcf/månad (600 mcf/månad) tillfaller Swede Resources. Det innebär att en viss återhämtning i intäkter från Ungern kommer att synas i rapporten för det andra kvartalet, men främst i efterföljande kvartal.

Gaspriset i Ungern håller sig fortsatt starkt. Under det första kvartalet 2012 erhölls knappa 16$/mcf jämfört med de 2-3$/mcf som erhölls på den amerikanska marknaden. Det högre priset i Ungern är ett resultat av kopplingen till oljepriset och jämförelsebara energimängder. Förmodligen kommer den senaste tidens fall i oljepriset att innebära en viss nedgång i det ungerska gaspriset, något som mycket väl kommer kompenseras av bolagets ökade produktion. Dessutom baseras det ungerska gaspriset på flera oljesorter och till viss del på historiska priser, vilket borde ge en viss buffert mot hög volatilitet i priset.

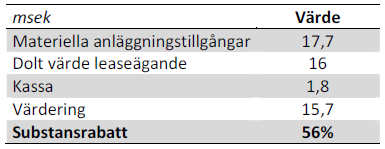

Hög substansrabatt

Swede Resources är svårt att värdera utifrån oljereserver i och med att bolaget inte tillgängliggörs sådana siffror från sina projekt i USA. Bolagets oljeprojekt redovisas som materiella anläggningstillgångar, och är där enbart värderade till den investerade summan minus avskrivningar. Misslyckade investeringar skrivs av direkt vilket innebär att redovisade tillgångar generellt sett har ett verkligt värde över det investerade.

Trots försiktigt värderade materiella anläggningstillgångar uppgår substansrabatten i Swede Resources till 56%. Det egna kapitalet värderas vidare till enbart 77% av bokfört värde, och bolaget har en soliditet på goda 94%.

Prognoser och värdering

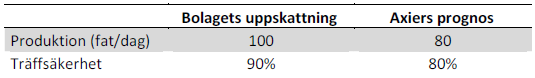

EBITDA och resultat var som väntat negativa under det första kvartalet 2012. Denna trend väntas vända under årets andra halvår, mycket till följd av förväntningar på borrstarten på bolagets leaseområde. Vi väljer till en början att vara relativt försiktiga i våra prognoser (se tabell ovan) inför borrstarten på Swede Resources leaseområde i Texas. Vi har valt att anta enbart en borrning på leasen per kvartal jämfört med Swede Resources officiella siffra på 1-2 per kvartal. Sker borrningarna i en snabbare takt kommer våra prognoser att behöva revideras upp kraftigt. Det bör även nämnas att Swede Resources på sikt kan belåna investeringarna och på så vis nå högre avkastning, något vi inte har justerat för.

Prognos 2012 – 2015

2012 blir ett mellanår för Swede Resources. Ett år med höga avskrivningar och höga investeringar. Det första kvartalet var det näst sista kvartalet med aktiva avskrivningar på bolagets Ungerska projekt. Dessa avskrivningar uppgick till 484 tkr under det första kvartalet, vilket avsevärt drar ned det redovisade resultatet. Avskrivningarna har naturligtvis ingen kassaflödespåverkande effekt, men bortfallet av avskrivningar kommer att bidra till ett betydligt högre redovisat resultat under det andra halvåret 2012 och framåt.

Ett par lyckade första borrningar på leaseområdet i Texas kommer att innebära att en stadig intäktsbas byggs upp för bolaget. Det finns ett enormt antal möjliga borrplatser på området vilket bäddar för något av en snöbollseffekt där kassaflöde effektivt kan investeras i egna borrningar och snabba på exploateringen av leaseområdet. Som nämnt tidigare har Axier valt att anta enbart en borrning per kvartal medan Swede Resources förväntar sig 1 – 2 per kvartal. En snabbare process än förväntat kommer att medföra betydligt högre intäkter på kort och lång sikt.

Ovan har vi räknat med att 40% av vinsten delas ut från och med 2014 (2013 års vinst), och beräknad WACC är 15%. Vår riktkurs sätts till 1,4 SEK vilket innebär en potential på drygt 50%. Notera att detta enbart är baserat på potentiell utdelning och inte fritt kassaflöde.

Axiers bedömning

Swede Resources värderas långt under både underliggande substansvärde och eget kapital. Detta trots en sund finansiell ställning. Enbart ägarandelen i leaseområdet i Texas har ett dolt övervärde på 16 MSEK, vilket ligger i nivå med dagens värdering av bolaget. Axiers diskontering av framtida utdelningar ger ett motiverat värde på 1,4 sek per aktie. I och med att den första utdelningen väntas först två år framåt i tiden ger en multipelvärdering en bättre bild av den kortsiktiga potentialen. 2013 blir året Swede Resources vänder till vinst, och redan 2014 sjunker P/E-talet till 4,6 och EV/EBITDA till 2.

Swede Resources är i nuläget en investering med väldigt hög uppsida och liten nedsida. Visar det sig som bolaget förväntar sig, att borrningar på leaseområdet i Texas kommer att ha en hit rate på 90% och resultera i brunnar med en produktion kring 100 fat per dag med minimal decline rate, då är potentialen enorm på ett antal års sikt. Det innebär att det kan bli väldigt trångt vid ingången för den som väntar till dess att bolaget redovisar resultatet från den första borrningen på området, men det sänker givetvis risken.

Även om oljepriset fallit tillbaka en aning de senaste månaderna har brunnar på leaseområdet en återbetalningstid på 3-5 år med dagens oljepris, samt relativt stabil avkastning under 20 år. Det innebär att det inte bör vara några svårigheter att hitta externa investerare om den första borrningen på området blir lyckad. Idag är Swede Resources en liten oljemygga, men kan på sikt bli något betydligt större. Axier rekommenderar köp på kort och lång sikt. Den mer riskvillige investeraren rekommenderas att göra sin investering innan bolaget redovisar resultaten från den första borrningen på leaseområdet i Texas.

[hr]

Axier Equities har av styrelsen i Swede Resources anlitats för att underlätta kommunikationen med svenska kapitalplacerare och nyhetsmedier. En av de uppgifter som Axier Equities har är att vara styrelsen behjälplig att kommunicera nyheter och rapporter till placerarkollektivet, bland annat i form av denna analys.

Vare sig Axier Equities eller någon av Axiers anställda eller frilansande analytiker äger aktier i Swede Resources. Samtliga eventuella förändringar av innehav i Swede Resources kommer att rapporteras löpande.

Nyheter

Eurobattery Minerals förvärvar majoritet i spansk volframgruva

Eurobattery Minerals har tagit ett stort steg i sin utveckling genom att underteckna ett avtal om att förvärva en majoritetsandel i volframgruvan San Juan i Galicien, Spanien. Genom en investering på totalt 1,5 miljoner euro i det spanska bolaget Tungsten San Juan S.L. (TSJ), säkrar Eurobattery Minerals en ägarandel på 51 procent – och kontroll över projektet redan efter första delbetalningen.

Investeringen syftar till att bygga en pilotanläggning för mineralbearbetning och starta gruvdriften, som redan har alla nödvändiga licenser och ett preliminärt leveransavtal med Wolfram Bergbau und Hütten AG – en ledande volframproducent inom Sandvik-koncernen. Första leveranserna till Europa väntas ske under andra halvåret 2026, då även positivt kassaflöde förväntas genereras.

”Detta är en game-changer för oss. För första gången går vi från ett prospekteringsbolag till ett bolag med faktiskt intäktspotential inom en snar framtid,” säger VD Roberto García Martínez.

San Juan-projektet har bekräftade malmreserver på cirka 60 000 ton med en volframoxidhalt på 1,3 %. Volfram är en kritisk råvara med ökande strategisk betydelse för industri och försvar, och priset har stigit med över 40 % under 2025.

Med detta förvärv stärker Eurobattery Minerals både sin finansiella ställning och sin position som en europeisk leverantör av kritiska råmaterial – ett viktigt steg mot en hållbar och självförsörjande batterivärdekedja i Europa.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering