Nyheter

Varför du bör undvika digitalt guld och silver

Vi får med jämna mellanrum höra av en del läsare att det egentligen är mycket smidigare att köpa ädelmetaller i form av ETF:er, så kallade börshandlade fonder än i fysisk form. Visst kan vi hålla med om att det är enklare att köpa dessa i vissa fall, men det finns en hel del frågetecken kring dessa fonder. Har du läst de prospekt som skrevs i anslutning till att dessa fonder skapades? Vi har gjort detta, och det var en ganska skrämmande läsning i vissa fall.Guld är främst en bevarare av värdet på kapital. Guld kan inte konsumeras och det kan inte skapas på konstgjord väg. Silver används snarare till övervägande del inom industrin, vilket lämnar ytterst lite utrymme för ökad investeringsefterfrågan, men i övrigt gäller samma sak för denna ädelmetall, det vill säga den kan inte skapas på nytt, det är snarast så att denna konsumeras och förbrukas genom industrin.

Vi får med jämna mellanrum höra av en del läsare att det egentligen är mycket smidigare att köpa ädelmetaller i form av ETF:er, så kallade börshandlade fonder än i fysisk form. Visst kan vi hålla med om att det är enklare att köpa dessa i vissa fall, men det finns en hel del frågetecken kring dessa fonder. Har du läst de prospekt som skrevs i anslutning till att dessa fonder skapades? Vi har gjort detta, och det var en ganska skrämmande läsning i vissa fall.Guld är främst en bevarare av värdet på kapital. Guld kan inte konsumeras och det kan inte skapas på konstgjord väg. Silver används snarare till övervägande del inom industrin, vilket lämnar ytterst lite utrymme för ökad investeringsefterfrågan, men i övrigt gäller samma sak för denna ädelmetall, det vill säga den kan inte skapas på nytt, det är snarast så att denna konsumeras och förbrukas genom industrin.

Under de senaste året har vi sett hur priserna på dessa metaller stärkts kraftigt, och vi har mer och mer valt att fokusera på hur dessa kan komma att utvecklas i framtiden samt även hur dessa handlas. En placerare som önskar ta del av en framtida värdestegring i dessa metaller kan välja att investera i dessa på olika sätt. Dels går det att köpa aktier i sådana företag som prospekterar och utvinner dessa metaller, dels går det att köpa guld och silver i fysisk form, endera som mynt eller investeringstackor. Utöver detta har finansindustrin valt att utveckla en uppsjö av konstgjorda konstruktioner som påstås vara likvärdiga direkta investeringar i dessa metaller. Bland annat påstås dessa vara bättre än fysiska investeringar eftersom placeraren har lättare kan ha en överblick över sina metaller, de kan handlas direkt i en vanlig aktiedepå och den spread, det vill säga skillnaden mellan köp- och säljkurs, som förekommer på dessa fonder eller ETF:er, är betydligt lägre än den för den fysiska råvaran.

“And gold is always accepted and is the ultimate means of payment and is perceived to be an element of stability in the currency and in the ultimate value of the currency and that historically has always been the reason why governments hold gold.”

Alan Greenspan, 20 maj, 1999

Den första frågan en placerare bör ställa sig, varför skall denne köpa ett instrument som i sin tur köper guld eller silver åt honom eller henne? Varför gå över ån efter vatten är den spontana tanken, den investeringen kan en placerare lika gärna göra själv. Till viss del kan det anses vara berättigat att låta experter hjälpa till med investeringsråd, det stämmer, men att gå från detta till att låta dem ta över hela ansvaret, att låta dem sköta en placering som du lika gärna kan sköta själv till ett minimum med tid är inte motiverat. De ETF:er vi talar om har guld respektive silver som underliggande tillgångar, och heter GLD och SLV när de handlas på börserna i USA. De förvaltare som finns på dessa fonder köper guld och silver när de får in dina pengar, och säljer på motsvarande sätt av tillgångar då du vill sälja eftersom du behöver kapitalet till annat.

Dessa förvaltare gör inte detta för att de tycker att de gör mänskligheten en tjänst, de gör detta för att vill tjäna pengar på dig och din okunskap. Nedan kommer vi visa att till och med regeringarna gör sitt bästa för att sko sig på sina medborgare genom att ta ut kraftiga överpriser då de säljer metallerna i form av mynt.

ETF:erna GLD och SLV

De två börshandlade fonderna GLD och SLV kan anses följa priserna på spotmarknaden ganska väl – i alla fall i teorin. Alla vet emellertid att teori är en sak och att verkligheten kan vara något helt annat.

Läser vi nu de prospekt som upprättats av överbetalda investeringsbankirer på de stora mäklarhusen ser vi att de specificerat alla de risker som är förknippade med investeringar i ädelmetaller. Att specificera riskerna är bra, det skall dessa mäklarhus göra, eftersom de har ett informationsövertag gentemot sina kunder. Emellertid, eftersom dessa döljer dessa risker genom att presentera tjocka luntor där riskerna anges med kursiverad stil ser vi att de flesta som investerar i dessa fonder fortfarande lever i föreställningen att det är fysiskt guld och silver som de köper, om än i en snyggare förpackning. I prospekten kan vi bland annat läsa

“Neither the Trustee nor the Custodian independently confirms the fineness of the gold allocated to the Trust in connection with the creation of a Basket.”

“In issuing Baskets, the Trustee relies on certain information received from the Custodian which is subject to confirmation after the Trustee has relied on the information. If such information turns out to be incorrect, Baskets may be issued in exchange for an amount of gold which is more or less than the amount of gold which is required to be deposited with the Trust.”

“In addition, the ability of the Trustee to monitor the performance of the Custodian may be limited because under the Custody Agreement the Trustee has only limited rights to visit the premises of the Custodian for the purpose of examining the Trust’s gold.”

Med andra ord, det konstgjorda guldet och silvret du köper kanske finns där, och kanske inte. Frågan är vem som vet detta. Det är tydligt att inte ens förvaltarna har rätt att undersöka detta, och de väljer ju att inte enbart köpa fysiska metaller. I vissa fall köper de istället ädelmetallerna med leverans i framtiden, certifikat på dessa metaller och andra typer av artificiellt framställda metaller då inte ens dessa kan få leverans av fysiska metaller.

Är du fortfarande övertygad om att det är bättre att äga digitalt guld och silver? Var inte det.

Det finns inte en regering i världen som vill att du hellre äger fysiskt guld jämfört med de digitala metallerna. Orsaken beror naturligtvis på att det undandrar dem kontrollen över ditt kapital och därmed deras förmåga att beskatta dig.

Det amerikanska myntverket säljer sitt silver, i form av Silver Dollar Eagles till sina kunder för 26 USD styck. Varje mynt ligger på ett ounce, alltså 31,1 gram styck. Samma ounce kostar på den amerikanska råvarubörsen Comex under 11 dollar per ounce. Problemet är, det är ytterst svårt att jämföra dessa två med varandra. Som privatperson kan du köpa ditt silver på termin på Comex, men det är ganska stora volymer som handlas. Varje kontrakt utgör 5,000 ounce, motsvarande 155 kilo silver, och det är kanske litet mer än vad en enskild placerare tänkt sig. Att sedan få leverans av dessa kontrakt är dessutom betydligt svårare än vad det ser ut att vara. Dessutom är det förenat med stort administrativt besvär och höga avgifter.

De stora fonderna och bankerna i USA köper ibland ädelmetaller för sina kunder och förvarar dessa tillgångar fysiskt åt sina kunder. Naturligtvis tar de betalt för detta, precis som de gör då de sätter in dina pengar i en fond. Några av de förvaringsinstitut som våra ädelmetallfonder GLD och SLV använder sig av är Bear, Stearns & Co. Inc., Lehman Brothers Inc., Citigroup Global Markets Inc., Merrill Lynch, Goldman Sachs, J.P. Morgan Securities, UBS Securities and Morgan Stanley & Co. Nej detta är inget vi hittar på, det står svart på vitt i dessa fonders prospekt. Efter de senaste årens kaos på finansmarknaderna där dessa banker inte kunnat leva upp till sina åtaganden så är det inte hos dessa vi skulle vilja ha våra pengar.

De stora fonderna och bankerna i USA köper ibland ädelmetaller för sina kunder och förvarar dessa tillgångar fysiskt åt sina kunder. Naturligtvis tar de betalt för detta, precis som de gör då de sätter in dina pengar i en fond. Några av de förvaringsinstitut som våra ädelmetallfonder GLD och SLV använder sig av är Bear, Stearns & Co. Inc., Lehman Brothers Inc., Citigroup Global Markets Inc., Merrill Lynch, Goldman Sachs, J.P. Morgan Securities, UBS Securities and Morgan Stanley & Co. Nej detta är inget vi hittar på, det står svart på vitt i dessa fonders prospekt. Efter de senaste årens kaos på finansmarknaderna där dessa banker inte kunnat leva upp till sina åtaganden så är det inte hos dessa vi skulle vilja ha våra pengar.

Emellertid, det är inte bara under senare år det varit problem med detta, redan under 2007 såg vi att Morgan Stanley gjorde upp i godo med sina kunder. Enligt stämningen skulle Morgan Stanley ha sålt ädelmetaller till sina kunder som skulle förvaras i bankens valv med oinskränkt ägande. I vissa fall hade banken köpt guld och silver, i vissa fall inte, de hade istället köpt olika typer av derivat, så kallat konstgjort guld. Kostnaden för detta uppgick till 4,4 miljarder USD för Morgan Stanley.

Vissa personer rycker på axlarna åt detta, och säger att detta inte är något som drabbar dem, de använder sig inte av de amerikanska finanshusen. Känner du till en schweizisk bank som heter UBS? Denna stängde nyligen en av sina fonder, och det är inte längre möjligt att ta ut pengarna innan slutet av nästa år. De hävdar att den ”temporära stängningen” beror på att banken vill skydda sina investerares värden. De vill alltså skydda investerarna från att ta ut sina pengar nu. Vem litar du mest på? Banker eller dig själv som vet vad du köper, och som kan förvara dina ädelmetaller i bankfacket för några hundralappar per år?

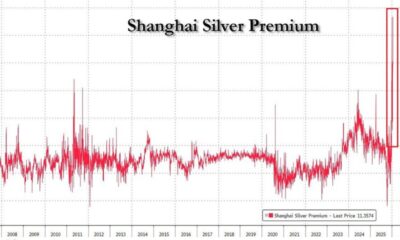

Eftersom priset på fysiskt silver kopplat sig loss från priset på papperssilver har den som placerat i en ETF tappat i värde (jämfört med ex. SEK) medan den som köpt fysiskt silver inte har tappat något alls sedan toppen i mars då premierna på fysiskt silver stigit i takt med att priset på papperssilver sjunkit. Vi vet vad vi hellre köper, och det är inte papperssilver.

Nyheter

Ett samtal om ädelmetaller ur ett längre perspektiv

Det har varit en dramatisk tid för ädelmetaller, guld har gått upp kraftigt och silver har varit bortom alla gränser volatilt. Men vad kan vi lära oss av tidigare snabba rusningar i ädelmetaller? Och vilka faktorer ligger bakom det senaste årets markanta uppgång? Michael Livijn, historieintresserad chefsstrateg på Formue, diskuterar med EFN:s Gabriel Mellqvist den ovanliga utvecklingen och tittar på en krasch från 1980-talet. Han sätter också ett 100-årssperspektiv på realtillgångar.

Nyheter

Under 2025 byggde Kina klart 78 GW ny kolkraft

Kina satsade tidigare på att ersätta fossil energi med sol- och vindkraft. Men när elnäten under 2021 och 2022 började haverera på grund av det så inledde landet en ny storskalig satsning på kolkraft. En enorm infrastruktur för kolkraft började byggas och nu har landet verkligen fått upp farten på att bygga nya kolkraftverk. Över 50 stycken kolkraftverk på 1 GW vardera har under 2025 tagits i bruk med en total kapacitet på 78 GW. Det kan jämföras med att hela EU:s totala installerade kapacitet av kolkraft är 70-100 GW.

78 GW under 2025 är dock bara början. Enbart under 2025 beställde Kina mer kolkraft än det kolälskande landet Indien har gjort under ett helt årtionde. 83 GW kolkraftverk började under 2025 att byggas i Kina.

Den enorma utbyggnaden av kolkraft är väldigt positivt för sol- och vindkraftsbranschen. Ju mer kolkraft som byggs desto mer sol- och vindkraft kan elnätet hantera.

Nyheter

Samtal om den senaste tidens råvarurörelser

Det har varit dramatiska prisrörelser i flera råvaror de senaste dagarna, där bland annat silver som mest tappade 30 procent under fredagen. Spekulationshandlaren Henrik Ekenberg och mineralexperten Anton Löf ger sin syn på händelserna.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset stiger över 100 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset stiger till över 5000 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSamtal om guld och andra råvaror när flera priser rusar i höjden

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanChristian Kopfer om marknadens olika råvaror

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilver utgör nu 30 procent av kostnaden för att producera solcellspaneler

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKall och nederbördsfattig månad driver upp elpriset

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanIndien kommer inte att göra slut med kol

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKylan lyfter elpriset i vinter, minst 40 procent högre än väntat