Nyheter

Swede Resources – Viss försening i Texas

![]() Swede Resources hittade olja redan vid sin första borrning på bolagets leaseområde i Texas redan i december förra året. Under ett renoveringsarbete i maj i år fylldes brunnen emellertid med vatten. Vattenproblemen har kvarstått ända tills idag, vilket lett till en viss försening i borrprogrammet på leaseområdet. Swede Resources kommer inom kort att installera en elpump för att driva bort vattnet i Sun Fee #1, och förhoppningsvis kommer brunnen att kunna sättas i produktion inom ett par månader. Den förskjutning av intäkter som skedde till följd av förseningen i borrprogrammet har lindrats till viss del av att Swede Resources under det andra kvartalet ökade sin andel i det ungerska projektet Péneszlek från 2% till 10%. Investeringen skedde dessutom till villkor som vi uppskattar innebar en återbetalningstid på omkring ett halvår.

Swede Resources hittade olja redan vid sin första borrning på bolagets leaseområde i Texas redan i december förra året. Under ett renoveringsarbete i maj i år fylldes brunnen emellertid med vatten. Vattenproblemen har kvarstått ända tills idag, vilket lett till en viss försening i borrprogrammet på leaseområdet. Swede Resources kommer inom kort att installera en elpump för att driva bort vattnet i Sun Fee #1, och förhoppningsvis kommer brunnen att kunna sättas i produktion inom ett par månader. Den förskjutning av intäkter som skedde till följd av förseningen i borrprogrammet har lindrats till viss del av att Swede Resources under det andra kvartalet ökade sin andel i det ungerska projektet Péneszlek från 2% till 10%. Investeringen skedde dessutom till villkor som vi uppskattar innebar en återbetalningstid på omkring ett halvår.

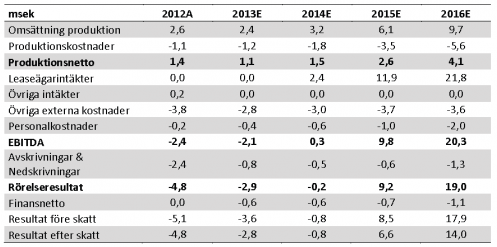

Förseningen av borrprogrammet på High Island innebär att vi har tvingats sänka våra prognoser för 2013 och 2014. Vi spår nu ett svagt negativt nettoresultat 2014, men ett positivt resultat på EBITDA-nivå. Swede Resources omsättning kommer att ta ordentlig fart först när projektet på High Island nått en nivå som medför att nya borrningar kan finansieras med intäktsflödet från befintliga brunnar. Vi beräknar att denna tröskel kan passeras någon gång i slutet på 2014. Enligt våra prognoser värderas Swede Resources till P/E 3,2 respektive 1,2 för 2015 och 2016. Axiers DCF-analys av utdelningar 2014 och framåt ger ett motiverat värde på 1 SEK per aktie, vilket är cirka 30% över dagens aktiekurs.

Sammanfattning av verksamheten

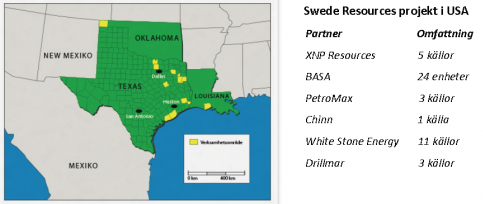

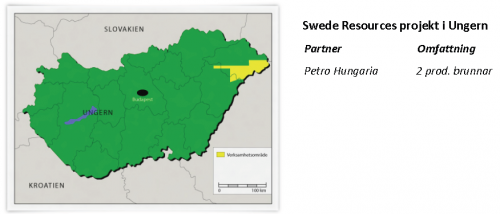

Swede Resources är ett gas- och oljebolag verksamt i USA och Ungern. Bolaget grundades 2001, och vid denna tidpunkt varierade andelarna i de olika projekten mellan 0,25- 0,5%. Med tiden har andelarna i projekten vuxit och de senaste åren har de legat mellan 5% och 10 %. I USA har bolaget byggt upp ett starkt kontaktnät, och det är följaktligen där bolaget har större delen av sin verksamhet. Swede Resources verksamhet i Ungern utgörs främst av gasprojektet Péneszlek, med producerande brunnar PEN-101 och PEN-105. Under sommaren 2011 inledde Swede Resources ett helt nytt kapitel i bolagets historia i och med förvärvet av ett leaseområde vid Texas Gulfkust. Till en början förvärvades 5 leaseområden uppgående till 50 acres, och i dagsläget kontrollerar bolaget 312,5 acres. Det innebär att Swede Resources inte längre är enbart delägare i brunnar utan även agerar operatör. Sedan december 2012 producerar Swede Resources från sin första brunn på leaseområdet i Texas. I nuläget är detta bolagets största projekt och större delen av intäktsflödet kommer att komma därifrån framöver.

Swede Resources har länge agerat utan anställda. Bolaget drevs istället på konsultbasis av Ulrich & Co – ett av VD Ulrich Andersson helägt bolag. Under det andra kvartalet i år fick bolaget sin förste anställde – ekonomen Eszter Simonsen. Simonsen kommer ha till uppgift att bygga upp bolagets ekonomifunktion samt egna organisation. Det kommer att höja bolagets personalkostnader, men det sker i en fas då intäkterna väntas stiga kraftigt. På sikt väntas anställningen dessutom leda till besparingar inom revisorsarvoden och liknande.

Axier Review

Kvartalsrapportkommentar – Q2

Swede Resources redovisade en omsättning på 582 tsek under det andra kvartalet 2013, vilket är ett lyft på 46% gentemot kvartalet innan. Förbättringen är en effekt av att Swede Resources utökade sin ägarandel i det ungerska projektet Péneszlek från 2% till 10% under det andra kvartalet. Det utökade ägandet skedde en bit in på det andra kvartalet och kommer därför att få full effekt först under det tredje kvartalet. Det redovisade resultatet under Q2 var -982 tsek, vilket är en försämring mot kvartalet innan. Försämringen är en följd av ökade övriga externa kostnader. Swede Resources omsättning fick en törn under Q1 i år i och med att bolaget avyttrade oljefälten JM Haynes, Ranger och EOG i November 2012. De sålda fälten bidrog med 5-6 fat oljeekvivalenter till Swede Resources per dag vilket motsvarade närapå hälften av bolagets produktion under 2012. Under det första kvartalet skedde även en tillfällig produktionsnedgång i Swede Resources ungerska projekt. Det är därmed positivt att bolaget kan redovisa ett så pass kraftigt lyft i omsättningen under Q2.

Under det andra kvartalet anställde Swede Resources en ekonom som ett steg i processen att bygga upp en egen organisation inför bolagets expansion i USA. Den nyligen anställda ekonomen heter Eszter Simonsen och är av småländsk-ungersk härkomst, med internationell erfarenhet från bank- och bilindustrin samt olje- och gasbranschen i Centraleuropa. På kort sikt kommer rekryteringen att öka bolagets kostnadsbas, men på sikt väntas den medföra relativt stora besparingar inom revisorsarvoden och dylikt.

Update USA – Sun Fee #1 utvärderas fortfarande

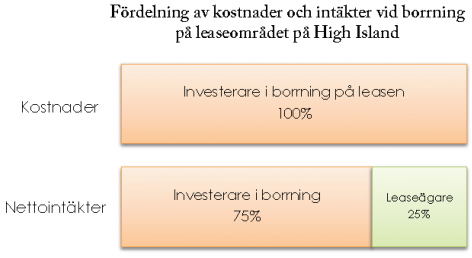

År 2008 investerade Swede Resources i borrningen Marrs Mclean #1 på området High Island, Texas. Borrningen stötte på flera oljeförande zoner men dessvärre fastnade borrutrustningen i hålet, och borrningen övergavs. År 2012 förvärvade Swede Resources den lease som borrningen var lokaliserad på och agerar sedan dess som operatör av leaseområdet. Efter att ha avyttrat delar av leasen har Swede Resources en ägarandel på 83,2%. En del borrningar har redan skett på leaseområdet, och det finns många oljeproducerande områden i dess närhet. Brunnar i området har generellt sett haft en initial produktionsnivå på 100 fat per dag, med en relativt låg decline rate.

Swede Resources hittade olja redan vid sin första borrning på leaseområdet i Texas, men under maj vattenfylldes brunnen under produktionshöjande åtgärder. Vi hade räknat med att Sun Fee #1, brunnen i fråga, skulle kunna tömmas på vatten inom några månader, men vattenproblemen har visat sig kvarstå. I november producerade brunnen fortfarande små mängder olja vilket ger visst hopp om att produktionen ska kunna höjas. Swede Resoruces beställde nyligen en tredjeparts utvärdering rörande Sun Fee #1 för att få en bedömning kring förutsättningarna för att genomföra produktionshöjande åtgärder. I veckan meddelade bolaget att de valt att gå vidare genom att installera en elpump i källan. Hitintills har pumpen drivits av naturgas, vilket inte visat sig räcka. Förhoppningen är att en elmotor kommer att kunna skapa tillräckligt tryck för att pressa oljan förbi vattnet. Swede Resources har som nämnt fortfarande en ägarandel på 83,2% i leaseområdet på High Island. Ägarandelen i Sun Fee #1 är 37%, vilket innebär att den effektiva vinstandelen i denna brunn är nästan 50%. Redan låga produktionsnivåer kommer därmed att ge förhållandevis stora intäktsbidrag till Swede Resoruces. Vår förhoppning är därför att brunnen kan sättas i kommersiell produktion, även om produktionen i slutändan blir lägre än i ursprungliga prognoser.

Det har även skett en del i Swede Resources amerikanska verksamhet utanför leaseområdet. I september kunde Swede Resources meddela att bolaget erhållit en gratis andel i borrningarna Smedes #23-2 och Smedes #24-4, St. Martins Parrish Louisiana. Swede Resources har tidigare investerat i borrningen Smedes #3 på området, men kommer inte att ta någon egen investering i de två nya brunnarna. Istället farmar bolaget ut hela sin andel mot en ägarandel på 0,1% utan investeringar. Det här kommer naturligtvis inte resultera i några jätteintäkter för Swede Resources, men ägarandelen har å andra sidan erhållits utan några egna investeringar. Borrningen Smedes #23-2 inleddes i september och nådde sitt måldjup i början på oktober. Borrloggarna visade på flera oljeförande zoner och brunnen väntades bli satt i produktion under det fjärde kvartalet. Smedes #23-2 kommer att utvärderas innan borriggen flyttas till nästa borrning – Smedes #24-2. Tidigare siffror indikerar en produktion på kring 100 fat om dagen för brunnar i området. En produktion på 100 fat per dag skulle ge Swede Resources intäkter på omkring 20 000 – 25 000 per år och brunn. Småsummor naturligtvis, men helt kostnads- och riskfritt för Swede Resources.

Update Ungern – utökat ägande fortfarande god affär

Under det andra kvartalet utökade Swede Resources sitt ägande i det ungerska projektet Péneszlek från 2% till 10%. Detta skedde som vi utredde i vår senaste analys till väldigt goda villkor. Köpeskillingen uppgick till 73 000 euro för en andel som under 2012 bidrog med cirka 180 000 euro i nettointäkter. Utifrån de initiala siffrorna hade investeringen således en återbetalningstid på under ett halvår. Under Q2 2013 var Swedes andel i produktionen från området cirka 90 mcf/dag, vilket är en marginell nedgång mot månaderna innan. Under kvartalet erhölls cirka 12,8$/mcf, med ett netto på omkring 7,3$/mcf utifrån siffror från Swede Resources partner i projektet. Med bibehållen produktion och liknande prisbild kommer Swede Resources ägarandel i Péneszlek-projektet ge ett årligt omsättningsbidrag på 2,7 MSEK, med ett netto på 1,5 MSEK. Swede Resources nyförvärvade andel står för 80% av detta, alltså 2,2 MSEK respektive 1,2 MSEK. Den ökningen kommer att vara ett tacksamt bidrag för bolaget med tanke på att man omsatte enbart 400 tsek under Q1 2013. Effekterna av nyinvesteringen i Ungern visade sig delvis i Swede Resources rapport för det andra kvartalet 2013, men kommer att ha full effekt först från och med det tredje kvartalet.

Prognoser och värdering

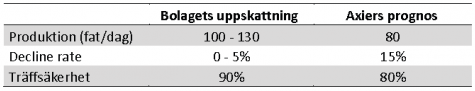

Vi har valt att anta en borrning per kvartal på leaseområdet från och med det andra kvartalet 2014 och året ut, jämfört med Swede Resources officiella siffra på 1-2 per kvartal. I slutet på 2014 räknar vid med att Swede Resources fått tillräcklig ruljangs på borrningarna för att kunna göra två per kvartal, vilket kommer att upprätthålla tillväxten. Nedanför visas en sammanfattning av våra antaganden inför borrningarna på bolaget leaseområde.

Prognoser 2013-2016

Det har uppstått betydligt mer problem under den första borrningen på Swede Resources leaseområde i Texas än vad vi ursprungligen räknat med. Problemen vid borrningen har lett till att borrprogrammet varit tvunget att förskjutas. Swede Resources har begränsade resurser och får därmed svårt att fortsätta borrprogrammet innan de första brunnarna satts i produktion och bidrar med löpande intäkter. Teoretiskt sett kan Swede Resources farma ut borrningarna på området till fullo, men det är svårt i praktiken. Förseningen i borrprogrammet gör att vi blir tvungna att justera ned våra prognoser för 2014 och framåt.

I nuläget räknar vi försiktigt med att brunnen Sun Fee #1 inte kommer att kunna sättas i produktion, och att Swede Resources kommer att behöva gå vidare till nästa borrplats. Det kommer att kräva mer kapital och vi räknar därför med att Swede Resources kommer att genomföra någon form av kapitalanskaffning inom de närmsta 3-4 månaderna. Lyckas Swede Resources lösa vattenproblemen i Sun Fee #1 kommer det att motivera en relativt stor uppjustering av våra kortsiktiga prognoser, men arbetet med brunnen ser emellertid ut att ta så pass lång tid att Swede Resources trots detta kommer att behöva en kapitalinjektion. I vår värdering av bolaget nedan har vi räknat med en 30%ig utspädning någon gång under 2014.

Vi spår ett svagt negativt resultat för 2014 med ett positivt resultat på EBITDA-nivå. Enligt våra prognoser kommer Swede Resources att nå break-even under det tredje kvartalet 2014, vilket kommer att möjliggöra en snabbare expansion därefter. Justerat för viss utspädning värderas Swede Resources I nuläget till P/E 3,2 respektive 1,5 för 2015 och 2016. EV/EBITDA för samma år uppskattas till 2,4 respektive 1,2.

Värderas lågt i förhållande till substansvärde

Det är värt att ta upp att Swede Resources ägarandel i leaseområdet på High Island har ett relativt stort egenvärde. I de transaktioner där Swede Resources avyttrade andelar i leaseområdet under 2011 indikerades en värdering på 20,2 MSEK för leasen som helhet. Swede Resources ägarandel i leasen är som sagt fortfarande 83,2%, vilket motsvarar ett värde på 16,8 MSEK. I nuläget värderas Swede Resources till 14 MSEK. Inkluderat nettoskulden på cirka 5,5 MSEK värderas bolaget till 19,5 MSEK. Det innebär att bolagets verksamhet utanför High Island-leasen inte värderas till mer än 2,7 MSEK. Detta inkluderar bland annat andelen i det ungerska Péneszlek-projektet som i nuläget ger en årlig nettointäkt på cirka 1,5 MSEK samt bolagets alla tidigare projekt i USA.

Inför nyemissionen tidigare i år gjorde Swede Resources ledning bedömningen att de cirka 15 MSEK i materiella tillgångar som redovisades i moderbolaget vid årsskiftet hade ett rådande marknadsvärde på 25 MSEK. Ej inräknat i dessa materiella anläggningstillgångar är bland annat Swede Resources 10%iga andel i Péneszlek-projektet. Som nämnt ger denna ägarandel ett årligt nettobidrag på omkring 1,5 MSEK i nuläget. Låt oss försiktigt värdera detta innehav till två gånger nettobidraget, eller till 3 MSEK. Det totala värdet för Swede Resources tillgångar blir då 28 MSEK. Sedan bedömningen av marknadsvärdet på bolagets tillgångar gjordes har Swede Resources genomfört en nyemission, och en stor del av emissionslikviden investerades i borrningen Sun Fee #1 på High Island. Vi väljer att inte ålägga denna borrning något värde i nuläget. Drar vi bort nettoskulden på 5,5 MSEK blir det indikerade marknadsvärdet på Swede Resources tillgångar 22,5 MSEK. Det är 60% över nuvarande värdering. Det ska tilläggas att om Sun Fee #1 till slut når kommersiell produktion kommer denna brunn att kunna addera relativt stora värden till bolagets substansvärde.

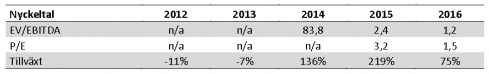

Kassaflödesvärdering

Kassaflödesvärderingen på nästa sida är baserad på våra prognoser för Swede Resources utdelningar de kommande åren. Vi har räknat med att 40% av vinsten delas ut från och med 2015 (2014 års vinst), och beräknad WACC är 15,6%. Detta baseras på ett avkastningskrav på 5%, en riskpremie på 8% samt ett beta på 1,5. Vår riktkurs sätts till 1 SEK vilket innebär en potential på knappt 30%. I nuläget ligger emellertid en hel del risk i en kassaflödesanalys av Swede Resources då de större intäkterna ligger först 2-3 framåt i tiden. Det kan därmed vara lämpligare att värdera bolaget utifrån substansvärde innan intäktsflödet blir mer prognosticerbart.

Axiers bedömning

Under sina 12 år i USA har Swede Resources tvingats förklara endast en av ett femtiotal brunnar icke-kommersiellt utvinningsbar. Det är detta track record som får en att se potentialen i bolagets leaseområde på High Island i Texas. När de första brunnarna har kunnat sättas i kommersiell produktion kommer projektet att kunna finansiera sig självt. Detta kommer leda till en snöbollseffekt där Swede Resources kan ta större och större andelar i borrningarna, samtidigt som borrprogrammet kan snabbas på. Den första borrningen på området har drabbats av en del problem, men den långsiktiga potentialen för området är opåverkad förutsatt att Swede Resources kan finansiera kommande borrningar i borrprogrammet.

Den långsiktiga potentialen i Swede Resources leaseområde på High Island ligger egentligen inte i produktionen från enstaka brunnar utan i att bolaget lyckas hålla uppe en jämn borrningstakt. Som leaseägare behöver Swede Resources teoretiskt sätt inte investera i borrningar på området, utan kan istället sälja ut andelar i borrningarna för att sedan ta ut leaseavgift på eventuell produktion. Brunnar på Swede Resources leaseområde har en återbetalningstid på 3-5 år med dagens oljepris, samt relativt stabil avkastning under 20 år. Så länge oljepriset inte gör allt för kraftiga dyk bör Swede Resources inte ha några problem med att attrahera investerare till sina borrningar.

Vi räknar med att Swede Resources kommer att behöva någon form av kapitalinjektion inom de närmsta 3-4 månaderna, bland annat till följd av komplikationerna med Sun Fee #1. Problemen vid Sun Fee #1 har bidragit till en minskad potential i Swede Resources på kort sikt, men utgör å andra sidan en förhållandevis stor trigger om brunnen kan tömmas på vatten och sättas i kommersiell produktion. Det är positivt att ledningen gjort bedömningen att vattenproblemen kan lösas genom installationen av en eldriven pump. Resultatet av åtgärden kommer vi att få se inom de närmsta månaderna, vilket är en trigger att hålla koll på. I och med problemen vid Sun Fee #1 var det positivt att Swede Resources kunde utöka ägandet i de redan producerande tillgångarna i Ungern till förmånliga villkor under Q2 i år. Det utökande ägandet kommer att göra mycket för bolaget på kort sikt i och med att intäktssidan annars hade sett relativt svag ut.

Inom 3-6 månader bör Swede Resources kunna ha satt en eller flera brunnar i kommersiell produktion på leaseområdet i Texas, vilket kommer att medföra intäktsflöden en bra bit över dagens och nya möjligheter för bolaget. Vi väljer att bibehålla vår långsiktiga köprekommendation för Swede Resources.

Nyheter

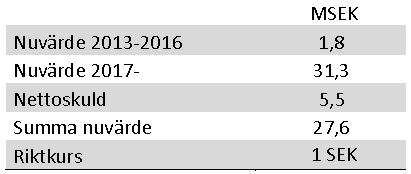

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

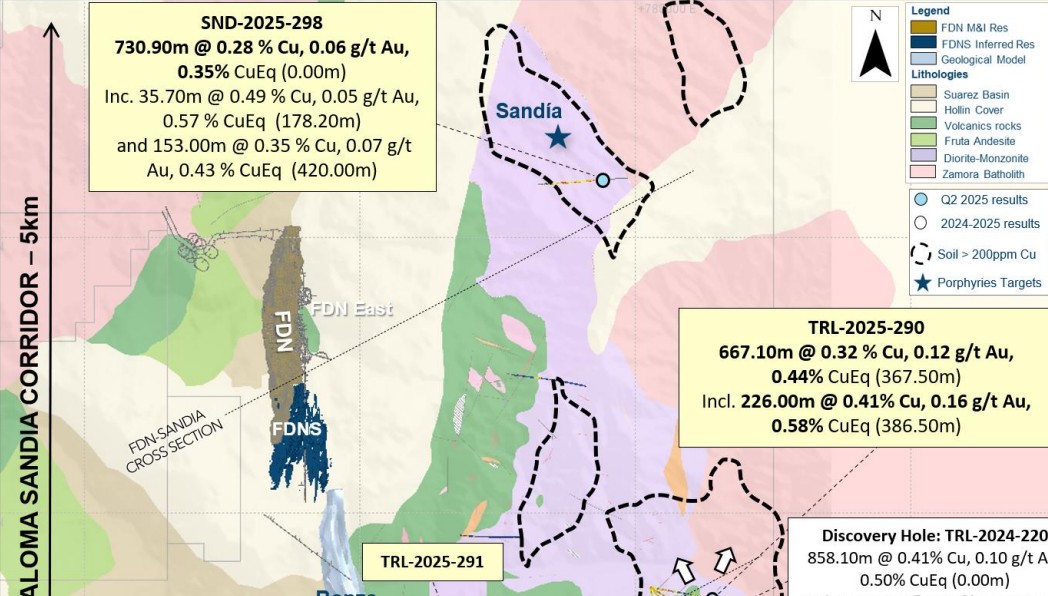

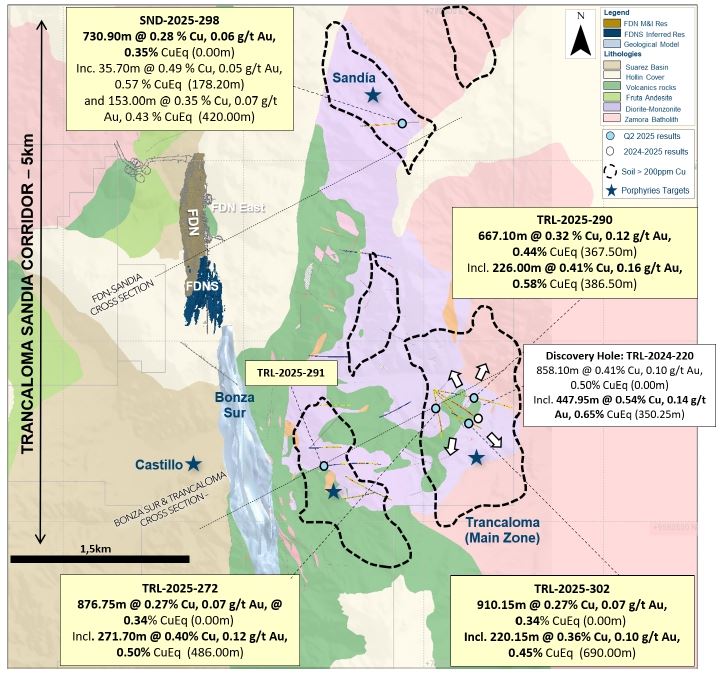

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export