Nyheter

Swede Resources – Där satt den!

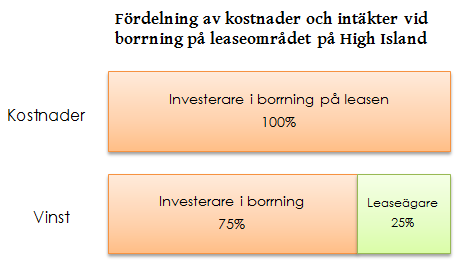

Swede Resources hittade i december olja i sin första borrning på bolagets leaseområde i Texas. Brunnen producerade inledningsvis 80 fat olja per dag, och har nu producerat i knappt två månader utan några problem. Den genomsnittliga produktionen ligger på i genomsnitt 10 till 15 fat olja per dygn, och det är bolagets plan att hålla produktionen på denna nivå under de kommande månaderna för att kunna utvärdera zonen. Därefter fattas beslut om produktionsplanen. Övriga brunnar i området har i genomsnitt producerat 100 fat olja per dygn. Bolagets andel i borrningen var hela 37% och som leaseägare har Swede Resources dessutom rätt till 25% av nettovinsten från produktionen. Det innebär att Swede Resources i ett enda svep drygt fyrfaldigat sin produktion. I nuläget genomför Swede Resources en offensiv nyemission som kommer att finansiera tre ytterligare borrningar på leaseområdet. Teckningstiden löper fram till den 1 mars.

Swede Resources hittade i december olja i sin första borrning på bolagets leaseområde i Texas. Brunnen producerade inledningsvis 80 fat olja per dag, och har nu producerat i knappt två månader utan några problem. Den genomsnittliga produktionen ligger på i genomsnitt 10 till 15 fat olja per dygn, och det är bolagets plan att hålla produktionen på denna nivå under de kommande månaderna för att kunna utvärdera zonen. Därefter fattas beslut om produktionsplanen. Övriga brunnar i området har i genomsnitt producerat 100 fat olja per dygn. Bolagets andel i borrningen var hela 37% och som leaseägare har Swede Resources dessutom rätt till 25% av nettovinsten från produktionen. Det innebär att Swede Resources i ett enda svep drygt fyrfaldigat sin produktion. I nuläget genomför Swede Resources en offensiv nyemission som kommer att finansiera tre ytterligare borrningar på leaseområdet. Teckningstiden löper fram till den 1 mars.

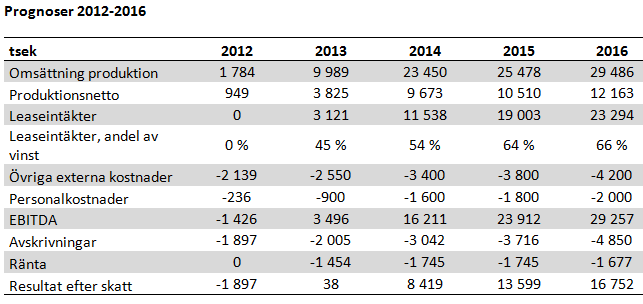

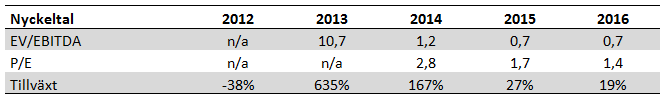

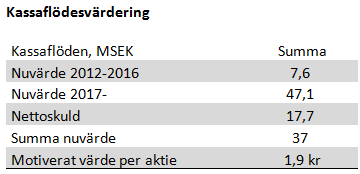

Vår prognos innebär ett svagt positivt resultat för 2013, ett år som kommer klassas av höga investeringar och upprättande av ett effektivt borrprogram. Redan under det andra kvartalet 2013 kommer 1-2 nya borrningar att inledas på Swede Resources leaseområde i Texas, och året kommer bjuda på en enorm tillväxt. Under 2014 når investeringarna full effekt och enligt Axiers prognoser värderas Swede Resources till till P/E 2,8 och 1,7 för 2014 respektive 2015. Axiers DCF-analys av utdelningar 2013 och framåt ger ett motiverat värde på 1,9 SEK per aktie, vilket är drygt 50% över dagens nivå.

Sammanfattning av verksamheten

Swede Resources är ett gas- och oljebolag verksamt i USA och Ungern. Bolaget grundades 2001, och vid denna tidpunkt varierade andelarna i de olika projekten mellan 0,25- 0,5%. De senaste åren har andelarna vuxit till mellan 5% och 10 %. I USA har bolaget ett starkt kontaktnät, och det är följaktligen där bolaget har större delen av sin verksamhet. Verksamheten i Ungern utgörs främst av gasprojektet Péneszlek, med producerande brunnar PEN-101 och PEN-105. Under sommaren 2011 inledde Swede Resources ett helt nytt kapitel i bolagets historia i och med förvärvet av ett leaseområde vid Texas Gulfkust. Till en början förvärvades 5 leaseområden uppgående till 50 acres, och i dagsläget kontrollerar bolaget 312,5 acres. Det innebär att Swede Resources inte längre är enbart delägare i brunnar utan även kan klassas som operatör. Sedan december 2012 producerar Swede Resources från sin första brunn på leaseområdet i Texas. I nuläget är detta bolagets största projekt och större delen av intäktsflödet kommer att komma därifrån framöver.

Swede Resources har i nuläget inga anställda. Bolaget drivs istället på konsultbasis av Ulrich & Co – ett av VD Ulrich Andersson helägt bolag. I nuläget har Swede Resources därmed i stort sett obefintliga personalkostnader. Det krävs därför inget större genombrott för att bolaget ska redovisa en jämförelsevis hög vinst.

Axier Review

Rapport Q3

Swede Resources rapport för det tredje kvartalet kom in i linje med våra prognoser, med en omsättning från produktion på 532 tkr. Resultatet på -613 tkr är svagare än underliggande verksamhet till följd av en nedskrivning på 611 tkr av brunnen Spoors #1 som har pluggats igen, samt en reaförlust på 194 tkr i det ungerska projektet Pelsolaj. De ungerska brunnarna PEN-101 och PEN-105 är från och med juli fullt avskrivna, och de hade således ingen effekt på resultatet under det tredje kvartalet.

Under det fjärde kvartalet avyttrade Swede Resources flertalet projekt – oljefälten JM Haynes, Ranger och EOG. Fälten såldes för 1 159 KSEK vilket gav en realisationsvinst på 193 KSEK. Dessa bidrog med 5-6 fat oljeekvivalenter till Swede Resources per dag vilket medför ett relativt stort tapp i produktion i förhållande till produktionen tidigare under 2012. Det tjänar emellertid inte mycket till att studera historiska data sedan bolaget inledde produktion i sin första brunn på leaseområdet på High Island, Texas. Swede Resources har fortsatt en ägarandel på 83,2% i leaseområdet, och tog 37% av kostnaderna för borrningen av brunnen Sun Fee #1. Med en produktion på 80 fat per dag och nuvarande ägarandelar tillfaller knappt 40 fat per dag Swede Resources. Det kan jämföras med de 11,8 fat oljeekvivalenter som i snitt producerades dagligen under det tredje kvartalet 2012. I ett enda svep har bolagets således cirka 4-faldigat sin produktion. Detta kommer att visa sig i rapporten för det första kvartalet 2013, men eftersom brunnen sattes i produktion först i slutet på december kommer effekten ha varit marginell i det fjärde kvartalet. Inledningsvis har brunnen hållits i en produktion på 10-15 fat per inför utarbetandet av en produktionsplan. Brunnen kommer att sättas i full produktion om drygt en månad och kommer därmed ge fullt bidrag från och med det andra kvartalet 2013.

Villkor för nyemission

Swede Resources genomför i nuläget en nyemission som vid full teckning kommer att tillföra bolaget 19 192 250 kronor före emissionskostnader. Utspädningen från nyemissionen kommer att vara låg då maximalt 1 744 750 nya aktier kan komma att ges ut mot dagen 17 447 505. Lejonparten av nyemissionbeloppet kommer att tillföras genom en företagsobligation som ges ut till en ränta på 10%. Upplägget är som sådant att investerare ges rätt att teckna units för 11 kronor som i sin tur består av en aktie á 1 krona och en företagsobligation med ett nominellt värde på 10 kronor. Teckningstiden i nyemissionen löper fram till den 1 mars.

Nyemission tar bolaget till en helt ny nivå

Swede Resources har imponerande nog lyckats bibehålla en andel på 83,2% i sitt leaseområde på Texas Gulfkust. Med hjälp av den nyemission kombinerad med företagsobligation bolaget nu genomför kommer denna andel att kunna vidmakthållas även framöver, och dessutom kommer Swede Resources att kunna ta fortsatt höga andelar i borrningarna. Vid en fulltecknad nyemission kommer Swede Resources att tillföras 19,2 MSEK före emissionskostnader vilket ska finansiera kommande tre borrningar på leaseområdet. Det är en djärv plan att planera så pass stora egna investeringar i borrningarna. Som leaseägare behöver Swede Resources teoretiskt sätt inte investera i borrningar på området, utan kan istället sälja ut andelar i borrningarna för att sedan ta ut leaseavgift på eventuell produktion. Att Swede Resources hittade olja vid sin första borrning bekräftade bolagets höga förväntningar på området, vilket i sin tur gör att de vågar genomföra denna nyemission. Tidigare har bolaget inte vågat eller tillåtits låna pengar. Med ett kraftigt ökat intäktsflöde har förhållandena förändrats helt och bolaget kommer framöver kunna nå bättre hävstång i sina investeringar.

Med en stärkt kapitalbas får Swede Resources ett ökat förhandlingsutrymme då bolaget inte längre har ett behov av att sälja ut alla andelar i borrningar. Även om bolaget förmodligen inte kommer att kunna ta en andel på 37% som de gjorde i Sun Fee #1 i kommande borrningar så kommer den här nyemissionen att ta bolaget till en helt ny storleksklass. Skulle Swede Resources borra torrt i kommande borrningar skulle lite av en finansiell knipa uppstå i och med att bolaget kommer spendera lånade pengar. Det får emellertid anses osannolikt att kommande borrningar skulle vara torra nu när bolaget hittat olja på området. Dessutom har Swede Resources ett enastående track record inom sina amerikanska projekt. I de 53 borrningar i Texas/Louisiana som bolaget varit med och finansierat de senaste 11 åren har endast en förklarats torr.

Oljefynd höjer värdet på leasen

Under 2011 avyttrade Swede Resources 16,8% av sitt leaseägande på Texas Gulfkust för ca 3,4 MSEK med en reavinst på 3,2 MSEK. Det innebar att leasen innehade ett dolt övervärde på knappt 16 MSEK (totalt värde på ca 17 MSEK). Sedan bolaget funnit olja vid sin första borrning har förmodligen värdet på leasen stigit, vilket gör att Swede Resources nu sitter på en relativt stor och likvid tillgång. Det är emellertid svårt att spekulera i hur mycket värdet på leasen steg efter oljefyndet.

Update USA

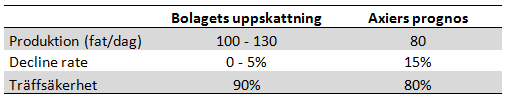

Den första brunnen på Swede Resources leaseområde, Sun Fee #1, har satts i testproduktion och producerar för närvarande 10-15 fat per dag. Denna nivå kommer att hållas i drygt en månad till medan produktionsplan för brunnen läggs upp. Brunnar i området har generellt sett haft en initial produktionsnivå på över 100 fat per dag. Sun Fee #1 kommer att sättas i full produktion under det andra kvartalet 2013, och under kvartalet kommer ytterligare en eller två borrningar att genomföras. Borrtillstånd har redan erhållits för kommande borrningar. En av dessa borrningar är Marrs Mclean #1 som borrades redan under 2008 men pluggades igen då borrutrustningen fastnade i borrhålet. Under borrningen stötte man på 3 oljeförande zoner, vilket sänker risken för att den kommande borrningen inte ska resultera i en producerande brunn.

Brunnen Jenkins 1-14 på Swede Resources projekt i Oklahoma har ännu inte satts i produktion. Som nämnt i tidigare analyser är det enda som återstår ett produktionstillstånd från myndigheterna, men detta har dröjt betydligt längre än väntat. Jenkins 1-14 är den första borrningen på ett område i Cimarron County Oklahoma som Swede Resources investerade i under 2010. Swede Resources andel i brunnen ligger på 2,5%, vilket skulle kunna innebära jämförelsevis betydande intäkter för bolaget ifall brunnen motsvarar förväntningarna. Vi räknar fortsatt inte med några intäkter från Jenkins 1-14, men potentialen i detta projekt är inte att glömma.

Update Ungern – allt mindre betydelse

Ungernprojektet Péneszlek har de senaste åren varit ett av Swede Resources viktigaste, men kommer att få allt mindre betydelse för bolaget. Produktion sker fortsatt från de två brunnarna PEN-105 och PEN-101, och medför ett stabilt intäktsflöde. I nuläget finns ingen plan för utökning av produktionen, vilket är strategiskt rätt för Swede Resources som nu bör lägga allt sitt fokus på borrningarna på bolagets leaseområde i Texas.

Gaspriset i Ungern försvagades marginellt under det tredje kvartalet 2012, men håller sig fortsatt starkt. Under det tredje kvartalet 2012 erhölls drygt 15$/mcf jämfört med knappt 16$/mcf som erhölls under det andra kvartalet. På den amerikanska marknaden är priset på gas fortfarande lågt men har återhämtat sig till 3-4$/mcf från botten på knappt 2$/mcf som nåddes under 2012. Det högre priset i Ungern är ett resultat av kopplingen till oljepriset och jämförelsebara energimängder. Det ungerska gaspriset baseras på flera oljesorter och till viss del på historiska priser, vilket ger en viss buffert mot hög volatilitet i priset.

Prognoser och värdering

Vi har valt att anta enbart en borrning på leasen per kvartal jämfört med Swede Resources officiella siffra på 1-2 per kvartal. Sker borrningarna i en snabbare takt kommer våra intäktsprognoser att behöva revideras upp ganska kraftigt. Vi har även valt en försiktiga ståndpunkt vad gäller övriga parametrar.

2013 kommer förmodligen att bjuda på ett svagt positivt resultat. Det kommer att investeras stora summor i borrningar med pengarna bolaget nu får in från sin företagsobligation och nyemission. Investeringarna kommer inte att få full effekt under 2013, men bolaget kommer att behöva ta en räntebetalning i slutet på året vilket drar ner resultatet. De pengar nu bolaget tar in kommer att tillåta ett snabbare borrprogram och högre produktionsintäkter vilket lyfter våra tidigare prognoser. Värderingsmultiplarna sjunker snabbt under 2014 och 2015. Då kommer bolagets nuvarande investeringar att nå full effekt och borrprogrammet kommer att gå på rutin. Swede Resources värderas enligt våra prognoser till P/E 2,8 och 1,7 för 2014 respektive 2015. EV/EBITDA beräknas ligga på 1,2 respektive 0,7 för samma år.

Ett par lyckade första borrningar på leaseområdet i Texas kommer att innebära att en stadig intäktsbas byggs upp för Swede Resources. Det finns ett enormt antal möjliga borrplatser på området vilket lägger grunden för den snöbollseffekt vi tidigare talat om. Kassaflöde från projektet når ett mer stabilt stadie och kan systematiskt investeras i egna borrningar och snabba på exploateringen av leaseområdet. Det kommer att leda till en kraftig tillväxt de kommande åren.

Ovan har vi räknat med att 40% av vinsten delas ut från och med 2014 (2013 års vinst), och beräknad WACC är 13%. Detta baseras på ett avkastningskrav på 5%, en riskpremie på 10% samt ett beta på 1,5. Vår riktkurs sätts till 1,9 SEK vilket innebär en potential på drygt 50%. Notera att detta enbart är baserat på potentiell utdelning och inte fritt kassaflöde.

Axiers bedömning

Swede Resources kommer efter den nuvarande nyemissionen att vara ett bolag i en helt ny storleksklass. Som det ser ut nu kommer bolaget att kunna bygga upp något av ett självspelande piano vid sitt leaseområde i Texas. Med endast 1 av 53 borrningar som förklarats icke kommersiellt utvinningsbar under sina 11 år i USA har Swede Resources ett enastående track record. Med en producerande brunn i hamn på leaseområdet ser bolaget ut att äntligen ha träffat jackpot. Når brunnarna en produktion cirka 100 fat per dag och kan en borrningstakt på 1-2 brunnar per kvartal hållas ser Swede Resources aktiekurs ut att kunna mångdubblas från dagens nivå på några års sikt. I och med att den nuvarande nyemissionen till stor del utgörs av en företagsobligation medför kapitalanskaffningen en minimal utspädning för befintliga investerare men höjer samtidigt avsevärt potentialen i en investering.

Brunnar på Swede Resources leaseområde har en återbetalningstid på 3-5 år med dagens oljepris, samt relativt stabil avkastning under 20 år. Så länge oljepriset inte gör allt för kraftiga dyk bör Swede Resources inte ha några problem med att attrahera investerare till sina borrningar. Med det ökade spelutrymme som den nuvarande kapitalanskaffningen ger Swede Resources kommer bolaget dessutom kunna ta större egna andelar. Det ger även bolaget ökad förhandlingsstyrka.

Axier rekommenderar för köp och teckning i bolagets nuvarande nyemission. Risken i en investering i Swede Resources har sjunkit markant sedan bolaget fann olja vid sin första borrning på leaseområdet i Texas. En teckning i bolagets nyemission medför dessutom en investering i en högavkastande företagsobligation. Swede Resources kommer att sätta av 20% av kapitalet de får in i nyemissionen till räntebetalningar under de kommande två åren vilket innebär att det är väldigt säkra 10% i avkastning du får som investerare. Obligationen kommer att noteras på Räntetorget, vilket är Aktietorgets obligationsmarknad. Detta innebär att du som investerare kan lägga obligationen i ett investeringssparkonto och på så vis slippa skatta på ränteutbetalningarna.

[hr]

Axier Equities har av styrelsen i Swede Resources anlitats för att underlätta kommunikationen med svenska kapitalplacerare och nyhetsmedier. En av de uppgifter som Axier Equities har är att vara styrelsen behjälplig att kommunicera nyheter och rapporter till placerarkollektivet, bland annat i form av denna analys.

Vare sig Axier Equity eller någon av Axiers anställda eller frilansande analytiker äger aktier i Swede Resources. Samtliga eventuella förändringar av innehav i Swede Resources kommer att rapporteras löpande.

Nyheter

Ett samtal om guld, silver, olja och skog

Ett samtal om råvarorna guld, silver, olja och skog. Experter som ger sin syn i programmet är Daniel Karlgren, investeringschef på Captor, Rhona O’Connell, chef för marknadsanalys på Stone X och Ole Hansen råvarustrategichef på Saxo Bank.

Rhona O’Connell beskriver silver som en “askungenmetall”, en metall som ibland behandlas som industriråvara och ibland som ädelmetall. Panelen håller med om att volatiliteten är extrem och att prisrörelser ofta drivs av spekulation snarare än fundamenta. Likviditeten gör att silver snabbt stiger och lika snabbt faller.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland