Nyheter

Stureguld gräver guld i tysthet

Sedan mitten av september finns aktierna i skrotgulds- och guldhandelsföretaget Stureguld listade på Nordic MTF under akronymen SGLD MTF B.

Sedan mitten av september finns aktierna i skrotgulds- och guldhandelsföretaget Stureguld listade på Nordic MTF under akronymen SGLD MTF B.

En kort tid efter listningen släppte företaget en uppdatering kring utvecklingen under augusti månad, och meddelade att koncernens första förvärv, Guld & Juvel Invest, som ingår i koncernen från 2011-09-01 under augusti månad hade redovisat ett rörelseresultat om cirka 700 Tkr.

Även september visade enligt detta pressmeddelande på en liknande utveckling. I den rapport som Stureguld släppte i veckan avseende Q3 2011 kunde marknaden se att detta stämde, bolaget redovisade pro forma-intäkter om 11,6 Mkr, med ett rörelseresultat om cirka 1,2 Mkr för det tredje kvartalet, vilket motsvarar en rörelsemarginal på cirka 10,6 procent. Vinsten per aktie efter skatt, även denna pro forma, uppgick till 1,09 SEK vilket extrapolerat ger en vinst på 4,36 SEK vilket i sin tur ger ett p/e tal på cirka tio (10).

Intressant är att den totala balansomslutningen uppgick till knappa 12 Mkr, vilket betyder att Stureguld omsatte hela kapitalet en gång under innevarande kvartal, vilket tyder på att det är en effektiv verksamhet som bedrivs i bolaget. Än mer imponerande är denna omsättning i skenet av att företag som köper guld av privatpersoner inte får sälja detta vidare på en månad. Stureguld har löst detta genom att belåna delar av det guld som köps hos Guldfinans, som efter trettio dagar köper upp detta för affinering och nedsmältning.

Rapporten är en smula kortfattad, vi hade gärna sett att den varit betydligt mer informativ, vilket vi tror skulle ha gynnat den framtida kursutvecklingen, men vi kan emellertid konstatera att detta bolag levererar resultat, vilket det är långt ifrån alla företag på de mindre listorna som gör.

Framtidsplaner

Vi ställer oss emellertid frågan om vad Sturegulds styrelse har för planer för framtiden. En del framgår av det memorandum som föregick listningen, bland annat så vill styrelsen kunna använda den egna aktien som valuta i kommande förvärv av andra aktörer på marknaden. En annan idé är att etablera liknande verksamheter utomlands. Att köpa guld från privatpersoner är något som håller på att bli ganska vanligt i Sverige, det går knappast att öppna en dagstidning eller besöka en hemsida på Internet utan att se en eller flera annonser där denna typ av företag annonserar. Det är däremot betydligt ovanligare i till exempel Norge även om det förekommer där också.

Den höga omsättningen som återfinns i Sturegulds rapport har med stor sannolikhet haft draghjälp av den toppnotering på guldpriset om under kvartalet översteg 1.900 USD per troy ounce vilket traditionella medier kommenterade ganska frekvent vilket bör ha gjort att Stureguld och andra företag i branschen fått köpa betydande kvantiteter ädelmetaller från allmänheten. Frågan är emellertid om detta är uthålligt med en sådan omsättning? På sikt är vi dock av åsikten att guldet kommer att stiga kraftigt vilket gör att allt fler privatpersoner kommer att vilja kapitalisera på gamla smycken.

Vi är däremot inte säkra på att den som driver en verksamhet som liknar Sturegulds kommer att vilja sälja sitt bolag till Stureguld, i alla fall inte initialt. Här tror vi att det kommer att krävas en hel del arbete från Stureguld innan de kan presentera ett förvärv. Vi gör emellertid bedömningen att inlärningskurvan kommer att sjunka ganska kraftigt, både hos Stureguld och hos potentiella säljare – i alla fall om ledningen lär sig kommunicera sina mål, prognoser och framtida strategi bättre vilket kommer att resultera i en högre aktiekurs.

I dag ser vi att Stureguld – grovt räknat – handlas till ett p/e tal på cirka 10, vilket i sig inte är något extremt, det är vare sig särskilt dyrt eller billigt. Vid en försäljning av onoterade företag är priset ofta hälften av detta vilket gör att den som säljer sitt egna företag till Stureguld genast får en relativt likvid tillgång som dessutom värderas högre.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

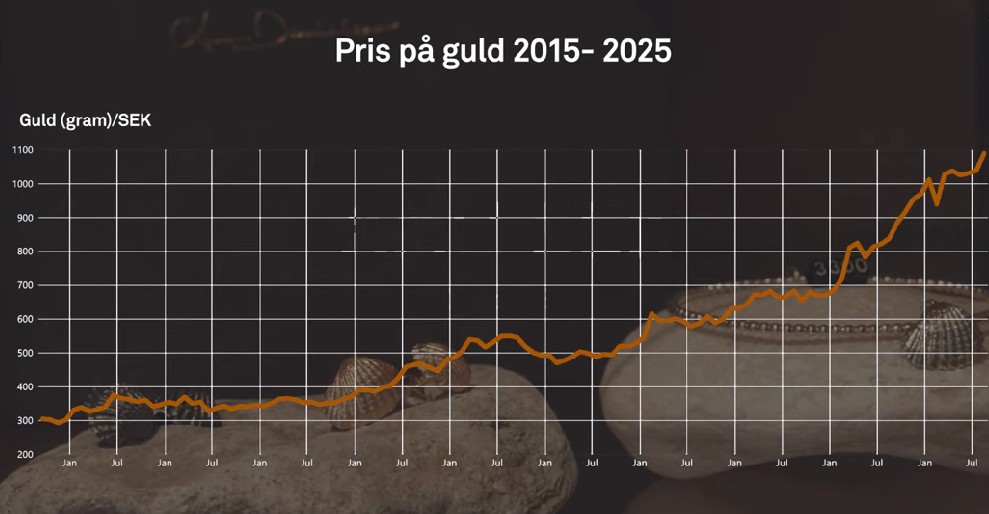

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

Nyheter

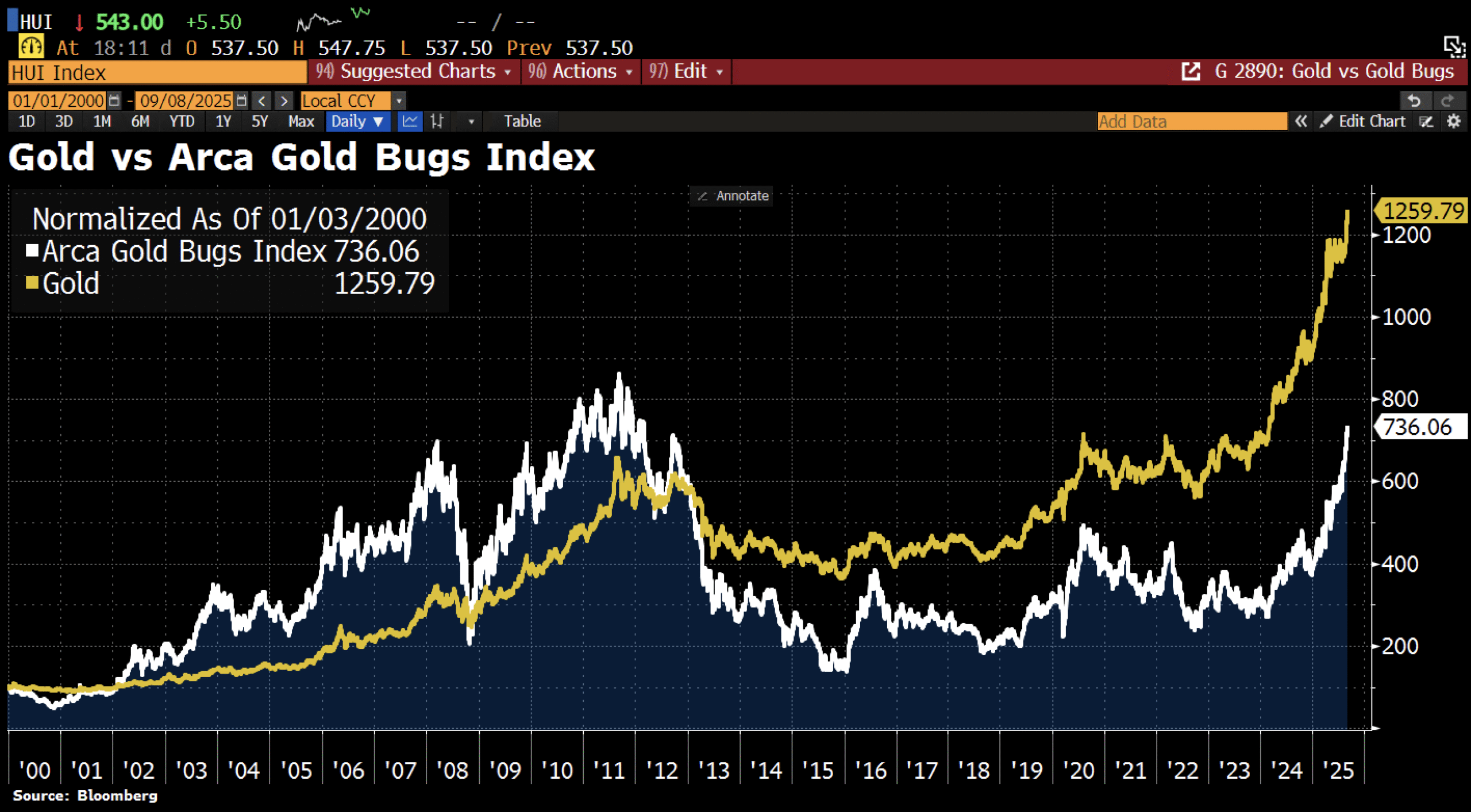

Aktier i guldbolag laggar priset på guld

Sedan år 2013 har aktierna i bolag som producerar guld inte alls hängt med prisutvecklingen på guld. I takt med att guldpriset har stigit så har avståndet bara blivit större. Detta trots att riskaptiten på aktiemarknaden i stort är högt.

I diagrammet jämförs priset på guld med Arca Gold Bugs Index, där indexet består av flera av de största guldbolagen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September