Nyheter

Att förutsäga det framtida guldpriset

Colin Fenton, chefsstrateg med ansvar för råvaror hos JP Morgan, deltog nyligen i CNBC:s “Squawk Box” där ämnet var “Guld, 2.500 USD per troy ounce”.

Programmet gav aktörerna på ädelmetallmarknaden bekräftelse på det som de själva tror, nämligen att guldpriset skall upp trots den senaste tidens nedgång på guldmarknaden.

Colin Fenton noterade emellertid ett mycket intressant samband mellan guldpriset och de ökade statliga utgifterna, och framförde en teori om att en minskning av budgetunderskottet skulle kunna komma att skicka ned guldpriset till 1.200 USD per troy ounce igen.

[quote]If we plot the price of gold against the entitlement spend in the U.S. Federal Budget, it is almost a 1:1 correspondence… /Colin Fenton, chefsstrateg med ansvar för råvaror hos JP Morgan[/quote]

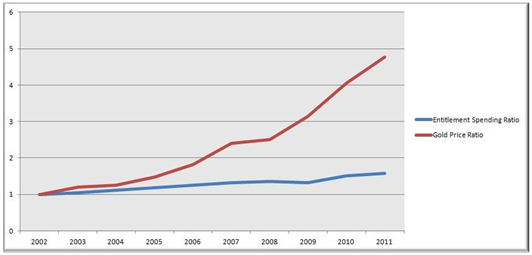

Nedanstående graf visar hur guldpriset har utvecklats de senaste tio åren i förhållande till den amerikanska statens utgifter, och som synes så förefaller det som Fentons uttalande är felaktigt, det ser inte ut som det är ett perfekt samband mellan dessa två.

Vidare hävdade Colin Fenton att det framtida guldpriset är beroende av den amerikanska senatens skuldkommitté och deras beslut. Guldpriset kan komma att utvecklas hur som helst, det kan stiga kraftigt eller falla igen, detta är beroende av dem amerikanska skuldsituationen. Om skuldkommittén ger oss ett belopp om 1.5 biljoner USD så är detta okej, men inte bra. Vad som behövs för att se ett guldpris på 2.500 USD per troy ounce är ett skuldtak om 4 biljoner USD. Sänks däremot skuldtaket så kommer guldet att krossas och falla ned till 1.200 USD per troy ounce igen. Däremot, med dagens skuldtak om 1.5 biljoner USDs kommer vi att får se ett pris om 2.500 USD per troy ounce tidigare än vad som har prognostiserats.

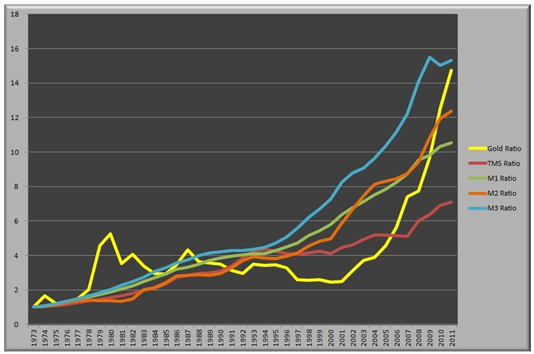

Då sambandet mellan guldpriset och utgifter inte förefaller vara korrekt så kan detta uttalande ifrågasättas. Nedanstående graf jämför guldpriset med money measures, penningpolitiska åtgärder, en metod som ofta utnyttjas av bland annat nationalekonomer. Grafen börjar 1973.

Det verkar som om sedan 1973 kan guldprisets utveckling spåras till M2 och M3 penningpolitiska åtgärder. Med andra ord verkar det finnas ett nära samband mellan olika pengaaggregat och priset på denna ädla metall på marknaden.

Det finns emellertid en viss varning i denna slutsats då det först var 1971 som guldpriset tilläts flyta fritt på marknaden. Det var då som president Nixon avslutade kopplingen mellan guldet och dollarn vilket fick till effekt att amerikanska statspapper löstes in.

Vi vet att under perioden 1913 till 1971 så ökade den amerikanska penningmängden eftersom andra länder valde att omvandla sitt guld till amerikanska dollar då de när somhelst kunde växla tillbaka detta till en fast kurs. Vi vet också att under denna period så var guldet undervärderat i förhållande till den amerikanska dollarn. Diagrammet ovan visar således hur guldet ”fångar upp” den ökade mängden pengar i de finansiella systemen. Observera, det finns diskussioner om vilket av de olika penningmängdsmåtten som faktiskt representerar den mängd användbar valuta som finns i systemet varför såväl M1, M2 och M3 har plottats i diagrammet.

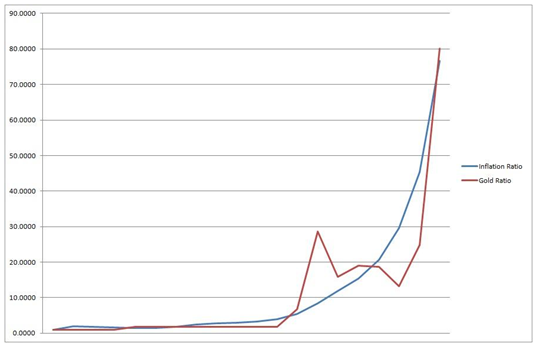

I nedanstående diagram visas inflationstakten under perioden 1913 till och med 2011, baserat på data från Minneapolis Federal Reserve.

Som synes i tabellen ovan, så har guldpriset, när det väl tilläts flyta fritt på marknaden, dragits till det inflationsjusterade värdet. Detta kan således vara en förklaring till den stora ökningen av guldpriset i den tidigare tabellen där guldpriset jämförs med olika monetära aggregat och att priset steg för att kompensera att guldet var undervärderat som en följd av USA:s prissättning.

Värt att notera är att medan guldet har utvecklats på en inflationsjusterad grund, så har vi ännu inga indikationer om det framtida guldpriset. Vi vet emellertid att guldpriset nyligen handlades till över 1.900 USD per troy ounce. Låt oss titta på vad det var som fick det att stiga så pass kraftigt.

Investerare tenderar att prissätta ädelmetaller i dag, i synnerhet guld, baserat på deras framtida förväntningar om framtida prisnivåer och aktuella ekonomiska trender. Det går således att säga att ett guldpris om 1.900 USD per troy ounce var en förväntan om en framtida prisnivå. Det går vidare att hävda att fallet i guldpriset var en effekt av att det inflationsjusterade priset inte stödde en nivå om 1.900 USD – ännu.

Inflation speglar antalet valutaenheter, till exempel i form av sedlar eller som på annat sätt gjorts tillgängliga för allmänheten som en effekt av den ökningen av den ekonomiska tillväxten i samhället. Om ekonomierna växer med 2 procent, och det valutamängden ökar med 4 procent är det rimligt att anta att vi kan se en ökning av inflationen med 2 procent när alla dessa nya pengar kommer ut på marknaden.

Under de senaste åren har emellertid inte alla nya monetära enheter, det vi i dagligt tal kallar för pengar, kommit i systemet. En stor del av dessa har stannat hos bankerna, i deras balansräkningar, hos företag och hos stater. I mars 2011 rapporterade Kina att landet hade valutareserver på 3,04 biljoner USD, och Japan har mer än en biljon USD i sin valutareserv medan en rad andra centralbanker har ytterligare biljoner i sina reserver.

Detta är emellertid endast en del eftersom de senaste räddningsaktionerna från den amerikanska staten har fyllt på kontona och valven hos de amerikanska företagen och bankerna. Tanken var att dessa företag som varit högt belånade skulle fortsätta sin expansion med samma hävstång, vilket skulle fått till effekt att den amerikanska ekonomin fick en betydande injektion vilket skulle satt fart på tillväxten. I stället valde de att i en betydande omfattning att öka på sina kassor och minska sina skulder, vilket de flesta inser är ett korrekt förfaringssätt att hantera extra kapital under sämre tider, i alla fall ur det enskilda företagets synvinkel.

Så sent som i september kunde Wall Street Journal rapportera att de amerikanska företagens kassor uppgick till två biljoner USD, en ökning med 88 miljarder (ÅTTIOÅTTA MILJARDER) sedan 2010. Wall Street Journal skriver att tidningen ser att ackumulationen av kontanter och likvida medel fortsätter i takt med att världsekonomierna stagnerar. Wall Street Journal rapporterar vidare att företagen sprider sina valutarisker och placerar en betydande del av sina kassor utomlands.

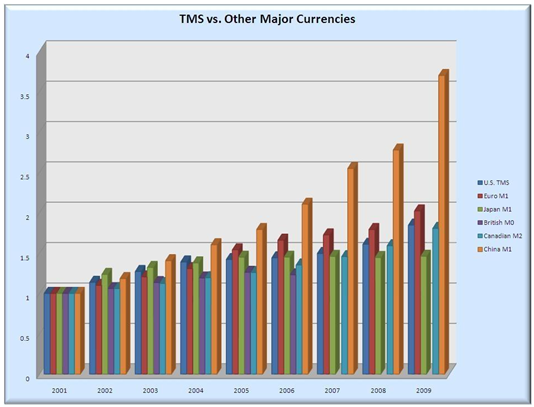

Diagrammet nedan visar hur många andra länder väljer att låta sedelpressarna gå i en ännu högre omfattning än den amerikanska centralbanken.

Vad som nu händer, eller i alla fall skulle kunna komma att hända om alla dessa dollar kom ut på marknaden samtidigt är att priset på guld kommer att explodera. Kommer dessutom alla andra så kallade FIAT-valutor ut på marknaden samtidigt – och det kommer de att göra om dollarn gör det – så kan vi räkna med att vi ser en betydande ökning av efterfrågan på guld.

Här har vi således förklaringen till att marknaden förväntar sig prisökningar på guld och inte en framtida nedgång i priset. Även om den amerikanska regeringen sparar 4 biljoner så är detta knappast mer än växelpengar i förhållande till den valuta som är i omlopp just nu.

Eftersom guldpriset är korrelerat med penningmängden och inte av statliga utgifter så kommer en blygsam minskning av den amerikanska statsskulden knappast att få några negativa effekter på guldpriset. Istället är det snarast så att investerarna kommer att köpa betydligt mer guld och på ett än mer aggressivt sätt än tidigare om guldpriset faller till 1.200 USD per troy ounce.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras