Analys

SEB – Råvarukommentarer vecka 32 2012

Sammanfattning:

Råvara Rekommendation

Råolja – Köp OLJA S

Guld – Köp BULL GULD X4 S (hög risk) eller GULD S (låg risk)

Platina – Köp PLATINA S

Silver – Kan bli intressant att köpa LONG SILVE D S eller SILVER S

Koppar – Köp KOPPAR S

Zink – Ingen rekommendation

Kaffe – Neutral, köp eventuellt KAFFE S på rekyl

Socker – Köp SHORT SOCKE A S

Vete – Köp VETE S

Majs – Köp MAJS S

Sojabönor – Köp SOJABO S

Inledning

De två senaste veckornas lugn på marknaden för jordbruksprodukter vara över. På fredag klockan 14:30 publicerar USDA sin WASDE-rapport för augusti.

I onsdags hölls ett ministermöte om matsäkerhet i Ryssland. Det sades att skörden blir 75-80 mt. Vi tror, som vi tycker, på goda grunder, att den blir mycket lägre (all spannmål i Ryssland). Det sades också att det inte finns någon anledning till exportbegränsningar. Det finns anledning att ifrågasätta det också.

Den 7 augusti tillkännagav den australiensiska centralbankschefen Glenn Stevens sin analys av Kinas ekonomi. Han sade “China’s growth has moderated to a more sustainable pace, but does not appear to be slowing further. Conditions in other parts of Asia have recovered from the effects of last year’s natural disasters, though the ongoing trend is unclear and could be dampened by the effects of slower growth outside the region.” Australien är ett land som exporterar mycket till Kina. Centralbankschefer generellt sett har tillgång till information och utbyte med andra centralbanker, i det här fallet i länder som driver råvaruefterfrågan. Detta gör uttalandet viktigt. Det stödjer också vår bild av en mjuklandning i Kina och att stimulanserna börjar ge positiv effekt.

Inflationen i Kina steg 1.8% jämfört med förra året, enligt data publicerade idag torsdag av Kinas nationella statistikbyrå. Den avtagande inflationen ger ytterligare utrymme för Kinas ledare att stimulera efterfrågan och tillväxten i landet.

Tagna tillsammans ger detta stöd för råvarumarknaden, framförallt för olja och basmetaller, och Ryssland och WASDE ger stöd för jordbruksprodukterna.

Råolja – Brent

Certifikatet OLJA S har stigit med 4% sedan förra veckobrevet. Det är något blygsammare än BULL OLJA X4 S, som stigit med 23%. Brentoljan i sig har gått upp med 6% i dollartermer, men eftersom USDSEK har backat har OLJA S inte nått upp till hela den uppgången.

Generellt är det störningar på utbudssidan snarare än efterfrågan som drivit upp priset den senaste månaden. Tillväxten är fortsatt svag. Det finns störningar på utbudssidan, där det främst är viktigt att notera:

- Produktionen i Nordsjön som redan minskat mycket förväntas justeras ned ytterligare i september till 2.3 miljoner fat/dag (jämfört med 2.9 miljoner i Q1-12)

- Det pågående embargot mot Iran

- Oroligheterna i Syrien (och andra ställen) medför ökad geopolitisk prisrisk

- Orkansäsongen i Mexikanska golfen har inletts

Men – Saudiarabien vill inte att priset ska stiga ytterligare och bedöms ha tillräcklig tillgänglig reservkapacitet för att hålla priset i schack. OPEC rapporterade idag att Irak för första gången sedan år 2002 producerade mer än 3 mbbl / dag.

När det gäller lagersituationen, och ser till USA, ser vi att Amerikanska råoljelager föll markant förra veckan -6.5och följdes upp med ytterligare än större nedgång denna vecka (-3.7 mfat). Trots det är de sammantagna lagren i USA fortsatt historiskt höga, vilket är den stora orsaken till skillnaden mellan Brent och WTI.

Vad gäller efterfrågan, noterar vi att det fortsatt saknas lösning på den europeiska skuldkrisen. En del framsteg, som senast att Tyskland ställer sig bakom ”ECB´s Bond buying plan” men i praktiken har inte mycket skett. Alltså ingen omedelbar lösning i sikte vilket dämpar marknadernas förväntningar på en återgång till god tillväxt.

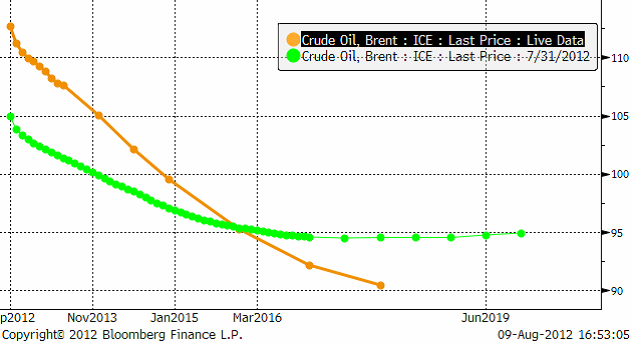

Det förefaller svårt att hålla nuvarande prisnivå i en miljö där tillväxten inte tar fart och Saudiarabien fortsatt är villig att agera mot högre pris. Sammantaget har prisuppgången har varit både snabb och kraftig. Om inte utbudsstörningarna förvärras avsevärt eller tillväxtutsikterna ökar snabbt och avsevärt så väger nedsidesrisken tyngre. För den riskvillige kan en kort position rekommenderas men se upp för om 113 bryts (ca) då man bör överväga en snabb exit då det tekniskt skulle öpnna för ytterligare väsentlig uppgång. Om man inte får marknaden med sig ned är det också extra viktigt att hålla koll på att marknaden återigen handlas med stark backwardation, vilket är mycket positivt för motsatt (long position) i en ”Bull market” men också försiktigt positivt för longs i en neutral miljö. Nedan ser vi kursdiagrammet på spotkontraktet på Brent. 90 – 100 dollar tycks Brent vara köpvärt. SEB:s prognos är 115 dollar per fat under det fjärde kvartalet i år. 115 dollar är ett tekniskt motstånd.

Råvarucertifikat får sin avkastning inte endast från stigande priser, utan också på att över tiden tillgodogöra sig rabatter på terminer i förhållande till spot. Vi ser i diagrammet nedan att terminer är billigare än spot på Brent. Som nämnt ovan, har backwardation ökat, vilket vi ser i den aktuella kurvan (orange) jämfört med för en vecka sedan (grön).

Genom att över tiden köpa billigt och sälja till spot (dyrt), samlar man på sig vinster. Råvarucertifikat gör just detta genom sin konstruktion. De hämtar sin avkastning från terminskontrakt, som ”rullas” in i längre kontrakt när tiden gjort att det gamla kontraktet är nära förfall. Att köpa t ex OLJA S, och sitta på det, kan därför ge ganska hög avkastning, även om priset på råolja väntar med att stiga.

Med det sagt, skulle det kunna komma en rekyl nedåt när nu brentoljan närmar sig 115 dollar.

Guld

GULD S är oförändrat sedan förra veckan. Ett lite högre guldpris i dollar neutraliseras av att dollarn har fallit lika mycket mot kronan. BULL GULD X4 S, som har 4 ggr hävstång på rörelser i guldpriset såsom noterat i dollar, men bara 1:1 känslighet för svagare dollar, steg med 4 % sedan förra veckan.

Guldet har stigit med 2 % den senaste veckan. Inledningsvis steg guldpriset men den något starkare dollarn bidrog till att prisökningen vi såg i början av veckan stannade av för att sedan återhämta sig igen.

Guldet fortsätter emellertid att handla över den viktiga 1600 USD nivån. Den europeiska skuldkrisen som förväntas bli långvarig och problematisk ger stöd åt efterfrågan på guld som en säker tillgång och även som diversifiering till andra tillgångslag. Fysiska guldfonder såg inflöden under veckan och världens största fysiska fond, SPDR, såg inflöden på 6 ton.

Enligt den tekniska analysen ses ingen ny riktningsdrivande information eftersom guldet sedan förra veckan fortsatt handla i och runt 55 dagars glidande medelvärde.

Ännu en gång såg vi sänkta utsikter för grekiskt kreditbetyg. Standard & Poor’s sänkte utsikterna för Greklands kreditbetyg från stabila till negativa men landet behåller betyget CCC. Landet riskerar emellertid en nedgradering om man inte lyckas få nästa utbetalning av räddningspaketet. Enligt källor inom EU kommer beslutet om nästa utbetalning på 31 mdr euro att dröja till Eurogruppens möte den 8 oktober. Stödet är en del av det räddningspaket på totalt 173 mdr euro till Grekland som beslutades i våras. Utbetalningen skulle egentligen ha skett redan i juni, men har senarelagts till följd av den försening som det grekiska valet medförde och krav på ytterligare besparingar för åren 2013 och 2014.

Eurokrisen och inte minst händelseutvecklingen i Grekland och Spanien kommer att ligga fortsatt högt på den ekonomiska nyhetsagendan. Centralbanker på båda sidor Atlanten har flaggat för nya krisåtgärder. Hittills har det varit främst ord, hot och löften medan de konkreta handlingarna varit få.

Ännu viktigare för eurons framtid är datumet den 12 september. I Tyskland kommer man att besluta om den Europeiska Stabilitetsmekanismen (ESM) är förenlig med tysk grundlag. Ett nej är inte så sannolikt då detta skulle få förödande konsekvenser, samtidigt kan ett ja med förbehåll också skapa stor osäkerhet och en försvagning av euron. Många faktorer talar för ett stabilt till något högre guldpris inom den närmsta tiden, samtidigt som en starkare dollar till följd av den europeiska krisen kan lägga sordin på

uppgången.

Guldet fick stöd av veckans statistisk från Kina där inflationen för juli föll för fjärde månaden i rad när prisökningstakten minskade till 1.8 procent jämfört med samma månad föregående år. Guldet reagerade genast positivt på förhoppningar om ökad stimulans även i Kina.

Den som är lite modig kan försöka sig på att köpa ett certifikat med hög hävstång och hög förlustrisk om priset vänder ner. Ett sådant är BULL GULD X4 S. Det ger 4 gångers utväxling på prisuppgångar (och till nackdel om priset istället faller). Den som är mindre modig och mer saktmodig kanske, kanske föredrar GULD S, vars värdeförändringar i kronor är desamma som värdeförändringen på en guldtacka i svenska kronor.

Platina

Ädelmetallen platina har fått stöd av de negativa nyheter som kommit från Sydafrika där det statliga energiföretaget Eskom planerar ett energiproduktionsbortfall på 11,5 procent. Detta ger bränsle åt rädslan att landets platinaproduktion som är oerhört energikrävande kommer att minska betydligt.

Platina används inom bilindustrin som katalysator i avgasrenare samt inom smyckeindustrin. Över 80 procent av världens platinafyndigheter finns i Sydafrika. Nedan ser vi kursdiagrammet som rört sig upp mot och nu testar den kortsiktiga motståndslinjen. Om den bryts finns nästa motstånd vid 1500 dollar.

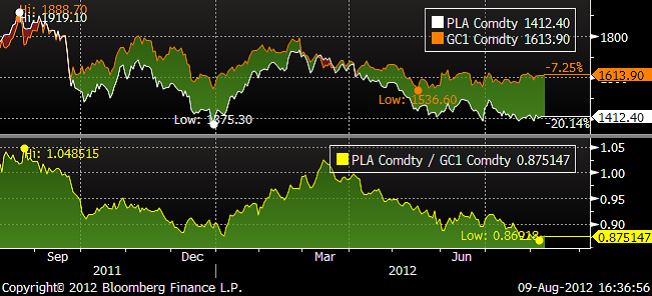

Spreaden mellan guld och platina talar för ett högre platinapris eftersom platinapriset på senare tid tappat i relation till guldet, som vi ser i nedanstående diagram. I den nedre delen ser vi PLA (palatinapriset) dividerat med GC (guldpriset). Platina ser ut att ha potential att ”slå” guld med minst 5%, kanske 10% på några månaders sikt.

Vill man ta position i platina har SEB ett certifikat utan hävstång (Hävstång = 1) som heter PLATINA S. Vi föredrar platina som placering framför guld just nu.

Silver

Silver ser ut att ha etablerat en botten på 26 dollar och ser ut att konsolidera sig inför en eventuell förestående prisuppgång. Om / när trendlinjen i diagrammet nedan bryts signalerar det att nedåttrenden är bruten . Nästa motstånd är 30 dollar. När den bryts erhålls en köpsignal. Vi tycker att man ska undvika att vara kort silver, utan istället försöka komma in på den långa sidan.

LONG SILVE D S har en hävstång på 3.25 gånger i skrivande stund. Förra veckan steg den med 11%, betydligt mer än den linjära SILVER S, som steg med bara 2%.

Koppar

Förra veckans besvikelse, efter uteblivna besked om stimulanser både från FED och ECB fick priserna på basmetaller att falla tillbaka med 2-3 %. Vändningen kom sent i fredags (3:e augusti) efter den amerikanska arbetsstatistiken. Den amerikanska ekonomin skapade 160,000 nya jobb i juli mot väntat 100 000. Det räckte för att gjuta liv i marknaden och förra veckans förlorade mark hämtades igen. Det böljar fram och tillbaka i takt med stämningsläget på de finansiella marknaderna. Basmetaller handlas mer eller mindre i sidledes trender i avvaktan på nya makroekonomiska impulser.

Tillståndet i den kinesiska ekonomin är viktigast för kopparn. Veckan bjöd på statistik i form av inflation och industriproduktion. Till helgen kommer också importstatistiken. Industriproduktionen kom in lägre än väntat på 9,2 % (9,5 % i juni) samtidigt som Inflationen sjönk för fjärde månaden i rad till 1,8 % (2,1 i juni). Produktionen växer långsammare (efterfrågetillväxten på koppar avtar sannolikt något), vilket naturligtvis är negativt, men de är nog viktigare att inflationen också sjunker. Det ger utrymme för stimulanser, just det som marknaden väntar på.

Risken finns att kopparimporten inte kommer vara så stark under juli då LME-priserna kontra Shanghai inte varit tillräckligt attraktiva. LME anses behöva komma ned till $ 7100-7200 innan kineserna köper. 3- månaderspriset ligger idag torsdag på $7542/ton (motsvarande $3,42/Lbs för Comex-kontraktet).

Med nuvarande makrosentiment lär de dock inte jaga marknaden. Som vi tidigare påpekat ser vi tekniskt sett ett stöd kring $7000. Det är osäkert vilken effekt de eventuella stimulansåtgärderna från USA och Europa kommer att ge på basmetaller. Viktigast är stimulanser i Kina och i synnerhet för kopparn, för vilken Kina inte har de geologiska förutsättningarna att blir självförsörjande. Kina är en ”kronisk” importör av kopparenheter. Därför finns det all anledning att hålla ett extra öga på kommande importsiffror.

KOPPAR S steg förra veckan med 2%. LONG KOPPA D S med hävstång 2.66 gånger, steg med 7% förra veckan. Koppar bör som sagt få stöd av den ljusare bilden av Kinas ekonomi.

Zink

Zinkpriset ligger på bottennivåer i det prisintervall som etablerats sedan 2009. Produktionskostnaden för zink ligger på dessa nivåer. I råvarumarknaden brukar man kalla detta för råvarans ”fundamentala golv”. Vi ser därför inte några stora kursfallsrisker i zink. 1800 dollar ser ut att även tekniskt vara ett stöd för priset.

Vi är positiva till zink, men inte lika mycket så som för koppar.

Förväntningarna på WASDE-rapporten

Nedan ser vi marknadens förväntningar på WASDE-statistiken som publiceras på fredag klockan 14:30 svensk tid. Alla siffror är i miljoner bushels. Marknaden kommer att fokusera på majs och sojabönor och på vilken sida siffrorna hamnar i förhållande till de väntade, kommer att avgöra åt vilket håll priserna på dessa – och vetepriset rör sig.

För jordbruksprodukterna hänvisar vi till publikationen från tidigare idag om jordbruksprodukter.

Prenumerera på SEBs nyhetsbrev om börshandlade certifikat

Hos SEB kan du fylla i dina kontaktuppgifter, så får du automatiskt SEB nyhetsbrevs med placeringsförslag och marknadskommentarer direkt i din inkorg.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen