Analys

SEB Jordbruksprodukter, 9 augusti 2012

Marknaden avvaktar fredagens WASDE-rapport. Rörelserna blir säkerligen stora på fredag. Har man positioner i terminer eller i oprissäkrat spannmål att köpa eller att sälja, ska man nog vara beredd på att agera snarast efter att rapporten släpps klockan 14:30 på fredag.

Marknaden avvaktar fredagens WASDE-rapport. Rörelserna blir säkerligen stora på fredag. Har man positioner i terminer eller i oprissäkrat spannmål att köpa eller att sälja, ska man nog vara beredd på att agera snarast efter att rapporten släpps klockan 14:30 på fredag.

Gårdagens ministermöte i Ryssland med syfte att diskutera ”food security” gav följande resultat: vice statsministern Arkady Dvokovich sade för det första att man håller fast vid sin prognos om en spannmålsskörd på 75 – 80 mt. För det andra sade han att det inte fanns någon anledning att begränsa exporten. Vi tror, på goda grunder, att skörden av spannmål totalt hamnar på högst 66 mt och motiverar detta mer i detalj nedan.

Teknisk analys av framförallt vete och majs indikerar att priset kan bryta upp efter att ha konsoliderats i två veckor. Vi anser att risken alltjämt är på uppsidan i spannmålspriserna och i oljeväxterna. De senaste två veckornas lugn tror vi får ett abrupt slut senast på fredag klockan 14:30.

Förväntningarna på WASDE-rapporten

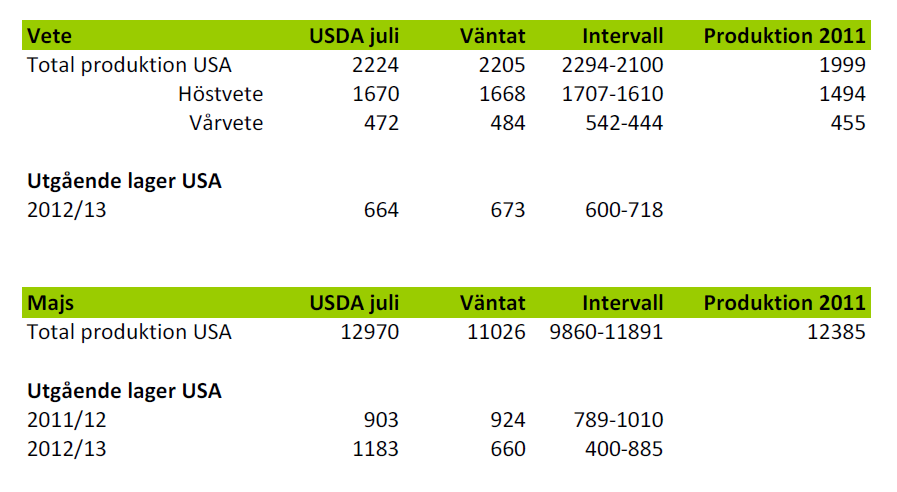

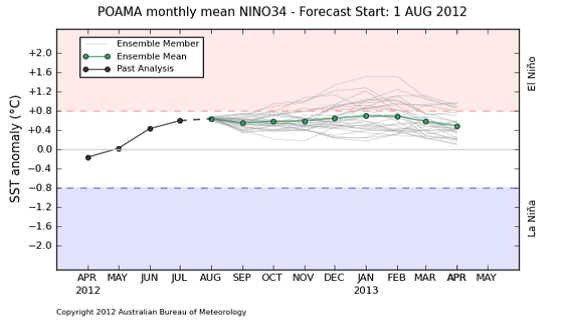

Nedan ser vi marknadens förväntningar på WASDE-statistiken som publiceras på fredag klockan 14:30 svensk tid. Alla siffror är i miljoner bushels. Marknaden kommer att fokusera på majs och sojabönor och på vilken sida siffrorna hamnar i förhållande till de väntade, kommer att avgöra åt vilket håll priserna på dessa – och vetepriset rör sig.

Odlingsväder

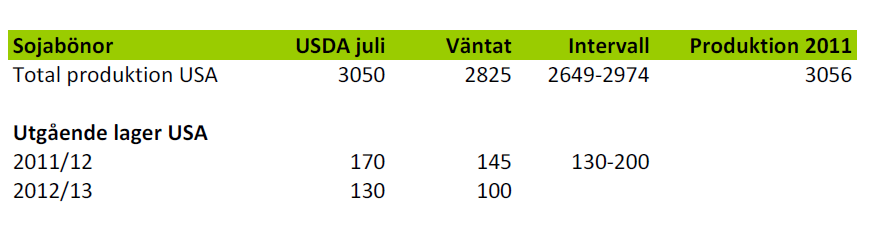

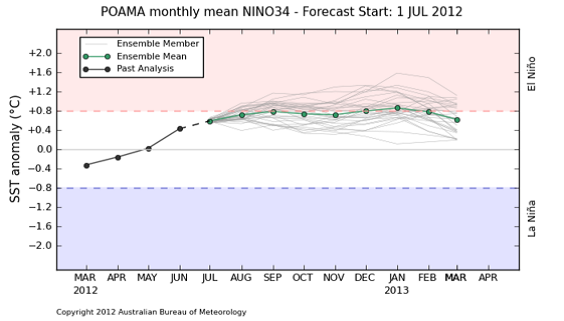

Southern Oscillation Index har tagit sig upp till neutrala förhållanden igen, men det anses vara temporärt, eftersom de flesta prognosmodeller pekar på att ENSO ska vara nära El Niño-förhållanden, dvs med SOI närmare eller lägre än -8.

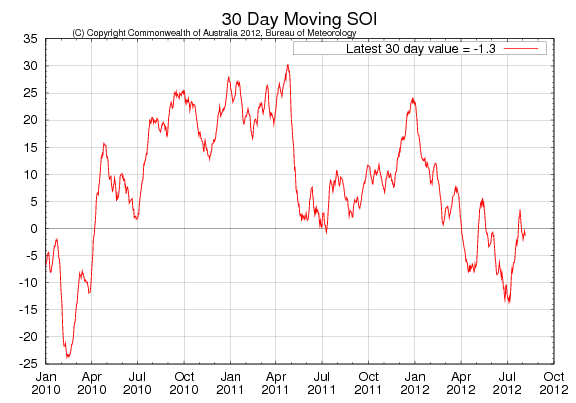

Australiensarnas prognos för ENSO pekar som vi ser nedan på att El Niño kan utveckla sig under hösten, men att det än så länge är osäkert. ENSO surfar precis på gränsen till El Niño. Nedan ser vi den allra senaste ensembleprognosen, som just publicerats.

Om vi jämför den med förra månadens ser vi att sannolikheten för El Niño har minskat något. Ingenstans framåt i tiden ligger den senaste ensembleprognosen på ”El Niño”-territorium. Det gjorde den för en månad sedan.

Vete

Ukraina har i princip skördat färdigt. I Ryssland väntas mer nederbörd. Australiens veteodlingsområden har 60%-80% mindre nederbörd än normalt och man oroar sig där för att tendensen till El Niño ska stärkas. Det motsatta gäller i Argentina. Argentina har haft riklig nederbörd, men prognosen är att det ska bli torrare efter helgen.

I Europa har det kommit in torrare väder, utom som bekant i norra Europa. Som berört ovan ledde inte gårdagens ministermöte om ”food security” i Ryssland till ett exportstopp. Men det utesluter inte att det ändå kan komma. En del menar att det är uteslutet att Ryssland inför exportstopp eftersom de nu är medlemmar i WTO. Det finns dock inte något som hindrar att Ryssland ändå inför någon typ av exportbegränsning eftersom dessa är tillåtna under vissa förhållanden och dessa bestäms av landet självt. Den som tvivlar på detta kan läsa själv på WTO:s egen hemsida.

Som nämnt ovan sade vice statsministern Arkady Dvokovich att skörden blir 75 – 80 mt. Det tror vi inte alls på. Vi tror att total spannmålsskörd hamnar på 66 mt. Per den 3 augusti låg hektarskörden 30% under förra årets. Skörden förra året uppgick till 94 mt och 0.7 x 94 = 65.8 mt. Hektarskörden i Volgaregionenväntas bli 50% lägre än förra året. Vartefter skörden flyttar sig norrut, sjunker hektarskörden. Vi kommer osökt att tänka på Winston Churchills beskrivning, som fast ständigt aktuell, passar särskilt bra här: ”I cannot forecast to you the action of Russia. It is a riddle, wrapped in a mystery, inside an enigma; but perhaps there is a key. That key is Russian national interest.”

Vi vet inte, men vi gissar att Ryssland kommer att införa någon slags exportbegränsning för att få det här att gå ihop. Det är den enda logiska slutsatsen. Detta kommer att trycka upp priserna ännu mer. Förra veckans nyhet om att den amerikanske jordbruksattachén i Kina uppskattade att Kinas veteskörd skulle bli 8 mt lägre än USDA estimerade i juli gick spårlöst förbi i marknaden.

Frankrikes jordbruksdepartement höjde skördeestimatet till 36.7 mt (+0.8 mt). Det är 2.7 mt mer än förra året.

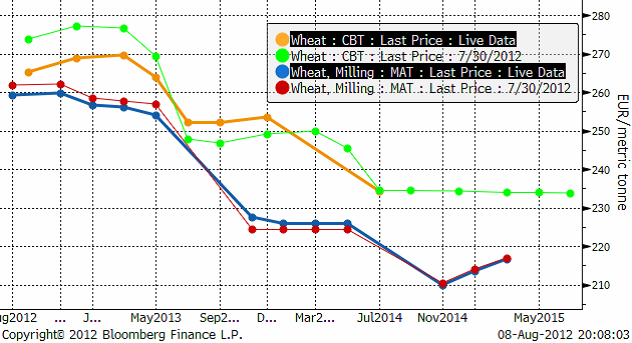

Matifvetet med novemberleverans har format en ”bullish” triangel. Triangeln bildas av att topparna sjunker och bottnarna stiger. Efter den här typen av prisuppgångar som har varit brukar en triangelformation vara en konsolideringfas inför en ny våg av prisuppgångar. Mot bakgrund för det första av risken för en dålig rapport från WASDE på fredag och Rysslands av allt att döma falska uppgifter om hur stor skörden väntas bli i landet, pekar det mesta väsentliga fundamentala informationen vi har, i samma riktning som den tekniska analysen. Vi är inte tvärsäkra, och det är bäst att avvakta och se och sedan försöka vara bland de första som agerar, men det mesta tyder på att priset kommer att fortsätta uppåt.

Nedan ser vi Chicagovetet med leverans i december. Vi ser samma triangelformation, som är bullish, i det här diagrammet.

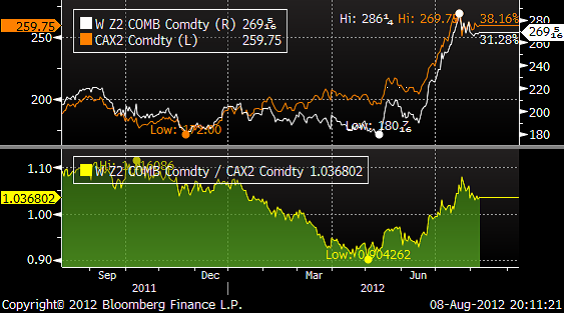

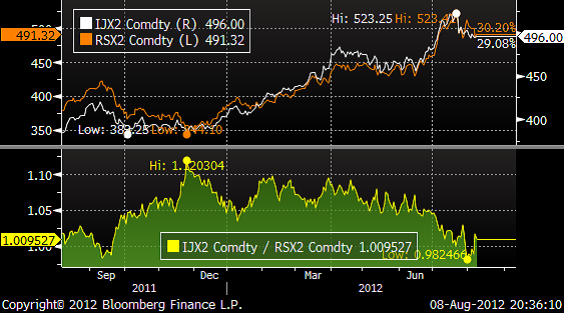

Nedan ser vi prisskillnaden mellan Chicagovete med decemberleverans och Matifs novemberkontrakt. Chicagovetet är omräknat till euro per ton. I den nedre delen av diagrammet ser du kvoten mellan Chicago och Matif. Vi ser att Chicago dragit ifrån Matif och att premien just nu är 3.68%. I början på maj var Chicagos decemberkontrakt 10% billigare än Matif. Detta gör att det finns en potential för Matif att gå upp i pris, bara för att komma ikapp. Ett ryskt exportstopp skulle se till att detta hände.

Nedan ser vi hur terminspriserna på Matif och Chicago förändrats den senaste veckan. Backwardation är kraftigare på Matif än i Chicago. Allt annat lika, om man vill prissäkra, får man högre pris på Chicagobörsen. Vill man köpa terminskontrakt med leverans 2013 eller 2014 bör man göra det i Matifkontrakten. Eventuellt kan det vara intressant att handla dem mot varandra.

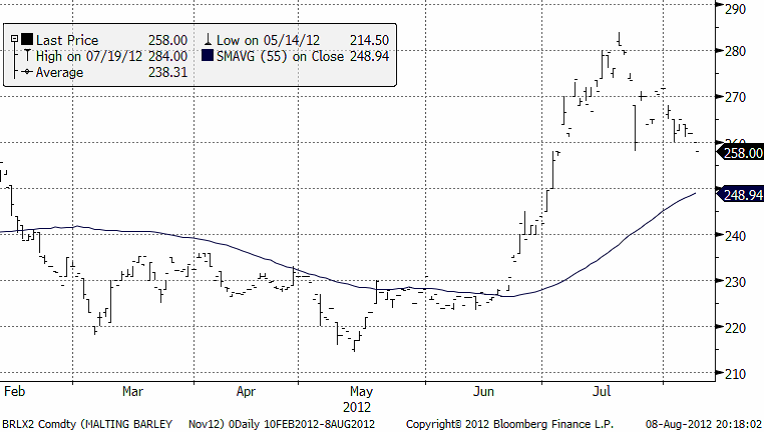

Maltkorn

Novemberkontraktet på maltkorn ligger i en nedgångsfas som har stora likheter med vad som i efterhand ofta identifieras som en rekyl inför en ny, kraftig prisuppgång.

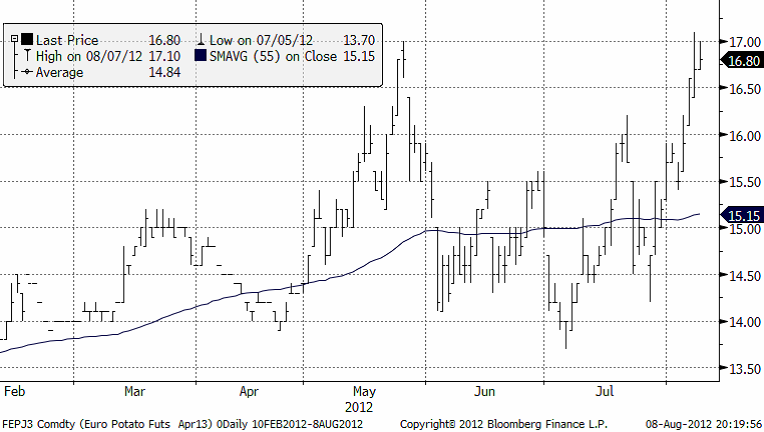

Potatis

Potatispriset för leverans nästa år har gått upp över 16 euro och tangerar högstanoteringen 17 euro per deciton. Vi skrev förra veckan om intervallet 14 – 16. Att priset nu gått till 17 innebär ändå inte att intervallet är överspelat. Men skulle priset orka gå över 17 euro är intervallet brutet. Det är ett svårt läge nu, när spannmålsmarknaden ser så ”bullish” ut och minst två avgörande besked kan komma inom kort:

WASDE på fredag och när som helst, ett ryskt exportstopp. Om vi inte visste detta, skulle vi tro att priset skulle vända ner på potatis från de här nivåerna.

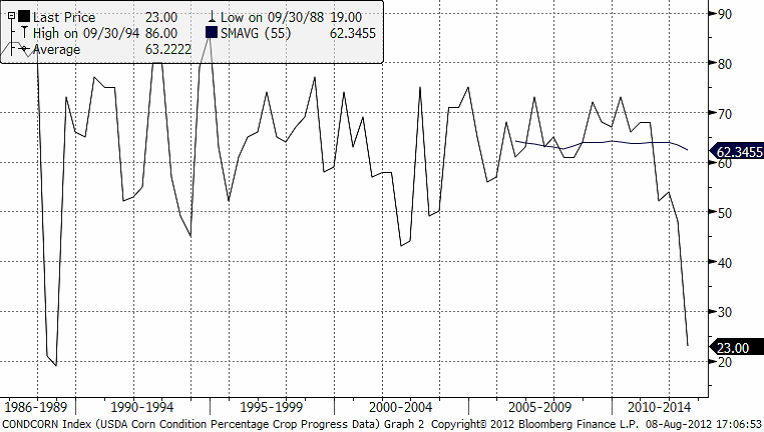

Majs

Lättare regn förekommer i mellanvästern, men detta är sannolikt för lite och för sent. Det torra vädret väntas bestå kanske så länge som mot slutet av augusti. Nederbörd har ökat över Ukraina och Ryssland. Det kanske gör någon nytta i Ryssland, men i Ukraina är det för sent. Måndagens crop ratings visade att majs i good / excellent condition minskat 1% till 23%. Poor condition till very poor condition ökade med 2% till 25%. Nedan ser vi ett diagram som visar good/excellent condition sedan 1986. För 24 år sedan, år 1988 låg andelen prima majs på 18%. Annars ser vi att det är ovanligt dåligt i år.

USDA väntas sänka sitt estimat för amerikansk skörd. USDA har också en tendens att inte pytsa ut alla dåliga nyheter samtidigt. Dåliga siffror brukar följas av mer av samma sak, fram till den slutliga siffran i januari. Priset på decembermajs har även den senaste veckan rört sig ”sidledes”. Marknaden är helt klart trött. Alla väntar på fredagens WASDE-rapport. När den kommer blir det säkert nytt liv i marknaden. Och då troligen uppåt.

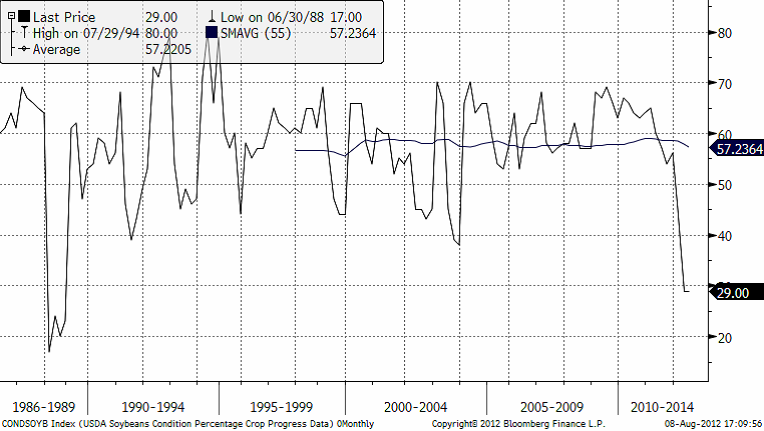

Sojabönor

Det är små förändringar avseende vädret i de delar av USA där sojabönor odlas. Lättare regn väntas i delar av mellanvästern, men prognoserna visar att det kommer att vara ganska torrt ända fram till slutet av månaden. I Indien har nederbörden ökat, framförallt i de torkdrabbade nordvästra delstaterna.

Osäkerheten inför fredagens WASDE-rapport är stor. Marknadens uppfattning om avkastning per acre i USA varierar mellan 35.8 och 39.5 bushels per acre. Skördad areal varierar varierar också mellan 74 och 75.5 miljoner acres. USDA har en tendens att (fortsätta) sänka avkastningsestimaten fram till dess de publicerar den slutliga siffran i januari.

Crop condition som publicerades i måndags låg kvar oförändrat på 29% good/excellent från veckan innan. Däremot ökade andelen i poor/very poor condition med 2%. Som vi ser i diagrammet nedan får vi gå tillbaka till 1988 för att hitta en lägre nivå än 29% i good/excellent condition. Då nåddes som lägst 17%.

En rekordskörd väntas från Sydamerika nästa år, men fram till dess ska världen hushålla med USA:s skörd. Sydamerikas produktion gynnas av att ENSO, som vi sett ovan ligger nära (eller går helt in i El Niño). Detta innebär riklig nederbörd i Sydamerika. Senaste siffran på hur stor andel som brasilianska bönder redan sålt av kommande skörd är 41%. Den låg på 10% samma tid förra året. Malaysia har höjt exportkvoten för palmolja som kan exporteras skattefritt. Lagren av palmolja har vuxit i landet. Kina har fortsatt att sälja av sina stora lager och har ett importbehov om uppskattningsvis 60 mt av 2012/13 års skörd. Brasilien har exporterat 4.1 mt i juli och bör nu ha endast 4.5 mt kvar att exportera; om man utgår från Abioves estimat om en möjlig export på 31.1 mt. USA har i princip inga gamla sojabönor kvar, så hur Kina tänker lösa det här problemet ska bli intressant att se. Nedan ser vi kursdiagrammet på sojabönor med leverans i november. Den uppåtgående trendlinjen har precis brutits. Stöd finns nu på 1536 cent. Underifrån kommer också 55-dagars glidande medelvärde, som ibland sammanfaller med tekniska stöd. Sojabönor ser ur teknisk synvinkel inte lika ”bullish” ut som vete och majs.

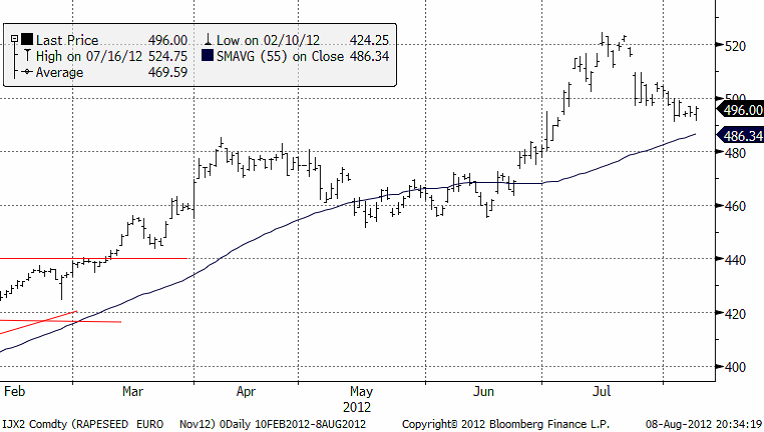

Raps

Priset på novemberterminen befinner sig alltjämt i en obruten uppåtgående trend. 500 som var ett starkt stöd, bröts dock, men 480 euro är ett annat starkt stöd.

Nedan ser vi kvoten mellan ICE (Canada) Canola (november) och Matif-rapsen. Canolapriset har räknats om till euro per ton.

Vi ser att Matif-rapsen fallit i pris i relation till canolan. I slutet av förra året var premien över 10% för Matif. Nu ligger Matif på par med Canola och har till och med handlats till rabatt i början av augusti. Med tanke på att rapsen noteras i euro, som är svag, kan man tänka sig högre priser (i euro) framöver.

Gris

Decemberkontraktet på lean hogs har brutit ner och befinner sig nu i sjunkande trend.

Mjölk

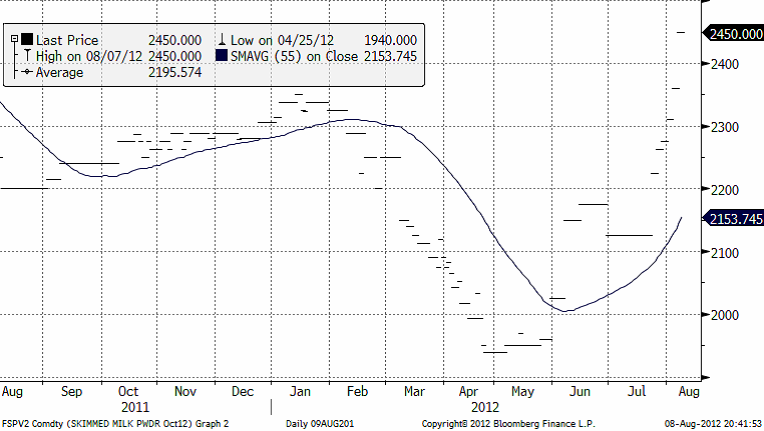

Priset på mjölkpulver i Nordeuropa har fortsatt att stiga kraftigt den senaste veckan. Förra veckan låg priset på Eurex i spotkontraktet på 2275 euro per ton. Nu har priset gått upp till 2450, vilket är närmare +8% på en vecka.

På den amerikanska börsen, där torkan som drabbat foderproduktionen är mycket allvarligare än i Europa, har priset rusat. Nedan ser vi decemberkontraktet. Konsolideringsfasen (en triangel) vid 19 cent per pund, har brutits. Kanske 20 cent kan noteras inom kort?

Socker

Priset på socker bröt stödet och föll från 22 ner till 21 i skrivande stund. 20 cent per pund är ett tekniskt stöd. Vi tror att priset ska ner och testa den nivån, kanske rentav bottennoteringen från juni på 18.86 cent.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Fundamentals trump geopolitical tensions

Throughout this week, the Brent Crude price has experienced a decline of USD 3 per barrel, despite ongoing turmoil in the Middle East. Price fluctuations have ranged from highs of USD 91 per barrel at the beginning of the week to lows of USD 87 per barrel as of yesterday evening.

Following the release of yesterday’s US inventory report, Brent Crude once again demonstrated resilience against broader macroeconomic concerns, instead focusing on underlying market fundamentals.

Nevertheless, the recent drop in prices may come as somewhat surprising given the array of conflicting signals observed. Despite an increase in US inventories—a typically bearish indicator—we’ve also witnessed escalating tensions in the Middle East, coupled with the reinstatement of US sanctions on Venezuela. Furthermore, there are indications of impending sanctions on Iran in response to the recent attack on Israel.

Treasury Secretary Janet Yellen has indicated that new sanctions targeting Iran, particularly aimed at restricting its oil exports, could be announced as early as this week. As previously highlighted, we maintain the view that Iran’s oil exports remain vulnerable even without further escalation of the conflict. It appears that Israel is exerting pressure on its ally, the US, to impose stricter sanctions on Iran, an action that is unfolding before our eyes.

Iran’s current oil production stands at close to 3.2 million barrels per day. Considering additional condensate production of about 0.8 million barrels per day and subtracting domestic demand of roughly 1.8 million barrels per day, the net export of Iranian crude and condensate is approximately 2.2 million barrels per day.

However, the uncertainty surrounding the enforcement of such sanctions casts doubt on the likelihood of a complete ending of Iranian exports. Approximately 80% of Iran’s exports are directed to independent refineries in China, suggesting that US sanctions may have limited efficacy unless China complies. The prospect of China resisting US pressure on its oil imports from Iran poses a significant challenge to US sanctions enforcement efforts.

Furthermore, any shortfall resulting from sanctions could potentially be offset by other OPEC nations with spare capacity. Saudi Arabia and the UAE, for instance, can collectively produce an additional almost 3 million barrels of oil per day, although this remains a contingency measure.

In addition to developments related to Iran, the Biden administration has re-imposed restrictions on Venezuelan oil, marking the end of a six-month reprieve. This move is expected to impact flows from the South American nation.

Meanwhile, US crude inventories (excluding SPR holdings) surged by 2.7 million barrels last week (page 11 attached), reaching their highest level since June of last year. This increase coincided with a decline in measures of fuel demand (page 14 attached), underscoring a slightly weaker US market.

In summary, while geopolitical tensions persist and new rounds of sanctions are imposed, our market outlook remains intact. We maintain our forecast of an average Brent Crude price of USD 85 per barrel for the year 2024. In the short term, however, prices are expected to hover around the USD 90 per barrel mark as they navigate through geopolitical uncertainties and fundamental factors.

Analys

Brace for Covert Conflict

In the past two trading days, Brent Crude prices have fluctuated between highs of USD 92.2 per barrel and lows of USD 88.7 per barrel. Despite escalation tensions in the Middle East, oil prices have remained relatively stable over the past 24 hours. The recent barrage of rockets and drones in the region hasn’t significantly affected market sentiment regarding potential disruptions to oil supply. The key concern now is how Israel will respond: will it choose a strong retaliation to assert deterrence, risking wider regional instability, or will it revert to targeted strikes on Iran’s proxies in Lebanon, Syria, Yemen, and Iraq? While it’s too early to predict, one thing is clear: brace for increased volatility, uncertainty, and speculation.

Amidst these developments, the market continues to focus on current fundamentals rather than unfolding geopolitical risks. Despite Iran’s recent attack on Israel, oil prices have slid, reflecting a sideways or slightly bearish sentiment. This morning, oil prices stand at USD 90 per barrel, down 2.5% from Friday’s highs.

The attack

Iran’s launch of over 300 rockets and drones toward Israel marks the first direct assault from Iranian territory since 1991. However, the attack, announced well in advance, resulted in minimal damage as Israeli and allied forces intercepted nearly all projectiles. Hence, the damage inflicted was limited. The incident has prompted US President Joe Biden to urge Israel to exercise restraint, as part of broader efforts to de-escalate tensions in the Middle East.

Israel’s response remains uncertain as its war cabinet deliberates on potential courses of action. While the necessity of a response is acknowledged, the timing and magnitude remain undecided.

The attack was allegedly in retaliation for an Israeli airstrike on Iran’s consulate in Damascus, resulting in significant casualties, including a senior leader in the Islamic Revolutionary Guard Corps’ elite Quds Force. It’s notable that this marks the first direct targeting of Israel from Iranian territory, setting the stage for heightened tensions between the two nations.

Despite the scale of the attack, the vast majority of Iranian projectiles were intercepted before reaching Israeli territory. However, a small number did land, causing minor damage to a military base in the southern region.

President Biden swiftly condemned Iran’s actions and pledged to coordinate a diplomatic response with leaders from the G7 nations. The US military’s rapid repositioning of assets in the region underscores the seriousness of the situation.

Iran’s willingness to escalate tensions further depends on Israel’s response, as indicated by General Mohammad Bagheri, chief of staff of the Iranian armed forces. Meanwhile, speculation about a retaliatory attack from Israel persists.

Looking ahead, key questions remain unanswered. Will Iran launch additional attacks? How will Israel respond, and what implications will it have for the region? Moreover, how will Iran’s allies react to the escalating tensions?

Given the potential for a full-scale war between Iran and Israel, concerns about its impact on global energy markets are growing. Both the United States and China have strong incentives to reduce tensions in the region, given the destabilizing effects of a regional conflict.

Our view in conclusion

The recent escalation between Iran and Israel underscores the delicate balance of power in the volatile Middle East. With tensions reaching unprecedented levels and the specter of further escalation looming, the potential for a full-blown conflict cannot be understated. The ramifications of such a scenario would be far-reaching and could have significant implications for regional stability and global security.

Turning to the oil market, there has been much speculation about the possibility of a full-scale blockade of the Strait of Hormuz in the event of further escalation. However, at present, such a scenario remains highly speculative. Nonetheless, it is crucial to note that Iran’s oil production and exports remain at risk even without further escalation. Currently producing close to 3.2 million barrels per day, Iran has significantly increased its production from mid-2020 levels of 1.9 million barrels per day.

In response to the recent attack, Israel may exert pressure on its ally, the US, to impose stricter sanctions on Iran. The enforcement of such sanctions, particularly on Iranian oil exports, could result in a loss of anywhere between 0.5 million to 1 million barrels per day of oil supply. This would likely keep the oil market in deficit for the remainder of the year, contradicting the Biden administration’s wish to maintain oil and gasoline prices at sustainable levels ahead of the election. While other OPEC nations have spare capacity, utilizing it would tighten the global oil market even further. Saudi Arabia and the UAE, for example, could collectively produce an additional almost 3 million barrels of oil per day if necessary.

Furthermore, both Iran and the US have expressed a desire to prevent further escalation. However, much depends on Israel’s response to the recent barrage of rockets. While Israel has historically refrained from responding violently to attacks (1991), the situation remains fluid. If Israel chooses not to respond forcefully, the US may be compelled to promise stronger enforcement of sanctions on Iranian oil exports. Consequently, Iranian oil exports are at risk, regardless of whether a wider confrontation ensues in the Middle East.

Analyzing the potential impact, approximately 2.2 million barrels per day of net Iranian crude and condensate exports could be at risk, factoring in Iranian domestic demand and condensate production. The effectiveness of US sanctions enforcement, however, remains uncertain, especially considering China’s stance on Iranian oil imports.

Despite these uncertainties, the market outlook remains cautiously optimistic for now, with Brent Crude expected to hover around the USD 90 per barrel mark in the near term. Navigating through geopolitical tensions and fundamental factors, the oil market continues to adapt to evolving conflicts in the Middle East and beyond.

Analys

OPEC+ won’t kill the goose that lays the golden egg

Lots of talk about an increasingly tight oil market. And yes, the oil price will move higher as a result of this and most likely move towards USD 100/b. Tensions and flareups in the Middle East is little threat to oil supply and will be more like catalysts driving the oil price higher on the back of a fundamentally bullish market. I.e. flareups will be more like releasing factors. But OPEC+ will for sure produce more if needed as it has no interest in killing the goose (global economy) that lays the golden egg (oil demand growth). We’ll probably get verbal intervention by OPEC+ with ”.. more supply in H2” quite quickly when oil price moves closer to USD 100/b and that will likely subdue the bullishness. OPEC+ in full control of the oil market probably means an oil price ranging from USD 70/b to USD 100/b with an average of around USD 85/b. Just like last year.

Brent crude continues to trade around USD 90/b awaiting catalysts like further inventory declines or Mid East flareups. Brent crude ydy traded in a range of USD 88.78 – 91.1/b before settling at USD 90.38/b. Trading activity ydy seems like it was much about getting comfortable with 90-level. Is it too high? Is there still more upside etc. But in the end it settled above the 90-line. This morning it has traded consistently above the line without making any kind of great leap higher.

Netanyahu made it clear that Rafah will be attacked. Israel ydy pulled some troops out of Khan Younis in Gaza and that calmed nerves in the region a tiny bit. But it seems to be all about tactical preparations rather than an indication of a defuse of the situation. Ydy evening Benjamin Netanyahu in Israel made it clear that a date for an assault on Rafah indeed has been set despite Biden’s efforts to prevent him doing so. Article in FT on this today. So tension in Israel/Gaza looks set to rise in not too long. The market is also still awaiting Iran’s response to the bombing of its consulate in Damascus one week ago. There is of course no oil production in Israel/Gaza and not much in Syria, Lebanon or Yemen either. The effects on the oil market from tensions and flareups in these countries are first and foremost that they work as catalysts for the oil price to move higher in an oil market which is fundamentally bullish. Deficit and falling oil inventories is the fundamental reason for why the oil price is moving higher and for why it is at USD 90/b today. There is also the long connecting string of:

[Iran-Iraq-Syria/Yemen/Lebanon/Gaza – Israel – US]

which creates a remote risk that oil supply in the Middle East potentially could be at risk in the end when turmoil is flaring in the middle of this connecting string. This always creates discomfort in the oil market. But we see little risk premium for a scenario where oil supply is really hurt in the end as neither Iran nor the US wants to end up in such a situation.

Tight market but OPEC+ will for sure produce more if needed to prevent global economy getting hurt. There is increasing talk about the oil market getting very tight in H2-24 and that the oil price could shoot higher unless OPEC+ is producing more. But of course OPEC+ will indeed produce more. The health of the global economy is essential for OPEC+. Healthy oil demand growth is like the goose that lays the golden egg for them. In no way do they want to kill it with too high oil prices. Brent crude averaged USD 82.2/b last year with a high of USD 98/b. So far this year it has averaged USD 82.6/b. SEB’s forecast is USD 85/b for the average year with a high of USD 100/b. We think that a repetition of last year with respect to oil prices is great for OPEC+ and fully acceptable for the global economy and thus will not hinder a solid oil demand growth which OPEC+ needs. Nothing would make OPEC+ more happy than to produce at a normal level and still being able to get USD 85/b. Brent crude will head yet higher because OPEC+ continues to hold back supply Q2-24 resulting in declining inventories and thus higher prices. But when the oil price is nearing USD 100/b we expect verbal intervention from the group with statements like ”… more supply in H2-24” and that will probably dampen bullish prices.

Not only does OPEC+ want to produce at a normal level. It also needs to produce at a normal level. Because at some point in time in the future there will be a situation sooner or later where they will have to cut again. And unless they are back to normal production at that time they won’t be in a position to cut again.

So OPEC+ won’t kill the goose that lays the golden egg. They won’t allow the oil price to stay too high for too long. I.e. USD 100/b or higher. They will produce more in H2-24 if needed to prevent too high oil prices and they have the reserve capacity to do it.

Data today: US monthly oil market report (STEO) with forecast for US crude and liquids production at 18:00 CET

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMichel Rufli om trenderna som får guldpriset att stiga

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld toppar 2200 USD per uns

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKaffepriserna stiger på lågt utbud och stark efterfrågan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier