Analys

SEB – Råvarukommentarer vecka 32 2012

Sammanfattning:

Råvara Rekommendation

Råolja – Köp OLJA S

Guld – Köp BULL GULD X4 S (hög risk) eller GULD S (låg risk)

Platina – Köp PLATINA S

Silver – Kan bli intressant att köpa LONG SILVE D S eller SILVER S

Koppar – Köp KOPPAR S

Zink – Ingen rekommendation

Kaffe – Neutral, köp eventuellt KAFFE S på rekyl

Socker – Köp SHORT SOCKE A S

Vete – Köp VETE S

Majs – Köp MAJS S

Sojabönor – Köp SOJABO S

Inledning

De två senaste veckornas lugn på marknaden för jordbruksprodukter vara över. På fredag klockan 14:30 publicerar USDA sin WASDE-rapport för augusti.

I onsdags hölls ett ministermöte om matsäkerhet i Ryssland. Det sades att skörden blir 75-80 mt. Vi tror, som vi tycker, på goda grunder, att den blir mycket lägre (all spannmål i Ryssland). Det sades också att det inte finns någon anledning till exportbegränsningar. Det finns anledning att ifrågasätta det också.

Den 7 augusti tillkännagav den australiensiska centralbankschefen Glenn Stevens sin analys av Kinas ekonomi. Han sade “China’s growth has moderated to a more sustainable pace, but does not appear to be slowing further. Conditions in other parts of Asia have recovered from the effects of last year’s natural disasters, though the ongoing trend is unclear and could be dampened by the effects of slower growth outside the region.” Australien är ett land som exporterar mycket till Kina. Centralbankschefer generellt sett har tillgång till information och utbyte med andra centralbanker, i det här fallet i länder som driver råvaruefterfrågan. Detta gör uttalandet viktigt. Det stödjer också vår bild av en mjuklandning i Kina och att stimulanserna börjar ge positiv effekt.

Inflationen i Kina steg 1.8% jämfört med förra året, enligt data publicerade idag torsdag av Kinas nationella statistikbyrå. Den avtagande inflationen ger ytterligare utrymme för Kinas ledare att stimulera efterfrågan och tillväxten i landet.

Tagna tillsammans ger detta stöd för råvarumarknaden, framförallt för olja och basmetaller, och Ryssland och WASDE ger stöd för jordbruksprodukterna.

Råolja – Brent

Certifikatet OLJA S har stigit med 4% sedan förra veckobrevet. Det är något blygsammare än BULL OLJA X4 S, som stigit med 23%. Brentoljan i sig har gått upp med 6% i dollartermer, men eftersom USDSEK har backat har OLJA S inte nått upp till hela den uppgången.

Generellt är det störningar på utbudssidan snarare än efterfrågan som drivit upp priset den senaste månaden. Tillväxten är fortsatt svag. Det finns störningar på utbudssidan, där det främst är viktigt att notera:

- Produktionen i Nordsjön som redan minskat mycket förväntas justeras ned ytterligare i september till 2.3 miljoner fat/dag (jämfört med 2.9 miljoner i Q1-12)

- Det pågående embargot mot Iran

- Oroligheterna i Syrien (och andra ställen) medför ökad geopolitisk prisrisk

- Orkansäsongen i Mexikanska golfen har inletts

Men – Saudiarabien vill inte att priset ska stiga ytterligare och bedöms ha tillräcklig tillgänglig reservkapacitet för att hålla priset i schack. OPEC rapporterade idag att Irak för första gången sedan år 2002 producerade mer än 3 mbbl / dag.

När det gäller lagersituationen, och ser till USA, ser vi att Amerikanska råoljelager föll markant förra veckan -6.5och följdes upp med ytterligare än större nedgång denna vecka (-3.7 mfat). Trots det är de sammantagna lagren i USA fortsatt historiskt höga, vilket är den stora orsaken till skillnaden mellan Brent och WTI.

Vad gäller efterfrågan, noterar vi att det fortsatt saknas lösning på den europeiska skuldkrisen. En del framsteg, som senast att Tyskland ställer sig bakom ”ECB´s Bond buying plan” men i praktiken har inte mycket skett. Alltså ingen omedelbar lösning i sikte vilket dämpar marknadernas förväntningar på en återgång till god tillväxt.

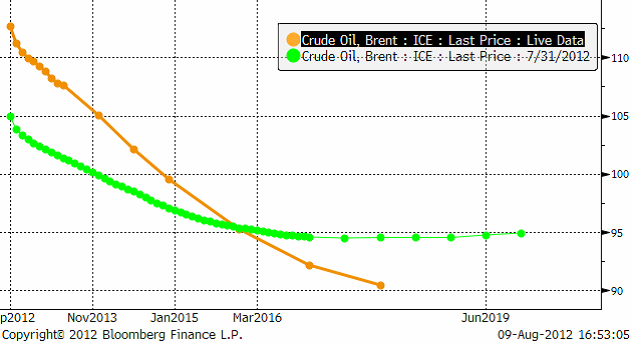

Det förefaller svårt att hålla nuvarande prisnivå i en miljö där tillväxten inte tar fart och Saudiarabien fortsatt är villig att agera mot högre pris. Sammantaget har prisuppgången har varit både snabb och kraftig. Om inte utbudsstörningarna förvärras avsevärt eller tillväxtutsikterna ökar snabbt och avsevärt så väger nedsidesrisken tyngre. För den riskvillige kan en kort position rekommenderas men se upp för om 113 bryts (ca) då man bör överväga en snabb exit då det tekniskt skulle öpnna för ytterligare väsentlig uppgång. Om man inte får marknaden med sig ned är det också extra viktigt att hålla koll på att marknaden återigen handlas med stark backwardation, vilket är mycket positivt för motsatt (long position) i en ”Bull market” men också försiktigt positivt för longs i en neutral miljö. Nedan ser vi kursdiagrammet på spotkontraktet på Brent. 90 – 100 dollar tycks Brent vara köpvärt. SEB:s prognos är 115 dollar per fat under det fjärde kvartalet i år. 115 dollar är ett tekniskt motstånd.

Råvarucertifikat får sin avkastning inte endast från stigande priser, utan också på att över tiden tillgodogöra sig rabatter på terminer i förhållande till spot. Vi ser i diagrammet nedan att terminer är billigare än spot på Brent. Som nämnt ovan, har backwardation ökat, vilket vi ser i den aktuella kurvan (orange) jämfört med för en vecka sedan (grön).

Genom att över tiden köpa billigt och sälja till spot (dyrt), samlar man på sig vinster. Råvarucertifikat gör just detta genom sin konstruktion. De hämtar sin avkastning från terminskontrakt, som ”rullas” in i längre kontrakt när tiden gjort att det gamla kontraktet är nära förfall. Att köpa t ex OLJA S, och sitta på det, kan därför ge ganska hög avkastning, även om priset på råolja väntar med att stiga.

Med det sagt, skulle det kunna komma en rekyl nedåt när nu brentoljan närmar sig 115 dollar.

Guld

GULD S är oförändrat sedan förra veckan. Ett lite högre guldpris i dollar neutraliseras av att dollarn har fallit lika mycket mot kronan. BULL GULD X4 S, som har 4 ggr hävstång på rörelser i guldpriset såsom noterat i dollar, men bara 1:1 känslighet för svagare dollar, steg med 4 % sedan förra veckan.

Guldet har stigit med 2 % den senaste veckan. Inledningsvis steg guldpriset men den något starkare dollarn bidrog till att prisökningen vi såg i början av veckan stannade av för att sedan återhämta sig igen.

Guldet fortsätter emellertid att handla över den viktiga 1600 USD nivån. Den europeiska skuldkrisen som förväntas bli långvarig och problematisk ger stöd åt efterfrågan på guld som en säker tillgång och även som diversifiering till andra tillgångslag. Fysiska guldfonder såg inflöden under veckan och världens största fysiska fond, SPDR, såg inflöden på 6 ton.

Enligt den tekniska analysen ses ingen ny riktningsdrivande information eftersom guldet sedan förra veckan fortsatt handla i och runt 55 dagars glidande medelvärde.

Ännu en gång såg vi sänkta utsikter för grekiskt kreditbetyg. Standard & Poor’s sänkte utsikterna för Greklands kreditbetyg från stabila till negativa men landet behåller betyget CCC. Landet riskerar emellertid en nedgradering om man inte lyckas få nästa utbetalning av räddningspaketet. Enligt källor inom EU kommer beslutet om nästa utbetalning på 31 mdr euro att dröja till Eurogruppens möte den 8 oktober. Stödet är en del av det räddningspaket på totalt 173 mdr euro till Grekland som beslutades i våras. Utbetalningen skulle egentligen ha skett redan i juni, men har senarelagts till följd av den försening som det grekiska valet medförde och krav på ytterligare besparingar för åren 2013 och 2014.

Eurokrisen och inte minst händelseutvecklingen i Grekland och Spanien kommer att ligga fortsatt högt på den ekonomiska nyhetsagendan. Centralbanker på båda sidor Atlanten har flaggat för nya krisåtgärder. Hittills har det varit främst ord, hot och löften medan de konkreta handlingarna varit få.

Ännu viktigare för eurons framtid är datumet den 12 september. I Tyskland kommer man att besluta om den Europeiska Stabilitetsmekanismen (ESM) är förenlig med tysk grundlag. Ett nej är inte så sannolikt då detta skulle få förödande konsekvenser, samtidigt kan ett ja med förbehåll också skapa stor osäkerhet och en försvagning av euron. Många faktorer talar för ett stabilt till något högre guldpris inom den närmsta tiden, samtidigt som en starkare dollar till följd av den europeiska krisen kan lägga sordin på

uppgången.

Guldet fick stöd av veckans statistisk från Kina där inflationen för juli föll för fjärde månaden i rad när prisökningstakten minskade till 1.8 procent jämfört med samma månad föregående år. Guldet reagerade genast positivt på förhoppningar om ökad stimulans även i Kina.

Den som är lite modig kan försöka sig på att köpa ett certifikat med hög hävstång och hög förlustrisk om priset vänder ner. Ett sådant är BULL GULD X4 S. Det ger 4 gångers utväxling på prisuppgångar (och till nackdel om priset istället faller). Den som är mindre modig och mer saktmodig kanske, kanske föredrar GULD S, vars värdeförändringar i kronor är desamma som värdeförändringen på en guldtacka i svenska kronor.

Platina

Ädelmetallen platina har fått stöd av de negativa nyheter som kommit från Sydafrika där det statliga energiföretaget Eskom planerar ett energiproduktionsbortfall på 11,5 procent. Detta ger bränsle åt rädslan att landets platinaproduktion som är oerhört energikrävande kommer att minska betydligt.

Platina används inom bilindustrin som katalysator i avgasrenare samt inom smyckeindustrin. Över 80 procent av världens platinafyndigheter finns i Sydafrika. Nedan ser vi kursdiagrammet som rört sig upp mot och nu testar den kortsiktiga motståndslinjen. Om den bryts finns nästa motstånd vid 1500 dollar.

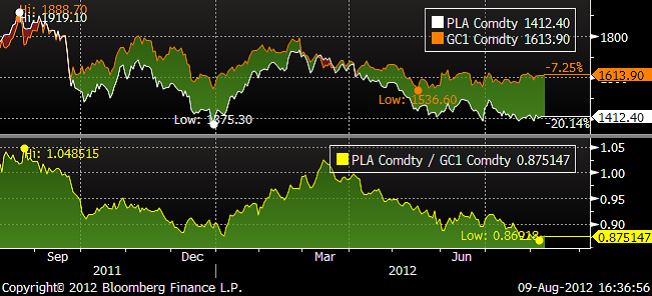

Spreaden mellan guld och platina talar för ett högre platinapris eftersom platinapriset på senare tid tappat i relation till guldet, som vi ser i nedanstående diagram. I den nedre delen ser vi PLA (palatinapriset) dividerat med GC (guldpriset). Platina ser ut att ha potential att ”slå” guld med minst 5%, kanske 10% på några månaders sikt.

Vill man ta position i platina har SEB ett certifikat utan hävstång (Hävstång = 1) som heter PLATINA S. Vi föredrar platina som placering framför guld just nu.

Silver

Silver ser ut att ha etablerat en botten på 26 dollar och ser ut att konsolidera sig inför en eventuell förestående prisuppgång. Om / när trendlinjen i diagrammet nedan bryts signalerar det att nedåttrenden är bruten . Nästa motstånd är 30 dollar. När den bryts erhålls en köpsignal. Vi tycker att man ska undvika att vara kort silver, utan istället försöka komma in på den långa sidan.

LONG SILVE D S har en hävstång på 3.25 gånger i skrivande stund. Förra veckan steg den med 11%, betydligt mer än den linjära SILVER S, som steg med bara 2%.

Koppar

Förra veckans besvikelse, efter uteblivna besked om stimulanser både från FED och ECB fick priserna på basmetaller att falla tillbaka med 2-3 %. Vändningen kom sent i fredags (3:e augusti) efter den amerikanska arbetsstatistiken. Den amerikanska ekonomin skapade 160,000 nya jobb i juli mot väntat 100 000. Det räckte för att gjuta liv i marknaden och förra veckans förlorade mark hämtades igen. Det böljar fram och tillbaka i takt med stämningsläget på de finansiella marknaderna. Basmetaller handlas mer eller mindre i sidledes trender i avvaktan på nya makroekonomiska impulser.

Tillståndet i den kinesiska ekonomin är viktigast för kopparn. Veckan bjöd på statistik i form av inflation och industriproduktion. Till helgen kommer också importstatistiken. Industriproduktionen kom in lägre än väntat på 9,2 % (9,5 % i juni) samtidigt som Inflationen sjönk för fjärde månaden i rad till 1,8 % (2,1 i juni). Produktionen växer långsammare (efterfrågetillväxten på koppar avtar sannolikt något), vilket naturligtvis är negativt, men de är nog viktigare att inflationen också sjunker. Det ger utrymme för stimulanser, just det som marknaden väntar på.

Risken finns att kopparimporten inte kommer vara så stark under juli då LME-priserna kontra Shanghai inte varit tillräckligt attraktiva. LME anses behöva komma ned till $ 7100-7200 innan kineserna köper. 3- månaderspriset ligger idag torsdag på $7542/ton (motsvarande $3,42/Lbs för Comex-kontraktet).

Med nuvarande makrosentiment lär de dock inte jaga marknaden. Som vi tidigare påpekat ser vi tekniskt sett ett stöd kring $7000. Det är osäkert vilken effekt de eventuella stimulansåtgärderna från USA och Europa kommer att ge på basmetaller. Viktigast är stimulanser i Kina och i synnerhet för kopparn, för vilken Kina inte har de geologiska förutsättningarna att blir självförsörjande. Kina är en ”kronisk” importör av kopparenheter. Därför finns det all anledning att hålla ett extra öga på kommande importsiffror.

KOPPAR S steg förra veckan med 2%. LONG KOPPA D S med hävstång 2.66 gånger, steg med 7% förra veckan. Koppar bör som sagt få stöd av den ljusare bilden av Kinas ekonomi.

Zink

Zinkpriset ligger på bottennivåer i det prisintervall som etablerats sedan 2009. Produktionskostnaden för zink ligger på dessa nivåer. I råvarumarknaden brukar man kalla detta för råvarans ”fundamentala golv”. Vi ser därför inte några stora kursfallsrisker i zink. 1800 dollar ser ut att även tekniskt vara ett stöd för priset.

Vi är positiva till zink, men inte lika mycket så som för koppar.

Förväntningarna på WASDE-rapporten

Nedan ser vi marknadens förväntningar på WASDE-statistiken som publiceras på fredag klockan 14:30 svensk tid. Alla siffror är i miljoner bushels. Marknaden kommer att fokusera på majs och sojabönor och på vilken sida siffrorna hamnar i förhållande till de väntade, kommer att avgöra åt vilket håll priserna på dessa – och vetepriset rör sig.

För jordbruksprodukterna hänvisar vi till publikationen från tidigare idag om jordbruksprodukter.

Prenumerera på SEBs nyhetsbrev om börshandlade certifikat

Hos SEB kan du fylla i dina kontaktuppgifter, så får du automatiskt SEB nyhetsbrevs med placeringsförslag och marknadskommentarer direkt i din inkorg.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share