Analys

SEB – Råvarukommentarer vecka 25 2012

Sammanfattning: Denna vecka

- Brett råvaruindex: -0,21 %

UBS Bloomberg CMCI TR Index - Energi: -2,95 %

UBS Bloomberg CMCI Energy TR Index - Ädelmetaller: -2,13%

UBS Bloomberg CMCI Precious Metals TR Index - Industrimetaller: -1,71 %

UBS Bloomberg CMCI Industrial Metals TR Index - Jordbruk: +4,46 %

UBS Bloomberg CMCI Agriculture TR Index

Kortsiktig marknadsvy:

Guld: Neutral/köp

Olja: Neutral/sälj

Koppar: Sälj

Majs: Sälj

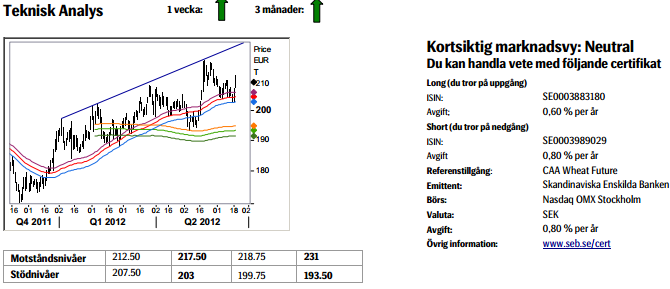

Vete: Neutral

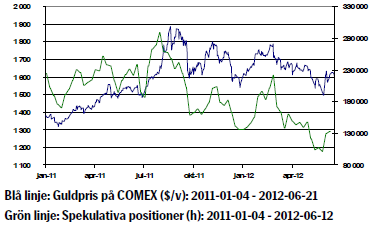

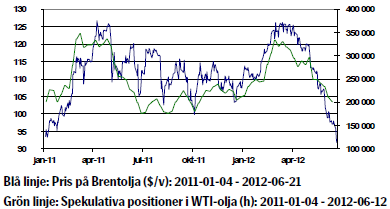

Guld

Guldpriset har fallit 1,6 procent i veckan och fortsätter att falla idag. Gårdagens Fed-möte gav inte det positiva genomslag man hade hoppats på. Förhoppningarna att Fed skulle intervenera kraftigt var höga men utgången blev försiktiga stimulanser där centralbanken säljer kortare stadspapper och köper längre löptider. Fed behöll även löftet att hålla räntan oförändrad tom slutet av 2014.

Utgången av det grekiska valet förra helgen lugnade marknaden men tendensen är att andningspauserna blir kortare och kortare. Blickarna riktades istället mot Spanien där behovet av en kapitalinjektion sannolikt är mer omfattande än vad tidigare indikerats.

I slutet på veckan kommer nya stresstester för den spanska banksektorn Den spanska 10-årsräntan steg över ohållbara 7.20 procent i veckan. Med sådana finansieringskostnader blir Spaniens situation allt mer ohållbar.

Det viktiga tyska ZEW- index som mäter förväntningarna hos analytiker och institutionella placerare kom in sämre än förväntat. På fredag publiceras ävendet tyska IFO-indexet som mäter humöret i det tyska näringslivet. En viss oro finns att tysk ekonomi visar tecken på försvagning vilket skulle försvåra krisarbetet i EMU-området betydligt. Man har sett i marknaden att hedgefonder positionerar sig för stigande tysk räntor, antingen för att riskerna för den tyska ekonomin ökar eller för att någon from av lösning kommer till stånd.

SEB:s analytiker håller än så länge fast vid synen att guld kommer att nå nya höjder innan året är slut men utfallsrummet är stort och en stop loss i $1500/ozt-trakten att rekommendera.

Teknisk analys: Paus i 55dagars bandet. Efter att nästan till fullo ha reverserat den tidigare sättningen har vi sedan några dagar parkerat i 55dagars bandet, hämtandes andan efter sju dagars uppgång. Efter innevarande konsolidering förväntas vi ta sats för att bryta upp över 1640,50 för att sedan utmana 233dagars bandet. Under ovanstående scenario kan vi inte falla tillbaka under 1,561 utan ett sådant brott skulle flytta oss till det neutrala lägret.

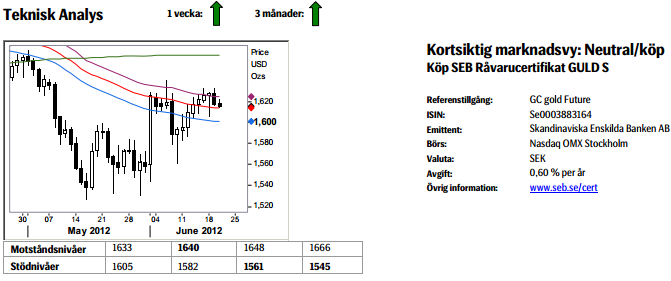

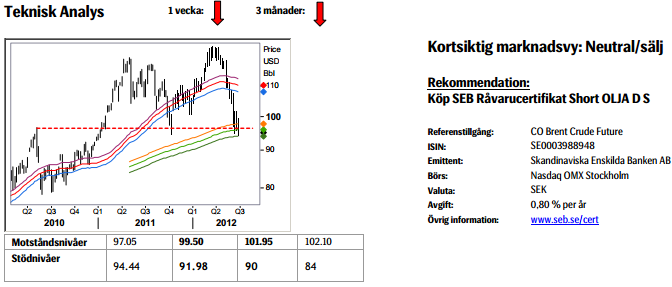

Olja

Brentoljan sjönk i veckan 6,3 procent. Efter gårdagens Fedmöte faller priset kraftigt.

Finansiella investerare positionerar sig avvaktande till ett högre oljepris på kort sikt.

De permanenta medlemmarna i FN:s permanenta säkerhetsråd har under veckans möte i Moskva igen diskuterat Irans kärnvapenprogram, dock utan tydliga framsteg. Mötet inleddes med att man konstaterade att det mest positiva man kunde förvänta sig av mötet var en överenskommelse om att ett nytt möte kommer att äga rum, vilket det kommer att göra i Istanbul den 3:e juli. Iran insisterar på ett lyftande av sanktioner och hävdade sin rätt att anrika uran, villkor som är osannolika att USA och EU kan acceptera. Oron kvarstår att geopolitiska spänningar kommer att intensifieras när nya sanktioner från USA och EU träder i kraft inom två veckor.

OPEC lyckades komma överens om att behålla produktionstaket på 30 mb/d vid sitt möte i Wien förra veckan men Saudiarabien kommer sannolikt inte att göra några snabba neddragningar av sin produktion. Irak har dessutom annonserat att man kommer att höja oljeproduktionen till 3,4 miljoner fat per dag från 3,2 miljoner fat per dag. Det finns för tillfället inga tecken på att den globala överproduktionen av olja kommer att ebba ut.

Onsdagen DOE siffror visade att råoljelager steg 2,9 miljoner fat till 387 miljoner fat, den högsta nivån sedan 1990. Vi ser att amerikanska driving season nu på allvar dragit upp efterfrågan på oljeprodukter.

Vi tror inte att Brentpriset kommer att falla kraftigt från nuvarande nivåer men den globala instabila makroekonomiska situation vi ser för tillfället tynger oljan.

Teknisk analys: På väg igenom falluckan! Hittills har stödet runt 96 förhindrat fortsatt nedgång men med varje studs lägre och lägre ökar hela tiden sannolikheten för att kraftigt brott lägre. Faktum är att om innevarande vecka slutar på nuvarande nivå eller lägre så är brottet ett faktum.

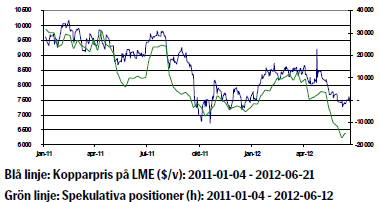

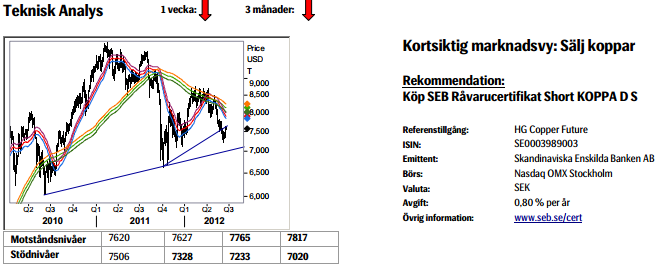

Koppar

Kopparpriset har fallit 1,4 procent under veckan. Effekter av turbulensen i Europa och en ytterligare lokal inbromsning i Kina på kort sikt kommer sannolikt att fortsätta skapa turbulens bland industrimetallerna.

I början av veckan lyfte statistik angående amerikansk husmarknad metallen till 7600 dollar per ton. Husbyggande står för 40 procent av amerikansk efterfrågan. Enligt World Bureau of Metal Statistics (WBMS) var USA världens andra största kopparkonsument 2011. Enligt International Copper Study Group kommer efterfrågan på koppar i USA att öka med 3,9 procent i år.

Kopparn faller kraftigt idag efter Federal Open Market Committees (FOMC) möte igår där tillväxtutsikterna sänktes. Uttalanden om en omfattande amerikansk QE3 (stimulanser) hade sannolikt lyft kopparn men gårdagens mera försiktiga utspel påverkar industrimetallsegmentet negativt idag.

Trots en europeisk skuldkris, vilken påverkar Kina negativt eftersom Europa står för en stor del av Kinas exportefterfrågan, har kinesiska slutkonsumenter funnit nuvarande prisnivåer intressanta för köp. Den för kopparn viktiga fastighetsmarknaden har i Kina blivit rejält avkyld och mycket talar för att man även i Kina kommer att stimulera ekonomin vilket kommer att ge stöd åt bostadssektorn och genom den ge stöd åt kopparpriset. Har man en längre tidshorisont kan det vara intressant att köpa koppar vid prisdippar men vi förväntar oss fortsatt svängig marknad.

Teknisk analys: Återtest av trendlinjen. Den mindre uppgång som noterats senare tid ska med största sannolikhet ses som ett återtest och bekräftelse av brottet av en kortar trendlinje. Vi är därför av åsikten att man ska sälja nuvarande nivåer för en fortsättning ned mot nacklinjen (av den möjliga huvud skuldra toppformationen). Först vid en uppgång över 7817 måste vi ta oss en ordentlig funderare över vår spelplan.

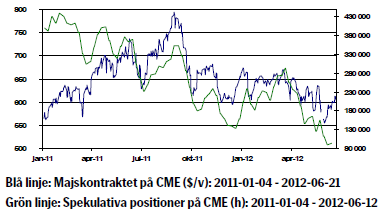

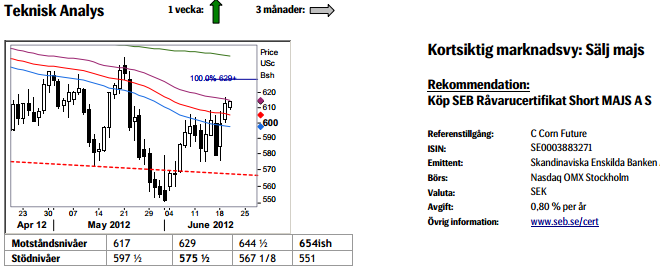

Majs

USDA crop report rapport visar att kvalitén på kommande majs skörd i USA har påverkats negativt av den senaste tidens mycket varma och torra väder, något som fick majspriset att stiga hela tio procent under veckan.

Jordbrukssektorn faller något efter gårdagens Fedmöte men sektorn är ändå den som bäst står emot det breda råvaruprisfallet.

Enligt USDA crop report är har andelen good/excellent minskat till 63 procent jämfört med 66 procent föregående vecka. Det är den lägsta siffran sedan 2008 och är långt under de senaste fem åren som legat på 69 procent.

Framöver kommer nederbörden att vara avgörande för skördens storlek och kvalitet. De nordligaste delarna av USA har haft en god mängd nederbörd medan de centrala och södra delarna har haft torka. Enligt väderprognoser förväntas det torra vädret att fortsätta och med det är det svårt att förvänta sig den rekordskörd som USDA tidigare prognostiserat.

Teknisk analys: Upp från ett slagigt intervall. Lite blåslagna efter en del oförutsedda svängningar har vi nu lämnat ovädersområdet bakom oss. En lite klarare bild pekar på sannolikt fortsatt uppgång och fokus för kommande veckan ligger därför på 1) huruvida vi lyckas passera 55dagars bandet eller ej samt 2) om vi passerar bandet den övre delen av den årslånga svagt sluttande kanalen, just nu vid ~654.

Vete

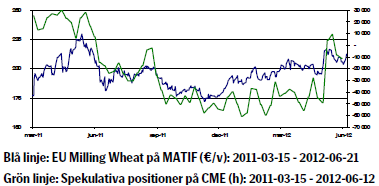

Spannmålen fortsätter att vara ovilliga att falla tillbaka i någon större utsträckning och vetepriset steg 4,3 procent under veckan. Fortsatt torra förhållanden på stora delar av norra halvklotet (primärt USA och Europe) håller uppe riskpremien. Förhållandena är ännu inte allvarliga men kan snabbt bli om inte regn anländer. Den långsiktiga väderriskpremien har fått stöd från ökande risk för att el Niño slår till igen under andra halvåret.

Torkan i Ryssland fortsätter att driva vetepriset. Det torra och varma vädret förväntas dessutom att fortsätta.

I USA är det torra vädret också ett problem för vårvetet som man precis planterat. Vete är den fjärde största grödan man odlar i USA.

I Europa, där Matif-vetet är referens är vädret emellertid bättre med nederbörd och lägre temperaturer. De för vete viktiga länderna Ukraina och Ryssland har alltför torrt väder vilket kan komma att påverka skörden negativt.

Teknisk analys: Återigen köpare i bandet. Återigen verkar idén om att köparna skulle ånyo återvända i 55dagars bandet ha fungerat enligt plan. Vår medelsiktiga vy pekar fortfarande på att vi inte bara ska passera 2012 års topp (218.75) utan även 2011 års (231).

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share