Analys

SEB – Råvarukommentarer vecka 17 2012

Sammanfattning: Föregående vecka

Brett råvaruindex: +0,33 %

Brett råvaruindex: +0,33 %

UBS Bloomberg CMCI TR Index- Energi: +0,37 %

UBS Bloomberg CMCI Energy TR Index - Ädelmetaller: -0,15 %

UBS Bloomberg CMCI Precious Metals TR Index - Industrimetaller: +1,75 %

UBS Bloomberg CMCI Industrial Metals TR Index - Jordbruk: +0,14 %

UBS Bloomberg CMCI Agriculture TR Index

Kortsiktig marknadsvy:

- Guld: Neutral

- Olja: Sälj

- Koppar: Sälj

- Majs: Neutral/sälj

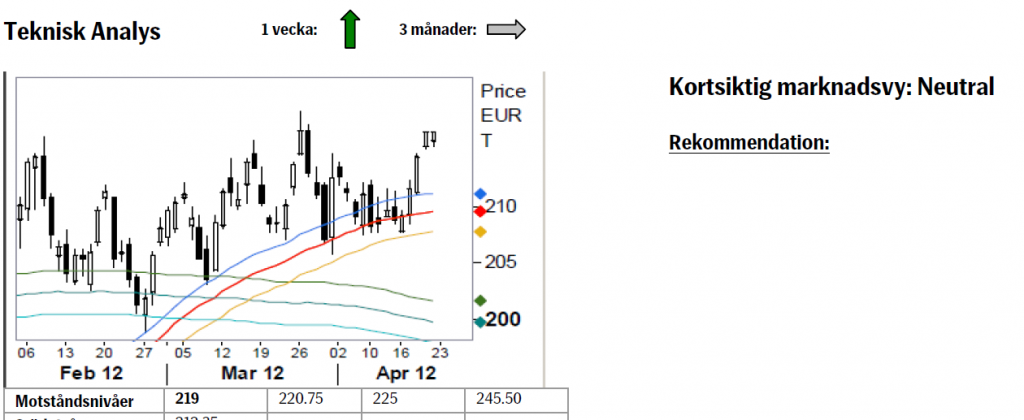

- Vete: Neutral

Guld

- Guldpriset föll 0,4 procent förra veckan. Under veckan låg fokus på spanska obligationsemissioner, spansk 10-års ränta steg igen över 6 procent.

- Utvecklingen i Spanien är problematisk. Landet tyngs av stigande räntor, problem att få ner det offentliga underskottet och eventuella ytterligare behov att stötta banker.

- Det krävs besparingar vilka riskerar en ännu sämre ekonomisk utveckling som följd.

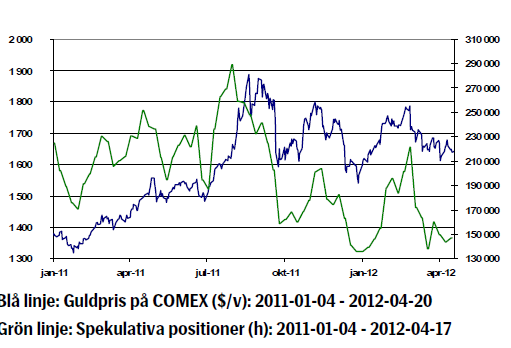

- Öppna positioner i terminskontrakt på Comex föll veckan som gick vilket grafen till vänster visar men fysiska guld ETF: er såg inga större in eller utflöden och världens största guld ETF SPDR har inte haft utflöden under veckan.

- Efterfrågan på guld i Indien kommer sannolikt att öka i samband med veckans festival ”Akshaya Tritya”.

- På onsdag riktas blickarna mot USA och räntebesked från FOMC. Indikationer på ytterligare QE3 kommer att ha stor betydelse för guldprisets utveckling.

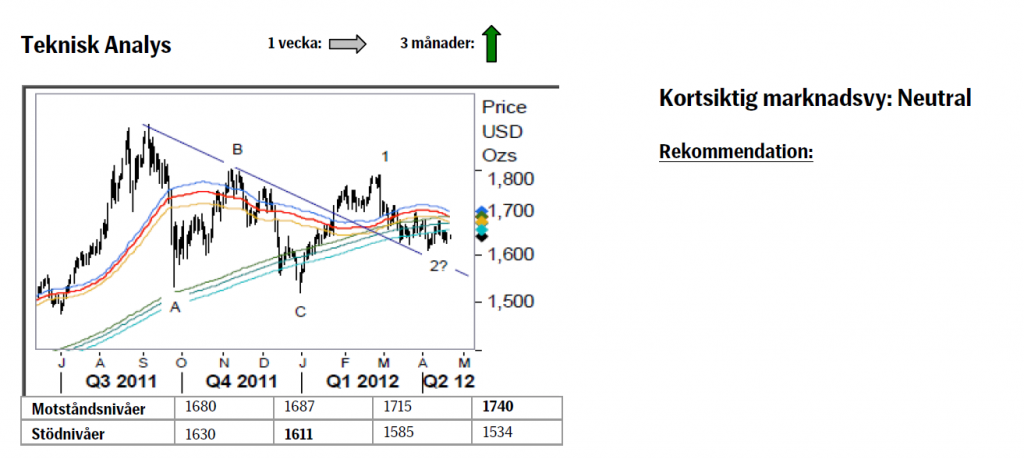

- Teknisk Analys: Efter ett försök upp i medelvärdesbanden har vi under inne-varande vecka åter drivit ned under dessa. Detta är dock ännu ingen fara på taket och vi vidhåller att en potentiell lågpunkt har passerats så länge vi inte faller under 1611. En uppgång och framför allt en stängning över 1680 skulle vara klart positivt för vår positiva vy,

Olja

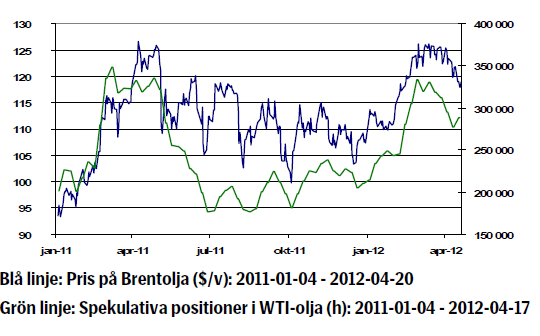

- Oljepriset steg åter på fredagen och det prisfall vi sett i början av veckan återhämtades och priset stängde oförändrat jämfört med föregående vecka.

- Oron kring Iran och landets atomenergiprogram har minskat efter förra helgen då västländer mötte Iran för samtal som beskrevs ha varit ”konstruktiva”.

- Irans oljeminister uttalade emellertid förra veckan att Iran kommer att sluta exportera till Europa om inte nästa möte i Bagdad, den 23 maj, blir ”positivt”.

- Europa har redan beslutat om ett totalförbud mot import av iransk olja från den först juli och många oljebolag har förberett sig på förbudet genom att leta substitut från bland annat Saudiarabien och Förenade Arabemiraten.

- Tisdagens APIs oljestatistik visare att råoljelagersteg steg med 3,4 miljoner fat. DOE data på onsdagen visade att råoljelager steg med 3,9 miljoner fat.

- Enligt Bloomberg News räknar 17 av 30 analytiker med sjunkande oljepriser

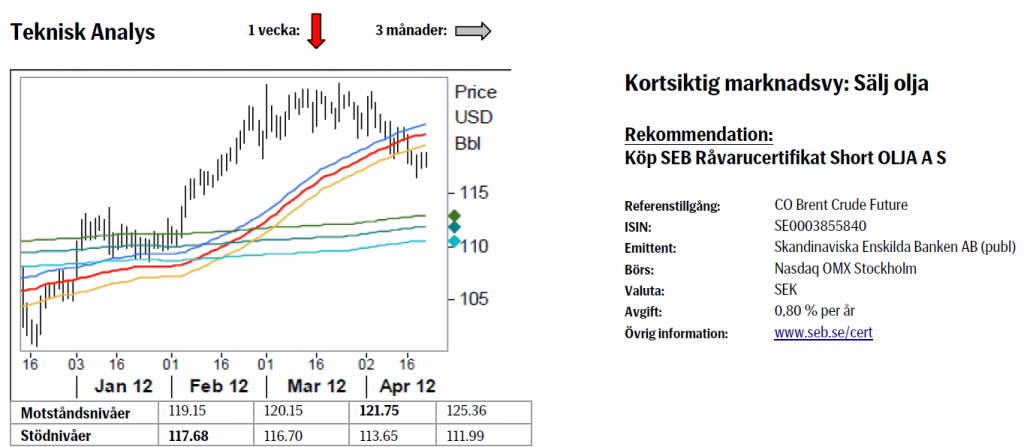

- Teknisk Analys: I och med nedgången under 55dagars bandet har vi övergivit vår medelsiktigt positiva vy och anser att sannolikheten för att få se den sista (?) uppgången till 129- 131 nu måste betraktas som låg. Ett återtest av 55dagars bandet för att prova validiteten i brottet ligger i korten för nästkommande vecka. Vi tror att man ska sälja en sådan reaktion till 120/122.

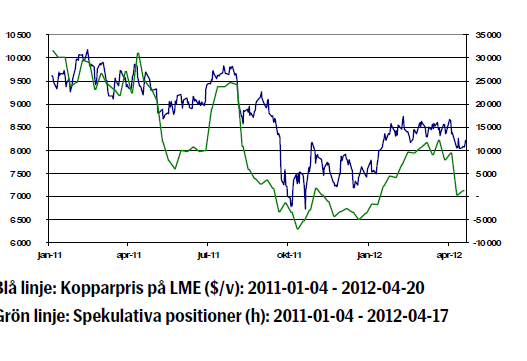

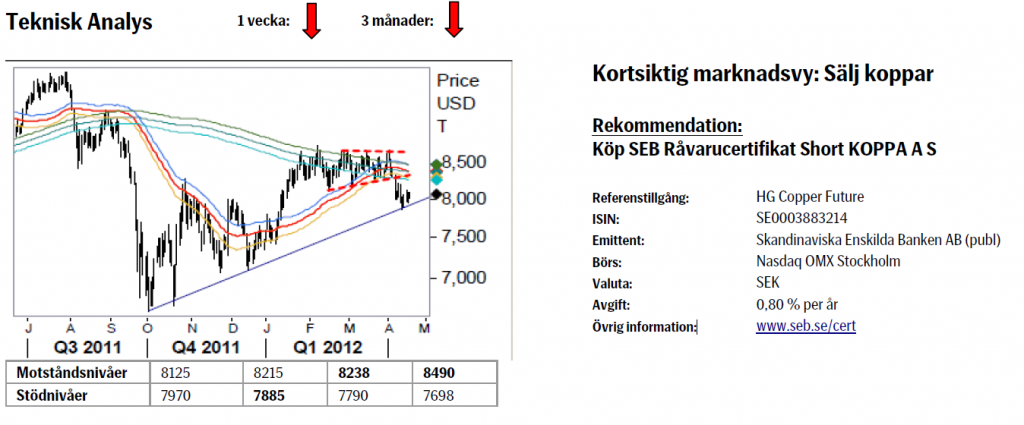

Koppar

- Kopparpriset steg 2,7 procent förra veckan.

- HSBC:s inköpschefsindex för Kina visade 49.1 för april. Det var en ökning från förra månadens siffra, 48.3, men det är samtidigt den sjätte månaden i rad som indexet hamnar under 50-nivån (som innebär att fler ser försämring än förbättring).

- Man har sett att fastighetspriser i 37 av 70 städer i Kina föll nio procent på årlig basis i mars vilket kan tyda på en viss nedkylning i landets ekonomi. Kinesiska myndigheter har uttryckt en önskan att se lägre fastighetspriser.

- Kinas import av koppar har varit stadig en längre tid. Mycket tyder på att importen har hamnat i lager och många analytiker anser att kinesiska kopparlager ligger på rekordhöga nivåer.

- Kortsiktigt fortsätter vi att tro på ett lägre kopparpris.

- Teknisk Analys: Brottet ned ur topp formationen bör inom kort fortsätta pressa priserna lägre. Den lilla reaktion vi nu sett ifrån den medellånga stödlinjen ser väldigt svag ut och bör därför snart reverseras och en ny nedgångsfas ta vid.

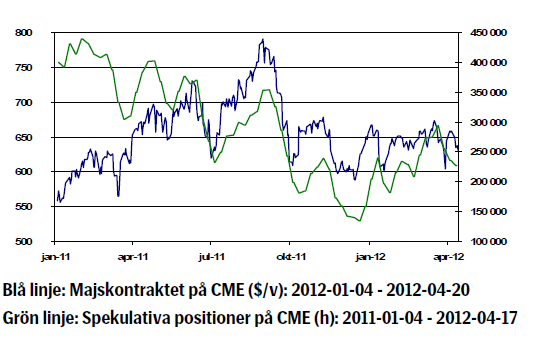

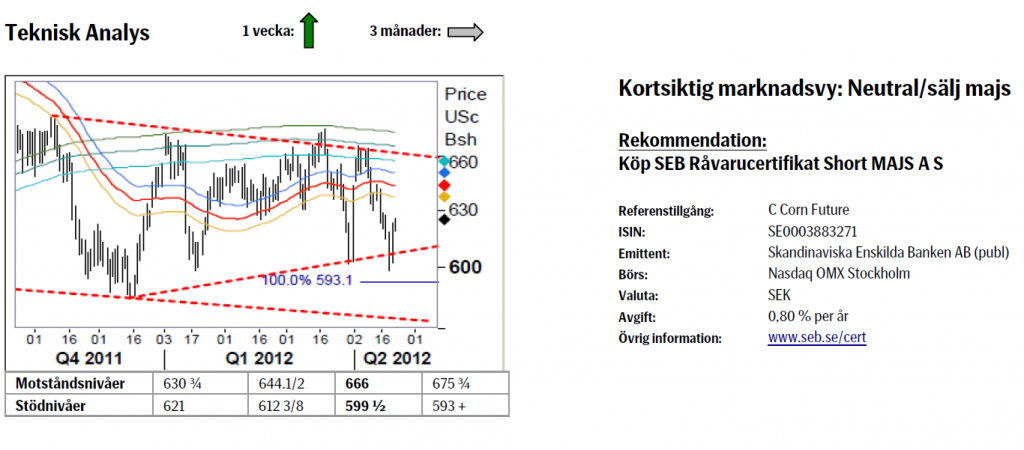

Majs

- Vår kortsiktigt negativa syn på majsen har visat sig stämma förhållandevis väl den senaste tiden. Under förra veckan gick priset på majkontraktet i Chicago ned med 2,66 procent. Då den amerikanska dollarn försvagades under samma period var den motsvarande rörelsen i svenska kronor en nedgång med över 4 procent.

- En stark drivkraft bakom förra veckans negativa prisutveckling var planteringen av majs i USA, där det amerikanska jordbruksdepartementet (USDA) i sin rap-port från den 17/4 meddelade att 17 procent av landets skörd nu har planterats. För ett år sedan hade 5 procent planterats och snittet de senaste fem åren ligger även det på 5 procent. Varmt väder under mars och god nederbörd under första halvan av april innebär mycket goda förutsättningar för planteringen av majs.

- I Chicago fortsätter andelen spekulativa majsköpare att minska. Odlingsprocessen i USA samt positiva väderprognoser minskar incitamentet att ha majs i portföljen. Man bör dock vara medveten om att det från kinesiskt håll har uttryckts intresse för att köpa majs om priserna fortsätter falla, vilket innebär att det bör finnas ett golv för majsen. För att priset ska nå detta golv bör det nog falla runt 10 procent från nuvarande nivå.

- Det som möjligen skulle kunna tala för majsen den närmaste tiden är fortsatta försämringar av utbudet från Argentina och Brasilien, detta efter ovanligt torra väderförhållanden de senaste månaderna.

- Fundamentalt förhåller vi oss svagt negativa till majspriset.

- Teknisk Analys: Det misslyckade brottet under 624 ½ tillsammans med relativt aggressivt köpande efter det falska brottet gör att vi ser en viss ytterligare uppåtpotential för nästkommande vecka. Om historien ska fortsätta upprepa sig borde vi inom ett par veckor igen testa den övre delen av årets intervall.

Vete

- Till skillnad från vetet i Chicago kunde vi under förra veckan se en uppgång hos kvarnvetet i Paris. Bakgrunden till detta är att samtidigt som utsikterna för den amerikanska skörden ser goda ut är de desto sämre i Europa. En del analytiker bedömer att den franska veteskörden kommer att bli något sämre än tidigare, detta efter den kalla vintern.

- Ett Europeiskt land som har stora problem med spannmålsproduktionen är Spanien, där det spanska jordbruksdepartementet i sin senaste prognos be-dömer att landets veteproduktion kommer att falla med 22 procent jämfört med förra året. Trots att den ryska skörden som en konsekvens av den kalla vin-tern väntas bli något lägre än föregående skördeår verkar landets export bli omfattande. Den stora flaskhalsen är dock logistiken, där dåliga vägar och svaga järnvägsförbindelser begränsar flödet från de centrala delarna av landet ut till hamnarna.

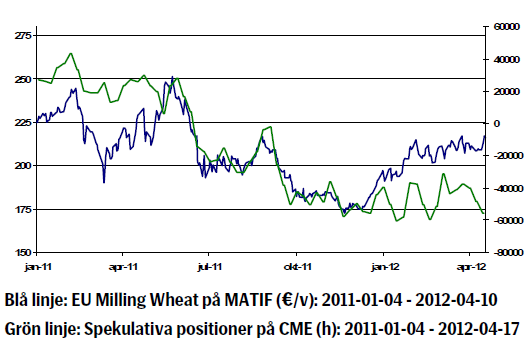

- På investeringssidan fortsätter förvaltarna att dra ned sin exponering mot vete, en utveckling som varit rådande sedan slutet av mars.

- Det är intressant att följa efterfrågerelationen mellan vete i USA och i Europa. Fortsätter priset att stiga i Europa och minska i USA bör reaktionen bli en minskad efterfrågan på MATIF-vete.

- Fundamentalt är vi försiktiga säljare av vete, detta särskilt då majspriset fortsätter att falla. De tekniska signalerna visar istället på en fortsatt uppgång som mest trolig och därför är vi denna vecka neutrala när det gäller vetepriset.

- Teknisk Analys: Så där jag, efter flera veckor av kontinuerligt köpande i 55dagars bandet har marknaden innevarande vecka dragit iväg norrut. Ett nytt årshögsta ligger i korten och ett lyckat brott över 219 sätter fokus på 2011 års topp, 254. Följaktligen rekommenderar vi att även framgent ligga lång. Möjligtvis kommer en viss vinsthemtagning att ske vid 221/22.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga