Analys

SEB – Råvarukommentarer vecka 16 2012

Sammanfattning: Föregående vecka

- Energi: -1,14 %

UBS Bloomberg CMCI Energy TR Index

- Ädelmetaller: +1,25 %

UBS Bloomberg CMCI Precious Metals TR Index

- Industrimetaller: -2,8 %

UBS Bloomberg CMCI Industrial Metals TR Index

- Jordbruk: -1,85 %

UBS Bloomberg CMCI Agriculture TR Index

Kortsiktig marknadsvy:

- Guld: Neutral/köp

- Olja: Sälj

- Koppar: Sälj

- Majs: Sälj

- Vete: Neutral/sälj

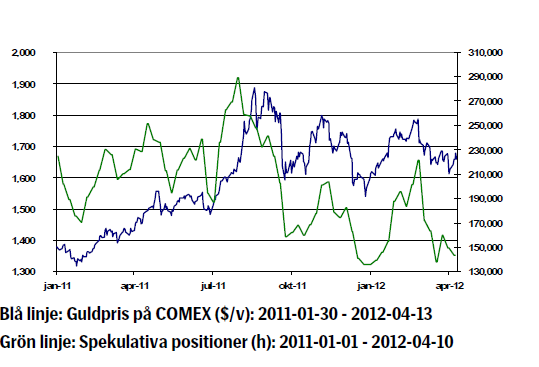

Guld

- Guldpriset föll kraftigt i början av förra veckan men återhämtade sig senare, mycket till följd av en svagare dollar.

- USA presenterade sina senaste jobbsiffror, där nyanmälda arbetssökande var fler än förväntat med en uppjustering till 380 000 mot förväntade 355 000 personer. Detta väcker marknadens förhoppningar om monetära stimulanser. Dollarn sjönk på beskedet då en ökad likviditet ger en svagare valuta. Guldpriset steg som en konsekvens av att ökad likviditet ökar inflationsrisken.

- I Europa stiger oron över Spanien och Italiens stigande räntor. Avkastningen på spanska 10-åriga obligationer steg 18 baspunkter till 6 procent i fredags. ECB antydde att man överväger att köpa stadsobligationer för att motverka vad banken anser vara obefogat höga spanska räntor.

- På grund av en ökad Europeisk oro och en något högre sannolikhet för ytterligare stimulanser i USA förhåller vi oss försiktigt positiva till guldpriset kommande vecka.

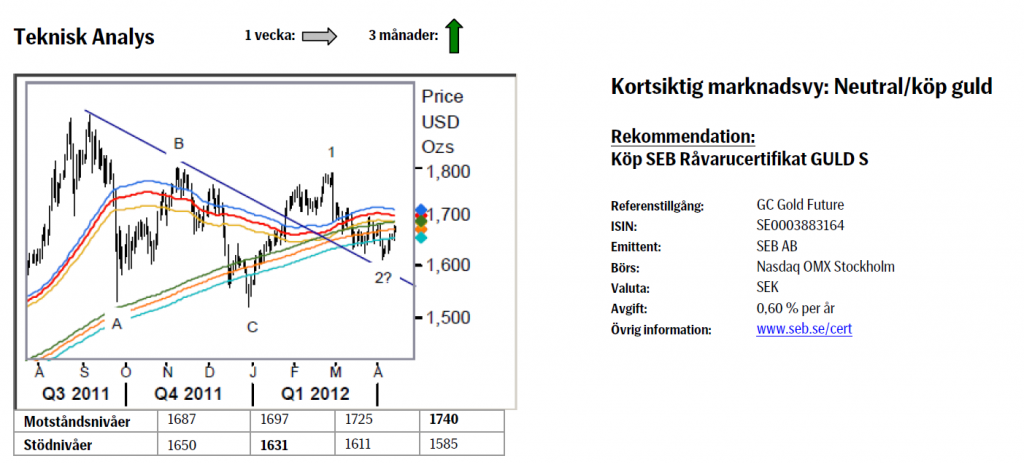

- Teknisk Analys: Marknaden har sedan botten (bestående?) den fjärde april stadigt stigit mer eller mindre varje handelsdag och har nu tagit steget upp i den övre delen av 233-dagarsbandet. Uppgången är naturligtvis positiv ur vår synvinkel men tyvärr för liten för att utlösa någon signal. För att detta ska ske krävs som tidigare att vi åtminstone bryter mönstret av fallande toppar dvs. en uppgång över 1697.

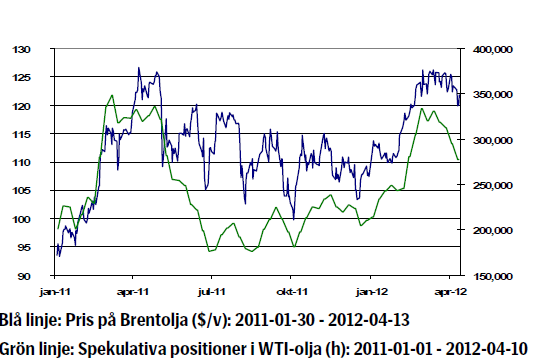

Olja

- Priset på Brentolja föll med 0,75 procent under förra veckan. Iran med sitt eventuella kärnvapenprogram fortsätter att oroa omvärlden. International Energy Agency (IEA) förväntar sig att Irans oljeexport kommer att minska med 950 000 fat om dagen när embargot nått sin fulla styrka.

- Saudiarabiens oljeminister uttalade sig förra veckan om utvecklingen hos oljepriset och klargjorde att han inte är nöjd med den höga nivå som nu råder men tror att det kommer bestå under 2012.

- Konflikten mellan norra och det nu självständiga södra Sudan riskerar att eskalera till ett inbördeskrig. 300 000 fat olja per dag från södra Sudan når inte längre världsmarknaden som en konsekvens av denna konflikt.

- Statistiken från Kina la sordin på börsstämningen förra veckan, där kinesisk BNP steg med 8,1 procent på årsbasis under första kvartalet. Det var den lägsta siffran på tre år och nästan en procent lägre än siffran för Q4 2011. Enligt Blombergs prognosenkät hade analytikerna räknat med att BNP skulle öka med 8,4 procent.

- Department of Energy (DOE) rapporterade förra veckan att oljelagret steg 2,8 miljoner fat, mot förväntade 2 miljoner fat. Detta är en säsongsmässig ökning på grund av att raffinaderier gör underhållsarbete.

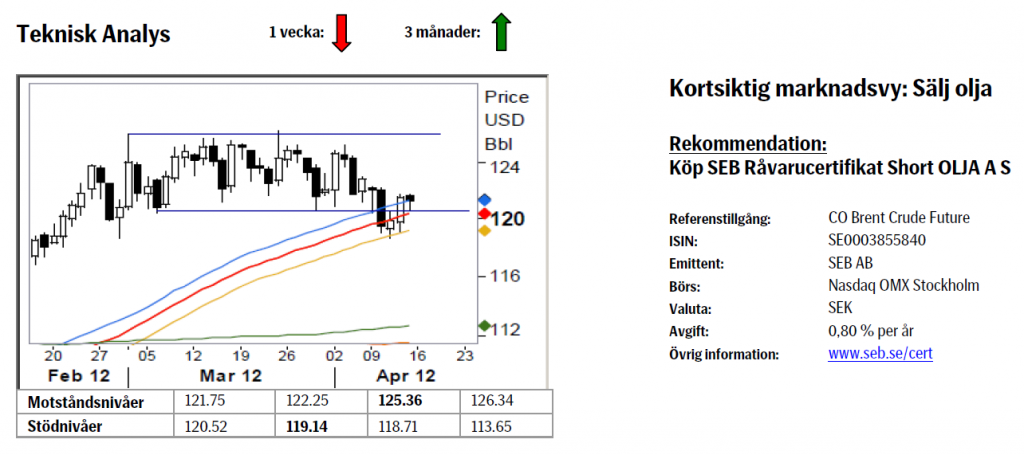

- Teknisk Analys: Marknaden bröt som förväntat ned ur toppformationen men har hittills fångats upp av köpare i 55dagars bandet. Det är möjligt att vi kommer att få se en hel del stötande o blötande innan nästa rörelse kommer. Men så länge vi inte stiger över 125,36 (bekräftelsepunkt för nya toppar) bör vi i slutändan falla ned igenom 55-dagarsbandet.

Koppar

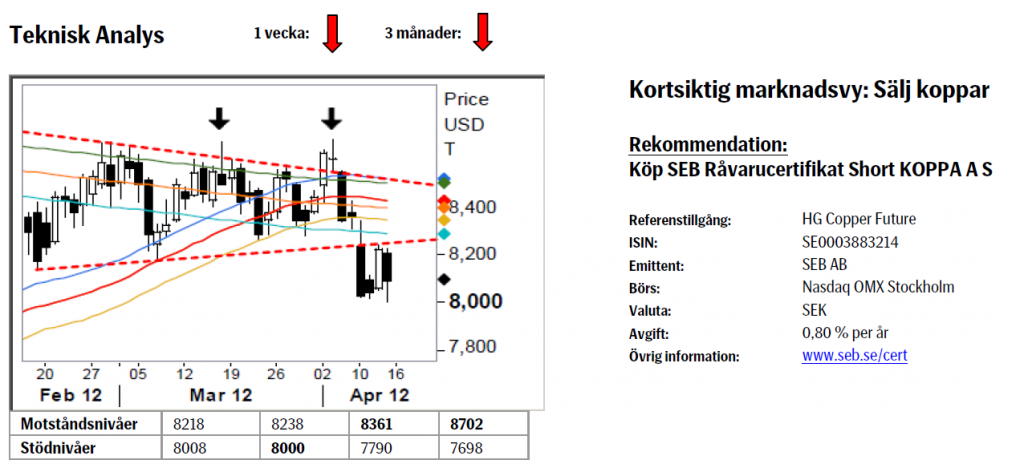

- Kopparpriset föll totalt 0,13 procent förra veckan, där det största fallet kunde observeras på tisdagen då priset föll fyra procent efter negativa arbetslössiffrorna från USA och en nyväckt oro för den europeiska skuldsituationen. Osäkerheten kring det ekonomiska läget i Kina skapar ytterligare turbulens.

- Världsbanken sänker sin prognos för Kinas BNP-tillväxt i år till 8,2 procent, från tidigare 8,4 procent. Denna prognos kan jämföras med den faktiska siffran för kinesisk BNP-tillväxt under första kvartalet, vilken motsvarade en årlig tillväxt på 8,1 procent. Världsbanken säger vidare att det är möjligt att Kinas ekonomiska tillväxt sjunker till 13-årslägsta i år då en långsam global återhämtning minskar landets export och tillväxten för inhemska investeringar och inhemsk konsumtion minskar.

- Skulle landet sänka både styrränta och bankernas reservkrav i syfte att lätta på krediterna skulle det på sikt påverka kopparpriset positivt, men kortsiktigt ser vi en fortsatt risk på nedsidan.

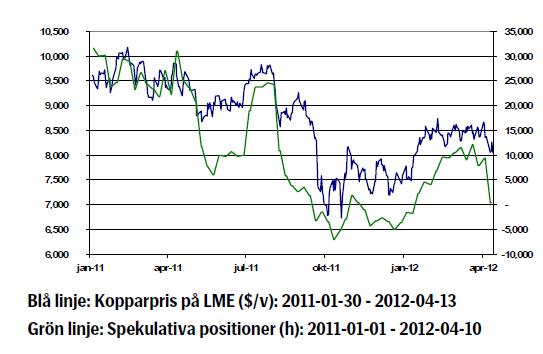

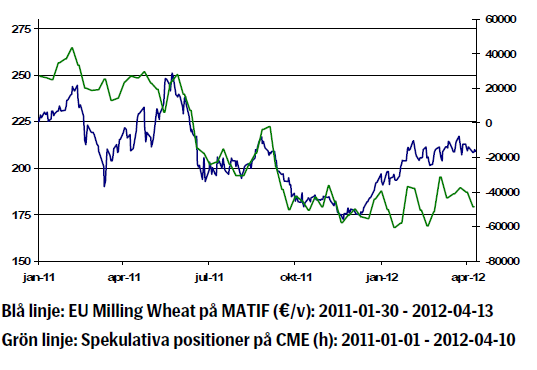

- Som man kan se i grafen till vänster har spekulanter kraftigt minskat sina positioner i koppar i samband med de senaste veckornas nedgångar.

- Teknisk Analys: Brottet vi varnade för har nu materialiserats och ytterligare nedgångar förväntas inom kort. Innevarande studs/korrektion förväntas vända ned ifrån den brutna trendlinjen och därigenom bekräfta och validera brottet.

Majs

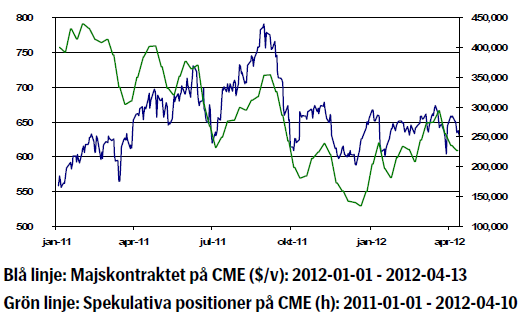

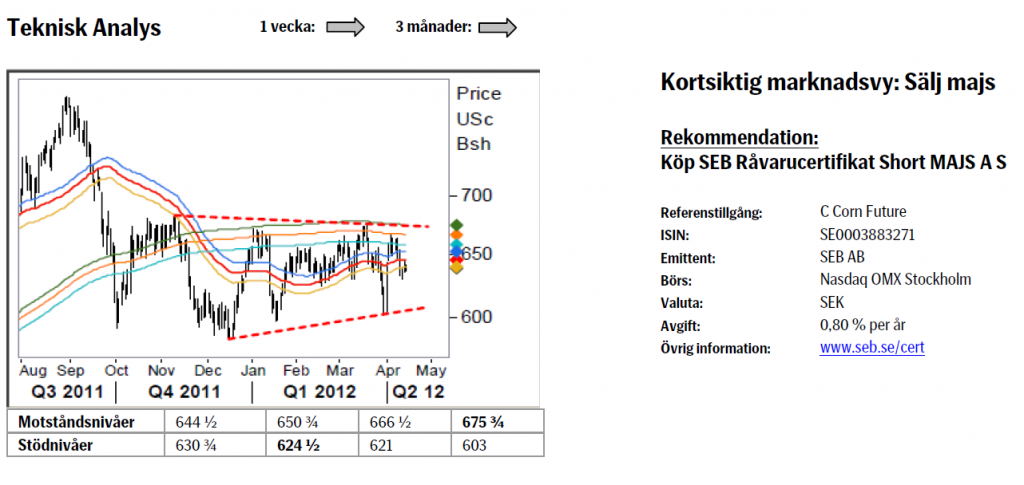

- Med bakgrund av den goda starten på den amerikanska majssådden är trycket på majspriset för närvarande helt klart negativt.

- Onsdagens WASDE-rapport från det amerikanska jordbruksdepartementet (USDA) bjöd inte på några större överraskningar. Att den globala lagernivån skulle justeras ned något jämfört med för en månad sedan indikerades redan vid månadsskiftet mars/april.

- Enligt USDA beror förändringen primärt på en nedjustering av de ingående kinesiska lagren 2012, där foderanvändandet i Kina under slutet av 2011 var högre än vad man tidigare antagit. Kina är en av världens största konsumenter av spannmål, där en väsentlig del av detta går till djurfoder.

- Efter att ha handlats sidledes under veckan föll priset under fredagen, detta på gynnsamma väderförhållanden i de majsproducerande staterna i USA samt oro för den globala tillväxten.

- Fredagens statistik från Kina visade på en långsammare tillväxt än vad marknaden hade förväntat sig. Vidare har den kraftigt ökade upplåningskostnaden för Spanien skapat oro för landets förmåga att på egen hand hantera sina skulder.

- Fundamentalt finns det för närvarande inte mycket som talar för högre priser den kommande veckan. Goda produktionsförutsättningar, oro för minskad efterfrågan från Kina samt en generell riskaversion i marknaden gör att vi bibehåller vi vår säljrekommendation för majs.

- Teknisk Analys: Även framgent gäller att ett brott under 624 ½ eller över 675 ¾ behövs för att utlösa någon form av riktningsinformation (vågmönstret i 60 minutersgrafen håller dock nedsidan för mer trolig). Till dess håller vi fast vid en neutral vy.

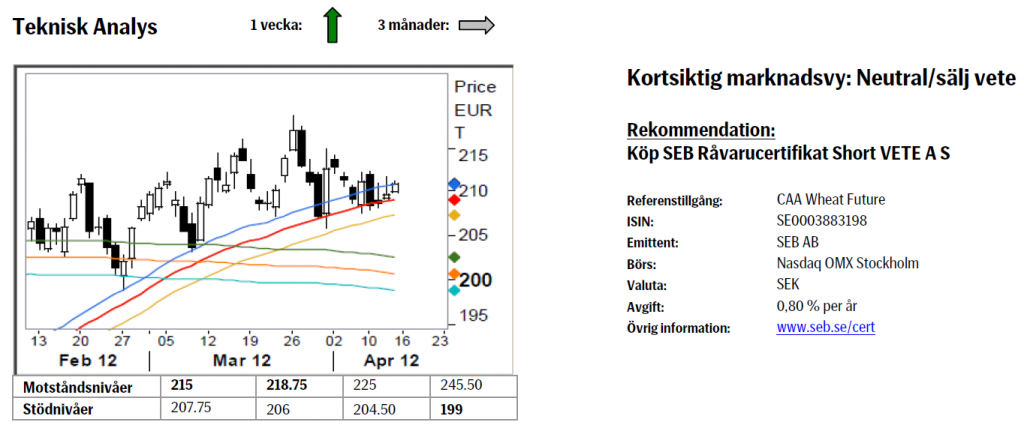

Vete

- Förra veckan var rejält slagig för kvarnvetet i Paris. Exempelvis kunde vi under tisdagen se hur handeln startade runt 208 EUR/ton, för att under mitten av dagen ligga på 212,5 och slutligen handlas ner till begynnelsenivån igen . Denna tendens höll i sig hela veckan och den totala nedgången på en procent säger ganska lite om den volatilitet med vilken MATIF-vetet handlades förra veckan.

- Den amerikanska spannmålsproduktionen ser för närvarande mycket ljus ut, där varmt väder i de centrala delarna av landet väntas kunna öka kvaliteten på stora delar av den vintervetesskörd som klarade sig vid köldknäppen under februari och mars.

- Vidare väntas det enligt Bloomberg regn över de vårvetesproducerande staterna den kommande tiden, vilket är gynnsamt för den nyplanterade skörden.

- Nederbörden i Europa under första halvan av april är positiv för den kommande veteskörden och bör kunna trycka priserna nedåt när de förbättrade utsikterna bekräftas från producenthåll.

- Även om de östra delarna av Europa har problem efter den svåra kylan under första kvartalet är detta produktionsbortfall i all väsentlighet inprisat och fundamentalt ser vi en fortsatt nedgång som mest sannolik den kommande veckan. Det som talar mest mot en nedgång är de tekniskt positiva signalerna.

- Teknisk Analys: Även ytterligare besök ned i 55-dagarsbandet har fortsatt rendera köpande. Vi ser fortsatt beteendet som positivt varför vår prognos om högre priser kvarstår.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete