Analys

SEB – Råvarukommentarer, 9 december 2013

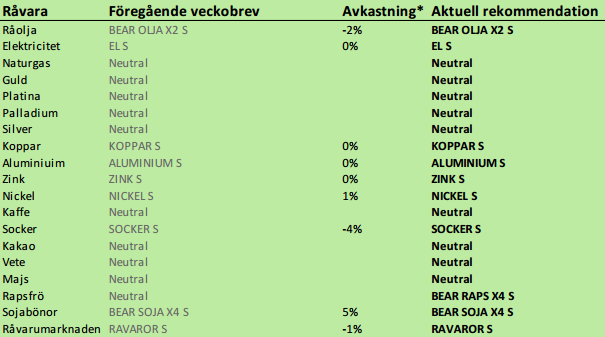

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Allmän uppföljning och bakgrund

Marknaden präglas av låg kursrörlighet. Volatiliteten i flera råvaror ligger i den lägsta 5%-percentilen. Trots stigande tillväxt i USA och i UK, framförallt, kan inte råvarumarknaden glädjas, eftersom folk i dessa länder inte efterfrågar mer råvaror när inkomsten ökar. Tillväxten i Kina stampar. Detta har fått den rekyl som började under sommaren, att vändas i nedgång och flera råvaror befinner sig i den rekylen av besvikelse nu. Man måste verkligen påminna som om citat som t ex F Scott Fitzgeralds ”In a real dark night of the soul it is always three o’clock in the morning”.

Vi anser dock att rekylen i november och början på december, efter uppgångarna från sommaren till oktober, ska betraktas som en rekyl efter det första försöket att vända trenden uppåt. I många råvaror, men inte alla, har den fallande pristrenden tagit slut efter tre års nedgång.

Kinesiska ekonomiska data, inklusive nationalräkenskaper, uppfattas som opålitlig . Den nationella statistikbyrån (NBS) är medveten om svagheterna i BNP- rapporteringen och uppgav i november att en översyn är planerad för att bringa rapporteringssystem i linje med de senaste internationella standarderna . En ny uppsättning reviderade historiska BNP är tänkt att publiceras i 2014 och hela processen beräknas vara klar i mitten av 2015 .

Kvaliteten på Kinas BNP- data har förbättrats över tid , men det finns fortfarande gott om statistiska oegentligheter. Tjänstesektorn har systematiskt underrapporterat som har ”grå” marknadstransaktioner och hushållens produktion för egen slutlig användning . Hushållens inkomster har också underskattats i det nuvarande systemet , medan FoU-utgifter har dragits i stället läggas till BNP .

Förbättringen av rapporteringsstandarder kommer sannolikt att resultera i betydligt större BNP-uppskattningar jämfört med nuvarande. Att ge en tillförlitlig siffra är naturligtvis svårt , men en upprevidering av BNP med minst 10-15 % verkar rimligt . En revision 15 % skulle innebära att den kinesiska ekonomin är nära 60 % av storleken på den amerikanska ekonomin i nominella termer och cirka 87 % i PPP rensade termer .

En annan trolig effekt av genomgången är en förträngning av upplevda ekonomiska obalanser . En betydande hoppa i hushållens konsumtion (för närvarande 37 % av BNP) väntas och den uppenbara snabb nedgång i hushållens inkomster som andel av BNP kommer också att korrigeras. Mer rimliga uppskattningar av bidraget till BNP från konsumtion innebär att den ekonomiska tillväxten är mindre beroende av investeringar än vad det verkar vara , att minska den upplevda risken för en hårdlandning som investeringar saktar ner .

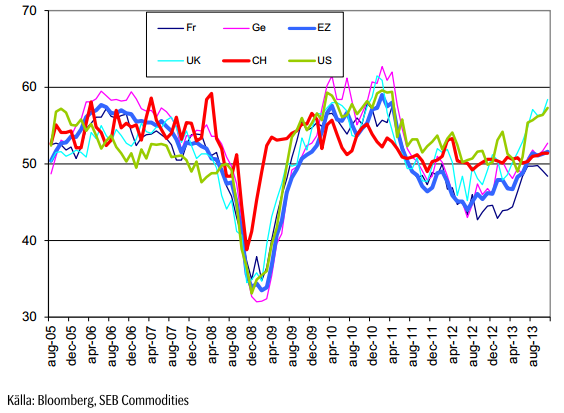

PMI-statistiken steg ytterligare i november i USA till 57.3 (56.4), Eurozonen 51.6 (51.3) och UK 58.4 (56.5). Kina ligger oförändrat på 51.4 och t ex Frankrike lägre på 48.4 (49.1).

Deutsche Bank kastar in handduken pga kommande EU-regler

I torsdags meddelade Europas största råvarubank, Deutsche Bank, att man stänger sin hedging-relaterade råvaruhandel. 200 handlare sades upp på dagen. Endast 40, som handlar med investeringsprodukter blev kvar som del i valuta- och räntehandeln. Deutsche Bank angav de fördyrande och försvårande regleringarna som håller på och som framförallt kommer att införas i EU som det huvudsakliga skälet till beslutet att lämna råvarumarknaden. Lönsamhetsproblem ligger naturligtvis också bakom.

I EU pågår just nu en trilog mellan Rådet, Kommissionen och Europaparlamentet om den slutliga texten på Markets in Financial Instruments Directive 2, (MiFID2). Jag och en expert från Deutsche har kunnat följa detta från insidan, som två av tre bankmedlemmar i den Europeiska Finansinspektionens (ESMA) arbetsgrupp. Därmed förstår jag att Deutsche kom fram till beslutet att dra sig ur som intermediär och mäklare på råvarumarknaden. EU är av politiska skäl helt inställda på att genomföra sitt dåligt underbyggda förslag, som kommer att leda till enorm skada för EU:s råvaruproducenter, som nuförtiden främst är lantbrukare.

Alla företag som använt sig av Deutsche Bank för prissäkring, står nu utan mäklarkontakt. Vi hoppas att dessa vänder sig till SEB, som var den enda bank i Europa som faktiskt ökade omfattningen på sin råvaruhandel under förra året. Vi uppmärksammades av Energy Risk Magazine på detta i våras.

Råolja – Brent

Oljepriset stängde i fredags på 111.6 dollar per fat. Priset ligger dikt an den tekniska stödnivån för uppgången den senaste månaden. Ett brott av stödlinjen är nästan helt säkert och när det sker kommer priset att rekylera ner till åtminstone 107 – 108 dollar per fat.

Oljepriset sett i ett längre perspektiv ser vi i nedanstående diagram. Att en triangelformation bildats är tydligt. En sådan kan följas av antingen en större prisuppgång eller nedgång. Fundamentalt borde vi kunna vänta oss en prisnedgång.

Anledningen till att vi tror att vi kan vänta oss en prisnedgång är att den efterfrågeboom som Kinas befolkning medfört är på väg att sluta verka. De har blivit för rika och lämnar snart den inkomstnivå när högre inkomst leder till köp av en rå vara. I veckan kom dessutom nyheten att Kinas BNP-statistik ska räknas om, eftersom den är så bristfällig. Privat konsumtion kan komma att justeras upp med uppemot 40%. FOU-investeringar har tidigare minskat BNP, men borde räknas som en ökning av BNP, som man gör i t ex Sverige. Sammantaget kan BNP i Kina vara nästan lika högt som USA:s och BNP / capita på en väsentligt mycket högre nivå än idag, vilket skulle innebära att Kina är i en ännu senare fas av råvaruboom än vad vi trott att de är. Jämfört med 1970-talets råvaruboom som drevs av BNP/capita-ökningar i Europa och Japan, kanske klockan en slagen ”1981” i år.

Det höga priset har också stimulerat ny teknik. Skifferolja och skiffergas är en sådan teknik. Effekten av den tekniken kan inte underskattas, men man ska för den skull inte glömma vilken förlösande effekt den kan ha på skattekilen som varit oljeproducerande länders lösning på ”resource curse”. I vårt grannland Norge har produktionsskatten successivt höjts från noll procent på tidigt 70-tal till 50%. Nästan alla länder som producerar olja beskattar produktionen mycket hårt. Om man tog bort produktionsskatterna skulle oljepriset mycket väl vara hälften så högt som idag. Den här processen är redan startad.

Idag, måndag, kommer Mexikos parlament att börja behandla ett lagförslag från den augusti som går ut på att liberalisera Mexikos oljemarknad. Produktionen har varje år minskat. År 2004 var produktionen av råolja 3.3 mbpd. Nu är den 2.5 mbpd. Mexiko importerar olja idag, trots att det har enorma reserver, idag estimerat till 13.9 miljarder fat. Med reserver menas den olja som man vet att den finns där och som är ekonomiskt lönsam att utvinna med dagens teknik. Resurserna är väsentligt mycket större. 75 års statligt monopol ska brytas och privata bolag tillåtas verka och produktionsskatten sänkas. Förra året betalade PEMEX 99.5 cent i skatt för varje dollar de hade i intäkt (inte vinst) på att sälja olja.

I praktiken är förslaget att få en oljepolitik som den i Brasilien. Petrobras är också redan med i föreslagna kontrakt och man kan ana att Brasilien, supermakten söder om USA, har mer än ett ringer med i spelet. Petrobras är specialister på att utvinna olja på stora djup.

Marknaden är tämligen säker på att förslaget kommer att gå igenom. Petroleos Mexicano (PEMEX) emitterade obligationer den 4 december till en ränta som låg 0.5% lägre än för två år sedan. Sedan dess har dessa obligationer i sin tur handlats ner ännu mer i räntan.

Ett annat tecken i tiden är att Iran har sagt sig strunta i Saudiarabien och vilja öka sin produktion och export maximalt, till 4 mbpd. Traditionella bedömare tror att detta är ett förhandlingsbud inom OPEC, men det tror inte jag. Iran har allt att vinna på att visa sig vilja producera mer olja – det skulle glädja USA och vem vet om inte detta var en del av överenskommelsen med USA för att släppa på restriktionerna?

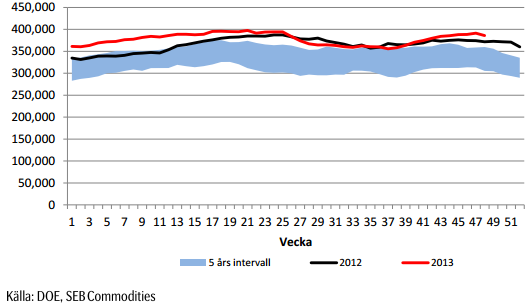

I onsdagens DOE-rapport föll råoljelagren för första gången på tre månader pga säsongen. Justerar man för den säsongsmässiga effekten ligger lagren väsentligt över det ”normala”.

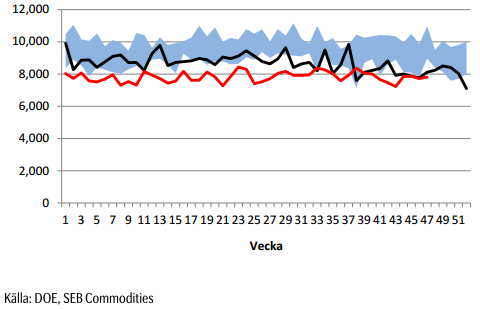

Importen var något högre än veckan innan, vilket även det, är säsongsmässigt riktigt. Justerat för den ”normala” ökningen av importen den här veckan, var dock importen rekordlåg.

USA:s ekonomi är den som frisknar till bäst i världen just nu. Det innebär inte att oljeefterfrågan blir högre. Amerikansk BNP/capita har för länge sedan lämnat den låga nivå där förändringar har en påverkan på efterfrågan på olja.

Vi tycker tecknen hopar sig på lång sikt för oljeboomens slut. På kort sikt måste vi jämföra dagens pris på 111.6 dollar med alla de faktorer som gjort att vi tror på 100 – 102 dollar under första och andra kvartalet. Trots att rabatten på terminerna är så attraktiv, måst vi på kort sikt rekommendera sälj och därmed köp av BEAR OLJA X4 S, eller BEAR OLJA X2 S för den som inte vill ta så mycket risk.

Elektricitet

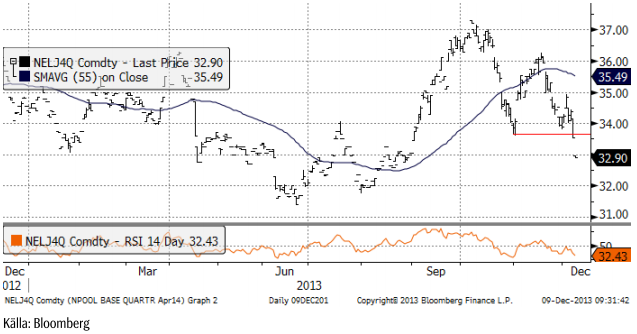

Elpriset föll kraftigt under fredagens handel och gick under tidigare botten. Enligt den tekniska analysen är det en säljsignal. Å andra sidan kanske då elpriset kommer lågt och har tekniska stöd. Vi tror att det är bättre att handla elen från den långa sidan (köpt) än från den korta sidan.

Nu på måndagsmorgonen klappade priset ihop och föll ner till 32.95 euro i skrivande stund.

Det kallare vinterväder som till slut nådde Skandinavien ser blev kortvarigt. En återgång till mycket över normal temperatur och rejält blött väder sker redan imorgon, tisdag. Vädret domineras av ett högtryck över kontinenten, vilket lämnar öppet för typiska sydvästliga lågtrycksbanor som rullar in från Atlanten och in över Norden.

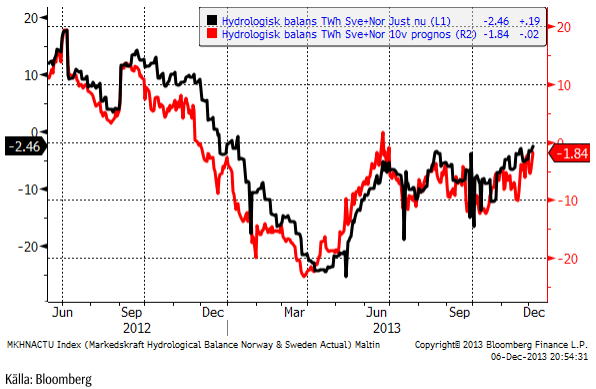

Det tidigare mycket stora hydrologiska underskottet har under höstens blidväder urholkats väsentligt. Som störst var underskottet 26 TWh, vilket är mycket signifikant. Nu återstår ett underskott på ungefär 12 TWh och med innevarande väderprognoser kan underskottet vara mer eller mindre utraderat en bit in i januari. Om så blir fallet är allt för tidigt att säga men kraftbalansen är nu mycket mindre ansträngd inför vintern.

Något som varit tydligt under året som gått är den mycket goda priskontroll som producenterna visat. Vi tycker att körbeteendet ändrats och att man blivit väsentligt mycket skickligare på att parera förändringar i kraftsystemet. I tider där marknaden trott att producenterna skulle tappat kontrollen och spotpriset därmed “klappa igenom” rejält, så har så inte skett. Några riktigt låga priser har det inte varit tal om. Tvärtom, så har man snabbt lyckats ställa om och så fort situationen tillåtit det, åter lyckats lyfta spotprisnivån. En sådan situation ser vi nu. Så fort det slog om till kallare lyckades man lyfta priset som imorgon är ca EUR43/MWh. I och med återgången till milt och blött kommer så priset åter falla tillbaka, fast inte nödvändigtvis våldsamt mycket. Den stora utmaningen kommer bli de långa jul- och nyårshelgerna. Låg helgkonsumtion i kombination med mildväder kan bli en utmaning för producentledet.

I det nya läge som kraftsystemet befinner sig är mycket av ”bullcaset” reducerat. Trots det, så är det ändå fullt möjligt att vi får perioder med höga spotpriser, om kyla kombineras med problem i kärnkraften eller liknande. Terminsmarknaden har sålts ned väsentligt under de senaste veckorna och prisnivån känns rimlig med tanke på situationen. Idag, måndag, har marknaden som nämnt ovan handlats ned kraftigt och ytterligare press nedåt känns trolig samtidigt som vi inte tror att marknaden ska radera all vinterpremie. Prismässigt, efter nedsäljet, återstår dynamiken mest på uppsidan. Fast, för att väsentligt lyfta, krävs en mer långvarig vinterperiod där den hydrologiska balansen återgår till ett underskott på 15-20 TWh.

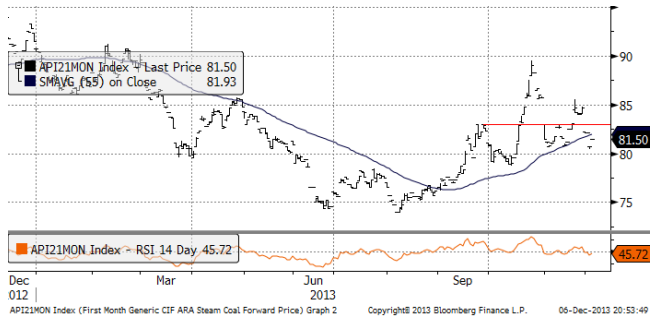

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. För två veckor sedan föll priset från 85 dollar per ton ner mot 80. För en vecka sedan stängde priset på 82.50 och i fredags lite lägre på 81.50. Det kan inte uteslutas att marknaden vill ner och testa 75 dollar igen. Råvarumarknaden är allmänt besviken på att den konjunkturuppgång i Kina, som väntades under sensommaren faktiskt har uteblivit.

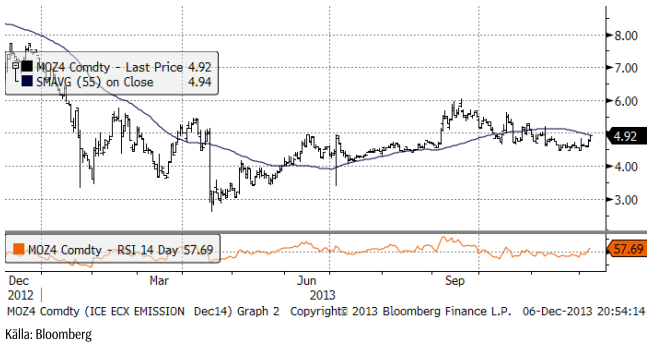

Utsläppsrätterna har å andra sidan stärkts den senaste veckan. Priset har brutit den nedåtgående trenden från september och kan möjligen gå upp och testa 6 euro per ton. Priset stängde i fredags på 4.92 euro. Först måste dock den psykologiskt viktiga nivån 5 euro brytas.

Hydrologisk balans enligt Markedskraft ser vi nedan. Både den aktuella och 10-veckors prognos ligger strax under normala nivåer. Underskottet är något mindre än förra veckan.

Vi rekommenderar köp av EL S, om man kan komma in på attraktiva nivåer.

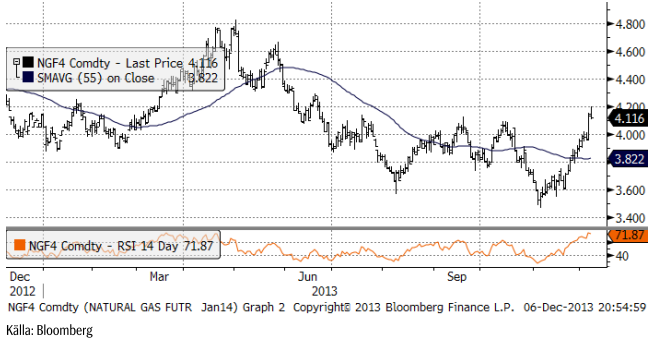

Naturgas

Naturgaspriset i USA har handlats upp på det kalla vädret. Liksom i Norden, har det varit kallt i USA. Nedan ser vi januari-kontraktet.

Metaller

Aktiviteten i marknaden var högre än veckan innan. Det började på samma dämpade sätt som veckan innan. Ännu en stark runda av PMI – siffror, framför allt från USA, hjälpte inte.

Det var inte förrän optionslösendagen i onsdags som aktiviteten tog fart. LME:s optionsmarknad har optioner sm förfaller den första onsdagen i månaden kl 11:00 svensk tid. Det var strax efter lunch när buden började visa sig på marknaden.

Uppgången accelererade på eftermiddagen. Totalt steg kopparpriset med 2% i onsdags.

Priserna fortsatte med fast tendens resten av veckan, bland annat med stöd av nyheter från Indonesien om att parlamentet står bakom exportförbudet. De uttalade sig att förbudet kommer att vara ” konsekvent och fullständigt” vilket tyder på att det inte kommer att ges några undantag. Det som omfattas är nickel, tenn och bauxit. Tyngdpunkten ligger naturligtvis på nickel och det stora flödet av nickelmalm som går från Indonesien till Kina.

Fredagens stora händelse var Non-Farm Payrolls – statistiken från USA. Siffrorna kom in något starkare än väntat med 203 000 nya arbetstillfällen som skapats i november. Arbetslösheten är nu den lägsta sedan 2008, på 7 %. Det var bättre än väntade 190 000 och 7.2 %. Det verkar som om marknaden totalt sett väntade bättre siffror (sedan konsensus sammanställdes). Efter den första reaktionen (med starkare dollar, svagare aktier, guld och basmetaller ) kom priserna tillbaka där de var innan siffrorna.

Under veckan steg priset på basmetaller 1-2 %. Industriella aktörer kom tillbaka som köpare av terminer. Enligt flera källor är lagren låga i industrin. Det är det normala vid årets slut eftersom bolagen vill visa lägre lager och högre soliditet. De flesta köpare vi såg var från kortiktiga tekniska fonder som köper tillbaka tidigare sålda positioner.

Nu är fokus på nästa FED-möte och marknadsaktörerna är enligt vår uppfattning i större utsträckning inställda på någon slags besked om ”tapering” än tidigare. Det behåller metallerna i baisse-läge.

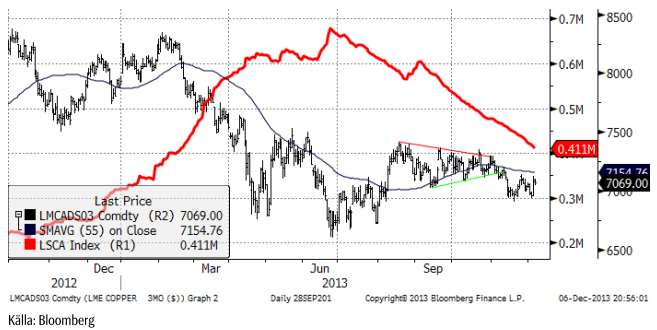

Koppar

Koppar befinner sig i en märklig situation just nu. Lagren minskar därför att producenter håller igen utbudet och för att efterfrågan är stabil. Det rapporteras om att det råder viss brist på raffinerad metall för omedelbar leverans. Det återspeglas också i prissättningen på terminer med kort leveranstid.

Samtidigt ser vi att COMEX-marknaden har en rekordhög kort position på spekulant-sidan (Non-commercials). De finansiella aktörerna fokuserar på FED och förestående ”tapering”. Commercials, spegelbilden av Non-commercials är alltså samtidigt rekordmycket köpta terminskontrakt. Man får förmoda att Commercials, som har verksamhet i den fysiska metallen, har bättre insyn i den fundamentala situationen i metallmarknaden. Men rapporter om ett kommande produktionsöverskott nästa år bidrar till ett negativt sentiment kring koppar. Å andra sidan kan efterfrågan på metall ta fart i början på nästa år efter att företagen minskat lagren inför årsskiftet. En stor nettosåld position hos Non-commercials, en vändning i det negativa sentimentet och påfyllning av företagens lager, kan få igång en hausse tidigt nästa år.

SEB:s senaste prognos är ett genomsnittspris för det första kvartalet på 7450 dollar per ton (basis tremånaders termin). Det är något över genomsnittet för analytikerkåren på 7016. Dagens pris på 7069 ligger över analytikerkårens estimat, men långt under SEB:s prognos.

Vi tycker att prisfallet har gett en möjlighet att komma in på den långa sidan till bra pris och rekommenderar köp av KOPPAR S.

Aluminium

Som vi skrev förra veckan, finns det potential för en rekyl i aluminium, som kanske har börjat. 1900 dollar kan vara ett tänkbart mål för rekylen. Tekniska fonder ligger korta och deras köp när de täcker sig, kan räcka för att påverka priset tillräckligt. Vi har också noterat en sådan rekyl kommer att och bör uppfattas som ett säljtillfälle, givet den fundamentala situationen i marknaden för aluminium.

Konsumenter av aluminium har avvaktat med prissäkringar den senaste tiden, men vi tror att det finns intressen från dem att ”köpa på dips” framöver. Vi har alltså en marknad där det finns säljintressen ovanför dagens pris och som är väl understödd på låga priser, vilket gör att den förhållandevis trendlösa marknaden kan fortsätta.

Efterfrågan på aluminium är god. De flesta analytiker väntar sig en konsumtionsökning på 7% nästa år. Aluminiummarknaden har präglats av produktionsöverskott i flera år. Det viktigaste tycker vi är att överskottet minskar. På kort sikt vore det naturligtvis bättre om det kom ett par nedläggningar av smältverk. Rusal upprepade förra veckan vad de sagt tidigare, nämligen att de ser ett underskott utanför Kina redan nästa år, delvis tack vare produktionsneddragningar de själva gjort.

Marknaden är tudelad vad gäller neddragningar. Den ena sidan tror att priset kommer att falla ytterligare och tvinga producenterna att minska produktionen. Vi har uppfattningen att vi inte kan se varför priserna skulle gå ner, när produktionsöverskottet i alla fall, om än långsamt, är på väg att ta slut. Därmed kan vi inte se någon omedelbar uppsida för priset och inte heller någon stor nedsida. Pga det kraftiga terminspåslaget om 7% på årsbasis bör man akta sig för att vara köpt terminer via certifikat under för lång tid, utan utnyttja kortsiktiga svängningar. Köpa när priset är lågt i en historisk jämförelse och sälja på uppgångar.

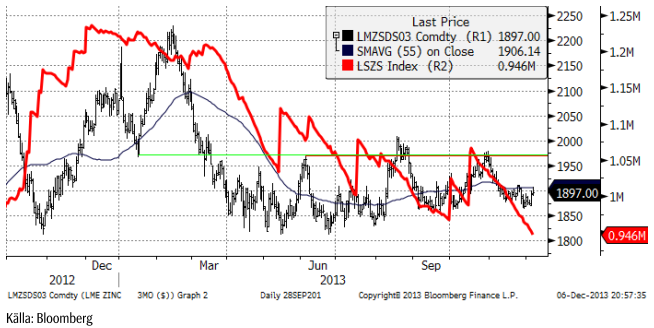

Zink

Som med koppar verkar det som om den fysiska marknaden är starkare än vad terminsmarknaden väntat sig. LME-lagren sjunker stadigt. Nu är de på den lägsta nivån sedan september förra året. Det som oroar är de upprepade stora inleveranserna. Trenden på lagerförändringen är dock tydlig och återspeglar att balansen mellan utbud och efterfrågan förbättras. Säljvågen för ett par veckor sedan i de andra basmetallerna, drog med sig zink. Nu försöker zinkmarknaden krypa upp i sin gamla trend igen. Vi tycker att den allmänna marknaden håller på att stabilisera sig för basmetaller och från och med nu till årsskiftet finns förutsättningar för en prisuppgång, särskilt i zink, som är en av de mer fundamentalt understödda metallerna på LME.

Vi rekommenderar köp av ZINK S.

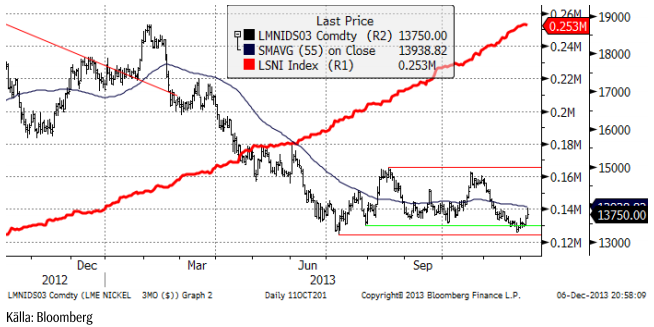

Nickel

Nyhetsflödet från Indonesien avgör riktningen för nickelmarknaden. Indonesiens parlament fattade redan 2009 beslut om att införa exportstopp för obearbetad malm från och med årsskiftet 2013/14. Det har varit osäkert om detta verkligen kommer att träda i kraft.

Nyheterna i torsdags morgon är därför potentiellt en köpsignal. Den 5 december rapporterade Bloomberg det här:

Indonesia’s government will proceed with a plan to ban all mineral-ore exports next year after it received backing from parliament, said Energy and Mineral Resources Minister Jero Wacik.

“The decision is unanimous between the minister and nine factions in Commission Seven,” said Wacik, referring to the parliamentary body in charge of mining and energy which he met in Jakarta today. “The Mining Law has mandated that ore must be processed domestically. Now we must implement it.”

Representanter för Vale menade att detta kunde vara en vändpunkt för nickelmarknaden. Producenter som Vale ser naturligtvis detta som ett optimalt scenario för att få marknaden i balans, utan att behöva stänga gruvor någon annanstans, som t ex hos Vale.

Nickel stack ut bland LME-metallerna genom att priset steg med 2%. Om man betänker potentialen på balanserna på kort sikt, är 2% ingenting. Mer information kommer säkert att komma under veckan.

Tekniskt är priset väletablerat inom det gamla prisintervallet. De som legat korta kan komma att köpa tillbaka terminer och det kan ge marknaden ytterligare tekniskt stöd de kommande dagarna eller veckorna.

Vi rekommenderar köp av NICKEL S.

Guld

Guldpriset (i dollar), fortsatte ner i veckan som gick. Sentimentet att investera i metallen är kompakt negativt. Det blev inte bättre av att Non-Farm Payrolls i USA i fredags visade att tillväxten skapar jobb. Inköpschefsindex för november som kom tidigare i veckan visar att optimismen ökat ännu mer i USA. Det gör att förväntningarna om att FED ska inleda ”tapering” av QE ökat. Guldpriset är nu på väg ner mot den tekniska stödnivån 1200 dollar.

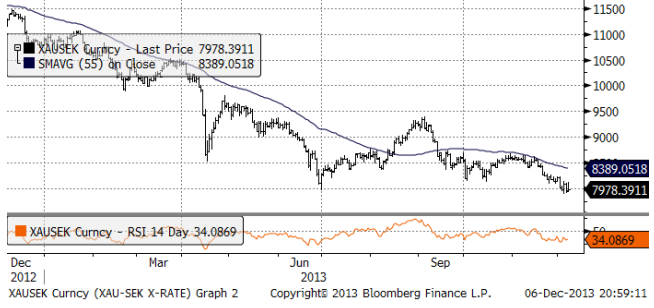

I termer av kronor, är priset på guld redan nere på sommarens bottennotering vid 8000 kr per uns, faktiskt till och med under 8000 kr.

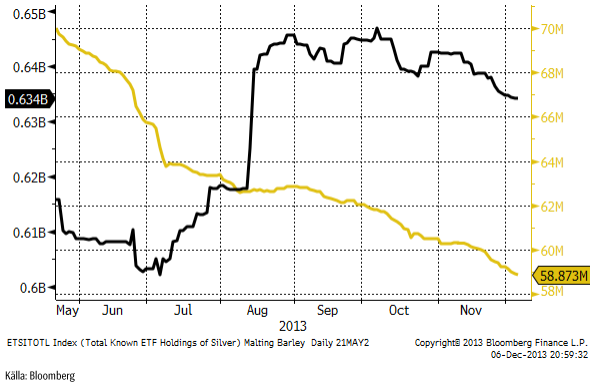

Finansiella placerare har fortsatt att i stadig takt överge guld som investering, som vi ser i diagrammet över ETP-ers guldinnehav. Även innehaven i silver likvideras.

Priset på guld är nere på en nivå där många gruvbolag inte kan redovisa vinst långsiktigt och det gör att vi trots allt inte är beredda att gå kort.

Vi fortsätter tills vidare med neutral vy på guld.

Silver

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Vi förväntar oss att marknaden ska testa botten vid 18 dollar igen och det är en liten bit kvar dit.

Vi fortsätter att vara neutrala guld och silver.

Platina & Palladium

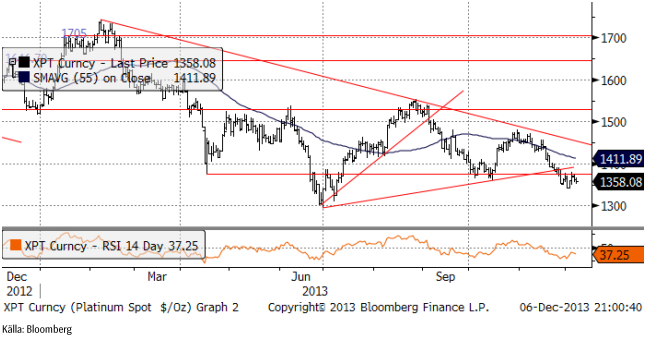

Platinapriset borde ha stöd från strejkerna i Sydafrika och borde även ”gynnas” av Nelson Mandelas bortgång. Den allmänna förväntningen är att interna stridigheter inom landet kan öka oron nu. Strejken vid Northam-gruvan har pågått i en månad, men förhandlar har än så länge inte kommit någon vart. Fackföreningen vill ha 61% högre löner, medan gruvbolaget gick med på 8% den 25 november, vilket förkastades av fackföreningen. Löneförhandlingen väntas bli vägledande för andra platinagruvor.

Platinamarknaden drabbas av det svaga intresset för guld och silver, eftersom även platina är en investeringsmetall.

Tekniskt har platinapriset brutit en triangelformation på nedsidan, vilket signalerar en fallande trend. Enligt den teniska analysen skulle ett test av 1300 dollar vara att vänta.

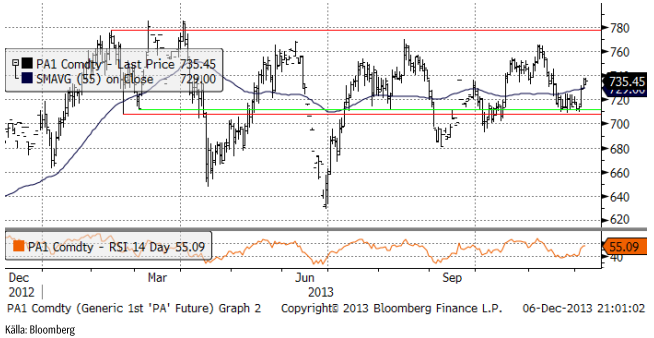

Priset på palladium uppvisar i sammanhanget en förbluffande styrka, genom att stiga i pris den senaste veckan. Det råder dock ett underskott av palladium och efterfrågan från bilindustrin väntas växa. Fundamentalt ser det annorlunda ut för palladium jämfört med t ex guld. Än så länge finns dock inte någon teknisk köpsignal att agera på. Priset ligger fortfarande inom det breda prisintervall mellan 640 och 780 dollar per uns som marknaden pendlat inom det senaste året.

Vi behåller vår neutrala rekommendation på palladium och går även över till neutral på platina.

Jordbruksprodukter

Tre nyheter präglade marknaden för jordbruksprodukter i veckan som gick. Först sade ABARES att Australiens skörd av spannmål blir större än väntat, sedan skrällde Stats Canada med en rekordskörd, långt över såväl historiska rekord som marknadens förväntningar. Under hela veckan följdes det mycket kalla vädret i USA och med frågan om hur mycket det skulle skada höstvetet.

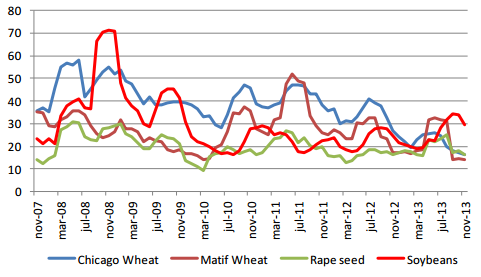

Marknaderna har annars blivit allt mindre volatila. De senaste tre månaderna har volatiliteten varit 16% i Chicagovetet och 14% i Matifvetet. Det är mindre än 5% av månaderna sedan 2007 som det varit så här lugnt i vetemarknaderna. Rapsmarknaden har varit extremt lugn de senaste veckorna, fram till Stats Canadarapporten i onsdags. Raps är i allmänhet en lugnare marknad än vete, men har nu faktiskt en högre kursrörlighet än Matif-vetet. Sojabönorna sticker ut, med en historiskt sett relativt hög kursrörlighet.

Nedan ser vi hur volatiliteten (beräknad på de senaste 90 dagarnas prisförändringar i spotkontraktet) förändrat sig.

Sedan juli för två år sedan har kursrörligheten i vetepriserna minskat från ca 40% till ca 15% idag. Det är i nivå med hektarskördevariationen. Detta hänger naturligtvis ihop med växande lager och lägre priser. Säsongsmässigt är det även vinter på norra halvklotet och få nyheter som kan påverka utbud och efterfrågan. Vintern är å andra sidan säsongen för prisförändringar i sojamarknaden, eftersom Sydamerika har tagit över som den stora producenten i världen och känsligt för odlingsbetingelser där.

På tisdag publicerar USDA sin sista WASDE-rapport för året. Marknaden förväntar sig ingenting från den, men jag tror inte man ska vara så säker. Det är först i och med den som resultatet av Argentinas, Kanadas, med fleras rapporter summeras till globala balanser, då USDA även lägger till en uppdaterad analys av efterfrågan.

Konjunkturen har vänt uppåt, men bara i länder som redan är ”mätta” sedan länge. Vi skulle tro att marknaden kommer att tolka WASDE-rapporten som negativ för majs, vete och sojabönor.

Odlingsväder

Det är kallare än normalt just nu, såväl i norra Europa som i Nordamerika. Temperaturen i USA har fallit och det väntas fortsätta vara kallt i veckan. Argentina fick nederbörd i norr, men inte i söder. Brasilien hade normal nederbörd. Inga större hot från vädret alltså.

Vete

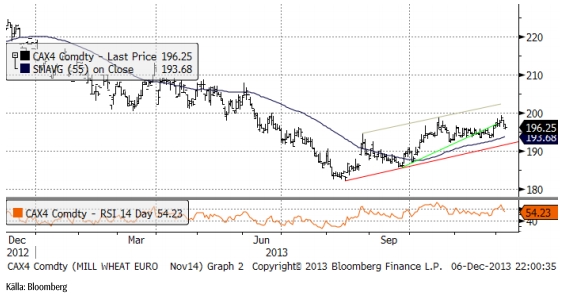

November 2014 steg successivt under inledningen av veckan upp mot 200 euro per ton, men nådde inte riktigt ända dit. 200 euro är naturligtvis en teknisk motståndsnivå. Säljarna blev stärkta och köparnas övertygelse gav vika efter rapporten från Stats Canada i onsdags.

Decemberkontraktet 2014 på CBOT föll tillbaka ner mot det tekniska stödet, efter ABARES och Stats Canadas rapporter. Is-stormarna över oskyddat höstvete kunde inte påverka.

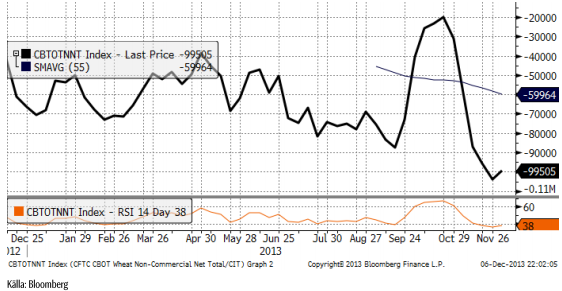

I diagrammet nedan ser vi ”non-commercials” nettoposition i terminer på Chicagovete. De passade på att köpa tillbaka några kontrakt, men är fortfarande extremt sålda vetekontrakt.

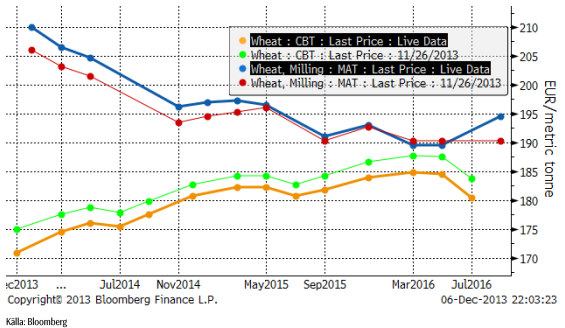

Nedan ser vi terminskurvorna för Chicagovete och Matif. Terminskurvan för Matifvete gick upp i veckan för alla terminslöptider med tillförlitliga priser. Chicagovetet föll för alla terminslöptider. Matifvetet gick mer in i backwardation och Chicago något mer in i contango. Det är två helt skiljda världar. Matifveteterminerna ligger för alla löptider över Chicagopriserna. Störst är skillnaden för spot-leverans, hela 40 euro per ton, dvs Matifvetet är 24% dyrare än Chicagovetet.

ABARES publicerade sin decemberrapport i veckan. Veteskörden förutspås öka med 17% till 26.2 mt och kornskörden med 15% till 8.6 mt. Canola-skörden väntas däremot minska med 15% till 3.4 mt, vilket ändå i så fall skulle bli Australiens tredje största skörd av canola någonsin. Sådden ägde rum sent i september och skörden väntas vara klar i slutet av februari. Sedan september-rapporten från ABARES har den totala skörden av vintergrödor höjts med 3 mt till sammanlagt 42.1 mt.

Stats Canada rapporterade att veteskörden blev 37.5 mt, det är 4.5 mt mer än i den förra prognosen och 38% mer än förra året. Det är en rekordskörd för landet och slog alltså det förra rekordet på 32.1 mt med råge. Det förra rekordet sattes 1990. Analytikerna hade förväntat sig en skörd på 33.8 mt. Ingen analytiker hade väntat sig en skörd över 35 mt.

ABARES och Stats Canada höjer global produktion med 6.2 mt. Det är väldigt mycket för bara två länder.

Vi håller fast vid vår rekommendation att ha en neutral position i förhållande till vetepriset.

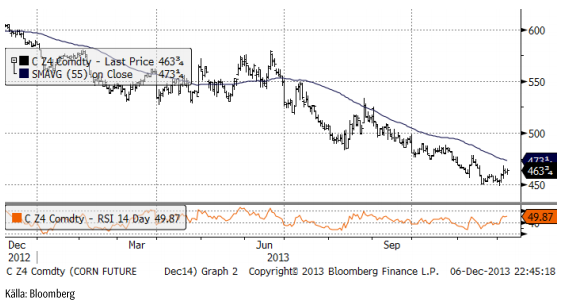

Majs

Majspriset steg i veckan, trots att Kina annullerat beställningar från USA och att Kinas statistikkontor angett Kinas skörd till 217.5 mt, där USDA senast estimerade 211 mt. Tekniskt har 450 cent varit ett starkare stöd än man kunnat tro. Trenden är dock fortfarande nedåtriktad.

Argentinas sådd är 48% färdig. Normalt vore 62% sått. Lönsamheten talar, som vi påpekat tidigare för att reducera sådden av majs till förmån för sojabönor. Även vädret sägs nu verka för sojabönor.

I onsdags talades det även om att Argentina skulle sänka exportskatten på soja. Vi fann detta helt otroligt när vi hörde det. Och uppgiften dementerades sedan av både Finansdepartementet och Jordbruksdepartementet i Buenos Aires. Argentinas president och personerna kring henne gör säkerligen allt de kan för att beskatta den lilla grupp i samhället som de enkelt kan beskatta och dessutom se till att priserna på mat håller sig låga inom landet för att inte öppna för en revolution. De har ju just veckan innan kablat ut en totalt osannolikt låg siffra för veteproduktionen, som de kommer att basera exportlicenserna på, helt tydligt för att hålla priset på vete riktigt lågt under kommande år i Argentina, till glädje för konsumenterna som har det allt svårare.

Informa publicerade ett produktionsestimat för Brasilien som låg nära USDA:s 70 mt och långt från CONAB:s 78 mt. Även i Brasilien verkar ekonomin till sojans fördel, så klart.

Ekonomin i byte till soja dock kanske börjar ha en effekt på utbudet av majs under nästa år och därmed bör det påverka priset positivt också.

Det ska bli intressant att se om 450 cent håller och blir botten på den här nedgångsfasen.

Vi fortsätter med neutral rekommendation.

Sojabönor

Novemberkontraktet sjönk i veckan som gick, men ligger fortfarande på samma nivå som i slutet av oktober. 1150 cent är en nivå som priset gärna uppehåller sig kring, vad det verkar. Trenden är dock nedåtriktad och i takt med att vädret inte försämras i Brasilien, bör priset kunna fortsätta sjunka. Den allt lugnare marknaden tror vi inte kommer att vara länge. Kanske är det rapsen som visat vägen genom att börja falla.

Sådden i Brasilien är klar till 89%, förra veckan 78%. I Argentina är 66% sått, upp 16% från förra veckan.

Informas uppdaterade prognos för skörden i Brasilien 88 mt (+1.2 mt). ABIOVE ligger på 86.6 mt. USDA är på 88 mt och CONAB på 89 mt. Vi tror faktiskt mest på CONAB, eftersom de haft mest rätt hittills och bör ha bäst koll. De är inte ensamma att ligga så högt. Många andra prognosmakare ligger kring 90 mt.

USDA:s attaché i Buenos Aires uppskattade Argentinas skörd till 57.7 mt i veckan. Det ska bli intressant hur detta återspeglas i USDA:s WASDE-rapport i veckan. I den senaste WASDE-rapporten estimerades produktionen i landet till 53.5 mt.

EU har som bekant infört en bestraffande importskatt på biodiesel från Argentina. I onsdags gick ett rykte att Argentina skulle svara med att sänka exportskatten på soja och sojaprodukter, men det dementerades senare, som vi nämnt under Majs-avsnittet. Däremot har Argentinas regering föreslagit att höja inblandningen av biodiesel i dieseln från 8% till 10% inom landet för att ha någonstans att göra av biodieseln, kan man tänka.

Ekonomin är sådan att Brasilianska bönder kan komma att välja soja som andra skörd efter sojaskörden, istället för majs som är det normala. Brasilien försöker få lantbrukarna att välja vete istället och det talas om att ge statsbidrag för detta. Brasilien importerar mycket vete från Argentina, och är antagligen oroliga ur ett matsäkerhetsperspektiv, beroende på utvecklingen i Argentina och den minskade exportvolymen som Kirchner fattat beslut om.

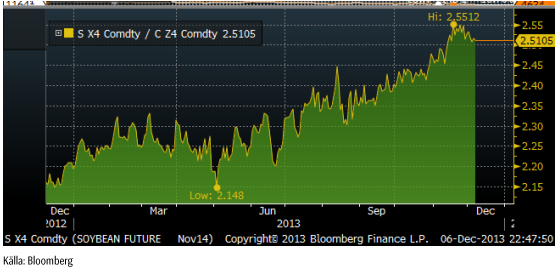

Nedan ser vi relationen mellan priset på Nov 2014 sojabönor och Dec 2014 majs, alltså priset på SX4 dividerat med priset på CZ4. Kvoten backade lite till i veckan, från rekordet 2.55 till förra veckans 2.52 till fredagens 2.51. Trots detta är det alltså mycket mer attraktivt att odla sojabönor än majs.

Vi behåller säljrekommendation.

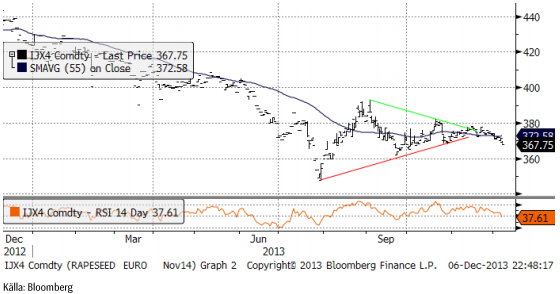

Raps

November 2014-kontraktet som legat i en tids stiltje, kom på fall efter Stats Canada-rapporten i onsdags. Tekniskt ser det ut som om prisfallet kan accelerera och nå ner mot 360 euro inom kort. Där bör det finnas stöd, men det kan inte heller uteslutas att priset faller ner till 350 euro per ton, basis november 2014-kontraktet.

Stats Canada rapporterade att skörden av canola blev 18 mt, 2 mt högre än i den föregående prognosen. Marknadsanalytikerkåren hade väntat sig en skörd på 16.9 mt. Det senaste rekordet var 14.6 mt, vilket nu alltså slogs med råge. Skörden i år är 30% större än förra året.

ABARES sänkte sin skörd av canola något, vilket gör att uppjusteringen av global produktion inte blir fullt ut 2 mt.

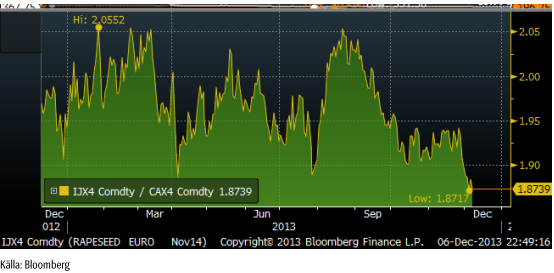

Priset på rapsfröterminen (nov) handlas nu ganska lågt i förhållande till veteterminen (nov). Rapspriset är 87% högre per ton än vete, vilket är den lägsta premien för raps för novemberleverans hittills för dessa kontrakt. När nu allt talar för ett ännu lägre pris på rapsterminer, kommer kvoten att försämras ytterligare – om inte även vetepriset faller. Vetemarknaden ser åtminstone tekniskt, starkare ut, så det talar för att raps förlorar ytterligare mark i förhållande till vete.

Nedan ser vi hur kvoten mellan novembers raps- och veteterminer utvecklat sig över tiden.

På basis av rapporterna i veckan och för att den tekniska bilden indikerar en nystart av pristrenden nedåt, går vi över till säljrekommendation på raps.

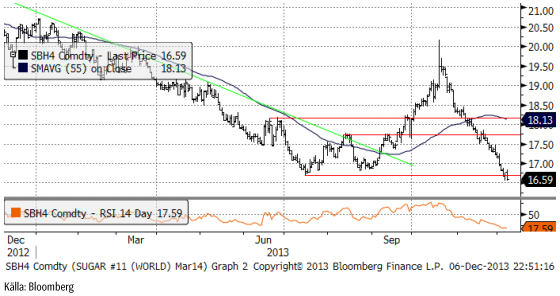

Socker

Marskontraktet på råsocker fortsatte falla och stängde veckan på den lägsta noteringen 16.59 cent per halvkilo. För en vecka sedan var priset 17.15 cent. Det är kontraktslägsta. RSI-index på 25 (<30) indikerar en översåld marknad och man kan vänta sig ett slut på prisfallet, följt av en rekyl uppåt.

Om vi däremot tittar på ”spotkontraktet”, får vi en annan bild. Nedan ser vi spotkontraktets pris de senaste fem åren.

Vi ser att den fallande trendlinjen från pristoppen i början på år 2011 är bruten och att den senaste nedgången från toppen på 20 cent är en rekyl efter den första uppgången efter att den fallande trenden avslutats. RSI ligger även i det här diagrammet extremt lågt och signalerar en kraftigt översåld marknad.

Tekniskt tyder allt på att marknaden inom kort kommer att vända uppåt. Vi förväntar oss att den prisuppgången når högre än den senaste, dvs att nästa rörelse uppåt når över 20 cent per pund.

Skörden i Brasiliens södra och centrala delar är i full gång. I takt med att sockerbruken köper in råvara ökar också behovet av att prissäkra det lagret. Det kraftiga prisfallet de senaste veckorna beror säkert till stor del på sådana lagerhedgar. Den svaga brasilianska valutan gör att priset på sockerterminer är attraktivt för producenterna i Brasilien. Brasiliens centralbank agerade emellertid på penningmarknaden för att hejda valutans fall. Lyckas detta, kan det få flödet av prissäkring att minska.

Även i Indien sker viktiga förändringar. Priset på sockerrör som bonden ska få betalt är fastslaget i en lag, men med de låga priser på socker som råder, är detta idag för högt. Den senaste tiden har två sockerbruk stängts. Sockerindustrin har framfört klagomål till regeringen, som nu har svarat. Dels ska exporten av socker ökas. Detta är negativt för världsmarknadspriset. Men det diskuteras också att öka inblandningen av etanol från dagens 5% till 10%. Detta skulle vara positivt för sockerpriset.

Det stora socker och etanolfokuserade handelshuset Czarnikow publicerade en rapport om sockermarknaden i torsdags som var mycket positiv. Czarnikows marknadsanalytiker tar fasta på att det låga priset på socker stimulerar konsumtionen. De beräknar att konsumtionen har ökat med 2.5% under år 2013, vilket är den högsta konsumtionsökningen de senaste fyra åren och närmar sig den ökningstakt som rådde innan finanskrisen slog till år 2008. Den arabiska våren slog också till och dämpade den tidigare starka konsumtionstillväxten. Mellan 2009 och 2011 låg konsumtionsökningen globalt på mindre än 1%.

Konsumtionstillväxten har enligt Czarnikow återvänt och de har justerat upp sitt efterfrågeestimat för 2013 från 172.1 mt (från maj 2012) till 175.2 mt i sin augustirapport. Det skulle innebära att de senaste årens dämpade konsumtionsökning är över och att världen har gått tillbaka till att efterfråga ca 2.5% mer socker varje år, drivet av de två faktorerna befolkningstillväxt (1% per år) och att fler får råd att unna sig socker – vilket är en konsekvens av tillväxt i tillväxtländer och lågt pris.

Den som tycker om att köpa på rekyler, kan passa på nu. Vi rekommenderar köp av SOCKER S eller BULL SOCKER X4 S för den som vill ta mer risk.

Kaffe

Kaffepriset vände ner i veckan efter två veckors uppgång. Produktionen i Colombia var i november 45% högre än förra året samma månad och den statistiken tyngde marknaden.

Den genomsnittliga kostnaden för att producera ett pund arabica kaffe kommer enligt USDA att vara 147 cent under 2014. Ett långsiktigt jämviktspris bör ligga där, eller över den nivån. Ett pris på 106 cent är därmed inte långsiktigt hållbart. Marknaden tyngs dock fortfarande av den nya produktion som stimulerades av de högra priserna för tre år sedan och att länder vars odlingar drabbats eller slagits ut av bladmögelsvampen Roya, nu återigen kommer i produktion med resistenta sorter.

Från Vietnam rapporteras också om stigande produktionskostnader. Vietnamesiska Vicofa redovisade i torsdags en undersökning bland landets kaffebönder som visade att kostnaderna ökar med 15 – 20% i år. Bönorna är 8% mindre än vanligt och skörden väntas bli 15% lägre än förra året. Det lägre priset innebär att investeringarna i ny produktion minskar nästa år.

På samma sätt som Czarnikow menar, att befolkningstillväxt, lågt pris och allmän ”normalisering” av ekonomin i tillväxtländer leder till en återgång till konsumtionstillväxten avseende socker, kan man resonera att kaffekonsumtionen också bör öka. Med ett pris långt under produktionskostnad och med produktionskostnader som både i Brasilien och Vietnam ökar med uppåt 20% på årsbasis, vore det märkligt om priset på terminsmarknaden inte förr eller senare vände starkt uppåt.

Just nu är dock priset på väg ner för att testa bottennivån igen och kanske även 100 cent, en historiskt viktig teknisk stödnivå. Den som är intresserad av att köpa kaffe kan avvakta om priset når ner mot bottennivåerna och köpa där, men också se till att gå ur marknaden om priset går under 100 cent.

Generellt sett behåller vi tills vidare neutral rekommendation, till dess vi ser tecken på ett trendbrott.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining ska bli en av de tio största kopparproducenterna i världen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanHur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export