Analys

SEB – Råvarukommentarer, 3 november 2014

Veckans rekommendationer

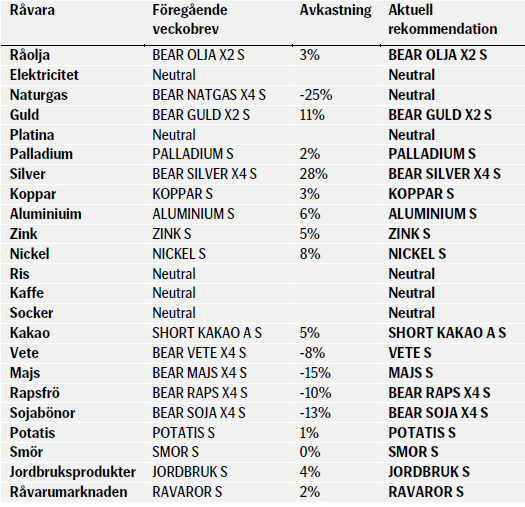

Råolja – Brent

Fredagens huvudnyhet på oljemarknaden var att OPEC producerade 31 mbpd i oktober, över sitt produktionstak på 30 mbpd. Det finns alltså inga tecken på att OPEC minskar utbudet. Lägg därtill en starkare dollar och att oljepriset fortsätter att handlas ner. Oljepriset har sjunkit den senaste veckan trots ökande tillväxtoptimism, högre BNP-tillväxt i USA än väntat och stimulans från Bank of Japan. Aktier och metaller har gått upp i pris på detta, men oljan fortsätter nedåt.

VD:n för det amerikanska bolaget Cheniere Energy sade i veckan att ”WTI kommer nästan helt säkert att falla till 50 – 60 dollar per fat. Kostnaderna för att producera amerikansk skifferolja är mycket lägre än vad många tror.”

Vi erfar att amerikansk skifferoljeproduktion är billigare än konventionell amerikansk olja. Amerikansk skifferolja kostar 58 dollar per fat medan konventionell kostar 60 dollar. Statoil sade i veckan att man inte kan förbli konkurrenskraftig som oljebolag om man inte producerar skifferolja.

Vi tror att det tar 6-12 månader för att bromsa tillväxten i amerikansk skifferoljeproduktion efter att priset har fallit till under break-even och det priset är inte uppnått än. Det finns dock ännu inte några tecken på att skifferoljeproduktionen tar fart på allvar utanför USA. Det beror huvudsakligen på att det saknas infrastruktur.

Förra veckan noterade vi att det sker en lageruppbyggnad i Saudiarabien därför att de faktiskt inte lyckas sälja all ökad produktion av olja. På global basis är detta mer betydelsefullt än man med de senaste årens erfarenhet av brist kan föreställa sig. Fortsätter produktionsökningen i USA på dagens nivå kommer det att vara ett produktionsöverskott på 2 mbpd nästa år om produktionen inte minskar. I den takten fylls alla tänkbara lagringsmöjligheter på sex månader.

Det finns dock även positiva tecken. Kina har tagit alla ”överskottslaster”. Västafrika höjde sina benchmarkpriser istället för att sänka dem, som Irak, Iran och Saudiarabien.

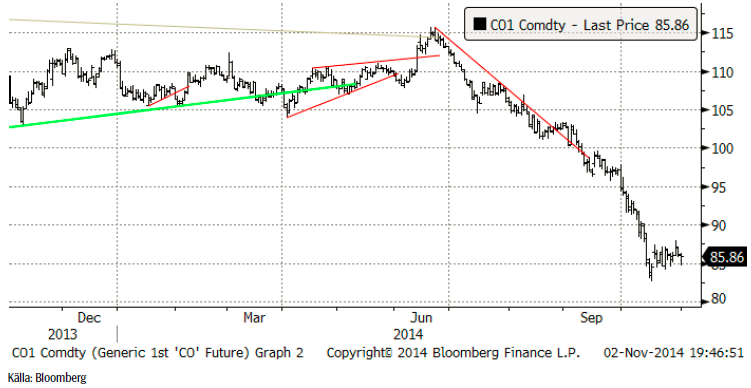

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart). Antalet ökade med 2 från förra veckan.

Vi rekommenderar en kort position, t ex med BEAR OLJA X2 S.

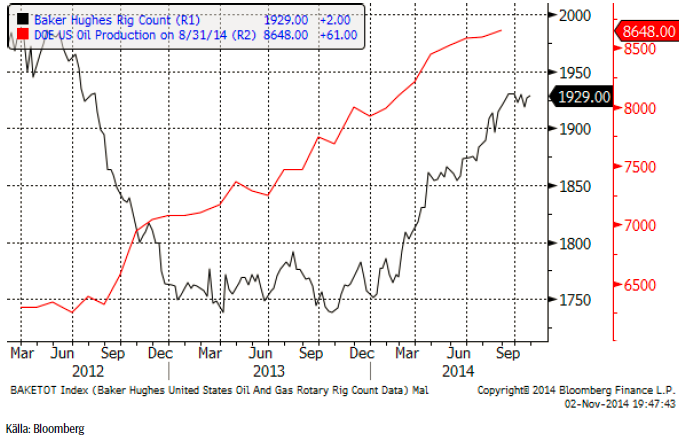

Elektricitet

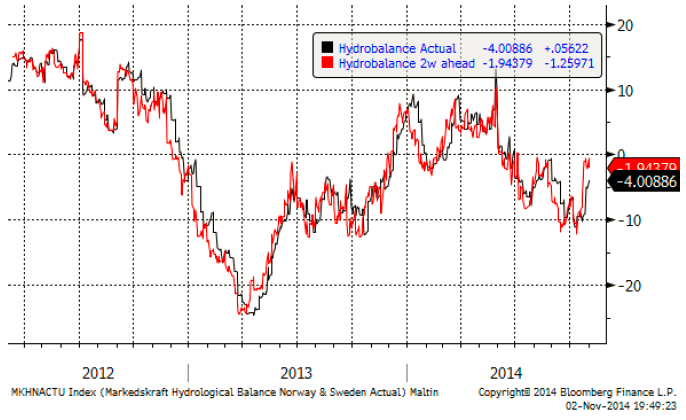

Priset på el studsade på 32 euro, där vi rekommenderade att ta hem vinster i förra veckans brev. Priset rekylerade till 33 euro, men föll i fredags återigen och stängde på 32.35. Det är möjligt att det kan komma en nytt test av stödet vid 32 euro.

Hydrologisk balans har enligt 2-veckors prognosen stigit till nästan normal nivå. Vädret väntas fortsatt att vara både varmt och nederbördsrikt.

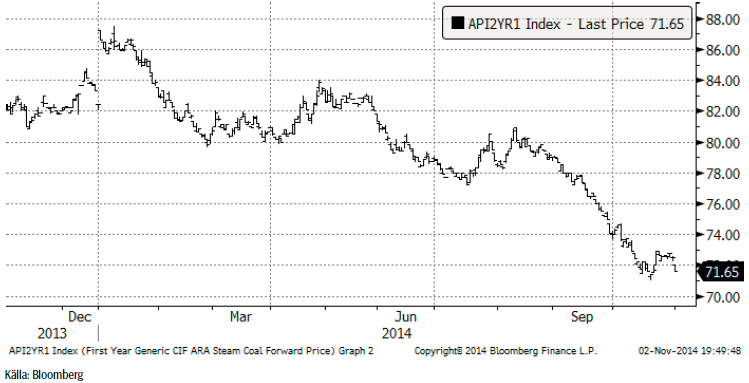

Nedan ser vi terminspriset för kalenderåret 2015 avseende energikol. Priset rekylerade uppåt från 71 dollar för drygt en vecka sedan, men detta vände inte trenden. Efter lite sidledes rörelse föll priset ganska kraftigt i fredags och stängde på 71.65 dollar per ton. Ett nytt test av 71 dollarsnivån verkar vara inom räckhåll.

Vi rekommenderade förra veckan att ta hem vinsterna på den korta positionen. Tendensen i marknaden är dock fortsatt negativ. Skulle prisnivån 32 euro brytas, kan det vara aktuellt att gå kort igen.

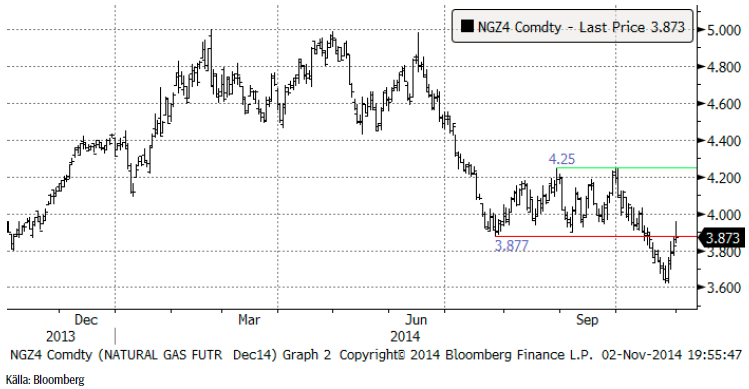

Naturgas

Naturgaspriset (decemberkontraktet) startade en rekyl från 3.60, som tog priset upp till 3.873 i fredags (strax under motståndet 3.877), även om priset var högre under fredagen. Tekniskt borde priset gå ner och vi håller därför fast vid BEAR NATGAS X4 S.

Koppar

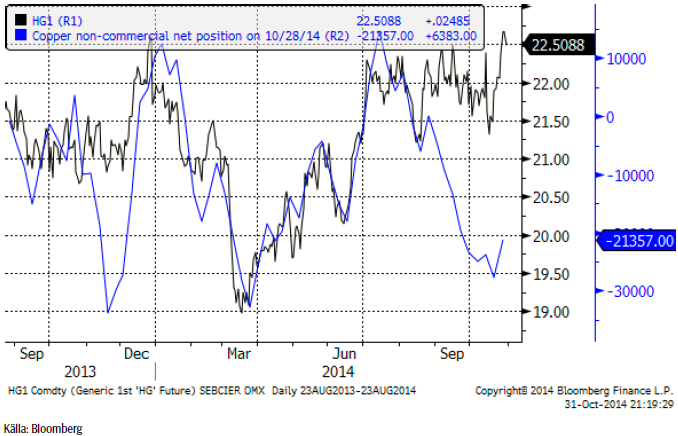

Med hög volatilitet handlades kopparpriset högre hela veckan. Från teknisk synvinkel, rekylerar priset den större, fallande pristrenden från början av året. Ur ett fundamentalt perspektiv är detta i linje med förväntningarna om att marknaden går från underskott till överskott. Enligt International Copper Study Group (ICSG) kommer år 2014 att uppvisa ett underskott på 307 kt, som vänds till ett överskott på 393 kt nästa år. Den här förändringen har ännu inte resulterat i en svagare marknad. Bristen på material på LME håller marknaden i ett hårt grepp. Cash till 3-månaders terminsnotering handlas i stadig backwardation på 60 – 70 dollar. Resten av terminskurvan uppvisar ungefär samma mönster. Den globala ekonomin har i någon mån stärkts den senaste tiden med mer stimulans och statistik från USA som visar att tillväxten är god. Säsongsmässigt är vi nu inne i det starkaste kvartalet. Vi behåller åsiken att det finns utsikter för högre pris på koppar resten av året.

Koppar är den enda basmetallen som handlas i USA och därför har vi tillgång till statistik på vad spekulantkollektivet gör där. Vi ser att de har sålt sig ganska korta sedan början av juli. Nettopositionen är 21,000 kontrakt. I den rapport som kom i fredags kväll och visade förändringen tisdag – tisdag, hade de köpt tillbaka 6000 kontrakt. En stor såld position kan när den täcks ge lite extra stöd för priset.

Vi håller fast vid vår rekommendation av KOPPAR S.

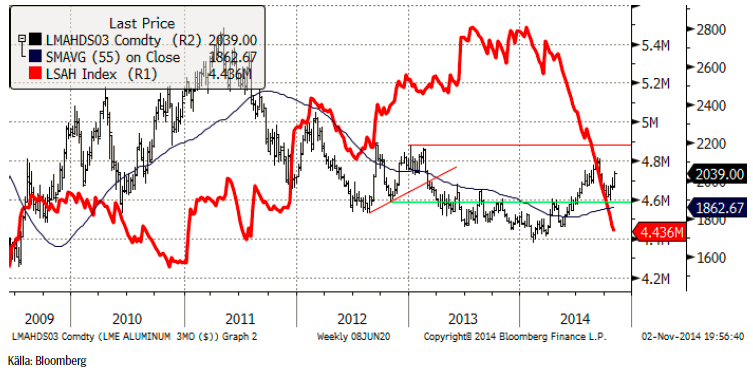

Aluminium

Det är intressant att notera att aluminiumtackor har återlämnats till LME mot lagerbevis (warrants) för första gången sedan det var backwardation senast, i augusti. Detta har noterats bland annat i lagerhuset i Vlissingen. Det noterades ett nettoinflöde även den 30 oktober. Inflödet är ett tecken på att aktörer drar nytta av den backwardation som finns i terminspriserna. De säljer spot och köper tillbaka på termin. Som vi har påpekat tidigare, ger de höga premierna (>500 dollar) i både USA och i EU, en anledning att vid något tillfälle sälja istället för att förnya finansieringsaffärerna.

Samtidigt som efterfrågan tar fart globalt, tror vi att aluminiummarknaden kommer att vara stark resten av året. Priset gick upp varje dag i veckan som gick. Det tekniska motståndet vid 2040-50 dollar var dock lite för svårt att byta igenom och vi såg tendenser till vinsthemtagningar framåt fredagens eftermiddag.

Vi fortsätter att rekommendera köp av ALUMINIUM S.

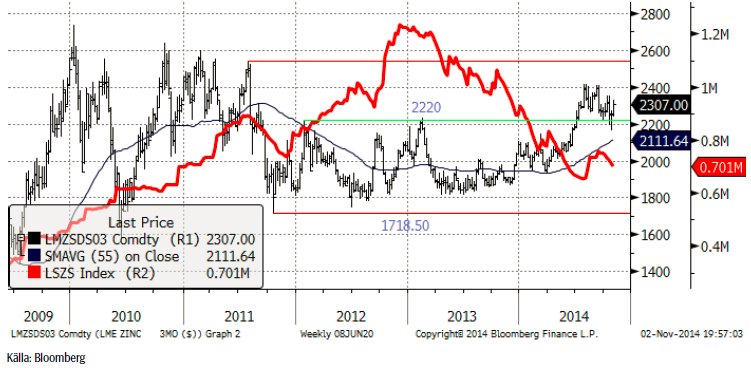

Zink

Skillnaden mellan cash och 3-månaders termin på zink handlades ner i backwardation i veckan och i fredags hade skillnaden hunnit bli 8 dollar. Längre ut på terminskurvan är det fortfarande contango. Utflödet av metall från LME sker huvudsakligen på ett enda ställa, New Orleans. Det anses tyda på att materialet bara flyttas till ett billigare lager (till finansieringsaffärer). Om metallen skulle gå till konsumtion, skulle man normalt se utflöden på fler ställen och i små enheter.

I motsats till aluminium, är den fysiska premien för zink inte förhöjd och den fysiska marknaden präglas inte av brist. Två teman har varit i fokus på zinkmarknaden i år. För det första verkar fonder och CTA:s gilla metallen, vilket beror på den positiva långsiktiga trenden som beror på gruvnedläggningar. De har handlat in och ut och hållit marknaden inom olika prisintervall. För det andra har uppsidan varit begränsad av prissäkring från gruvbolag. 2400 dollar verkar vara nivån. Vi har noterat den stadiga förbättringen av den fundamentala balansen, såsom rapporterat huvudsakligen av International Zink Study Group (ILZSG). Baserat på data därifrån förväntar vi oss ytterligare lagerminskningar och en stadigare positiv pristrend. Vår bedömning är att priset kommer att ligga i intervallet 2200 – 2350 dollar per ton under det fjärde kvartalet. Vi kan möjligen få se 2400 dollar (toppnoteringen från sommarmånaderna).

Vi rekommenderar köp av ZINK S.

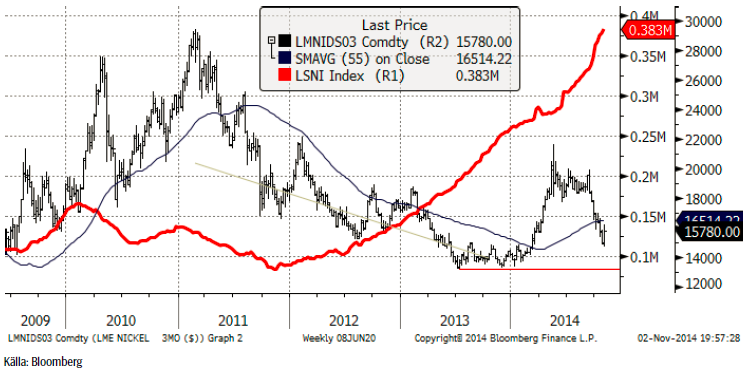

Nickel

Veckan började på samma sätt som den gjort sedan den fallande pristrenden började i mitten av september, dvs svagt. Den viktiga tekniska stödnivån på 15,800 dollar testades och bröts, men inga stop-loss-ordrar eldade på prisfallet. På tisdagsmorgonen vände marknaden. En våg av ”short covering” tryckte upp priset ända till 15,650 senare på kvällen. Efter lite lugnare handel och konsolidering mitt i veckan, steg priset till veckans högsta nivå, 16,175 dollar på fredagen, innan vinsthemtagningar inför helgen tog överhanden och stängde marknaden strax under 16,000 dollar.

Det verkar som om marknadens aktörer vände fokus till den fundamentala situationen, och att det mesta av NPI-produktionen blir olönsam vid de här prisnivåerna på primärnickel. Om man beaktar den sämre filippinska malmen, som motsvarar en produktionskostnad på nickel på runt 20,000 dollar, verkar dagens nivå attraktiv. Vi hör talas om att långsiktiga investerare har börjat eller börjar utnyttja det låga priset som rekylen har gett upphov till, för att bygga en lång position. Tekniskt kan man säga att den branta rekylen något bröts av veckans handel och det ger i första hand en indikation på att man kan vänta sig ”sidledes” handel mellan 15,000 och 17,000 dollar per ton.

Vi tycker att de kommande veckorna kan ge möjlighet att komma in på den långa sidan och rekommenderar köp av NICKEL S.

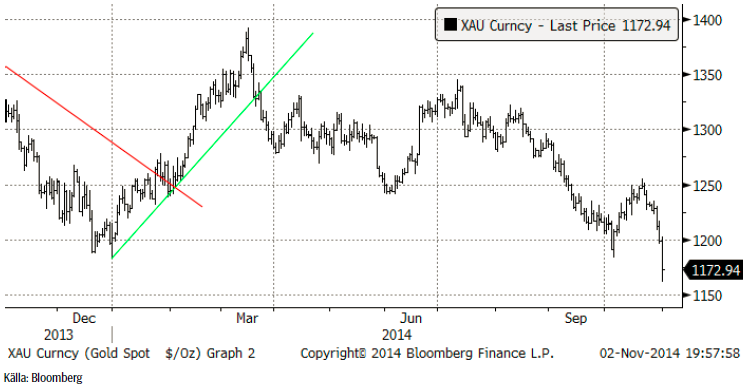

Guld

Guldpriset har tagit stryk av tre anledningar: För det första har QE3 avslutats i USA. Det var i och för sig helt väntat att FED:s nedtrappning av obligationsköpen skulle sluta nu. Nedtrappningen inleddes veckan före jul för nu nästan ett år sedan och nådde sitt slut nu. Den andra faktorn, som pressar guldpriset är att när FED senast uttalade sig om räntan, föreföll det luta lite mer åt räntehöjningar än tidigare. Tillväxten i USA överraskar också på den positiva sidan. På grund av såväl lite mer positiva utsikter för räntehöjning, hög tillväxt och allmän oro i världen, fortsätter dollarn att stiga mot andra valutor – och mot guldet. Med andra ord sjunker priset på guld uttryckt i dollar.

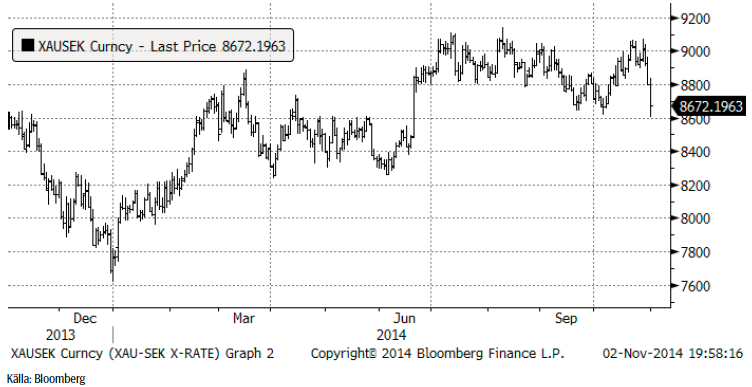

Chartet för guld i kronor ligger kvar vid 8850 kronor per uns.

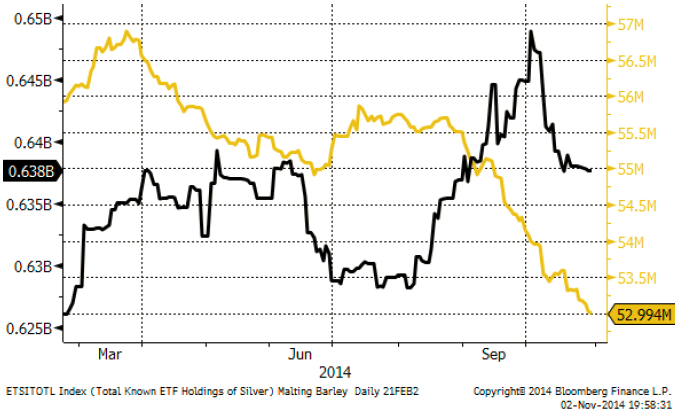

Investerare fortsätter att sälja av guldfonder och hittills i oktober även silverfonder.

Den ryska centralbanken fortsätter att köpa guld. Detta måste ses mot bakgrund av att den ryska rubeln har tappat 23% mot dollarn sedan månadsskiftet juni/ juli. Valutafallet hejdades temporärt i torsdags, men tog ny fart på fredagen och Rysslands köp av guld har i vart fall inte haft någon synlig effekt på svagheten i guldpriset.

Vi fortsätter med såld position i guld, t ex med BEAR GULD X2 S.

Silver

Silverpriset föll huvudsakligen i torsdags och i fredags och det var ett relativt kraftigt prisfall.

Silverpriset i svenska kronor har brutit stödet vid 123 kronor per uns. Nästa stöd finns nu vid 100 kr per uns, som agerade motstånd från 2006 och framåt och stöd från år 2009. Uppsidan är nu begränsad av 123 kr, som är det nya motståndet. Marknaden kommer att ha mycket svårt att ta sig över den nivån, med tanke på hur länge det fungerade som stöd.

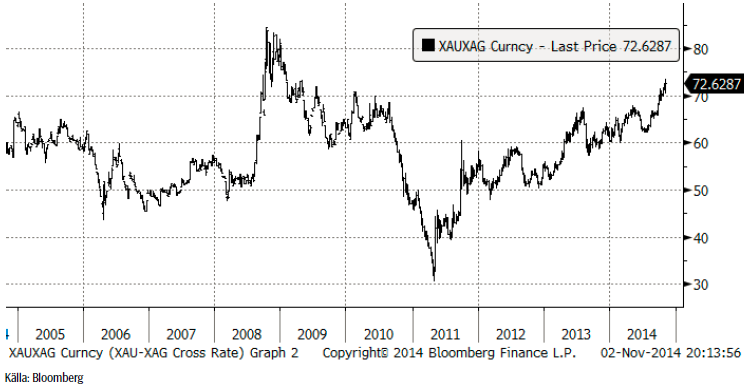

Silver är fortsatt billigt i förhållande till guld och det kan vara en anledning att byta en investering i guld mot silver.

Vi fortsätter att på kort sikt rekommendera en kort position i silver med köp av BEAR SILVER X4 S.

Platina & Palladium

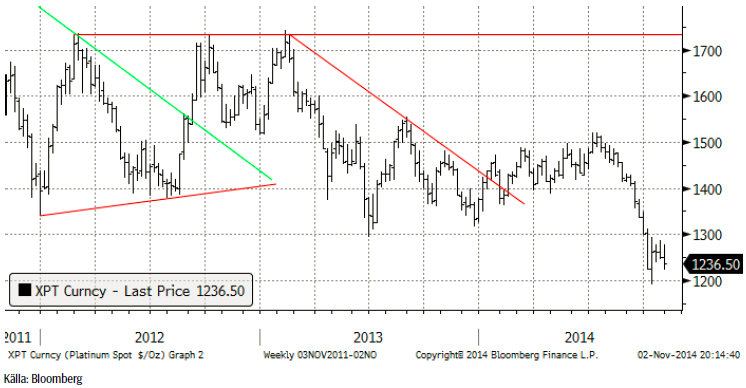

Både platina och palladium har befunnit sig i konsolideringsfas några veckor. I fredags verkade konsolideringen vara över för båda metallerna, men de ser ut att bryta ut åt olika håll. Medan platina föll kraftigt mot slutet av veckan, tillsammans med guld och silver, visade palladium styrka och verkar vara på väg att testa 900 dollar igen.

Palladium fick som väntat stöd vid 750 dollar. I veckan tog marknaden vad som kan vara det första steget uppåt för att kanske lämna den här rekylen nedåt och konsolideringen bakom sig. Nästa motstånd finns på 850 och därefter 900 dollar.

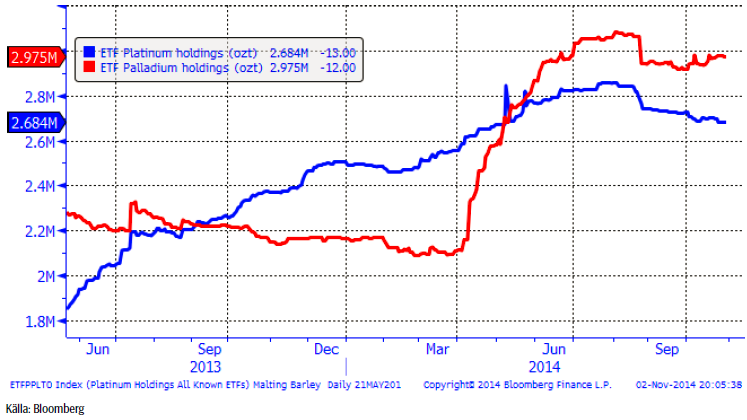

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Investerare fortsätter att sälja av platina, men verkar behålla sitt palladium och till och med öka på den.

Vi fortsätter med neutral rekommendation på platina, men rekommenderar köp av palladium via t ex PALLADIUM S.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi