Analys

SEB Jordbruksprodukter, 3 november 2014

Priset på sojamjöl för omedelbar leverans fortsatte att stiga kraftigt i veckan, +11%, vilket drog med sig sojabönorna. Det var uppåt även för majs och vete. Marknadens förhoppningar om att den nya skörden av sojabönor skulle råda bot på bristen som rådde under förra året har kommit på skam. Skörden har varit sen och även om den är rekordstor, har det varit svårt att ordna transport bort från gården. USA:s framgångar med fracking gör att lokomotiven är upptagna med att frakta bort oljan.

Priset på sojamjöl för omedelbar leverans fortsatte att stiga kraftigt i veckan, +11%, vilket drog med sig sojabönorna. Det var uppåt även för majs och vete. Marknadens förhoppningar om att den nya skörden av sojabönor skulle råda bot på bristen som rådde under förra året har kommit på skam. Skörden har varit sen och även om den är rekordstor, har det varit svårt att ordna transport bort från gården. USA:s framgångar med fracking gör att lokomotiven är upptagna med att frakta bort oljan.

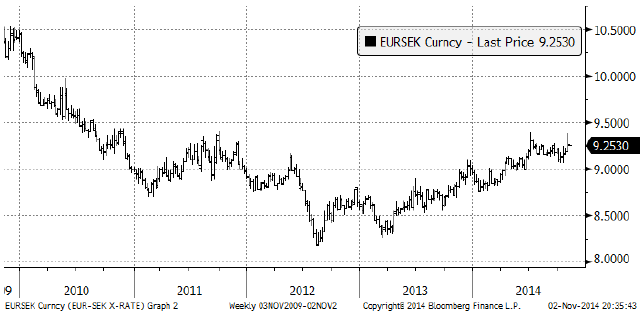

Riksbanken sänkte sin styrränta till noll i veckan som gick. Om man jämför, hade detta en liten effekt på den svenska kronans växelkurs. Det har varit en hel del valutarörelser den senaste tiden och de verkar höra ihop med effektiviteten i ekonomierna som valutorna representerar och förtroendet för den politiska ledningens förmåga att bedriva tillväxtfrämjande ekonomisk politik. Den svenska kronan har sedan marknaden stängde fredagen den 12 september, gått från 9.23 kronor per Euro till 9.38 som dyrast för en Euro, i tisdags. Senare under veckan föll växelkursen tillbaka och stängde på 9.26. Dollarn är väldigt stark mot kronan och har gått från 7.12 till 7.40 sedan den 12 september. Dollarn har varit stark mot de flesta valutor. Tillväxten är stark i USA.

Efter valet i Brasilien, föll en BRL från 2.95 kr till 2.80 på måndagen. Därefter har valutan återhämtat sig och var i måndags uppe på 3.05 kr, men stängde på 2.99 i fredags, dvs det har inte varit några stora förändringar. Det mesta av förändringen i växelkursen skedde under upptakten till valet.

Den ryska rubeln har tappat 23% mot dollarn sedan månadsskiftet juni/ juli. Valutafallet hejdades temporärt i torsdags, men tog ny fart på fredagen.

Odlingsväder

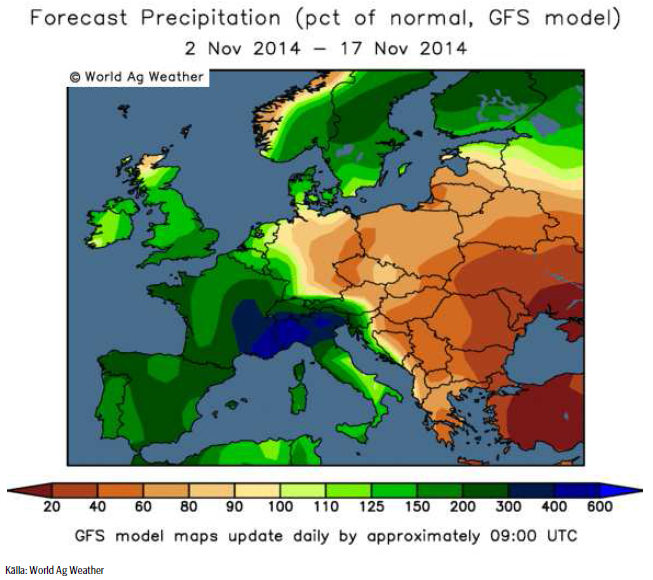

Efter att ha varit torrt i prognosen för Frankrike och Spanien, ser vi nu en tvåveckors prognos med extra mycket nederbörd där, upp till 300% av normal nederbörd. Tyskland, Polen och Östeuropa, samt området runt Svarta havet får torrt väder, ner till 40% av normal nederbörd nära Svarta Havet. Hela Norden och England, som även i förra veckans prognos hade 200-300% av normal nederbörd, väntas få detta även de kommande två veckorna. Vi noterar också att Nordafrika väntas få del av Spaniens och Frankrikes blöta väder. Hela norra Italien och sydöstra Frankrike väntas få upp till 6 gånger så mycket regn som normalt. Det kommer vi säkert att få höra mer om i den ordinarie nyhetsrapporteringen.

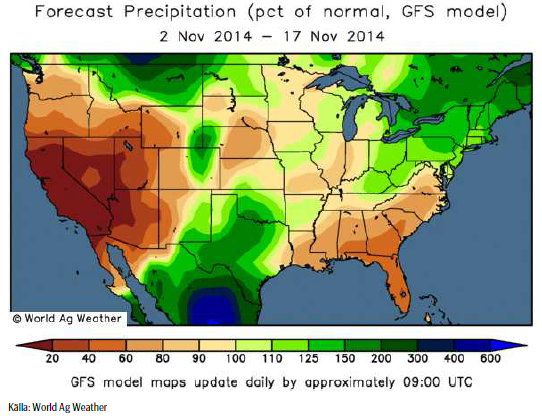

Prognoskartan för nederbörden i USA visar fortsatt torrt väder i ’corn belt’. Texas och Mexiko är blötare än normalt. Kalifornien vänas få 20% av normal nederbörd, även de norra delarna av delstaten.

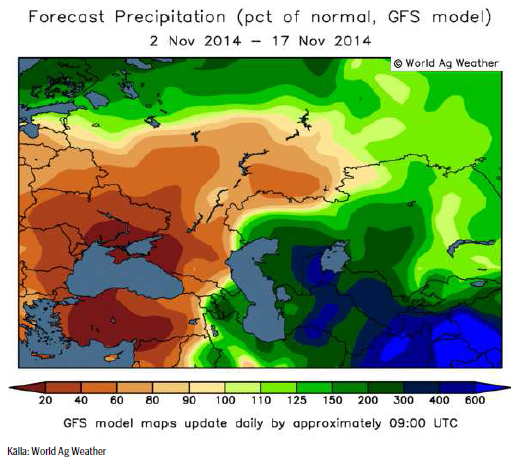

Det blev en kort episod av blötare väder för Ryssland, Ukraina och västra Asien. Tvåveckorsprognosen visar ännu torrare väder än förra gången det var torrt. Södra Ryssland och Ukraina väntas få mindre än 20% av normal nederbörd.

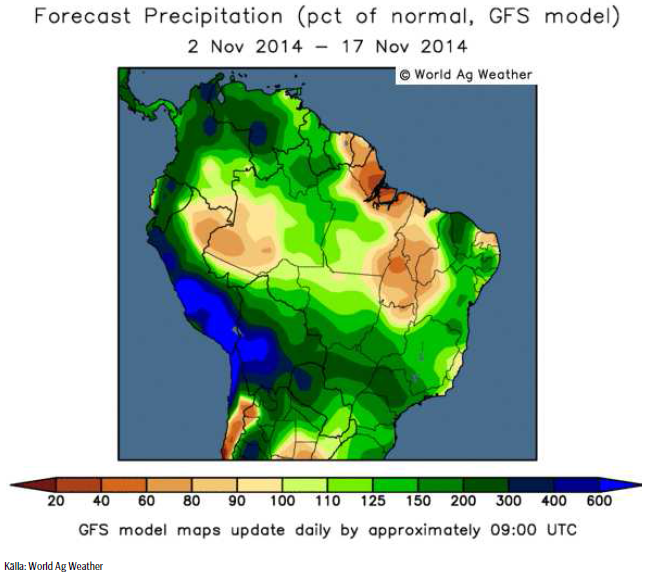

Brasilien ser nu riktigt blött ut i den senaste tvåveckorprognosen. Alla viktiga odlingsområden för soja, majs, vete, kaffe och socker väntas få upp 150 – 300% av normal nederbörd.

Indiens väder väntas fortsätta vara blötare än normalt i öster och torrare än normalt i väster. Australien väntas få normal nederbörd, i vissa odlingsområden något mindre än normalt, de kommande två veckorna.

Vete

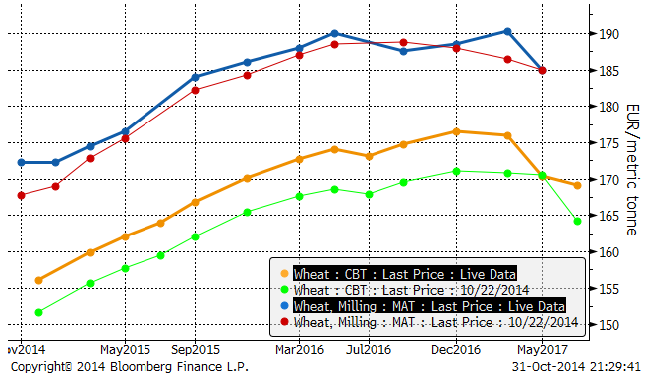

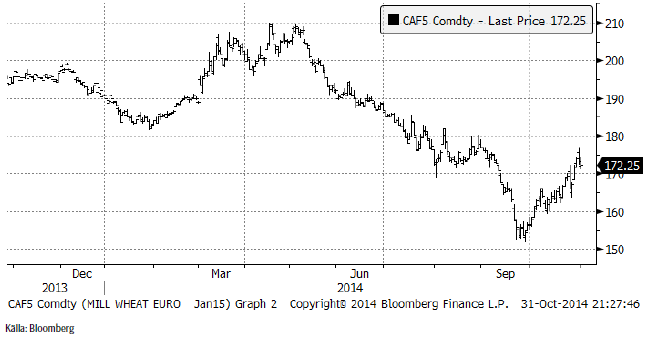

Vetepriset (novemberterminen på Matif) stängde på 172.25, som är exakt samma nivå som januarikontraktet stängde på i fredags. GASC köpte 60 kt franskt vete under helgen till 260 dollar (208 euro per ton, inklusive frakt).

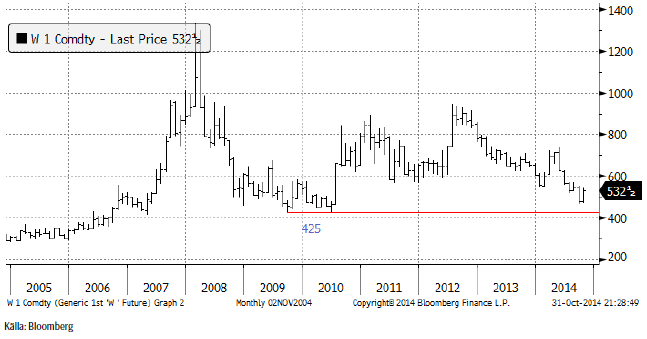

Chicagovetet (december) har återhämtat sig den senaste månaden, men utan att den tekniska bilden har förändrat sig. Pristrenden är fortfarande nedåtriktad, men med ett starkt stöd på 425. Priset stängde på 532 cent i fredags. I veckan kom säsongens första crop ratings för det nya höstvetet. 59% var i good/excellent condition, vilket bara är 2% lägre än förra året.

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

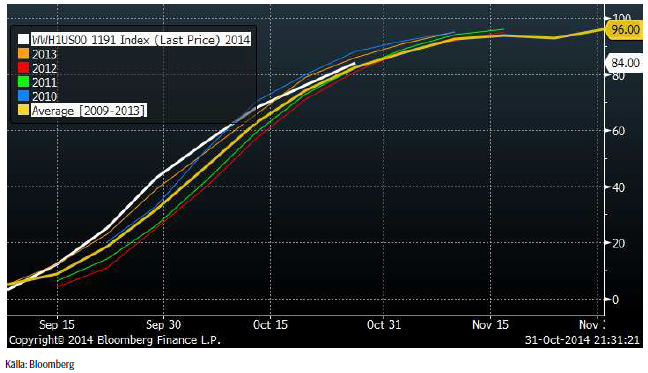

Sådden av höstvete har avancerat till 84% färdigt.

Non-commercials i CFTC:s rapport köper tillbaka den korta positionen i allt snabbare takt. I veckan köpte de netto 12,000 kontrakt och har minskat den sålda positionen till netto en såld position med 57,000 kontrakt. Som mest var det drygt 90,000 kontrakt sålda.

Veckans största nyhet var den månatliga rapporten från International Grains Council som kom i torsdags den 30 oktober. IGC höjde estimatet för global veteproduktion med 0.1% till 718 mt. IGC anser att produktionen 2014/15 trots uppgraderingar av spannmålsskörden i USA och i EU, fortfarande är mindre än förra årets rekord.

Skörden av vete i Australien håller precis på att börja. USDA:s jordbruksattaché i Canberra, Australien, estimerar att veteskörden i Australien blir 24 mt. Det är lägre än de 25 mt som USDA angav i den senaste WASDE-rapporten för tre veckor sedan. IGC:s rapport är också baserad på 24 mt i produktion. Orsaken till den lägre produktionen är den torka vi har rapporterat om. Vi har sagt att skörden kan bli ännu lägre och är inte ensamma om det. Rabobank estimerar den till 23 mt och mäklarfirman RJ O’Brien säger att den kan bli 20-22 mt. Lokala ANZ Bank estimerar skörden till 22-23 mt.

Det börjar utveckla sig till köpläge i vete. Det finns antagligen utrymme för en liten nedgång på kort sikt, men på längre sikt finns en klar uppsidespotential.

Majs

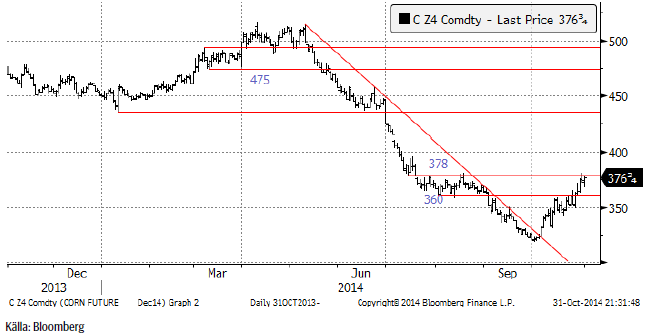

Decemberkontraktet CZ4 fortsatte upp med 7% sedan förra veckan. Priset stängde på 376.75 cent per bushel, som är precis under det tekniska motståndet från juli och augusti på 378 cent.

IGC estimerade i torsdagen rapport att global produktion av majs blir 980 mt, en höjning med 0.6% från förra månadens estimiat på 974 mt.

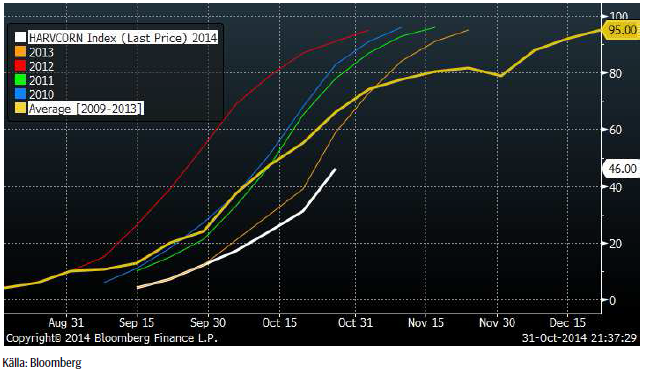

Skörden av majs accellererade enligt måndagens rapport. 46% var då skördat jämfört med normala 70%.

Etanolproduktionen tog ett ordentligt skutt uppåt, enligt den veckovisa statistiken från US DOE.

Non-commercials köpte 26,000 kontrakt i veckan som gick. De är nu nettoköpta med 84,000 kontrakt.

Sentimentet har blivit tydligt positivt och mycket fortare än någon räknat med. Det borde dock komma en rekyl nedåt och därför behåller vi säljrekommendationen.

Sojabönor

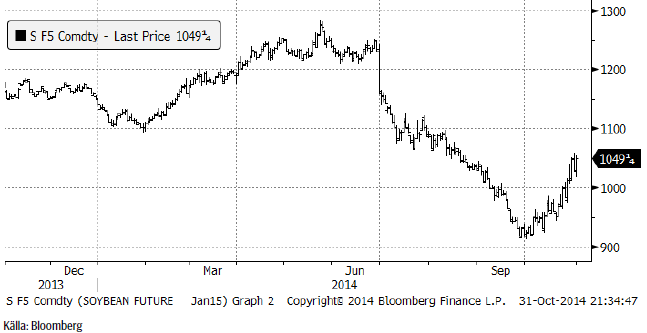

Sojabönorna för leverans i november lämnar vi nu, eftersom de gått in i leveransperioden. Priset har handlats upp våldsamt på dem. Vi tittar nu på januarikontraktet för 2015 (SF5), som inte rusat lika mycket i pris. På 1049 cent per bushel ligger det strax under 1100 som är ett tekniskt motstånd. Det är märkligt att se sojabönor handla så högt, när det efter den senaste WASDE-rapporten egentligen pekade rakt ner för priset. I veckan kom dock den tredje av de tre stora estimerarna i världen (USDA, FAO/AMIS och IGC) med sin rapport: IGC sänkte estimatet för global produktion av sojabönor med 1% till 307 mt. Det är den första rapporten som faktiskt sänker estimatet för global skörd. IGC sänker skörden i Brasilien med 3 mt till 91 mt, därför att det varit lite för torrt i samband med sådden, framförallt i delstaten Mato Grosso. IGC sade att en del fält måste sås om, eftersom torkan gjort att sådden inte slagit rot.

Prisuppgången beror dock troligtvis inte på farhågor för skördad volym, utan verkar bero på att det uppstått en bristsituation av andra skäl.

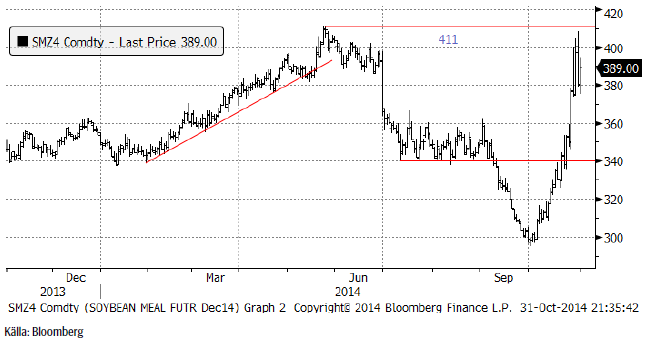

Decemberkontraktet på sojamjöl gick upp med 11% i veckan, januari med 8% och mars med 6%. Förra säsongens brist på sojamjöl i världen och därmed stor backwardation i terminspriserna har ”rullat in” på den här säsongens början. Orsaken till att bristsituationen består sägs vara en kombination av att skörden försenats av vädret i USA och att det är brist på såväl lastbilar som lokomotiv. Anledningen till det är att dessa används för att frakta bort den allt ymnigare skifferoljan. USA har ökat produktionen av råolja med ungefär 1 miljon fat per dag sedan förra året. Enligt Congressional Research Service kommer amerikanska järnvägar att transportera 650,000 vagnslaster med råolja i år, vilket är väsentligt mycket mer än förra årets 434,000. År 2008 var samma siffra bara 9,500 vagnslaster. Det är alltså knappast konstigt att det blir brist på lokomotiv för att transportera bort sojabönor och majs från lantbrukare till silo och export.

I Brasilien, där Dilma Rousseff från Arbetarpartiet (’PT’), återvaldes till president förra söndagen, föll valutan kraftigt. Vi noterade inte det så mycket i Sverige, eftersom den svenska kronan faller i samma takt. Brasilie har dock en ganska hög inflationstakt, och sojabönor är en tillgång som är opåverkad av detta. Brasilianska lantbrukare har länge haft en inställning att lagrad vara är säkrare än pengar (Reais) på banken. Det talas nu om att brasilianska lantbrukare allt mer håller igen med försäljning, vilket även det troligtvis bidrar till obalansen i marknaden.

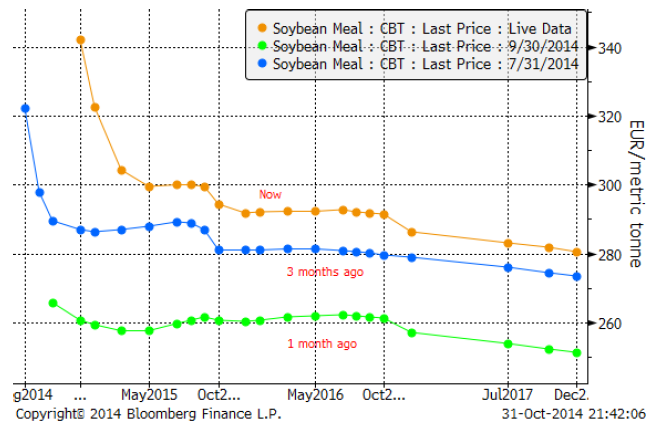

I diagrammet nedan ser vi vad som hänt. Det är tre terminskurvor. Den brandgula visar terminskurvan nu. Vi ser att marknaden räknar med att bristsituationen är avhjälpt i maj. Då planar priset ut på ca 300 euro per ton. Terminskurvan har samma form som den hade för tre månader sedan. Då var det extrem brist på sojamjöl, men vi ser att marknaden förväntade sig att den nya skörden skulle bota detta problem. För en månad sedan tänkte marknaden att skörden skulle råda bot på bristsituationen. Det fanns inte heller någon brist. Decemberkontraktet handlades då i motsvarande 260 euro per ton, väsentligt lägre än 290 euro per ton för tre månader sedan. Den senaste månaden har det alltså återigen blivit brist på sojamjöl och priset är över 340 euro per ton om man vill ha leverans i december.

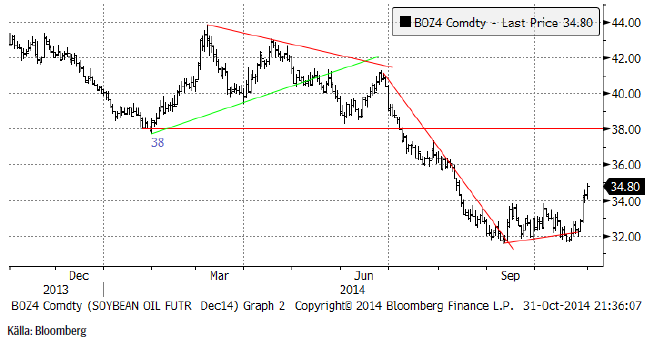

Sojaoljan steg, till skillnad från sojamjölsterminer, ungefär lika mycket för såväl korta som långa löptider. Det tyder på att det inte är brist som driver priset uppåt, utan mer en fundamentalt motiverad prisuppgång överlag. När prisuppgången bröt 34 dollar, innebar det en teknisk köpsignal. Nästa motstånd är 36 dollar och jag det är troligt att prisuppgången på kort sikt når dit. Nästa motstånd är 38 dollar. Det verkar som om botten för sojaoljan var vid 32 dollar. Jag tror att det är klokt att vara köpt terminer på sojaolja.

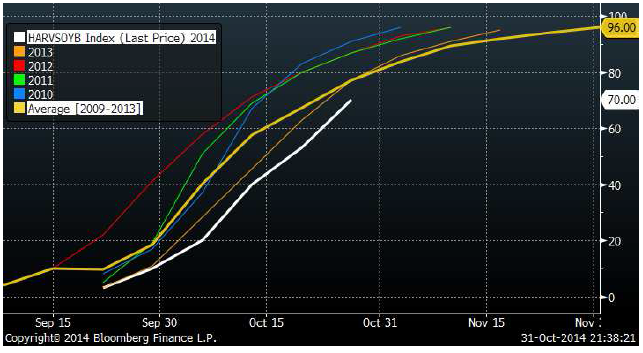

Skörden av sojabönor i USA tog fart efter att vädret torkade upp. I måndagens rapport var 70% skördat och det är bara ett par procent mindre än vad som är normalt för veckan. Som vi ser fortsätter vädret att vara gynnsamt för skörd, vilket gör att skörden kan ha kommit ikapp normal takt den här veckan.

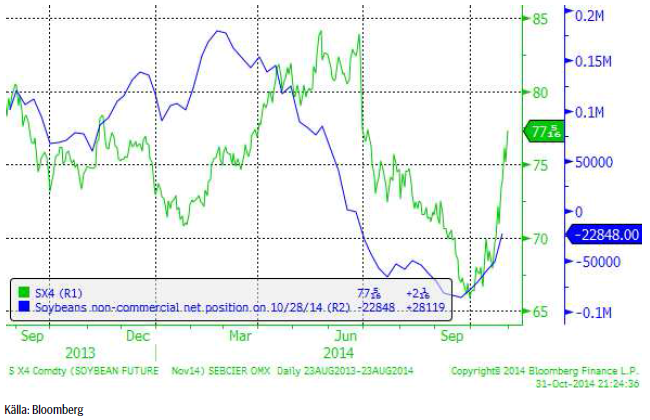

Non-commercials köpte tillbaka ytterligare 28,000 kontrakt i veckan och är nu nettosålda bara 23,000 kontrakt. 28,000 kontrakt är väldigt mycket på köpsidan och våldsamheten i prisuppgången är sannolikt påverkad av detta.

Priset på sojabönor har gått upp väldigt fort och på sojamjöl ännu fortare när marknaden försöker ransonera den bristsituation som av allt att döma blivit kvar från den förra säsongen och helt oväntat. Ingen räknade tydligen med att det skulle saknas transportmöjligheter i USA, på samma sätt som nästan hela oljemarknaden underskattat tillväxten i amerikansk produktion av skifferolja.

Med det sagt, så borde det bli en rekyl nedåt i pris och vi behåller säljrekommendationen.

Raps

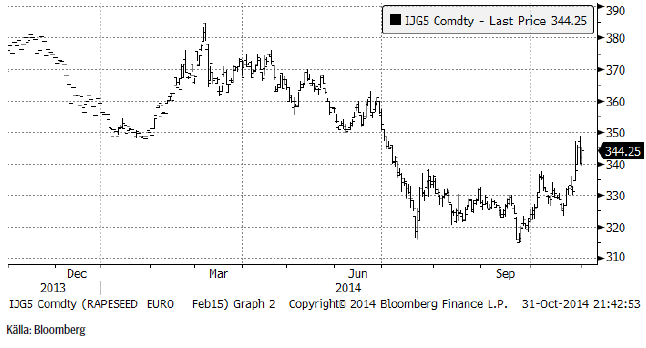

Novemberkontraktet för rapsfrö steg med 2% till 330 euro per ton. Den går nu in i leverans och vi fortsätter därför att tita på marskontraktet. Det steg med 3% till 344 euro. Vid mitten av veckan steg priset kraftigt upp mot 350 euro per ton. Det är en nivå med tekniskt motstånd, markerat av en botten under januari och en till i juni. I princip varje tiotal är antingen ett motstånd (på uppsidan) eller ett stöd (på nedsidan). Rekylen nedåt från nära 350 fick därför stöd av köpare på 340 euro. Det borde bli en rekyl nedåt, i synnerhet om sojabönorna handlas lite svagare.

EU är världens största producent av rapsfrö. IGC sänkte sitt estimat för EU:s produktion under 2015/16. De sänkte också skördeestimatet för Ukraina. IGC tror att skörden nästa år sjunker till under årets rekord på 23.8 mt. Orsaken till detta är att höstsådden minskat med 4% (Strategie Grains estimerade minskningen till 3%), vilket sänker arealen till 6.5 mHa. IGC för fram flera skäl till varför arealen kommer att bli lägre: EU:s stödsystem missgynnar rapsfröodling, menar de, priset är lägre (men det är lägre för nästan allt), men kanske störst effekt får det generella förbudet att bekämpa skadeinsekter med neonikotinoider. Neonikotinoider sägs skada bisamhällen. IGC skriver att rapsfält i hög grad drabbats av insektsangrepp efter förbudet, främst i Tyskland och Storbritannien. Detta stöds av rapporter från andra håll och förbudet kan minska lönsamheten i odlingen så mycket att dagens pris inte motiverar odling.

IGC väntar sig också att Ukrainas rapsproduktion som till 95% är höstsådd, minskar kraftigt. Detta beror dels på att arealen minskar med 9% till 0.86 mHa och dels på utvintring pga torrt väder.

Vi fortsätter med säljrekommendation på rapsterminer.

Potatis

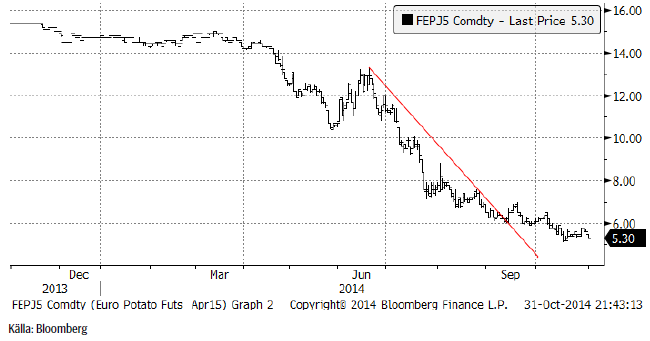

Potatispriset handlades svagt i synnerhet mot slutet av veckan. Enligt MARS Bulletin för november som publicerades i veckan, ökar produktionen i EUREX börsområde. Tysklands produktion ökar med nästan 14% från förra året, medan Holland och Frankrike ökar med drygt 8% var och Belgien med drygt 2%. Produktionen ökar dock inte överallt. I Sverige minskar den med nästan 2%.

Gris

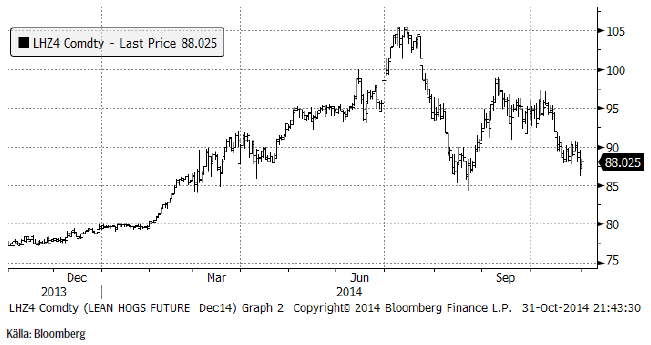

Lean hogs decemberkontrakt tog ett kliv nedåt från den konsolideringsfas som priset var inne i strax under 90 cent. Prisfallet dämpades och hejdades temporärt av köpintressen strax över 85 cent. Trenden är dock nedåtriktad och det är troligt att det kommer ett nytt test nedåt.

Fredagens hog slaughter-statistik kom in på 409,000 mot tidigare 432,000.

Mjölk

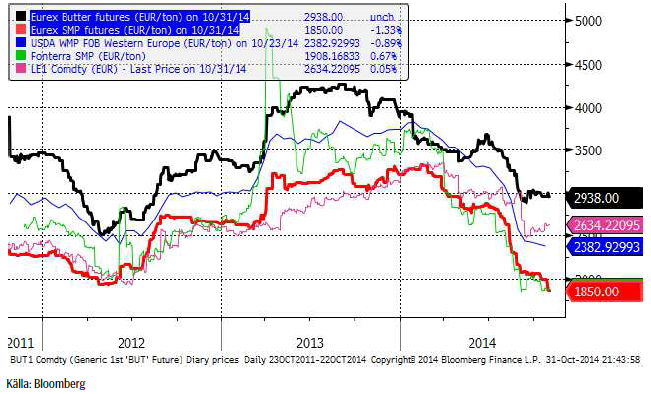

Terminerna på smör på EUREX fortsatte att handlas ungefär på samma nivå som de senaste veckorna, alltså strax under 3000 euro per ton. SMP-terminerna föll dock av och stängde på 1850 för spotterminskontraktet. Det är en nedgång med 7% den senaste veckan.

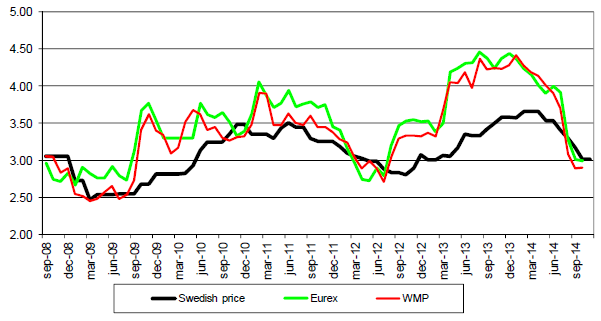

Arla har lämnat priset för november oförändrat från oktober, som jag skrev om förra veckan. I det stora hela har även priserna på EUREX och prisindex för WMP enligt USDA också planat ut. Som vi såg av den förnyade svagheten i SMP, kan det dock vara lite för tidigt att blåsa faran över för ytterligare nedgångar. Arlas notering för mjölkråvara ligger sedan en tid över priset för produkterna smör och SMP, vilket alltså innebär att den kalkylen ger förluster på minst 50 öre per Kg. Produktionskostnaden estimerar jag då till ca 40 öre och priset ligger dessutom under den skillnaden. Detta är naturligtvis inte långsiktigt hållbart och antingen måste EUREX pris gå upp, eller så måste Arla sänka sitt avräkningspris. Den senaste veckans prisnedgång på 7% i SMP, vilket med nästan oförändrat pris på smör innebär en prisnedgång på 4% för mjölkråvara basis smör och SMP, tyder på att det är mer sannolikt att det kommer en prissänkning från Arla i december. Priset på mjölkråvara basis EUREX priser är 2.90 Kr/Kg och Arlas pris är i genomsnitt 40 öre lägre, dock oftast inte när priset är lågt, vilket kompenseras med lägre Arla pris när priset är högt.

I USA noterar man att bensinen ($3.37/gallon) återigen är billigare än mjölken ($3.73). Mjölkpriset har inte fallit på samma sätt i USA som i EU.

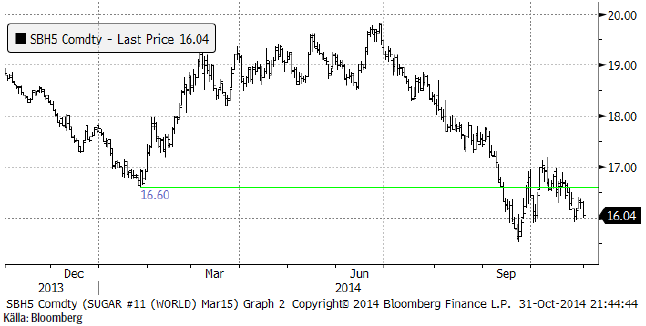

Socker

Den senaste veckan har priset på socker gått ner från 16.60 till 16.04. Det låga priset skapar problem för odlarna. Det torra vädret och lägre incitament att sköta odlingen av sockerrör optimalt bör få en påverkan på produktionsvolymen på lite längre sikt. I år ligger ’cane crush’ 8.5% lägre än förra året.

Dilma Rousseff, som vann presidentvalet förra veckan, har sagt att man från PT:s sida vill höja inblandningen av etanol i bensinen till minst 27.5%.

Tekniskt stängde priset strax över det tekniska stödet vid 16 cent. Trenden är fortfarande nedåtriktad, men skulle marknaden handla upp mars-kontraktet till 16.50 den kommande veckan, kan det vara ett tecken på att en trendvändning uppåt kan ha skett.

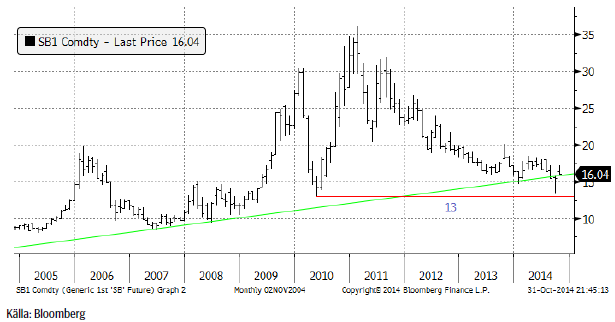

Nedan ser i prisutvecklingen för spotkontraktet de senaste tio åren. Priset står nu och väger mellan att falla under 16 cent, och därmed fortsätta ”sidledes” eller svagt nedåt i pris, eller att stanna över 16 cent och därmed kanske inleda en successiv uppgång till 20 cent i första hand.

Kaffe

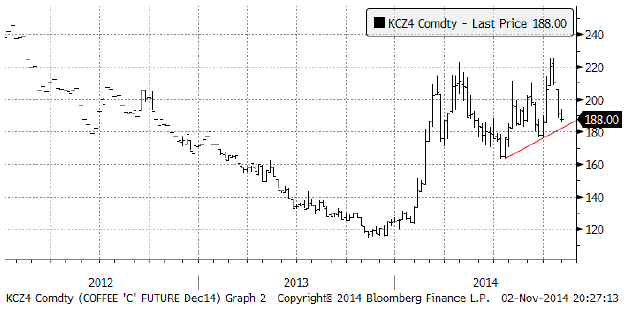

Kaffepriset backade med 2% i veckan som gick. Det borde ha varit mer, därför att regnen nu verkar ha återkommit till södra och mellersta Brasilien.

São Paulo-baserade Somar Meteorologia sade i torsdags att den brasilianska kaffeodlingen kommer att få en ”ordentlg lättnad” i form av regn. Det har regnat ganska mycket i São Paulo den här veckan och under helgen. Det är dock inte tillräckligt. Det är fortfarande slut på vatten i staden. Mer regn väntas dock enligt Somar under den andra veckan i november.

Regnen har gjort att kaffebuskarna verkar sätta nya blommor. Den vanliga blomningen under oktober var dålig eftersom det var så torrt, men nu försöker alltså kaffebuskarna reperara detta genom att blomma igen.

Tekniskt står priset och väger, strax över stödlinjen för den stigande pristrenden sedan i somras. Vi fortsätter med neutral rekommendation.

Kakao

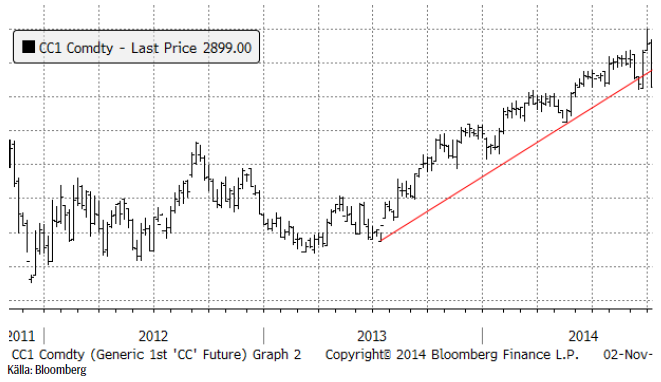

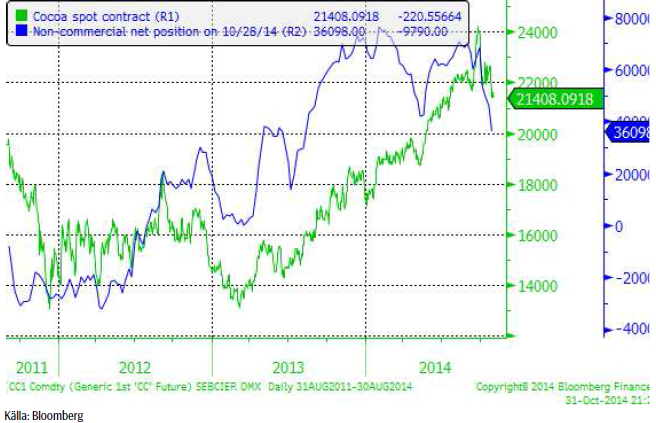

Kakaopriset föll kraftigt i veckan och när veckan var slut stängde spotkontraktet på 2899 dollar, 5% lägre än för en vecka sedan. Nästa tekniska stöd ligger vid eller strax över 2800 dollar.

Non-commercials fortsätter att vräka ut terminer. I veckan såldes 10,000 kontrakt av non-commercials, som tar hem vinster efter att ha byggt upp en köpt position sedan 2012 när priset var 800 dollar lägre än det är nu.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering