Analys

SEB – Råvarukommentarer, 3 december 2012

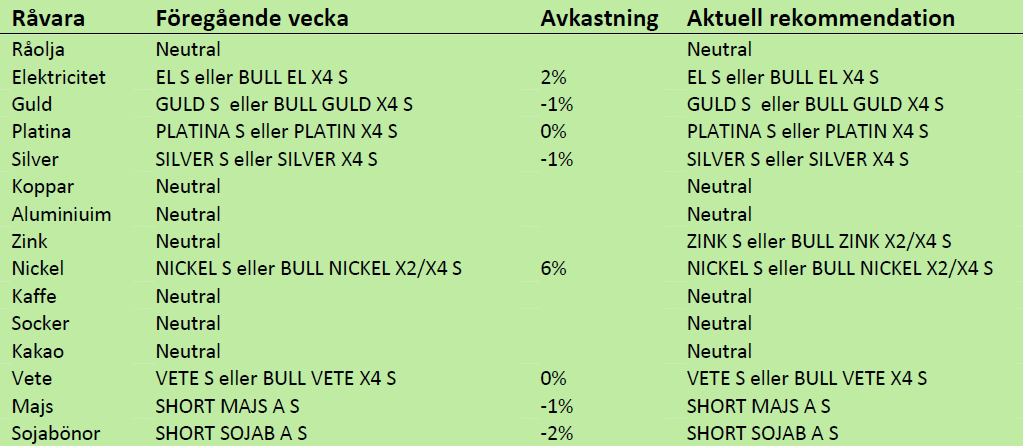

Sammanfattning av rekommendationer

Vi kompletterar bevakningen av basmetaller med en köprekommendation på zink. De största användningsområdena för zink är bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot. Rekommendationen på nickel kvarstår, positionen har utvecklats väl. Majs och sojabönor fortsatte rekylen uppåt i veckan. Vi ser ännu ingen tydlig trendförändring. Vi ligger kvar med en kort rekommendation. Guld föll oväntat i veckan men trenden är intakt. Vi är fortsatt neutrala till oljan, men alltjämt positiva till elpriset och rekommenderar köp av t ex EL S.

Råolja – Brent

Förra veckan präglades mer av en återgång till marknadsfundamenta, efter att eldupphör, tillfälligt deklarerats, mellan Israel och Hamas i Gazakonflikten. Samtidigt finns många pågående konflikthärdar, bl.a. den i Egypten och den inom Syrien och mellan Syrien och några av dess grannländer. Embargot mot Iran är ytterligare hot mot utbud och distributionskedjor.

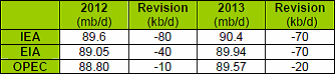

Den rådande utbuds/efterfrågebalansen är nu mindre ansträngd efter högre produktionssiffror i enskilda länder samt mot utsikterna för den globala ekonomin med fortsatt effekt på efterfrågan i västvärlden. IEA:s senaste rapport visade att oljemarknaden var välbalanserad under årets tredje kvartal. Efterfrågan för både 2012 och 2013 har också nyligen justerats ned av ”de 3 stora”, se tabell.

Saudi Arabiens oljeminister, Ali Niami, kommenterade nyligen oljepriset som tillfredsställande och menade att köparna/konsumenterna verka nöjda med nivån. Kommentar; Priset på olja i dollartermer är historiskt högt. Att konsumenter ändå är nöjda med priset, kanske mycket beror på att olja prissätts i dollar. Det har gett billigare olja för många av världens konsumenter, vilka köper oljeprodukter i lokal valuta. Dessutom åtnjuter amerikanska konsumenter tillgång till billigare oljeprodukter, då WTI oljan handlas med mer än 20 usd ”rabatt” jämfört med andra av världens stora prisreferenser, som t ex Brent. Saudi har nu, åtminstone, tillfälligt, övergivit retoriken om att världspriset (ett korgpris) på råolja ska ned till 100 usd/fat.

Tidigare har man alltså tydligt kommunicerat ett prismål men menar att man nu istället kommer reagera och agera på skiften i balansen mellan utbud och efterfrågan.

Veckans DOE rapport visade att de amerikanska råoljelagren minskade med 0,3 mfat. Distillates föll med 0,8 mfat och bensinlagren ökade med 3.9 mfat.

Mellandestillaten utgör en stödjande faktor för Brent, som lämpar sig väl för produktion av mellandestillat. I Europa är det också fortsatt stort fokus på den ansträngda lagersituationen för just mellandestillat. Den annalkande vintern förstärker problemet, då efterfrågan på olja för uppvärmning på kontinenten säsongsmässigt ökar. Den hittills milda hösten och högt pris på mellandestillat har, så långt, dämpat efterfrågan men brukar bidra till att lyfta Brentkontraktet så här års.

Brentkontraktet handlades ned under veckan, som lägst noterades 108.40 usd, varefter en återhämtning till 111 usd skedde, vilket innebär ett nästan oförändrat pris jämfört med förra veckans stängning. Kring nuvarande nivå håller vi en neutral vy men fortsätter att rekommendera en long position om priset faller ned mot 105-106 nivån.

Elektricitet

I slutet av förra veckan kom så vintern med kallt väder och snö och väderprognoserna har under veckan varit genomgående rejält kalla och nederbördsfattiga. Kylan kommer efter en lång period av milt och blött väder, vilket lett till en stark hydrologisk balans, f n ca +12 TWh jämfört med normalt. Infrias de nya prognoserna kommer överskottet gradvis minska och med nuvarande prognoser kan det vara helt borta strax efter årsskiftet.

Vi har under ett antal veckors tid rekommenderat en long position i SEB:s cerifikat på el. Marknaden har också reagerat och handlat högre men något riktigt lyft har hittills uteblivit. Som högst noterade Q1-13 kontraktet till 42.00 EUR/MWh men veckan stängde endast marginellt högre på 40.75. Anledningen till den blygsamma prisuppgången står att finna i att bränsle- och CO2 priserna fallit med fallande marginalkostnad för fossileldad kraft, se graf. Spotprisuppgången har också varit under förväntan, kanske inte så konstigt med tanke på att kylan slog till framåt helgen då förbrukningen är lägre. Måndagen den 3 december har spotpriset stigit till 48.45 EUR/MWh nästan 16 EUR högre än måndagen innan. Det är en rejäl ökning men ändå en del under konsensusförväntan.

Vi håller fast vid vår long position, trots att differensen mellan kostnaden att producera el i kolkraftverk, vilket oftast är marginalprissättande och elterminerna, ökat ytterligare. Det vi väntat på, väderskiftet, har nu infriats, återstår alltså att se om det väntade lyftet i terminerna följer.

Innan har vi kommunicerat att 43-44 nivån på Q1-13 är en bra exit. Två saker denna vecka gör att vi nu ser mer potential i certifikaten. Den ena är att certifikat i veckan rullar underliggande position från Q1-13 till Q2- 13 terminen. Det ändrar spelreglerna, vår trade var ursprungligen ett ”vinter bet” på Q1-13 terminen. Fast eftersom de nya väderprognoserna är så pass kalla och torra är det motiverat att behålla positionen eftersom det hydrologiska överskottet, givet att prognoserna infrias, faktiskt snart kan vara borta. En mer normal hydrolologisk situation motiverar högre elterminer kontra marginalkostnad. Den andra anledningen till omvärdering av exit är att Q2-13 handlar hela 6 EUR/MWh lägre än Q1, vilket innebär en attraktiv backwardation rullning, givet vår bullish vy och position.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Long ——— Short

EL S ———-Bear El X2 S

Bull El X2 S – Bear El X4 S

Bull El X4 S

Guld och Silver

Ädelmetallerna har haft lite olika utveckling under veckan. Guldet föll, som det kändes, lite omotiverat i onsdags efter en extremt stor säljorder som utlöste ett ras på öppningen i New York. Priset föll 20 dollar under den första timmens handel. Silver och platinametallerna följde efter. De återhämtade hela prisfallet under resten av veckan, medan guldet hade svårt att återta all förlorad mark. En del marknadskommentarer gjorde gällande att guld föll på oro för att de amerikanska budgetförhandlingarna skulle fallera, något som inte stämmer med den allmänna förväntan på finansmarknaden. Silver och Platina får stöd av den pånyttfödda optimismen kring Kinas stabilisering och framtida tillväxt, något som stärkt basmetallerna kraftigt under veckan (se nedan). Ur ett konsumtionsperspektiv har framför allt platinametallerna karaktären av industrimetaller.

Förra veckans tekniska köpsignal (stängning över $1750) fallerade genom onsdagens ras. Trenden är intakt, nu med stöd kring dagens nivåer. Vi rekommenderar fortfarande en köpt position i guld. Om priset faller under $1700 (vid trendlinjen), bör exponeringen begränsas.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Skillnaden mot guld är att den viktiga nivån som för silver representeras av 33,40 håller. På motsvarande sätt som för guld bör exponering minskas om priset faller under $32 (vid trendlinjen).

Platina

Platinapriset fick aldrig den förväntade följdrörelsen uppåt, men nivåerna håller. Förutsättningar finns för en stark utveckling i veckan. Platina bör få stöd av starka basmetaller och positiva tillväxtutsikter.

Basmetaller

Stämningsläget på de finansiella marknaderna har definitivt vänt till förmån för tillväxtorienterade placeringar. Där passar basmetallerna väl in. Vi har sett breda uppgångar under veckan mellan 3 och 6 %. I förra brevet veckan bedömdes nickel ha störst potential på kort sikt. Den är vinnaren, upp hela 6 % på LME. Finansministrarna i Europa lyckades komma överens om utbetalningen till Grekland, vilket lade grunden för ett positivt stämningsläge i början av veckan. Turerna kring de amerikanska budgetförhandlingarna pendlar och likaså riskaptiten. De flesta bedömare är överens om hög sannolikhet att man finner en, för konjunkturen, tillräckligt bra lösning för årsskiftet. Fredagens nyhetsflöde kring Japans stimulanspaket i kombination med positiva siffror från Kina gällande företagsklimatet spädde på uppgångarna och alla basmetaller stänger på veckohögsta nivåer. Förväntningarna inför helgens inköpchefsstatistik (PMI) från Kina är högt ställda. Frågan är nu hur länge rallyt fortsätter.

Vi får inte glömma bakslaget efter september- rallyt, som till stor de var ett verk av finansmarknaden, utan egentligt stöd från industrin. Skillnaden nu är just att industrins indikatorer visar tecken på vändning. Det känns därför mer stabilt jämfört med september. På kort sikt finns risk för rekyler.

Koppar

Det ser väldigt starkt ut och som vi skrev förra veckan förväntar vi oss ökad import av koppar till Kina. Håll ett öga på LMElagret som nu börjar minska. Söndagens PMI-siffra (50,6 jämfört med 50,2 i oktober) stöder synen på en stabilisering. Codelco, världens största kopparproducent, tror på en stabil efterfrågetillväxt i Kina mellan 5 och 7 % enligt uttalanden i veckan. Koppar är upp 3 % i veckan, faktiskt minst av basmetallerna. Orsaken är en viss oro för att ökad produktion nästa år ska ”tippa över” marknaden i överskott. Som vi beskrev i förra veckan är nog den oron lite obefogad bl.a. med tanke på den senaste produktionsstatistiken från Codelco (se förra veckans marknadsbrev).

Vi rekommenderad i förra veckan köp på ett genombrott av $7800 för LME-koppar. Brottet kom och priset stänger veckan strax under $8000. Om den psykologiska nivån bryts, finns potential upp mot $8400.

Aluminium

Lagersituationen för aluminium har diskuterats i tidigare marknadsbrev. En stor del av överskottet ligger uppknutet i börstransaktioner, där finansiella aktörer utnyttjat den höga terminspremien, och ”låser upp” material under längre perioder. Detta i kombination med kapacitetsproblem i LME:s börslager, har skapt en tightare fysisk marknad än vad som annars skulle ha varit fallet. Detta speglas nu i stark efterfrågan för spotmaterial. Terminskurvan har gått över i s.k. backwardation, d.v.s. spotpriset är högre än terminspriset. Kortheten är koncentrerad perioden dec/jan. LME-priset steg 5,9 % i veckan. Spotefterfrågan kommer sannolikt leda till fortsatt prisuppgång på kortsikt. Det stora LME-lagret kan på sikt verka hämmande på priset.

Bilden liknar den för koppar. Vi fick ett genombrott av $2000 i veckan. Potenialen är lite mer begränsad jämfört med koppar. $2200 kommer sannolikt innebära ett starkt motstånd.

Zink

De största användningsområdena för zink är bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot. De kommande årens begränsningar av utbudet (som vi skrev om i förra veckan) talar också för en starkare zinkmarknad. Hotet är, som vi också nämnt tidigare, kortsiktigt överskott p.g.a. ökad gruvproduktion i Kina. Enligt bedömare avtar tillväxten nu av det kinesiska utbudet. Zinkpriset är fortfarande lågt ur ett produktionskostnadsperspektiv. Överskottet har också byggt stora lager som måste betas av. Ett troligt scenario är samma utveckling som för aluminium, d.v.s. att lagret knyts upp i finansieringsupplägg (se tidigare beskrivningar kring aluminiummarknaden) som kommer att undanhålla material från konsumenter, vilket framför allt gynnar de fysiska premierna, men också sannolikt zinkpriset. Omsvängningen av stämningsläget gör att vi nu bedömer att marknaden kommer diskontera starkare fundamental balans, vilket ofta innebär att investerare köper i ”förtid”. LME-priset är upp 4,5 % i veckan. Lite annorlunda teknisk bild för zink. Priset har brutit upp över trendkanalen. Det är nu relativt ”fritt” uppåt. Nästa motstånd kommer in vid $2150.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Det gick snabbt uppåt i förra veckan och möjligheten finns att veckan startar med vinsthemtagningar. Om så sker så är det ett bra tillfälle att utnyttja rekylen för en lång position. Man bör gå ur positionen om priset faller genom 1930 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av maj. Kortsiktigt bör man ta hem vinst vid moståndsnivån $2150. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in vid $2200, men målet är $2500.

Nickel

Det mer positiva stämningsläget kring Kina och metallefterfrågan märks direkt på nickel. Den brukar reagera först av basmetallerna. Priset steg 6 % i veckan och ser mycket stark ut. Vi har tidigare nämnt lagren hos distributörer av rostfritt stål som är låga och en lagerbyggnadsfas är att vänta. Den har försenats av osäkerheten kring amerikanska valet och maktskiftet i Kina. Det finns ett uppdämt köpbehov, som vi nu troligtvis ser början på. Vi bedömer att finansiella aktörer är relativt neutrala vilket betyder ännu större potential om de också börjar öka exponeringen.

Vi beskrev i förra veckan en kortsiktig potential upp till motståndet vid ca $17500. Nivån bröts vid stängningen i fredags. Nästa motstånd kommer in strax under $19000. Det är inte för sent att köpa nickel, men vänta in rekylen. Stödnivån kommer nu in mellan $16700 och $17000 som kan vara en lämplig nivå.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Det gick snabbt uppåt i förra veckan och möjligheten finns att veckan startar med vinsthemtagningar. Om så sker så är det ett bra tillfälle att utnyttja rekylen för en lång position. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober. Kortsiktigt bör man ta hem vinst vid moståndsnivån $17500. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in strax under $19000.

Kaffe

Kaffepriset (mars 2013) har i veckan testat motståndnivån ännu en gång men faller tillbaka. Detta innebär att den negativa trenden har fortsatt. Det finns inget, tekniskt, som pekar på att trenden ska vända uppåt just nu. Men håll ett öga på nivån 160. Om den bryts finns risk/möjlighet för ett större rally. Statistik över spekulativa positioner på börserna visar den största korta positionen sen 2006, på 26 921 kontrakt. Flera marknadsbedömare påpekar risken att kaffemarknaden övergår i underskott 2013 efter årets stora överutbud. Detta i kombination med finansiella aktörers återköpsbehov, kan mycket väl orsaka en större prisuppgång. Som sagt håll ett öga på 160-nivån för marskontraktet.

Socker

Priset på socker (mars 2013) befinner sig i en stark baissemarknad. I veckan som gått har priset rört sig sidledes i ett ganska snävt intervall. Det mest sannolika tycker vi är att priset faller och söker en ny bottennotering.

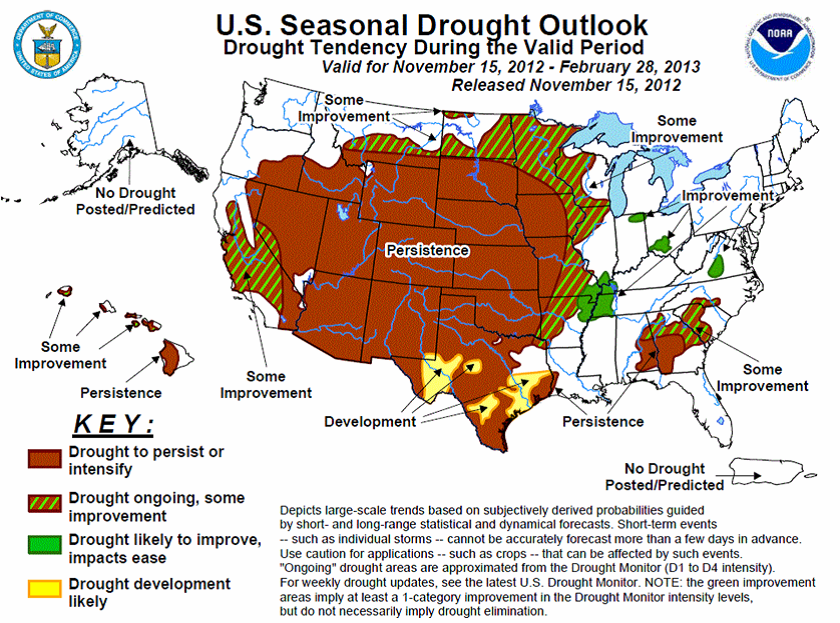

Odlingsväder

Väderförhållandena är fortfarande ett problem i USA och i södra Ryssland som båda lider av underskott vad gäller nederbörd. I Argentina fortsätter sådden att försenas av alltför mycket nederbörd. I Brasilien lider de södra delarna av torka medan andra stora produktionsområden, t.ex Mato Grosso, gynnas av goda väderförhållanden. U.S. Climate Prediction Center uppskattar att torkan i USA, som bl.a påverkar tillståndet för det amerikanska höstvetet nu, kommer att fortsätta långt in i februari.

Vete

Prognoserna indikerar torrt väder i USA och risken att näst års vår och försommar kommer ha ett underskott av markfukt i USA. Eftersom USA är den största exportören till världsmarknaden är det USA:s förhållanden som bestämmer världsmarknadspriset.

Den fundamentala situationen håller marknaden och vi tror på en uppgångsfas innan nästa större tillbakagång. Nedan ser vi kursdiagrammet för marskontraktet på Matif. Veckan inleddes stark men föll tillbaka efter svaga exportsiffror från USA som marknaden tolkade in som svag efterfrågan. Priset fortsätter sidledes, men vi tror fortfarande på ett kommande brott på uppsidan.

Vi tror att priset kommer att stiga i mars-kontraktet, snarare än falla. Till stöd för detta tar vi novemberkontraktet 2013, som vi ser i kursdiagrammet nedan. Där finns ingen tydlig motståndsnivå på uppsidan, däremot ett starkt stöd som ligger på 235 euro. Vi ser att rekylen från 250 euro har hejdats av stödet. Efter sedvanlig ”sidledes” rörelse för att ta kraften av rekylen, tror vi det är sannolikt att priset gör ett nya försök uppåt.”

Majs

Majspriset (mars 2013) har vid två tillfällen nu hållit stödet 709 cent per ton, och testar nu istället motståndsnivån kring 750. Priset bröt i veckan nivån, men föll tillbaka efter exportsiffrorna. Nu testar marknaden ”utbrottsnivån”. Om den håller och priset strävar upp igen, bör man överväga att minska korta exponeringar, och vänta in nya säljlägen.

Sojabönor

Rekylen tog upp priset precis till motståndsnivån som ges av trendlinjen. Det finns inget i nuläget som tyder på en trendförändring. Priset stängde svagt i fredags. Vi fortsätter att rekommendera en kort position (såld) i sojabönor.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanVad guldets uppgång egentligen betyder för världen