Analys

SEB – Råvarukommentarer, 28 juli 2014

Rekommendationer

*) Senaste veckobrevet kom den 9 juni.

Kort sammanfattning

Efter sommarens prisrörelser, där vete, majs, soja och raps fallit kraftigt i pris, anser vi att det mesta av de exceptionellt positiva faktorerna för årets skörd är diskonterade i priset. Vi går därför över till köprekommendation på vete och majs och går från sälj till neutral på oljeväxterna.

Priset på mjölkterminerna har fortsatt ner och prisfallet i dem får nu med vanlig eftersläpning genomslag i avräkningspriserna hos mejerierna.

Det myckna regnandet under sommaren i Tyskland och Frankrike har gjort att potatispriset har fortsatt att falla. De ligger nu på hälften av den prisnivå de gjorde i våras.

Elpriset trendar uppåt och vi tror att trenden håller i sig.

Under sommaren har basmetallerna börjat röra sig uppåt, med förvånande stora prisuppgångar i koppar, aluminium och zink.

Råolja – Brent

De senaste dagarnas handel, i princip efter nedskjutningen av passagerarflygplanet över Ukraina, har oljemarknaden varit mer volatil än vanligt och pendlat mellan 107 och 108.50 dollar praktiskt taget varje dag.

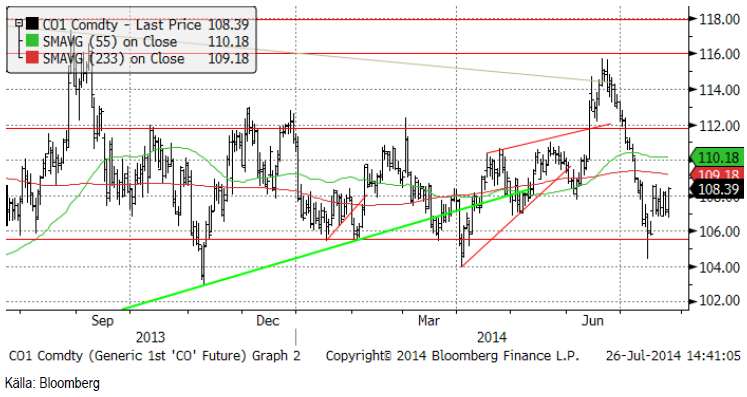

I juni bröt oljepriset den stora triangelformationen på uppsidan, vilket var en köpsignal. Därefter vände priset ner kraftigt och ligger nu under triangelformationen. Det är alltså en teknisk säljsignal.

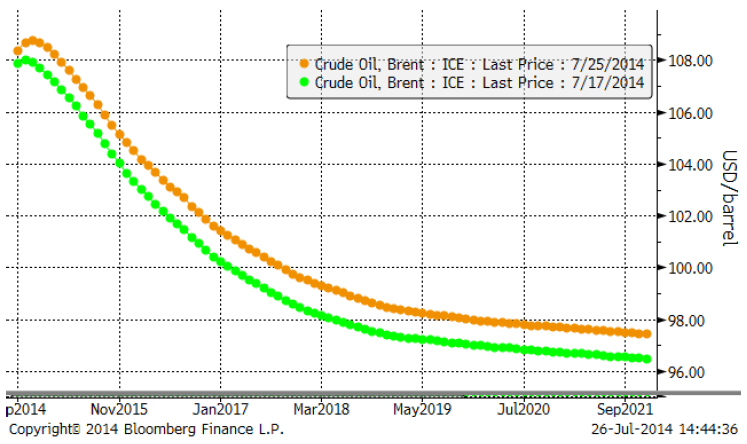

Terminerna på brentolja har gått in i contango för de närmaste månaderna. För längre löptider råder dock fortfarande backwardation. Det kan vara värt att notera att marknaden handlat upp de riktigt långa terminer till 98 dollar för år 2020.

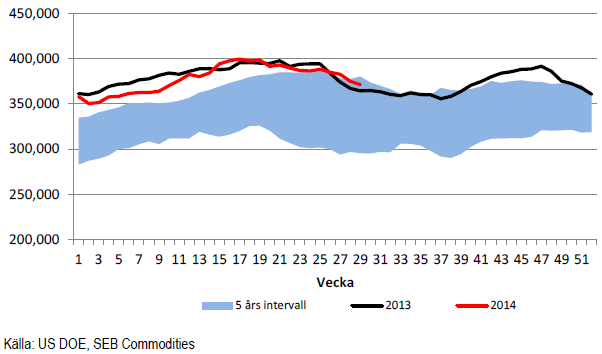

Råoljelagren i USA fortsätter att minska enligt normalt säsongsmönster. Lagren är dock högre än förra året.

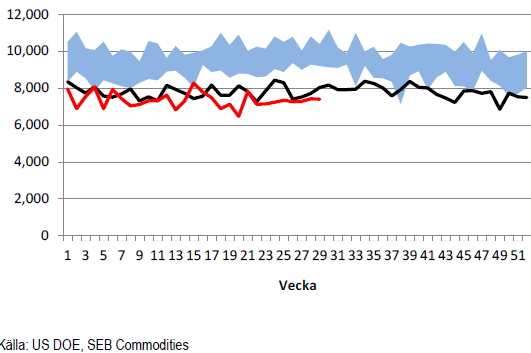

Importvolymerna till USA har varit stabila och ligger under förra årets.

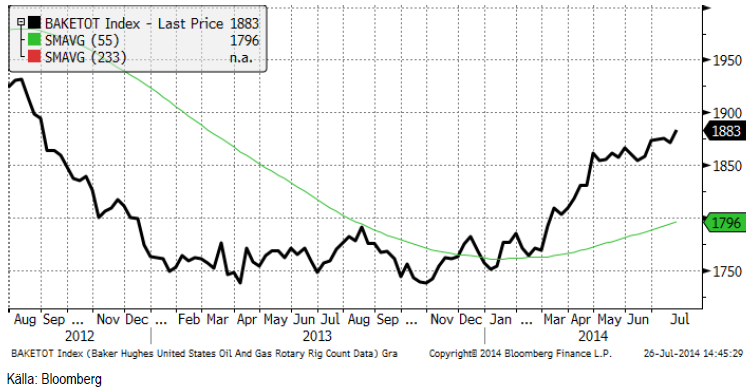

Nedan ser vi ett diagram på antalet oljeriggar i USA, som fortsatt att stiga enligt Baker Hughes statistik.

Mexikanska Pemex förutspår en ytterligare nedgång i landets oljeproduktion till 2.41 mbpd, den lägsta nivån sedan åtminstone 1990. Samtidigt fattas belsut i veckan som kommer som slutgiltigt gör det möjligt för privata företag att utvinna olja i Mexiko för första gången sedan 1938. Planen är att stora investeringar ska göras för att till 2020 öka produktionen. Mexiko har dels haft oljeproduktionen i ett statligt monopol och dels haft en produktionsskatt på 99.5% av försäljningspriset på olja. Inte mycket har blivit kvar i bolaget för underhåll, än mindre för nyinvesteringar.

Det är fortfarande oroligt vad gäller Iraks produktion. Iran förefaller att samarbeta med IAEA. Rysslandskrisen ser ut att kunna bli värre. Ryssland är dock helt beroende av intäkter från olje- och gasproduktion och problem på andra områden, leder till ett intresse att sälja ännu mer av dessa varor. Intuitivt kan man tro att en eskalerad konflikt kan leda till högre pris på råolja, men det är inte alls säkert, eller troligt.

Med det contango som nu råder, får man betalt för att ligga kort. Vi tror inte på en köpt position, men nöjer oss för närvarande med att inte ha någon position alls.

Elektricitet

Trenden i elpriset är uppåtriktad och vi tror att det finns ytterligare potential uppåt. Vid 36 euro finns dock ett relativt kraftigt tekniskt motstånd. Risk / reward gör att vi rekommenderar neutral position.

Värmen i Sverige har medfört att Oskarshamn 3 sänkt effekten eftersom kylvattnet är för varmt. Det är såvitt vi vet första gången detta hänt i Sverige. I Tyskland och Frankrike med sina kraftverk längs floderna händer det då och då.

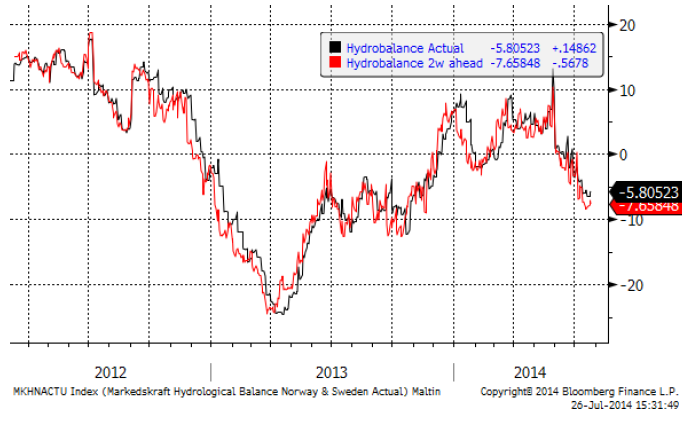

Hydrologisk balans har de senaste månaderna sjunkit till ett underskott.

Vi går över till neutral position.

Naturgas

Det sista jag skrev i juni var att ”Vid 4.80 finns dock tekniskt motstånd och sannolikt är det en bra nivå att sälja på.” när jag rekommenderade köp av BEAR NATGAS X4 S. Efter det stora prisras som inträffade efter uppgången till 4.80, ner till 3.98 i fredags, är det dags att stänga den positionen och ta hem vinsten. Nivån 3.80 är en teknisk stödnivå, där priset vänt uppåt flera gånger tidigare, som vi ser i diagrammet nedan.

Gaslagren i USA ökade den senaste veckan med 90 miljarder kubikfot. Det normala för den veckan är en ökning med 46 miljarder enligt IEA. Det var den 14:e veckan i rad som lagren har ökat mer än normalt. Produktionen av naturgas i USA väntas av EIA öka med 4.1% i år, vilket gör att lagren i USA når rekordnivåer inför vintern.

Koppar

Kopparpriset har stigit med 5% sedan den första juni. Det har varit mindre effekt än väntat av inleveranserna av metall till LME:s lager från lagerhusen i Qingdao, i kölvattnet efter den dubbelpantsättningsskandal som rullades upp i början av sommaren.

Efterfrågesituationen utanför Kina har förbättrats något. Importen till Kina är dock fortfarande svag. Den allmänna uppfattningen att ny produktion kommer att komma igång verkar dämpande på prisutvecklingen.

Vi rekommenderar neutral position i koppar.

Aluminium

Aluminiumpriset har stigit med 11% sedan den första juni. Generellt sett kan man säga att investerarintresset gått från nickel till aluminium och zink. Aluminium ansågs i början av sommaren vara relativt prisvärt, medan nickel ansågs ha diskonterat lite mer än sitt värde.

Lagren av aluminium på LME har sjunkit med 10% sedan i april. Mycket tyder på att detta till stor del beror på att tackor flyttats från LME:s lagerhus, som är relativt dyra, till billigare lagerhus utanför LME. Konsumtionen tycks emellertid vara stark och det råder en viss brist på metall utanför Kina. Konsumenterna är dock inte aktiva på LME, utan det är framförallt hedgefonder som är aktiva på köpsidan. Det förekommer viss hedging från producenter och marknaden väntar sig mer av detta om priset fortsätter att stiga.

Kortsiktigt är marknaden överköpt, då priset på kort tid stigit till den övre delen av trendkanalen. Vi kan vänta oss en rekyl nedåt de kommande veckorna. Tekniskt stöd finns på 2000 dollar / ton och det är en viktig nivå från ett tekniskt perspektiv.

Vi fortsätter alltså med köprekommendation på ALUMINIUM S.

Zink

Zinkpriset har stigit med 17% sedan den första juni. Den gradvisa förbättringen i den fundamentala balansen (som visas av ILZSG) återspeglas äntligen i ett högre pris. LME-lagren sjunker stadigt.

Zink var delvis omfattad av Qingdao-skandalen (dubbelpantsättning av metall i kinesiska lagerhus), vilket fortfarande utgör en risk (liksom för koppar), att okänd mängd material kommer att dumpas in på LME. Detta har dock inte hänt (än).

Prisuppgången som accelererat den senaste tiden, känns dock lite överdriven.

Nickel

Nickelmarknaden har konsoliderat sig efter haussen under januari till maj. Ett produktionsunderskott väntas prägla marknaden givet att Indonesiens exportförbud av obearbetad malm håller i sig. Lagren är fortfarande höga, men borde givet underskottet börja minska.

Den tekniska bilden av prisutvecklingen antyder att ett brott uppåt kan komma snart. Den fundamentala förbättringen av läget kan komma först under årets sista kvartal.

Produktionen av rostfritt stål, som 70% av all nickel används till, utvecklar sig starkt. Produktionen ökade med 10% under årets första sex månader. Det tredje kvartalet har inte varit så svagt som förväntat.

Frågan är om nickelpriset kommer att tjuvstarta med en uppgång innan fundamenta förbättrar sig, ännu en gång?

Vi rekommenderar en försiktigt lång position, där risk/reward förbättras om man lyckas köpa på rekyler nedåt.

Guld

Guldmarknaden ser piggare ut. Det senaste året har priset på guld befunnit sig i konsolidering. Den stora frågan är om det kommer att komma en ytterligare prisnedgång när konsolideringsfasen är över, eller om den utgör en bas för en ny uppgångsfas. Vi lutar åt att det handlar om en konsolidering inför en uppgång i priset.

Nedan ser vi antalet andelar i GLD-fonden och guldprisets utveckling. Vi ser att flykten från guldfonden GLD upphörde vid årsskiftet. Hittills i år har antalet andelar bara fluktuerat lite upp och ner.

Vi rekommenderar köp av GULD S.

Silver

Silverpriset befinner sig ännu tydligare i konsolidering inom ett snävt prisintervall.

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Silver, som är billigt i förhållande till guld, har vunnit mark i förhållande till guldet. Vi tycker dock fortfarande att silver är mer köpvärt än guld.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

Platina & Palladium

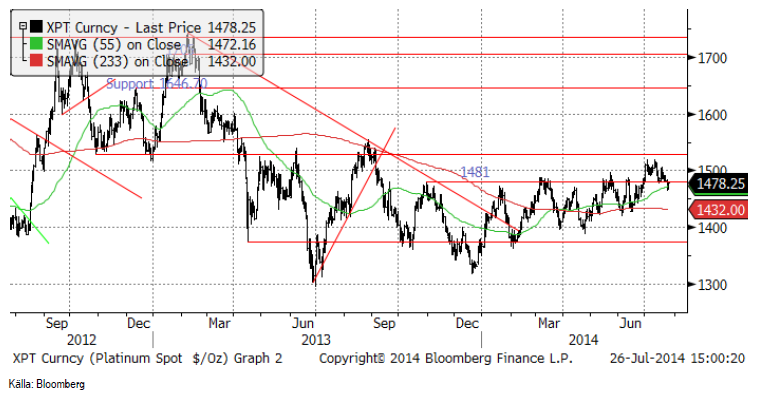

Platinapriset orkade inte över motståndsnivån vid 1525 dollar per ozt och har i juli fallit tillbaka till 1478. Marknaden behöver bryta igenom 1525 dollar för att vi ska kunna säga att konsolideringsfasen är över och vi har en uppåtgående marknad. Det finns nu en risk för att marknaden vänder ner, men än så länge håller vi fast vid köprekommendationen.

Prisdiagrammet på palladium ser vi nedan. Priset närmar sig 900 dollar. Vi anser att rekyler ska ses som tillfällen att köpa på och fortsätter med köprekommendation.

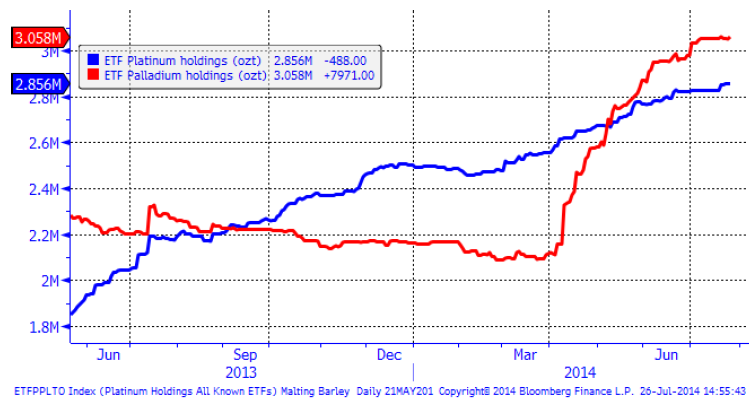

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium.

Vi rekommenderar köp av PLATINA S och PALLADIUM S.

Ris

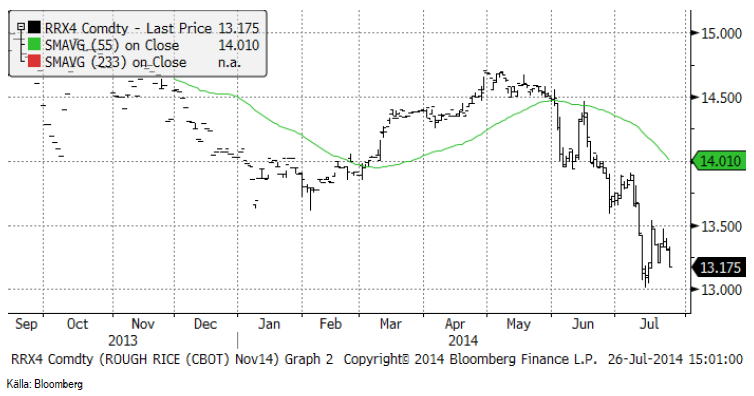

Priset på ris (novemberkontraktet på CME) har fortsatt falla den senaste månaden. Vi tror att prisfallet fortsätter, då risken för ett El Niño, som skulle kunna orsaka torka i Sydostasien, har minskat ytterligare.

Nedan ser vi ett vecko-chart över prisutvecklingen de senaste fem åren. Vi ser att det finns ett starkt stöd vid 12.44 dollar per cwt och det gör att nedgångsfasen snart kan vara över.

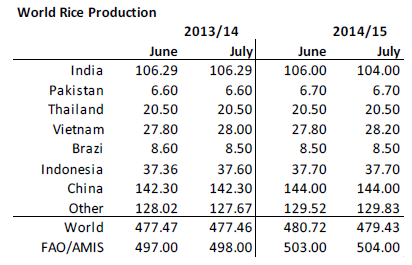

Den 3 juli presenterade FAO/AMIS sina uppdaterade estimat och den 11 juli kom USDA. FAO/AMIS justerar upp estimatet för global risproduktion med 1 mt till 504 mt, hänförligt till högre väntad produktion i Burma, Pakistan och Tanzania. USDA justerar dock ner sitt produktionsestimat med nästan 1.5 mt på global basis med en sänkning på 2 mt i Indien, vilket kompenseras delvis av en liten höjning för produktionen i Vietnam. Det är rimligt att vänta sig en lägre skörd i Indien eftersom monsunen hittills varit 30% lägre än normalt. Ser vi framåt, kan vi dock konstatera att monsunen nu är normal.

Pga lägre produktion erhåller USDA ett estimat för utgående lager som är lägre. Konsumtionen påverkas inte mycket av de väderfaktorer som påverkat produktionen. Inte heller FAO/AMIS har förändrat sitt estimat på konsumtionen 2014/15 utan behåller den på 502 mt. FAO:s estimat på 1 mt högre produktion leder därför till 1 mt högre utgående lager i deras rapport.

Vi fortsätter att rekommendera köp av BEAR RIS X4 S.

Kaffe

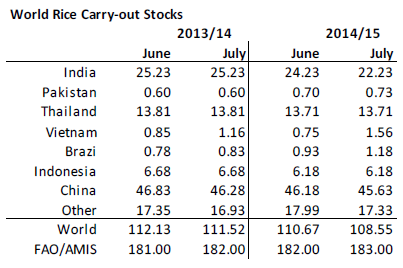

Vi följer utvecklingen i decemberkontraktet för arabica i New York, KCZ4. Vi gick över till neutral rekommendation i början av juni, men går nu över till köprekommendation.

Enligt Volcafe, kommer världsmarknaden för kaffe (arabica + robusta) att ha ett produktionsunderskott på 11.3 miljoner säckar (60 Kg) under 12-månadersperioden som börjar i oktober. Perioden oktober 2013 till sista september 2014 har ett överskott på 4.7 miljoner säckar, enligt Volcafés estimat.

Den senaste tidens prisuppgång beror på att det regnar 6 gånger mer än normalt i Brasiliens delstat Minas Gerais, den viktigaste kaffeproducenten i landet. Det är vinter i Brasilien nu och vanligtvis regnar det nästan inte alls där nu. Regnen fördröjer skörden, som normalt sett skulle ha varit som mest intensiv just nu. Det finns rapporter om bladrost och kaffeodlarnas organisation har flaggat för att produktionen nästa år kan bli 40 miljoner säckar, vilket skulle bli den minsta skörden sedan 2009.

Den senaste månadens prisuppgång ser ännu mer signifikant ut i nedanstående månadschart på prisutvecklingen i decemberkontraktet på arabica. Det ser ut som om det skulle kunna hända mer på uppsidan.

Vietnam går mot ett nytt rekord i produktionen av robusta under säsongen oktober 2014 till oktober 2015. Skörden inleds i oktober, eftersom landet befinner sig på norra halvklotet. Produktionen kan enligt en sammanställning av analytikers estimat på Bloomberg nå 1.87 miljoner ton (31.2 miljoner säckar). Detta är 8.7% mer än rekordet 2013/14. Anledningen till detta är att odlare bytt till modernare sorter. Den genomsnittliga avkastningen per hektar kan komma att öka från 2.65 ton till 2.83 ton (+6.8%). Arealen ökar samtidigt från 650,000 ha till 660,000 ha enligt sammanställningen. De senaste tio åren har produktionen i Vietnam ökat med 100%. Produktionen i Indonesien har däremot ”bara” ökat med 30%, vilket i princip motsvarar ökningen i Indonesiens inhemska konsumtion. De kommande två åren kan Indonesiens konsumtion öka med 30%.

Med nya sorter kan avkastningen per hektar i Vietnam nå 6-7 ton, medan gamla sorter kan ge så lite som 1.5 ton. Vissa odlare har en avkastning på 8-9 ton per hektar med nya sorter. Även om arealen inte skulle öka, finns alltså potential för Vietnam att öka produktionen flera gånger om. Två andra grödor konkurrerar om odlingsmarken med kaffe: peppar, där Vietnam är värdens största producent och gummi, där Vietnam är världens tredje största producent.

Pga problemen med skörden och med utsikterna för nästa års skörd i Brasilien, väljer vi att gå över till köprekommendation.

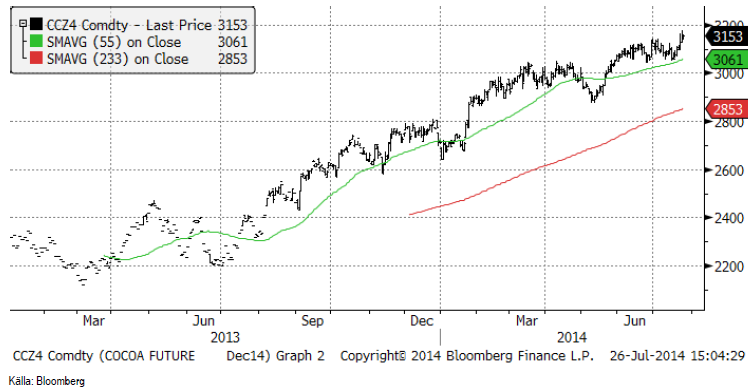

Kakao

Decemberkontraktet på kakao i New York, CCZ4, nådde treårshögsta notering i veckan, samtidigt som terminskontrakten i London nådde ”2000 pund”. Skyfall i Västafrika oroar marknaden för skador på odlingarna. Elfenbenskusten och Ghana har fått tre gånger normal nederbörd den senaste månaden. Oron gäller att träden ska drabbas av de olika svampsjukdomar som är ett ständigt gissel för odlarna.

Samtidigt som den här informationen kommer, känns det inte rätt att köpa när priserna är på treårshögsta, så vi fortsätter med neutral rekommendation.

Se analysbrevet för jordbruksprodukter för fler analyser.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards