Analys

SEB – Råvarukommentarer, 24 februari 2014

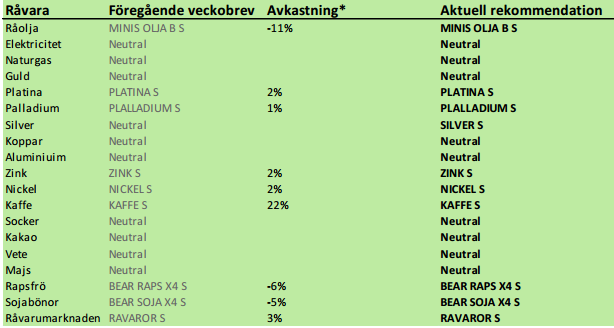

Rekommendationer

Råolja – Brent

Vi skrev förra veckan att priset kunde gå till 109 dollar, baserat på den tekniska analysen och det var vad som skedde. Den svagare makrostatistiken från USA och Kina ”borde” dock ha en påverkan på oljemarknaden motivera ett lägre pris.

Iran förbereder sig för att höja oljeproduktionen när sanktionerna mot landet tas bort. Man erbjuder utländska oljebolag en större andel av oljan i utbyte mot investering i mer ”riskabla” projekt.

Flera oljebolag riktar kritik mot den norska regeringen. Dels för det bristfälliga försöket att parera grundproblemet och dels grundproblemet i sig som är den skattehöjning på oljeproduktionen som den förra socialdemokratiska regeringen införde. Oljeproduktion beskattas nu till 78%. Oljebolag säger att detta hindrar investeringar på 13 miljarder dollar av olja som man vet finns där.

Bland de mer ovanliga oljenyheterna, noterar vi att BP har deklarerat force majeure på export av råolja från Angolas Plutonio-fält, efter att en svärdfisk punkterat slangen som pumpar över olja till väntande VLCC:er. Plutonio-fältet kommer att vara avstängt för reparationer under hela mars månad. Kunder har klagat på att råoljan varit saltare än vanligt de senaste månaderna, vilket gjort den mindre attraktiv för raffinaderier.

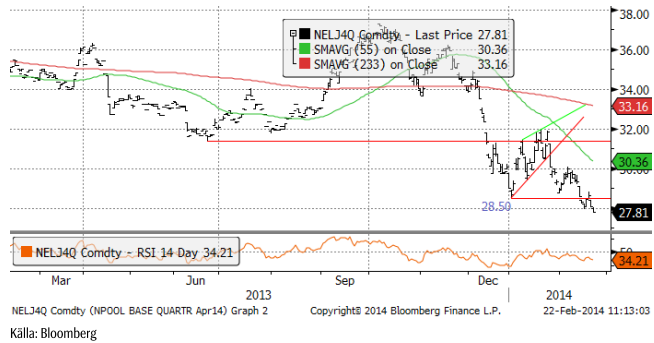

Vi tror att priset har nått ungefär så långt upp som det kan efter rekylen från den huvudsakliga stödlinjen. Ökande produktion i USA och på andra håll, verkar obönhörligt negativt på priset, som förr eller senare får ge sig. Därför fortsätter vi att rekommendera sälj på olja.

Elektricitet

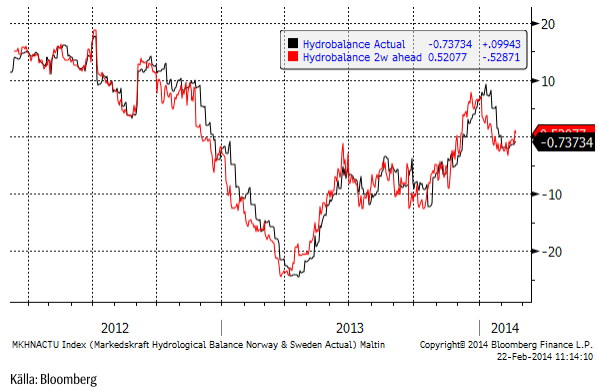

Elpriset fortsätter att handla svagt och vi fortsätter med neutral rekommendation. Vädret fortsätter att vara milt och nederbördsrikt och förväntas vara det minst de kommande två veckorna i börsområdet enligt GFS-modellen.

Hydrologisk balans ligger fortfarande kvar vid den normala nivån för året.

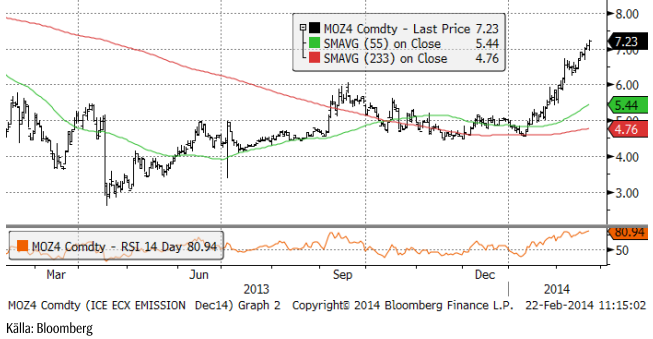

Till de positiva nyheterna hör att priset på utsläppsrätter har stigit kraftigt sedan EU i januari beslutade att minska antalet rätter som tillhandahålls via statliga auktioner med 900 miljoner ton under 2014, 15 och 16. Det är tydligt att man vill ha ett pris som betyder något. Vi tror att ett sådant pris de tänker på är 15 – 20 euro per ton CO2. Om priset på utsläppsrätter fördubblas, kommer det att ha en effekt på prisutvecklingen på el i Kontinentaleuropa och därmed även i Norden.

Samtidigt som pristrenden är fortsatt negativ på kort sikt, tror vi att elmarknaden bottnar i år, pga att kolmarknaden bottnar. Vädret i Norden, som har spelat en avgörande roll för prisutvecklingen, har alltid sin största påverkan på vintern, då kallt eller varmt väder påverkar efterfrågan mycket. Framåt sommaren kommer prisutvecklingen på kontinenten, som drivs mer av förutsättningarna för kolkraft, att spela större roll.

Naturgas

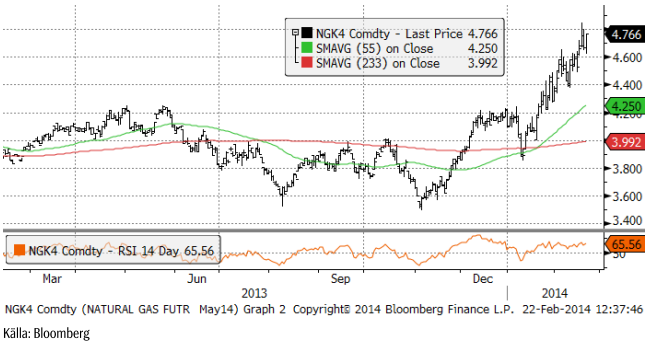

Henry Hub-gasen i USA fortsatte upp i veckan, från 4.50 till 4.77 dollar per MMBtu. Snöstormarna och köldknäpparna har avlöst varandra och väderleksprognosen varnar för fler sådana. Generellt sett bör dock, naturligen, mildare väder börja dominera snart.

Basmetaller

Förra veckan var tämligen volatil för basmetallerna. Det började med uppgångar, med understöd av tecken på kreditexpansion i Kina. På tisdagen intervenerade dock den kinesiska centralbanken i penningmarknaden med lägre metallpriser som följd. Resten av veckan har präglats av en serie av oroande amerikansk statistik, särskilt ”Housing starts”, vilket ledde till en svagare dollar. Det senare hade faktiskt en positiv nettoeffekt på priserna på LME. Tisdagens och onsdagens prisuppgångar berodde huvudsakligen på en svagare dollar. Veckan avslutades med en runda av preliminära inköpschefsindex. Det kinesiska på 48.5 tyckte de flesta var förvånansvärt svagt. Vikande makroekonomiska data från både USA och Kina är illavarslande. Just nu lyckas man ganska bra att bortförklara detta med ”dåligt väder” i USA och nyårsledighet i Kina. Detta återspeglas också i priserna på bas (industri) metaller som rört sig ”sidledes” om man summerar veckan.

Ur ett tradingperspektiv favoriserar vi fortfarande synen att marknaderna rör sig ”sidledes” inom sina respektive ”trading ranges”. Skulle den oroande statistiken visa sig sann, vilket inte är helt osannolikt, är koppar förmodligen den svagaste med tanke på kinas dominans på efterfrågesidan.

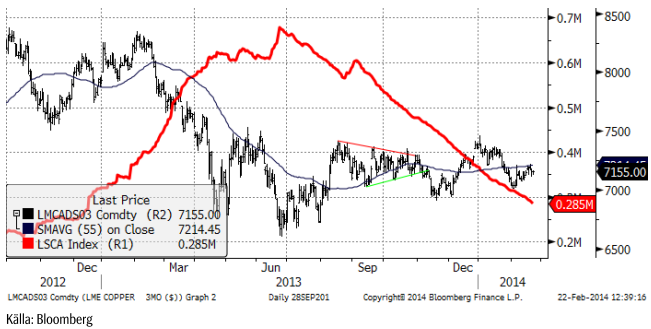

Koppar

Förra veckan skrev vi ”Marknaden visar stark efterfrågan med backwardation i terminskurvan. Kinas import är extremt stark. Dessutom är vi just nu i de säsongsmässigt starka första och andra kvartalen. Vi skulle inte bli förvånade om kopparpriset testar de senaste toppnoteringarna någon gång de kommande månaderna. Vi skulle inte bli förvånade om kopparpriset testar de senaste toppnoteringarna någon gång de kommande månaderna.” Det är i grund och botten vad vi fortfarande tror, men liksom vi noterade förra veckan finns det oroande inslag i Kinas ekonomi. Den senaste veckan tillkom ytterligare ett, i form av PMI-rapporten. Metal Bulletin rapporterade även om lageruppbyggnad i Kinas lagerhus. Det kan handla om material som låsts in i finansieringsaffärer, vilket går hand-i-hand med lånestatistiken i Kina i januari. Så om inte importen går till konsumtion, kan detta vara potentiellt negativt för sentimentet framöver. Just nu återspeglas de kinesiska köpen i stadigt sjunkande LME-lager. I normala fall återspeglar fallande LME-lager en stark efterfrågan. Under rådande förhållanden, kanske det bara återspeglar en förflyttning från LME.s lagerhus till lokala lagerhus i Kina.

Vi rekommenderar neutral position i koppar.

Aluminium

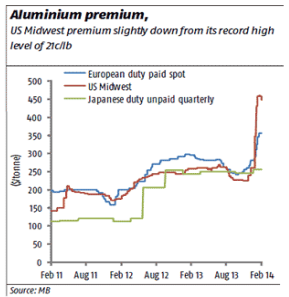

Aluminium var förra veckans starkaste basmetall. Rusal sade i en kommentar i tisdags till Bloomberg att de kommer att stänga av 10% av produktionskapaciteten i år. Senare samma dag meddelade Alcoa att de stänger ett smältverk i Australien, vilket lägger 190 kt till neddragningarna hittills under 2014 (som ännu är ganska små). Med stöd av en svagare dollar, har aluminiumpriset ändå visat förvånande styrka mot slutet av veckan. Tekniskt är marknaden i fallande trend, men ett trendbrott kan vara på gång. Enligt flera källor har tekniskt baserade fonder varit förvånansvärt inaktiva i den här senaste prisuppgången. Priset måste antagligen över 1800 dollar för att de som avvaktar med köp, ska ge sig in och köpa.

På den fysiska sidan, är allt fokus på premium-marknaden, där vi såg den första rekylen sedan början av året (se nedanstående diagram). Den höga premien för fysisk metall i USA attraherar material från Asien och Mellanöstern. Man började se lägre premier i den amerikanska Mellanvästern.

Vi fortsätter med neutral rekommendation på aluminium.

Zink

Efter en ganska volatil vecka, stängde zinkpriset i fredags på oförändrat pris. Statistik från ILZSG för helåret 2013 visade ett sammanlagt underskott på 60 kt. Jämfört med 2012 betyder detta en förändring på 290 kt, vilket mer eller mindre motsvaras av netto-uttagen från LME-lagret. Precis som är fallet för koppar, frågar sig marknaden om det här materialet går till konsumtion just nu eller om det bara flyttas till ett annat lager, som är billigare och underlättar lönsamheten i finansieringsaffärer. Som vi har noterat förut, finns risk att materialet har flyttats till lagerhus i Kina antingen som säkerhet/pant och/eller som del av en finansieringsaffär. Det ska bli intressant att se om materialet kommer ut igen på marknaden om terminskurvan blir mindre förmånlig för finansieringsaffärer. Vi tycker att kurvan ser ”billig”, vilket är attraktivt för investerare via terminsmarknaden.

Vi rekommenderar köp av ZINK S eller BULL ZINK X4 S.

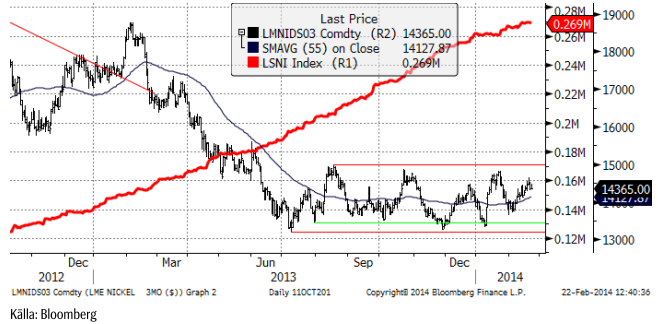

Nickel

Nickel har handlats svagt högre i veckan, från ca 14,200 dollar till 14,365. De flesta (andras) marknadskommentarer återspeglar en tro att den indonesiska regeringen kommer att hålla fast vid sitt exportförbud för obearbetad malm åtminstone fram till de allmänna valen i sommar. En parameter att hålla koll på nu är utvecklingen på LME-lagren, som ska börja falla i linje med utbuds/efterfrågebalansen, som successivt förbättras, om den det vill säga. Lagerökningen har börjat avtaga, men måste börja trenda nedåt, för att bevisa för marknaden att utbudet verkligen minskar. Som vi har noterat förut, finns ett stort lager att beta av, både i form av primärmetall och i form av obearbetad malm som är lagrad bokstavligt talat på hög i Kina.

Guld

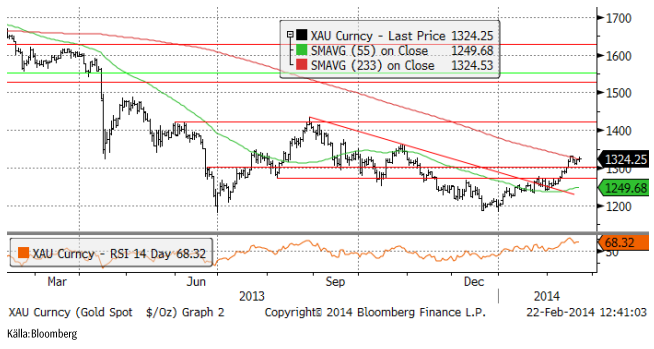

Det är nu tydligt att guld verkligen noterade en botten vid 1200 dollar per uns. Statistiken från USA och Kina som bortförklaras med dåligt väder respektive nyårsledighet, som är just bortförklaringar eftersom de inte passar in i den gängse bilden av ekonomisk återhämtning, kan förr eller senare vändas i mer monetär stimulans. Den chockerande låga takten i nyanställningarna i USA, återspeglad i januaris och februaris NFP-statistik har även USA:s centralbank förklarat bort med dåligt väder. Den nya centralbankschefen Yellen är en duva och det mest hökaktiga hon har sagt gjorde hon när hon svors in. Citibanks valutastrateg beskrev henne som en person som aldrig ändrar sig. Så det talar för en mindre takt i tapering och därmed att starten på räntehöjningarna ligger längre bort i tiden än ca 2015 – 2016, som man väntat sig.

Som vi nämnt förut är efterfrågan på fysiskt investeringsguld stark, efter att ha varit borta förra året. Skrotningen av smycken har torkat upp helt. Inflödet i börshandlade fonder har ännu inte vänts, däremot har nettoutflödet hejdats (se nedan, antal andelar i depåbeviset GLD och guldpriset).

Vi fortsätter tills vidare med neutral vy på guld. Vi skulle vilja köpa om det kommer en rekyl.

Silver

Silverpriset, som bröt motståndet vid 20.50, gick upp till 22 på nästan bara en dag. Förra veckan handlades metallen till ett pris strax under motståndet vid 22 dollar. Vi tror att det kommer att brytas och tror att priset kan gå upp mot 24 eller 25 dollar per uns i det korta perspektivet.

Vi går över till kortsiktigt köp av silver.

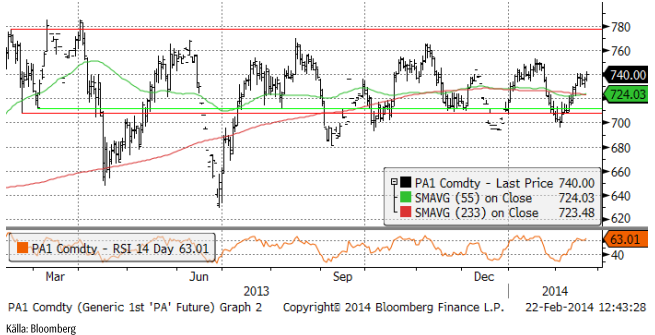

Platina & Palladium

Platina, ser ut att vara i början av en trendvändning uppåt. Strejkerna i Sydafrika har satt fokus på metallens ”fundamentala golv”. Lägg därtill positivt sentiment för ädelmetaller generellt när makroekonomisk statistik inte riktigt vill följa prognoserna om ekonomisk återhämtning, så har vi förutsättningar för mer ”monetär stimulans”, vilket är gynnsamt för alla ädelmetaller. Mest guld och silver, men även platina och palladium.

Palladium, som stängde i fredags precis på det tekniska motståndsnivån 740 dollar, kan vara på väg att gå ännu högre, men med tanke på hur många gånger priset vänt ner från den här nivån, skulle vi hellre föredra att vara köpta platina än palladium. Det som gör att vi trots allt ändå håller kvar köprekommendationen är att priset förmodligen går upp raskt om orsaken till motståndet försvinner och motståndet bryts.

Vi rekommenderar alltså köp av både platina och palladium.

Kaffe

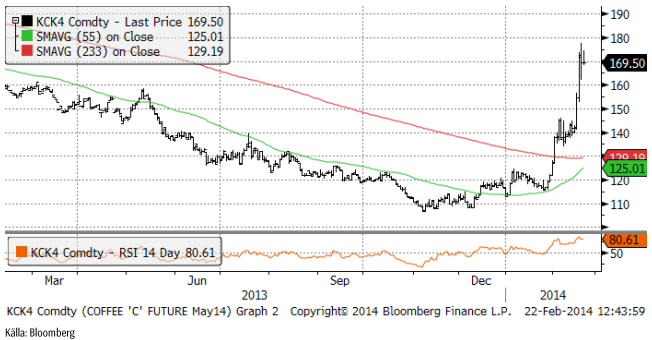

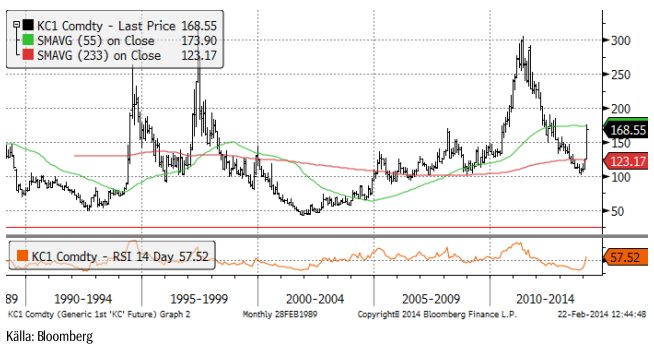

Haussen i kaffepriset steg till nya höjder, men vi tror att den senaste uppgången från 140 cent till 170 cent var den sista haussen och vi rekommenderar att man lägger sig neutral.

Det har inte kommit ut några nya produktionsestimat och risken är att marknaden handlar upp priset för långt i ren rädsla. Det finns trots allt gott om kaffe lagrat på gårdarna efter fyra år av global produktion som överstigit efterfrågan. Det är ett utmärkt tillfälle för lantbrukare att sälja fysisk vara, men sådant tar lite längre tid att göra än att krycka på knappar på en dator. Jag tror vi kan vänta oss att producenter säljer av lager. Kaffe går att lagra i upp till fem år och somliga lagrar ännu längre. Kaffe är väsentligt mycket mer ”värdekompakt” än t ex vete och stora värden går att lagra på ganska liten yta.

Minas Gerais har fått spridda skurar och det förväntas vara fortsatt torrt i minst två veckor till. Regnväder rör sig norrut och nu kan det handla om mindre delar som inte kommer att få regn och därför drabbas hårt, men frågan är naturligtvis om detta motiverar ett pris på 170 cent per halvkilo med tanke på den överproduktion som redan finns sedan fyra år tillbaka och en produktion i Colombia och på andra ställen som drabbats av roya, där produktionen nu är på väg tillbaka. Det var inte länge sedan priset på kaffe pressades av att Colombia skulle öka sin produktion med ett par miljoner säckar mer än väntat.

På den positiva sidan finns en nyhet från Indonesien, som är den tredje största producenten av robusta i världen. Pga regn som varit 2 till 3 gånger rikligare än normalt, ser skörden av kaffe ut att bli 17% mindre än förra året och bli den lägsta sedan år 2011. Samtidigt är det både val i landet och Fotbolls-VM i juni. I Indonesien konsumeras vid dessa tilldragelser kaffe, inte något annat. Konsumtionen väntas därför också öka. Exporten kan därför minska med 75,000 ton enligt en analytikersammanställning av Bloomberg.

Nedanför ser vi den senaste prisuppgången i perspektiv av de senaste 25 åren.

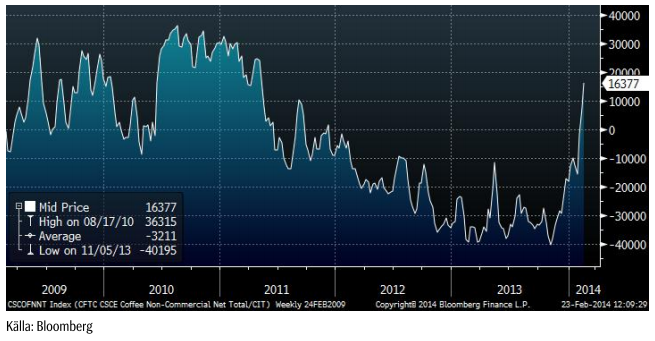

Spekulanterna i terminer (Non Commercials) har enligt CFTC vänt till köpare från att ha varit successivt mer sålda i takt med det fallande priset. Vi ska komma ihåg att alla studier som görs på hur Non-commercials position beter sig, visar att den är en följande variabel i förhållande till prisutvecklingen, aldrig tvärt om. Om Non-Commercials köper, innabär det att Commercials säljer, vilket stämmer överens med gissningen att detta är ett utmärkt tillfälle för lantbrukare att sälja sitt kaffe, en process som alltså tar längre tid och därmed längre tid innan den påverkar marknaden.

Vi går nu över till neutral rekommendation på kaffe. Volatiliteten kommer naturligtvis att fortsätta att vara hög och när nya produktionsestimat för Brasilien publiceras, ska man vänta sig att det bli stora rörelser. Den som är med på rätt sida av rörelsen kan tjäna stora pengar fort – och vice versa åt andra hållet. Troligtvis går torkan till historien som en av katastroferna i Brasiliens kaffehistoria. Hur stor, återstår att se.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September