Analys

SEB – Råvarukommentarer, 22 oktober 2012

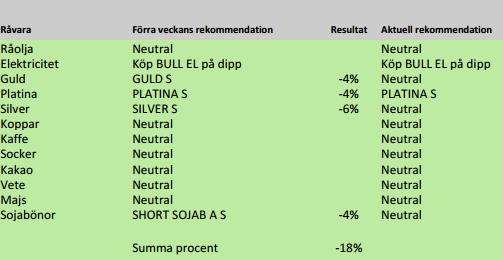

Sammanfattning av rekommendationer

Förra veckans rekommendationer gav en samlad förlust 18%. Det var framförallt rekylen i ädelmetallerna som låg bakom. Vi väljer att stänga positionerna i guld och silver, inte för att vi inte tror på dem på lång sikt, utan för att det kan komma bättre köptillfällen. Däremot ligger vi kvar köpta i plantina med PLATINA S. Sojabönor tycks vilja röra sig sidledes och vi kliver ur den korta positionen, som gett oss ganska stora vinster.

Många man talar med är väldigt pessimistiska inför framtiden. Å ena sidan kan den typen av samstämmighet – i oktober – ofta vara ett köptillfälle. Å andra sidan, den fundamentala krisen är så enorm att den är svår att mäta på de skalor modern historia gett oss. Från FED:s och politiskt håll via ECB/ESM försöker man få fart på efterfrågan. Pengar skickas i systemet, men eftersom transmissionsmekanismen gissningsvis inte funkar lika bra eller alls, i en miljö med statskonkurs om hörnet om pengarna slutar tryckas, kan man kanske förvänta sig att pengarna hamnar i tillgångar och inte i efterfrågan = BNP-tillväxt = sysselsättning = BNP-tillväxt + skatteintäkter. Det borde vara en god miljö för ädelmetaller. 75% av platina-gruvorna finns i Sydafrika, ett allt mer instabilt land. Inget av gruvbolagen går med vinst. Det är svårt att tänka sig ett ännu lägre pris på platina. Metallen ger en placerare en asymmetrisk risk. Priset kan svårligen falla, men borde kunna stiga på vågen av pengar som centralbankerna skickar in i systemet.

Råolja – Brent

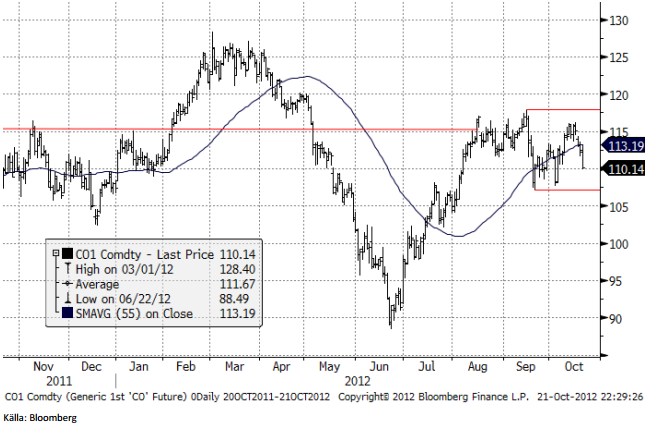

I mitten av förra veckan handlades brentkontraktet upp – och tillbaka – in i den kanal där kontraktet handlats under större delen av hösten. Som högst noterades 116.20 på tisdagen men har därefter fallit tillbaka. Som vi ser av diagrammet nedan, föll oljepriset ganska kraftigt i fredags. Stöd finns på 110 dollar, precis där oljepriset stängde i fredags, och sedan på 107 dollar. Bryter prisfallet ner genom 107 dollar, är det fritt ner till 100 dollar. Det skulle kunna vara ett läge för ett kortsiktigt köp av BEAR OLJA X4 S. Annars förhåller vi oss neutrala nu.

Fundamentalt är marknaden egentligen i obalans; efterfrågan är inte särskilt övertygande, Europa är fortsatt i kris och risk för ytterligare bakslag kvarstår. Dessutom finns frågetecken om situationen i världens fabrik – Kina. Å andra sidan, så finns stora problem på utbudssidan. Situationen i Nordsjön är fortfarande ansträngd med låga leveransvolymer. Dessutom har Europa låga lager av mellandestillat som diesel, lågsvavlig eldningsolja och jetbränsle. Efterfrågan på, inte minst eldningsolja, ökar säsongsmässigt under hösten. Nordsjöoljan, dit Brent hör, lämpar sig väl för produktion av mellandestillat. Kombinationen av låga leveranser Nordsjöolja, låga lager av mellandestillat och förhållandevis stark efterfrågan, gynnar därför brentpriset.

Den geopolitiska temperaturen har ytterligare höjts med en eskalering av konflikten mellan Syrien och Turkiet samt med en upptrappning i konflikten mellan västvärlden och Iran. Marknadskrafterna drar åt olika håll, men hittills, är oron över situationen i Mellanöstern, tillsammans med utbudsstörningarna, den starkare kraften.

Vi har haft en neutral vy på oljepriset. Samtidigt har det inte gått att blunda för att det finns ett starkt underliggande köpintresse. De kraftiga nedställ, som inträffat i september och oktober, har omedelbart resulterat i att marknaden lika snabbt handlats upp igen.

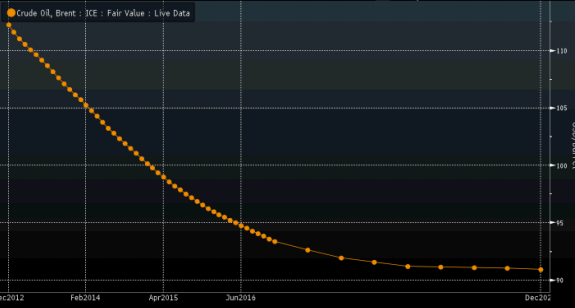

Kring nuvarande nivå (112) ändrar vi vår rekommendation till svagt köp. Större rekyler ned bör ses som chans att addera ytterligare längd. En lång position gynnas också av att Brent handlas i kraftig backwardation, som grafen ovan visar.

Backwardation höjer avkastningen för den som är köpt, eftersom man köper olja billigare på termin än man säljer nära spot. Om inget annat händer i marknaden utom att tiden går, köper man alltså billigare än spot och säljer efter en månad till ett högre pris nära spotpriset.

Elektricitet

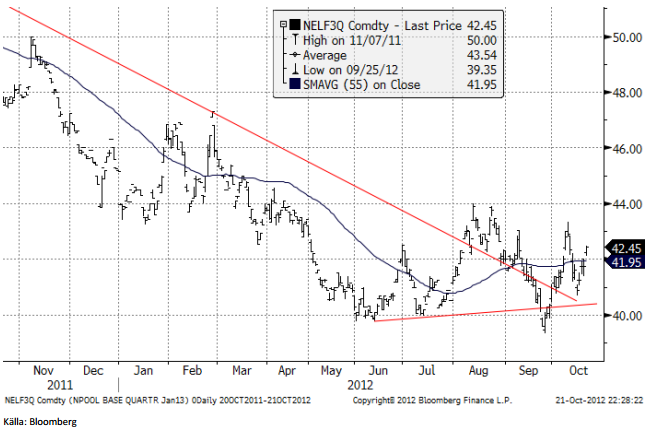

Terminerna på den nordiska elmarknaden inledde veckan ned och Q1-13 (den termin som våra certifikat för närvarande replikerar) handlades som lägst på €40.70/MWh.

Vi har tidigare kommunicerat att 40-nivån på Q1-13 terminen (den termin som våra certifikat replikerar) är en attraktiv ingångsnivå för en long position. Vi håller fast vid detta, då nedsidan därifrån bör vara begränsad, detta för att:

- CO2 priset: Uppside potential på förhoppningar om politisk intervention i CO2 marknaden

- Kolpriset: Har planat ut och nedsidan är begränsad.

- Prispremien för problem med kärnkraft- och för köldknäppar i vinter ger stöd for Q1-13

Kontraktet handlas nu på 41,3 efter att det nyligen tradat upp till €43.35/MWh driven av signaler på torrare och kallare väder. Däremot har inte uppgången varit förankrad i en annan viktig prisdrivare, marginalkostnaden för koleldad kraftproduktion, se grafen nedan.

I den nedre delen i diagrammet ovan, ser vi hur differensen mellan Q1-13 (NELF3Q Comdty) och vårt kontinentala index for marginalkostnader drivits upp till en nivå där den tidigare fallit tillbaka. Den 8 oktober var differensen uppe i €3.2/MWh. Den här differensen har nu korrigerats till mer normala nivåer. Det är fortsatt mycket god tillgång på vatten i det nordiska kraftsystemet. Magasinen är fulla och den hydrologiska balansen är på ca +12 TWh. För en rejäl uppgång behöver kontraktet stöd av både väder och marginalkostnader.

Det ser ut som om marknaden kan ge en ny möjlighet att köpa Q1-13 på nivåer nära €40/MWh. En sådan position, t ex genom köp av BULL EL X4 S, ger en position med begränsad nedsida samtidigt som det ger möjlighet till prisuppgångar från chansen att något av följande faktorer slår in: risken för kallare och torrare väder, kärnkraftproblem, CO2 interventionsoptimism samt en möjlig uppgång i kolpriset under början av vintern, som står for dörren.

Guld och Silver

Statistiken som kommer in nu är lite ”för stark” för guldet. Det ser lite bättre ut i USA, med en mer positiv tendens på bostadsmarknaden. Men viktigaste av allt arbetsmarknaden. Många bedömare menar att det går för långsamt, men icke desto mindre åt rätt håll. Mer positivs således, men det minskar också sannolikheten för fler monetära stimulanser från den amerikanska centralbanken. Detta gör aktörerna avvaktande. Priset har fallit under $1750, vilket ur ett tekniskt perspektiv är negativt. För den som är lång kan det vara läge att minska exponeringen ett tag framöver för avvakta den fortsatta utvecklingen.

Nedan ser vi kursdiagrammet för guld, som föll ganska kraftigt i fredags.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce.

Platina

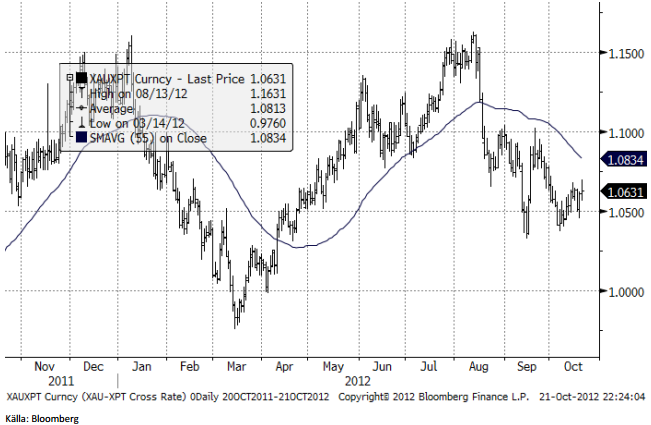

Även Platina har fallit tillbaka i sin egenskap av ädelmetall. Bilden ser tekniskt sett annorlunda ut jämfört med guld. Här ser vi högre toppar och högre bottnar. Med fortsatt oroligheter i Sydafrika (stor risk för utbudet) samtidigt som de industriella metallerna får stöd av ökad optimism i Kina, finns anledning att tro på en fortsatt stark trend.

Platina bröt ett tekniskt stöd i fredags och kan därmed gå ner till 1600 i första hand. Nästa stöd ligger på 1550.

Nedan ser vi priset på guld dividerat med priset på platina. Vi väntar oss att platina ska fortsätta vinna på guldet.

Koppar

Generellt om basmetallerna: LME-veckan börjar gå mot sitt slut. Den är en gammal tradition som ursprungligen gick ut på att världens stora producenter och konsumenter av metall; gruvor, smältverk och halvfabrikattillverkare, samlades i London på hösten för att förhandla om nästa års priser. Nu är det mer av en årlig konferensvecka där LME-middagen är en av höjdpunkterna. Det sägs att det är Europas största ”sittande” middag med 2000 metallhandlare. En stor del av marknadens inflytelserika aktörer är således i London en stor del av denna vecka.

Nedan följer ett utdrag ur vår rapportering från LME:

”SEB: s rapportering från LME-veckan kan sammanfattas med ett relativt neutralt stämningsläge. Åtminstone när det gäller priserna. Fundamentalt bedöms de flesta metallerna vara i överskott vilket förväntas bestå under nästa år. Samtidigt ”tuggar sig” priserna ner i kostnadskurvan, vilket bedöms sätta en nedre gräns. Avmattningen i Kina är oroväckande samtidigt som vissa tecken börjar tyda på återhämtning bl.a. efter de senaste inflationssiffrorna. Kopparutbudet bedöms nu öka, efter flera år av besvikelser. Utsikterna för priset är dock blandade, dels för att utbudet historiskt tenderat att inte materialiseras samtidigt som “förhoppningarna” om stimulanspaket från Kina förväntas favorisera kopparn. Det är för övrigt en faktor som också talar för en starkare prisbild generellt näst år. Ett negativt fenomen som diskuterades i London är det faktum att Kina fortsatt öka produktionen trots de låga siffrorna, i syfte att lokalt upprätthålla en ”positiv bild” och för att undvika ökad arbetslöshet. Detta gäller framför allt aluminium och stål. När det gäller LME var fokus på Hong Kong börsens övertagande. Ett närmande till Kina med fler Kinesiska medlemmar förväntas. Ett annat hett ämne är de långa köerna för att få ut LME-material ur lager. En utredning har tillsatts för att bedöma eventuella åtgärder”.

Koppar

Veckan inleddes på defensiven med många aktörer på plats i London. Onsdagen inleddes med ett ordentligt fall, ned till veckans lägsta nivå kring $8100. Rörelsen kändes lite omotiverad med få prispåverkande nyheter. Lagersiffran på förmiddagen (förändringen i LME:s börslager redovisas 10:00 varje dag), som visade en ökning om ca 14,000 ton, varav merparten gick in i Sydkorea, kan i viss mån ha påverkat. Marknaden var å andra sidan väldigt tunn. Stark nybyggnadsstatistik i USA vände trenden under eftermiddagen. Statistiken från Kina på torsdagsmorgonen (BNP och starkare industriproduktion än väntat) gjöt mod i marknaden. Priserna avslutar positivt och priset är upp ca 1,5 % sett över hela veckan. Tillväxten av industriproduktionen har ökat samtidigt som inflationen är under kontroll, och faktiskt ganska låg. Vi har nu haft flera veckor av sidledes prisrörelser. Frågan är om marknaden gör sig redo för ett utbrott på uppsidan. Vi håller det för mer sannolikt än tvärtom. Vi kvarstår med bedömningen att koppar är köpvärd.

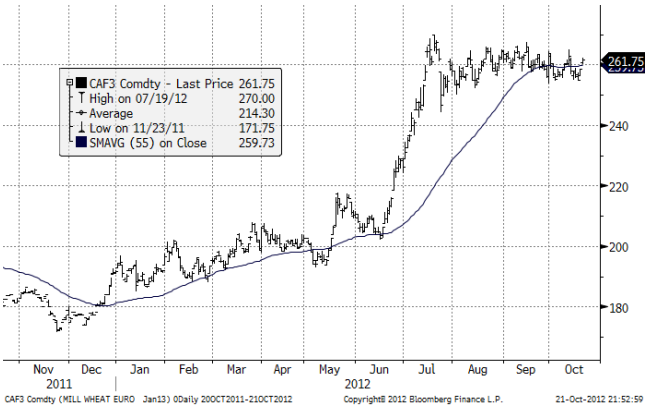

Vete

Vetemarknaden har fortsatt att röra sig ”sidledes”. Å ena sidan har vi mycket låga lager. Å den andra ett mycket högt pris, och svaghet i marknaderna för majs och sojabönor, som ännu inte satt några spår i vetepriset. 45% av utgående lager finns i Kina och i resten av världen är lagren mycket låga. Vi fortsätter att förhålla oss neutrala.

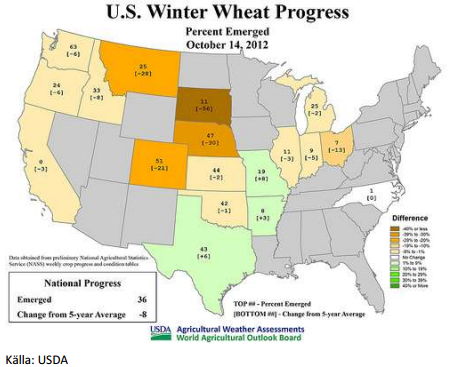

Måndagens Crop Progress från USDA visar att sådden av det amerikanska höstvetet går framåt och nu är avklarad till 71% per i söndags, en ökning med 14% från förra veckan och något över förra årets takt vid den här tiden (68%). Sådden är till över 90% klar nu i Colorado och Nebraska och till över hälften klar i de flesta av de 18 stater som rapporterar och som står för 88% av höstvete arealen. Samtidigt släpar höstvetets uppkomst mer än 20% jämfört med det femåriga genomsnittet i South Dakota (11% mot genomsnittet på 67%), Nebraska (47% vs 77%), Montana (25% vs 53%) och Colorado (51% vs 72%).

Förra veckans exportsiffror för amerikanskt vete var något av en besvikelse och visar på att priset fortfarande ligger högt jämfört med andra ursprung. Exporten för veckan uppgick till ca 280 000 ton, vilket är en minskning med 9% veckan innan och betydligt lägre än den undersökning av Bloomberg som indikerade ett intervall på 400-625 000 ton.

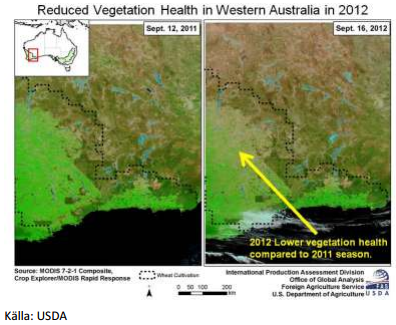

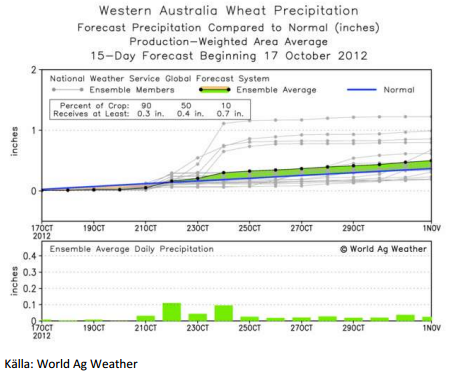

Som vi skrev om i förra veckans brev så beräknas Australiens veteproduktion 2012/13 uppgå till 23 mt enligt senaste WASDE-rapporten, vilket är en minskning med 3 mt (-12%) jämfört med förra månaden och en minskning med 6.5 mt (-22%) jämfört med förra året. Sedan sådden påbörjades i maj, har Australiens veteproducerande stater drabbats av perioder med torka vid olika tidpunkter. Avkastningen beräknas marginellt att ligga över det 5-åriga genomsnittet. Generellt så har de säsongsbetonade villkoren varit mycket varierande mellan de olika staterna, och produktionen förväntas därför att bli lägre än förra årets rekordskörd vilket framförallt återspeglar torrt väder i västra Australien och i delar av sydöstra Australien.

Mestadels torrt och ovanligt varmt väder har påskyndat utvecklingen av vete, korn och canola i västra Australien. Nederbörden (i allmänhet mindre än 5 mm) har varit begränsad främst i de södra och västra delarna, med temperaturer i genomsnitt 2-4 grader över det normala för hela ”vete bältet”. En kallfront har fört med sig vinterliknande förhållanden till stora delar av sydöstra Australien och frost har rapporterats i delar av södra Australien, med skadade grödor som följd, och även snö i närheten av Mount Lofty, Sevenhill, Hallet och Mount Remarkable. Skörden av vete påbörjas nu i Queensland och avkastningen kommer troligen att variera då många tidiga grödor påverkades av kyla och torra förhållanden.

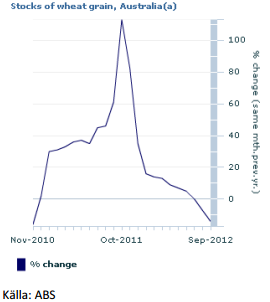

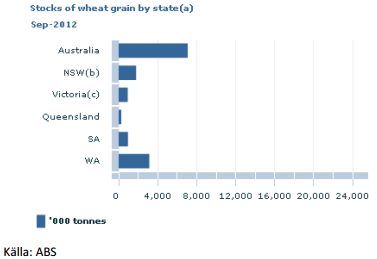

Senaste statistiken från ABS visar att Australiens vete lager i minskade med 2 mt (22%) till 7.1 mt i slutet på september från månaden innan och vilket är 1.2 mt (14%) lägre än i september 2011.

Alla stater visar en minskning i vete lager och den största nedgången sedan augusti, 892 000 ton (22%), noterades i västra Australien.

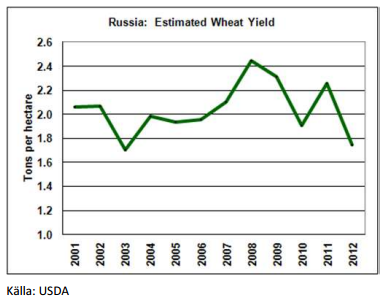

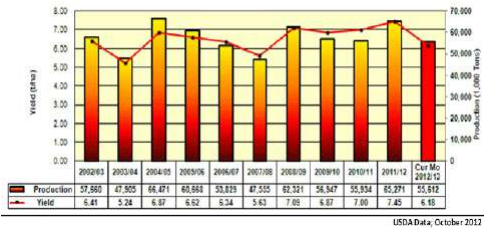

Rysslands veteproduktion 2012/13 beräknas uppgå till 38,0 mt enligt USDA, vilket är en minskning med 1.0 mt (-3%) från förra månaden och 18.2 mt (-32%) från förra året. Nedjusteringen på månadsbasis beror på ett ökat bortfall av areal i landets vårvete producerande region, där skördad areal estimeras till 21.8 miljoner hektar, vilket är en minskning med 0.7 miljoner från förra månaden och 3.1 miljoner från förra året. Den totala avkastningen för vete uppskattas till 1.74 ton per hektar, vilket är i stort sett oförändrat från förra månaden men en minskning med 23% jämfört med förra året och 21% under det 5-åriga genomsnittet.

Veteskörden i Ryssland var i stort sett avklarad i slutet på september, men bara drygt 80% av den odlade arealen hade skördats vid denna tidpunkt. En betydande del av den återstående arealen förstördes troligen av torkan och kan därmed förbli obärgad. Dessutom bidrog torkan till ett kraftigt fall i redovisad avkastning på årsbasis och ett sannolikt skördebortfall. Enligt uppgifter från Jordbruksdepartementet per den 25 september så är avkastningen lägre i samtliga distrikt (Södra, Norra Kaukasus, Volga, Ural och Sibirien), utom i det Centrala distriktet där avkastningen ökade med 8% från förra året.

Arkady Zlochevsky från Russian Grain Union säger att landets sådd av höstvete var lyckad och att målet för 2013/14 års skörd ligger på 50-55 mt, vilket skulle vara en ökning från årets 40 mt. Detta trots den pågående torkan i nedre Volga området.

Egyptens GASC förväntar sig en lägre import av vete under 2012/13, vilket är en minskning med 9.4% jämfört med året innan. En ökning av den egna produktionen i landet är en bidragande orsak och Egypten har därför ett projekt som syftar till att fördubbla antalet silos (från 25 st till 50 st med en kapacitet på 30 000 ton per silo) inom de kommande 3-4 åren.

Algeriets statliga OAIC (L’Office Algérien Interprofessionnel des Céréales) har köpt 400 000 ton vete med leverans i december för 354.50 usd och 355 usd per ton. Priserna skulle kunna tyda på att vetet är från Sydamerika / Argentina.

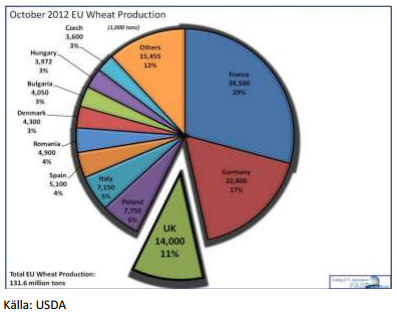

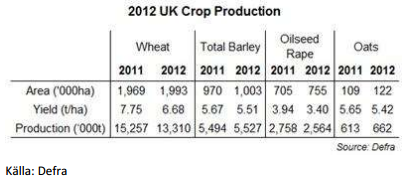

Veteproduktionen i Storbritannien 2012/13 estimeras till 14 mt av USDA, en nedjustering med 0.8 mt (-5%) från förra månaden. En lång period av regn i Storbritannien har försenat och därmed förlängt veteskörden, vilket har påverkat både kvalitet och avkastning negativt. När vädret sedan stabiliserades i början av september fick lantbrukarna inledningsvis välja mellan att skörda vete eller att så raps. Men vädret höll i sig och merparten av veteskörden för 2012 var avklarad innan regnet återvände under andra halvan av september. Storbritannien är den tredje största producenten av vete inom EU, efter Frankrike och Tyskland.

Preliminära resultat från Defra’s (Department for Environment Food and Rural Affairs) senaste undersökning visar dock en veteproduktion på 13.3 mt i Storbritannien, vilket är 13% lägre än under 2011, till följd av den långvariganederbörden under årets sommarmånader som har orsakat den lägsta avkastningen på 23 år.

Strategie Grains justerar ned sin prognos för EU’s veteproduktion med 700 000 ton till 123.0 mt, som en följd av en lägre brittisk produktion som revideras ned me 600 000 ton.

Det rapporteras att Kina har köpt 295 000 ton kanadensiskt vårvete under de senaste två veckorna, vilket signalerar Kinas största efterfrågan på vete med hög proteinhalt på flera år. Några av lasterna beräknas levereras i november och andra i januari och senare under Kanadas nuvarande marknadsföringsår 2012/13. Det sägs att Kina har visat stort intresse i högprotein vete, något som skulle kunna tyda på att den kinesiska veteproduktionen är lägre än de officiella uppskattningarna alternativt att protein nivåerna är lägre än väntat. Kanada är världens största exportör av vårvete.

Majs

Priset har fortsatt att röra sig ”sidledes”, efter att det stora fallet vändes vid 700 cent. Det är just nu svårt att avgöra om rekylen upp till 761.5, där marknaden stängde i fredags kommer att följas av en ny prisuppgång över 800 cent, eller om det den sidledes rörelse vi sett är en ”flagga” på vägen ner. Vi har också 55-dagars glidande medelvärde strax ovanför prismässigt. Det brukar, då och då, verka som ett motstånd. Vi måste därför förhålla oss neutrala till priset på majs just nu.

Måndagens Crop Progress från USDA visar att den amerikanska majsskörden fortsätter framåt i snabb takt mot en av de snabbast avklarade skördarna i modern historia. Per i söndags så var 79% av årets skörd avklarad, en ökning från förra veckans 69% och en bra bit över det femåriga genomsnittet på 38%. Skördetakten i de olika ”I” staterna (Iowa, Indiana och Illinois) varierade, men samtliga ligger långt över det femåriga genomsnittet och förra årets takt.

Trots den senaste tidens nedgång i majspriserna och ett förväntat begränsat utbud i USA som kan tänkas driva upp priserna visar somliga aktörer i Asien ingen brådska med att köpa eftersom priserna fortfarande anses vara för höga. Sydkoreas största foderproducent Nonghyup Feed Inch. annullerade ett anbud om köp av 210 000 ton majs i förra veckan till följd av alltför höga priser och de har ännu inte bestämt när de kommer att gå ut med en ny förfrågan då företagen har sina behov täckta fram till februari 2013 och därmed fortfarande har tid att vänta ut en eventuell fortsatt prisnedgång.

Kinas majsproduktion förväntas öka 4.26 procent på åsbasis till 201 mt under 2012, vilket är högre än den tidigare prognosen på 197 mt, enligt CNGOIC. Produktionen av majs i EU 2012/13 uppskattas av USDA till 55.6 mt, vilket är en nedjustering med 1.5 mt (-3%) från förra månaden och ned 9.7 mt (-15%) från förra året. Prognosen för majsproduktionen justerades ned för tredje månaden i rad. Förväntningarna var höga i början av juli som en följd av högre majsareal och gynnsamt vårväder som förbättrade utsikterna. Under juli månad försämrades dock vädret i sydöstra Europa med långvarig värme och torka. Den största nedjusteringen görs för Rumänien (-0.8 mt), men även i Ungern, Bulgarien och Frankrike. Majsproduktionen i Polen och Spanien justeras däremot upp med 0.3 mt för respektive land.

Strategie Grains fortsätter sina nedjusteringar av Europas majsproduktion efter att skörderesultat visar på större bortfall än väntat i unionens sydöstra länder som en följd av varmt och torrt väder. SG sänker sin prognos med 900 000 ton till 52.8 mt, vilket är en minskning med 20% från förra årets rekordskörd, och betydligt lägre än estimaten från både IGC (55 mt), USDA (55.6 mt) och Coceral (56 mt).

Det talas om att Argentina kan komma att öka exportkvoterna med 7 mt för majs 2012/13 och att detta kommer att tillkännages i slutet på december eller i början på januari. Förutsättningen är dock att sådd areal kvarstår vid 4 miljoner hektar och att väderförhållandena samarbetar och inte orsakar en upprepning av förra årets torka. Jordbruksministeriet i BA har dock avstått från att kommentera detta. Så här långt har dock regn försenat sådden av majs i Argentina, men prognoser indikerar bättre väder denna vecka.

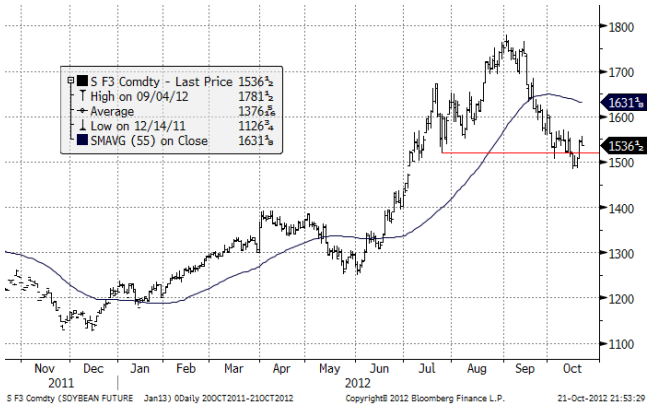

Sojabönor

Januarikontraktet fann stöd på 1500 cent i veckan som gick. Möjligen är 1500 en kortisktig botten efter prisfallet från toppen på 1781. I så fall, och det verkar mest troligt, få vi se ”sidledes” rörelse i veckan som kommer. Vi väljer därför att gå från negativ till neutral på sojabönorna.

Måndagens Crop Progress från USDA visar att skörden av sojabönor går framåt i snabb takt. Per i söndags så var 71% av sojabönsskörden avklarad, en ökning från förra veckans 58% och det femåriga genomsnittet på 58% för detta datum. Skörden fortskred trots en avmattning i fältaktivitet i många områden som en följd av en helg med välbehövliga regn över stora delar av det amerikanska ”majsbältet”. Skörden i Indiana var avklarad till 51%, vilket är en rejäl ökning från förra veckans 30% men fortfarande under det femåriga genomsnittet på 57%.

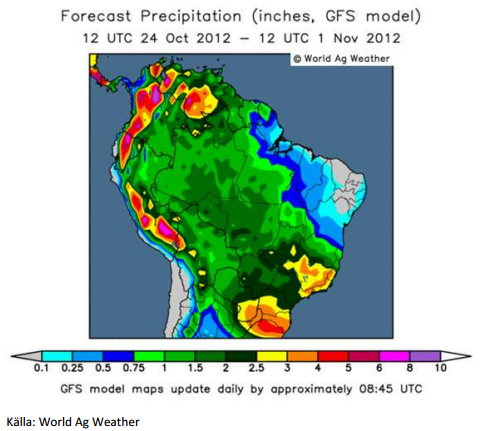

Brasiliens lantbrukare ökade takten i sin sådd av sojabönor under den senaste veckan efter regnskurar i flera av de största sojabönsproducerande staterna. Nederbörden är emellertid långt ifrån tillräckligt, och man fortsätter att släpa efter fjolårets takt. Fram till den 11 oktober så var 9% av den beräknade arealen sådd, jämfört med 13% vid den här tiden förra året och trots en tidigare start. I Mato Grosso är 17% avklarad och i Parana 21%. Den goda nyheten är dock att regnet förväntas fortsätta under de kommande dagarna.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen