Analys

SEB – Råvarukommentarer, 21 oktober 2013

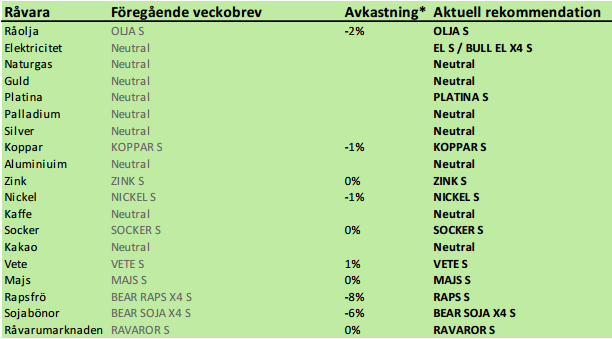

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Inledning

Vi rekommenderar köp av el igen. Elpriset har rekylerat 2% sedan förra veckan. Samtidigt har priset på kol stigit med 5% och priset på utsläppsrätter med 11%. Samtidigt som elmarknaden fått en hälsosam rekyl på vinsthemtagningar, har priset fallit, samtidigt som produktionskostnaden stigit. Det är ett perfekt läge för att gå in och köpa certifikat på igen. EL S eller BULL EL X4 S om man vill ta mer risk.

Guld höll sig över det tekniska stödet och steg med 3% i veckan som gick. Till stor del beror detta på att dollarn försvagades mot andra valutor. Det sägs att ”when life gives you lemons, make lemonade”. Guldmarknaden åsatte åtminstone en liten sannolikhet för default av USA, men när det inte blev av, vändes blickarna mot ännu mer QE3-lemonad, om man får säga så. Därav uppgången. PGM-metallerna platina och palladium hade en ännu starkare vecka med uppgångar på 4 – 5%. Det extra stödet kom från statistik som visade ökad bilförsäljning i Europa. Detta fick även blypriset att stiga med 5%. Zinkprisets uppgång på 2% kan också ha påverkats positivt av bilförsäljningsstatistiken. På basis av detta går vi över till en försiktig kortsiktig köprekommendation av PLATINA S, men behåller ”neutral” på de andra ädelmetallerna.

Kinesisk statistik kom i fredags. BNP för det tredje kvartalet hamnade på +7.8% i tillväxt, vilket var helt enligt förväntningarna, men högre än tidigare under året. Industriproduktionen i september ökade med 10.2% och detaljhandelsförsäljningen med 13.3%. Kina står för en betydande del av råvaruefterfrågan i världen. Att tillväxten nu tycks ha tagit fart även i Kina, är mycket positivt för råvarumarknaden.

Råolja – Brent

Oljepriset backade med 1% i veckan som gick, men det ser inte ut som en trendvändning nedåt, utan som en rekyl innan ett nytt test uppåt.

På grund av den attraktiva rabatten på terminer i oljemarknaden och för att vi inte ser någon omedelbar risk för väsentligt lägre pris på olja rekommenderar vi innehav i OLJA S.

Elektricitet

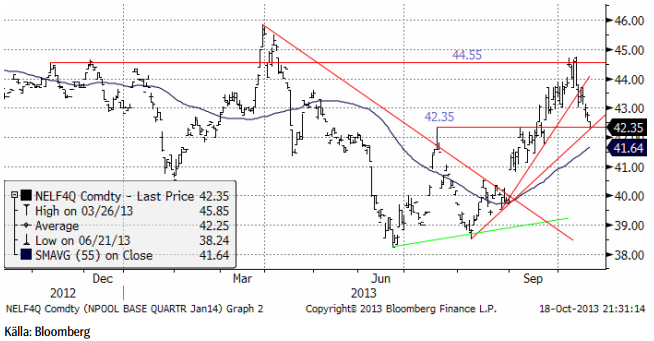

Första kvartalet 2014:s terminskontrakt som sedan det inte klarade av att gå över motståndet vid 44.55 euro för drygt en vecka sedan befunnit sig i rekyl, stängde i fredags på stödet vid 42.35 euro per MWh. Veckans nedgång blev 2%. Förra veckan rekommenderade vi neutral position i väntan på att rekylen skulle bli färdig och erbjuda ett nytt köptillfälle. Vi anser att vi är där nu och rekommenderar köp av EL S eller BULL EL X4 S för den som vill ta mer risk och få större utväxling om priset stiger. Samtidigt som priset på el har backat, har nämligen priset på kol stigit med 5% och priset på utsläppsrätter stigit med 11%. Det gör att gapet mellan priset på el och kostnaden för att producera elen, återigen blivit attraktivt för att vara köpt el.

Nedan ser vi prisdiagrammet för det första kvartalet 2014:s kontrakt.

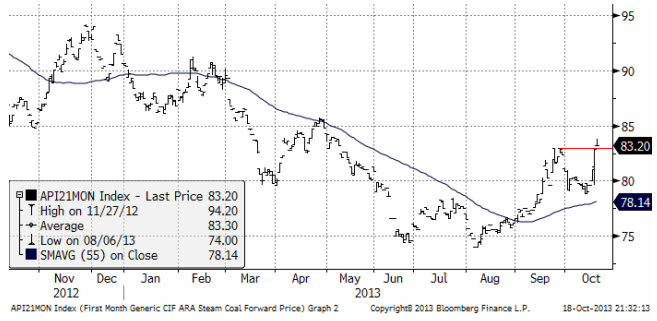

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. Priset har stigit till den högsta nivån sedan i maj.

Även årskontraktet på kol har stigit från 80 dollar till 83.70, som vi ser i diagrammet nedan.

Priset på utsläppsrätter har stigit och sedan rekylerat i vad som ser ut som en flagga. Om det är en flagga, säger den tekniska analysen att prisobjektivet hamnar vid 6 euro per ton.

Vi rekommenderar alltså köp av EL S eller BULL EL X4 S.

Naturgas

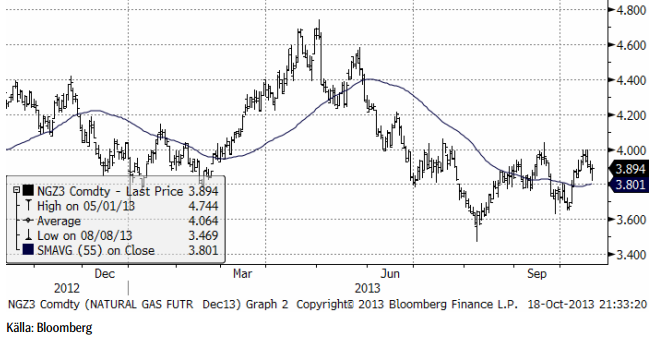

Naturgaspriset gick inte igenom 4 dollar och föll därefter. Vi ser dock att det glidande medelvärdet, som mäter trenden, har vänt uppåt och är stigande. Då och då ser man rekyler där det glidande medelvärdet även fungerar som stöd. Det skulle kunna bli så den här gången, vilket i så fall indikerar att priset kan komma att stiga i veckan som kommer.

Vi har neutral rekommendation.

Guld & Silver

Guldpriset (i dollar) steg när dollarn föll efter uppgörelsen i Washington om en höjning av skuldtaket.

Stora investmentbanker som Credit Suisse och Goldmans Sachs har säljrekommendation på guld. Chefen för råvaruanalysen på Goldman Sachs har kallat guld för en ”slam dunk” bear-kandidat för år 2014. I en studie gjord av Bloomberg i fredags, väntar sig de 10 mest träffsäkra analytikerna på de stora bankerna och analyshusen i världen att guldpriset kommer att falla under vart och ett av de kommande fyra åren.

Om man ska drista sig till analysera analytikerna, kan man se att Goldman Sachs har en tendens att extrapolera trender. När oljepriset år 2008 var på väg uppåt sade de t ex att priset skulle nå över 200 dollar per fat. Samma sak innan guldpriset vände ner.

När det gäller guld är analytiker av två slag – sådana som i grunden inte ser någon praktisk anledning att investera i guld på den ena sidan. ”Guld ger ingen avkastning” är ett vanligt argument från dem. Den andra sidans analytiker tillhör den grupp männskor som pekar på att guldpriset speglar en sorts försäkringspremie mot framförallt statlig förstörelse av pengars värde genom konkurs eller inflation och har uppfattningen om att detta kommer att bli värre. Det är sällan personer i grund och botten ändrar uppfattning om guldets föredömen som placering. Den sida som haft mest rätt den senaste tiden är den första halvan av analytikerkåren, men om priserna går upp bli blir det istället den andra halvan. Det är därför inte förvånande att de som haft mest rätt den senaste tiden, enligt Bloombergs survey, också har en negativ inställning till framtiden.

I veckan som gick sköts en amerikansk default på statsskulden upp och ersattes av en fortsättning av QE3 (expansion av penningmängden).

Samtidigt har faktiskt det låga priset fått effekt på produktionen. Barrick Gold Corp, världen största producent meddelade att de ska stänga eller minska produktionen i 12 guldgruvor, från Peru till Papua New Guinea.

Det har varit en trend hos guldbolagen sedan år 2000 att inte prissäkra produktionen, så som andra gruvbolag gör. Aktiemarknaden har uppmuntrat detta. Gruvbolagen har sammantaget köpt upp till 400 ton (årlig global gruvproduktion ca 2500 ton) i terminer för att avskaffa hedgarna under hela 00-talet. Gruvbolagen har alltså själva stått för en betydande ”efterfrågan” på guld. Med det mycket mer negativa sentiment kring guldpriset som råder nu, är det troligt att gruvbolagen kommer att börja prissäkra igen. Detta leder till ett stigande ”utbud” från gruvbolagen. I år väntas hedgingvolymen uppgå till blygsamma 20 ton, men kan redan nästa år ha ökat till 35 ton, enligt Barclays.

Just nu går aktiemarknaden starkt och i valet mellan guld och aktier, tycker antagligen nästan alla att guld drar det kortaste strået. All efterfrågan på guld är dock inte investeringar, utan i grund och botten efterfrågan på smycken. Den efterfrågan har minskat i takt med att priset stigit de senaste tio åren, utom i Kina och andra tillväxtländer. Framförallt kan den kinesiska efterfrågan på smycken ta fart om priset sjunker. Detta kan fungera som ett fundamentalt stöd på nedsidan i priset. En starkare tillväxt kan också leda till högre efterfrågan.

Tekniskt ser vi att priset i dollar fann stöd på 1270-nivån.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Det ser ut som om 20 dollar ska testas igen.

Vi fortsätter att vara neutrala guld och silver och skulle inte vilja köpa någon av dem idag.

Platina & Palladium

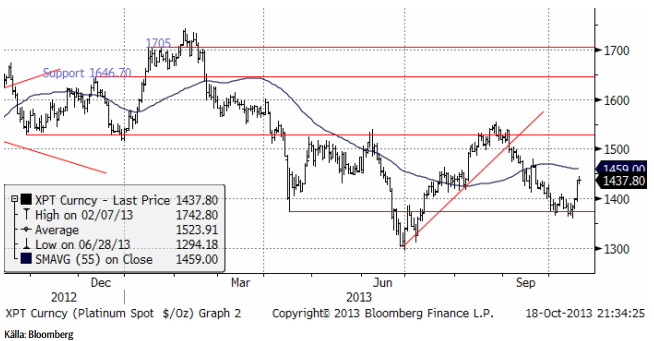

Platinapriset följde guld och silver, men fick extra skjuts av statistik som visar på högre bilförsäljning i Europa. Platina används för avgasrening i dieseldrivna bilar, och den kategorin har enligt statistiken utvecklats extra starkt.

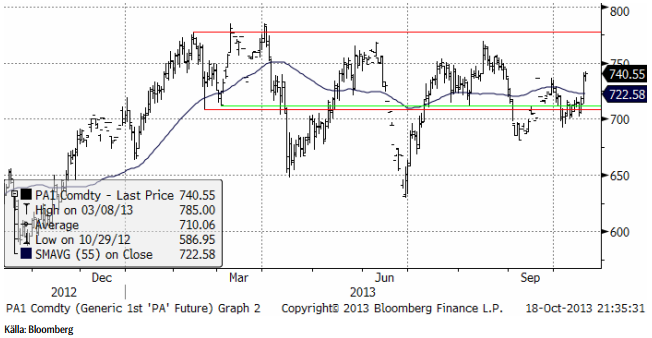

Nedan ser vi frontmånadskontraketet på palladium. Palladium ligger fortfarande i en slags sidledes rörelse, utan trend.

Vi fortsätter att vara neutrala palladium, men går kortsiktigt över till köp på plantina; PLATINA S.

Koppar

Statistik från Kina visade att importen av koppar steg med 16% i september (jämfört med förra året), till 458 kt. Vi anser att detta är återspeglar en fortsatt stark utveckling och återhämtning i Kinas ekonomi. I veckan publicerades BNP-tillväxten i Kina under det tredje kvartalet, som låg på 7.8%.

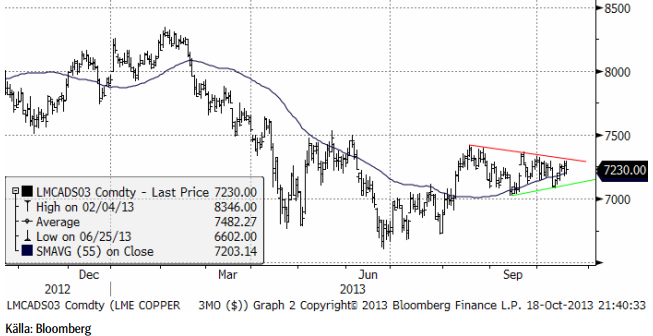

Tekniskt har vi ett mycket intressant läge. Det har bildats en så kallad triangelformation, med lägre toppar och högre bottnar, sedan augusti-september. Vi tror att ett utbrott uppåt eller nedåt kommer inom ett par veckor – troligtvis upåt. Man ser ofta den här sortens formationer ”halvvägs” på en rörelse uppåt eller nedåt. Prisobjektivet skulle i så fall, om den har inträffat halvvägs från botten, vara ca 8000 dollar per ton.

Vi rekommenderar köp av KOPPAR S.

Aluminium

Aluminiummarknaden rör sig just nu inte som de andra metallerna. Förrförra veckan steg priset på aluminium, medan de andra metallerna höll sig rätt platta. Förra veckan föll aluminiumpriset samtidigt som de andra steg. Mäklarfirman RJ O’Brien har sammanställt analytikerestimat för aluminium under LME:veckan. Det är den vecka på året då alla publicerar analyser och det är möjligt att analysera analytikerna samtidigt. För 2013 tror mediananalytikern på ett produktionsöverskott på 475 kt, faktiskt mycket mindre än vad man skulle kunna tro. Spännvidden är stor, från ett underskott på 1.2 mt till ett överskott på 1.1 mt. Undersökningen visar också en klar förbättring jämfört med LME-veckan 2012.

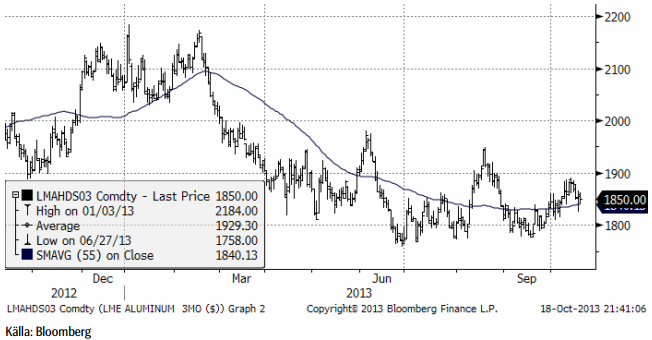

Fundamentalt har inget hänt i veckan som gick. Vi tror att marknaden kommer att fortsätta handla inom intervallet 1800 – 1900 dollar.

Den allmänna bilden ser dock ut som en botten som närmar sig sitt slut. Vi ser att 55-dagars glidande medelvärde börjar peka uppåt, dvs åtminstone den trendindikatorn har vänt uppåt.

Vi har neutral rekommendation, men lutar mot en köprekommendation.

Zink

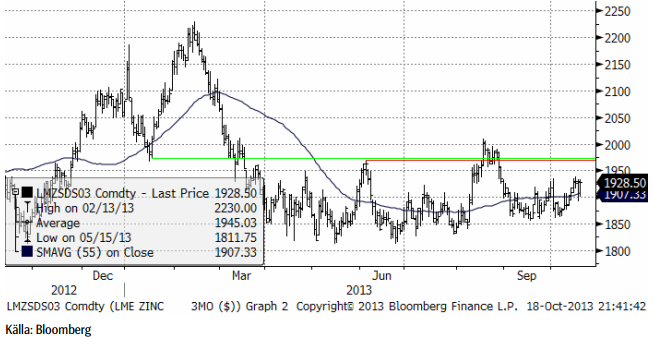

Zink fortsatte att röra sig svagt uppåt inom den bottenformation som etablerats sedan mars månad. Styrkan i den kinesiska ekonomin ger stöd för marknaden. Ett brott av 1,950 dollar skulle signalera att marknaden vill testa även 2000 dollar. Det tekniska motståndet på 1930 – 1935 dollar har emellertid inte brutits än och det är möjligt att köpare vill avvakta ännu en rekyl nedåt, mot 1900 dollar.

Vi fortsätter med en köprekommendation av ZINK S.

Nickel

Handeln var svag hela veckan, men bland basmetallerna stack nickel ut i fredags. Efter en paus, tog sig priset upp genom det tekniska motståndet vid 14,100. Tekniskt finns utrymme upp till septembers högsta notering på 14,400 dollar, där vi tror att säljare fortfarande väntar.

Marknaden diskuterar fortfarande sannolikheten för det eventuella kommande indonesiska exportförbudet. Vi tror att sannolikheten är lägre än andra marknadsbedömare. Om vi får rätt skjuter det upp minskningen i den kinesiska produktionen av nickeljärn till nästa år. Om det blir ett exportförbud får det sannolikt priserna att gå upp temporärt. Men vi ser också att kinesiska bolag importerar så mycket de kan nu. Enligt CRU är Kinas import av nickelmalm upp 8.9% under de åtta första månaderna i år, jämfört med 2012. En del av den ökningen är säkert en lageruppbyggnad. Mot slutet av året tror vi att priset på nickel kommer att stiga till 14,000 – 14,500 dollar per ton, dels på grund av säsongsmässigt högre efterfrågan och på grund av att tiden för ett eventuellt exportförbud rycker allt närmare.

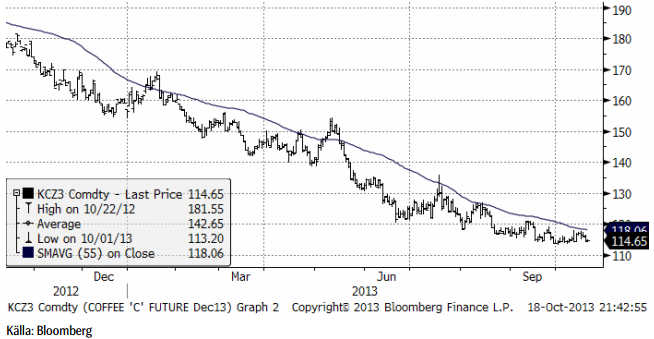

Kaffe

Kaffepriset fortsatte ner med 2% i veckan som gick. Nyhetsflödet har talat om rekordhöga lager det kommande året, när produktionen i länder som drabbats av bladmöglet roya återtar något av sin produktionskapacitet med resistenta sorter. Brasilien väntas bärga en rekordskörd, eftersom den kommande skörden är den högre i 2-års-cykeln av höga och låga skördar. Med det sagt, är priset verkligen lågt och vändningen uppåt i sockermarknaden gör att sockerrör, som konkurrerar om areal med kaffe, kan fortsätta att vinna mark, framförallt i Brasilien.

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

För fler jordbruksråvaror se SEBs analysbrev från tidigare idag.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Quadruple whammy! Brent crude down $13 in four days

Brent Crude prices continued their decline heading into the weekend. On Friday, the price fell another USD 4 per barrel, followed by a further USD 3 per barrel drop this morning. This means Brent crude oil prices have crashed by a whopping USD 13 per barrel (-21%) since last Wednesday high, marking a significant decline in just four trading days. As of now, Brent crude is trading at USD 62.8 per barrel, its lowest point since February 2021.

The market has faced a ”quadruple whammy”:

#1: U.S. Tariffs: On Wednesday, the U.S. unveiled its new package of individual tariffs. The market reacted swiftly, as Trump followed through on his promise to rebalance the U.S. trade position with the world. His primary objective is a more balanced trade environment, which, naturally, weakened Brent crude prices. The widespread imposition of strict tariffs is likely to fuel concerns about an economic slowdown, which would weaken global oil demand. This macroeconomic uncertainty, especially regarding tariffs, calls for caution about the pace of demand growth.

#2: OPEC+ hike: Shortly after, OPEC+ announced plans to raise production in May by 41,000 bpd, exceeding earlier expectations with a three-monthly increment. OPEC emphasized that strong market fundamentals and a positive outlook were behind the decision. However, the decision likely stemmed from frustration within the cartel, particularly after months of excess production from Kazakhstan and Iraq. Saudi Arabia’s Energy Minister seemed to have reached his limit, emphasizing that the larger-than-expected May output hike would only be a “prelude” if those countries didn’t improve their performance. From Saudi Arabia’s perspective, this signals: ”All comply, or we will drag down the price.”

#3: China’s retaliation: Last Friday, even though the Chinese market was closed, firm indications came from China on how it plans to handle the U.S. tariffs. China is clearly meeting force with force, imposing 34% tariffs on all U.S. goods. This move raises fears of an economic slowdown due to reduced global trade, which would consequently weaken global oil demand going forward.

#4: Saudi price cuts: At the start of this week, oil prices continued to drop after Saudi Arabia slashed its flagship crude price by the most in over two years. Saudi Arabia reduced the Arab Light OSP by USD 2.3 per barrel for Asia in May, while prices to Europe and the U.S. were also cut.

These four key factors have driven the massive price drop over the last four trading days. The overarching theme is the fear of weaker demand and stronger supply. The escalating trade war has raised concerns about a potential global recession, leading to weaker demand, compounded by the surprisingly large output hike from OPEC+.

That said, it’s worth questioning whether the market is underestimating the risk of a U.S.-Iran conflict this year.

U.S. military mobilization and Iran’s resistance to diplomacy have raised the risk of conflict. Efforts to neutralize the Houthis suggest a buildup toward potential strikes on Iran. The recent Liberation Day episode further underscores that economic fallout is not a constraint for Trump, and markets may be underestimating the threat of war in the Middle East.

With this backdrop, we continue to forecast USD 70 per barrel for this year (2025). For reference, Brent crude averaged USD 75 per barrel in Q1-2025.

Analys

Lowest since Dec 2021. Kazakhstan likely reason for OPEC+ surprise hike in May

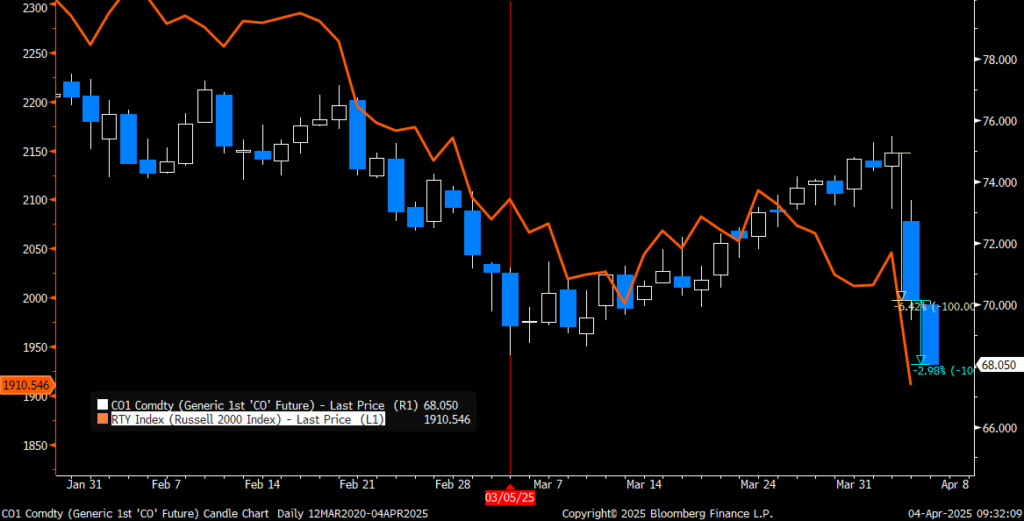

Collapsing after Trump tariffs and large surprise production hike by OPEC+ in May. Brent crude collapsed yesterday following the shock of the Trump tariffs on April 2 and even more so due to the unexpected announcement from OPEC+ that they will lift production by 411 kb/d in May which is three times as much as expected. Brent fell 6.4% yesterday with a close of USD 70.14/b and traded to a low of USD 69.48/b within the day. This morning it is down another 2.7% to USD 68.2/b. That is below the recent low point in early March of USD 68.33/b. Thus, a new ”lowest since December 2021” today.

Kazakhstan seems to be the problem and the reason for the unexpected large hike by OPEC+ in May. Kazakhstan has consistently breached its production cap. In February it produced 1.83 mb/d crude and 2.12 mb/d including condensates. In March its production reached a new record of 2.17 mb/d. Its crude production cap however is 1.468 mb/d. In February it thus exceeded its production cap by 362 kb/d.

Those who comply are getting frustrated with those who don’t. Internal compliance is an important and difficult issue when OPEC+ is holding back production. The problem naturally grows the bigger the cuts are and the longer they last as impatience grows over time. The cuts have been large, and they have lasted for a long time. And now some cracks are appearing. But that does not mean they cannot be mended. And it does not imply either that the group is totally shifting strategy from Price to Volume. It is still a measured approach. Also, by lifting all caps across the voluntary cutters, Kazakhstan becomes less out of compliance. Thus, less cuts by Kazakhstan are needed in order to become compliant.

While not a shift from Price to Volume, the surprise hike in May is clearly a sign of weakness. The struggle over internal compliance has now led to a rupture in strategy and more production in May than what was previously planned and signaled to the market. It is thus natural to assign a higher production path from the group for 2025 than previously assumed. Do however remember how quickly the price war between Russia and Saudi Arabia ended in the spring of 2020.

Higher production by OPEC+ will be partially countered by lower production from Venezuela and Iran. The new sanctions towards Iran and Venezuela can to a large degree counter the production increase from OPEC+. But to what extent is still unclear.

Buy some oil calls. Bullish risks are never far away. Rising risks for US/Israeli attack on Iran? The US has increased its indirect attacks on Iran by fresh attacks on Syria and Yemen lately. The US has also escalated sanctions towards the country in an effort to force Iran into a new nuclear deal. The UK newspaper TheSun yesterday ran the following story: ”ON THE BRINK US & Iran war is ‘INEVITABLE’, France warns as Trump masses huge strike force with THIRD of America’s stealth bombers”. This is indeed a clear risk which would lead to significant losses of supply of oil in the Middle East and probably not just from Iran. So, buying some oil calls amid the current selloff is probably a prudent thing to do for oil consumers.

Brent crude is rejoining the US equity selloff by its recent collapse though for partially different reasons. New painful tariffs from Trump in combination with more oil from OPEC+ is not a great combination.

Analys

Tariffs deepen economic concerns – significantly weighing on crude oil prices

Brent crude prices initially maintained the gains from late March and traded sideways during the first two trading days in April. Yesterday evening, the price even reached its highest point since mid-February, touching USD 75.5 per barrel.

However, after the U.S. president addressed the public and unveiled his new package of individual tariffs, the market reacted accordingly. Overnight, Brent crude dropped by close to USD 4 per barrel, now trading at USD 71.6 per barrel.

Key takeaways from the speech include a baseline tariff rate of 10% for all countries. Additionally, individual reciprocal tariffs will be imposed on countries with which the U.S. has the largest trade deficits. Many Asian economies end up at the higher end of the scale, with China facing a significant 54% tariff. In contrast, many North and South American countries are at the lower end, with a 10% tariff rate. The EU stands at 20%, which, while not unexpected given earlier signals, is still disappointing, especially after Trump’s previous suggestion that there might be some easing.

Once again, Trump has followed through on his promise, making it clear that he is serious about rebalancing the U.S. trade position with the world. While some negotiation may still occur, the primary objective is to achieve a more balanced trade environment. A weaker U.S. dollar is likely to be an integral part of this solution.

Yet, as the flow of physical goods to the U.S. declines, the natural question arises: where will these goods go? The EU may be forced to raise tariffs on China, mirroring U.S. actions to protect its industries from an influx of discounted Chinese goods.

Initially, we will observe the effects in soft economic data, such as sentiment indices reflecting investor, industry, and consumer confidence, followed by drops in equity markets and, very likely, declining oil prices. This will eventually be followed by more tangible data showing reductions in employment, spending, investments, and overall economic activity.

Ref oil prices moving forward, we have recently adjusted our Brent crude price forecast. The widespread imposition of strict tariffs is expected to foster fears of an economic slowdown, potentially reducing oil demand. Macroeconomic uncertainty, particularly regarding tariffs, warrants caution regarding the pace of demand growth. Our updated forecast of USD 70 per barrel for 2025 and 2026, and USD 75 per barrel for 2027, reflects a more conservative outlook, influenced by stronger-than-expected U.S. supply, a more politically influenced OPEC+, and an increased focus on fragile demand.

___

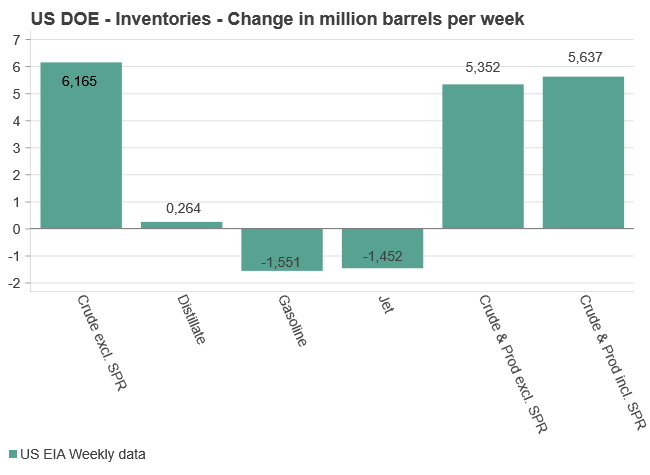

US DOE data:

Last week, U.S. crude oil refinery inputs averaged 15.6 million barrels per day, a decrease of 192 thousand barrels per day from the previous week. Refineries operated at 86.0% of their total operable capacity during this period. Gasoline production increased slightly, averaging 9.3 million barrels per day, while distillate (diesel) production also rose, averaging 4.7 million barrels per day.

U.S. crude oil imports averaged 6.5 million barrels per day, up by 271 thousand barrels per day from the prior week. Over the past four weeks, imports averaged 5.9 million barrels per day, reflecting a 6.3% year-on-year decline compared to the same period last year.

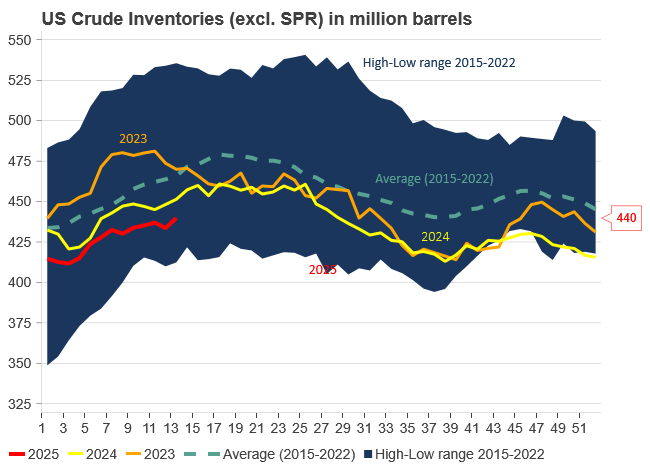

The focus remains on U.S. crude and product inventories, which continue to impact short-term price dynamics in both WTI and Brent crude. Total commercial petroleum inventories (excl. SPR) increased by 5.4 million barrels, a modest build, yet insufficient to trigger significant price movements.

Commercial crude oil inventories (excl. SPR) rose by 6.2 million barrels, in line with the 6-million-barrel build forecasted by the API. With this latest increase, U.S. crude oil inventories now stand at 439.8 million barrels, which is 4% below the five-year average for this time of year.

Gasoline inventories decreased by 1.6 million barrels, exactly matching the API’s reported decline of 1.6 million barrels. Diesel inventories rose by 0.3 million barrels, which is close to the API’s forecast of an 11-thousand-barrel decrease. Diesel inventories are currently 6% below the five-year average.

Over the past four weeks, total products supplied, a proxy for U.S. demand, averaged 20.1 million barrels per day, a 1.2% decrease compared to the same period last year. Gasoline supplied averaged 8.8 million barrels per day, down 1.9% year-on-year. Diesel supplied averaged 3.8 million barrels per day, marking a 3.7% increase from the same period last year. Jet fuel demand also showed strength, rising 4.2% over the same four-week period.

-

Nyheter4 veckor sedan

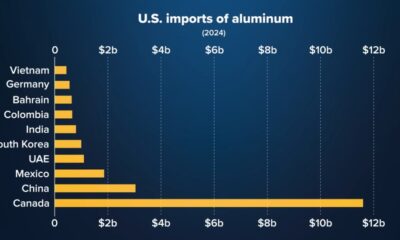

Nyheter4 veckor sedanUSA är världens största importör av aluminium

-

Analys4 veckor sedan

Analys4 veckor sedanCrude oil comment: Unable to rebound as the US SPX is signaling dark clouds on the horizon

-

Analys4 veckor sedan

Analys4 veckor sedanCrude oil comment: Not so fragile yet. If it was it would have sold off more yesterday

-

Analys2 veckor sedan

Analys2 veckor sedanCrude oil comment: Ticking higher as tariff-panic eases. Demand growth and OPEC+ will be key

-

Analys3 veckor sedan

Analys3 veckor sedanOil prices climb, but fundamentals will keep rallies in check

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om råvarorna som behövs för batterier

-

Analys2 veckor sedan

Analys2 veckor sedanCrude prices hold gains amid fresh tariff threats

-

Nyheter3 veckor sedan

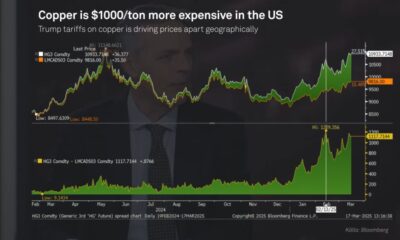

Nyheter3 veckor sedanPriset på koppar skiljer sig åt efter tariffer