Analys

SEB – Råvarukommentarer, 20 januari 2014

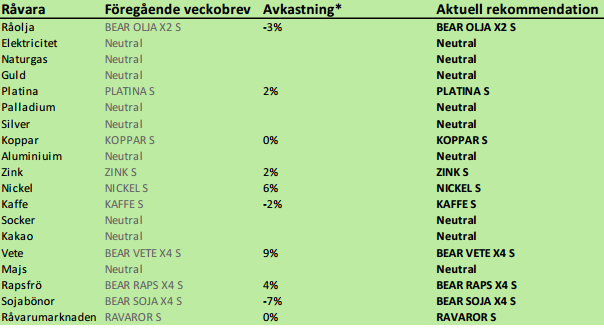

Rekommendationer

Inledning

Vi är särskilt positiva till platina just nu och riktigt negativa till jordbruksprodukter, och mest av alla, till rapsfrö. Priset på rapsfrö har hängt sig kvar över ett tekniskt stöd i Europa, trots att kanadensisk raps (canola) fallit med 10% mer under baisse-artade former. Vi tror att rapsfröets tekniska stöd bryts och att ”normaliseringen” av relationen till Kanadas priser sker snabbt.

Platina är den råvara vi just nu, på kort sikt, är mest positiva till. Strejkerna sprider sig bland platina-gruvorna i Sydafrika. I går kväll röstade arbetare vid ett par gruvföretag ytterligare att gå i strejk.

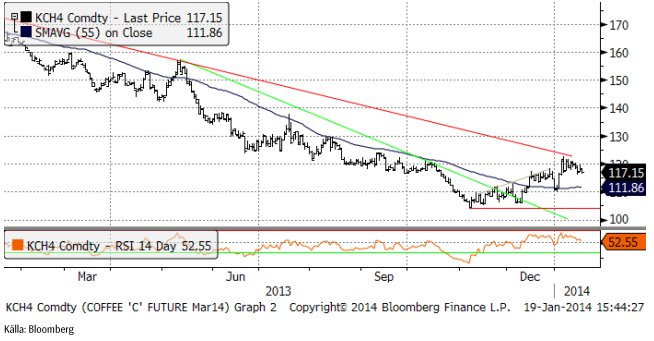

Kaffe kan stå inför en rekyl nedåt, men vi behåller köp på lång sikt.

Kinas BNP-tillväxt för det fjärde kvartalet publicerades i morse klockan 3. Den låg på +7.7% i årstakt, vilket var enligt förväntan. Kommentarerna runt den är att tillväxten väntas sjunka framöver. Asiatiska aktiebörser är ner en halv procent på morgonen.

USA firar Martin Luther Kings födelsedag idag och det mesta är stängt där.

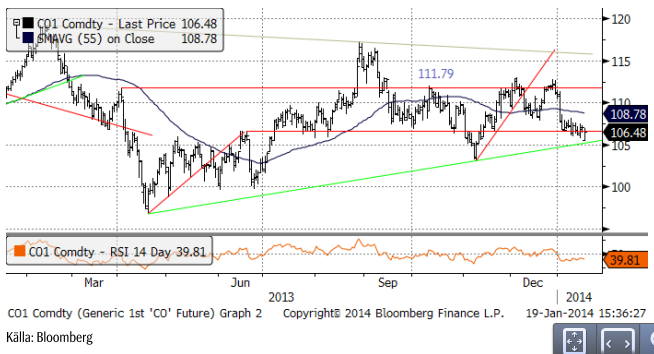

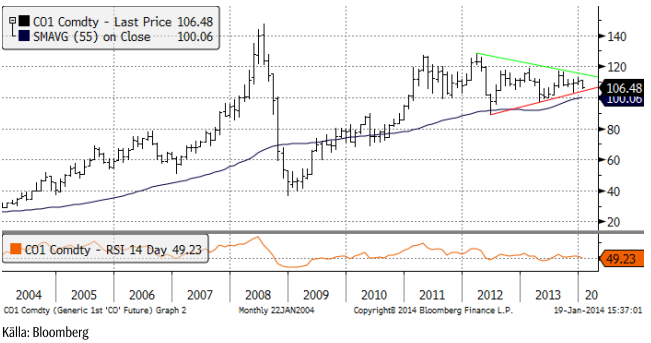

Råolja – Brent

Oljemarknaden är uppdelad i två läger. Många förväntar sig en ekonomisk återhämtning i världen, vilket är helt naturligt när centralbankerna, framförallt USAs centralbank, gör så mycket för att få upp tillväxten. Andra, framförallt mer råvarumarknadsfokuserade aktörer ser till den impuls till högre produktion som det historiskt höga priset ger och potentialen för en påtaglig återhämtning i oljeproduktionen i länder i arabvärlden som pga politiska problem inte producerat till sin potential de senaste åren. De pekar också på att USA:s konsumtion av olja per person har varit konstant de senaste minst 40 åren, oavsett nivå på BNP/capita. Vi tycker att den senare gruppen har bättre argument än de makroekonomiskt drivna. Däremot ser vi ”tajmingen” som en öppen fråga, där utbudet ökar, men inte omedelbart och kanske inte förrän år 2015.

I oljebranschen är övertygelsen om lägre oljepris de kommande åren så stark att projekt t ex i Nordsjön som avser konventionell olja läggs på is nu. Sådana projekt skulle gett produktion med start 2018 – 2019. Anledningen är inte egentligen att skifferoljan konkurrerar ut ”dyr” konventionell produktion av tekniska skäl. Skillnaden är att skifferoljan utvinns i länder utan en historia av produktionsskatter. Länder med en tradition av konventionell olja har produktionsskatter, som Norge, på 50% eller mer. Efter att skatten är betald, är konventionell olja dyr i förhållande till skifferolja från länder utan så konfiskatoriska skatter. Det skulle förvåna om inte diskussionen om optimal nivå på produktionsskatten kommer igång, som den gjort i Mexiko, även i Norge och andra länder med en oproportionerligt stor oljeindustri och risk för ”Dutch Disease”.

Världsbanken har höjt prognosen för global tillväxt för 2014, vilket bör gynna efterfrågan på olja. Vi ser dock att utbuds/efterfråge-balansen för olja är mindre ansträngd under 2014 än under förra året. Vi tror inte att detta kommer att ha potential för ett väsentligt mycket lägre oljepris under 2014, men kanske under 2015. När vi närmar oss det andra kvartalet, som i regel är den svagaste perioden för oljemarknaden, kan vi få se oljepriser nere på 90 dollar per fat. Det lägsta priset på råolja under förra året var 97.69 dollar / fat och noterades den 17 april 2013.

Vi ser i månadsdiagrammet nedan, att ett brott nedåt (eller uppåt, också en möjlighet) inte är långt borta.

Råoljelagren sjönk med 7.7 miljoner fat i ondagens rapport från Department of Energy (DOE). Marknaden hade märkligt nog väntat sig en minskning på 0.7 miljoner fat. De hade antagligen inte tänkt på att den extrema kylan kunde ha en påverkan på logistiken. Förra veckan var råoljelagren mycket högre än förväntat. Å andra sidan var lagren av bränslen högre än förväntat. Nu har raffinaderierna skaffat ny olja och sålt sina produktlager. Det är antagligen helt beroende på den kyla som varit.

Som vi skrivit tidigare ökar produktionen i Libyen på ett ryckigt sätt, när olika grupper visar sitt missnöje genom att blockera oljeproduktionsfaciliteter. I veckan som gick nådde produktionen 600,000 bpd, från 210,000 bpd i december. El Sharara-fältet öppnades den 4 januari.

Jag tror att det är värt att spekulera i nedgång redan innan oljepriset har brutit ner och rekommenderar köp av BEAR OLJA X2 S.

Du har väl sett att vi nu också har minifutures med mycket hög hävstång? MINIS OLJA B S är en ”mini short” med 6.5 gångers hävstång på nedsidan. Om oljepriset går ner med 1%, ökar värdet på den här mini-futuren med nästan 6.5% (och olyckligtvis vice versa om oljepriset stiger med 1%).

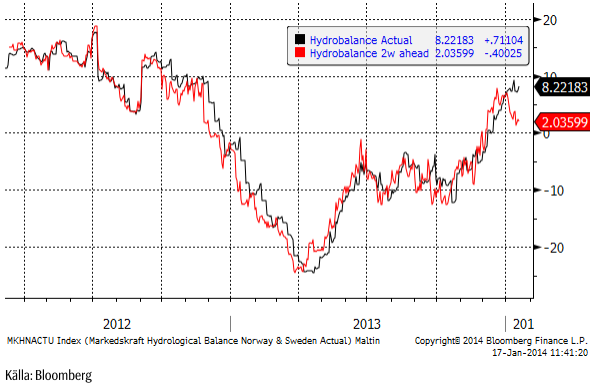

Elektricitet

Elpriset har huvudsakligen handlat uppåt i veckan som gick. I fredags började marknaden stiga till en början, men föll tillbaka och stängde på dagens lägsta. Det är i regel inte ett positivt tecken.

Fredagens väderleksrapport från SMHI för dag 1-5 visar 2-4 grader lägre temperatur än normalt I konsumtionsområdena för NordPool och 40% lägre nederbörd än normalt. Tillförlitligheten är lite högre än normalt.

För dag 6-10 väntas nästan helt torrt väder, med 40% av normalt förväntad nederbörd och en temperatur på 4-6 grader under det normala. Tillförlitligheten i prognosen är något under det normala.

Hydrologisk balans ligger kvar på 8 TWh över det normala, men den torrare och kallare prognosen har sjunkit till ett överskott på 2 TWh.

Terminspriset för leverans av kol nästa år handlades något starkare i veckan som gick. Den underliggande kostnaden för att producera el, verkar alltså stadigt förbättras.

Vi rekommenderar köp av EL S på lång sikt, men tycker att man ska vara försiktig på kort sikt pga den tekniska bilden.

SEB är ensam om att erbjuda mini futures på el. Mini futures har inte daglig hävstång, utan beter sig som en värdepapperiserad depå, som innehåller en del av en termin i position och kontanter. Om positionen går emot, och stop-loss utlöses, går minifuturen till förtidslösen.

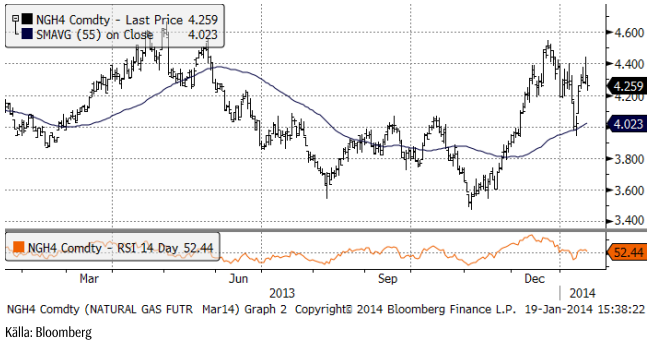

Naturgas

Naturgaspriset i USA har den senaste tiden varit en återspegling av väderleksprognoserna för vad som väntas inträffa ”om en vecka”. I torsdags gick priset upp till en topp och stängde lågt, vilket inte brukar vara positivt. Å andra sidan väntas vädret bli riktigt kallt i USA i veckan som kommer.

Basmetaller – fokus på Indonesien

Från att ha varit en ganska dyster marknad, har det den senaste tiden blivit lite mer förhoppningsfullt på basmetallmarknaden. En sådan sak som att gruvbolagen i världen under förra året minskat prospekteringsutgifterna med 30%, eller 10 miljarder dollar, tolkas positivt, därför att det sänker utbudet på sikt.

Indonesiens exportstopp har ändrat balanserna för nickel och påverkar även aluminium något. Om det är någon metall som kan gynnas av ökad tillväxt i USA, så är det nickel, eftersom rostfritt stål är en metall man förbrukar mer av även när man redan är välmående. Billigare metaller byts ut mot rostfritt.

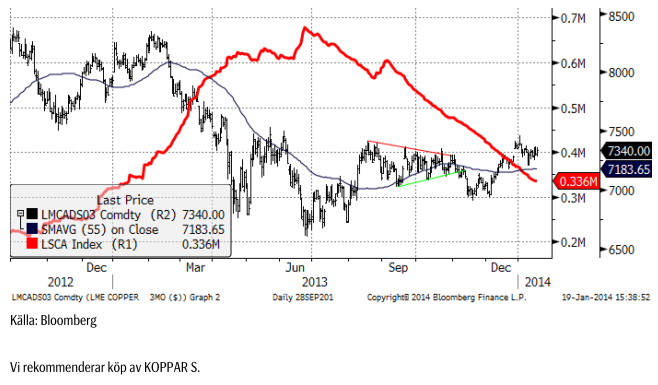

Koppar

Koppar hamnade i skuggan av de andra metallerna den här veckan, pga fokuset på det indonesiska exportförbudet (se nickel och aluminium). Undantaget från exportförbudet, koncentrat med mer än 15% metall gör att det mesta av kopparexporten är intakt, inklusive den från den stora Grasberg-gruvan som Freeport McMoRan driver. 15% koncentrat är inte svårt att åstadkomma. Det kan dock vara värt att notera att ”downstream” verksamhet måste vara på plats innan slutat av 2017. Detta kommer att kräva stora nyinvesteringar i smältverk de kommande åren, vilket snarast skapar ett överskott, globalt på smältverk. Kopparpriset rör sig ”sidledes” för närvarande, med viss slagsida till uppsidan. Stöd kommer från fortsatt stark efterfrågan på metall på spotmarknaden. Det ser vi av att när terminer förfaller till leverans, tas metallen ut från LME:s lager (röd kurva).

Vi rekommenderar köp av KOPPAR S.

Aluminium

Marknadens fokus är på Indonesiens exportstopp och på de fysiska premierna (premien man får betala för fysisk metall, över LME:s pris). Jämfört med nickel (se nedan), har aluminiummarknaden regerat långsamt på det indonesiska exportförbudet av bauxit. Detta är förståeligt med tanke på den mindre effekten detta har på aluminiummarknaden. Indonesien levererar ungefär 20% av Kinas behov. Kina kan dock lätt få tag på bauxit från andra leverantörer. Det kan innebära lite högre kostnader med eventuellt längre transporter eller högre pris. De analytiker som räknat på det kommer fram till att följden, teoretiskt kan innebära 50 – 100 dollar högre kostnad för att producera ett ton aluminium. Priset på aluminium har under veckan gått med 50 dollar per ton!

För industrin är det viktigare hur det går med premierna för fysisk metall, som har exploderat de senaste veckorna. Premien i USA Mellanväster har ökat med 67% de senaste veckorna till 20 cent per pund. Ett pund aluminium kostar 80 cent, basis LME. I USA handlar man aluminium i pund och inte i ton. Statistik från USA antyder stark efterfrågan på aluminium. I veckan som gick annonserade LME att man kommer att notera ett terminskontrakt på den fysiska premien på aluminium. Detta finns ett behov för detta, när prisrisken är minst lika stor i premien som i själva metallen. Möjligen kan man tycka att LME borde lösa leveransproblematiken istället, men i mellantiden finns de facto ett behov för riskhanteringsinstrument.

Vi fortsätter med neutral rekommendation på aluminium.

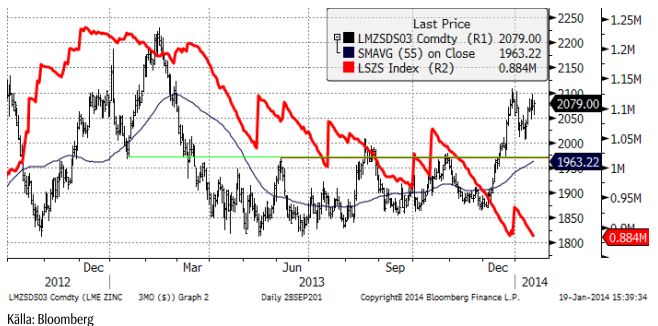

Zink

Zinkpriset följde resten av basmetallkomplexet i veckan som gick, och steg med ytterligare 2%. Marknaden stöds av allmänt positiva nyheter, framförallt strömmen av nyheter som pekar på förbättringar i den fundamentala balansen mellan utbud och efterfrågan. ILZSG-statistiken i veckan visade på ett underskott i (högre efterfrågan än utbud) på 30 kton i november. Vad som får marknaden att tveka med att övergå i hausse-läge, är det fallande antalet annullerade lagerbevis (warrants), som signalerar mindre uttag från LME-lager framöver.

Högre bilförsäljning, där statistik har kommit som visar detta, de senaste veckorna, verkar stödjande för zinkmarknaden.

Vi rekommenderar köp av ZINK S.

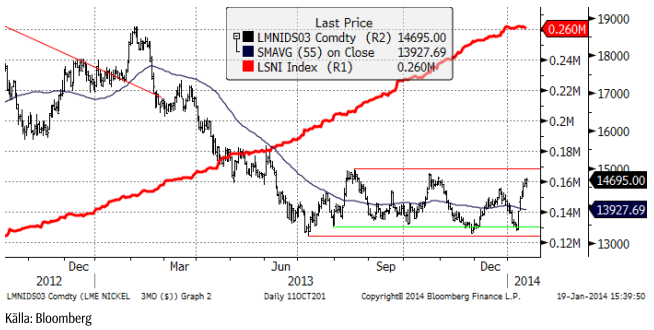

Nickel

Nickelmarknaden var glödhet i veckan som gick. Priset steg med 4% efter att Indonesien faktiskt genomfört sitt exportstopp för malm. Från de lägsta nivåerna förra fredagen till toppen i torsdags är avstånedet 1400 dollar eller 10%. Folk verkar gradvis förstå innebörden av exportstoppet för nickelmarknaden. Vi har gått igenom olika rapporter på ämnet och dragit några slutsatser. För det första innebär ett fullt ut genomfört exportstopp att vi har sett bottennoteringen för nickelpriset. Nickel-innehållet i den exporterade malmen utgör 585 kt eller 29% av globalt utbud av metallen. Kina importerar ungefär 350 kt av detta och producerar 480 kt nickel som del av nickel pi giron (NPI), som går vidare till den rostfria stålindustrin. Resten av nickelmalmen kommer från Malaysia. Den Indonesiska är särskilt attraktiv pga dess höga nickelhalt, som gör RKEF-produktionen möjlig. Därför är en effekt av exportstoppet, att den gör att produktionskostnaden för NPI går upp.

Nickelmarknadens överskott beräknas vara 100 – 150 kt / år. Låt oss antaga att 150 kt av exporten till slut inte kommer ut på marknaden; erfarenheten av tidigare exportstopp är att rätt så mycket, men inte allt, kommer ut ändå. Då innebär detta att nickelmarknaden kommer i balans mellan utbud och efterfrågan i år – och att marknaden får underskott från 2015.

Nickellagren är mycket stora idag, men sentimentet kring marknaden kan gå från ganska negativt till positivt. Det finns potential för högre priser. På kort sikt har marknaden gått upp mycket och fort och det brukar följas av vinsthemtagningar och rekyl. Förra veckan nämnde vi tekniskt motstånd vid 15000 dollar, och priset har nått den nivån på bara en vecka! På kort sikt tror vi att det kan vara färdigt och att det blir en rekyl. Om vi får en sådan, kan det vara ett bra köptillfälle.

Guld

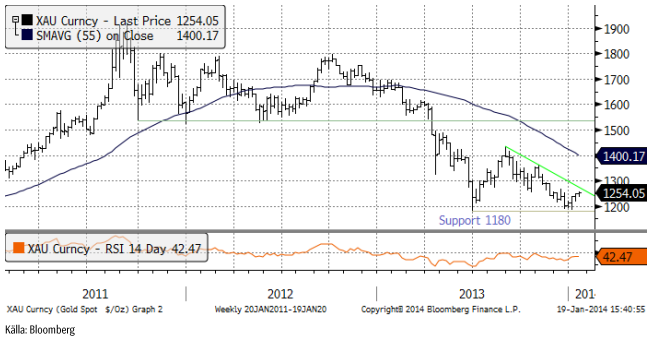

Guldet fortsätter att stiga från det tekniska stödet vid 1200 dollar och är nu nära att testa motståndet för nedgången från 1400 dollar (grön linje i diagrammet nedan). Bakgrunden till styrkan är att fackföreningen AMCU inleder strejker vid guldgruvor i Sydafrika idag, måndag. Risken för produktionsstörningar pga strejker är något som guldmarknaden inte tänkt på över huvud taget de senaste åren. Gruvproduktionen av guld är 2400 ton per år ungefär och ”lagren” av guld ca 160,000 ton. Några ton mer eller mindre har inte jättestor effekt på lagrets storlek, men det är något nytt, att det kan bli strejker.

Gulpriset gynnades också i fredags, som var den stora plus-dagen i veckan som gick, av att FED i Minneapolis sade att ”policy makers need to do more” för att simulera ekonomin. Naryana Kocerlakota vid FED i Minneapolis, som deltar i FOMC-besluten, anser att det är fel att inflationsmålet hela tiden underträffas, enligt en intervju i Financial Times. Allt sedan arbetsmarknadsstatistiken kom i USA har frågan varit om FED kommer att minska den monetära stimulansen på det sätt som de har annonserat.

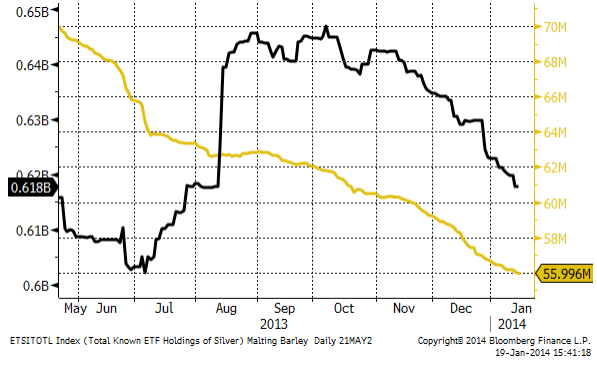

Placerares innehav av guld via börshandlade fonder fortsätter att minska. I diagrammet nedan ser vi guldinnehaven som gul linje och innehaven av silver via ETF:er visas av den svarta kurvan.

Vi fortsätter tills vidare med neutral vy på guld, men förbereder oss för att gå kort på riktigt igen vid ett brott av 1200 dollar på nedsidan.

Silver

Silver har till skillnad från guld, redan nått sitt ”ordentliga stöd”, som är 1000 dollar för guld. För silver är det 20 dollar. Å andra sidan, skulle det inte vara det, får man gå ända ner till 10 dollar för att hitta nästa avgörande stöd. Silverpriset har fortsatt att röra sig sidledes. Motståndet för nedgången ligger helt nära ovanför och det ska bli intressant att se om den bryts eller om ett nytt prisfall inleds.

Vi gick över till neutral på silver förra veckan och fortsätter att hålla oss på sidlinjen till dess vi vet om det blir ett brott uppåt eller om priset vänder nedåt igen.

Platina & Palladium

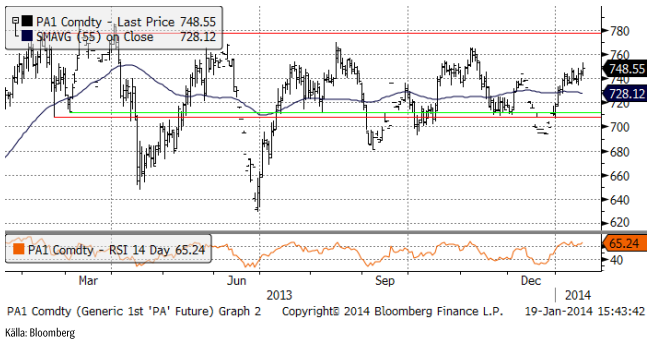

Platina har fortsatt stiga i veckan, efter att vi köprekommenderade den, i och för sig troligtvis inte därför. Strejkerna i Sydafrikas platinagruvor sprider sig. Igår kom nyheten att den fackförening som organiserar majoriteten av arbetarna vid Anglo American Platinums gruvor, AMCU, röstat för att gå i strejk. Impala Platinum och Lonmin är redan drabbade. Produktionskostnaden för gruvbolagen motsvarar ungefär dagens pris, så det är svårt att se så mycket mer nedsida i priset. Bilförsäljningen rapporteras vara stark, och det gynnar platina och palladium.

Palladium handlades också upp, men befinner sig fortfarande inom det intervall som priset legat inom det senaste året. Till skillnad från platina, har vi ännu inte någon teknisk köpsignal på palladium.

Vi rekommenderar alltså köp av platina, men vi förhåller oss än så länge neutrala till palladium.

Jordbruksproduker: Odlingsväder

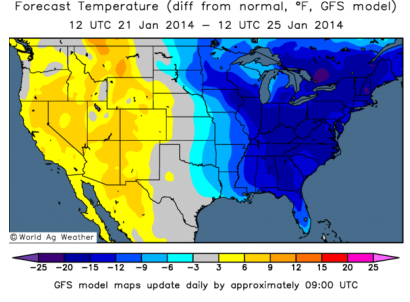

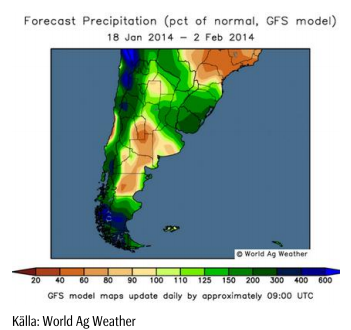

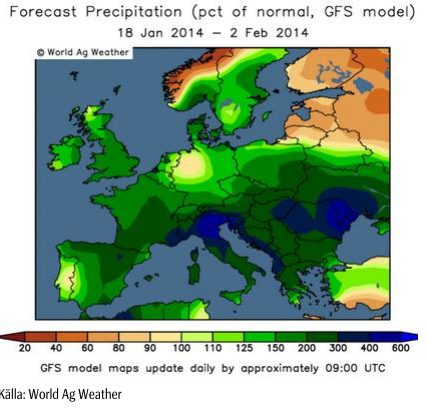

USA väntas få förnyat iskallt väder nästa vecka med temperaturer ner mot -20 grader C. Nu är vintervetearealerna snötäckta, så oron för utvintring är inte stor.

Argentina väntas får upp till 50 mm regn i veckan, vilket kommer precis i grevens tid för majsen.

I Europa väntas väsentligt mycket mer nederbörd, samtidigt som det kommer att vara kallare än normalt.

Mest marknadspåverkande just nu är hur vädret är i Sydamerika. Som vi sett ovan, får Argentina välbehövligt regn och i Brasilien är det normalt väder.

Vete

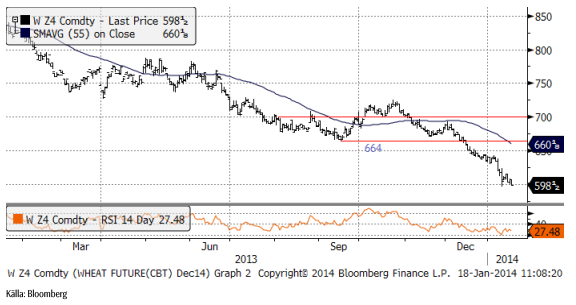

Vetepriset är återigen på väg ner mot det tekniska stödet på 181.40 euro i novemberkontraktet. Jag tror att stödet bryts innan vi ser bottennoteringen på kontraktet. I Chicago fortsatte priset att falla efter Matifs stängning.

Nedanför ser vi Chicagovetet (Dec 14), som stängde fredagen på 598.50 cent / bushel – under den psykologiskt viktiga nivån 600 cent.

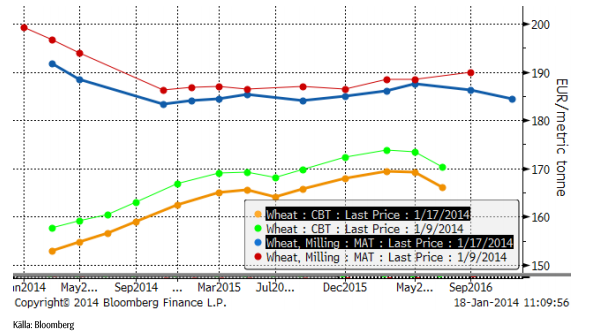

Nedan ser vi terminskurvorna för Chicagovete och Matif, båda uttryckte i euro per ton. Återigen föll de kortare terminskontrakten, de för gammal skörd på Matif, mest av alla. De har också mest fallhöjd. När terminskurvan är i backwardation betalar inte marknaden för att någon ska lagra.

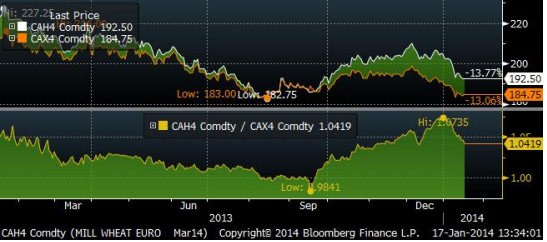

Som nämnt ovan, fortsätter likvideringen av inlagrad spannmål från i höstas. Julhelgens paus fick många att ändra sina tankebanor och sälja ut. Det har satt extra press på priserna för gammal skörd. Nedan ser vi priset på Matifs marskontrakt och novemberkontrakt och hur kvoten mellan mars och november har utvecklat sig. Marskontraktet utvecklades väsentligt bättre än november under hösten, när lantbrukare lagrade in i förhoppning om högre pris senare under säsongen. Sedan har trenden vänt. Nu ser vi att spotmarknaden befinner sig i fritt fall. Prisskillnaden har minskat från 7% till 4% sedan årsskiftet. Med tanke på att man får betala för att lagra, är det märkligt att det över huvud taget finns någon som lagrar.

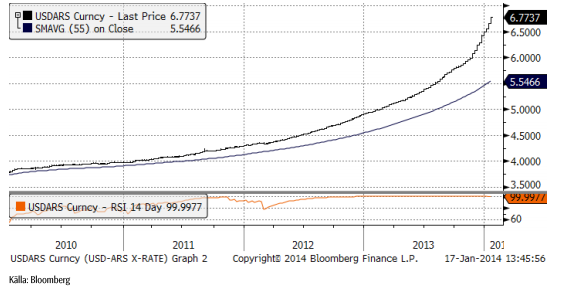

I Argentina är skörden av vete klar. BAGE estimerar skörden till 10.1 mt (USDA 10.5). Argentinas valuta rasar allt fortare nu, så lantbrukarna håller nog gärna på sin reala tillgång som vetet är. Nedan ser vi en bild på priset på en dollar i den argentinska peson USD/ARS de senaste fyra åren.

Egyptens GASC genomförde den tredje tendern den här månaden och köpte 295 kt vete. De som vann var 1 last från vardera USA (SRW), Ryssland och Ukraina och 2 laster från Frankrike (med februarileverans).

GASC har hittills i år köpt 890,000 ton. Egypten importerar 9 mt årligen och har länge varit världens största importör. Det senaste året kan Kina ha gått om.

Det är naturligtvis ”bullish” news att GASC köper så aggressivt, men marknaden reagerade ändå inte. Möjligen har marknaden också noterat att det kom 18 erbjudanden att få sälja till GASC. Sammanlagd volym på över 1 mt! Det är sannerligen inte ”bullish” om man ser GASC från det hållet.

På den positiva sidan, i fredags publicerade Informa ett uppdaterat estimat för vårvetearealen. De sänkte arealen med hela 1 miA till 12.1! Prisfallet på MGX, drivet av Kanadas rekordskörd är säkert en god förklaring till ändrade planer. Arealen väntas istället gå till majs (se nedan) men ekonomin finns inte riktigt där heller. Mot den bakgrunden är nyheterna om fallande markpriser i USA inte heller förvånande.

Vi fortsätter alltså att rekommendera en kort position i vete, basis Matif.

Majs

Majspriset har backat steg för steg ända sedan det tog det stora klivet upp i fredags för en dryg vecka sedan när lagerstatistiken överraskade med att vara lägre än marknaden förväntat sig. Marknaden har fått stöd av rapporter om att priset på majs (CZ4) inte täcker produktionskostnaden för amerikanska odlare. I fredags, relativt sent, publicerade Informa uppdaterade estimat för väntad odlad areal av majs, vårvete och sojabönor. Informa höjde majsarealen med 1.4 mA till 93.3 mA. Det fick decemberterminen att falla ända till stängning, -1.3% på dagen.

BAGE angav i sin senaste rapport att 86% av sådden är klar.

Jag tror att majsarealen i Sydamerika och i USA blir mindre än vad marknaden har väntat sig. Priset på sojabönor är allt för attraktivt och om det nu på sina håll inte är lönsamt att odla majs, varför inte gå direkt till soja?

Vi fortsätter med neutral rekommendation.

Sojabönor

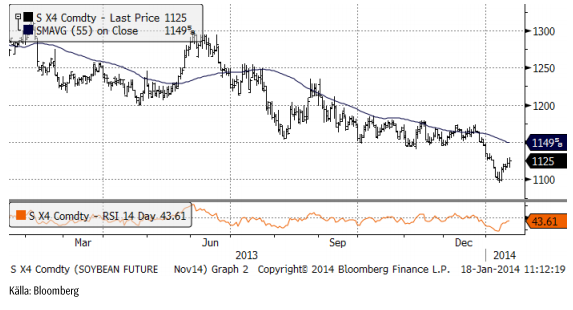

Sojabönorna har rekylerat upp från 1100 cent / bushel, vilket inte är förvånande om man betraktar marknaden enbart med teknisk analys. 1100 cent är en naturlig stödnivå, eftersom det är ett jämt hundratal. När stödet vid 1150 bröts, vilket var en teknisk säljsignal, blir nästa hållplats 1100. Där väntar köpordrar och man får en kortsiktig startpunkt för en rekyl. Eftersom många nu ångrar att de köpte eller inte sålde vid 1150, finns det gott om intresserade säljare när priset nu närmar sig den nivån. Jag tror inte att priset en kommer i närheten, utan vänder ner någonstans på den nivå som uppnåddes förra veckan och vi får ett nytt test av 1100 cent, som säkerligen bryts för ännu lägre priser.

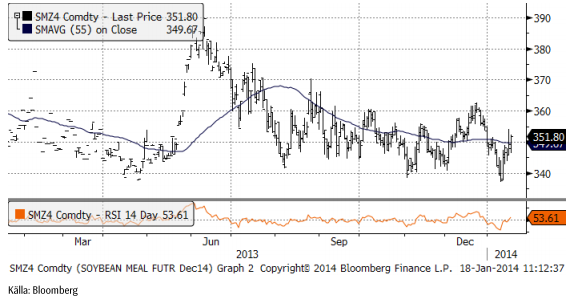

Sojamjölet har verkligen ett starkt stöd på 340 dollar. Den nivån har inte på allvar brutits och det måste ske för att vi ska kunna få en riktig baisse i sojabönorna.

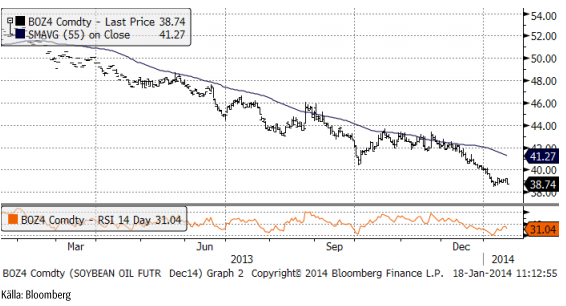

Sojaoljan, som rekylerat uppåt lite, föll mot slutet av förra veckan, återigen. Råoljemarknaden handlade svagt och förväntningarna för de kommande åren är att råoljepriset faktiskt inleder en nedgångsfas. Det andra kvartalet är alltid årets svagaste för råoljan och vi tror att man kan få se priser ner mot 90 dollar per fat. Det kan sätta ytterligare press på sojaoljan.

NOPA:s crush-statistik för december hamnade på 165.38 mbu, mer än vad branschen väntat sig, 163.9 mbu. Detta var initialt ”bullish”, men sedan visade det sig att utbytet av mjöl var 46.92 pund, mycket lägre än väntade 47.48.

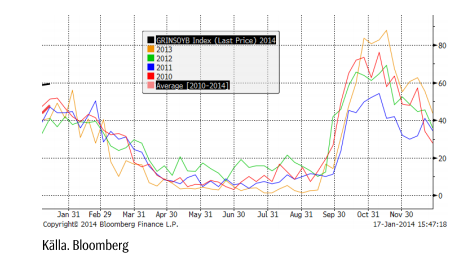

Exportstatistiken var oväntat stark. Vi har bara en observation än så länge på ”export inspections”, och den är det korta svarta strecket till vänster i diagrammet nedan. Som vi ser ligger den på en helt egen nivå.

USA använder sina bönor i mycket snabb takt! Det borde signalera till amerikanska bönder att sojabönor är grödan som efterfrågas. Trots detta rapporterade Informa i fredags att amerikanska lantbrukare planerar att odla något mindre sojabönor än de uppgav till förra Informa-rapporten. Det var dock bara några hundratusen acres mindre än vid förra rapporten, kanske inom felmarginalen för undersökningen.

BAGE sänkte sitt arealestimat för sojabönor något. De angav att sådden är i det närmaste avklarad på 96%.

Med tanke på rapporterna om att den amerikanske lantbrukaren inte kan göra vinst efter kostnader med majs, är det troligt att intresset för att odla sojabönor ökar. Vi har under lång tid lyft fram temat om ett byte från majs till soja och det verkar som om det blir allt mer aktuellt.

Vi behåller säljrekommendation.

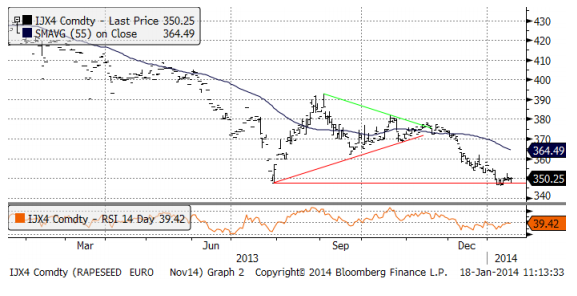

Raps

November 2014-kontraktet på raps ligger precis på det tekniska stöd som bottennoteringen i månadsskiftet juli/augusti också vände upp från. Det skulle inte förvåna om det kom en rekyl uppåt från den här nivån, men fundamenta är överlag negativa med kraftigt fallande pris på canola i Winnipeg. Vänds förra veckans återhämtning i sojabönorna till en ny nedgång, är det svårt att se att rapsfrömarknaden ska kunna hålla emot. Det förefaller nästan uppenbart att rapsen kommer att bryta nedåt och kanske nå 300 euro.

Terminskontrakten på Canola i Winnipeg har fortsatt att falla fritt. Rapsen på Matif har inte hängt med. Sedan november har skillnaden i pris i euro per ton ökat från 2.5% (premie för Matif) till en premie på 12.7%. Det finns alltså 10% kursfallspotential i rapspriset för att nå tillbaka till den relation mellan de två marknadernas pris. Relationen har under hela förra året legat väldigt stadigt på mellan 0% premie och 5% premie. Matif-marknaden har hängt upp sig på det tekniska stödet vid 350 euro. Rapsterminerna är en uppenbar säljkandidat. 10% övervärdering av Matif motsvarar alltså 35 euro per ton! Och det prisfallet i Matif kan komma att ske väldigt snabbt när 350 euro bryts.

Vi fortsätter med säljrekommendation och upprepar den!

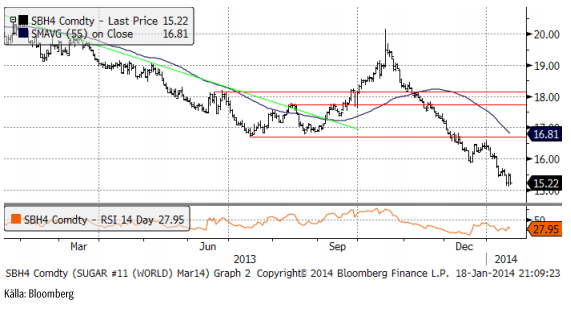

Socker

Marskontraktet på råsocker backade i veckan till en ny bottennotering, men har sedan i onsdags funnit stöd på en nivå strax över 15 cent. Sockermarknaden verkar vara välförsedd.

Kaffe

Kaffepriset har fortsatt att rekylera något, men inte så mycket som det finns potential för. I veckan har kommit rapporter som indikerar att de senaste månadernas prisuppgång har diskonterat för mycket av en vändning i marknaden som ännu inte visar tecken på att inträffa. Brasiliens skörd har t ex justerats upp. Risken är stor att den här optimismen vänds i besvikelse med ännu lägre pris som följd, på samma sätt som skedde i marknaden för socker tidigare i höstas. Fundamentalt sett har sockermarknaden närmare till att balans mellan utbud och efterfrågan än kaffe. Visserligen är kostnaden för att producera kaffe mycket högre än priset, men det produceras trots allt för mycket kaffe i världen i förhållande till vad som konsumeras, fortfarande. Risken den här veckan är på nedsidan. Ur ett tekniskt perspektiv skulle priset lätt kunna falla tillbaka till 110-centsnivån, eller rentav testa bottennivån. Ur teknisk synvinkel ska man naturligtvis inte heller utesluta att priset bryter den motståndet på nedsidan. Priset ligger precis under (röd linje i diagrammet nedan). I dagsläget är förmodligen neutral position (ingen alls) bäst, men man bör försöka köpa om priset bryter motståndet.

Med reservation för att vi tror att det mest sannolika är en rekyl nedåt i veckan som kommer, tror vi ändå att kaffe är köpvärt på länge sikt och behåller därför köprekommendationen.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards