Analys

SEB – Råvarukommentarer, 19 november 2012

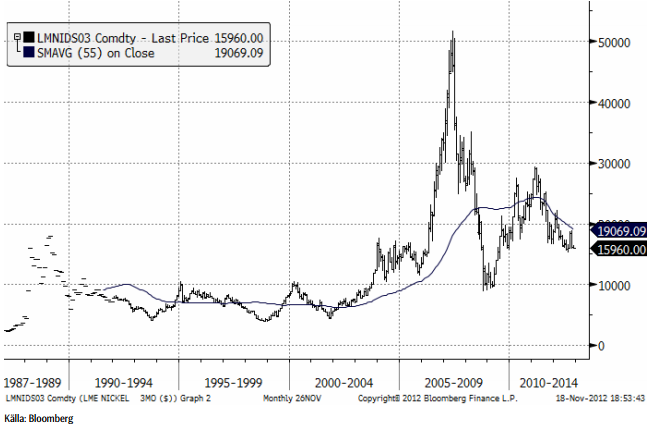

Rekommendationer

Vi inleder bevakningen av Nickel med en köprekommendation. Majs och sojabönor föll förra veckan, vilket fick våra positioner i SHORT-certifikat att utveckla sig väl. Guld, silver och platina tyngs av en stark dollar. Vi tror att dollarn kan fortsätta att stärkas. Detta innebär att noteringarna i dollar kan bli lägre, men då inte nödvändigtvis i svenska kronor. Vi går över till neutral rekommendation på olja, efter förra veckans prisuppgång. Vi är alltjämt positiva till elpriset och rekommenderar köp av t ex EL S.

Råolja – Brent

Veckan som varit har präglats av oro för – och nedjusteringar av efterfrågan, vilket tyngt priset. Samtidigt har det varit förnyad geopolitisk oro, där Israels försvar mot Hamas raketbeskjutningar är det senaste tillskottet. Situationen i och kring Syrien med potentiella spridningsrisker till grannländer som Turkiet och inte minst Israel, utgör ytterligare hot. Balansen mellan utbud och efterfrågan är mindre ansträngd efter de senaste nedjusteringarna av efterfrågan samt starka produktionssiffror från länder som Irak och Libyen. I nuvarande miljö minskar det risken för oljepriser över 120 USD/fat. Samtidigt utgör situationen i Mellanöstern med ovan nämnda oroshärdar samt den nyuppblossade konflikten mellan Israel och Hamas och de pågående sanktionerna mot Iran, en risk. Blir det en större eskalering av någon av konflikterna kan priset på olja snabbt rusa.

International Energy Agency, IEA, justerade i veckan ned efterfrågeprognosen för Q412 något till 90,1 miljoner fat per dag (-0,3 miljoner fat). Skälet är den svaga utvecklingen i Europa samt det tillfälliga bortfallet i efterfrågan som följde på stormen Sandy. Produktionen justerades samtidigt upp, även det måttligt men sammantaget är balansen i marknaden nu bättre. IEA justerar också ned tillväxtprognosen för 2013 och räknar nu med en ökning på +0,83 miljoner fat jämfört med år, vilket är mindre än tidigare.

IEA kommunicerade också dramatiska förändringar i den globala energibalansen. Organisationen räknar med att USA, p g a ny teknologi som shale-oil/gas tekniken, kommer passera Saudi Arabien som världens största oljeproducent år 2017 och Ryssland som den största naturgasproducenten redan år 2015. Det är en radikal förändring med det tidigare budskapet där Saudi beräknades vara största oljeproducent ända till 2035. Onekligen ritas världens energilandskap om och balanserna ändras. IEA räknar därmed med att USA blir nettoexportör år 2030. Idag står import för ca 20% av USA:s energibehov. Det kommer också att innebära att olja från Mellanöstern, i högre grad än idag, kommer avsättas i den starkt växande asiatiska marknaden. Så servi att de allt för verklighetsanpassade förespråkarna inom ”peak oil” rörelsen, fått ordentligt fel, därför att de inte tar hänsyn till att produktion är beroende av pris och teknisk utveckling.

Veckans DOE rapport visade att de amerikanska råoljelagren minskade med 1,1 mfat mot förväntat upp 2,6. Distillates föll med hela 2,6 mfat mot väntat ner 0,9.

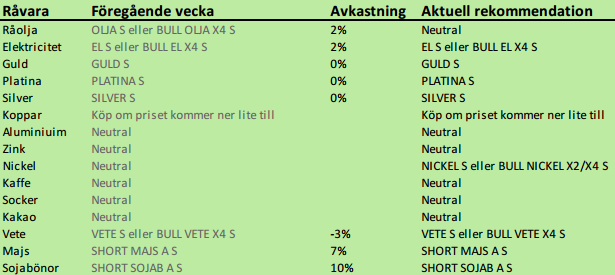

I veckan har Brentkontraktet stigit. Våra certifikat följer nu januarikontraktet och vi har fått del i ytterligare en gynnsam backwardation rullning. Trots bättre utbuds-/efterfrågebalans och trots en oroväckande teknisk formation, se graf, där en stängning under 104.76 öppnar för ytterligare fall, så tycker vi att den nedre delen av handelsintervallet, kring 105-106 nivån, är köpvärd, då;

- Vi det bedömer det som osannolikt att priset på råolja, varaktigt, kommer att falla under 105-nivån, såvida inte tillväxtprognoserna skrivs ned väsentligt. Den senaste statistiken från både Kina och USA indikerar att det värsta kanske ligger bakom oss. Samtidigt är situationen i Europa fortfarande illavarslande.

- Oljepriset kommer att fortsätta vara väl understött av stora geopolitiska risker. Ökad spänning i veckan som varit, har redan lyft priset.

- Det krävs ett högt oljepris för att stimulera tillräckliga investeringar i ny kapacitet.

- Många producentländer behöver ett högt pris för att balansera budgeten.

- Brent lämpar sig väl för produktion av mellandestillat som bensin och diesel. Lagren av mellandestillat är historiskt låga och den kommande vintern riskerar att urholka lagren ytterligare.

- Produktionen i Nordsjön har, under hösten, varit kraftigt begränsad. Problemen skulle nu ha varit lösta men istället meddelades nyligen ytterligare störningar och förseningar.

I fredags stängde kontraktet på 109 usd, där vi håller en neutral rekommendation.

Nedan ser vi spotkontraktets kursutveckling. Priset ligger strax under 110 dollar och det ser ut som om man kan förvänta sig ”sidledes” rörelse i veckan som kommer.

Elektricitet

Vädret är fortfarande milt med mycket nederbörd och den hydrologiska balansen är stark efter ett år med mycket regn. Kärnkraften producerar 95% av fullt. Inför vintern ser läget därför mindre ansträngt ut än tidigare vintrar.

I förra veckans brev argumenterade vi för att det finns god potential för högre elterminer, enligt nedanstående resonemang;

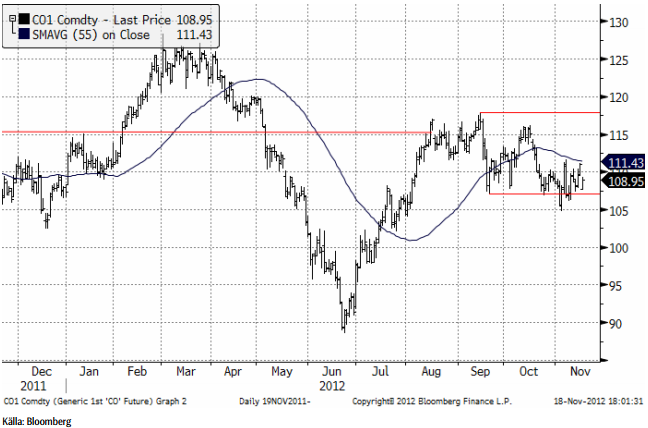

Kostnaden mellan att producera el i kolkraftverk vilket oftast är marginalprissättande och elterminerna, har under en tid varitovanligt stor, se graf nedan. Därmed har det, tidigare, funnits mer fallhöjd i elterminerna. Sedan mitten av oktober har differensen successivt minskat, då;

- Elpriset fallit

- Det europeiska priset på kol och utsläppsrätter har stigit.

I grafen är marginalkostnaden för kolkraft, blå linje, justerad. Verklig marginalkostnad är lägre.

Den utlösande faktorn för högre elpriser kommer sannolikt vara ett väderskifte. Sommaren och hösten har varit nederbördsrik. Blötvädret är redan inprisat, varför ett skifte till kallare och torrare väder bäddar för snabb uppgång. De båda uppgångar som skedde i oktober följde båda på moderata väderleksskiften, vilket visar på potentialen. Vår rekommendation är att ligga steget före, alltså att köpa innan ett eventuellt väderskifte, då det med stor sannolik kommer vara försent att agera när skiftet väl bekräftas.

I veckan som varit, har också terminerna handlats upp något, i linje med vårt resonemang ovan men utan att vi egentligen mer än anade en tendens till väderskifte, prognoserna är fortsatt milda med nederbörd något över normal. Samtidigt så har marginalkostnaden fallit som en följd av lägre pris på utsläppsrätter, vilket därför tillfälligt begränsar potentialen i en uppgång något.

Eftersom ”utfallsrummet” är begränsat (vi tror inte på priser över 44), rekommenderar vi certifikatet BULL EL X2 S, för att erhålla god utväxling på prisrörelsen. Nedsidesrisken har ökat något sedan förra brevet, varför vi påminner om vikten av en exit-strategi.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Long ———– Short

EL S Bear —– El X2 S

Bull El X2 S — Bear El X4 S

Bull El X4 S

Guld och Silver

Guldpriset föll på den nya utbuds- och efterfrågerapporten från World Gold Council i veckan. Priset brukar stiga på rapporter från dem, eftersom de är en intresseorganisation för branschen, framförallt för producenterna. Att det inte blev så den här gången beror på att siffrorna visade på minskad efterfrågan från Kina. Däremot ökade efterfrågan det tredje kvartalet från Indien. Oktober är den stora vigsel-månaden i Indien. Bara i New Delhi kan det vara 25,000 bröllop på en dag. Den traditionella gåvan till bruden är guldsmycken, eftersom detta är en ägodel som förblir hennes för alltid.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är identisk med den för guld.

Tekniskt, ser kursutvecklingen svag ut. Priset för både guld och silver kan mycket väl falla av.

Platina

Platinapriset stötte på motstånd på 1600 dollar per troy uns och föll sedan ner till 1558 i fredags. Stöd finns på 1528. Om priset faller under den nivån bör man gå ur alla positioner.

Basmetaller

Koppar och nickel stänger veckan marginellt ned medan zink och aluminium är upp 0,8 % respektive 1,5 %. Marknaderna står och väger. Förväntad återhämtning av tillväxten i Kina motverkas av oro för amerikanska budgetförhandlingar och svagare industrikonjunktur i Europa. Den uppblossade konflikten på Gazaremsan har förstärkt oron för ett fullskaligt krig i regionen.

Kinas State Reserve Bureau (SRB) verkställde en första runda av de annonserade strategiska köpen av 100 tton aluminium och lika mycket zink under torsdagen. Enligt lokala källor ska 400 tton aluminium köpas in vid fyra tillfällen. Köpen är en kvarvarande del av det mandat som SRB fick i samband med krisen hösten 2008. Enligt uppgift finns utrymme att köpa mer av nämnda metaller, men även koppar.

Den stora frågan i metallmarknaden de kommande veckorna/månaderna, är vad den nya ledningen i Kina kommer presentera i form av eventuella stimulanser. Huvudspåret är att de kommer att koncentrera sig på inhemsk konsumtion, vilket troligtvis innebär att de traditionella infrastrukturinvesteringarna inte blir lika omfattande som tidigare. Det scenariot är nog ganska ”inprisat” i marknaden, vilket bidragit till den svagare pristrenden under hösten. Blir det mer än väntat påverkas metallerna.

Vi ser ett mer positivt scenario (mer sannolikt), och ett lite tråkigare (mindre sannolikt).

Positivt scenario: Kina stimulerar vidare med sina infrastrukturprojekt mer än marknaden förväntat (de blir ”tvungna” för att uppfylla tillväxtmålen). Europa, USA och Japan fortsätter med de penningpolitiska stimulanserna. Investeringskapital flödar in i råvaror som inflationsskydd. USA får till en lösning av ”budgetstupet” (det mest troliga). Industrin ”vaknar till liv” och börjar bygga lager.

I det mindre positiva scenariot ”vilar Kina på hanen” och låter tidigare gjorda investeringar få ”verka ut” och att de med viss försiktighet blir mer återhållsamma på investeringsfronten, och fokuserar mer långsiktigt på ökad konsumtion. De monetära stimulanspaketen (USA, Europa och Japan) får inte avsedd effekt bl.a. p.g.a. alltför svag arbetsmarknad i USA. I det scenariot uteblir prisuppgångarna på metallerna, men det behöver inte innebära någon större prisnedgång! Risken är större på uppsidan.

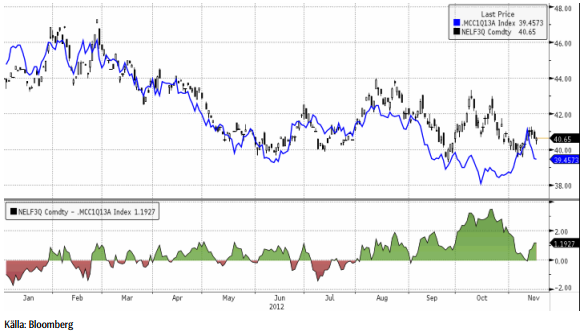

Nickel – veckans metallspecial

Prisrörligheten på nickel är vanligtvis större än på övriga basmetaller. Under det stora basmetallrallyt 2004-2008 nådde prisetnivåer upp mot $50000/ton, för att under krisen 2008 falla ned till $10 000. Under senare år har priset etablerat sig i intervallet $ 15–25 000. Nickel är en dyr legering och den mest avgörande för priset på rostfritt stål. Ett vanligt rostfritt stål kallas för 18/8-stål. Vi använder det i diskbänkar och bestick, t ex. Det består av 74% vanligt stål, 18% krom och 8% nickel. Den dyraste ingrediensen är nickel.

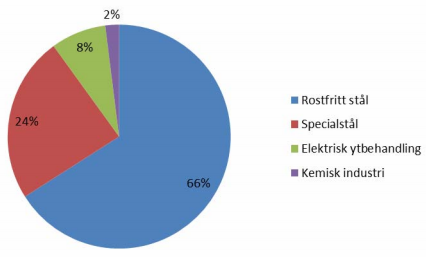

66 % av nickelproduktionen går till produktion av rostfritt stål. Hela 90 % går till någon form av stålframställning. Historiskt har nickel ofta hamnat i bristsituationer, delvis för att produktionen suttit på relativt få händer, där ryska Norilsk är en betydande producent och står för ca 20 % utbudet. Produktionsstörningar har hört till vanligheterna. På senare år har utbudet blivit mer spritt och fått ”konkurrens” från, dels produktion av s.k. Nickel Pig Iron, tackjärn som produceras i Kina med högt nickelinnehåll (baserat på malm från Indonesien och Filippinerna) samt av nya produktionstekniker (High Pressure Acid Leaching), med s.k. urlakningsmetoder. Den har länge varit på forskningsnivå och har först på senare år på allvar börjat utmana traditionell nickelframställning. Osäkerheten kring tekniken och dess potentiella bidrag till utbudet har i sig skapat stor prisvolatilitet för nickel.

I nuläget är vi i en situation där efterfrågan framför allt är vikande i Europa med överkapacitet i den rostfria stålindustrin. USA däremot ökar, samtidigt som Kina fortsätter en hög produktionstakt för att uppnå uppsatta produktionsmål. Den globala rostfria stålproduktionen förväntas öka med 3,5 % i år. Givet att HPAL-produktionen kommer till stånd som planerat (något som tidigare år sällan inträffat) pekar det på en nickelmarknad i balans till ett visst överskott om ca 25-50 tton (i förhållande till en global produktion på ca 1,6 Mton). Vad marknadens aktörer vet av erfarenhet är att det svänger väldigt snabbt. Den rostfria industrin är väldigt ryckig. Ur ett produktionskostnadsperspektiv anses allmänt $15000 utgöra ”nickelbotten”, d.v.s. när produktionen blir tillräckligt olönsam för att initiera produktionsneddragningar. Vi är således nära vid dagens $16000. Den rostfria stålproduktionen har ökat i genomsnitt med 5 % de senaste 20-25 åren, då rostfritt är ett ”vinnande” material. Således när efterfrågan närmar sig trend så är potentialen för ökad tillväxt från dagens nivå ganska stor. I det mer positiva scenariot (se under ingressen till basmetaller) bedömer vi potentialen på uppsidan som stor, på 12 månaders sikt kan vi ganska lätt få se $20 000. Nivåer upp $25000, d.v.s. en uppgång på 50 % från dagens nivåer, är inte alls en omöjlighet på lite längre sikt. Man får heller inte glömma att för fem år sedan kostade 50000 dollar.

Nickelpriset på LME perioden 1987-2012

Nickel är generellt en köpvärd metall På kort sikt pendlar nickel mellan $15 800- $16 200. Vi avvaktar för att se hur den kommer att ”bete sig” kring stödnivåerna. Ett genombrott av motståndsnivån $16500 skulle signalera en kortsiktig köpsignal.

Nickels användningsområden

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober.

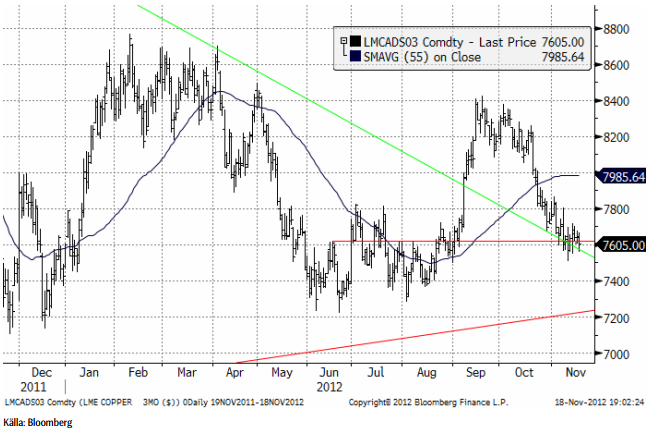

Koppar

LME-koppar avslutade veckan på minus 0,2 % på $ 7620. Vi har varnat för risken för prisfall ned mot den lite mer avgörande tekniska nivån $7400, vid ett definitivt brott av $7600. Det står och väger. Koppar är den ledande basmetallen och sätter ofta tonen för hela komplexet. Det är också den mest Kinakänsliga metallen. Resonemanget ovan för basmetaller i stort gäller i allra högsta grad för koppar. Makroscenen de närmsta veckorna, och i synnerhet vad som kommer från kina, blir avgörande. Resonemanget kring marginalkostnader gäller inte koppar på samma sätt som för övriga basmetaller, vilket gör att prisfallsrisken möjligtvis är lite större. Vad som motiverar ett relativt högre pris är ”riskpremien” för Kinas stora importbehov, i kombination med ett eftersläpande utbud, främst beroende på låga halter och försenade projekt. Vi är fortsatt lite avvaktande (främst p.g.a. den tekniska bilden), men är beredda och letar köplägen.

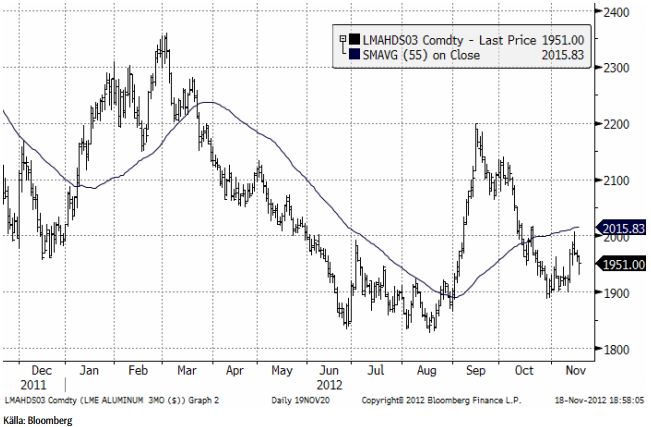

Aluminium

Aluminium har varit i blickfånget under veckan. Priset stänger veckan upp 1,5 % på $1950 efter att ha varit uppe och nuddat vid $2000. Rykten i början av veckan om Kinas strategiska köp av 400 tton, fick priset att stiga kraftigt. Torsdagens bekräftade köp av 100 tton (som enligt uppgift kommer att följas av tre poster till), fick aktörerna att ta hem vinster med påföljande rekyl. Den tekniska bilden ser mer positiv ut för aluminium och långsikta tekniska analyser tyder på en ”urbottningsfas”. Om priset kommer ned till $1900 igen är det köpläge. Potentialen är ganska stor. Priset var så sent som i september uppe i $2200 (12 % högre).

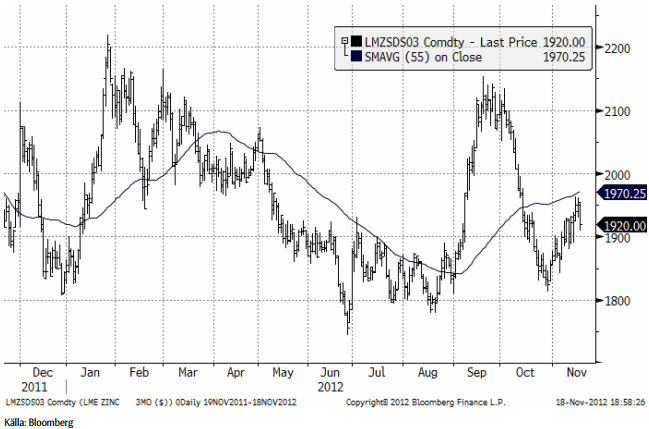

Zink

Zink och aluminium är på ett sätt i en liknande situation. Lagernivåerna är höga, men till stor del uppknutna i s.k. contangoaffärer. Det innebär att hedgefonder och handelshus köpt metall i LME-lager och samtidigt sålt på termin när contangon (terminspremien) är tillräckligt hög för att göra vinst (Contango-finansieringsränta –lagerhyra > noll). Detta i kombination med kapacitetsproblem i lagerhusen för utlastning, undanhåller en betydande del av materialet från den fysiska marknaden. Veckan stängde upp 0,8 % på $1905. Kina köper zink strategiskt, och bekräftade även här ett köp av 100 tton från lokala smältverk. Kommer priset ned igen på $1825-50 är det köpläge, med god potential upp mot septembers nivåer kring $2150 (+ 13 %).

Kaffe

Kaffepriset (mars 2013) som förra veckan konsoliderade sig under en motståndsnivå, föll i veckan som gick ner från den nivån. Detta innebär att den negativa trenden har fortsatt. Det finns inget, tekniskt, som pekar på att trenden ska vända uppåt.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September