Analys

SEB – Råvarukommentarer, 14 april 2014

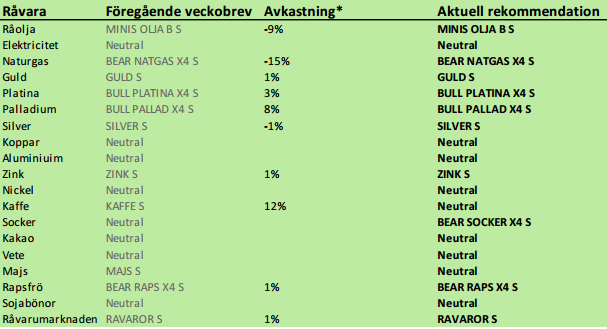

Rekommendationer

Kort sammanfattning

Ädelmetaller, och palladium främst bland dem, fortsätter att vara våra favoriter.

Priserna på spannmål och oljeväxter har generellt sett utvecklats positivt, drivna av torka i USA för vete, lägre areal än förväntat i USA för majs, oron för lägre odlad areal och sämre avkastning i Ukraina och av torkan i januari/februari i Brasilien. Nu har crop ratings kommit för USA:s vete och det är dåligt, men bara 1% sämre än förra årets första estimat. Brasiliens CONAB justerar upp produktionen för flera torkdrabbade jordbruksprodukter och aktiemarknaden har varit väldigt svag de senaste dagarna. En fallande aktiemarknad kan få konsumenterna att hålla igen. Det ser alltså återigen lite svagare ut på marknaderna för jordbruksprodukter.

Råolja – Brent

Oljepriset steg i veckan från 104 dollar till 107.33 i fredags. I veckan kom rebellerna och centralregeringen i Libyen överens om att återuppta produktion och export av olja och dela på intäkterna. Libyen exporterade då mindre än 200,000 fat om dagen. Den första oljehamnen av fyra har redan börjat öppnas. Ytterligare en ska snart öppna och de återstående två ska komma igång lite senare. Es Sider är en av de senare. Global produktion ökar då alltså från under 200,000 fat till 1.5 miljoner fat om dagen.

Samtidigt rapporteras att OPEC har dragit ner sin produktion. OPEC försöker alltså hålla priset uppe, vilket de uppenbarligen lyckats med, på kort sikt.

Många marknadskommentatorer har förutspått lägre oljepris under det andra kvartalet, med förväntningarna inställda på ett lågt pris i april. Vi har dock märkt av att det finns köpare som är redo att köpa när priset söker sig nedåt.

Tekniskt är priset uppe vid 108 dollar, som är ett motstånd. Marknaden orkade inte över den nivån, trots statistik i fredags om att konsumenterna i USA ser ljusare på framtiden än tidigare och marknadskommentatorer drog slutsatsen att detta skulle leda till större bensinefterfrågan, vilket vi inte riktigt tror på eftersom USA är ett rikt land där man kör bil oavsett konjunkturläge. Oljepriset vände ner i fredags och stängde alltså på 107.33 dollar. Vi tror att detta är ett säljtillfälle.

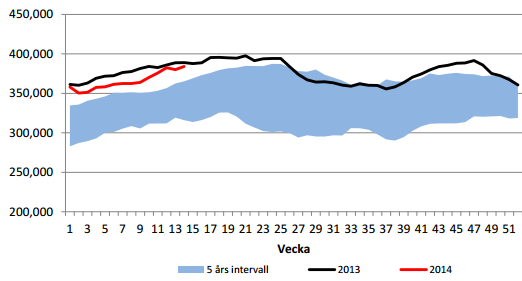

Råoljelagren steg med drygt 4 miljoner fat i DOE:s statistik i onsdags förra veckan. Marknaden hade väntat sig en ökning på under 1 miljon fat, så detta var en besvikelse för de är köpta oljepriset.

En av anledningarna till de högre lagren var en återhämtning i importen, som var en halv miljon fat högre än veckan innan, som vi ser i diagrammet nedan. Det som dock fyller på lagren är den ökande produktionen av råolja inom USA.

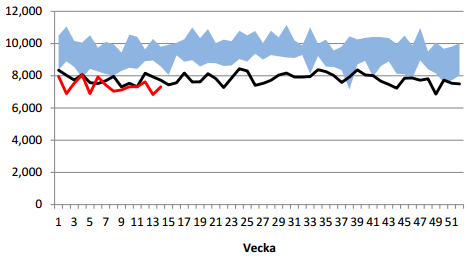

De senaste två åren har USA:s produktion av råolja ökat med 2.5 mbpd till nästan 8 mbpd. Antalet oljeriggar i USA fortsätter i den stigande trenden, som nu är tydlig och som startade för ett halvår sedan. Vi ser Baker Hughes Rig Count i diagrammet nedan, med fredagskvällens antal om 1831 riggar i drift som senaste uppdatering.

Vi rekommenderar en kort position i olja, t ex med MINIS OLJA B S eller MINIS OLJA A S.

Elektricitet

Elpriset fortsatte att falla i en tydlig negativ trend. Omsättningen i terminsmarknaden har sjunkit och vare sig producenter eller konsumenter är glada; konsumenter därför att de i många fall har prissäkrat på högre nivå. Vi ser dock inte något som skulle kunna vända trenden, men vet av erfarenhet om hur elmarknaden kan vända upp snabbt när fundamenta börjar peka uppåt, såsom vi såg ett exempel på förra månaden.

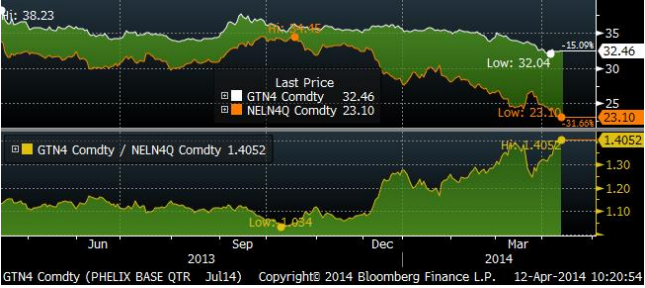

De längre terminskontrakten, dvs för kommande kalenderår, har inte hängt med i den allmänna prisnedgången den senaste veckan. Det finns köpintressen i dem. Det finns också tecken på att långsiktiga produktionsfaktorer, som terminspriset på kol för kalenderår 2015, inte faller i pris, utan istället visar styrka, som vi ska se nedan.

Phelix Baseload för det tredje kvartalet, Tysklands motsvarande kontrakt som tredje kvartalet på Nasdaq Commodities, ligger nu 40.5% över det nordiska. Förra veckan var skillnaden 34%. Den nordiska marknaden är alltså rekordbillig i jämförelse med den kontinentala.

Priset på utsläppsrätter har börjat stiga, efter att ha konsoliderat sig i början på månaden efter priskraschen i mars. De senaste dagarna har priset gått från under 5 euro per ton till 5.37 i fredags. Även priset på kol tycks ha konsoliderat sig.

På kort sikt ser elpriset ut att kunna gå ännu lägre. Marknaden söker en botten. Vi vill inte rekommendera en kort position, därför att priset är så lågt i ett historiskt perspektiv, utan behåller neutral.

Naturgas

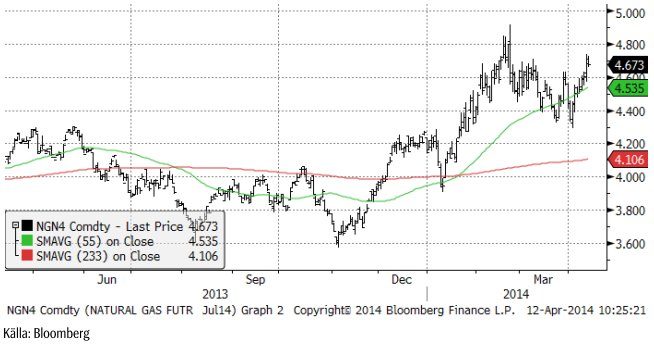

Eftersom det är så kort tid kvar på maj-kontraktet går vi över till att titta på juli-kontraktet. När det väntade prisfallet uteblev, blev motrörelsen (uppåt) starkare. Terminspriset gick från under 4.40 som lägst i april till 4.67 i fredags. Vi fortsätter med säljrekommendation.

Koppar

Kopparpriset har inte hängt med de andra metallerna efter den massiva likvideringen förra månaden. De fundamentala faktorerna är fortfarande svårgreppbara för marknadsanalytikerna. En faktor som kan ha betydelse är att premien för fysisk metall i Kina har fallit stadigt från 160 dollar per ton i februari till 70 dollar (CIF Shanghai).

Metal Bulletin (MB) rapporterar att 800 kt nu hålls i låsta lager i Kina. Prismässigt är det inte gynnsamt att importera metall till Kina just nu. Den preliminära importstatistiken avseende obearbetad koppar visar en uppgång från februaris låga 380 kt till 420 kt. Februaris import var onormalt låg pga det kinesiska nyåret, då en hel arbetsvecka går bort. Mars månads import kom dock inte alls upp i januaris 540 kt. Det verkar som om koncentrat importeras, smälts till metall som sedan lagras i låsta lagerhus i Kina.

Det kom några intressanta kommentarer från Cescos årliga kopparkonferens i Chile. Codelco ifrågasatte prognosen om ett utbudsöverskott i år. De menade att många nya projekt läggs på is pga det låga priset just nu. Kabeltillverkaren Nexans, en av de största kopparkonsumenterna i världen, lyfte frågan om substitution och påminde om att Kina ännu inte har konverterat från koppar till aluminium i kabeltillverkningen för landet, såsom är fallet i resten av världen. Här har vi alltså två av de största aktörerna i polemik med varandra!

Tekniskt ser priset ut att ha stigit färdigt och kan vara redo för en ny nedgång.

Vi rekommenderar kortsiktigt sälj på koppar.

Aluminium

Alcoa presenterade sin framtidsvision i Q1-rapporten, med en ökning av efterfrågan på 7% och en prognos om ett utbudsunderskott under året – det första på 9 år. Detta satte tonen i marknaden. Detta borde ge marknaden gott stöd, men samtidigt är uppsidan i priset begränsad av de stora lagren.

Den senaste tidens uppgång i priset beror sannolikt främst på att de som väntat sig en förändring i LME-reglerna för lagerhusen och ett större utbud av metall, stängt positioner baserat på dessa förhoppningar. Men vi tror också att det är mer fundamentala faktorer i arbete. Konsumenter är mer oroliga nu för den långsiktiga prisutvecklingen och är mer intresserade av att prissäkra sig långt fram.

Tekniskt noterar vi först och främst friskheten i uppgången. Det första motståndet finns på 1900 dollar.

Vi fortsätter med neutral rekommendation på aluminium.

Zink

Zinkpriset följde de andra metallerna i veckan. Lagersituationen i aluminium följs av zinkaktörerna också. ILZSG-statistiken från förra veckan har förbättrat sentimentet och underlättar för marknaden att skaka av sig den negativa stämningen i kopparmarknaden. Trendmässigt är frånvaron av trend det mest uppenbara nu.

Vi rekommenderar köp av ZINK S eller BULL ZINK X4 S.

Nickel

Nickelpriset har gått upp 7% på en vecka. Vi har uppenbarligen underskattat styrkan i marknaden. Vi trodde processen skulle gå långsammare. Intressant är att LME-lagren har börjat falla! Om kineserna verkligen behöver metall, ser man det i LME-lagren och det gör vi nu. I veckan har det talats om att kinesiska verk baserade på NPI kommer att slå igen, eftersom det är svårt att få tag på råvaran. Priset på malm från Filippinerna är betydligt dyrare än den från Indonesien. Den senaste riskfaktorn, ett embargo mot Ryssland, har också bidragit till ett positivt sentiment.

Tekniskt har marknaden nått sin ”övre gräns” i den branta trendkanalen för uppgången. En rekyl nedåt har potential till 16750 dollar. Vi behåller vår rekommendation att utnyttja rekyler för köp. Om det inte blir något embargo mot Ryssland, vilket är mest troligt att det inte blir, och exportsäsongen från Norilsk kan komma igång som vanligt nu i vår, finns förutsättningar för en större rekyl nedåt.

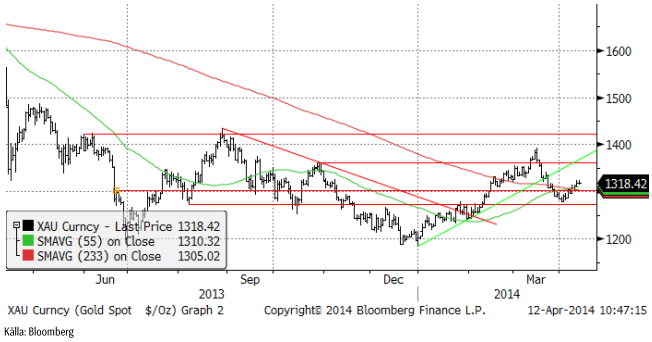

Guld

Det var ingen överraskning när FOMC-protokollet publicerades i veckan, att se att det är en mer försiktig inställning till tapering, dvs nedtrappningen av QE3, som berättas om där. Som vi skrev förra veckan, tydde FED-chefen Janet Yellens blixtsnabba kommentar efter den återigen oväntat svaga arbetsmarknadsstatistiken på att penningpolitiken i USA kommer att vara mer expansiv än vad som ligger i förväntningarna.

Även i Sverige skjuts Riksbankens prognosticerade räntekurva (som indikerar högre räntor) hela tiden framåt. Räntehöjningarna som flaggas för, uteblir.

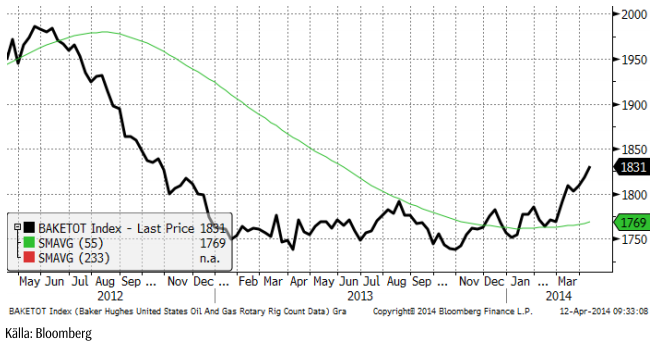

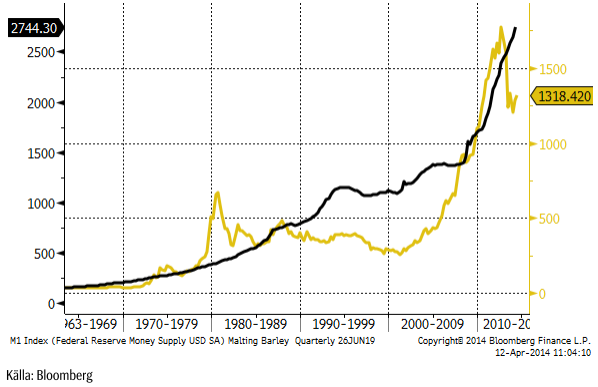

Kina, som haft de första betalningsinställningarna på företagsobligationer den senaste tiden, har enorma mängder av dåliga krediter. Vi skrev förra veckan om att Kina också lagt ett stimulanspaket. Vad som faktiskt sker, i motsats till vad centralbankschefer säger ska komma att ske, är att penningmängden faktiskt forsätter att öka, generellt, i världen. I diagrammet nedan ser vi guldpriset och penningmängden i USA, båda i dollar.

Guldet ser alltså ”billigt” ut i förhållande till utvecklingen i penningmängden på lång sikt.

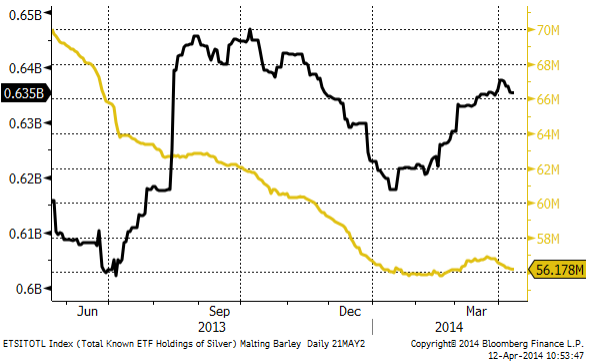

ETF-investerare har sålt både guld och silver hittills i april, som vi ser av diagrammet nedan.

Vi rekommenderar köp av GULD S.

Silver

Silverpriset låg i veckan kvar inom konsolideringsnivån mellan 18.90 och 20 dollar per fin-uns. Vi tycker att silver ser mer köpvärt ut än guld, främst för att guld handlas på ett högt pris i silvertermer.

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Det går alltså över 65 finuns silver på varje fin-uns av guld. Som vi ser är det en hög nivå, dvs silver är billigt i förhållande till guld.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

Platina & Palladium

Platina-priset noterar högre toppar och högre bottnar. Efter den lilla rekyl som var för en vecka sedan, har trenden fortsatt uppåt. Ett test av motståndsnivån vid 1481 dollar ser ut kunna bli av i veckan som kommer.

Priset på palladium, gick från 788 dollar till 806.80, när marknaden stängde i fredags. Fredagens handel var hausse-artad, efter att 800-dollar passerats. 800 dollar var en viktig motståndsnivå som nu är bruten. All-time-high är 861 dollar och den är inom räckhåll nu.

Vi rekommenderar köp av PLATINA S och PALLADIUM S, eller BULL PLATINA X4 S eller BULL PALLAD X4 S.

För den som vill ta ännu mer risk, finns nu även BULL PALLAD X5 S.

Kaffe

Kaffepriset steg upp till den gamla toppen. I diagrammet nedan ser vi prisutvecklingen för juli-kontraktet där priset vände vid den föregående toppen på 110.65 cent per pund. Vi väljer att kliva av KAFFE S och gå över till neutral. Skulle priset gå över 110.65 är motståndet brutet, men vi tror att det är mer troligt att priset faller tillbaka till 180 centsnivån.

Med den rapport om en befarad produktion i Brasilien på drygt 40 miljoner säckar, kan det bli ett underskott i år på ca 7 miljoner säckar under det kommande marknadsföringsåret. Det blir då det första året med underskott på fem år. Enligt mäklarfirman Marex Spectron är det ansamlade lagret från åren med överproduktion uppskattningsvis 9.65 miljoner säckar.

Kaffeexperten Judy Ganes-Chase, som driver konsultfirman J Ganes Consulting i Panama, skrev i en rapport att torkan i Brasilien kommer att påverka produktionen i upp till tre år. Kaffeträden har inte kunnat suga upp tillräckligt med näring och är känsliga för sjukdomar. Judy menar att detta kommer att visa sig så småningom. Ett El Niño nästa vinter kan öka nederbörden i Brasilien och öka risken för och angreppen av bladrost.

Vi går över till neutral rekommendation och säljer alltså KAFFE S, som köptes förra veckan. Skulle nivån på 110.65 cent brytas på uppsidan köper vi naturligtvis omedelbart KAFFE S igen.

Kakao

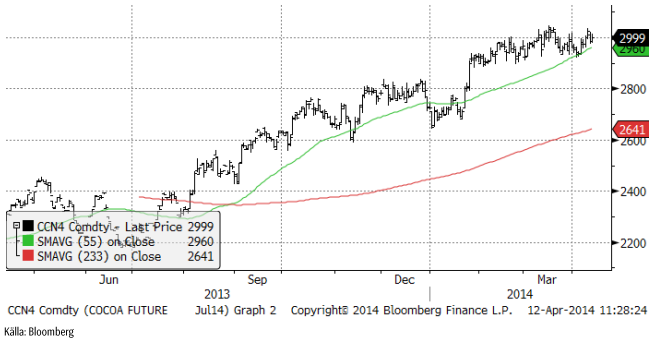

Priset på kakao i New York steg upp till 3000 dollar i veckan, men överlag har uppgången tappat mycket momentum. För att behålla den stigande trenden måste marknaden ta ett kliv uppåt nu. Gör den inte det, är det nog slut med haussen i kakao.

Förra veckan rapporterade vi om att leveranserna av bönor till hamnarna i Elfenbenskusten ökat med 8.7% från förra året. Det har nu även kommit information om att leveranserna av bönor till hamnen i Ghana, världens näst största producent, steg till 598 kt till 673 kt under säsongen till och med den 13 mars. Det är en ökning med 12.5%!

Vi rekommenderar en neutral position vid dagens situation.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining ska bli en av de tio största kopparproducenterna i världen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarvädret styr elpriset i Sverige

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanHur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export