Analys

SEB – Råvarukommentarer, 10 november 2014

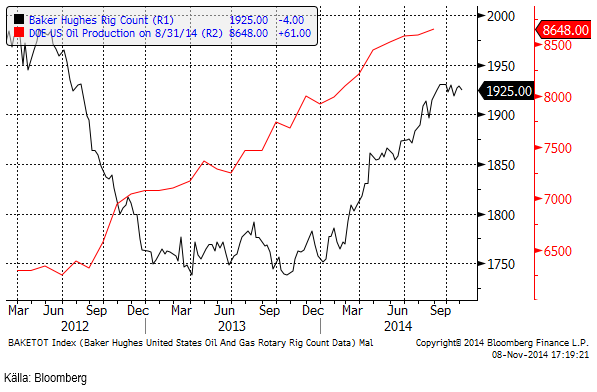

Veckans rekommendationer

Råolja – Brent

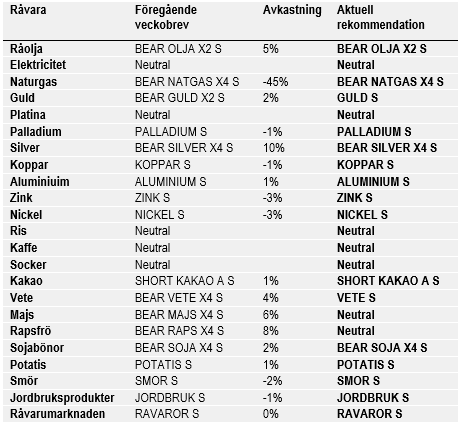

Råoljepriset sjönk med 3% förra veckan och stängde på 83.39 dollar per fat.

Bortfallet av 290,000 bpd i oljeproduktion i Libyen är positivt för oljepriset, men har antagligen bara varit tillräckligt för att stoppa prisfallet och inte nog för att motivera en rekyl uppåt. El Sharara-fältet stängdes efter att lokala stammar angripit det. Det önskar mer av oljeintäkterna. Myndigheter, om de existerar, säger att produktionen snart ska återtas.

Saudiarabien har sagt till marknaden (och till Venezuela) att de inte kommer att vara någon buffertproducent. Uttalandet löd ”We will not be the swinger and we will say it again at the OPEC meeting on Nov 27”.

OPEC:s långsiktiga prognos innehåller ett lägre estimat på hur mycket OPEC-olja världen kommer att efterfråga i framtiden. OPEC estimerar att behovet för 2017 uppgår till 28.2 mbpd. OPEC:s produktion under oktober i år var 31 mbpd.

Vi tror att oljan kommer att handlas svagt fram till OPEC-mötet i Wien den 27 november. Det finns en liten chans (30% uppskattningsvis) att Iran finner en lösning den 24 november, men förhandlingarna kommer att fortsätta och sannolikheten för en lösning de kommande 1 – 2 åren är nog ganska goda. Det är låg sannolikhet att OPEC-medlemmarna enas om en minskning av sin produktion den 27 november. Det blir antagligen mycket stök och en säkert en del uttalanden som kan skrämma marknaden, men logiken säger att det inte kommer att bli någon överenskommelse. Om det blir riktigt låga priser under det första halvåret nästa år kan det möjligen bli en överenskommelse vid OPEC-mötet i maj.

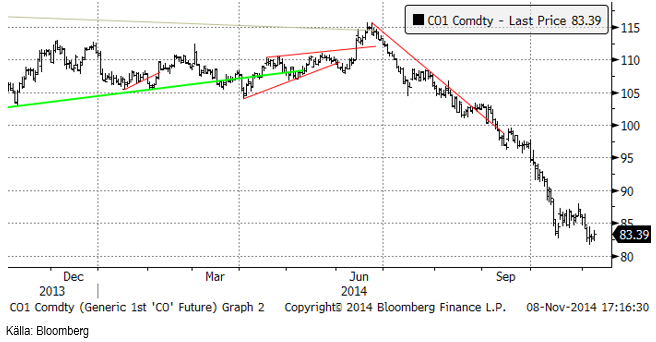

Lagren i USA är lite svagare än de var så här års förra året, enligt den senaste statistiken från US DOE.

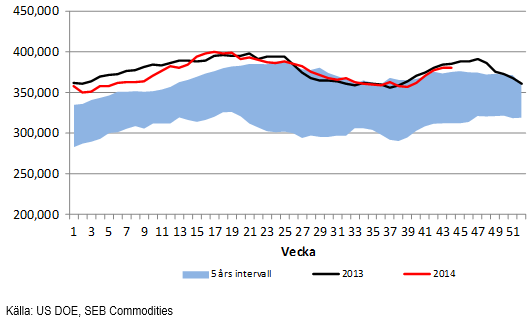

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart). Antalet minskade med fyra till 1925 riggar i drift. Prisfallet på olja börjar att bita på lusten att borra. Antalet riggar som specifikt är ute efter olja föll med 14 i veckan. Sedan toppen i oktober har antalet riggar inriktade helt på olja minskat med 49 sedan oktober till 1609 stycken. Oljemarknaden lär ta intryck av den här informationen.

Vi rekommenderar en kort position, t ex med BEAR OLJA X2 S.

Elektricitet

Den här veckan har starkare nordiska signaler stått mot väldigt svaga signaler från bränslen (kol, natgas, olja). Det har krupit upp lite i fronten på högre och stabilare spot och torrare väder, och mot det har svaga bränslen gjort att långa kurvan varit ganska sidledes!

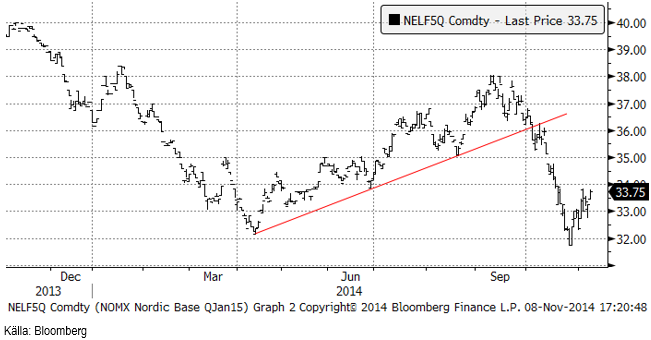

Terminen för det första kvartalet har gått upp från 32.35 till 33.75 euro per MWh. 34 euro är ett visst motstånd och nästa, lite starkare motstånd finns redan vid 35 euro per MWh.

Temperaturprognosen enligt GFS-modellen som publicerades under söndagen visar en temperatur i Svealand och Götaland som är 3 -6 grader över det normala den närmaste veckan. Därefter är prognosen normal.

Vi har ingen stark tro på varken upp eller nedsida. Vi tror inte det finns mycket utrymme åt nåt håll, varför vi fortsätter med neutral position.

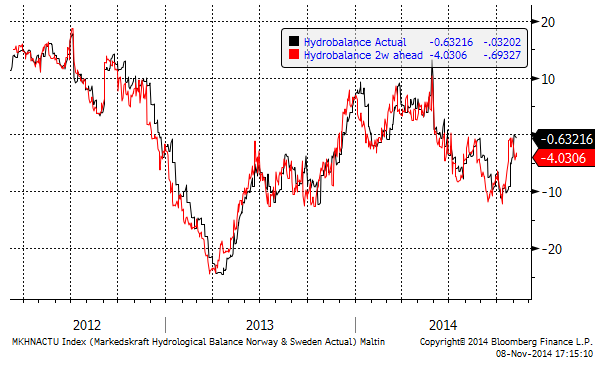

Hydrologisk balans har enligt 2-veckors prognosen fallit tillbaka något, till ett underskott på 4 TWh.

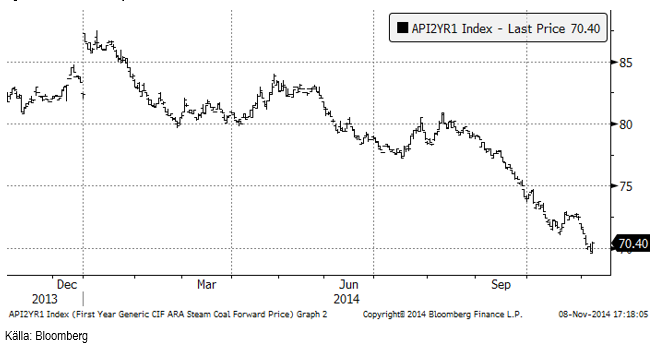

Nedan ser vi terminspriset för kalenderåret 2015 avseende energikol. Förra veckan skrev vi att ett nytt test av 71-dollarsnivån var inom räckhåll. Priset föll i veckan ytterligare från 71.65 till 70.40 dollar. Fredagens prisrörelse var dock väldigt stark – och kan signalera förestående styrka i marknaden.

Naturgas

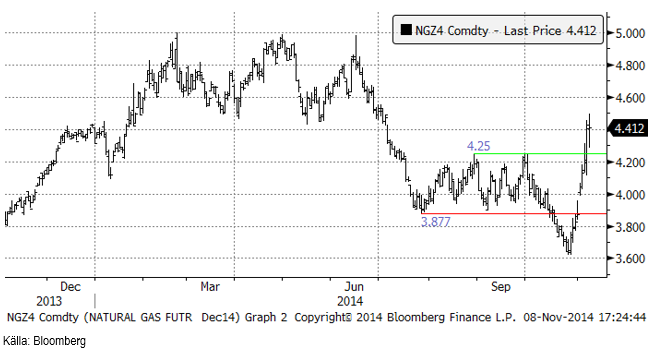

Naturgaspriset (decemberkontraktet) fortsatte tyvärr upp från 3.87 till 4.42, dvs med hela 14%! Prisrörelsen gick rakt genom de tekniska nivåerna 3.877 och 4.25 och hejdades inte förrän vid 4.50. Nu är 4.25 ett tekniskt stöd. Vi tror inte att priset går genom 4.50 och det logiska blir därför att behålla BEAR NATGAS X4 S.

Koppar

Risken för en eskalerande arbetskonflikt vid Grasberggruvan tycks minska efter måndagens nyhet att den planerade 30-dagarsstrejken avblåstes. Det är svårt att säga i vilken utsträckning som strejken har påverkat kopparpriset, men att det inte blev någon strejk bidrog säkert till den svaga marknadsutvecklingen i mitten av veckan, som huvudsakligen förklarades av nedgraderingen av tillväxten i Europa. Bortsett från detta finns inte så mycket att rapportera från kopparmarknaden. Backwardation i terminerna verkar vara väletablerat. Lagerförändringar och förändringar i fysiska premier är små. Vi tror att metallen kommer att handlas starkt åtminstone året ut och följa den allmänna trenden för basmetallerna, snarare än att leda prisutvecklingen.

Vi kan dock notera att ett fallande oljepris allmänt sätt är bra för efterfrågan på metaller. Vi anser, och anser oss ha goda grunder för det, att oljeprisfallet inte är relaterat till efterfrågan, utan specifikt till utbudet av olja. Metaller påverkas inte av den nya tekniken att utvinna olja. Tillväxten gynnas allmänt av ett lägre oljepris, t ex efterfrågan på metall till bilar.

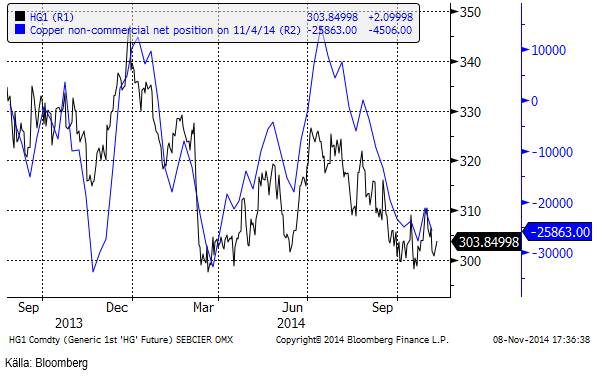

Koppar är den enda basmetallen som handlas i USA och därför har vi tillgång till statistik på vad spekulantkollektivet gör där. Vi ser att de har sålt sig ganska korta sedan början av juli. Nettopositionen är 21,000 kontrakt. I den rapport som kom i fredags kväll och visade förändringen tisdag – tisdag, hade de köpt tillbaka 6000 kontrakt. En stor såld position kan när den täcks ge lite extra stöd för priset.

Vi håller fast vid vår rekommendation av KOPPAR S.

Aluminium

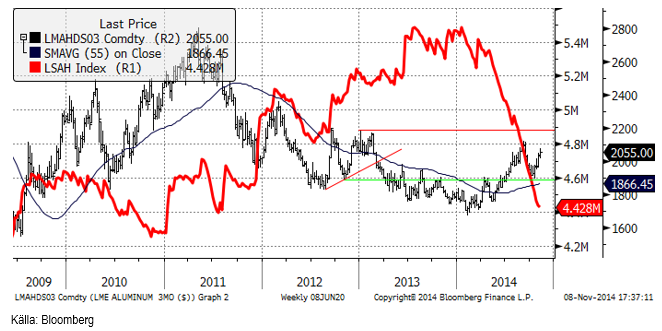

Det mesta ser positivt för aluminium, åtminstone fram till årsskiftet. Efterfrågan på metall rapporteras vara stark, till stor del driven av bilindustrin, som visar starka försäljningssiffror, inte minst i USA. Vi erfar från en vanligtvis tillförlitlig källa i aluminiumindustrin att den fysiska marknaden präglas av brist på fysisk metall. Premierna för fysisk metall fortsätter att vara höga. Även om vi tror att trycket kommer att lätta nästa år, kommer bristsituationen förmodligen att bestå in bit in på det nya året.

Som vi skrev förra veckan gick marknaden från backwardation till contango som hastigast i början av veckan. Fenomenet kom tillbaka mot slutet av veckan och det råder backwardation från novembers (tredje onsdag).

Tekniskt ser marknaden positiv ut, så vad skulle kunna hindra en hausse? Det finns alltid en risk att marknaden diskonterar lite för mycket av fundamenta, vilket kan ge en rekyl. Det talas om producenter som inväntar lämpligt läge att prissäkra sig och det kan ge motstånd i marknaden, men kanske inte förändra trenden.

Vi fortsätter att rekommendera köp av ALUMINIUM S.

Zink

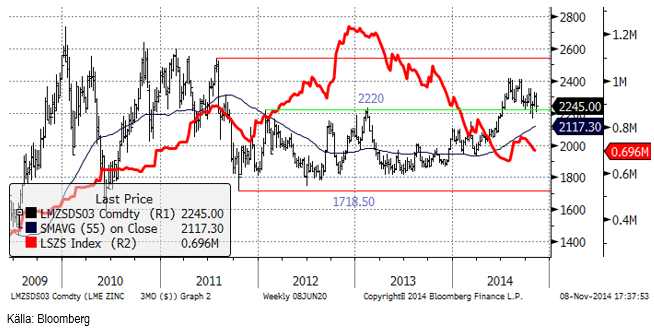

Säljtrycket i mitten av veckan (i samband med nedgraderingen av tillväxten i Europa) verkade tynga zinkpriset mer än de andra basmetallerna. Zinken återhämtade sig inte mot slutet av veckan, som vi såg de andra metallerna göra. Som vi nämnde förra veckan, är CTA-kollektivet väldigt aktiva i zinkmarknaden. Det ryktades att det såldes en hel del från det hållet. Priset håller sig i mitten av det gamla tradingintervallet, vilekt gör att sentimentet är ganska neutralt.

Det fundamentala förbättringen i balansen flyttade fram ett hack i tid, då utbudet verkar vara högre än väntat. Vi väntar oss att priset fortsätter i konsolidering. Tekniskt behövs ett brott av 2350 dollar för att locka till sig fler köpare.

Vi rekommenderar köp av ZINK S.

Nickel

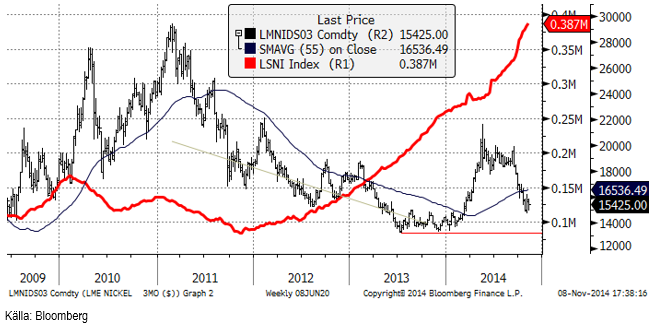

Den trendförändring vi såg förra veckan var allt för tidig. Nickelpriset föll tillbaka i sällskap med de andra basmetallerna i tisdags, inte hela vägen, men nära på. Köparna återvände ganska fort och priset stabiliserade sig. LME-lagret är i fokus på marknaden. I veckan noterades ett ökande antal annullerade lagerbevis (warrants), vilket är ett positivt tecken. Det betyder att metall hämtas ut från LME:s lager. I fredags ökade dock lagren med 1100 ton, vilket är en påminnelse om att det tar tid att vända den fundamentala trenden.

Ur teknisk synvinkel kan vi konstatera att den branta fallande trenden är bruten. Det mest troliga scenariot är att marknaden konsoliderar sig i prisintervallet 15 – 16,000 dollar. Så länge LME-lagren inte visar någon tendens att byta trend, kan vi dock inte utesluta ytterligare ett test på nedsidan. Vårt huvudscenario är dock att vi får se en gradvis förbättring under resten av året.

Vi tycker att de kommande veckorna kan ge möjlighet att komma in på den långa sidan och rekommenderar köp av NICKEL S.

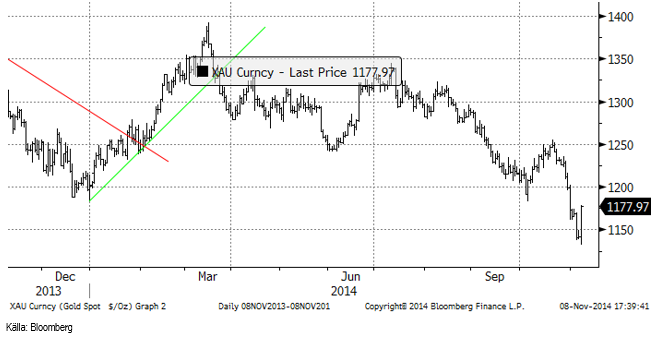

Guld

Guldpriset inledde veckan i fortsatt fallande trend, men i fredags rusade priset efter att statistik publicerats som visade att amerikanska företag anställde färre än väntat under oktober, vilket medförde förväntningar om fortsatt låg ränta. Fredagens uppgång var den största sedan juni. Sammantaget slutade veckan med oförändrat pris. Omsättningen var mer än dubbel så hög som vanligt.

Payrolls steg med 214,000 personer enligt det amerikanska arbetsmarknadsdepartementet, mot väntade 235,000.

Det är folkomröstning i Schweiz den 30 november om landet ska köpa tillbaka de 1500 ton guld, som såldes i början av 2000-talet. Schweiz lämnade då en regel där de hade en partiell guldmyntfot, som det sista landet i världen. Utfallet av omröstningen blir troligen ett ”nej”, men det är ju rätt ”bullish” om det blir ett ”ja”.

I veckan tillkännagav London Bullion Market Association att den globala börskoncernen ICE tar över guldfixingen. ICE Benchmark Administration (IBA) kommer att sköta fixingen från någon gång under det första kvartalet nästan år.

Rapporter från Indien och Kina tyder på att efterfrågan på guld håller på att öka. Guld är billigare än på fyra år och det ökar efterfrågan. Såväl smycken som tackor är i båda länderna populära som penningplacering och som gåva. Importen av guld till Kina från Hong Kong var i september den högsta på sedan april, på 61.7 ton. World Gold Council räknar med efterfrågan på guld i Kina ökar med 20% på tre år. Indiska juvelerare väntar sig en uppgång i försäljningen under det fjärde kvartalet i år. The All India Gems & Jewellery Trade Federation har sagt att efterfrågan kommer att öka med 75% under det fjärde kvartalet.

Det verkar också som om myntsamlare drar nytta av det låga guldpriset. The US Mint sålde 67,500 uns i oktober, vilket är mer än någon månad sedan januari. Hittills i november har det sålts 30,500 uns. Av silvermyntet American Eagle sålde US Mint slut på mynten efter att ha sålt 1.26 miljoner mynt (1 uns per mynt), enligt ett mail den 5 november.

Allt fler gruvbolag går med förlust vartefter guldpriset har fallit sedan i somras, vilket gör att de blir försiktigare med expansion.

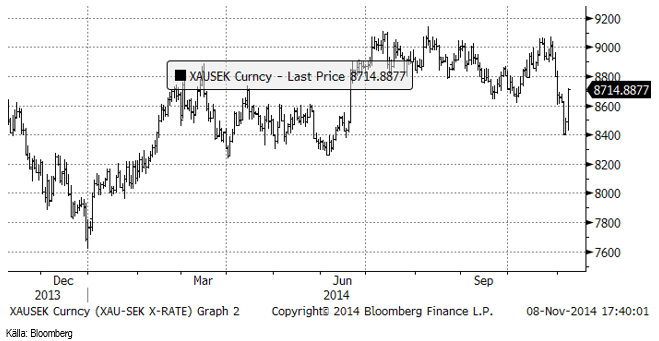

Chartet för guld i kronor föll ner till 8400 kronor, men vände som ovan nämnt, kraftigt upp i fredags och stängde på 8715 kronor.

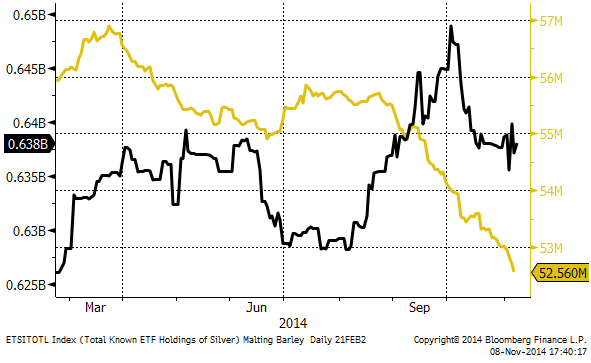

Institutionella investerare fortsätter att sälja av guldfonder – faktiskt i en allt snabbare takt nu i november. Dessa verkar inte vara ”value investors”, utan snarare trendföljare, vilket jag har påpekat tidigare. De är orsakar inte prisrörelser genom sitt agerande, utan deras agerande orsakas av prisrörelsen. Det är väldigt typiskt för den här kategorin av placerare. Detta har visats av en rad studier, bland annat av IMF (2006) och OECD (2010).

Vi lämnar den korta positionen i guld och köper GULD S.

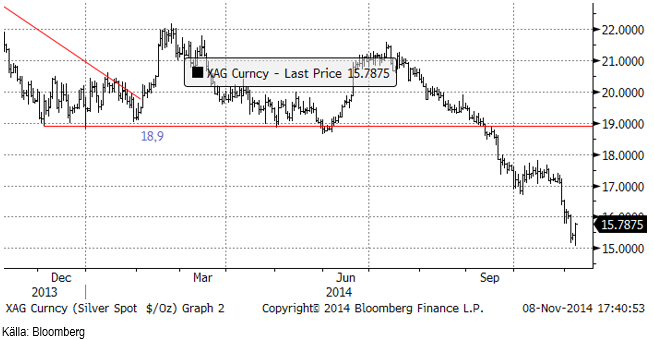

Silver

Silverpriset hängde på guldet upp i fredags, men det finns ännu inte någon trendförändring. Trenden är fortfarande nedåtriktad.

Silverpriset i kronor, nedan visat i ett veckochart, ser fortfarande väldigt negativt ut. Visst kan en rekyl upp mot 125 kronor per uns (31 gram) komma, men en sådan skulle enligt handboken i teknisk analys bara vara ett säljtillfälle.

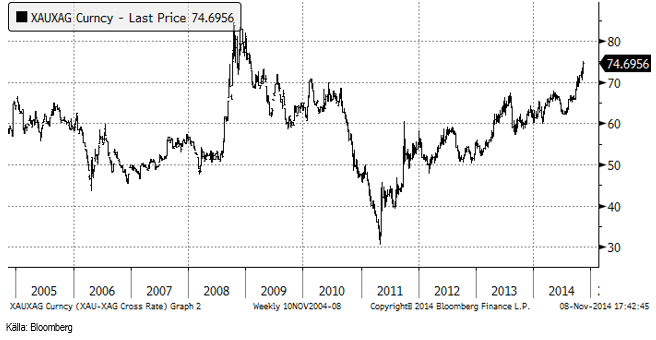

Silver är fortsatt billigt i förhållande till guld och det kan vara en anledning att byta en investering i guld mot silver. Sedan förra veckan har kvoten gått från 72.6 till 74.7! Rekordet är 84.5 och noterades i oktober 2008 – när guldpriset steg pga finanskrisen.

Vi fortsätter att på kort sikt rekommendera en kort position i silver med köp av BEAR SILVER X4 S.

Platina & Palladium

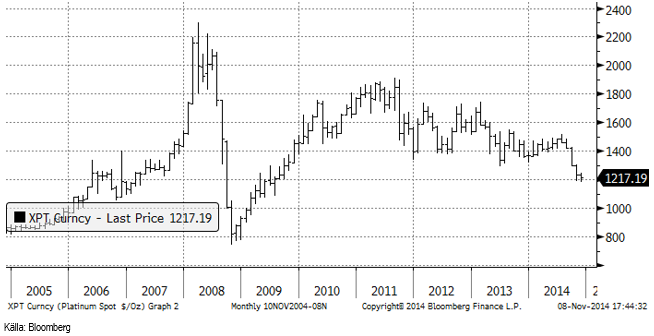

Platina har funnit stöd vi 1200 dollar. Frågan är om det kommer att hålla, eller om priset kommer att fortsätta ner till 1100 och kanske 1000 dollar. Vi behåller tills vidare neutral rekommendation.

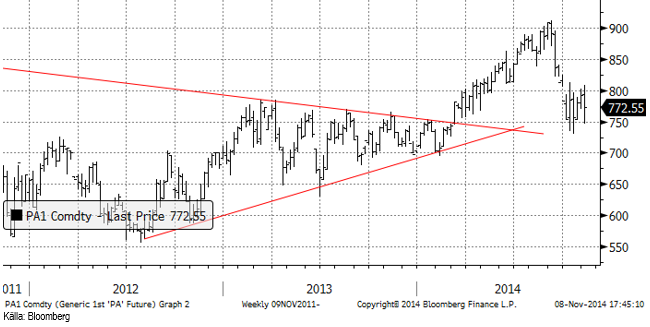

Palladium fortsatte att handla i konsolideringsintervallet mellan 750 och 800 dollar och stängde veckan på 772, dvs ganska mitt i intervallet. Vi tror dock att en uppgång kommer att följa efter den här konsolideringsfasen, och behåller därför köprekommendationen.

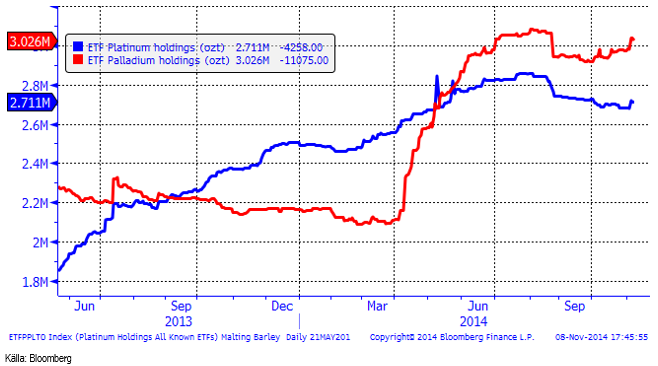

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Investerare har ökat på innehaven i båda metallerna, framförallt i palladium.

Vi fortsätter med neutral rekommendation på platina, men rekommenderar köp av palladium via t ex PALLADIUM S.

Ris

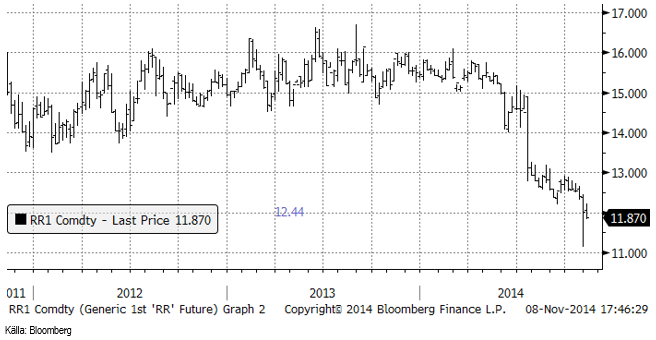

Efter förra veckans stora prisrörelse i ris, var det lite lugnare i veckan som gick. Marknaden handlade dock huvudsakligen ner priset, som till slut noterade en nedgång med 1% när veckan stängde.

FAO/AMIS gjorde ingen förändring alls, vare sig vad gäller produktion eller konsumtion i rapporten från den 6 november. Det står ”9 november” i tabellen nedan, som är klippt från rapporten, men rapporten kom den 6 november.

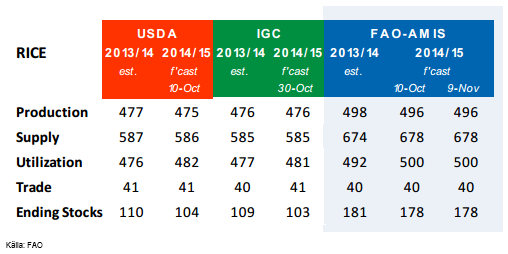

Kaffe

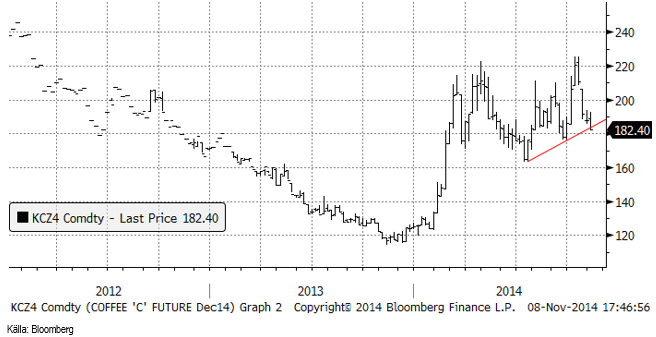

Kaffepriset backade med 3% i veckan som gick. Tekniskt bröt marknaden också det stöd som fanns vid ca 184 cent, vilket signalerar fortsatt svaghet i marknaden. Ur teknisk synvinkel är en prisnedgång till 175 eller kanske strax över 160 cent nu möjlig.

Som vi ser i nedanstående diagram är non-commercials enligt CFTC:s definition ovanligt köpta kaffemarknaden. Det finns därför ett ovanligt stort latent säljintresse hos dessa aktörer, som normalt sett säljer när marknaden har börjat på ner.

Kakao

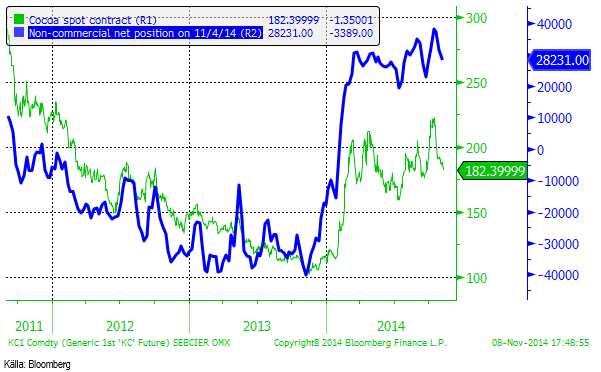

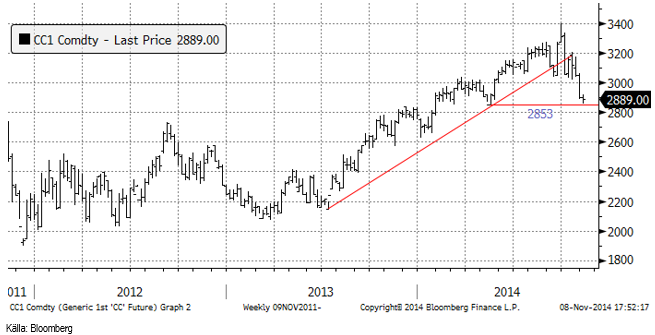

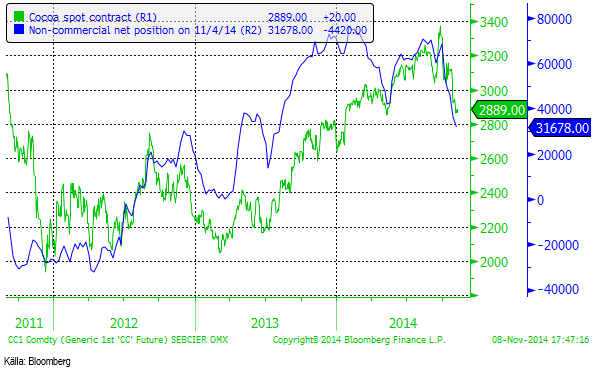

Kakaopriset gick ner med 10 dollar till 2889 dollar under veckan som gick. Det finns, som vi ser i veckochartet nedan, ett tekniskt stöd vid 2853 dollar, som vi nämnde förra veckan. Det fanns uppenbarligen köpintressen på den här nivån och det begränsade nedgången i veckan. Priset står nu och väger. Det kan bli en rekyl upp, men stödet kan också brytas och därmed följas av ytterligare nedgång till 2600 dollar.

Non-commercials fortsätter att sälja av sin långa position i terminer. I veckan såldes drygt 4000 kontrakt av non-commercials, som tar hem vinster efter att ha byggt upp en köpt position sedan 2012 när priset var 800 dollar lägre än det är nu.

Vi behåller positionen i SHORT KAKAO A S.

För fler analyser från SEB på jordbruksråvaror se jorbruksanalysbrevet.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland