Analys

SEB – Råvarukommentarer, 10 juni 2013

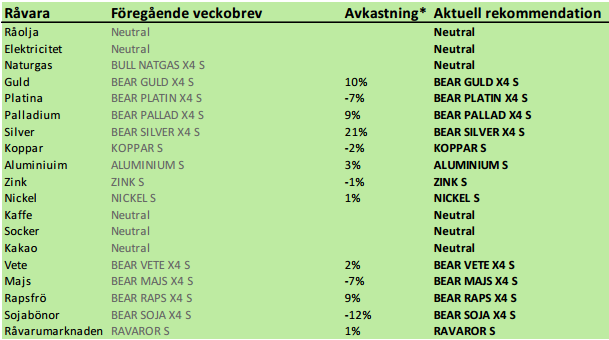

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste veckan sedan det förra veckobrevet publicerades.

Inledning

Bloomberg rapporterar att inte sedan prisfallet började, har så många analytiker varit så positiva till guldpriset som de är nu. Och så bryter såväl silver- som guldpriset sina respektive tekniska stöd! Om så många är positiva och priset plötsligt faller, så måste man tro marknaden – prisfallet fortsätter.

Oljan har under tiden reagerat positivt på högre sysselsättning i USA. Priset ligger strax under 105 dollar per fat. Om 105 dollar bryts – en teknisk motståndsnivå, kan vi få en ny uppgång. Under tiden kommer allt mer signaler från Kina som säger att landets ekonomi bromsar in. Samtidigt i Europa har ordförandelandet Irland lagt fram ett förslag om höjning av energiskatter inom EU, vilket är ett försiktigare förslag än det ursprungliga från år 2011.

USDA publicerar månadens WASDE-rapport för vete, majs och soja på onsdag.

Råolja – Brent

När amerikansk arbetsmarknadsstatistik visade en högre sysselsättning än väntat steg oljepriset i fredags. Tekniskt ser det ut som om uppgången har goda chanser att bryta igenom motståndet på 105 dollar och kanske gå upp mot 107 dollar i det mycket korta perspektivet av den kommande veckan.

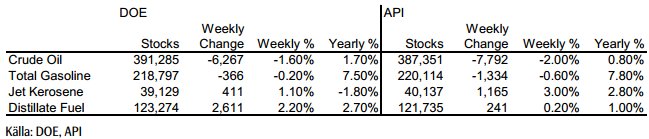

Lagren och lagerförändringarna i USA den senaste rapportveckan ser vi nedan, enligt Department of Energy och American Petroleum Institute.

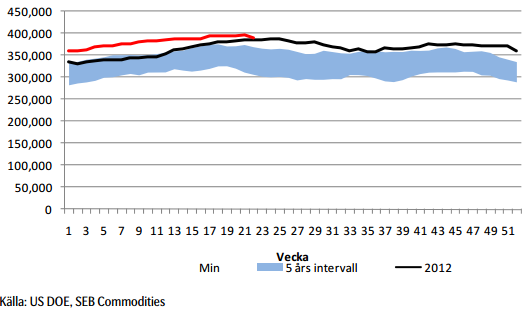

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå.

Importen fortsätter att hålla sig under förra årets nivå.

Vår vy är neutral till positiv. Det kan i det korta perspektivet komma en uppgång.

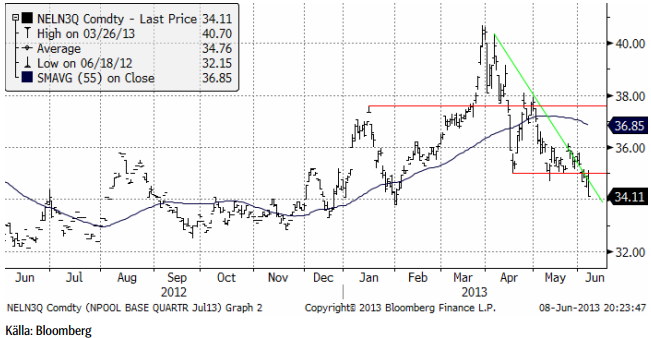

Elektricitet

Förra veckan slutade i baisse. Men priset är nere på tidigare bottennivåer och det kan vara läge att börja fundera på att köpa el på de här nivåerna. Man ska nog inte ha någon brådska att köpa, men vi anser att man ska handla från den långa sidan nu.

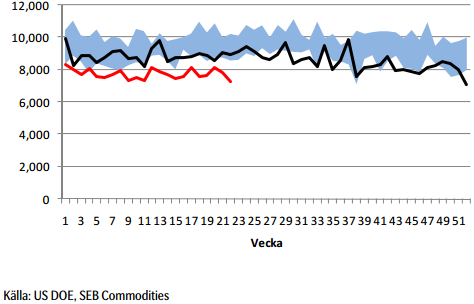

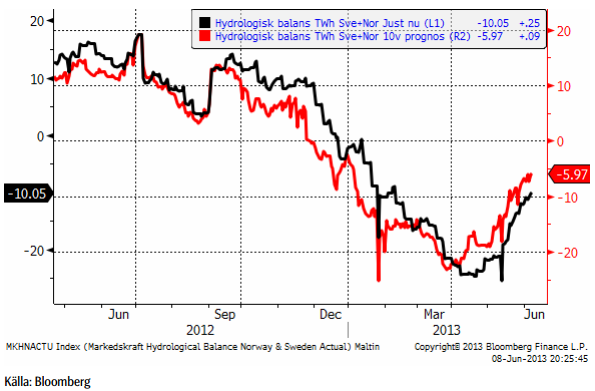

Hydrologisk balans har fortsatt att stiga, som vi ser i nedanstående diagram.

Priset har kommit ner så pass att det börjar bli intressant att köpa el, men rekommendationen blir än så länge ”neutral”.

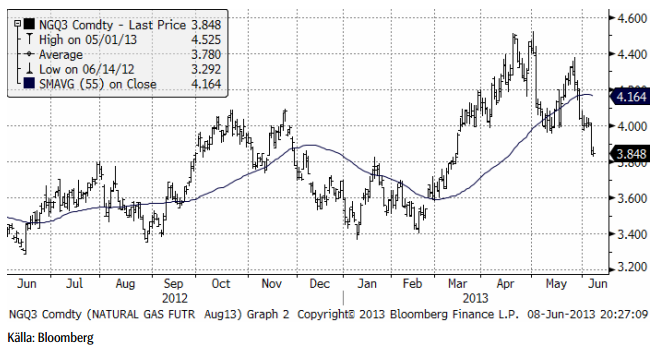

Naturgas

Väderleksrapporten för USA är för den närmaste veckan vått och kallt, men därefter väntas en riktig värmebölja komma in över USA. Naturgas används för att producera el i USA och elen används i luftkonditionering. Förra veckan nådde temperaturen i Texas upp till nästan 40 grader. Den senaste veckans lagerstatistik visade en högre lagerökning än vad som var väntat och med kallt väder kan man vänta sig ytterligare lagerökning i veckan som kommer. Detta får priset på fall. Tekniskt är dock 3.80 ett stöd och vi väntar oss att prisfallet finner stöd där.

IEA rapporterar att de två kärnreaktorer som står still vid San Onofre i Kalifornien kommer att ersättas med naturgas. Det är ännu ett tecken på att gasen tar marknadsandelar i USA. Baker Hughes Rig Count data visar att antalet borr-riggar för gas ligger kvar nära 18-årslägsta som noterades den 10 maj. Orsaken till detta ointresse är det låga priset och för att produktionen ökar ändå. EIA räknar med att år 2013 blir det sjätte året på raken med rekordproduktion av naturgas i USA.

Guld & Silver

Guldpriset föll abrupt i fredags, trots att analytikerna inte varit så positiva sedan prisfallet började – enligt en sammanställning av Bloomberg. När så många sägs vara positiva och priset ändå faller, är det en signal om att prisfallet kan få en fortsättning.

Investerare fortsätter att likvidera sina innehav av Gold Spiders, som vi ser nedan.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Stödet på 22 dollar bröts i fredags och det signalerar ett pågående prisfall ned mot 20 dollar.

Jag tror att silverpriset kan gå lite lägre från dagens nivå, ner mot 20 dollar.

Vi ligger korta guld och silver. Jag tror att det kommer en till vända ner och ligger självklart kvar med köpt position i BEAR GULD X4 S och BEAR SILVER X4 S.

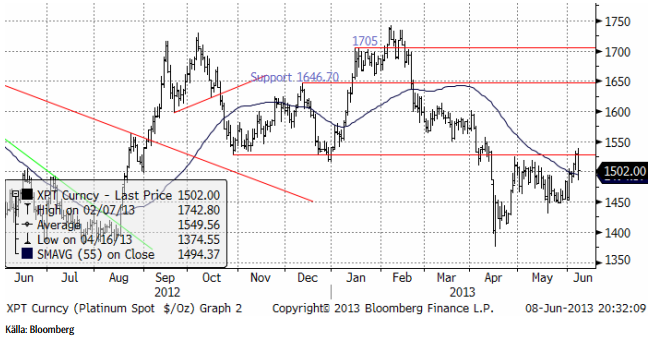

Platina & Palladium

Platina har stigit upp till ett tekniskt motstånd och vänt ner därifrån med besked. Det ser inte lika svagt ut som för silver, men det är i vart fall inte köpläge i platina just nu.

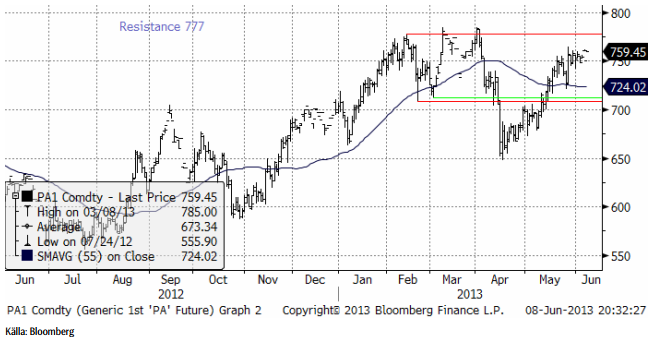

Palladium har gått bäst av alla fyra ädelmetaller vi följer. Uppgången från botten i april ser nu ut att ha tappat kraft och det skulle inte förvåna om marknaden rekylerar ner till ca 700 dollar i det korta perspektivet.

Vi ligger kvar såld både platina och palladium, dvs med BEAR PLATNA X4 S och BEAR PALLAD X4 S.

Basmetaller

Basmetallerna utvecklades olika under veckan. Koppar och Zink stängde ner runt procenten, medan aluminium och nickel uppvisade imponerande rallyn inledningsvis med ett par procents uppgång, för att stänga veckan upp ca 1 %. Tokyobörsen har åkt jo-jo, vilket påverkat stämningsläget dag från dag. I USA fokuseras på tidramen för QE3. Paradoxalt nog skapar svagare siffror än väntat ökad riskaptit, då stimulanserna antas vara lite längre. Förra veckans månadsskifte innebar inköpschefsstatistik (PMI) världen över. Kina var först ut. Efter den preliminära siffran från HSBC i mitten av månaden (som kom in svagare än väntat under 50-nivån), visade den officiella PMI-siffran 50,8 jämfört med 50,6 förra månaden, och mycket bättre än väntade 50,0. Optimismen från Kina följdes upp med bättre siffror än väntat i Europa, vilket dock grusades av den amerikanska siffran som under måndagseftermiddagen kom in under 50, klart sämre än väntat. Således väldigt blandade signaler. Handeln blev därefter med sidledes prisrörelser utan någon egentlig riktning, till stor del avvaktande inför den viktiga arbetsmarknadsstatisktiken på fredagen. Antalet nya arbetstillfällen ökade med 175 000, något 10-tusental bättre än väntat. Å andra sidan reviderades den förra siffran ner med ungefär lika mycket. Ingen större vägledning således.

Koppar

Som vi skrivit tidigare har vi haft kopparn under bevakning för att gå från neutral till köp. Tekniskt sett har vi bedömt förutsättningarna som goda för kortsiktig uppgång. Trots de senaste veckornas tveksamhet, tar vi fasta på indikationer att det negativa stämningsläget kring koppar håller på att svänga om. Som vi skrivit tidigare tyder mycket på att lagren i Kina har betats av, och att avmattningen av importen är relativt snart övergående.

Tekniskt sett fokuserar vi på ”dubbelbotten” från april och maj, som ger en potentiell uppgång till $7620, där motståndet sätter in. Nästa nivå är $7800. Den omedelbara pressen på koppar verkar vara över och den nedåtgående trenden är bruten.

Vi förväntar oss fortsatt hög volatilitet. Vår kortsiktiga bedömning talar för uppsidan och vi rekommenderar därför köp av BULL KOPPAR X2 S eller X4 S.

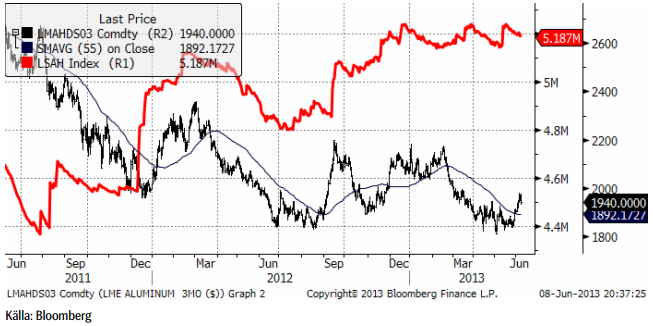

Aluminium

Priset har nu ”testat” stödnivåerna vid $1810-20 vid ett flertal tillfällen, och lyckats studsa upp. Det är ett styrketecken. Vi ser fysiska aktörer som går in och täcker in framtida konsumtion via terminsköp vid varje dipp. Tekniskt orienterade fonder har tidigare sålt vid varje uppställ. I förra veckan bröts mönstret. Istället började finansiella aktörer att köpa tillbaka kortpositioner i stora kvantiteter. Förra fredagens stängning över $1900, med ett bekräftat brott ur triangelformationen i kombination med förra helgens starka Kinasiffror, gav förutsättningar för fortsatt uppgång på kort sikt, i första hand upp till $1950-nivån (vilket också materialiserades med råge under veckan som gick). Vi ser mer långsiktiga tecken på att marknaden håller på att bottna ur. Högkostnadsproducenterna, framför allt i Kina, förväntas minska utbudet (ännu mer) om priset långvarigt stannar på nuvarande nivåer. Den största aluminiumproducenten Chalco, annonserade i veckan att de stänger ytterligare produktionskapacitet motsvarande 380 tton.

Långsiktigt är nivån väldigt intressant för kontraktet Aluminium S (utan hävstång). Kortsiktigt är ett kontrakt med hävstång intressant. Bevaka motståndet vid $1950. Ett definitivt brott (på veckobasis) av den nivån ”öppnar upp” för större uppgångspotential.

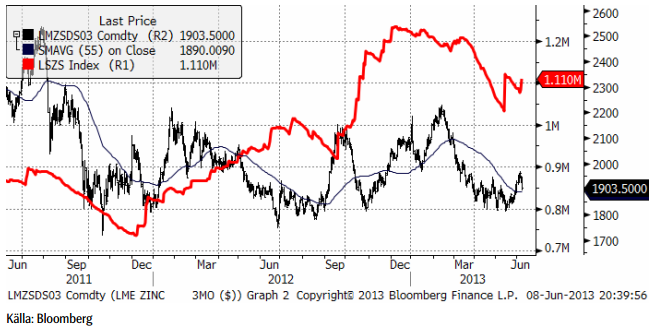

Zink

Situationen för zink påminner om den för aluminium, både fundamentalt och tekniskt. Vi bedömer zinken som ”billig” ur ett kostnadsperspektiv och nuvarande nivåer är mycket intressanta på lite längre sikt (6-12 månader). I det perspektivet är Zink S (utan hävstång) att föredra.

Nickel

Nickel uppvisade förnyad svaghet förra fredagen. Priset var som hastigast nere och noterade en ny lägsta nivå under $14600, men återhämtade sig väldigt snabbt och stängde veckan lite mer betryggande kring $14800. Veckan som gick inleddes med en kraftig prisuppgång till nivåer kring $15300 (som hastigast handlades $15600 som högst efter att stora ”stop-loss” ordrar utlöstes på uppsidan). Trots väldigt goda efterfrågeutsikter på sikt, där den rostfria- och specialstålproduktionen förväntas öka med fortsatt utbyggnad av olje- och gasproduktion och specialstål till flygindustrin, ”lider” nickelmarknaden av ett överskott. Produktionstekniken av s.k. Nickel Pig Iron i Kina har utvecklats med s.k. Rotary Kiln Electric Furnaces (RKEF) teknik, vilken i genomsnitt sänker hela kostnadskurvan. Samtidigt får högkostnadsproducenterna i gruvledet problem på nuvarande nivåer. Vi har tidigare rapporterat om produktionsneddragningar i Australien, och det förväntas komma mer.

Effekten av RKEF-tekniken riskerar att flytta ner nivån där utbudsminskningarna verkligen får effekt. Priset har brutit viktigastödnivåer, och vi får gå tillbaka till juli 2009 för att hitta lägre priser. I det perspektivet kommer nästa stora stödnivå in kring $14000. Vi är inte så långt därifrån och vi bedömer nivåerna från dagens pris kring $15000 ned mot den nivån, som väldigt attraktiva på 6-12 månaders sikt. I det perspektivet är Nickel S (utan hävstång) att föredra.

Ur ett tekniskt perspektiv är den senaste utvecklingen intressant. Marknaden ”testade” nya låga nivåer, vilket inte lockade fram fler tekniska fonder att sälja. Istället stängde det på dagshögsta förra fredagen. Med Kinas siffror i ryggen inleddes veckan med goda förutsättningar för en kortsiktig uppgång, vilket vi fick se med besked! Som sagt såg vi priset som högst i $15600 under måndagen. Priset föll tillbaka successivt under veckan och stänger relativt neutralt kring $15000.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export