Analys

SEB Råvarubrev 9 november 2016

Troligtvis en kortvarig Trump-effekt.

Troligtvis en kortvarig Trump-effekt.

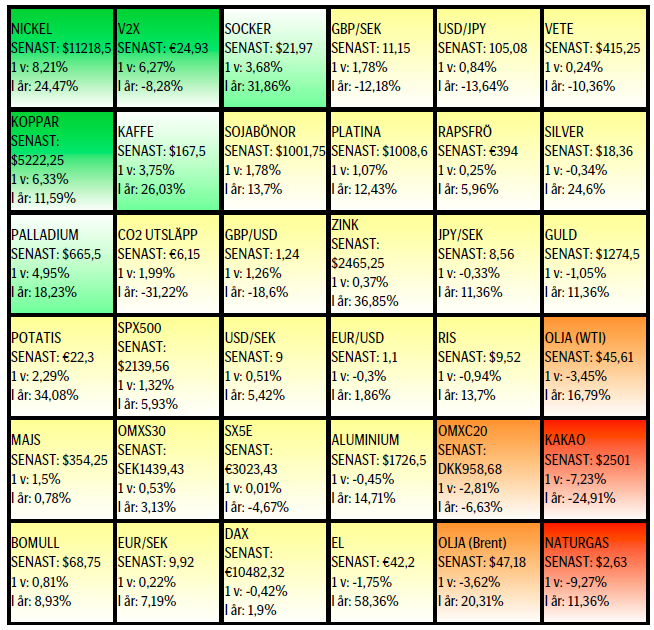

MARKNADEN I KORTHET

Så har då det amerikanska folket gjort sitt val. De initiala effekterna, fallande dollar, fallande börser och stigande guld, av valet av Donald Trump ser dock i skrivande stund ut att klinga av relativt snabbt. Minnet av reaktionerna efter Brexit hjälper också sannolikt till att begränsa effekterna. Överlag bör nog Trump-segern ses som positivt för basmetaller då han får anses vara mer företagsvänlig (lägre skatter, infrastrukturprojekt, minskat antal regleringar m.m.) än Clinton. Skulle amerikansk konjunktur förbättras så betyder det sannolikt mer för världsekonomin (spridningseffekter) än eventuellt omförhandlade handelsavtal. En annan effekt av det amerikanska valet (och ännu ett misslyckande för opinionsinstituten) bör också vara att sannolikheten för ett nej i den Italienska folkomröstningen (om en ny konstitution) den 4:e december ökar (dessutom håller Österike samma dag nyval (efter att valet i maj ogiltigförklarats) till presidentposten.

Råvaror: Oljan som redan var i fallande föll initialt cirka 3 % men merparten av nedgången är redan inhämtad. Tveksamhet över OPEC överenskommelsen och växande oljelager bör dock ligga som en våt filt över marknaden kommande vecka/veckor. Basmetaller har gått starkt på slutet och framför allt koppar har den senaste veckan stigit kraftigt (avvecklande av korta positioner bör ha varit en bidragande faktor). El och kolpriser har efter en mycket kraftig stigning under sept/okt de senaste dagarna tappat lite fart. Avseende el så är risken för prisspikar i vinter relativt stor givet det stora underskottet i hydrobalansen (och nu kommer ju också nederbörden som snö).

Valuta: Dollarn har fortsatt att visa styrka och dagens nedgång bör sannolikt bli kortvarig (vid ev. framtida handelskonflikter bör USA klara sig betydligt bättre med sin begränsade exportsektor). Den svenska kronan fortsätter på sitt sluttande plan mot i princip alla valutor.

Börser: Tar marknaden lärdom om vad som hände efter Brexit så bör vi snart ha återhämtat morgonens kursfall. Dessutom minskar utfallet i valet sannolikheten att FED höjer räntan i december.

Räntor: Amerikanska långräntor föll initialt i Asienhandeln men är redan nu nästan tillbaka på startpunkten. Tittar vi framåt med ökade amerikanska budgetunderskott och ökad statsskuld så bör räntan fortsätta sakta stiga.

OBSERVATIONER I SAMMANDRAG

- Olja – ökad risk för ytterligare nedgång.

- Koppar – för mycket, för fort?

- Guld – uppgången ser fortfarande korrektiv ut.

- El – paus eller inte risken för prisspikar i vinter ska inte underskattas.

- USD/SEK – bekräftade utbrottet i och med återtestet av 8.8850.

- OMXS30 – korrektion i slutfasen?

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

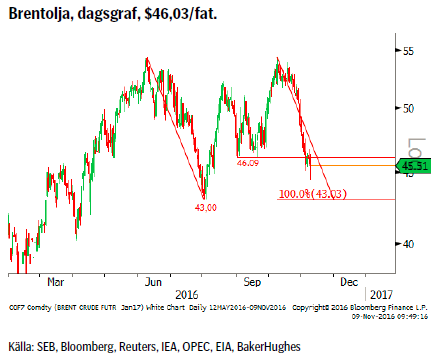

OLJA BRENT

Den ökande nedsidesrisken vi flaggade för i vårt förra utskick har nu materialiserats. Fortsatt lageruppbyggnad, brantare kontango för Brentoljan och ökat munhuggande inom OPEC är några av de faktorer som har hjälpt till att trycka ned priset. Utfallet vid det ordinarie OPEC mötet den 30:e november får vi dock vänta ytterligare ett tag på. Initiala estimat för OPEC’s produktion under oktober pekar på ännu en ny rekordmånad (alla verkar pumpa för allt vad tygeln håller då det gäller att skaffa sig förhandlingsutrymme om kvoter inför mötet).

Den ökande nedsidesrisken vi flaggade för i vårt förra utskick har nu materialiserats. Fortsatt lageruppbyggnad, brantare kontango för Brentoljan och ökat munhuggande inom OPEC är några av de faktorer som har hjälpt till att trycka ned priset. Utfallet vid det ordinarie OPEC mötet den 30:e november får vi dock vänta ytterligare ett tag på. Initiala estimat för OPEC’s produktion under oktober pekar på ännu en ny rekordmånad (alla verkar pumpa för allt vad tygeln håller då det gäller att skaffa sig förhandlingsutrymme om kvoter inför mötet).

Konklusion: Risken för fortsatt press på priset får nog anses vara relativt stor.

OBSERVATIONER

+ Den förberedande OPEC-överenskommelsen i Alger.

+ Situationen i Venezuela är fortsatt mycket osäker.

+ Iransk produktion fortsätter att öka.

+ Nya attacker i Nigerdeltat.

– Antalet korta spekulativa positioner ökade med 50 % och den spekulativa långa nettopositionen minskade med 10 % under förra rapportperioden.

– OPEC överenskommelsen vacklar, framför allt pga. Iran och Saudiarabiens divergerande synpunkter på ”frysning”.

– Brantare kontango Brent spot/terminer vilket med all tydlighet visar på ett ökat oljeöverskott.

– Irak, Libyen, Nigeria och Iran hintar om att man inte är villiga till någon produktions-begränsning alls.

– Libysk produktion fortsätter att öka.

– Cirka 2m fpd i oplanerat produktionsbortfall (krympande).

– Antalet amerikanska borrigcftcgar fortsätter att öka (+9) och sedan botten i juni har 134 adderats. Antalet DUC’s (drilled but uncompleted wells) på fortsatt hög nivå.

– Lagren är fortsatt stora och ökar nu igen.

– Säsongsmönstret talar för att pristoppen sattes i juni.

– Tekniskt så har brottet av $46,09 öppnat upp för möjlig fortsatt nedgång.

Tillgängliga certifikat:

BULL OLJA X1, X2 ,X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

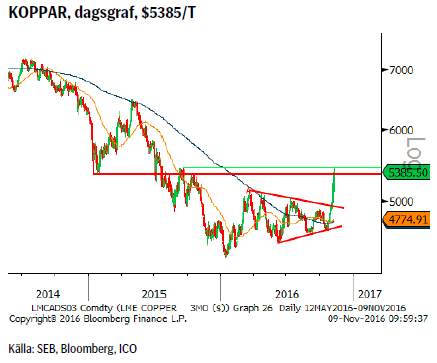

KOPPAR

Marknaden har sedan slutet av oktober gjort en 180 graders gir, från en negativ till en nästan euforisk prisbild. Denna utveckling, som framför allt beror på att kinesisk efterfrågan stått sig bättre än förväntat, ”förhoppningar” om fler störningar i gruvproduktionen under 2017 än under 2016 samt att den spekulativa positionering varit för nedsidan (vilket tvingat fram snabba stängningar av de korta positionerna). Å andra sidan så är kopparmarknaden hyfsat i balans vilket borde borga för att koppar på lite längre sikt fortsätter att underprestera jämfört med metaller som nickel och zink.

Marknaden har sedan slutet av oktober gjort en 180 graders gir, från en negativ till en nästan euforisk prisbild. Denna utveckling, som framför allt beror på att kinesisk efterfrågan stått sig bättre än förväntat, ”förhoppningar” om fler störningar i gruvproduktionen under 2017 än under 2016 samt att den spekulativa positionering varit för nedsidan (vilket tvingat fram snabba stängningar av de korta positionerna). Å andra sidan så är kopparmarknaden hyfsat i balans vilket borde borga för att koppar på lite längre sikt fortsätter att underprestera jämfört med metaller som nickel och zink.

Konklusion: Vår vy är detta rally sannolikt triggats av stängningar av korta positioner och inte av förändrade marknadsförhållanden varför risken för ett bakslag inte ska underskattas.

OBSERVATIONER

+ Uttalanden från Trump avseende infrastruktursatsningar.

+ Den spekulativa korta positioneringen avvecklas för närvarande i snabb takt (förra rapportperioden -26 %).

+ Kv. 3 statistik visade på att bruten malm i högre grad varit av lägre kvalitet vilket ökat spekulationer om att flera stora gruvor passerat max produktion (utan nya investeringar).

+ Kinesisk efterfrågan håller ställningarna.

+ Koppar har gått betydligt sämre än andra metaller och marknaden letar eftersläpare.

+ Tekniskt så har marknaden brutit upp ur en större konsolidering.

– Kopparmarknaden befinner sig inte i underskott.

– Producenter lockas antagligen att börja sälja av framtida produktion.

– En klar risk för överreaktion (och speciellet så när täckningen av korta positioner är klar).

– Tekniskt så har marknaden redan stigit upp och in i ett relativt viktigt motståndsområde.

Tillgängliga certifikat:

BULL KOPPAR X1, X2, & X4 S

BEAR KOPPAR X2, & X4 S

GULD

Precis som i de flesta andra fall så verkar Trump-effekten bli riktigt kortvarig. Den kraftiga uppgången i guldpriset kom snabbt av sig och i skrivande stund så är mer än halva uppgången uppäten. Kortsiktigt så kvarstår våra funderingar kring starkare dollar och fallande efterfrågan på guld vilket bör utgöra en relativt stark motvind under kommande månad/månader. De flesta undersökningar i Indien och Kina pekar på att priset (i lokal valuta) blivit allt för högt (vilket också lockat fram rätt mycket guld”skrot”) och att konsumenterna skjutit upp sina inköp i väntan på lägre priser.

Precis som i de flesta andra fall så verkar Trump-effekten bli riktigt kortvarig. Den kraftiga uppgången i guldpriset kom snabbt av sig och i skrivande stund så är mer än halva uppgången uppäten. Kortsiktigt så kvarstår våra funderingar kring starkare dollar och fallande efterfrågan på guld vilket bör utgöra en relativt stark motvind under kommande månad/månader. De flesta undersökningar i Indien och Kina pekar på att priset (i lokal valuta) blivit allt för högt (vilket också lockat fram rätt mycket guld”skrot”) och att konsumenterna skjutit upp sina inköp i väntan på lägre priser.

Konklusion: Vi anser att risken för lägre priser är högre än motsatsen

OBSERVATIONER

+ Den spekulativa långa nettopositionen ökar återigen (det är framför allt korta kontrakt som stängts).

+ Förra veckan hade vi inflöden i ETF:er.

+ Processen med att ta fram riktlinjer för finansiella guldprodukter godkända enligt Sharialagstiftning fortsätter och ett avgörande bör nu vara nära.

+ Osäkerhet om vad dagens penningpolitik i slutändan leder till.

+ Fallande guldproduktion (produktionen toppade 2015?).

+ Statsobligationer till ett värde av $10,4 biljoner handlas nu till negativ ränta vilket är en liten minskning sedan september.

+ Det viktiga motståndsområdet i $1400-området har ännu inte utmanats.

+ Tekniskt är 233d mv ett bra stöd.

– Statistiken för kv.3 visar en minskad efterfrågan med 10 % (mynt, tackor, smycken). Bara ETF-köp uppvisade en positiv utveckling.

– Rekylfasen i den negativa guld/silver-trenden bör vara i sin slutfas.

– Den svaga rekylen från den senaste botten ser helt klart korrektiv ut varför vi antagligen bör räkna med en nedgångsfas till innan marknaden blir mer neutral.

– Tekniskt utgör nu 55d mv ett motstånd.

Tillgängliga certifikat:

BULL GULD X1, X2, 4, 5 & 10 S

BEAR GULD X2, X4, X5 & X10 S

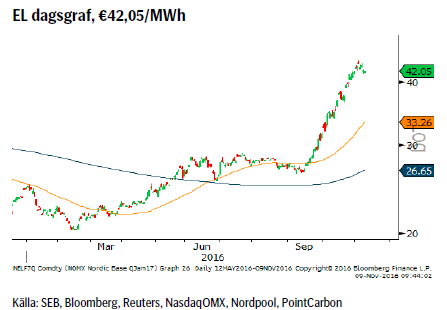

EL

De bakomliggande faktorer (problem med fransk kärnkraft, brist på kol, stigande pris på utsläppsrätter, svensk reaktorsrevision (just nu 2st) och en svag hydrobalans) som legat bakom det accelererande elpriset sedan i september är fortfarande mer eller mindre giltiga (vissa utmattningstendenser kan dock ses i priset för utsläppsrätter och kol) varför risken för prischocker vid kallare än normalt väder kvarstår. Till skillnad från tidigare, då egentligen bara terminspriserna stigit, har nu på senare tid även spotpriset dragit iväg ordentligt.

De bakomliggande faktorer (problem med fransk kärnkraft, brist på kol, stigande pris på utsläppsrätter, svensk reaktorsrevision (just nu 2st) och en svag hydrobalans) som legat bakom det accelererande elpriset sedan i september är fortfarande mer eller mindre giltiga (vissa utmattningstendenser kan dock ses i priset för utsläppsrätter och kol) varför risken för prischocker vid kallare än normalt väder kvarstår. Till skillnad från tidigare, då egentligen bara terminspriserna stigit, har nu på senare tid även spotpriset dragit iväg ordentligt.

Konklusion: Elmarknaden befinner sig i ett känsligt läge och risken för ”prisspikar” ska inte underskattas och framför allt inte så om vintern skulle bli kärvare än normalt. Kortsiktig korrektionsrisk.

OBSERVATIONER

+ Forsmark 3 är tagen ur drift för underhållsrevision och beräknas vara åter i drift runt den 11:e november.

+ Hydrobalansen befinner sig på den sämsta nivån sedan 2013.

+ Fransk kärnkraft (12 reaktorer) kommer att behöva en mer djupgående revision än vad som tidigare varit planerat. Åtta av rektorerna är nu under revison (de kvarvarande fem reaktorerna är beräknade att tas ur drift från mitten av dec). Enligt plan ska alla vara tillbaka på nätet senast den 18/1-2017.

+ Kina ska stänga många (upp emot 1,000) kolgruvor i år.

+ Ringhals 2 är under reparation och beräknad återstart är den första december (+/- 31dagar).

+ Vattenfyllnadsgraden i vattenmagsinen har fallit från 77,9 % till 74,2 % vilket kan jämföras med drygt 90 % för ett år sedan.

+ Tillrinningen upphör nu när nederbörden kommer som snö.

+ Tekniskt uppvisar marknaden en stark trendmässighet.

– Kolpriset uppvisar ”utmattningstecken” varför korrektionsrisken nu är i stigande.

– Priset på utsläppsrätter har backat drygt 7 % sedan förra veckan.

– Kina signalerar till de större inhemska aktörerna att öka kolproduktionen för att kompensera för stängningarna av många små gruvor som ska fasas ut.

– Risk för att marknaden har överreagerat på problemen inom fransk kärnkraft.

– Kolgruvor som legat i malpåse planeras nu åter att tas i drift.

– Tekniskt är marknaden kortsiktigt kraftigt överköpt.

Tillgängliga certifikat:

BULL EL X2, X4 &X5 S

BEAR EL X1, X2, X4 & X5 S

USD/SEK

Brottet upp ur den ett och ett halvt år långa konsolideringsfasen har levererat vad man kunde förvänta sig dvs. fortsatt stigande kurs (kom ihåg att ju längre konsolidering desto starkare tendens till kraftigare rörelse). Då vi nyligen återtestat den tidigare toppen vid 8,8850 och att köparna då åter klev in i matchen för vi väl anse brottet validerat. Riksbanken/Ingves har dock på senare tid, tycker jag, mildrat sina kronkommentarer något varför försvagningen av kronan möjligtvis kan komma att avta (dollarn är jag dock fortsatt positiv till). Följaktligen kan vi därför att få mindre ”hävstång” (svagare krona/starkare dollar) i valutaparet då dollarn då får dra hela lasset själv.

Brottet upp ur den ett och ett halvt år långa konsolideringsfasen har levererat vad man kunde förvänta sig dvs. fortsatt stigande kurs (kom ihåg att ju längre konsolidering desto starkare tendens till kraftigare rörelse). Då vi nyligen återtestat den tidigare toppen vid 8,8850 och att köparna då åter klev in i matchen för vi väl anse brottet validerat. Riksbanken/Ingves har dock på senare tid, tycker jag, mildrat sina kronkommentarer något varför försvagningen av kronan möjligtvis kan komma att avta (dollarn är jag dock fortsatt positiv till). Följaktligen kan vi därför att få mindre ”hävstång” (svagare krona/starkare dollar) i valutaparet då dollarn då får dra hela lasset själv.

Konklusion: Effekten av det amerikanska valet ser ut att snabbt klinga av varför den underliggande trenden ser helt intakt ut.

OBSERVATIONER

+ Riksbankens signal för om möjligt ännu lägre reporänta.

+ Svensk inflation lägre än förväntat vilket ökar sannolikheten för att Riksbanken sänker räntan ytterligare.

+ Säsongsmönstret är positivt med stigande dollar okt./nov.de senaste fem åren.

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka (vilket gjort kronan till en finansieringsvaluta).

+ Dollarcykeln (åtta årscykeln sedan 1970-talet) pekar på en ny topp under 2017.

+ Båda presidentkandidaterna är mer protektionistiska än tidigare. USA (och dollarn) klarar den miljön bättre.

+ Den långa spekulativa nettopositioneringen i $ index ökade kraftigt under förra rapportperioden.

+ EUR/SEK har brutit upp ur sitt konsolideringsintervall.

+ Tekniskt så befinner vi oss i en starkt trendande fas.

+ Brottet över 8,8850 har just återtestats.

– Att Riksbanken inte levererar mer/fler stimulanser.

– Ökad risk att FED igen (december) skjuter upp nästa höjning.

– FED vill inte ha en allt för stark dollar pga. deflationsimpulsen av en starkare dollar.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMXS30 (RENT TEKNISK UTBLICK)

Den negativa kandelabern (bearish key day reversal) som skapades den 24:e oktober har utlöst en något kraftigare nedgång än vad vi då trodde (ned till 55d mv). Brottet under 55d mv är en förstärkning av den negativa kandelabern varför risken för ytterligare nedgång för närvarande inte kan uteslutas. En stängning tillbaka ovanför 55d mv bör dock minska nedåtrisken.

Den negativa kandelabern (bearish key day reversal) som skapades den 24:e oktober har utlöst en något kraftigare nedgång än vad vi då trodde (ned till 55d mv). Brottet under 55d mv är en förstärkning av den negativa kandelabern varför risken för ytterligare nedgång för närvarande inte kan uteslutas. En stängning tillbaka ovanför 55d mv bör dock minska nedåtrisken.

Konklusion: Vi bevakar nogsamt dagens/veckans stängning då en stängning på nuvarande nivå skulle indikera ett falskt brott på nedsidan.

OBSERVATIONER

+ Priset ligger över 233d mv.

+ Priset ligger över 55 och 233v medelvärden.

+ Priset har brutit upp över 2015 års topplinje.

+ Mönstret av fallande toppar från våren 2015 har brutits.

+ 55d mv har en positiv lutning.

+ Ett gyllene kors på plats (55d mv korsar upp över 233d mv).

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Priset har fallit under 55d mv.

– Förra veckan slutade med en negativ veckokandelaber.

– 55v mv närmar sig 233v mv.

– Två falska brott över 1468.

– Motstånd vid 1483 & 1547.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

’wait and see’ mode

So far this week, Brent Crude prices have strengthened by USD 1.3 per barrel since Monday’s opening. While macroeconomic concerns persist, they have somewhat abated, resulting in muted price reactions. Fundamentals predominantly influence global oil price developments at present. This week, we’ve observed highs of USD 89 per barrel yesterday morning and lows of USD 85.7 per barrel on Monday morning. Currently, Brent Crude is trading at a stable USD 88.3 per barrel, maintaining this level for the past 24 hours.

Additionally, there has been no significant price reaction to Crude following yesterday’s US inventory report (see page 11 attached):

- US commercial crude inventories (excluding SPR) decreased by 6.4 million barrels from the previous week, standing at 453.6 million barrels, roughly 3% below the five-year average for this time of year.

- Total motor gasoline inventories decreased by 0.6 million barrels, approximately 4% below the five-year average.

- Distillate (diesel) inventories increased by 1.6 million barrels but remain weak historically, about 7% below the five-year average.

- Total commercial petroleum inventories (crude + products) decreased by 3.8 million barrels last week.

Regarding petroleum products, the overall build/withdrawal aligns with seasonal patterns, theoretically exerting limited effect on prices. However, the significant draw in commercial crude inventories counters the seasonality, surpassing market expectations and API figures released on Tuesday, indicating a draw of 3.2 million barrels (compared to Bloomberg consensus of +1.3 million). API numbers for products were more in line with the US DOE.

Against this backdrop, yesterday’s inventory report is bullish, theoretically exerting upward pressure on crude prices.

Yet, the current stability in prices may be attributed to reduced geopolitical risks, balanced against demand concerns. Markets are adopting a wait-and-see approach ahead of Q1 US GDP (today at 14:30) and the Fed’s preferred inflation measure, “core PCE prices” (tomorrow at 14:30). A stronger print could potentially dampen crude prices as market participants worry over the demand outlook.

Geopolitical “risk premiums” have decreased from last week, although concerns persist, highlighted by Ukraine’s strikes on two Russian oil depots in western Russia and Houthis’ claims of targeting shipping off the Yemeni coast yesterday.

With a relatively calmer geopolitical landscape, the market carefully evaluates data and fundamentals. While the supply picture appears clear, demand remains the predominant uncertainty that the market attempts to decode.

Analys

Also OPEC+ wants to get compensation for inflation

Brent crude has fallen USD 3/b since the peak of Iran-Israel concerns last week. Still lots of talk about significant Mid-East risk premium in the current oil price. But OPEC+ is in no way anywhere close to loosing control of the oil market. Thus what will really matter is what OPEC+ decides to do in June with respect to production in Q3-24 and the market knows this very well. Saudi Arabia’s social cost-break-even is estimated at USD 100/b today. Also Saudi Arabia’s purse is hurt by 21% US inflation since Jan 2020. Saudi needs more money to make ends meet. Why shouldn’t they get a higher nominal pay as everyone else. Saudi will ask for it

Brent is down USD 3/b vs. last week as the immediate risk for Iran-Israel has faded. But risk is far from over says experts. The Brent crude oil price has fallen 3% to now USD 87.3/b since it became clear that Israel was willing to restrain itself with only a muted counter attack versus Israel while Iran at the same time totally played down the counterattack by Israel. The hope now is of course that that was the end of it. The real fear has now receded for the scenario where Israeli and Iranian exchanges of rockets and drones would escalate to a point where also the US is dragged into it with Mid East oil supply being hurt in the end. Not everyone are as optimistic. Professor Meir Javedanfar who teaches Iranian-Israeli studies in Israel instead judges that ”this is just the beginning” and that they sooner or later will confront each other again according to NYT. While the the tension between Iran and Israel has faded significantly, the pain and anger spiraling out of destruction of Gaza will however close to guarantee that bombs and military strifes will take place left, right and center in the Middle East going forward.

Also OPEC+ wants to get paid. At the start of 2020 the 20 year inflation adjusted average Brent crude price stood at USD 76.6/b. If we keep the averaging period fixed and move forward till today that inflation adjusted average has risen to USD 92.5/b. So when OPEC looks in its purse and income stream it today needs a 21% higher oil price than in January 2020 in order to make ends meet and OPEC(+) is working hard to get it.

Much talk about Mid-East risk premium of USD 5-10-25/b. But OPEC+ is in control so why does it matter. There is much talk these days that there is a significant risk premium in Brent crude these days and that it could evaporate if the erratic state of the Middle East as well as Ukraine/Russia settles down. With the latest gains in US oil inventories one could maybe argue that there is a USD 5/b risk premium versus total US commercial crude and product inventories in the Brent crude oil price today. But what really matters for the oil price is what OPEC+ decides to do in June with respect to Q3-24 production. We are in no doubt that the group will steer this market to where they want it also in Q3-24. If there is a little bit too much oil in the market versus demand then they will trim supply accordingly.

Also OPEC+ wants to make ends meet. The 20-year real average Brent price from 2000 to 2019 stood at USD 76.6/b in Jan 2020. That same averaging period is today at USD 92.5/b in today’s money value. OPEC+ needs a higher nominal price to make ends meet and they will work hard to get it.

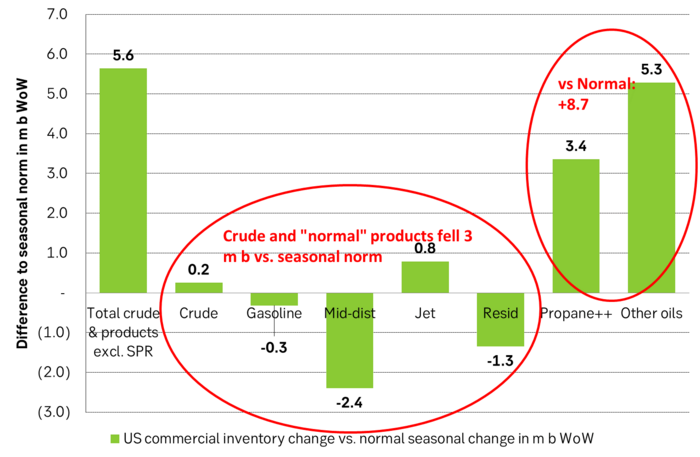

Inflation adjusted Brent crude price versus total US commercial crude and product stocks. A bit above the regression line. Maybe USD 5/b risk premium. But type of inventories matter. Latest big gains were in Propane and Other oils and not so much in crude and products

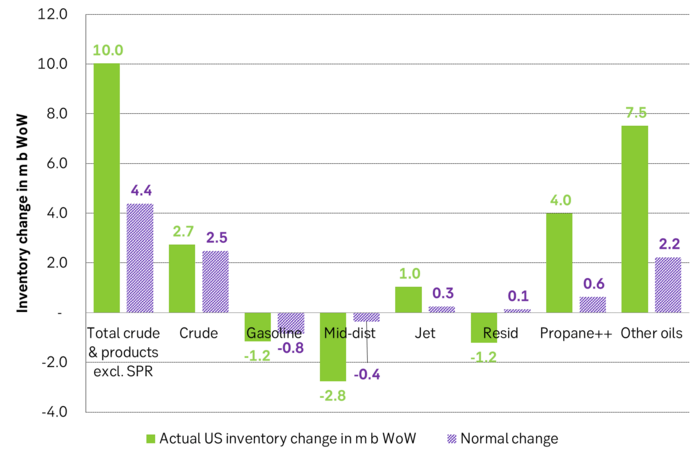

Total US commercial crude and product stocks usually rise by 4-5 m b per week this time of year. Gains have been very strong lately, but mostly in Propane and Other oils

Last week’s US inventory data. Big rise of 10 m b in commercial inventories. What really stands out is the big gains in Propane and Other oils

Take actual changes minus normal seasonal changes we find that US commercial crude and regular products like diesel, gasoline, jet and bunker oil actually fell 3 m b versus normal change.

Analys

Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

Historically positive Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

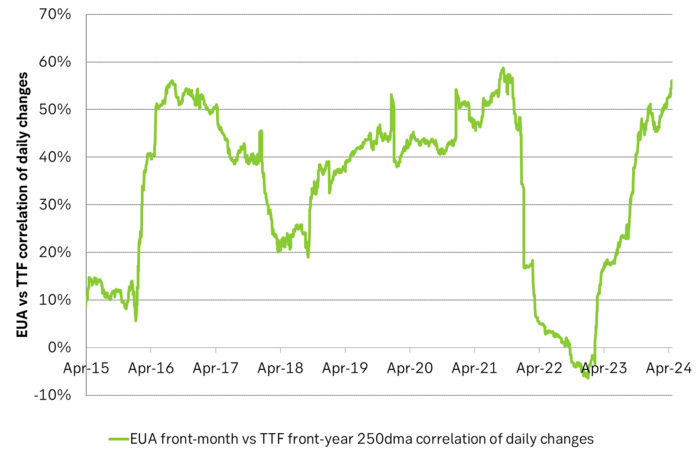

Historically there has been a strong, positive correlation between EUAs and nat gas prices. That correlation is still fully intact and possibly even stronger than ever as traders increasingly takes this correlation as a given with possible amplification through trading action.

The correlation broke down in 2022 as nat gas prices went ballistic but overall the relationship has been very strong for quite a few years.

The correlation between nat gas and EUAs should be positive as long as there is a dynamical mix of coal and gas in EU power sector and the EUA market is neither too tight nor too weak:

Nat gas price UP => ”you go black” by using more coal => higher emissions => EUA price UP

But in the future we’ll go beyond the dynamically capacity to flex between nat gas and coal. As the EUA price moves yet higher along with a tightening carbon market the dynamical coal to gas flex will max out. The EUA price will then trade significantly above where this flex technically will occur. There will still be quite a few coal fired power plants running since they are needed for grid stability and supply amid constrained local grids.

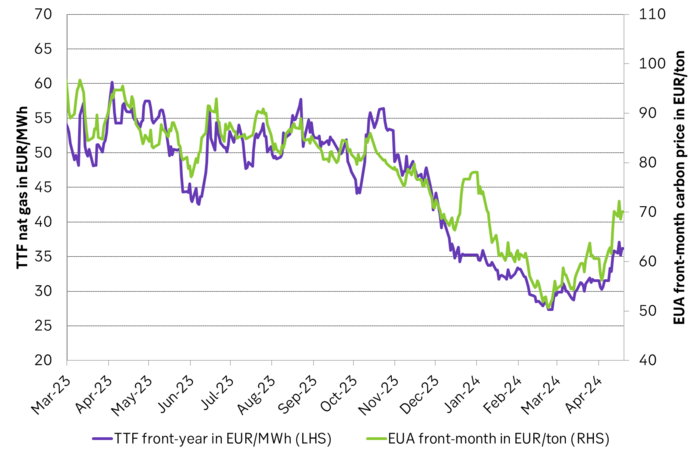

As it looks now we still have such overall coal to gas flex in 2024 and partially in 2025, but come 2026 it could be all maxed out. At least if we look at implied pricing on the forward curves where the forward EUA price for 2026 and 2027 are trading way above technical coal to gas differentials. The current forward pricing implications matches well with what we theoretically expect to see as the EUA market gets tighter and marginal abatement moves from the power sector to the industrial sector. The EUA price should then trade up and way above the technical coal to gas differentials. That is also what we see in current forward prices for 2026 and 2027.

The correlation between nat gas and EUAs should then (2026/27 onward) switch from positive to negative. What is left of coal in the power mix will then no longer be dynamically involved versus nat gas and EUAs. The overall power price will then be ruled by EUA prices, nat gas prices and renewable penetration. There will be pockets with high cost power in the geographical points where there are no other alternatives than coal.

The EUA price is an added cost of energy as long as we consume fossil energy. Thus both today and in future years we’ll have the following as long as we consume fossil energy:

EUA price UP => Pain for consumers of energy => lower energy consumption, faster implementation of energy efficiency and renewable energy => lower emissions

The whole idea with the EUA price is after all that emissions goes down when the EUA price goes up. Either due to reduced energy consumption directly, accelerated energy efficiency measures or faster switch to renewable energy etc.

Let’s say that the coal to gas flex is maxed out with an EUA price way above the technical coal to gas differentials in 2026/27 and later. If the nat gas price then goes up it will no longer be an option to ”go black” and use more coal as the distance to that is too far away price vise due to a tight carbon market and a high EUA price. We’ll then instead have that:

Nat gas higher => higher energy costs with pain for consumers => weaker nat gas / energy demand & stronger drive for energy efficiency implementation & stronger drive for more non-fossil energy => lower emissions => EUA price lower

And if nat gas prices goes down it will give an incentive to consume more nat gas and thus emit more CO2:

Cheaper nat gas => Cheaper energy costs altogether, higher energy and nat gas consumption, less energy efficiency implementations in the broader economy => emissions either goes up or falls slower than before => EUA price UP

Historical and current positive correlation between nat gas and EUA prices should thus not at all be taken for granted for ever and we do expect this correlation to switch to negative some time in 2026/27.

In the UK there is hardly any coal left at all in the power mix. There is thus no option to ”go black” and burn more coal if the nat gas price goes up. A higher nat gas price will instead inflict pain on consumers of energy and lead to lower energy consumption, lower nat gas consumption and lower emissions on the margin. There is still some positive correlation left between nat gas and UKAs but it is very weak and it could relate to correlations between power prices in the UK and the continent as well as some correlations between UKAs and EUAs.

Correlation of daily changes in front month EUA prices and front-year TTF nat gas prices, 250dma correlation.

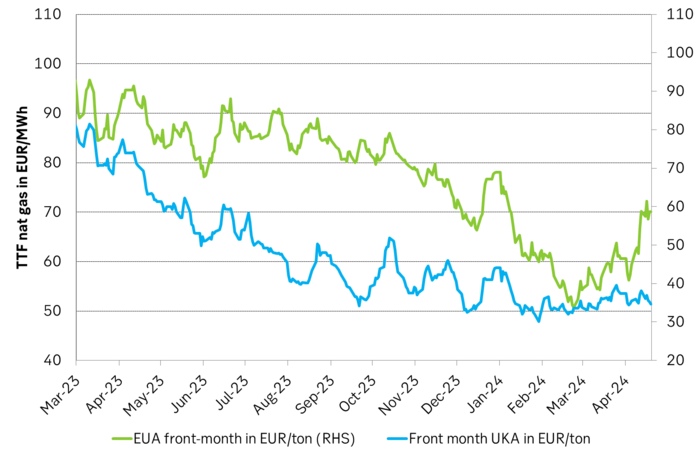

EUA price vs front-year TTF nat gas price since March 2023

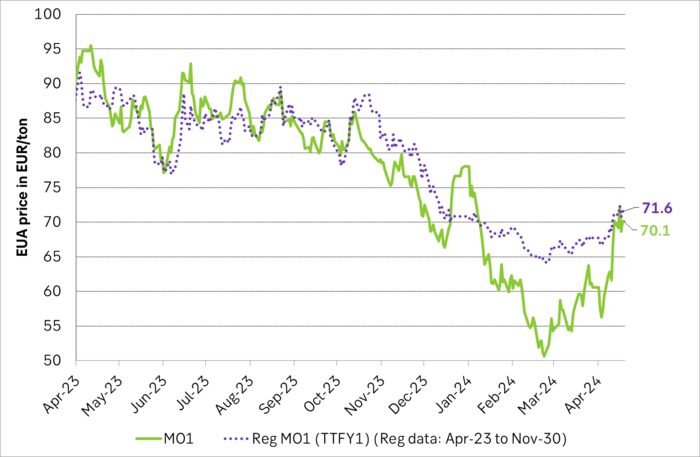

Front-month EUA price vs regression function of EUA price vs. nat gas derived from data from Apr to Nov last year.

The EUA price vs the UKA price. Correlations previously, but not much any more.

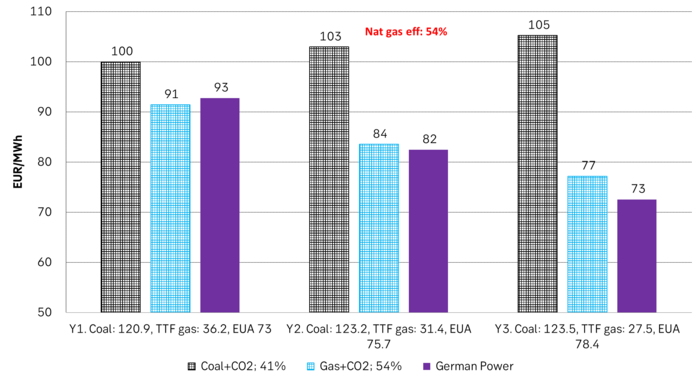

Forward German power prices versus clean cost of coal and clean cost of gas power. Coal is totally priced out vs power and nat gas on a forward 2026/27 basis.

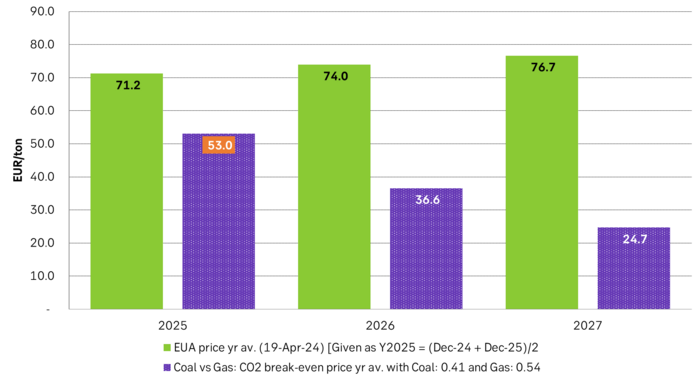

Forward price of EUAs versus technical level where dynamical coal to gas flex typically takes place. EUA price for 2026/27 is at a level where there is no longer any price dynamical interaction or flex between coal and nat gas. The EUA price should/could then start to be negatively correlated to nat gas.

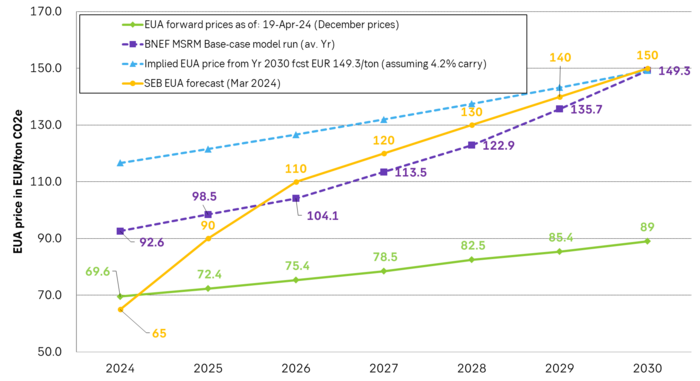

Forward EAU price vs. BNEF base model run (look for new update will come in late April), SEB’s EUA price forecast.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSAs stigande konsumtion av naturgas

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKakaomarknaden är extrem för tillfället

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBoliden på 20 minuter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBetydande underskott i utbudet av olja kan få priset att blossa upp