Analys

SEB Råvarubrev 4 juli 2017

Drar dollarn norrut igen?

Drar dollarn norrut igen?

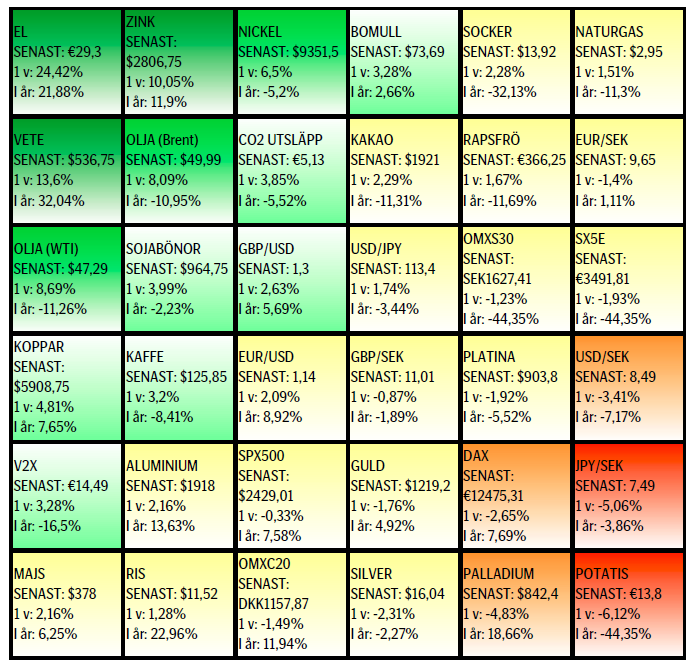

MARKNADEN I KORTHET

Kinesiskt PMI i fredags blev lite bättre än förväntat vilket hjälpte till att lyfta priset på basmetallerna ett snäpp till. Dessutom fick vi helgen besked om att den Kinesiska obligationsmarknaden, världens tredje största, nu så sakteliga ska öppnas upp för utländska köpare (flöden åt andra hållet dröjer nog något/några år ytterligare) via HK. Bra arbetslöshets och inköpschefsstatistik har vi också fått från Euroområdet. En stark TANKAN från Japan har givit bränsle åt Nikkei (vilket också en svagare yen gjort). Indien genomförde i helgen den största skattereformen, nationella momsregler, på 70 år vilket bör öka tillväxtpotentialen. Riksbankens besked idag, tisdag, att lämna räntan oförändrad och att ta bort de tre sista baspunkterna i en fallande räntebana (som nu är helt platt till kvartal 3 2018 då räntan förväntas vara -0,40 %) var ett förväntat utfall.

Råvaror: Efter åtta dagar på raken med stigande oljepris vore det inte konstigt om marknaden inte skulle ta en liten paus. Intressant nog stiger priset trots att allt fler analyshus justerar ned prognoserna och att Libyen nu nått upp till en produktionsnivå på 1m fpd, man kan gissa att OPEC ångrar att exkludera Libyen (och Nigeria) från överenskommelsen. Den långa spekulativa nettopositioneringen har fortsatt falla och är nu nere på nivåer vi inte sett sedan bottennivåerna för oljan i början av 2016. Följaktligen så är spekulanterna nu inte alls positionerade om priset skulle fortsätta stiga, något som vi tolkar positivt. Industrimetallerna har efter den senaste uppgången tagit en liten paus men vi tror på att positiva globala inköpschefsiffror fortsätter att stödja en fortsatt prisuppgång. Torkan på de amerikanska/kanadensiska prärierna har fortsatt att driva upp vetepriserna. Kvartalspriset på el fortsätter, efter en paus i juni.

Valuta: Dollarn ser nu ut att vara på väg att göra ett litet allvarligare försök att avsluta den nedåtkorrektion som vi befunnit oss i sedan början av året (dollar index, €/$). Ledartröjan har för närvarande USD/JPY, något som eventuellt kan komma att ändras om riskaptiten försämras.

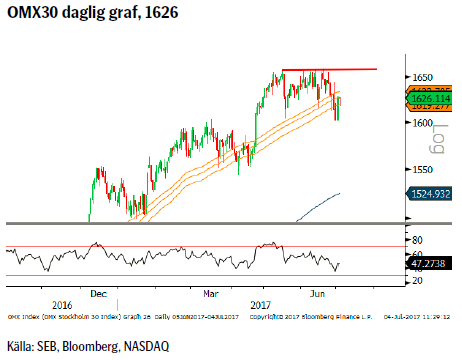

Börser: Vi är fortsatt lite tveksamma till börserna i närtid och t.ex. både OMXS30 och DAX lämnade tekniska månadssäljsignaler i och med junistängningen. För OMX så blir utvecklingen runt 1600 nivån avgörande för den fortsatta utvecklingen.

Räntor: Långa räntor verkar nu ha funnit sina respektive korrektionsbottnar och fortsatt stigande räntor bör därför vara att vänta. Intressant nog verkar många centralbanker, nästan synkront, nu att börjat låta mer hökaktigare.

OBSERVATIONER I SAMMANDRAG

- Olja – få nettolånga spekulanter kvar.

- Nickel – avslutad korrektion?

- Guld – fortsatt under press.

- DAX – fler svaghetstecken.

- USD/SEK – ett nytt försök att avsluta korrektionen.

- OMX30 – testar 55d mv-bandet underifrån.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

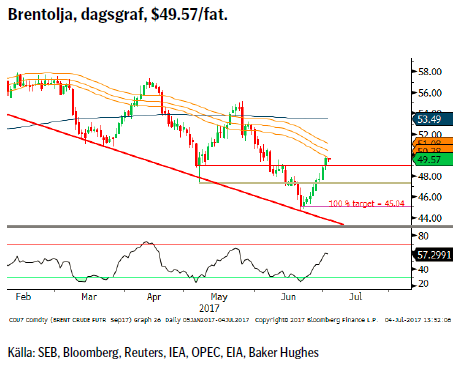

OLJA BRENT

Förra veckan föll antalet borriggar med 1. Trenden har ju under en tid varit att allt färre riggar tagits i bruk så frågan har bara varit när vi skulle få en första negativ notering. Dock är en veckas statistik långt ifrån någon bekräftelse men ger ändå en fingervisning om att fallande priser ger svårigheter med finansiering (som ju i huvudsak sker genom företagsobligationer) och därigenom minskad aktivitet. I och med inträdet i kvartal 3 (och sedan 4) har vi kommit in i en period som säsongsmässigt betyder ökad efterfrågan och förhoppningsvis en snabbare neddragning av lagren. Vad som talar emot det är fortsatt ökad produktion i Nigeria och Libyen. Flytande oljelager dvs. chartrade supertankers är också på rekordnivå.

Förra veckan föll antalet borriggar med 1. Trenden har ju under en tid varit att allt färre riggar tagits i bruk så frågan har bara varit när vi skulle få en första negativ notering. Dock är en veckas statistik långt ifrån någon bekräftelse men ger ändå en fingervisning om att fallande priser ger svårigheter med finansiering (som ju i huvudsak sker genom företagsobligationer) och därigenom minskad aktivitet. I och med inträdet i kvartal 3 (och sedan 4) har vi kommit in i en period som säsongsmässigt betyder ökad efterfrågan och förhoppningsvis en snabbare neddragning av lagren. Vad som talar emot det är fortsatt ökad produktion i Nigeria och Libyen. Flytande oljelager dvs. chartrade supertankers är också på rekordnivå.

Konklusion: Det värsta kan nu eventuellt vara över för oljepriset.

OBSERVATIONER

+ IEA’s prognos är för ökad efterfrågan på OPEC olja under H2.

+ Spekulanterna har den minsta nettolånga positionen sedan jan 2016.

+ Ökad geopolitisk oro.

+ En förlängd OPEC neddragning med 9 månader till 31/3-18.

+ Situationen i Venezuela förvärras kontinuerligt.

+ Globala lagerneddragningar är nu en etablerad trend men det går långsamt, väldigt långsamt.

+ Tekniskt sett så uppvisar den accelererande uppgången ett positivt momentum.

– Libysk produktion nu uppe i 1m fpd.

– Forcadoterminalen ökar Nigerias export med ~200k fpd och prognosen för Nigeria är att nå 2m fpd i augusti.

– Rekordnivåer för flytande oljelager.

– Hur OPEC’s exitstrategi ska se ut.

– EIA höjer prognosen för amerikansk produktion 2018.

– Amerikanska bensinlager är stora för årstiden.

– Förslag att sälja halva den amerikanska strategiska reserven.

– Amerikansk produktion är nu upp lika mycket som icke OPEC medlemmarna ska skära ned.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

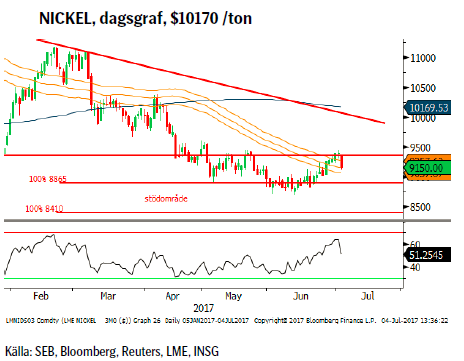

NICKEL

Bättre än förväntad Kinesisk PMI i fredags hjälpte till att lyfta metallpriserna ytterligare ett snäpp. Dock anser vi fortfarande att nickelpriset har fortsatt att dras med upp av de andra metallerna då fundamentala faktorer inte talar för ett högre pris. Vi ser också att när metallerna nu korrigerar lägre så är nickelsäljarna snabbt tillbaka på banan.

Bättre än förväntad Kinesisk PMI i fredags hjälpte till att lyfta metallpriserna ytterligare ett snäpp. Dock anser vi fortfarande att nickelpriset har fortsatt att dras med upp av de andra metallerna då fundamentala faktorer inte talar för ett högre pris. Vi ser också att när metallerna nu korrigerar lägre så är nickelsäljarna snabbt tillbaka på banan.

Konklusion: Uppgången över för denna gång?

OBSERVATIONER

+ Bättre än förväntad kinesisk PMI.

+ Fortsatt stark bostadsmarknad i Kina.

+ Rykten om att kinesiska myndigheter eventuellt ska lätta på regleringar avseende investeringar i råvaror (skulle det vara sant tillsammans med en mindre stram likviditet så skulle vi sannolikt få se en lite bättre uppgång).

+ Den långa spekulativa nettopositioneringen mer eller mindre oförändrad från förra veckan.

+ Om stridigheterna på Mindanao (Filippinerna) skulle komma att påverka nickelbrytningen i området.

+ Tekniska stöd i $8865 – 8410 området.

– Stigande dollar påverkar negativt.

– Första ökningen av produktionen sedan 2013 enligt ny rapport.

– Säsongsmässigt faller kinesisk nickelimport under andra halvåret (monsunregnen gör att dagbrottsbrytning tar en paus)

– Indonesien exporterar malm igen.

– Byte av Filippinsk miljöminister gör att risken för suspenderade/stängda gruvor är mycket lägre än tidigare.

– Likviditetssituationen i Kina (man vill framför allt pressa ”skuggbankssektorn”).

– Mer utbud på väg från Nya Kaledonien, Kanada och Australien.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Tekniskt sett så ser den långsamma korrektivas uppgången nu att ha kommit till sitt slut. Faller vi tillbaka under 55d mv-bandet kommer det att stärka oss i vår vy.

Tillgängliga certifikat:

BULL NICKEL X1 & X4 S

BEAR NICKEL X2 & X4 S

GULD

Guldet har verkligen inte presterat väl under den senaste månaden. Dollar och guld har under juni fallit i tandem vilket är ett klart svaghetstecken för den gyllene metallen. Obligationsräntor har stigit kraftigt, tonfallet från centralbanker har på senaste tiden också blivit mer hökaktigt, samtidigt som inflationstakten backat något så sammantaget så har miljön inte varit gynnsam för guld. Skulle marknaden etablera sig under $1214 mörknar utsikterna ytterligare.

Guldet har verkligen inte presterat väl under den senaste månaden. Dollar och guld har under juni fallit i tandem vilket är ett klart svaghetstecken för den gyllene metallen. Obligationsräntor har stigit kraftigt, tonfallet från centralbanker har på senaste tiden också blivit mer hökaktigt, samtidigt som inflationstakten backat något så sammantaget så har miljön inte varit gynnsam för guld. Skulle marknaden etablera sig under $1214 mörknar utsikterna ytterligare.

Konklusion: Under press (och än mer så under $1214).

OBSERVATIONER

+ Dollarns ($ index) försök till återhämtning ser än så länge inte förtroendegivande ut.

+ Långsammare höjningstakt från FED då inflationen riskerar att krypa ned ytterligare i höst pga. energipriserna.

+ Svagare amerikansk statistik under kvartal 2.

+ Asiatisk fysisk import fortsatt stark.

+ Den geopolitiska situationen och då framför allt Nordkorea.

+ SPDR guld ETF godkända enligt den nya Shariastandarden.

+ Fallande produktion (peak-gold 2015), det är numera guldskrotet som täcker underskottet.

+ Om inflationen dvs. realräntorna skulle börja falla igen.

+ Tekniskt viktigt stöd vid $1214.

– Många centralbanker har på senare tid börjat låta betydligt mer hökaktiga.

– Den långa spekulativa nettopositionen fortsätter att falla.

– Inflationen är fortsatt låg.

– Alla typer av volatilitets/skräckindikatorer är på väldigt låga nivåer vilket visar en mycket låg grad av stress i marknaden.

– Om dollarn skulle stiga kraftigt.

– Tekniskt sett så utlöses en ny säljsignal vid ett brott av $1214.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

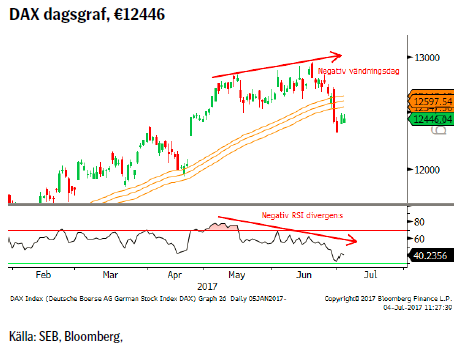

DAX

Tysk statistik fortsätter att visa på styrka i ekonomin. Även utsikterna för Euro-området har förbättrats vilket gynnar Tyskland då Euro-länderna är Tysklands största exportdestination. Även att Italien fått grönt ljus för den senaste bankräddningsoperationen lättar på trycket. Dessutom är det de banker med störst andel dåliga lån som tas om hand vilket är bra för det europeiska banksystemet. Dock har flödet i USA in i Europabaserade ETF:er minskat vilket kan peka mot vinsthemtagningar dvs. försäljningar av europeiska aktier och euro. Vi tycker också att vår fråga från förra veckan om varför stark statistik inte leder till annat än misslyckade försök på uppsidan. Den dagliga säljsignalen den 20:e juni har ytterligare förstärkts då även månadsgrafen gick i sälj per den sista juni.

Tysk statistik fortsätter att visa på styrka i ekonomin. Även utsikterna för Euro-området har förbättrats vilket gynnar Tyskland då Euro-länderna är Tysklands största exportdestination. Även att Italien fått grönt ljus för den senaste bankräddningsoperationen lättar på trycket. Dessutom är det de banker med störst andel dåliga lån som tas om hand vilket är bra för det europeiska banksystemet. Dock har flödet i USA in i Europabaserade ETF:er minskat vilket kan peka mot vinsthemtagningar dvs. försäljningar av europeiska aktier och euro. Vi tycker också att vår fråga från förra veckan om varför stark statistik inte leder till annat än misslyckade försök på uppsidan. Den dagliga säljsignalen den 20:e juni har ytterligare förstärkts då även månadsgrafen gick i sälj per den sista juni.

Konklusion: Vi förväntar oss mer vinsthemtagningar.

OBSERVATIONER

+ IFO slog nytt rekord i framtidsutsikter.

+ Tysk arbetslöshet är rekordlåg.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ De senaste bankkriserna i Spanien och Italien under juni har inte lett till några svallvågor snarare tvärtom.

+ Lägre energipriser (både olja och gas ned samtidigt som euron har stärkts) gynnar europeisk industri.

– Minskat inflöde från amerikanska investerare.

– Stigande räntor.

– En liten men ändå viss osäkerhet inför det tyska Förbundsdagsvalet.

– President Trump’s handelspolitik, han har varnat tysk bilindustri.

– Den starkare euron utgör en motvind för hela eurozonen.

– Tekniskt sett så skickar marknaden sälj signal efter säljsignal.

– RSI divergensen visar på mycket svagt momentum på uppsidan.

– Tekniskt så har månadsgrafen signalerat för korrektion.

– Tekniskt så har vi brutit under den stigande 55d mv kanalen.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

Riksbanken tog som förväntat bort de tre sista punkterna i sin räntebana som nu är helt plan, -0,50 %, fram till kvartal 3 2018 då prognosen säger -0,40 %. Inte förrän kvartal 2019 förväntas räntan krypa upp över nollan. Samtidigt flaggar man för ytterligare obligationsköp vid behov. Så full fart på stimulanserna samtidigt som USA fortsätter att höja bör kunna stödja en återhämtning av USD/SEK kursen. Vi skulle dock behöva klättra upp över motstånd runt 8,62 och 8,69 för att också få mer bevis att köparna återvänt och inte bara för att ta vinst på korta positioner.

Riksbanken tog som förväntat bort de tre sista punkterna i sin räntebana som nu är helt plan, -0,50 %, fram till kvartal 3 2018 då prognosen säger -0,40 %. Inte förrän kvartal 2019 förväntas räntan krypa upp över nollan. Samtidigt flaggar man för ytterligare obligationsköp vid behov. Så full fart på stimulanserna samtidigt som USA fortsätter att höja bör kunna stödja en återhämtning av USD/SEK kursen. Vi skulle dock behöva klättra upp över motstånd runt 8,62 och 8,69 för att också få mer bevis att köparna återvänt och inte bara för att ta vinst på korta positioner.

Konklusion: Ett nytt försök att avsluta korrektionen.

OBSERVATIONER

+ Riksbanken fortsätter att vara mycket expansiv.

+ Minskade inflöden från US till EU aktier.

+ Ekonomiskt överraskningsindex för USA har börjat stiga efter ett brant fall under kvartal 2.

+ FED’s räntehöjning.

+ Räntedifferensen Tyskland/USA som har minskat sedan i december ser nu ut att börja vidgas igen.

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Korträntedifferensen mellan USA och Sverige fortsätter att vidgas.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt sett kan nu en korrektionsbotten vara på plats och RSI vänder upp från översålt läge. En dagsvändningssignal gavs per måndagens stängning.

– Draghi’s senaste tal tolkades som hökaktigt.

– Lägre amerikanska inflationsförväntningar.

– Något högre än förväntad svensk KPI.

– Den stora osäkerheten avseende President Trump’s politik.

– Tekniskt sett är det negativt att vi ligger kvar i den tidigare kanalen och under det tidigare stödområdet.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMX (TEKNISK ANALYS)

Så i och med nedgången i juni bröts den 11 månader långa sekvensen av kontinuerligt stigande kurser. Så sedan förra veckan så har vi fallit ned ur den konsolidering (positiv triangel eller multitopp som vi pekade på förra veckan) samt brutit under 55d mv bandet. Dessutom avslutades juni med att månadsgrafen sände en klar o tydlig varningssignal, en månadsvändningssignal. Vi är därför fortsatt avvaktande till OMX och inte med mindre än att vi bryter upp över juni-toppen blir vi positivare igen. Skulle innevarande studs avvisas från 55d mv bandet är det dags att bli ytterligare försiktig.

Så i och med nedgången i juni bröts den 11 månader långa sekvensen av kontinuerligt stigande kurser. Så sedan förra veckan så har vi fallit ned ur den konsolidering (positiv triangel eller multitopp som vi pekade på förra veckan) samt brutit under 55d mv bandet. Dessutom avslutades juni med att månadsgrafen sände en klar o tydlig varningssignal, en månadsvändningssignal. Vi är därför fortsatt avvaktande till OMX och inte med mindre än att vi bryter upp över juni-toppen blir vi positivare igen. Skulle innevarande studs avvisas från 55d mv bandet är det dags att bli ytterligare försiktig.

Konklusion: Vi har nu troligen inlett en period av nedåtkorrektion.

OBSERVATIONER

+ Ekonomisk statistik fortsätter att vara positiv.

+ Trenden är fortsatt positiv, 55d mv bandet har en positiv lutning.

+ Priset har passerat 78,6 % korrektionspunkt av 2015/2016 nedgången vilket tenderar att leda till nya toppar.

+ Det långsiktiga vågmönstret är positivt.

– Månadsvändningssignal per sista juni.

– 55d mv band brutet.

– En ”överdrivet” lång uppgångssekvens (11 månader i sträck) bröts i och med nedgången in juni.

– Volatilitetsindex a’ la VIX & V2Xpå väldigt låga nivåer.

– Vecko och månadsgraferna är överköpta. På veckobasis har vi inte varit så här överköpta sedan inför toppen 2015.

– Fortsatt negativ divergens.

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet