Analys

SEB Råvarubrev 25 april 2017

Vågar marknaden handla ned oljan innan OPEC?

Vågar marknaden handla ned oljan innan OPEC?

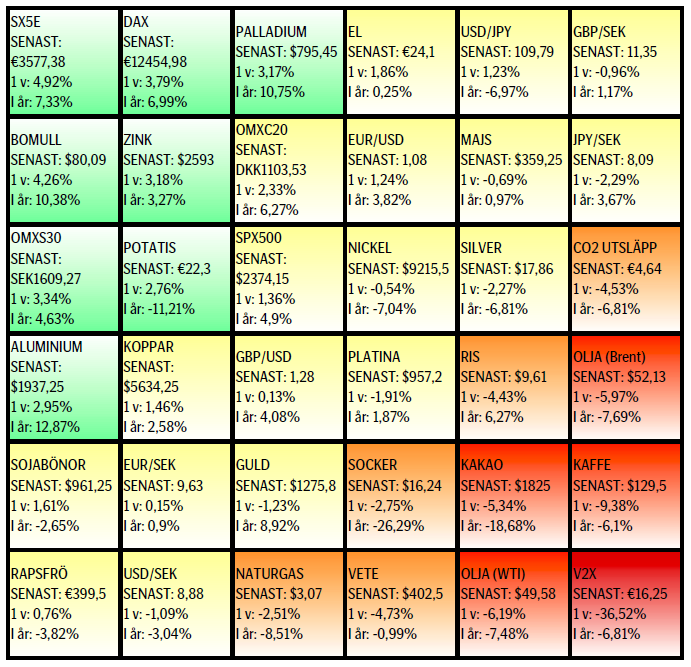

MARKNADEN I KORTHET

Så har då den första omgången av det franska presidentvalet klarats av och med det mest förväntade utfallet. Så lär också ske i den andra omgången den 7 maj. Dock bör man ha klart för sig att vem som än väljs som president så lär denna inte få någon lätt resa då resultatet efter parlamentsvalen i juni troligtvis lär resultera i att Frankrike kommer att ha en president ”utan” parlament dvs. olika kulör på de båda, ett recept för osämja. Brittiska Labour flaggade idag för en ny Brexit-omröstning om utfallet av förhandlingarna skulle bli för dåliga för Storbritannien. Nu lär ju inte Labour vinna parlamentsvalet i juni. På torsdag har vi Riksbanksbeskedet men ingen ränteförändring förväntas, var dock vaksam på om man tar bort den lilla guidning (6 baspunkter) för lägre räntor som man fortfarande har kvar då detta lär få en effekt på kronan.

Råvaror: Oljeprisets återhämtning kom snart av sig och sedan mitten av april har det mesta av uppgången raderats. Utvecklingen bör vara lite oroväckande för alla de med spekulativa långa positioner. Det kommande, 25/5, OPEC mötet bör dock kasta en skugga över marknaden och som sådant erbjuda ett stöd. Basmetallerna ser ut att möjligtvis ha klarat av den senaste korrektionen och den ökade riskaptiten i kölvattnet första omgången av det franska presidentvalet hjälper till. Dock tror vi inte att återhämtningen för järnmalm varar någon längre stund, ökat utbud sätter press på priset. Guldet blev inför det franska valet väl överköpt och konsoliderar/korrigerar följaktligen. Kaffe, kakao, vete och majs har varit under fortsatt press.

Valuta: Dollarn fortsätter att försvagas mot de flesta valutor och ytterligare försäljningar lär nog ske i det kortare tidsperspektivet. Dock så har USD/JPY vänt upp från sin korrektion och bör bara vara i början av en ny uppgångsfas, tror vi. Pundet har förstärkts en del efter utlysandet av nyvalet i juni men varar styrkan? GBP/SEK certifikat kan vara intressanta inför valet (lyssna på Richard Falkenhäll i veckans film där han talar Brexit).

Börser: Efter att ha tillbringat nästan två månader i någon form av konsolidering så har framför allt Europa tagit täten med rejäla uppgångar, ja till och med nya rekordnoteringar i vissa fall (t.ex. DAX). Den nu svagare yenen utgör en ordentlig medvind för Nikkei.

Räntor: Korrektionen ned i långa räntor är nu troligen över och framför allt takten i hur snabbt tyska långräntor nu stiger stödjer en sådan tanke.

OBSERVATIONER I SAMMANDRAG

- Olja – oroande svag utveckling.

- Koppar – avklarad korrektion?

- Guld – för mycket för fort.

- Majs – nytt försök att etablera en botten.

- USD/SEK – växande risk för mer nedgång.

- Socker – slutat att falla?

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Nu har oljepriset givit upp lejonparten av den uppgång som vi såg från botten i mars. Det måste ses som ett oroväckande tecken att vare sig ökad geopolitisk oro (bl.a. Venezuela, Libyen), ökad sannolikhet för en förlängning av OPEC:s produktionsbegränsningar eller återstartande raffinaderier (många har varit stängda för service och underhåll) förmått att pressa upp priset. Vad OPEC gör får vi reda på den 25 maj då nästa ordinarie möte äger rum dock har övervakningskommittén redan rekommenderat en förlängning av avtalet.

Nu har oljepriset givit upp lejonparten av den uppgång som vi såg från botten i mars. Det måste ses som ett oroväckande tecken att vare sig ökad geopolitisk oro (bl.a. Venezuela, Libyen), ökad sannolikhet för en förlängning av OPEC:s produktionsbegränsningar eller återstartande raffinaderier (många har varit stängda för service och underhåll) förmått att pressa upp priset. Vad OPEC gör får vi reda på den 25 maj då nästa ordinarie möte äger rum dock har övervakningskommittén redan rekommenderat en förlängning av avtalet.

Konklusion: Ett högre oljepris ser ut att ligga allt längre in i framtiden.

OBSERVATIONER

+ En förlängd OPEC överenskommelse verkar nu troligare.

+ Maj är den stora underhållsmånaden för Europeiska raff.

+ Situationen i Venezuela förvärras stadigt och det verkar som om den politiska situationen går mot någon form av slutstrid.

+ Libyen är fortsatt ett orosmoment och att de skulle kunna nå de produktionsnivåer de tidigare indikerat är inte troliga.

+ Globala lagerneddragningar är nu en etablerad trend.

+ Iran indikerar vilja att förlänga sitt produktionstak (de bör ändå ha problem att öka produktionen speciellt mycket).

– Spekulanterna har under april åter byggt upp den långa nettopositionen men bara knappt hälften av vad de minskade med från toppen i februari till botten i mars.

– Kontango i framkanten av oljekurvan.

– Nigeria – den senaste överenskommelsen med de militanta grupperna i Nigerdeltat verkar än så länge hålla.

– Stora investeringar i skifferolja från de stora oljebolagen.

– Amerikansk produktion uppe på 9,1 mfpd (extrapolerar vi ökningstakten slås ett nytt rekord runt 30/6).

– Brasilien, Kanada o Kazakstan ökar produktionen.

– Antalet borriggar ökar men takten har börjat avta.

– Risken finns att vi skapar en ny kraftig utförsäljning om vi faller ned ur det senaste årets stigande kanal.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

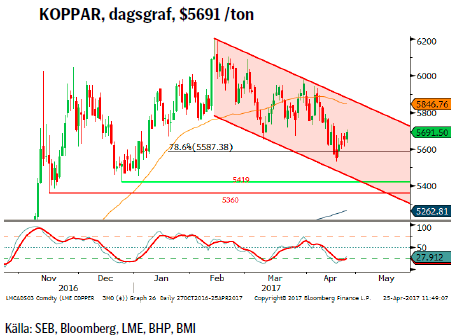

KOPPAR

Efter att strejkerna i Chile och Peru avslutats och att exportlicensen vid Grasberg äntligen rotts i hamn så föll priset ned mot den lägre delen av det snart halvårslånga intervallet. Med förnyad riskaptit efter första omgången i det franska presidentvalet så vore det inte allt för överraskande om priset nu skulle komma att röra sig högre men fortsatt inom intervallet.

Efter att strejkerna i Chile och Peru avslutats och att exportlicensen vid Grasberg äntligen rotts i hamn så föll priset ned mot den lägre delen av det snart halvårslånga intervallet. Med förnyad riskaptit efter första omgången i det franska presidentvalet så vore det inte allt för överraskande om priset nu skulle komma att röra sig högre men fortsatt inom intervallet.

Konklusion: Vi har nu möjligtvis nått slutet på korrektionsfasen.

OBSERVATIONER

+ Nettopositioneringen är nu nere på nivåerna som rådde före det amerikanska presidentvalet och utgör inte längre något hot mot priset.

+ Strejken i Chile och debaclet vid Grasberg har gjort att världens största producent, Rio Tinto, tappade 30% av sin produktion under första kvartalet.

+ Starkt positiv statistik (IFO) för tysk tillverkningsindustri.

+ Positiv utveckling av kinesisk bostadsmarknad.

+ Tekniskt sett så har vi bra stöd inte långt under den senaste botten samt att vi nu är översålda.

– Stramare kredittillgång i Kina.

– Ökade LME lager.

– Fortsatt tillgång på kopparskrot.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Vd:n för Kinas näst största smältverk ser lägre priser i år.

– Southern Copper (världens 5:e största producent) räknar med att öka sin produktion kommande år med 2/3.

Tillgängliga certifikat:

BULL KOPPAR X1 & X4 S

BEAR KOPPAR X2 & X4 S

GULD

Mycket har fortsatt att gå guldets väg. Inte bara geopolitisk oro utan även politisk sådan (Franska val, nyval i U.K. m.fl.). Dessutom så har obligationsräntorna fallit den senaste tiden och korta reala räntor är ju också fortsatt negativa vilket positivt för guldet.

Mycket har fortsatt att gå guldets väg. Inte bara geopolitisk oro utan även politisk sådan (Franska val, nyval i U.K. m.fl.). Dessutom så har obligationsräntorna fallit den senaste tiden och korta reala räntor är ju också fortsatt negativa vilket positivt för guldet.

Konklusion: Troligtvis så kommer vi att konsolidera under trendlinjen/233v medelvärdet för att samla kraft inför ett möjligt brott uppåt.

OBSERVATIONER

+ Den geopolitiska situationen har förvärrats.

+ Fallande obligationsräntor.

+ Spekulativa långa positioner fortsätter att öka men är fortfarande relativt små.

+ Fed’s ”mjuka” höjning (givet ”skuldbubblan” kommer centralbanker att vara långsammare med att agera).

+ SPDR gold shares are certfied fully compliant with Shari’ah gold standard.

+ Fortsatt stor efterfrågan på fysiskt guld i Asien.

+ Ökat inflationstryck gör ”fysiska” tillgångar attraktivare.

+ Fallande produktion (peak-gold 2015), det är numera guldskrotet som täcker underskottet.

+ Tekniskt så kommer brottet av topplinjen att utlösa en ny köpsignal.

+ Tekniskt är vi antagligen på väg mot en dubbel gyllene korsning dvs. när 55d/v passerar upp över 233d/v mv.

– Kommande räntejusteringar från centralbankerna.

– Om dollarn skulle stiga kraftigt.

– Om inflationen dvs. realräntorna skulle börja falla igen.

– Tekniskt motstånd vid 233veckors mv.

– Tekniskt sett är vi överköpta varför korrektion och konsolidering ser troligt ut i ett kortare perspektiv.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & x10 S

MAJS

Efter en lite blötare period, vilken försenade starten av majssådden i den amerikanska mellanvästern så är den nu sedan cirka en vecka i full gång och tappad tid verkar redan ha kommits ikapp. Den senaste WASDE rapporten fortsatte som tidigare att justera upp prognoserna för majsskörden. Det är framför allt i Brasilien och till viss del i Argentina och Mexiko som skördarna ses öka.

Efter en lite blötare period, vilken försenade starten av majssådden i den amerikanska mellanvästern så är den nu sedan cirka en vecka i full gång och tappad tid verkar redan ha kommits ikapp. Den senaste WASDE rapporten fortsatte som tidigare att justera upp prognoserna för majsskörden. Det är framför allt i Brasilien och till viss del i Argentina och Mexiko som skördarna ses öka.

Konklusion: Gör nu troligen ett nytt försök att etablera en botten.

OBSERVATIONER

+ Den spekulativa nettopositioneringen är negativ och har ökat något de senaste veckorna.

+ Spekulanterna har också generellt gått korta i jordbruksprodukter inte bara majs.

+ Kinesisk produktion minskar efter neddragna subsidier.

+ Saudisk import ökar kraftigt då man pga. vattensituationen fortsätter att minska inhemsk produktion.

+ Det låga priset har fått en del amerikansk areal att gå från majs till sojabönor som har en lägre produktionskostnad.

+ Risken för en ny El Nino är 50 % vilket är dubbel normal risk.

+ Tekniskt har vi nu haft ett falskt brott under mars botten.

+ Tekniskt sett föreligger en möjlig positiv divergens.

– I den senaste WASDE rapporten höjdes prognosen för både den globala produktionen och utgående lager.

– Argentina, trots översvämningar, justerade i veckan upp förväntad skörd.

– Ukrainsk majsexport förväntas slå nya rekord kommande säsong.

– Nu är majssådden i mellanvästern i full gång och än så länge håller man normal takt.

– Risk finns för att Trump administrationen kan komma att minska kraven på etanolinblandning i bensinen.

– Conab (Brasilien) har reviderat upp skördarna, både 1:a & 2:a.

Tillgängliga certifikat:

BULL MAJS X1 & X4 S

BEAR MAJS X1 & X4 S

USD/SEK

Dollarn fortsätter att utvecklas rätt blandat om vi ser till de olika valutorna. Mot europeiska valutor verkar kräftgången dock fortsätta. I USD/SEK så får vi väl i och med falska brottet ovanför 9,0925 nog inse att risken för ytterligare nedåtkorrektion är växande. EUR/USD köpandet efter första omgången i det franska presidentvalet bör å andra sidan så småningom klinga av.

Dollarn fortsätter att utvecklas rätt blandat om vi ser till de olika valutorna. Mot europeiska valutor verkar kräftgången dock fortsätta. I USD/SEK så får vi väl i och med falska brottet ovanför 9,0925 nog inse att risken för ytterligare nedåtkorrektion är växande. EUR/USD köpandet efter första omgången i det franska presidentvalet bör å andra sidan så småningom klinga av.

Konklusion: Växande risk för ytterligare korrektion.

OBSERVATIONER

+ Lägre än förväntad svensk inflation.

+ Säsongsmönstret för maj talar för en starkare dollar.

+ Räntedifferensen Tyskland/USA.

+ Utdelningssäsongen tenderar att ge en något svagare SEK.

+ Fortsatta höjningar från Fed.

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Korträntedifferensen mellan USA och Sverige bör fortsätta att öka något.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt har vi ett viktigt stödområde strax under dagens nivå.

– Utfallet i första rundan av det franska presidentvalet.

– Stark tysk ekonomisk statistik.

– Amerikansk statistik har överraskat lite på den svagare sidan.

– Bakslagen för Trump och tillnyktringen om ”Trumponomics”.

– ECB förväntas börja normalisera räntan i september.

– Det amerikanska skuldtaket måste höjas då vi strax når $20 biljoner i statsskuld. Följs här: http://www.usdebtclock.org/

– Amerikanska aktier ratas till förmån för europeiska.

– Det falska brottet ovanför 9.0925.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

SOCKER

Sockerpriset sedan senast i alla fall mer eller mindre slutat att falla men om det beror på de Indiska lättnaderna, som också utvidgats under förra veckan, är kanske för tidigt att säga. Vattentemperaturen i östra Stilla havet fortsätter att öka men än har inte det Australiensiska meterologiska institutet inte ytterligare ökat risken för ett nytt El Ninõ event (50% sannolikhet är dubbel normal risk).

Sockerpriset sedan senast i alla fall mer eller mindre slutat att falla men om det beror på de Indiska lättnaderna, som också utvidgats under förra veckan, är kanske för tidigt att säga. Vattentemperaturen i östra Stilla havet fortsätter att öka men än har inte det Australiensiska meterologiska institutet inte ytterligare ökat risken för ett nytt El Ninõ event (50% sannolikhet är dubbel normal risk).

Konklusion: Vi ser fortfarande flera faktorer som talar för en stabilisering.

OBSERVATIONER

+ Brasiliansk produktion något lägre pga. minskade arealer för sockerrör.

+ Indien flaggar för att eventuellt fortsätta importera även under nästa säsong.

+ Kraftigt ökad Indisk import pga. det lokala underskottet (det första på sju år).

+ 2017 har i Indien börjat med för torrt och varmt väder.

+ Skador på Australiensiska sockerrörsodlingar efter cyklonen.

+ Vid ytterligare fallande priser ställer sannolikt Brasilien om från socker till mer etanol.

+ Risken för en ny El Ninõ senare i år är i stigande, just nu 50 % vilket är dubbla den normala risken vid denna tid på året.

+ Tekniskt så är den översålda marknaden vid ett viktigt stöd och 12 veckor på raken med fallande priser är något av ett rekord.

– Kinesisk import faller efter åtgärder mot illegal införsel och ökad inhemsk produktion.

– Allt fler länder inför sockerskatter.

– Ukrainsk sockerbetsproduktion förväntas nästan dubblas i år.

– EU skrotar odlingskvotssystemet för sockerbetor den sista september i år vilket lär ge betydligt större arealer på sikt.

Tillgängliga certifikat:

BULL SOCKER X1, X4 & X5 S

BEAR SOCKER X1, X4 & X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

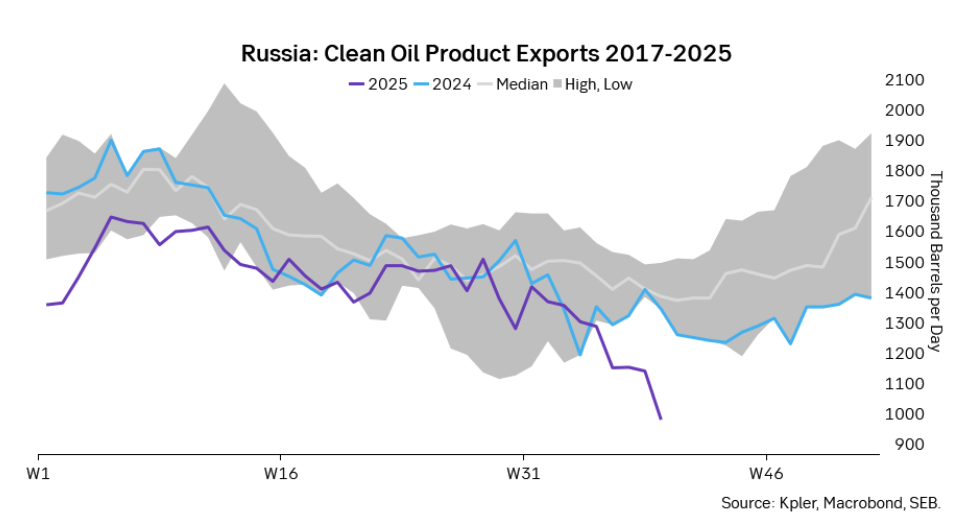

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

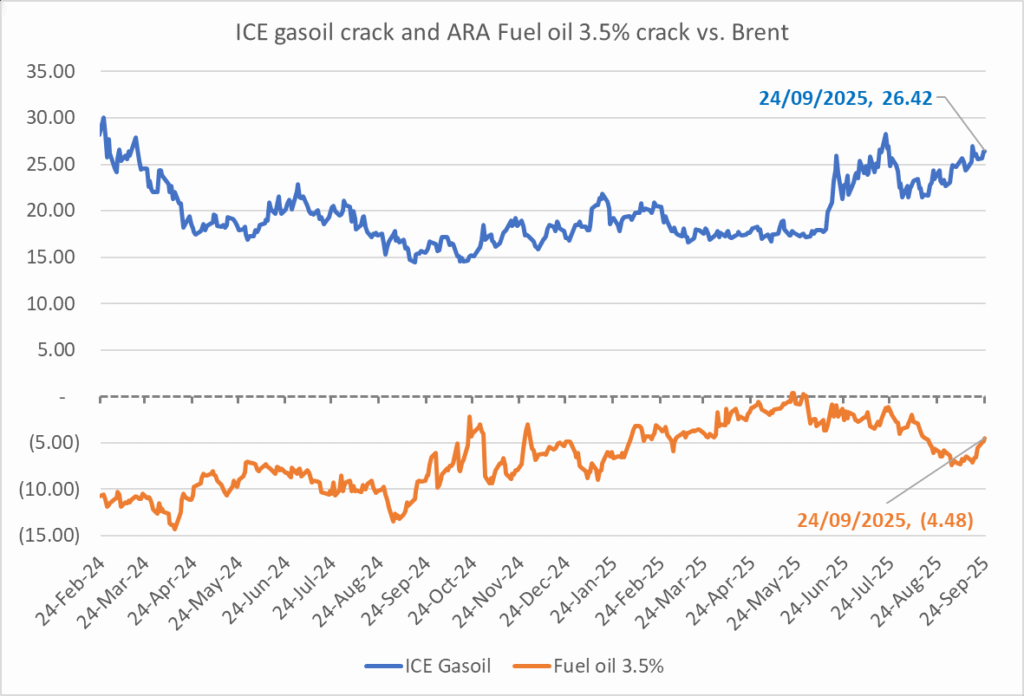

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet