Analys

SEB Råvarubrev 22 september 2015

Fed-beslutet ekar i marknaden – men vad är det vi hör?

1891 skrev Fröding, förmodligen med ganska få tankar på 2015 års råvarumarknad, i sin debutsamling ”Guitarr och dragharmonika” dikten Vad är sanning? Det första och sista stycket ur dikten lyder:

”Då frågade Pilatus: Vad är sanning?”

och eko svarade – profeten teg.

/…/

Det är, som hörde jag prins Hamlet gäcka

Polonius med molnens gyckelspel:

”Mig tycks det likna si så där en vessla

– det ser mig ut att vara en kamel”

Man kan fråga sig vad det har att göra med råvaror, men senaste tiden har få samband varit uppenbara: Förra veckan var handeln avvaktande inför Fed:s räntebeslut och marknaden var i stort enig om att en höjning skulle innebära lägre priser på råvarumarknaden då en högre ränta betyder högre alternativ- och finansieringskostnader. Fed beslutade – på tvärs med vår prognos – att inte höja räntan och likväl gick flertalet råvaror ned i pris – detta för att man istället tolkade Feds beslut som att man är orolig för tillväxten. Shanghaibörsen, NIKKEI, OMX och S&P 500 stängde alla veckan på minus.

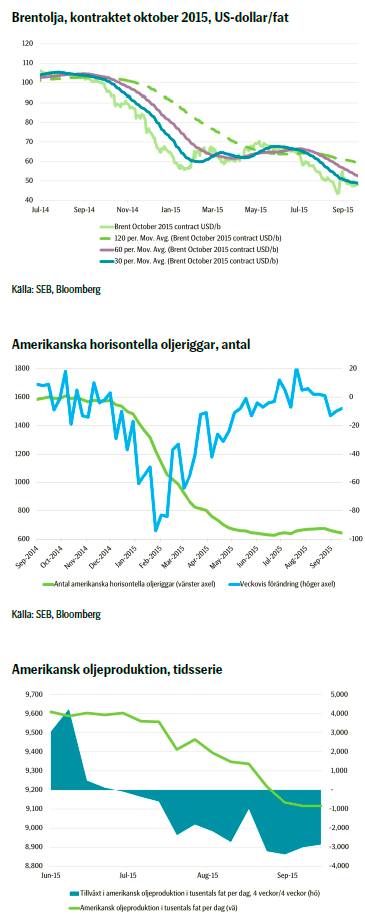

Brentoljan stängde även den veckan på minus. Att amerikanska oljeriggar föll i antal, liksom att produktionen var lägre, hjälpte inte. Marknaden fokuserar just nu på att en mycket stor del av investeringar i oljeproduktionen är olönsamma på dagens prisnivåer. Vi ser dock en möjlighet att producenterna själva, paradoxalt nog, riskerar att trycka ned priserna på kontrakt som ligger 1-3 år ut på kurvan genom att de framöver i större utsträckning kan vara tvungna att prissäkra sin produktion och då sälja kontrakt. Köpintresset ses tvärt om i den kortare delen av kurvan.

En sektor som däremot reagerade positivt på Fed:s beslut var ädelmetaller. Tursamt nog är det mer logiskt. Guldet gick under veckan upp strax över 3 procent och vinnaren var silver, som ofta är mer volatil, med 4,6 procent. Basmetaller backade under veckan; sannolikt som en motreaktion på den tidigare uppgången. Tekniskt ser vi nu flera basmetaller som har handlat upp mot och nära viktiga glidande medelvärden, men sedan har vänt ned. Risken är fortsatt på nedsidan.

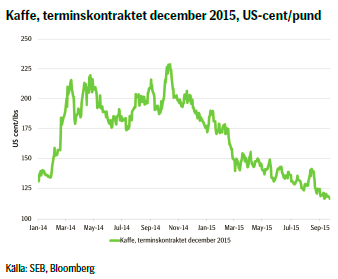

Vad gäller jordbruksprodukter stänger vi vår position i socker och gläder oss åt att den till slut har gått åt rätt håll, även om det dröjde längre än vad vi hade trott, men ligger kvar i vår korta kaffeposition. Den senare har gått bra under senaste veckan, men vi tror på en viss ytterligare nedsida. Läs mer i avsnittet om kaffe!

Så för att anknyta till Fröding: Vilka samband är egentligen logiska just nu? Svaret är att det mesta är logiskt, men icke desto mindre komplext. En sak är hur som helst säker och det är att möjligheterna är oändliga…

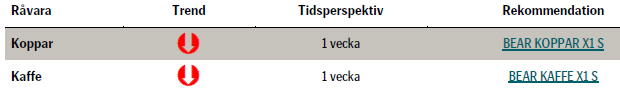

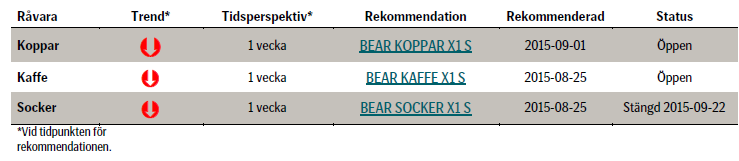

TRENDER I SAMMANDRAG

- Feds räntebeslut skakade om marknaden – alla effekter inte helt logiska

- Brentolja har sett nedåtpress på priset på grund av Fed – nu fokus på olönsamma investeringar

- Amerikansk oljeproduktion lägre och antalet amerikanska oljeriggar fortsatt färre

- Ädelmetaller reagerade positivt på oförändrad amerikansk ränta

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Förra veckan föll oljepriset tillbaka efter att Fed meddelat att man håller räntan oförändrad. Om räntan hade höjts så hade det definitivt varit negativt för oljepriset, men nu föll det likväl. Sannolikt var det på grund av att marknaden tolkade Feds beslut som att man är rädd för att tillväxten skall vika, vilket förstås har påverkan på efterfrågan på olja. Under förra veckan föll både den amerikanska oljeproduktionen samt antalet amerikanska oljeriggar, men det var tydligen inte tillräckligt för att förhindra nedgången i priset. Veckan stängde på 47,7 USD-dollar per fat.

Förra veckan föll oljepriset tillbaka efter att Fed meddelat att man håller räntan oförändrad. Om räntan hade höjts så hade det definitivt varit negativt för oljepriset, men nu föll det likväl. Sannolikt var det på grund av att marknaden tolkade Feds beslut som att man är rädd för att tillväxten skall vika, vilket förstås har påverkan på efterfrågan på olja. Under förra veckan föll både den amerikanska oljeproduktionen samt antalet amerikanska oljeriggar, men det var tydligen inte tillräckligt för att förhindra nedgången i priset. Veckan stängde på 47,7 USD-dollar per fat.

Det rullande 48-månaderskontraktet på Brentolja stängde veckan 3,2 procent lägre på 61,84 US-dollar per fat, vilket är på den lägsta nivån sedan 2007. Förhållandet mellan verklig produktion hos tillverkarna och storlek på deras hedgear (prissäkringar genom finansiella kontrakt) är för tillfället estimerat att vara på mycket låga nivåer jämfört med vad som är historiskt normalt. Om man blickar framåt kan det innebära att bankerna kräver att tillverkarna i större utsträckning hedgear sin produktion och då i synnerhet amerikanska skifferoljeproducenter. Detta för att säkra framtida kassaflöden i utbyte mot kapital, det vill säga lån.

Detta i sin tur kan mycket väl leda till ett ökat säljtryck ett till tre år längre ut på kurvan i och med att producenterna där hedgear sin produktion. Konsumenterna å sin sida köper hellre i den korta delen av kurvan.

Senaste tiden har det också kommit rapporter om att investeringar hos producenterna både har konstaterats och spås bli lägre framöver på grund av det låga oljepriset. Detta till trots kan priset längre ut på kurvan, det vill säga där producenterna väljer att hedgea sig, fortfarande tryckas ned då de säljer kontrakt på det tidsavståndet, medan konsumenterna köper kontrakt som ligger närmare i tiden. Den som tycker att det är en komplex marknad behöver inte vara orolig, för det tycker nog alla inblandade parter…

Amerikanska oljeriggar föll som konstaterat för tredje veckan i rad och under den perioden ser vi totalt 31 riggar färre, vilket kan jämföras med de 37 nya som kom i produktion under prisrallyt mot högre nivåer under maj och juni. Nästan alla de är alltså nu ur produktion. Situationen för många skifferoljeproducenter är verkligen svår och det ser inte ljusare ut under de kommande månaderna…

Fokus i marknaden skiftade också rent generellt igår måndag, då oljepriset vände uppåt och nu fokuserar man på ovan nämnda neddragningar i investeringar samt det fallande antalet oljeriggar i USA. Igår skrev också Financial Times en mycket uppmärksammad artikel där det konstaterades att investeringar motsvarande 1,5 biljoner US-dollar (1,5×10^12, det vill säga tolv nollor) i olja är olönsamma vid nuvarande prisnivåer. Det är onekligen en del pengar som önskar att oljepriset skall upp…

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

TREND

- Amerikanska oljeriggar faller fortsatt i antal, liksom amerikansk oljeproduktion

- Hedgeing kan fortsatt pressa priset på längre oljekontrakt

- Mycket stor del av investeringar i oljeproduktion olönsamma

KAFFE

Fortfarande varierar kaffepriset mycket intradag och nyhetsflödet är egentligen ganska tunt. Rapporter har kommit om sämre skördar än förväntat i Brasilien, men det är inte första gången som vi får höra det. Denna gång är det regn i det viktiga odlingsområdet Minas Gerais som stör skörden och driver priset något uppåt. Dock kom i början av denna vecka rapporter om att skörden i Brasilien trots allt kommer att väl täcka både det inhemska behovet samt exporten. Trots den finansiella oron i landet, vilket förstås ger efterverkningar i kaffeindustrin, är valutans – realens – försvagning ändå skäl nog att både exportera och sannolikt också försöka odla mer, vilket talar för ett lägre pris framöver. Realen trendar stadigt lägre mot US-dollarn och är nära rekordlåga nivåer. Tekniskt ser det också ut som om försvagningen kommer att forsätter.

Fortfarande varierar kaffepriset mycket intradag och nyhetsflödet är egentligen ganska tunt. Rapporter har kommit om sämre skördar än förväntat i Brasilien, men det är inte första gången som vi får höra det. Denna gång är det regn i det viktiga odlingsområdet Minas Gerais som stör skörden och driver priset något uppåt. Dock kom i början av denna vecka rapporter om att skörden i Brasilien trots allt kommer att väl täcka både det inhemska behovet samt exporten. Trots den finansiella oron i landet, vilket förstås ger efterverkningar i kaffeindustrin, är valutans – realens – försvagning ändå skäl nog att både exportera och sannolikt också försöka odla mer, vilket talar för ett lägre pris framöver. Realen trendar stadigt lägre mot US-dollarn och är nära rekordlåga nivåer. Tekniskt ser det också ut som om försvagningen kommer att forsätter.

Flera av dessa faktorer har dock påverkan i det korta perspektivet; ofta från dag till dag. Volatiliteten blir därför hög i kaffepriset och den intresserade investeraren kan säkert göra goda affärer intra-dag. I det något längre perspektivet tror vi hur som helst fortfarande fundamentalt på ett lägre kaffepris.

Sammantaget har som vi har prognosticerat också kaffepriset vänt nedåt. Sedan stängning i tisdags förra veckan är det ned 1,9 procent. Dock har US-dollarn försvagats mot kronan sedan vi initierade rekommendationen, vilket gör att den positiva effekten för en ägare av ett kort certifikat är begränsad. På grund av de motstridiga uppgifterna och den påföljande höga volatiliteten står vi nu inför valet att ta hem vinsten eller ligga kvar och vänta på effekterna av en svagare real. Den som är osäker på en eventuell försvagning av realens effekt på kaffepriset bör stänga sin rekommendation. Vi har den dock öppen en vecka till för ytterligare effekt, men bevakar priset noga och stänger vår position om den börjar gå åt fel håll.

TREND

- Olika faktorer påverkar åt olika håll – skapar volatilitet

- Priset har trendat nedåt på grund av realens försvagning samt rapporter om goda skördar

- Vi ligger kvar i vår korta position och bevakar realens kurs mot US-dollarn och förstås kaffepriset. Den som tvivlar på effekterna bör gå ur sin korta position.

REKOMMENDATION

- BEAR KAFFE X1 S

SOCKER

Sockerpriset har varierat en hel del sedan vi initierade vår rekommendation och gick initialt åt fel håll då rapporter kom från Sydafrika om att en stor del av skörden hade blivit förstörd. Sedan fortsatte den brasilianska realen att försvagas och gav nedåtpress på priset, samtidigt som fundamentala faktorer, såsom den fundamentala globala överproduktionen, återigen togs hänsyn till.

Sockerpriset har varierat en hel del sedan vi initierade vår rekommendation och gick initialt åt fel håll då rapporter kom från Sydafrika om att en stor del av skörden hade blivit förstörd. Sedan fortsatte den brasilianska realen att försvagas och gav nedåtpress på priset, samtidigt som fundamentala faktorer, såsom den fundamentala globala överproduktionen, återigen togs hänsyn till.

Just nu finns heller inget fundamentalt stöd för priset och denna skördesäsongs produktion kommer enligt vissa rapporter sannolikt vara större än vad marknaden efterfrågar. Å andra sådan hävdar en av världens största tradinghus för socker, Sucden, att världsproduktionen 2015-2016 kommer att vara mindre än tidigare, efterfrågan högre och att världen därför kommer att se ett underskott. Uppenbarligen motstridiga uppgifter, vilket är ganska typiskt för sockermarknaden.

Sedan stängning på tisdagen förra veckan är priset ned 5 procent och sett över hela veckan -6 procent. Den som äger ett kort certifikat tjänar dessutom på att US-dollarn stärktes något under samma period mot kronan. Som konstaterat tidigare väntade vi på att sockerpriset skulle vända nedåt och vi ser nu också en lägre nivå än den vi gick in på. Vi diskuterade tidigare att vi bevakade priset och skulle gå in i ett certifikat med högre hävstång när det vände nedåt för att få en än större effekt då vi gick in i vår korta position litet för tidigt; en strategi som visade sig vara lyckosam under veckan. Vi stänger därför både den extra positionen som vi har fått mycket god utveckling på, samt vår ursprungliga utan hävstång. Detta då vi anser att priset just nu rör sig för volatilt; även om vi tror att risken är kvar på nedsidan.

TREND

- Motstridiga rapporter om produktion

- Oavsett produktion är globala lager fortsatt mycket stora

- Vi gläder oss åt vinsten och stänger vår rekommendation; dels med hävstång som vi diskuterade tidigare vecka och den längre utan hävstång.

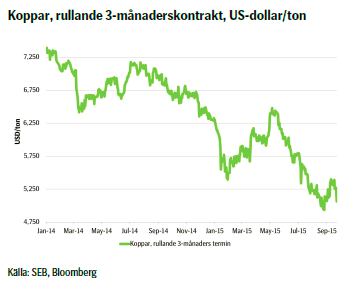

KOPPAR

Kopparn fick vara med om en volatil vecka, då rörelsen från den senaste tidens korrektion fortsatte, mycket på grund av Glencores annonserade neddragning i produktionen med cirka 20 procent, samtidigt som Chile råkade ut för en kraftig jordbävning. Då landet är en av världens främsta producenter av just koppar tog priset ett kliv uppåt, för att sedan falla tillbaka efter att rapporter kom om begränsade skador med hänsyn till kopparproduktionen.

Kopparn fick vara med om en volatil vecka, då rörelsen från den senaste tidens korrektion fortsatte, mycket på grund av Glencores annonserade neddragning i produktionen med cirka 20 procent, samtidigt som Chile råkade ut för en kraftig jordbävning. Då landet är en av världens främsta producenter av just koppar tog priset ett kliv uppåt, för att sedan falla tillbaka efter att rapporter kom om begränsade skador med hänsyn till kopparproduktionen.

Finansiella investerares långa positioner ökade samtidigt på grund av ovanstående och prisuppgången blev följaktligen pådriven ytterligare. Sett över veckan föll dock priset cirka 2 procent och anledningen till att priset inte har reagerat starkare är att marknaden är rädd för Kinas allt lägre tillväxt. Det är en fundamental faktor som i sanning ändrar marknadens förutsättningar, men kortsiktigheten i att ta (för stor) hänsyn till utbudssidan gör också att man tydligen blir förvånad om och om igen då problem på efterfrågesidan gör sig påminda.

Tekniskt ser vi att kopparn handlar i ett ganska tydligt intervall och nästa stöd respektive motstånd är vid 5 079 och 5 441 US-dollar/ton. Sett över förra veckan var det senaste försöket av marknaden att få till en riktning nedåt, men priset behöver ta sig igenom stödet först. Den något längre trenden är som vi bedömer också negativ.

Stämningen i marknaden uttyder vi som att man anser att risken är på nedsidan. Sammantaget tror vi på att kopparpriset skall ned ytterligare då en svag efterfrågesida skapar ett nedåttryck i marknaden, vilket vi också såg under veckan. Den närmaste veckan kan dock vara volatil. Därför ligger vi kvar i vår korta position och går eventuellt in i ytterligare en kort position, men med ett instrument med högre hävstång.

TREND

- Utbudssidan drar ned på kapacitet

- Efterfrågesidan fortfarande svag

- Vi tror att priset på koppar skall fortsätta nedåt och vi ligger därför kvar i vår korta position.

REKOMMENDATION

- BEAR KOPPAR X1 S

EL

När det gäller den nordiska elmarknaden kan vi bara konstatera att det är mer av samma – vi ser priset fortsatt trenda nedåt och mot nya mycket låga nivåer. Den senaste tidens regniga väder har också satt viss ökad press på nedsidan, men vi ser att väderprognosen längre fram torkar upp. Detta kan vara första indikationen på att priset skall få visst stöd; speciellt om det torrare vädret biter sig fast. Den hydrologiska balansen är i stort sett oförändrad sedan förra veckan och ligger på cirka 10 TWh, men om den torrare prognosen slår in och ett sådant väder stannar kvar i området får det förstås påverkan på balansen. Det är också varmare än normalt för säsongen.

När det gäller den nordiska elmarknaden kan vi bara konstatera att det är mer av samma – vi ser priset fortsatt trenda nedåt och mot nya mycket låga nivåer. Den senaste tidens regniga väder har också satt viss ökad press på nedsidan, men vi ser att väderprognosen längre fram torkar upp. Detta kan vara första indikationen på att priset skall få visst stöd; speciellt om det torrare vädret biter sig fast. Den hydrologiska balansen är i stort sett oförändrad sedan förra veckan och ligger på cirka 10 TWh, men om den torrare prognosen slår in och ett sådant väder stannar kvar i området får det förstås påverkan på balansen. Det är också varmare än normalt för säsongen.

Ser man till andra fundamentala faktorer så har kolpriset gått ned under förra veckan, liksom priset på utsläppsrätter. Priset är nu mycket lågt och kan mycket väl ligga under marginalkostnadskurvan till och med för kärnkraft.

Vi ser dock ingen anledning till någon omvälvande rörelse högre i pris, utan risken är snarast kvar på nedsidan.

TREND

- Regnigt väder har gett press på nedsidan, men torrare väder är att vänta

- Fundamentala faktorer såsom pris på kol och utsläppsrätter lägre

- Vi tror att risken är kvar på nedsidan.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD