Analys

SEB Råvarubrev 16 februari 2016

Ökad riskaptit?

Ökad riskaptit?

MARKNADEN I KORTHET

Förra veckan gick i volatilitetens tecken med stora slag fram och tillbaka i de flesta tillgångsslag. Veckan avslutades dock i dur med solida uppgångar på börserna såväl som i ett antal råvaror, men nervositeten är fortsatt stor. Kina har firat nyår hela förra veckan och således bör måndagens nedgång ses som en reaktion på förra veckans globala nedgång. Geopolitiskt så bör hotet om ett turkiskt/saudiskt ingripande i Syrien bevakas noga då en sådan utveckling riskerar att leda till en icke önskvärd eskalering.

Råvaror: Större delen av veckan karakteriserades av fallande priser vilka dock till viss del reverserades under fredagen. Eventuellt spelade täckning av korta positioner inför den amerikanska långhelgen (måndag = President’s Day) en viss roll. Dock bör beteendet bevakas noga då det finns en tendens till att en marknad som är kort och som börjar minska risk på fredagar ofta befinner sig i ett förstadium till en större korrektion. Nymex lättolja skapade ett falskt veckobrott på nedsidan, koppar har skapat en möjlig, men inte bekräftad, bottenformation och soja ser ut att närma sig ett kommande utbrott på nedsidan.

Valuta: Riksbankens reporäntesänkning blev större än förväntat vilket initialt försvagade kronan som dock sedan dess återhämtat sig något. Dollarn var fortsatt svag under större delen av veckan men tog tillbaka en del styrka under fredagen (är rekylbotten nu nådd?). Yen-förstärkningen utlöste en våg av stoppar då USD/JPY bröt under 116.

Börser: Måndagensfall i Kina (som ju var stängda förra veckan) bör inte ses som något annat än en anpassning till omvärldens utveckling förra veckan. Lättnadsrallyt som började i fredags ser ut att ha mer att ge i mina ögon, givet det extremt negativa sentimentet (”när alla tänker lika, tänker inte någon särskilt mycket” – W.J. Lippman).

Räntor: Utvecklingen i den tyska 10-åringen (%) väcker i alla fall en berättigad fråga huruvida en dubbelbotten är i görningen. – 0,50 % är den nya reporäntan i Sverige.

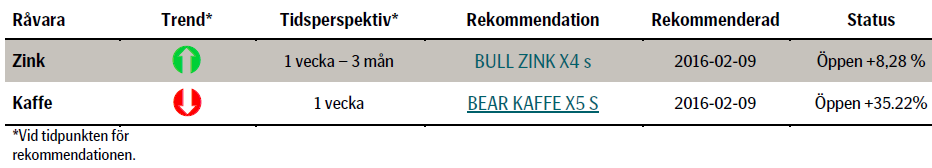

TRENDER I SAMMANDRAG

- Divergens mellan Nymex och Brentoljorna då den förstnämnda nådde en ny men ytterst temporär botten medan den andra skapat en möjlig högre botten. Båda beteendena pekar på mer rekylpotential i närtid.

- Kaffe ser fortsatt svagt ut (vi behåller förra veckans säljrekommendation).

- USD nådde eventuellt sin korrektionsbotten förra veckan.

- Guldkorrektionen ger ett nytt köpläge.

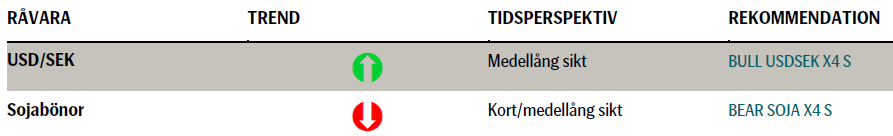

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på www.seb.se/cert eller www.seb.se/mini

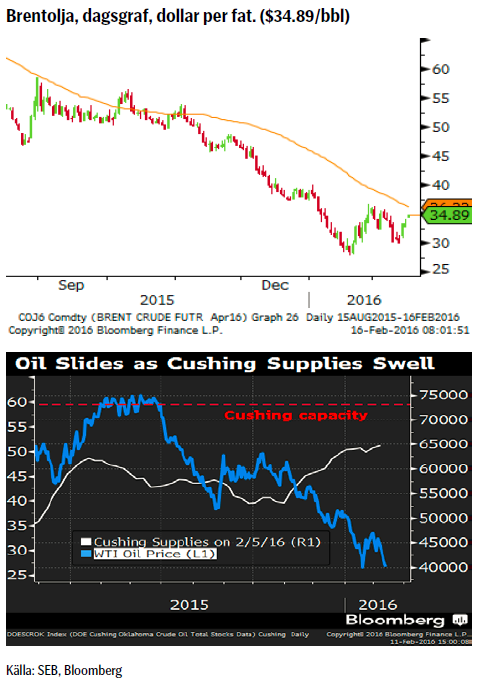

OLJA BRENT

- EIAs rapport pekade på lägre efterfrågetillväxt 2016 än 2015

- Oljelagren minskade något förra veckan men ligger fortfarande på historiskt väldigt höga nivåer. Svagare ekonomi, motståndskraftigare skiffer- oljeproduktion eller en mix av båda? Lagren i Cushing närmar sig sin maxkapacitet (se nedan)

- OPECs februarirapport signalerade ytterligare något ökad produktion.

- Antalet borriggar fortsatte ned från 467 till 439 (avser perioden t.o.m. 12:e februari).

- Rykten om Ryssland/Saudimöte avseende produktionsneddragningar (vilka inte bör ge några långsiktigare återverkningar).

- Givet den svagare efterfrågeökningen och långsammare produktionsnedgången ser vi fortfarande nedåtpotential (dock avtagande nedgångstakt) för oljan varför vi rekommenderar att sälja rekyler.

- Håll ögonen på utvecklingen i Syrien. Sätts Turkisk/Saudisk trupp in riskerar vi en eskalering av konflikten.

REKOMMENDATION

- Vi rekommenderar fortfarande en strategi bestående av att sälja in i korrektioner (idealmål = $39/bbl)

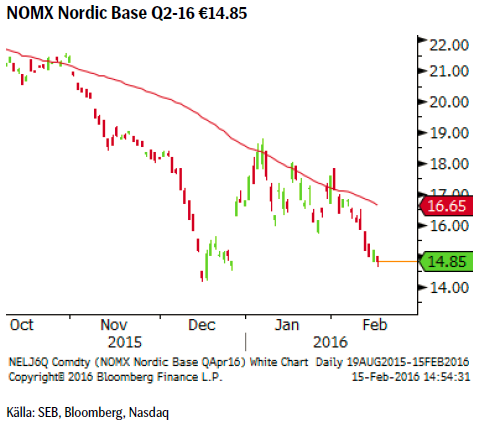

EL

Så börjar vintern så sakteliga gå mot sitt slut och slutet verkar enligt prognoserna bli både mildare och med något mer nederbörd än normalt. Följaktligen så ser vi inte någon större potential för elpriset att i närtid röra sig uppåt (och skulle det göra det så bör det snarare ses som ett säljläge). Det mest troliga är att vi fortsätter handla i den lägre delen av det intervall som utvecklats sedan mitten av december, €14 – 18.

Så börjar vintern så sakteliga gå mot sitt slut och slutet verkar enligt prognoserna bli både mildare och med något mer nederbörd än normalt. Följaktligen så ser vi inte någon större potential för elpriset att i närtid röra sig uppåt (och skulle det göra det så bör det snarare ses som ett säljläge). Det mest troliga är att vi fortsätter handla i den lägre delen av det intervall som utvecklats sedan mitten av december, €14 – 18.

TREND

- Trenden är fortsatt i fallande och marknaden har fortsatt att sälja så fort priset tagit sig över 55dagars medelvärdet.

- Hydrobalansen ligger över sitt historiska snitt.

- 10-dagars prognos pekar mot en mildare och nederbördsrikare än normalt.

- Kärnkraften levererar för närvarande 94 % av kapacitet och inga driftstopp är planerade.

REKOMMENDATION

- BEAR EL X4 S om priset når 55dagars medelvärdet (just nu = €16.65).

KOPPAR (LME 3M)

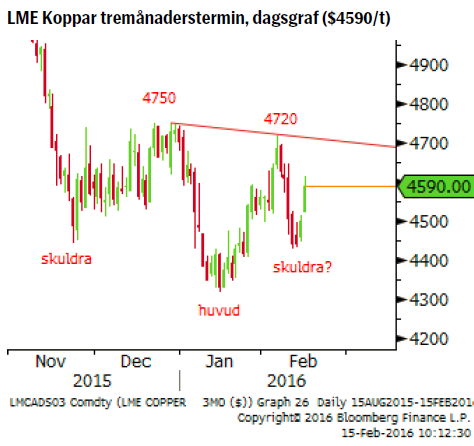

Koppar avslutade förra veckan med att stiga tillsammans med ett något förbättrat risksentiment. Än så länge så ser korrektionen ut som att den har kraft kvar varför vi tror på en fortsatt uppgång mot det väldigt intressanta området 4,720 – 4,750, där samtliga rekyler sedan november vänt.

Koppar avslutade förra veckan med att stiga tillsammans med ett något förbättrat risksentiment. Än så länge så ser korrektionen ut som att den har kraft kvar varför vi tror på en fortsatt uppgång mot det väldigt intressanta området 4,720 – 4,750, där samtliga rekyler sedan november vänt.

TREND

- Sentiment fortsätter att vara svagt med pristrenden obrutet fallande (lägre toppar).

- Indonesien har förlängt PT Freeports exportlicens med ytterligare sex månader.

- Samtidigt planeras minst en Kanadensisk gruva att läggas i malpåse (beslut dock ej taget än). Glencore’s produktion minskade med 6 % under 2015.

- Dessutom rapporterade Glencore förra veckan att de ser produktionen i år falla till 1,390 kiloton (ned från 1,502 under 2015).

- En möjlig men ännu obekräftad bottenformation (inverterad huvud/skuldrabotten) i prisgrafen bör bevakas noga (bekräftas vid ett pris över 4,720).

REKOMMENDATION

- Den som är kort koppar bör överväga att stänga en sådan position om 4720/4750 nivån passeras då troligen en mer betydande korrektion är på väg.

USD/SEK

Börjar det nu bli dags för marknaden att ta nästa steg i uppåttrenden? Vi tror så och förbereder oss följaktligen inför ett förväntat brott upp ur den årslånga konsolideringen.

Börjar det nu bli dags för marknaden att ta nästa steg i uppåttrenden? Vi tror så och förbereder oss följaktligen inför ett förväntat brott upp ur den årslånga konsolideringen.

TREND

- Vi befinner oss sedan mars 2015 i en stor (8.03 – 8.88) kontrakterande konsolideringsfas vilken vi nu tror befinner sig i sin slutfas.

- Triangulära konsolideringar (i en uppåttrend) är normalt sett ett fortsättningsmönster för vidare uppgång.

- Även om marknaden tvivlar på takten av Feds förväntade räntehöjningar så bör vi ändå räkna med en gradvis ökad ränteskillnad mellan FED och Riksbanken.

REKOMMENDATION

- BULL USD/SEK X4 S (vi söker ett brott upp ur triangeln)

GULD

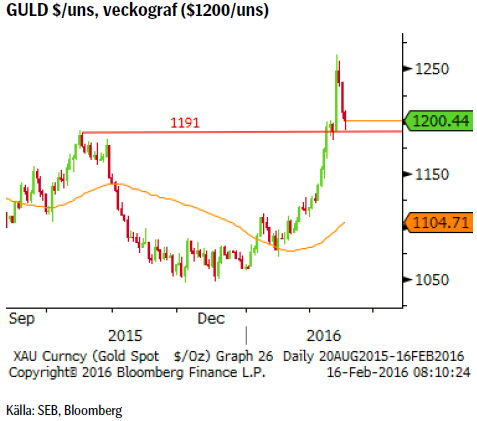

Guldet (och guldgruveaktier) har sedan förra veckan fortsatt att utvecklats positivt, dock avslutades veckan med fallande priser. Innevarande vecka har också börjat negativt men vi förväntar oss att sentimentet snart vänder tillbaka till ett mer positivt. Det är ju inte ovanligt att efter en så stark uppgång som vi haft de senaste veckorna att marknaden behöver hämta andan. Vi upprepar förra veckans ide om en uppgång till initialt 1300/1350 området varför nuvarande reaktion bör ses som ett köptillfälle.

Guldet (och guldgruveaktier) har sedan förra veckan fortsatt att utvecklats positivt, dock avslutades veckan med fallande priser. Innevarande vecka har också börjat negativt men vi förväntar oss att sentimentet snart vänder tillbaka till ett mer positivt. Det är ju inte ovanligt att efter en så stark uppgång som vi haft de senaste veckorna att marknaden behöver hämta andan. Vi upprepar förra veckans ide om en uppgång till initialt 1300/1350 området varför nuvarande reaktion bör ses som ett köptillfälle.

TREND

- Prisuppgången under året har skett i en allt mer parabolisk prisbana vilket antagligen inte är uthålligt på kort sikt.

- En mjukare hållning från FED har gjort dollarköparna något mer osäkra.

- Vår rekommendation från förra veckan att köpa vid en sättning till 1146 har inte utlösts då priset fortsatt högre utan någon korrektion.

- Efter att ha passerat en tidigare rekyltopp finns det en tendens att återtesta och validera detta brott. Följaktligen borde det finnas utrymme för priset att falla ned mot 1190 – 1180 området innan en ny uppgångsfas borde ta sin början.

- Statistiken (Commitment of Traders report) från US CFTC visar på en kraftig uppbyggnad av långa futureskontrakt.

REKOMMENDATION

- BULL GULD X2S vid ett återtest under utbrottet (1191) idealt 1181/82.

SOJABÖNOR

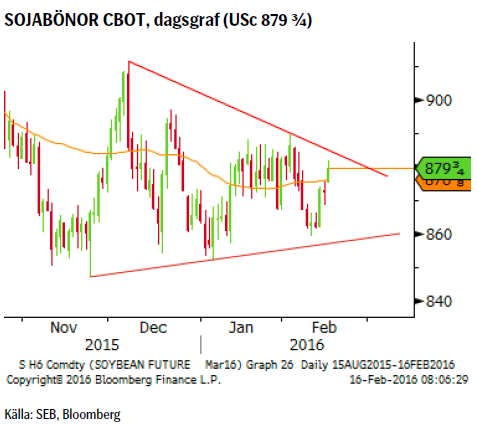

Det mesta talar för att sojamarknaden är på väg in i vad som kan vara en turbulent tid. Ett Argentina (världens tredje största producent) på stereoider (devalvering, sänkta skatter och ökad produktionsareal 2016) utgör en stor risk för ytterligare utbud med påföljande prisnedgångar.

Det mesta talar för att sojamarknaden är på väg in i vad som kan vara en turbulent tid. Ett Argentina (världens tredje största producent) på stereoider (devalvering, sänkta skatter och ökad produktionsareal 2016) utgör en stor risk för ytterligare utbud med påföljande prisnedgångar.

TREND

- I princip har priset befunnit sig i en konsolidering sedan den senaste bottennoteringen i november. Det finns nu tecken på att denna nu är på väg att ebba ut och att den underliggande björntrenden snart ska fortsätta.

- Den senaste jordbruksrapporten (WASDE) från det amerikanska jordbruksdepartementet visar på fortsatt ökande lager samt förväntan om ökad konkurrens från Argentina.

- Argentinska odlare har också byggt upp sina lager och lagt mark i träda i protest mot den tidigare presidentens politik (bl.a. exportskatter) vilket nu förväntas förändras.

- Den argentinska peson har fallit med cirka 40 % sedan december vilket ger en extra skjuts åt argentinsk export.

- Vi förväntar oss att priset vänder ned senast från 890 US cent/bushel.

REKOMMENDATION

- BEAR SOJABÖNOR X4 S

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering