Analys

SEB Råvarubrev 12 april 2016

Risk för oljevolatilitet!

Risk för oljevolatilitet!

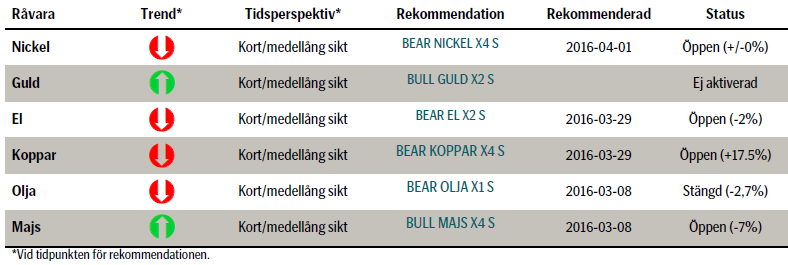

MARKNADEN I KORTHET

En relativt mixad vecka med uppgång i oljepriset men nedgång i industrimetallerna. Börserna var slagiga men slutade veckan på minussidan. Innevarande vecka bör bjuda på en del oljevolatilitet givet både ett antal rapporter samt söndagens ”frysningsmöte” i Doha.

Råvaror: Den australienska regeringen har höjt sin prognos avseende priset på järnmalm (är det värsta över?) och räknar med att högkostnadsproducenter slås ut under kommande år (detsamma är ju giltigt för många av metallerna). Oljeinvesteringarna fortsätter att minska, denna gång rapporteras det att Kanada räknar i år med en 62 % nedgång av investeringarna i energisektorn jämfört med rekordåret 2014. Kommer oljeproducenterna överens om en ”frysning”? Och har den i sådana fall någon bestående betydelse? Många länder kommer nog även framgent att vilja pumpa så mycket det bara går för att täcka de uppkomna budgetunderskotten. T.ex. Saudiarabien behöver ett oljepris på cirka $118/fat för att få ihop statsfinanserna.

Valuta: Dollarn har mest stått och stampat förutom mot en del utvecklingsvalutor och framför allt mot den japanska yenen där dollarn tappat ordentligt med mark (vi tror på mer yen-styrka och den kortsiktige kan fundera på BULL JPYSEK X4 S).

Börser: USA gick i och med Alcoa igår in i rapportsäsongen för kvartal ett. Banksektorn har fortsatt att vara ett sänke. Vår vy är att de kommande veckorna kan vara lite slagigare än vad vi sett tidigare under våren.

Räntor: Obligationsränteuppgångarna i Portugal, Spanien och Italien indikerar ökad oro i området.

OBSERVATIONER I SAMMANDRAG

- Trots brottet ned ur den månadslånga konsolideringen lyckades marknaden inte ta sig ner ur den stigande kanalen. Troligen en ny topp innan nästa korrektionsförsök.

- Elpriset har gjort ett första försök att sätta en korrektionstopp på plats.

- Koppar har sedan förra veckan fallit under stödet vid $4720/t så mer nedåtpress förväntas,

- Nickelprisets nedgång har varit mycket långsammare än vad vi trott.

- Den japanska yenens styrka fortsätter att överraska prognosmakarna.

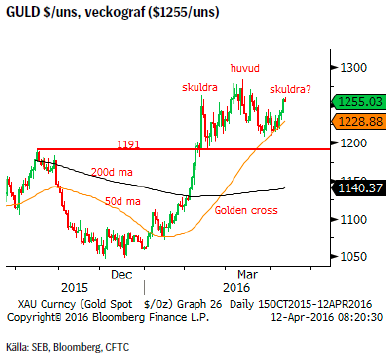

- Guldet har trots ett antal test av 50d medelvärdet lyckats stanna ovanför detta. Hur länge till?

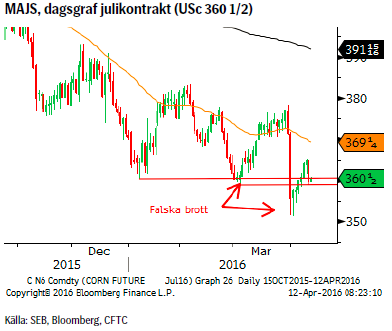

- Majspriset har repat sig och det trots väldigt negativa nyheter. Vi är fortsatt positiva

VECKANS REKOMMENDATIONER

INGEN NY REKOMMENDATION DENNA VECKA.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

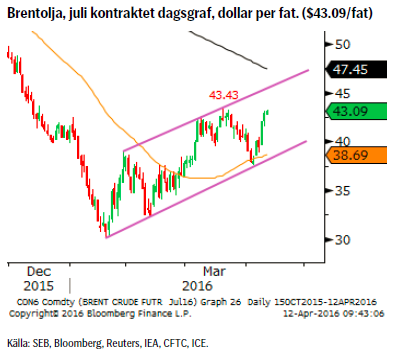

OLJA BRENT

Givet att stödet vid $38,20/fat (kanalgolvet och 50d glidande medelvärde) höll så studsade priset tillbaka upp. Förra veckan avslutades också i dur då priset i princip stängde på fredagens högsta notering.

Givet att stödet vid $38,20/fat (kanalgolvet och 50d glidande medelvärde) höll så studsade priset tillbaka upp. Förra veckan avslutades också i dur då priset i princip stängde på fredagens högsta notering.

Innevarande vecka är antagligen en av de mer betydelsefulla för oljans utveckling i närtid då vi dels får ett antal rapporter under veckan (tisdag EIA, onsdag OPEC och torsdag IEA) och sedan avslutar veckan med oljeproducentmötet i Doha på söndag. Sannolikheten för att en frysning av produktionen skulle lyfta priset signifikant måste anses vara låg. Däremot skulle ett fallissemang sannolikt leda till ett markant lägre pris.

OBSERVATIONER

- Antalet riggar föll förra veckan med åtta stycken (till 354 st.).

- Den amerikanska produktionen fortsätter att falla och bör fortsätta att göra så (EIA prognostiserar att nedgången i maj bör hamna runt 114t fat per dag).

- Saudiarabien säger att det inte blir någon frysning av produktionen om inte Iran deltar i en sådan överenskommelse, något Iran vägrar gå med på innan produktionen nått de nivåer man hade innan sanktionerna trädde i kraft.

- Allt fler prognoser pekar mot en bättre balans under andra halvåret.

- Commitment of Traders (CoT) rapporten visade på en minskning av den långa nettopositionen. Minskningen beror i huvudsak på att andelen korta kontrakt ökade betydligt mer än de långa (börjar tron på högre pris vackla?).

- Det historiska säsongsmönstret pekar mot en pristopp under våren,

- $45.50 (kanaltaket) är veckans huvudmotstånd och $38.86 huvudstödet.

REKOMMENDATION

- Givet osäkerheten för veckan så har vi valt att stänga vår BEAR OLJA X1 S.

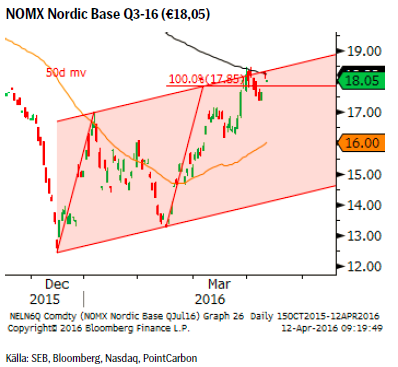

EL

Förra veckan föll priset tillbaka något men stigande oljepriser och utsläppsrätter har ånyo pressat upp priset till den övre delen av vårt estimerade säljområde. Förutom det stigande priset på utsläppsrätter så pekar de flesta fakta mot ett något lägre elpris för kommande vecka.

Förra veckan föll priset tillbaka något men stigande oljepriser och utsläppsrätter har ånyo pressat upp priset till den övre delen av vårt estimerade säljområde. Förutom det stigande priset på utsläppsrätter så pekar de flesta fakta mot ett något lägre elpris för kommande vecka.

OBSERVATIONER

- Befinner sig fortfarande i den övre delen av det utmålade målområdet €17.35 – 18.45.

- Vattenmagasinen har sedan förra veckan fortsatt att minska och har nu en fyllnadsgrad på 39,2%. Fyllnadsgraden bör minska ytterligare då man nu kör för fullt för att ge plats för den kommande vårfloden.

- En anings större nederbörd förväntas under kommande vecka.

- Temperaturen förväntas initialt vara något lägre för att nästa vecka ligga strax över medel.

- Stigande pris på CO2 utsläppsrätter.

- Kanaltaket och 200-dagars medelvärde utgör fortsatt två mycket viktiga tekniska motstånd.

- Skulle priset mot förmodan inte vända i det primära målområdet så återfinns ett sekundärt mål vid €20.66.

REKOMMENDATION

- BEAR EL X2 S

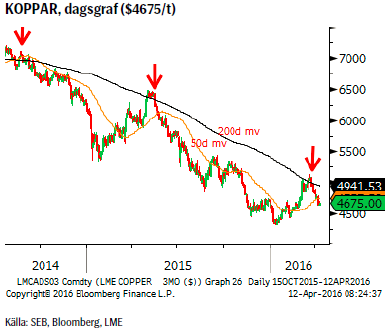

KOPPAR (LME 3M)

Världskopparkonferensen passerade som förväntat utan några större avtryck i priserna. Överutbudet väntas kvarstå ytterligare något/några år innan vi prognosticeras att hamna i ett strukturellt underskott. Givet de positivare tongångarna på medellång till lång sikt gör att gruvbolagen är ytterst motvilliga att avyttra koppargruvor (om man bara kan överleva de låga (och lägre) priserna i nutid (prognoserna från konferensen pendlar mellan $4,000 till $4,800/t). Dessutom med fallande kinesisk produktion (pga. minskade malmreserver) är signalerna att kinesiska gruvföretag förbereder sig för att köpa upp utländska fyndigheter för att på så sätt säkra framtida tillgång till koppar.

Världskopparkonferensen passerade som förväntat utan några större avtryck i priserna. Överutbudet väntas kvarstå ytterligare något/några år innan vi prognosticeras att hamna i ett strukturellt underskott. Givet de positivare tongångarna på medellång till lång sikt gör att gruvbolagen är ytterst motvilliga att avyttra koppargruvor (om man bara kan överleva de låga (och lägre) priserna i nutid (prognoserna från konferensen pendlar mellan $4,000 till $4,800/t). Dessutom med fallande kinesisk produktion (pga. minskade malmreserver) är signalerna att kinesiska gruvföretag förbereder sig för att köpa upp utländska fyndigheter för att på så sätt säkra framtida tillgång till koppar.

Vi håller kvar vår negativa vy och tror att priset åter bör testa nivåer under $4,560/t.

OBSERVATIONER

- Dollarkorrektionen i sin slutfas?

- Chilenska Codeclo (världens största producent) säger att det finns få signaler om ökad efterfrågan.

- Positioneringen på Comex föll förra veckan (statistik per tisdagens stängning) tillbaka till en netto kort position och givet den negativa prisutvecklingen därefter bör denna ha ökat ytterligare.

- LME inventory rose 1,675 tonnes to 147,350 last week.

- Prisuppgången i år kan inte motiveras av förändrade utbuds/efterfrågekalkyler. Priset måste ned mot eller under $4,000/t innan förlusterna blir stora nog för att tvinga fram mer varaktiga produktionsneddragningar.

- På plussidan har vi de positivare tongångarna från både kinesisk såväl som amerikansk bostadsmarknad.

- Tekniskt så har vi precis återvänt ned under det negativt lutande 200-dagars glidande medelvärdet, precis så som korrektionerna 2014 och 2015 slutade. Förra veckans brott av 50dagars medelvärdet har förstärkt säljsignalen.

REKOMMENDATION

- BEAR KOPPAR X4 S

NICKEL (LME 3M)

Nickelpriset har inte riktigt utvecklats så som vi tänkt. Brottet under $8315/t borde ha lockat fram mer utbud men så har än så länge inte skett. Kanske är det ändå så att det finns en viss oro givet att vi snabbare än förväntat hamnade i ett underskott. I övrigt så kvarstår de argument som vi tidigare torgfört för lägre priser.

Nickelpriset har inte riktigt utvecklats så som vi tänkt. Brottet under $8315/t borde ha lockat fram mer utbud men så har än så länge inte skett. Kanske är det ändå så att det finns en viss oro givet att vi snabbare än förväntat hamnade i ett underskott. I övrigt så kvarstår de argument som vi tidigare torgfört för lägre priser.

Vi rekommenderar att stänga positionen BEAR NICKEL X4 S om nickelpriset går upp över $8,725/t (den som vill ha en vidare stopp gör detsamma över $9,000).

OBSERVATIONER

- INSG’s (Int’l Nickel Study Group) senaste rapport om ett underskott om 8,100 ton redan i januari indikerar att vi snabbare än förväntat hamnat i underskott.

- Det globala underskottet förväntas att förvärras under kvartal 2 men prisutvecklingen visar dock att marknaden tar underskottet med ro och revideringar av data är antagligen också att förvänta.

- Ytterligare signaler om hur svår pressen på stål och rostfritt stål är (bl.a. strejkade 10-tusentals tyska stålarbetare på måndagen för nya antidumpingregler).

- Planerade, inte genomförda, produktionsneddragningar bör dämpa försök till prisuppgångar.

- Tekniskt sett så har säljsignalen utlösts av brottet av $8,315/t och är giltig tills antingen en ny botten nås alternativt handlar över $9,000/t.

REKOMMENDATION

- BEAR NICKEL X4 S

GULD

Efter den senaste veckans utveckling bör vi fråga oss huruvida marknaden håller på att skapa en s.k. huvud/skuldra toppformation. Sentimentet är fortsatt väldigt positivt men givet den relativt svaga prisutvecklingen så ser vi det snarare som en varning. Den långa nettopositioneringen är också väldigt stor och historiskt så har nedgångar på 10 – 20% ofta följt vid dessa tillfällen. Vi är dock positiva till ett högre guldpris på lite sikt men anser fortfarande att positioneringen måste ned innan en ny uppgångsfas kan inledas.

Efter den senaste veckans utveckling bör vi fråga oss huruvida marknaden håller på att skapa en s.k. huvud/skuldra toppformation. Sentimentet är fortsatt väldigt positivt men givet den relativt svaga prisutvecklingen så ser vi det snarare som en varning. Den långa nettopositioneringen är också väldigt stor och historiskt så har nedgångar på 10 – 20% ofta följt vid dessa tillfällen. Vi är dock positiva till ett högre guldpris på lite sikt men anser fortfarande att positioneringen måste ned innan en ny uppgångsfas kan inledas.

Vi bibehåller förra veckas rekommendation att gå lång vid en dipp under $1200/uns (idealet ligger i intervallet $1191 – 1140/uns).

OBSERVATIONER

- Vi tror att dollarn är nära sin korrektionsbotten.

- Studsen efter det senaste FED-mötet blev ytterst kortlivad.

- Flödet in i guldrelaterade aktier fortsätter (många prognoser är fortsatt positiva till guldet). Flödet in i börshandlade fonder har dock stagnerat.

- Centralbanker i öst fortsätter att köpa, dock var kinesiska guldköp under mars de minsta på ett bra tag.

- CoT (Commitment of Traders) rapporten visade på en liten minskning av den långa nettopositioneringen under förra veckan.

- Den långa CoT positioneringen är fortsatt riskabelt stor.

- Tekniskt bör vi hålla oss under $1271/uns för att möjligheten till den sökta nedgången ska kvarstå.

- Tekniskt så skulle även en så kallad huvud/skuldra toppformation kunna vara i görande (utlöses vid brott av $1208/uns).

REKOMMENDATION

- BULL GULD X2 S någonstans under $1200.

MAJS

Givet hur negativt marknaden reagerade på USDA’s (US department of agriculture) rapport om prognosticerad planteringsareal för våren 2016 så är det ytterst intressant att notera att sedan rapporten släpptes så har priset sakta men säkert återhämtat sig. Dessutom så är lagren från föregående skörd fortfarande rekordstora. För att spä på den negativa bilden ytterligare så noterar vi att den korta nettopositioneringen ökade kraftigt förra veckan (många nya korta positioner och stängning av långa dito). Då är det inte desto mindre intressant att priset nu återtestar det tidigare huvudstödet. Håller detta så bör föregående rekyltopp ligga inom räckhåll.

Givet hur negativt marknaden reagerade på USDA’s (US department of agriculture) rapport om prognosticerad planteringsareal för våren 2016 så är det ytterst intressant att notera att sedan rapporten släpptes så har priset sakta men säkert återhämtat sig. Dessutom så är lagren från föregående skörd fortfarande rekordstora. För att spä på den negativa bilden ytterligare så noterar vi att den korta nettopositioneringen ökade kraftigt förra veckan (många nya korta positioner och stängning av långa dito). Då är det inte desto mindre intressant att priset nu återtestar det tidigare huvudstödet. Håller detta så bör föregående rekyltopp ligga inom räckhåll.

Vår rekommendation BULL MAJS X4 S är fortfarande giltig (stopp under föregående botten).

OBSERVATIONER

- Rekordstora lager.

- Planer på ytterligare utökad odlingsareal för majs.

- Eftersom plantering normalt sker i april så återstår att se vad som faktiskt kommer i jorden (slutlig USDA rapport släpps i slutet av juni).

- El Niňo klingar nu av i snabb takt (ytvattnet i Still havet kallnar fort). Frågan är om/när La Niňja slår (medförande kallare och torrare väder i Nordamerika).

- Falska brott har en historisk tendens att frambringa rörelser i motsatt riktning.

REKOMMENDATION

- BULL MAJS X4 S

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen