Analys

SEB – Jordbruksprodukter, vecka 50

I detta det sista veckobrevet för 2011 om marknaderna för jordbruksprodukter kan vi summera året. Det senaste året har priset på kvarnvete sjunkit med 23%, rapsfrö med 12%. Mjölkpriset har stigit med 35% och urea med 52%. Tack vare gynnsamt väder har priset på potatis fallit med 71% på Eurexbörsen i Frankfurt. Dollarn är upp med 3% mot svenska kronor och euron är oförändrad, faktiskt.

I detta det sista veckobrevet för 2011 om marknaderna för jordbruksprodukter kan vi summera året. Det senaste året har priset på kvarnvete sjunkit med 23%, rapsfrö med 12%. Mjölkpriset har stigit med 35% och urea med 52%. Tack vare gynnsamt väder har priset på potatis fallit med 71% på Eurexbörsen i Frankfurt. Dollarn är upp med 3% mot svenska kronor och euron är oförändrad, faktiskt.

Konjunkturoron och med den oron för svagare efterfrågan på mat tynger marknaderna just nu. Precis som väntat åstadkom EU-ledarna ingenting, vilket gick upp för marknaden på måndagen när stora kursfall noterades på råvaru-, kapital- och kreditmarknader i hela världen. Det hela sjönk in ordentligt på onsdagen, när panikförsäljning startade i guldmarknaden och sedan spred sig till oljemarknaden och slutligen till hela råvarumarknaden. OPEC kom under onsdagens möte i Wien fram till att öka produktionen av olja (höja produktionstaket). Det hjälpte inte upp situationen på marknaden.

Den ledande kinesiska websidan för fastighetsbranschen sade i måndags att antalet fastighetsaffärer har fallit mer än 50% i 13 av de 35 största städerna och sjunkit i 27 av dem. Kinas ekonomi bromsar in och Shanghaibörsens aktieindex noterade ett kursfall i onsdags till den lägsta nivån på mer än 2 år.

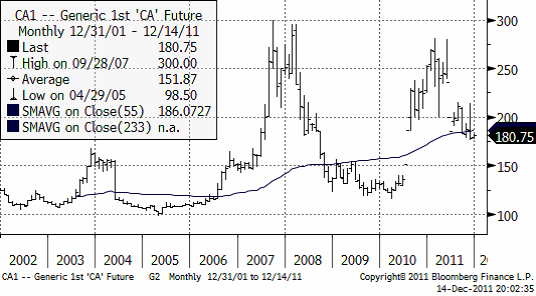

Nedan ser vi vetepriset på Matif de senaste tio åren. Priset är faktiskt ganska högt ännu i ett historiskt perspektiv och det är fortfarande attraktiva priser att säkra framtida försäljning till genom att sälja terminskontrakt.

Vete

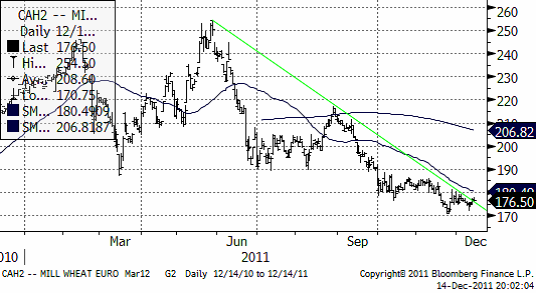

Terminspriset på Matif-vete (mars) ligger i en stadig trend nedåt.

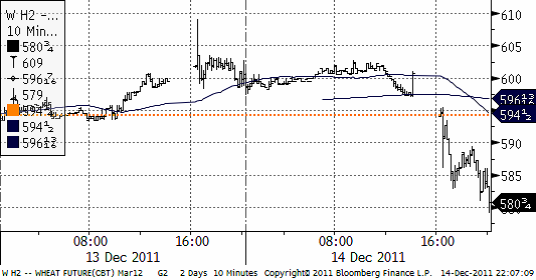

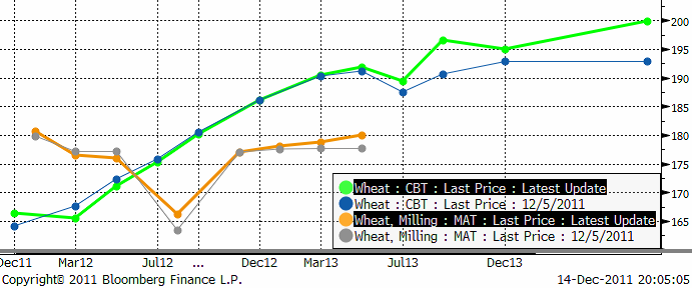

När handeln öppnade på CBOT i onsdags eftermiddag satta kursfallet fart. Priset för mars-leverans föll från 600 cent / bushel ner till 580 cent, som vi ser i diagrammet nedan.

Fredagens WASDE rapport bjöd inte på några större överraskningar då marknaden förväntade sig en höjning av estimaten för produktion samt utgående lager. Några dagar innan hade dessutom FAO kommit med sin decemberrapport där man justerade upp den globala vete produktionen till rekordhöga 694.8 mt, vilket är en ökning med 6.5% jämfört med 2010 och 10 mt mer än den tidigare högsta nivån från 2009.

Den globala vete produktionen justerades upp 5.7 mt till en all-time-high på 688.97 mt, där USDA höjer sina estimat för Argentina, Australien, Kanada och Kina medan estimaten för Nordafrika sänks något.

Den globala vete produktionen justerades upp 5.7 mt till en all-time-high på 688.97 mt, där USDA höjer sina estimat för Argentina, Australien, Kanada och Kina medan estimaten för Nordafrika sänks något.

Produktionen för EU-27 noterades oförändrad (137.49 mt) från föregående rapport. Även produktionen i Ryssland och Kazakhstan var oförändrad (56 mt resp 21 mt) medan FAO tidigare i veckan estimerade produktionen till 58 mt resp 24 mt för dessa länder.

Utgående lager (world wheat ending stocks) för 2011/12 justeras upp till 208.52 mt jämfört med 202.60 mt för en månad sedan. Detta gör att vi nu börjar närma oss historiska rekordnivåer. Intressant var också utgående lager för USA. Innan rapporten förväntade sig marknaden en snittsiffra på ca 830 miljoner bushels, en liten förändring från novembers 828 miljoner bushels, men när rapporten kom hade USDA justerat upp siffran med 50 miljoner och landade på 878 miljoner till följd av en nedjustering på 50 miljoner bushels för estimerad export.

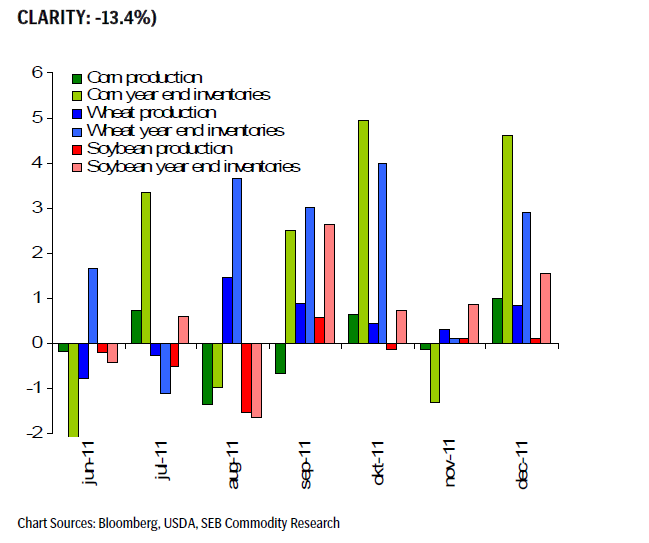

Terminspriserna sjönk som en första reaktion på WASDE-rapporten för att sedan återhämtade sig trots att rapporten var starkt ”bearish” för vetet med rekordskördar, höga lagernivåer och minskad export. Vi ser i grafen nedan (procentuell förändring) att detta är femte månaden i följd som USDA har reviderat upp produktionen och utgående lager för vete!

PRODUCTION AND INVENTORY ESTIMATE

REVISIONS

(WASDE, MONTHLY DATA, %, JUNE CORN INV. EST. CUT FOR

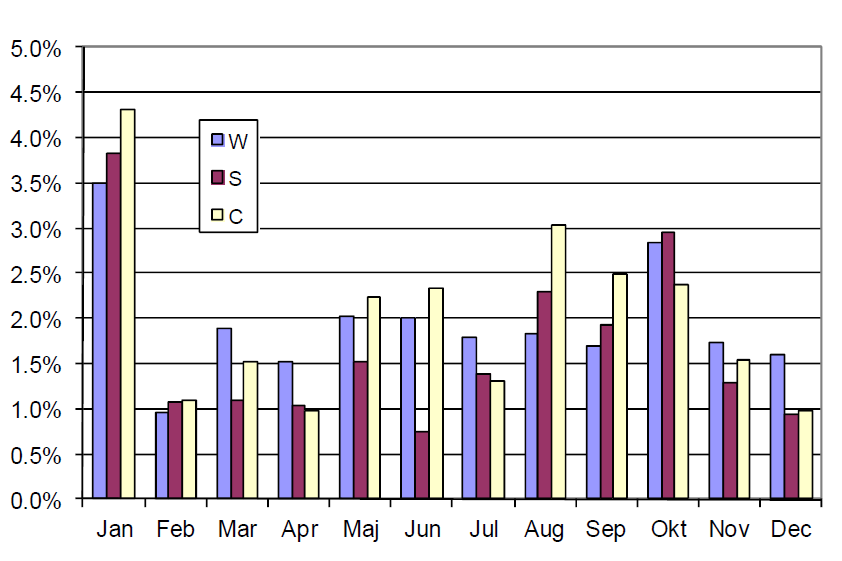

Men redan nu börjar marknaden att blicka fram emot januaris WASDE-rapport. Det är den rapportsom brukar ge de största prisrörelserna när den kommer ut:

Genomsnittlig prisrörelse på WASDE-rapporteringsdagar sedan 2002 (10 år):

I fredags publicerade också FranceAgriMer sina arealprognoser för nästa säsong där man räknar med följande ökningar av arealen; vete (+1,61%), durumvete (2,79%), korn (0,91%) och raps (+1,75%). Frankrike är EU:s största producent och exportör av vete.

Enligt Coceral kommer den europeiska (EU-27) vete produktionen att uppgå till 129.64 mt i år, vilket är en justering från 128.39 mt från förra månaden.

Egyptens GASC köpte 180,000 ton vete i tisdags med jämn fördelning mellan Ryssland, Argentina och… Frankrike! Priset på det franska vetet som vann budgivningen kom in på 240.50 usd / ton, vilket var ca 3.50 usd / ton billigare än det ryska vetet på 243.98 usd / ton (FOB). Ryssland har dock ett övertag mot Frankrike vad gäller frakt (kostnad) till Egypten. Argentina erbjuder fortfarande det billigaste vetet (226.19 usd / ton) men har dyrare fraktkostnad emot sig.

Nämnvärt är också att US White Wheat fanns med i denna budgivning, men exkluderades då leveransen inte avsåg 60,000 ton. Vi ser dock att gapet i prisskillnaderna nu minskar och att både det franska och amerikanska vetet börjar bli konkurrenskraftigt mot FSU länderna.

Även det kraftiga fallet i euron ger stöd åt jordbruksprodukterna på Matif och gör att Europa åter kan konkurrera på den internationella marknaden.

Nedan ser vi terminskurvan för Chicagovete och Matif nu och för en vecka sedan. De ”feta” kurvorna är de aktuella. De ”smala” är förra veckans. Matif är nästan inte förändrat alls, medan priserna liksom förra veckan gått upp i Chicago – för längre löptider. Bakom ligger oro för kommande skörd pga La Niña kanske och förmodligen också för att räntorna (som man kan låna till) är högre.

Allt talar för att Matif-vete faller ner i första hand till 150 – 160 – euro-nivån.

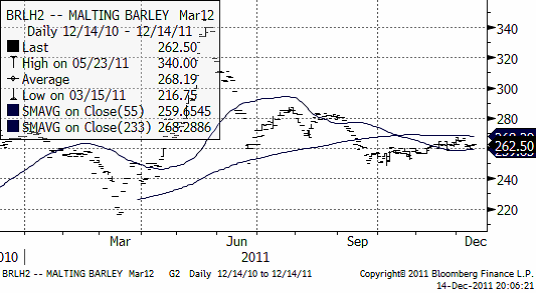

Maltkorn

Maltkornsmarknaden har behållit sin styrka relativt andra spannmål med marsleverans på Matif på 262 euro per ton.

I Ryssland försöker regeringen att stödja produktionen av maltkorn genom subventioner av inköp av utsäde och bekämpningsmedel. Även om Ryssland producerar 17 MMT foderkorn så importeras det 400 000 ton maltkorn varje år sedan 2007 för att möta de behov som finns.

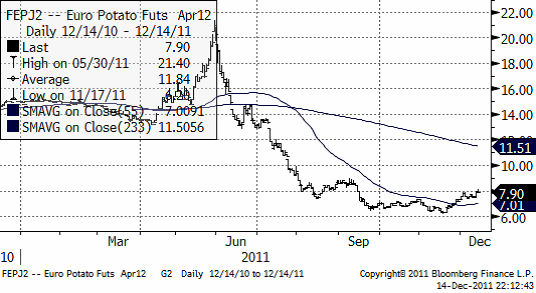

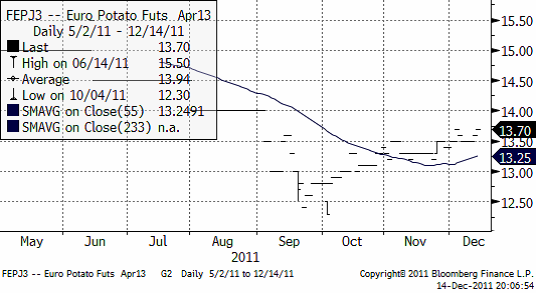

Potatis

Priset på potatis av årets skörd fortsatte stiga i veckan, ännu en vecka. Rapporten kom från Jordbruksverket tidigare i veckan om en betydligt högre skörd av matpotatis i Sverige, men informationen nådde alltså marknaden redan på försommaren, när priserna började falla. Nedan ser vi kursdiagrammet på europeisk potatis, som handlas på Eurex; terminen avser leverans april 2012.

Priset för leverans i april 2013 ligger betydligt högre på 13.37 euro per deciton och har också stigit ännu mer den senaste tiden.

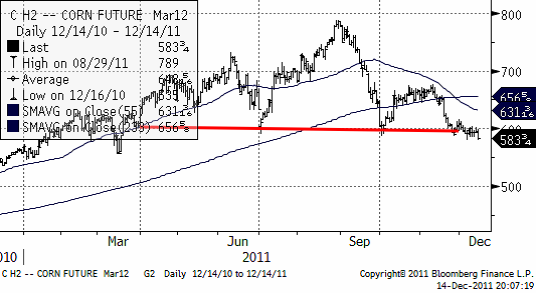

Majs

Majspriset föll liksom det mesta andra kraftigt när börserna öppnade på onsdagseftermiddagen. Den 12 december rapporterade Martell Crop Projections att tork-stressen ökat i Argentina och södra Brasiliens majsfält. De skriver

”Growing conditions have become increasingly stressful in southern South America the past 2-3 weeks with intense drying. The crop area affected by emerging drought includes Argentina’s eastern grain belt in Buenos Aires, Entre Rios and Santa Fe. La Nina is the suspected culprit. Uruguay and Rio Grande do Sul in Brazil also are very dry.”

Kopplingen till etanol och oron kring Irans kärnvapenprogram och dess potentiellt explosiva effekt på oljepriset gör majshandlare oroliga att sälja, fast mycket annat tyder på att priset borde vara lägre.

Nedan ser vi marskontraktet på CBOT, där priset just fallit ner från 600-cent-nivån.

Tekniskt ser det ut som om priset skulle kunna falla ner mot 500 cent.

Sojabönor

Priset på sojabönor befinner sig i en sjunkande trend. Vi sade i förra veckan att den lilla rekylen uppåt var ett säljtillfälle och det visade sig rätt. Priset ligger just nu på 1100 cent, som har utgjort ett stöd. Troligtvis bryter trenden nedåt igenom nivån och då blir nästa nivå som kan utgöra ett stöd, den jämna siffran 1000 cent.

Vi är negativa ur tekniskt perspektiv de närmaste tre månaderna.

Raps

Priset på raps har gått upp och håller sig starkt med stöd från den svaga euron.

Uppgifter om att Hormuz-sundet skulle stängas på grund av militärövning (vilket förnekades av Irans utrikesdepartement) och nyheten om en attack mot en oljeledning i Irak fick råoljepriset att stiga under tisdagen och drog med sig priset på raps. Priset har också påverkats av oro över de extremt torra väderförhållanden som kan komma att påverka ny skörd.

Oljepriset föll under onsdagskvällen mycket kraftigt, med mer än 4% för Brent och mer än 5% för West Texas Intermediate. Detta bör påverka rapsfröet på Matif under torsdag och fredag. Nedan ser vi priset på februariterminen på Matif.

Matifraps var förra veckan 13% dyrare än kanadensisk canola och ligger kvar på samma nivå den är veckan. Raps är ovanligt dyrt.

Vi har en negativ vy på Matif raps.

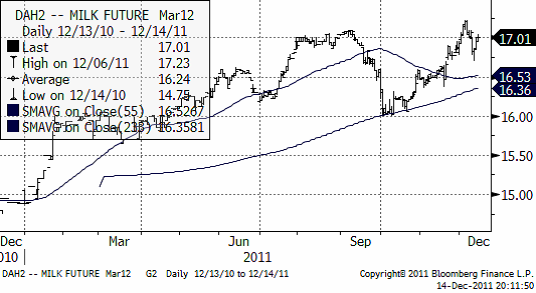

Mjölk

Nedan ser vi priset på marskontraktet på flytande mjölk (kontakt avräknat mot USDA:s prisindex). Priset har varit väldigt rörligt den senaste tiden. Trenden är uppåtriktad, men är vid den nivå som priset toppade vid under sensommaren. Det kan utgöra ett motstånd för ytterligare prisuppgång.

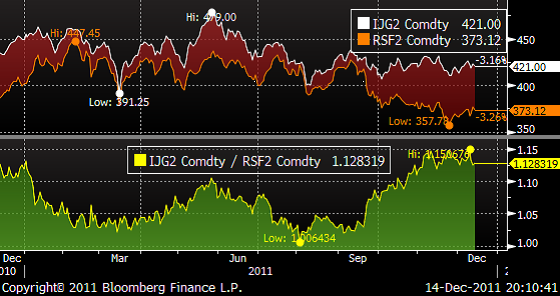

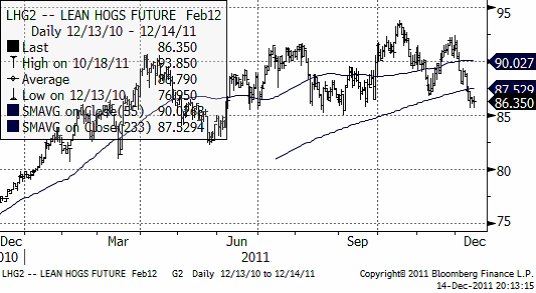

Gris

Priset på lean hogs har fallit stadigt den senaste veckan, men priset ligger ännu inom det breda prisintervall som etablerades under senvåren. 85 cent torde utgöra ett stöd, såsom botten på prisintervallet.

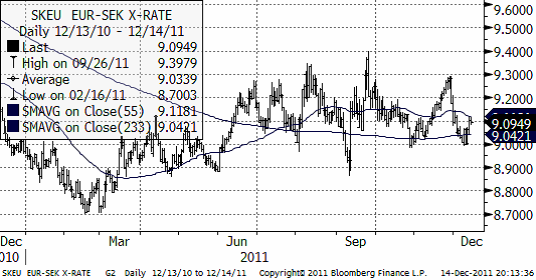

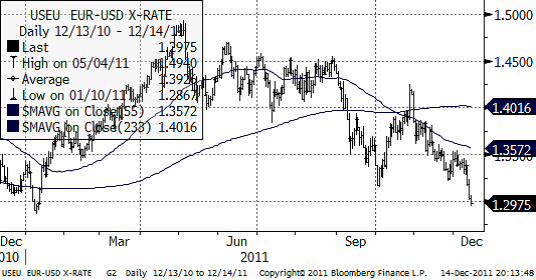

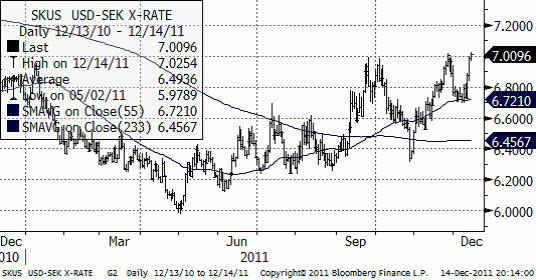

Valutor

EURSEK har märkligt nog stigit upp från 9 kr. Kanske tycker marknaden att det finns anledning att tveka även om den svenska kronans värde.

EURUSD är i en tydlig negativ trend.

USDSEK har en stigande trend och har nått upp till heltalet 7 kr per dollar. Växelkursen har vänt ner därifrån två gånger tidigare och frågan är nu om kursen ska orka ta sig igenom den här gången.

Gödsel

Kväve

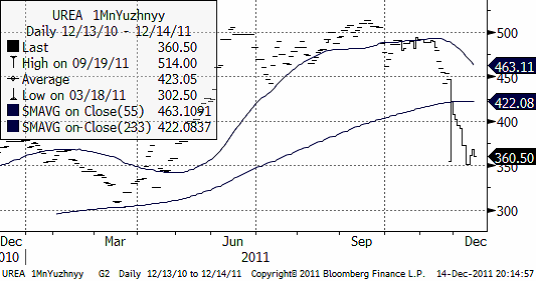

Nedan ser vi 1 månads terminspris på Urea fob Uyzhnyy. Priset har fallit kraftigt under hösten.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share