Analys

SEB – Jordbruksprodukter, vecka 4

Den senaste veckan har priserna på jordbruksprodukter stigit kraftigt, med Chicagovete i täten på +8%. Marknaden har haft lätt att trycka på köpknappen och tagit fasta på rykten om förestående exportstopp från Ryssland och från Argentina. Trots blixtsnabb officiell dementi från Argentinas jordbruksdepartement, vände inte marknaden ner. Det förefaller som om det är sentimentet som styr, snarare än fundamenta och då kan det också ganska snabbt vända ner igen.

Den senaste veckan har priserna på jordbruksprodukter stigit kraftigt, med Chicagovete i täten på +8%. Marknaden har haft lätt att trycka på köpknappen och tagit fasta på rykten om förestående exportstopp från Ryssland och från Argentina. Trots blixtsnabb officiell dementi från Argentinas jordbruksdepartement, vände inte marknaden ner. Det förefaller som om det är sentimentet som styr, snarare än fundamenta och då kan det också ganska snabbt vända ner igen.

Osäkerheten om torkan i Argentina och dess effekt på skörden är fortfarande ett orosmoment, liksom hur länge La Niña-förhållandena kommer att hålla i sig. Det finns också viss väderbaserad oro i botten för ryktet att Ryssland skulle ställa in exporten.

Positiva nyheter, främst att det regnat i början av veckan över hela norra Argentina har marknaden tagit ganska lätt på. El Rural skriver att det är för sent att så majs, men att bönder sår sen soja i den fuktiga marken.

Börsen ICE Futures Canada, den Winnipeg-baserade jordbruksbörsen som ägs av Intercontinental Exchange, lanserade i måndags futureskontrakt och optioner på kvarnvete, durumvete och korn med leveranspunkter i Kanada. Merparten av vete och korn produceras i Kanadas västra provinser, såsom Manitoba, Saskatchewan, Alberta och British Columbia och sedan 1943 har the Canadian Wheat Board (CWB) haft ett legalt monopol på all köp och försäljning av dessa jordbruksprodukter.

Bill C-18, som infördes av den konservativ/liberala regeringen i Kanada i slutet av oktober förra året kommer att avsluta CWB:s monopolställning och tillåta vete, durumvete och korn från västra Kanada att handlas fritt för första gången på nästan 70 år. Den nya lagen kommer inte att avskaffa CWB, men den kommer att fråntas sin position som den enda köparen av vete från kanadensiska lantbrukare.

Slutligen, värt att tänka på är IMF:s prognos för råvarumarknadens utveckling under 2012 som släpptes i tisdags. Man förutspår att råvarupriserna (utom olja) kommer att falla med i genomsnitt 14%, med de största prisfallen på jordbruksprodukter.

La Niña

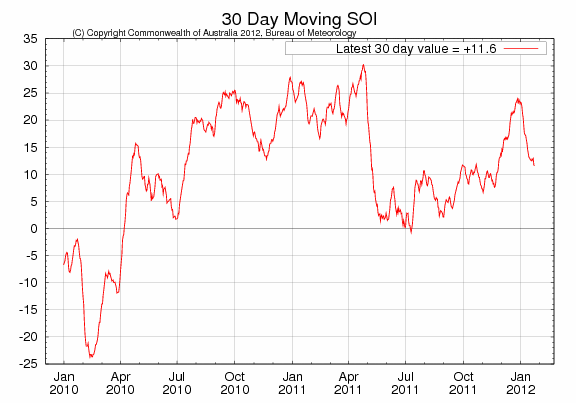

Det råder väl inget tvivel om att det är La Niña-fenomenet som står i centrum för skörden i Argentina och södra Brasilien. Fenomenet påverkar också vädret i Nordamerika. Det är därför det är extra torrt där också. Som vi har berättat tidigare har fenomenet nått sin kritiska nivå vid årsskiftet och har fortsatt att försvagas de senaste två veckorna. I diagrammet nedan ser vi utvecklingen av Southern Oscillation Index (”SOI”) på daglig basis. Ett värde >8 innebär att det råder La Niña.

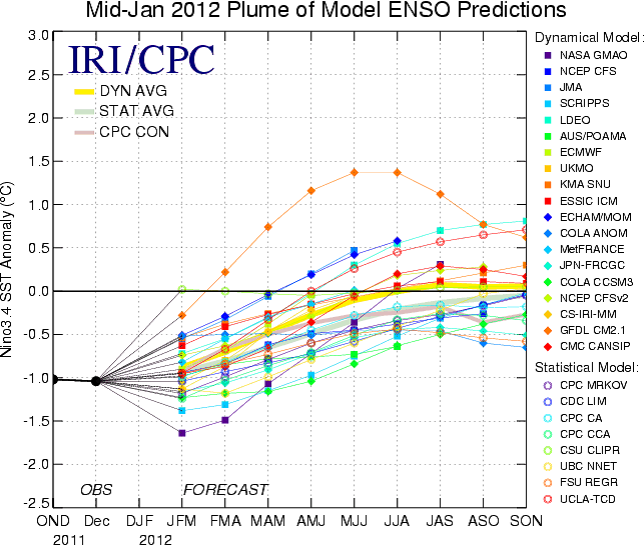

Det finns en rad modeller för att göra prognoser på framtida ENSO-förhållanden. Nedan ser vi en ”plym” av sådana prognoser framåt i tiden. Vi ser att La Niña väntas hålla i sig fram till hösten. Då ska vi kanske också notera att tillförlitligheten på ENSO-prognoser sträcker sig ungefär 6 månader framåt i tiden. Det finns alltså risker för La Niña-orsakad torka under sommaren.

Hur påverkar ett övergående La Niña vetepriset?

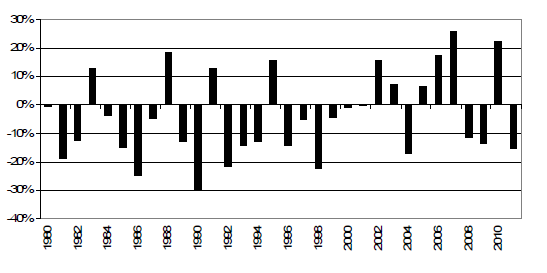

Vi har gjort en studie av hur vetepriset (Chicago) förändras mellan den sista december och den sista juli varje år. Vi ser en bild på dessa prisförändringar i procent nedan.

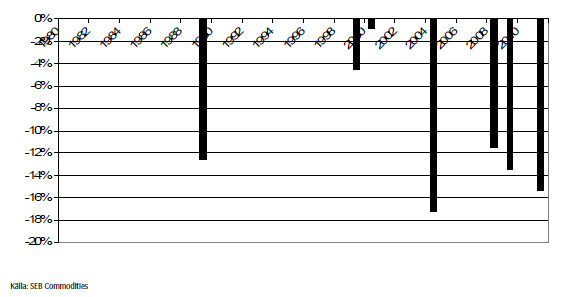

Genomsnittet är en prisnedgång på 4% (en mycket stor anledning att sälja terminer på vintern, för övrigt). Om vi sedan väljer ut de ”vårar” när det varit La Niña-förhållanden vid årsskiftet, hur har det gått då? Det visar sig att man då får enbart får fram vårar med prisnedgångar, som vi ser i diagrammet nedan.

Den genomsnittliga prisnedgången på dessa 7 år sedan 1980 till och med 2011 är 11%. Just vid årsskiftet hade vi ett Southern Oscillation Index på nästan 25 och ett värde > 8 indikerar ett aktivt La Niña-fenomen. Vi vet dessutom att detta enligt prognosen kommer att klinga av under våren. Det är med andra ord upplagt för prisfall i vete. Vetepriset står på ungefär samma nivå nu som det gjorde vid årsskiftet. Man kan säkerligen finna motsvarande prognos om prisfall för sojabönor och majs för samma år (i år).

Vete

Chicagovetet har stigit med 8% på en vecka för gammal skörd, men bara 4% för ny skörd. Ny skörd på Matif steg med bara 2%. Chicagovetet är den jordbruksråvara som har stigit mest alla den senaste veckan.

Bakom uppgången låg rykten – dels om att Argentina skulle införa exportstopp på soja och majs, dels på att Ryssland ska införa exportstopp på vete igen per den 1 mars. Argentinas jordbruksdepartement dementerade snabbt, men inget hördes från Ryssland. Nyhetsbyråer rapporterar att Kazakstan är ute och försöker köpa 8 mt till de statliga reservlagren.

Den tidigare uppgiften var att de tänkte köpa 5mt. Misstanken uppstår då att de vet att exporten inte kommer att bli så stor. Mellan september och december exporterades 4.1 mt. Samtidigt kom privata firmors estimat på majsskörden i Argentina, som ligger långt under USDAs estimat från januari-WASDE. Dock finns det mycket vete i världen och mer verkar det som för varje månad som går. En snabb blick i förra veckans rapporter verkar konstatera samma sak.

Enligt IGC (International Grains Council) har uppskattningen av den globala veteproduktionen under 2011 justerats upp med 7 miljoner ton, jämfört med november-rapporten, till rekordhöga 690 miljoner ton. Ökningen avspeglar bättre än förväntade skördar på det södra halvklotet, speciellt i Argentina och Australien, men också betydande ökningar i Kina och Kazakstan. Ungefär hälften av den justeringen beror på ökad användning i foder, då konkurrenskraftiga priser (jämfört med majs) har lett till högre efterfrågan.

Globala utgående lager i slutet av 2011/12 revideras också upp och förväntas nu uppgå till 204 miljoner ton, vilket är strax under rekordet på 206 miljoner ton 1999/00. Lagren förväntas öka kraftigt i de stora exportländerna Kazakstan och Ukraina, medan de i EU och USA förväntas vara oförändrade. En stor del av ökningen tillskrivs också Kina och blir därför i stort sett oåtkomliga för den globala marknaden.

Den globala arealen för veteproduktion 2012 förväntas öka 1.7% till 225 miljoner hektar, den största sedan 1998. Huvuddelen av denna ökning förväntas bli i USA och OSS, till följd av attraktiva inhemska och internationella priser, där prognosen baseras på normala väderförhållanden. Bortsett från torka i delar av USA och Ukraina rapporteras det om att utsikterna för höstvetet på norra halvklotet anses vara god.

Den franska analysfirman Strategie Grains uppskattar globala utgående lager till rekordhöga 211 miljoner i slutet av 2012/13, samma siffra som Ag Canada har i sin rapport. Enligt USDA är rekordsiffran för globala utgående lager 210.7 miljoner ton och sattes 1999/00 medan IGC har en något lägre uppskattning av den siffran med 206 miljoner ton. Strategie grains prognos baseras på ökade skördar i Kina, Ryssland, USA och Europa.

Veteskörden i Europa för 2012 förväntas uppgå till 133,3 miljoner ton och även om den har justerats ned med 200 000 ton från förra månadens estimat till följd av minskad sådd i Tyskland, regionens näst största producent efter Frankrike, så är det fortfarande en ökning med 3% jämfört med 2011/12. Räknar man dessutom in durumvetet blir det en förväntad skörd på 142.2 miljoner ton. Ryssland förväntar sig att 2012 års skörd kommer att bli lika bra som förra årets, om inte bättre. För Ukraina ser det sämre ut pga den svåra torkan i höstas som varade i 3 1/2 månad från september till december.

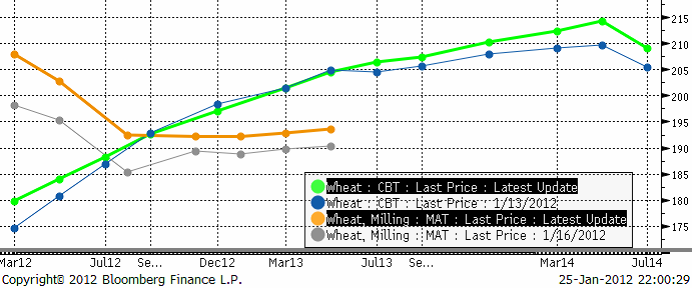

Nedan ser vi kursdiagrammet för marskontraktet på Matif, som verkligen brutit uppåt. Nästa motstånd ligger på 217 euro, men under gårdagen fanns det gott om säljare på 210 euro, som blev toppen på dagens handel.

Det är något märkligt att Matif går ännu mer in i backwardation genom att det är gammal skörd som handlas upp. Det talas om att det kooperativ som köper tillbaka gamla sålda terminer, samtidigt som bönder i Europa fortsätter och kanske i än större utsträckning håller på fysiska lager.

Ur ett teknisk analysperspektiv noterar vi att förra veckans uppgång (över 191.50-motståndet), men under motståndet på 217.50, har skapat förutsättningarna för vad som kallas för en ”bull trap”, där man lockas att köpa, men sedan vänder marknaden tvärt nedåt. Tekniska momentumindikatorer rör sig i motsatt riktning just nu, och det talar för att en vändning nedåt kan komma i priset.

Nedan ser vi terminskurvan för Chicagovete och Matif nu och för en vecka sedan. De ”feta” kurvorna är de aktuella. De ”smala” är förra veckans.

Matif har som vi berört gått ännu mer in i backwardation pga gammal skörd handlats upp.

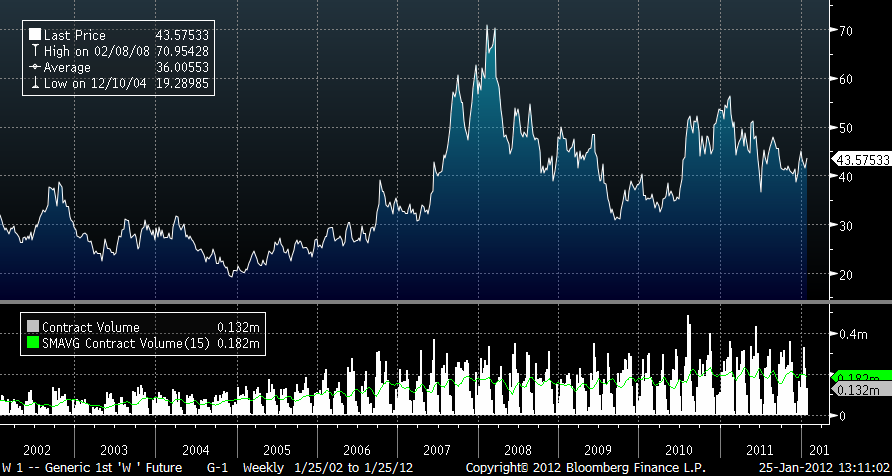

Nedan ser vi vetepriset på CBOT omräknat till svenska kronor per bushel (27 kilo) de senaste tio åren. I den nedre delen ser vi omsättningen i antal kontrakt.

Det ryktades under tisdagen om ryskt exportstopp från 1 mars, vilket skulle kunna ligga bakom prisuppgången på gammal skörd.

I sin WASDE-rapport i januari estimerade USDA rysk veteexport till 19.5 mt för marknadsföringsåret juli 2011 till juni 2012. Det var en liten höjning från decemberprognosen som låg på 19 mt. Det förefaller helt klart att man sålt slut på allt vete i de södra delarna av landet och att man nu kämpar med logistiken för att få ut det som finns längre in i landet. Putin har satt exportgränsen till 25 mt, så än finns en stor marginal till det taket.

Frågan är varför ett exportstopp ändå skulle införas?

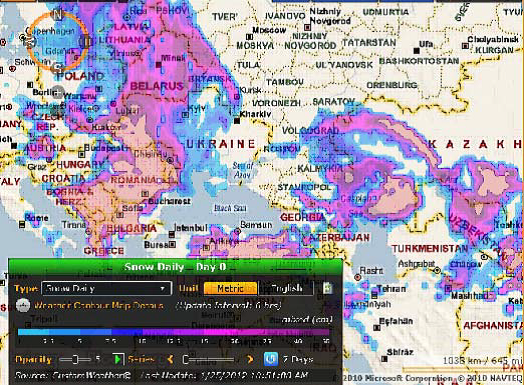

Det har snöat kraftigt i delar av Ryssland, men det finns motstridiga uppgifter om huruvida snön fallit på jordbruksmark eller inte. Det förefaller som om det gjort det, till viss, men ganska liten del. Nedan ser vi en radarbild på snöfall över södra Ryssland och att snön missat viktiga regioner som Voronetz och Tambov.

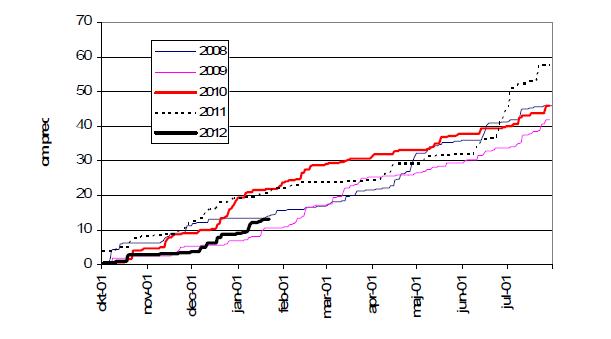

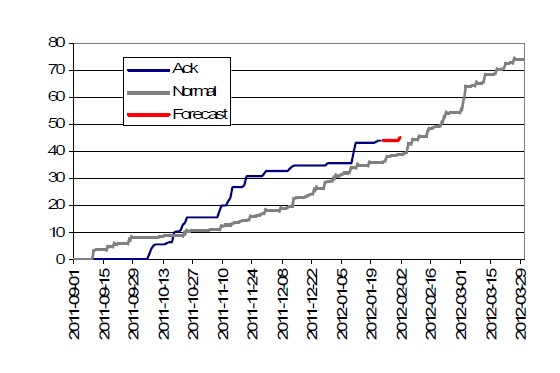

Nedan ser vi ackumulerad nederbörd i staden Kursk, som ligger nära jordbruksområdena. Vi ser att det mycket riktigt varit torrt under hösten och att det kan finnas en viss oro. Den röda grafen var den som ledde fram till torkan och missväxten under sommaren 2010 och det året började med mycket nederbörd, så än går inte att säga hur året kommer att bli.

Samtidigt som det finns oro för Ryssland, ser det mycket positivt ut i Australien. Australian Bureau of Statistics rapporterade igår onsdag att lagren i Australien är de största sedan år 2006. Förra året uppgick lagren (per årsskiftet) till 18.2 mt. I år var lagren 24.6 mt, efter att australiensiska bönder bärgat den andra rekordskörden på raken. Skörden väntas uppgå till 28.3 mt 2011-2012 och slår därmed förra årets rekord på 27.9 mt enligt Australian Bureau of Agricultural and Resource Economics and Sciences. Australien är världens näst största exportland efter USA. Enligt ABARES kan exporten nå 21.6 mt.

En delförklaring till de strora lagren är att carryover per den 30 september var 8.3 mt. I år väntas den bli ännu något större.

Om man nu ska sammanfatta läget, så anser vi att sentimentet just nu helt klart verkar vara ganska ”triggerhappy” på köpknappen. Man tar fasta på rykten. Det verkar finnas en stor oro för vädret, sannolikt med 2007 och 2010 i färskt minne. Samtidigt, eftersom det inte handlar om fakta, kan vändningen bli lika tvär nedåt igen. Den kraftiga backwardation som finns på Matif – som signalerar brist på fysisk vara – samtidigt som det knappast finns en fysisk brist i Europa (extremt få GASCtenders vunna och mycket spannmål kvar hos bönderna), är gammal skörd solklart säljvärd. Tror man på högre priser – köp terminerna med längre löptid billigare i så fall.

Vi fortsätter att tro på en nedgång i vetepriset under året och tycker att man i första hand ska sälja av gammal skörd på den uppgång vi nu sett.

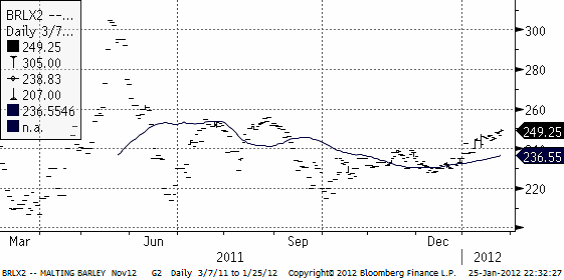

Maltkorn

Maltkornet har fortsatt att handlas upp och priset för novemberleverans tangerar nu 250 euro per ton. Motstånd finns strax ovanför, på ca 255 euro.

Argentinska La Nacion rapporterar om landet har fått den högsta maltkornsskörden på 10 år. Skörden uppgår till 3.65 miljoner ton och arealen för maltkornsproduktion har ökat med nästan 50% jämfört med 2010/11. En av de viktigaste orsakerna till denna ökning är att producenterna försöker hitta ett alternativ till vete och en tidig maltkornsskörd ger också möjligheten att så sojabönor efteråt.

Även fast skörden sedan länge är avklarad i Europa verkar det fortfarande råda en viss osäkerhet om tillgången på maltkorn då väderförhållandena under 2011 har lett till betydande kvalitetsproblem.

Den skandinaviska skörden drabbades bl a av höga koncentrationer av fusarium vilket ger kvalitetsstörningar i mältnings- och bryggningsprocessen genom skumbildning, så kallad ”gushing”, och andra länder, t.ex Frankrike, har haft stora problem med proteinhalter. För hög proteinhalt ger grumligt öl.

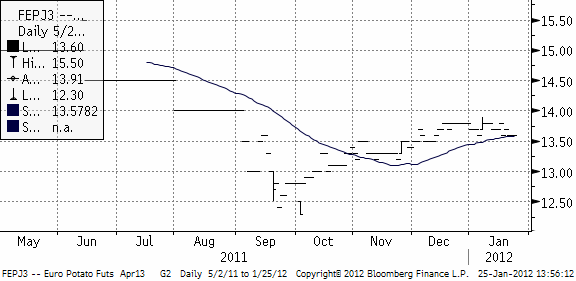

Potatis

Priset på potatis har fortsatt att försvagas och när nu nära att bryta 55-dagars glidande medelvärde, vilket vore en negativ teknisk signal.

Majs

Ur ett teknisk analysperspektiv noterar vi att majspriset är uppe vid 55-dagars glidande medelvärde, som utgör ett slags motstånd (många tittar på just den indikatorn). Nedan ser vi decemberkontraktet på CBOT:

Det gick ett rykte under tisdagen den 24 januari att Argentina skulle införa ett exportstopp på majs, men detta dementerades snabbt av jordbruksministeriet, men prisuppgången stannade ändå kvar. FAO estimerar skörden av majs i Argentina till 21.4 mt, där USDA senast estimerade 26 mt. Privata firmor ligger ännu lägre, på 17-18 mt. Orsaken är som bekant, torkan som varit och som permanent skadat majsskörden. Sojan verkar kunna repa sig, men alltså inte majsen.

Nedan ser vi ackumulerad nederbörd i Cordoba, Argentina. Den blåa grafen visar ackumulerad nederbörd sedan september förra året. Den lilla röda snutten är den senaste väderleksprognosen, som har ungefär 12 mm nederbörd för den 30 januari till den 1 februari. Vi ser att nederbörden som föll i början av den här veckan var en ganska kraftig sådan, betydligt mer än vad som var förutspått.

Det är alltså trots den nederbörd som kom i början på veckan, ändå något lite för lite nederbörd så här års mot vad det borde vara ett normalår. Detta är ett orosmoment, främst för sojan eftersom tärningen redan är mer eller mindre kastad för majsen.

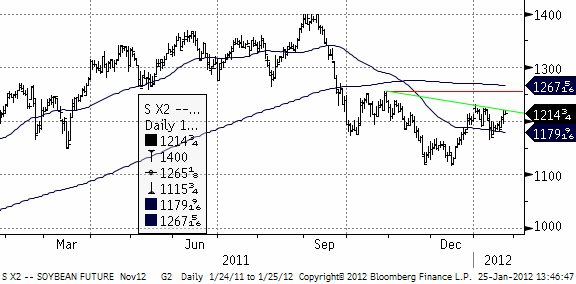

Sojabönor

Priset på novemberkontraktet SX2 ligger precis under ett motstånd på 1215 cent. Det finns flera motstånd strax ovanför, men formationen liknar en omvänd head-and-shoulders, vilket alltså har en potentiellt ”bullish” innebörd. Det finns utrymme upp till 1245 och en uppgång över den nivån skulle ge ytterligare skjuts uppåt.

Vi ser i nedanstående diagram som visar kvoten mellan majs- och sojapris att majsen tappat i pris i förhållande till sojabönor, men det finns ingen direkt brist av sojabönor i världen.

Om regnen kommer till Argentina som väntat vid månadsskiftet bör hektarskörden kunna stabiliseras. Det är snarare majsmarknaden som är svag än sojamarknaden som är stark. Det finns gott om tekniska motstånd på ovansidan och det är knappast troligt att en ny bullmarknad skulle orka ta sig rakt igenom dem.

Raps

Tekniskt har novemberkontraktet just brutit ett kortsiktigt motstånd och torde röra sig uppåt de närmaste dagarna för att testa motståndet på 420 euro. En uppgång över 420 euro vore en mycket stark köpsignal, annars skulle en uppgång mot 420 euro också kunna vara ett bra tillfälle att sälja om priset inte bryter igenom.

Höstens torra väder i Ukraina kommer också att påverka årets rapsskörd och man räknar med att produktionen kommer att falla 19% till 1.13 miljoner ton vilket skulle vara den lägsta på 5 år enligt data från USDA. EU´s importbehov av raps förväntas bli mycket hög. Den globala produktionen av raps och canola uppskattas uppgå till totalt 61.5 miljoner ton 2012/13, en ökning med 3.4% och den första ökningen på 3 år. Utifrån väderproblemen i Ukraina, en betydligt mindre sådd av höstraps i EU och sjunkande lager, så kommer det att krävas ytterligare ökning av den kanadensiska canola produktionen för att möta efterfrågan under 2012.

Enligt Ag Canada kommer ytterligare areal att tas i bruk för canola produktion och förväntas nå rekordhöga 8.0 miljoner hektar, vilket skulle vara tillräckligt för att få en all-time high skörd på 15 miljoner ton.

Mjölk

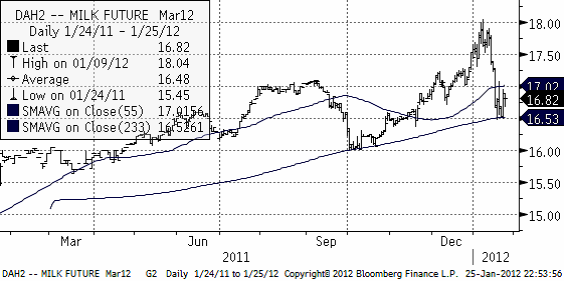

Nedan ser vi priset på marskontraktet på flytande mjölk (kontakt avräknat mot USDA:s prisindex). Rekylen från toppnoteringen vid 18 dollar studsade på 16.50 och de senaste dagarna har priset pendlat mellan 16.50 och 17 med förhållandevis stora

Gris

Priset på lean hogs är uppe i sälj-zonen igen. Med så många typer av tekniska motstånd ansamlade vid och strax ovanför där priset ligger idag, är sannolikheten låg att priset tar sig rakt igenom. Vi rekommenderar att man säljer vid den här nivån. Statistik från Kina visar att grispopulationen sjönk i december för första gången på 10 månader. Samtidigt rapporteras som utbrott av African Swine Fever (ASF) på flera håll i världen, bland annat i olika regioner samtidigt i Ryssland.

Vi intar ändå, baserat på den tekniska analysen, en negativ hållning och rekommendationen blir:

1 vecka: negativ

3 månader: negativ

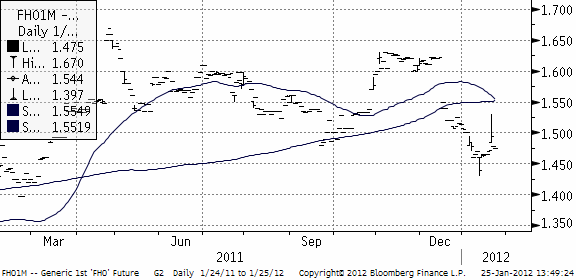

Nedan ser vi februarikontraktet

Priset i Europa har betett sig på samma sätt. Nedan ser vi det vid var tid kortaste terminskontraktet (närmast spot):

Valutor

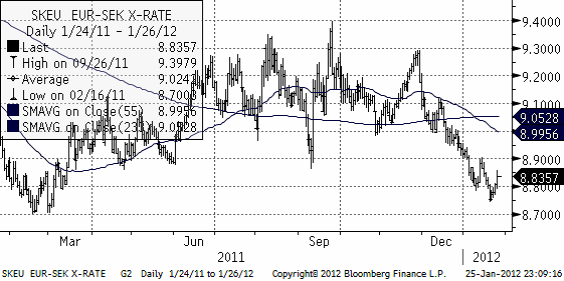

EURSEK – försöker korrigera nedgången

Vi har en neutral rekommendation på både en veckas sikt och tre månaders.

EURUSD – i rekyl fortfarande

Kursen har rekylerat upp till 55-dagars glidande medelvärde, som borde utgöra ett visst motstånd.

Rekommendation: Neutral på en veckas sikt. Negativ på tre månader.

USDSEK – söker efter en botten i korrektionen nedåt

Dollarn föll inte mycket mot kronan efter FOMC-mötet på onsdagskvällen, trots att räntan kommer att ligga kvar på ultralåg nivå till åtminstone 2014, enligt Ben B. Ändå ligger kursen under 55-dagars glidande medelvärde och ny ordentlig uppgång och test av 7-kronors-nivån kan vi inte vänta så länge kursen ligger under medelvärdet.

Vi har en neutral rekommendation på en veckas sikt, men är positive på tre månader.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga