Analys

SEB – Jordbruksprodukter, vecka 22 2012

Turbulensen i Europa rasar vidare och i fredags kväll meddelade den spanska staten att de kommer att hjälpa krisdrabbade Bankia men ECB säger nej till den okonventionella metoden som spanska staten vill använda sig av. Moody’s fortsätter sin nedgradering av europeiska banker och efter att Handelsbankens och Nordeas betyg sänktes i förra veckan kom resultatet för Danmark i natt där 9 banker dras med och för Danmarks största bank, Danske Bank, sjönk betyget med två steg. Greklands premiärminister Papademos varnar för att om folket inte röstar fram en stabil regering den 17 juni så står landet inför en akut likviditetskris och från Kina kommer nyheter om att stimulanserna för att mildra avmattningen kommer att bli mindre än tidigare paket under krisen.

Turbulensen i Europa rasar vidare och i fredags kväll meddelade den spanska staten att de kommer att hjälpa krisdrabbade Bankia men ECB säger nej till den okonventionella metoden som spanska staten vill använda sig av. Moody’s fortsätter sin nedgradering av europeiska banker och efter att Handelsbankens och Nordeas betyg sänktes i förra veckan kom resultatet för Danmark i natt där 9 banker dras med och för Danmarks största bank, Danske Bank, sjönk betyget med två steg. Greklands premiärminister Papademos varnar för att om folket inte röstar fram en stabil regering den 17 juni så står landet inför en akut likviditetskris och från Kina kommer nyheter om att stimulanserna för att mildra avmattningen kommer att bli mindre än tidigare paket under krisen.

Spänningen mellan den stora oljeproducenten Iran och väst är fortfarande hög efter resultatlösa diskussioner i förra veckan om Irans kärnvapenprogram. Nya samtal är planerade till mitten a v juni och datumet för EU:s sanktioner mot Iran närmar sig nu med stormsteg.

Spänningen mellan den stora oljeproducenten Iran och väst är fortfarande hög efter resultatlösa diskussioner i förra veckan om Irans kärnvapenprogram. Nya samtal är planerade till mitten a v juni och datumet för EU:s sanktioner mot Iran närmar sig nu med stormsteg.

Marknaden för jordbruksprodukter styrs nu i mångt och mycket av väderleksrapporter och framförallt fokus på nederbörd. Efterlängtade regn i Ryssland, Svartahavsregionen, Australien och USA har dämpat oron något och därmed gjort att priserna, framförallt på vete, har fallit.

Odlingsväder

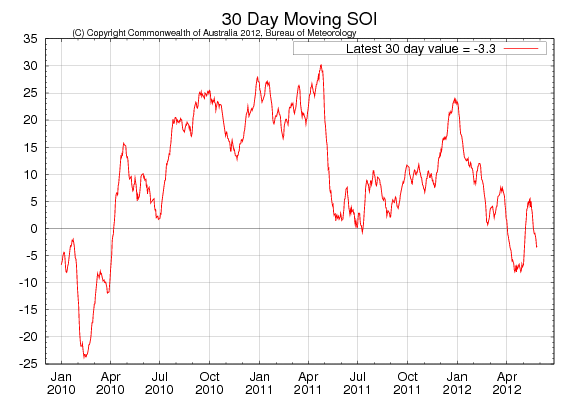

Southern Oscillation Index, ett mått på intensiteten i graden av La Niña eller El Niño, har fortsatt falla och ligger nu på –3.3. Ett värde mellan +8 och -8 indikerar neutrala ENSO-förhållanden.

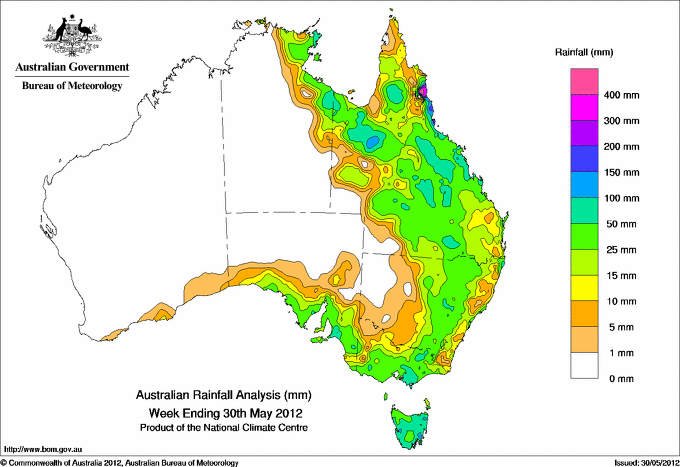

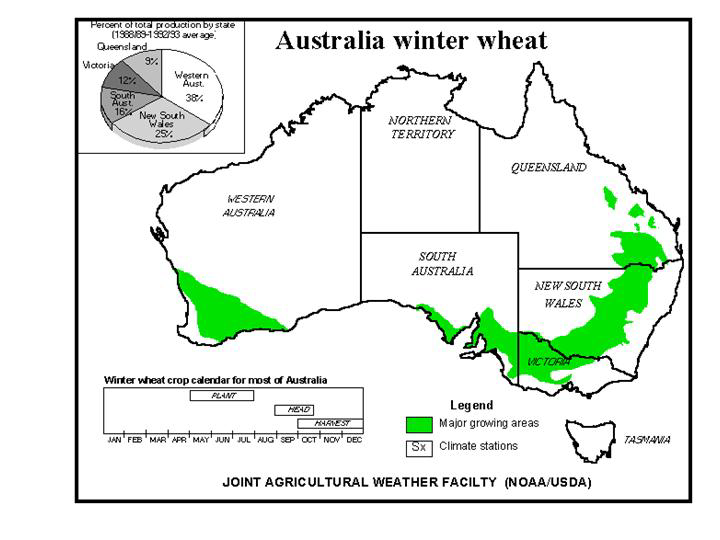

Australiens spannmålsproducerande områden i öster har fått välbehövligt regn under helgen och därmed höjt förhoppningarna om en högre avkastning för 2012/13 års vete produktion.

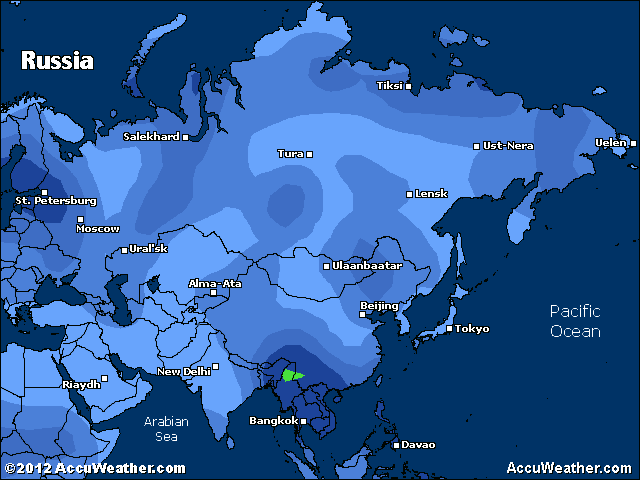

Delar av Ryssland, Ukraina och norra Kazakstan, kommer att få svalare temperaturer och regn kommande dagar vilket gynnar grödorna.

Sverige

Enligt Jordbruksverket uppgår den totala spannmålsarealen preliminärt till 1 007 100 hektar år 2012, vilket är en ökning med 14 300 hektar (+1%) jämfört med 2011. Siffrorna för årets odlingssäsong visar att vetearealen minskar preliminärt med 45 800 (-11%) till 371 000 hektar, medan kornarealen ökar preliminärt med 47 300 hektar (+14%) till 375 000 hektar jämfört med 2011. Havrearealen ökar preliminärt med 18 700 hektar (+10%) till jämfört med år 2011.

Arealen för raps och rybs är tillbaka på 2010 års nivå, och beräknas preliminärt till 109 800 hektar år 2012, vilket är en ökning med 14 900 hektar (+16%) jämfört med 2011.

Vete

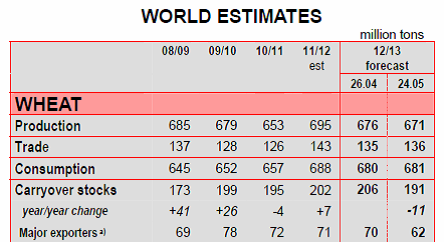

IGC (International Grains Council) skriver i sin senaste rapport att utsikterna för vete kommande säsong 2012/13 var fortsatt goda under maj, men ogynnsamma väderförhållanden i EU, Ryssland och Marocko sänker förväntningarna på kommande skördar och bidrar till att den globala produktionen justeras ned med 5 mt tilll 671 mt, en kraftig nedjustering från förra årets 676 mt.

En ökad användning av foder leder till en något högre förväntad global konsumtion på 681 mt, vilket dock fortfarande är 7 mt lägre än under 2011/12 eftersom majs förväntas ersätta vete till viss del som foder ingrediens. Detta kommer dock inte att uppväga nedgången i produktionen och globala utgående lager justeras därför ned med 15 mt till ett fyra-års lägsta på 191 mt. Exporten förväntas också bli lägre under 2012/13 jämfört med 2011/12 på grund av mindre skördar i Svartahavsregionen och minskat överskott i EU och Argentina för export.

IGC justerar ned sin prognos för Rysslands vete produktion med 3 mt till 55 mt, jämfört med 58 mt i sin senaste prognos, vilket är strax under föregående säsongs 56.2 mt. Utsikterna för grödor i Svartahavsområdet har justerats ned till följd av vårens torka.

Prognosen för EU’s vete produktion justeras ned med nästan 2 mt till 133.1 mt, en minskning från förra årets 138.2 mt och från den tidigare prognosen på 135 mt, medan Marockos produktion justeras ned från 4.0 mt till 3.3 mt , vilket är långt under det föregående årets 5.8 mt.

Kinas veteareal beräknas uppgå till 24.3 miljoner hektar under 2012/13 och landets produktion av vete estimeras till 116.0 mt jämfört med 117.9 mt under 2011/12. Kinas vete import 2012/13 estimeras till 1.8 mt, upp 20% från föregående prognos.

I Australien har flera veckor med torrt väder fått en del lantbrukare att börja oro sig, men Queensland och New South Wales – som tillsammans står för huvuddelen av landets veteproduktion – fick 25-50 mm regn i förra veckan enligt Australian Bureau of Meteorology. Trots nederbörden räknar analytikerna fortfarande med en mindre skörd i år på 24-26 mt eftersom lantbrukare förväntas ge avkall på vete till förmån för canola och boskap.

Kanadas jordbruksminister höjde förväntningarna på landets sådd och produktion av vete 2012 till 26.6 mt jämfört med 2011 års estimat på 25.26 mt. Undersökningar gjorda bland kanadensiska lantbrukare visar på att sådden av de flesta grödor förväntas öka i år till följd av torrare väder.

Vi hör från våra vänner i Indien att skörden nu är avklarad och att många lantbrukare nu migrerar till andra platser, under några månader, för att söka arbete. Indiens statliga lager fullkomligt svämmar över av vete och ris efter den tredje rekordskörden på rad. Landets spannmålslager uppgick till 71.1 mt per den 1 maj och förväntas uppgå till 80-85 miljoner ton i början av nästa månad, vilket är väl över lagringskapaciteten på 63 mt. För att minska lagren och öka lagringsutrymmet innan den nya skörden planerar regeringen att öka volymen av subventionerat vete och ris till statliga välfärdsprogram och till grossister.

Ryssland kommer sannolikt att producera omkring 56 mt vete i år, ungefär lika mycket som förra året, och landets exportpotential av vete under säsongen 2012/13 beräknas uppgå till 22-23 mt enligt Russian Grain Union.

Matifvetet med novemberleverans steg i slutet av förra veckan på rapporterna om torka i framförallt Ryssland, men också i Ukraina och USA. Men nya prognoser denna vecka som har innehållit regn har fått priset att falla tillbaka. Igår onsdag sjönk priset under stödnivån på 210 men vände sedan uppåt och stängde på 210.75.

Nedan ser vi Chicagovetet med leverans i december.

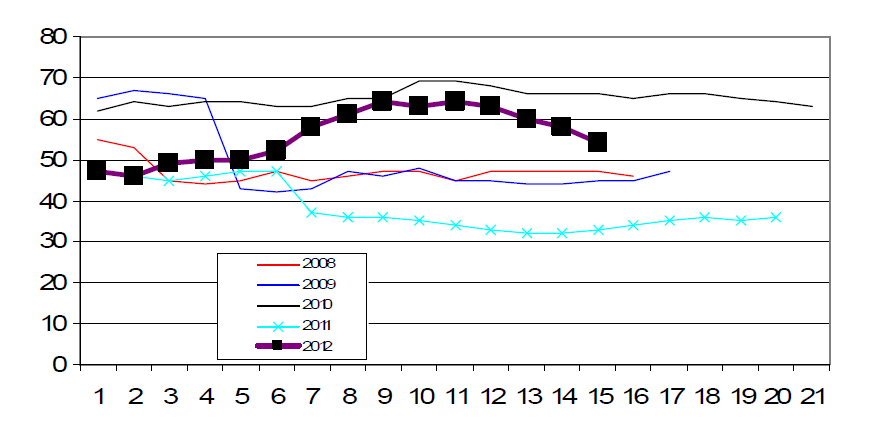

Crop condition för höstvetet i USA, som rapporterades i tisdags kväll (eftersom det var helgdag, Memorial Day, i USA i måndags), ligger nu på 54% good / excellent och det är 4% lägre än förra veckan.

Maltkorn

Kanadas jordbruksminister estimerar landets korn produktion till 9.2 mt jämfört med 7.76 mt året innan. Novemberkontraktet på maltkorn har inte påverkats värst mycket av torkoron på vetemarknaden och prisnivån har hållit sig runt 228 eur.

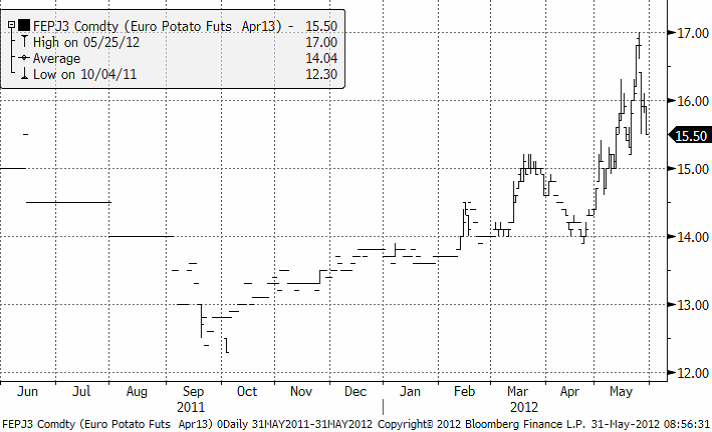

Potatis

Potatispriset för leverans nästa år, föll tillbaka under fredagskvällen.

Majs

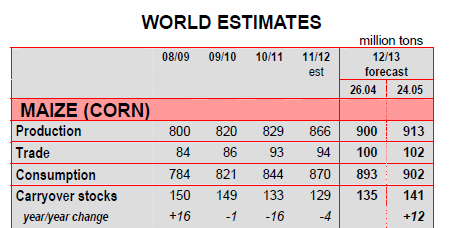

IGC har reviderat upp den globala majs produktionen för 2012/13 med 13 mt till rekordhöga 913 mt, främst till följd av förbättrade utsikter i USA, Kina och Brasilien. Ingående lager justeras upp med 6 mt till 141 mt, långt över förra säsongens 129 mt. Utbudet förväntas vara stabilt (jämfört med 2011/12) och majs kan komma att ersätta en del av vete som foder ingrediens. Globala majs lager, förväntas däremot att öka till ett tre-års högsta i slutet av 2012/13 till följd av en rekordhög produktion.

USA’s produktion av majs beräknas uppgå till 355 mt, en ökning med 13% på årsbasis. Ukrainas produktion av majs beräknas till rekordhöga 24 mt, en ökning med 5.3% från 2011, och exporten till 14 mt – vilket är i linje med USDA prognos. Argentinas export av majs under 2011/12 estimeras till 12.5 mt, ned 20% från förra året. Kinas majsareal 2012/13 beräknas uppgå till 34.4 miljoner hektar, en ökning med 1 miljon från tidigare estimat, och landets produktion av majs estimeras till 189 mt, jämfört med det tidigare estimatet på 186 mt. Prognosen för Kinas import av majs ligger på 7 mt, vilket är en ökning med 1 mt från tidigare estimat och också 1 mt högre än USDA senaste prognos. Användningen av majs inom industrin estimeras till 53 mt och som foder till 129 mt.

Ukrainas jordbruksminister säger att landet vill exportera 3 mt majs till Kina under säsongen 2012/13.

Uttalandet kom dagen efter att Argentina visat nya framsteg i sina försök att få åtkomst till Kina för sin export av majs, en kampanj som tidigare har stannat av pga av oro över genetiskt modifierade grödor.

Förbättrat utsäde har höjt Ukrainas potential för att odla majs och grödan har blivit alltmer populär bland ukrainska lantbrukare, delvis som ett alternativ till vårsådden av solrosor, men också pga av marknaderna för majs såsom biobränsle och djurfoder. Arealen för majs förväntas uppgå till 4.5 miljoner hektar jämfört med 3.5 miljoner hektar året innan.

Nedan är några av prognoserna för Ukrainas majs produktion 2012: Agritel: 24 mt USDA: 24 mt ProAgro: 22 mt UkrAgroConsult: 21.25 mt

Buenos Aires Cereals Exchange sänker sin prognos för landets majsproduktion 2011/12 till 19.3 mt mot tidigare estimat på 19.8 mt medan Cordonnier justerar ned sin prognos från 19.0 mt till 18.75 mt. Brasiliens produktion av majs 2011/12 justeras upp till 65.6 mt mot tidigare 64.0 mt av Cordonnier.

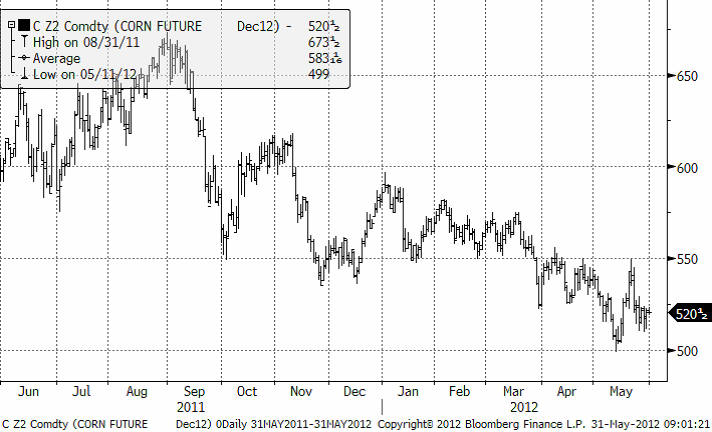

Priset på decembermajs har rört sig i intervallet 510-524 under denna vecka, medan frontkontraktet för majs noterade ett 17-månaders lägsta på 559½.

Sojabönor

IGC uppskattar att den globala produktionen av sojabönor kommer att minska med 30 mt under 2011/12, och reviderar återigen ner sin prognos för Sydamerikas produktion av sojabönor. Den senaste uppskattningen ligger på 114.4 mt för säsongen 2011/12. Nedjusteringen, 23 mt lägre sedan den första uppskattningen i september och 1.5 mt lägre än förra månadens uppskattning, kommer som en följd av svårt torka och sjukdomar. Sydamerika är världens största leverantör av sojabönor och sojamjöl från mars till augusti, då USA är klar med sin skörd, och en 16% minskning i Sydamerika skulle innebära ett stort tryck på amerikanska lager vad gäller efterfrågan.

Produktionen i Argentina estimeras till 41 mt under 2011/12, vilket är 1.9 mt lägre än föregående prognos, och estimatet för Brasiliens produktion lämna s oförändrad på 65.6 mt, vilket dock är en nedgång med 13% från rekordhöga 75.3 mt under 2010/11.

EU’s import av sojabönor förväntas sjunka med 11% till ett flerårigt lägsta om 11 mt. Importen av sojamjöl beräknas vara oförändrar på 22.4 mt och ligger fortfarande relativt högt, i linje med det femåriga genomsnittet, då en minskad import av sojabönor och ett begränsat utbud av alternativa oljeväxter ger stöd till efterfrågan.

Cordonnier uppskattar Argentinas produktion av sojabönor 2011/12 till 39.5 mt jämfört med föregående estimat på 40.0 mt och Oil World uppskattar produktionen tiill 39-40 mt jämfört med tidigare 40.5 mt.

Brasilianska bönder har sålt 86% av skörden redan. Samma tid förra året var det 65%. Man har även sålt 27% av 2013 års skörd.

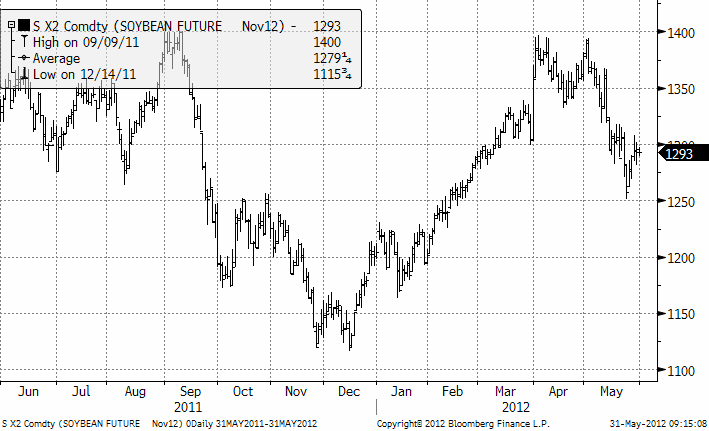

Fortsatta nedjusteringar av den globala sojabönsproduktionen har gett stöd åt en uppgång i priset på sojabönor under veckan.

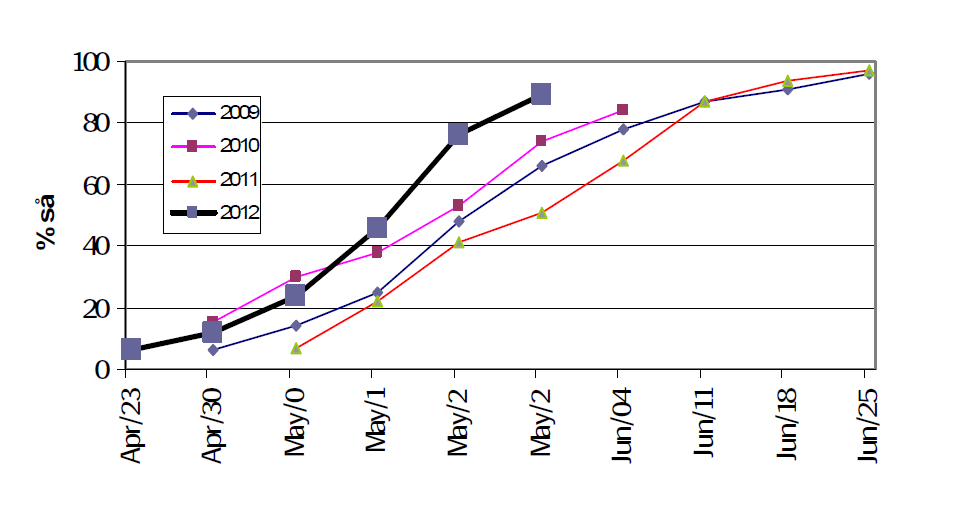

Sådden går fort framåt i USA är nu avklarad till 89% jämfört med förra veckans 76%. I södra USA har man skördat klart höstvetet och kan så en andra skörd av sojabönor.

Raps

Oil World sänker återigen sin prognos för EU’s raps produktion 2012, denna gång med 0.1 mt, till följd av ogynnsamma väderförhållanden vid höstsådden och sedan en bitande kall vinter som har skadat grödorna. Produktionen beräknas falla till ett 6-årslägsta på 18.10 mt, jämfört med 19.12 mt under 2011, och medföra en ökad efterfrågan på import av raps och canola.

Produktionen i Frankrike beräknas sjunka till 5.15 mt från 5.37 mt under 2011 och Polens produktion förväntas uppgå till 1.60 mt jämfört med 1.87 mt.

Skörden i Tysklands beräknas öka till 4.45 mt jämfört med 3.78 mt förra året och Storbritanniens estimerade 2.72 mt ligger nära rekordet på 2.76 mt året innan.

Oil World varnar också för en lägre skörd i Ukraina, som är en stor raps leverantör till EU, och uppskattar att produktionen där kommer att falla till 0.95 mt från 1.32 mt förra året.

Priset på novemberterminen har fortsatt att stiga. Bristen på raps, marginellt lägre förväntad produktion inom EU och nedjusteringar av den globala sojabönsproduktionen ger stöd åt prisuppgången.

Gris

Priset på decemberkontraket har i stort sett rört sig i sidled. Priset steg dock igår och kontraktet handlas nu över 79 cent.

Mjölk

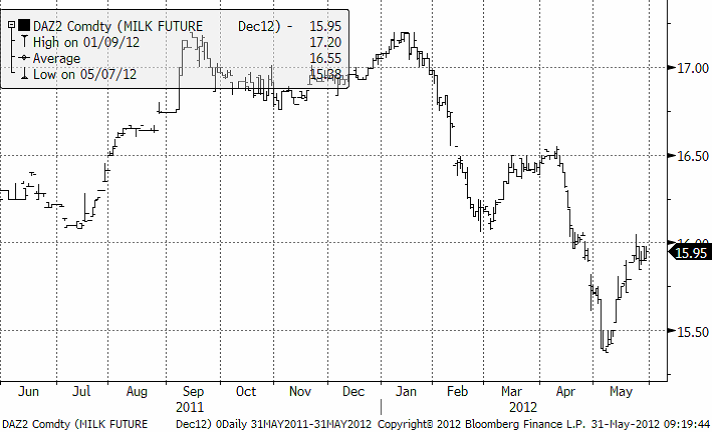

Mjölkpriset ligger kvar på samma nivå som förra veckan. 16 cent är dock ett starkt motstånd och det troliga är att kursen vänder nedåt igen.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen