Analys

SEB – Jordbruksprodukter, vecka 16 2012

Priserna har generellt sett fallit på jordbruksprodukter sedan förra veckan. Största prisfallet noteras på europeiska industripotatis med -9% för gammal skörd (-3% för ny), på majs med -5% och på Chicagovete med -3%.

Priserna har generellt sett fallit på jordbruksprodukter sedan förra veckan. Största prisfallet noteras på europeiska industripotatis med -9% för gammal skörd (-3% för ny), på majs med -5% och på Chicagovete med -3%.

Fredagens BNP-statistik från Kina lade sordin på stämningen i början av veckan. Tillväxten blev 8.1% på årsbasis istället för 8.3% som marknadens förväntningar låg på. De senaste 30 åren har tillväxten i genomsnitt varit 9.9% per år. I tisdags släppte så IMF en tillväxtrapport som indikerade högre tillväxt, vilket gav tillbaka marknadens förtroende för råvaruefterfrågan. Sedan ökade oron för Spaniens ekonomi och därmed Europas hälsa och där står vi just nu.

Vi är glada att kunna meddela att CBOT startar handel i ”Black Sea Wheat Futures” den 6 juni 2012 och att vi därmed kan erbjuda våra kunder i dessa länder och kunder med exponering i Svarta havsområdet handel i futureskontrakt som är direkt kopplade till priserna på det fysiska vetet i regionen. Svarta havsvetet utgör mer än 20% av världshandeln av vete. Kontraktsstorleken blir 136 metriska ton, vilket ungefär motsvarar 5000 bushels. Skillnaden mot ”W”-kontraktet är att det här kontraktet är exakt 136 metriska ton, medan ”W” är exakt 5000 bushels. Leveranspunkterna är vid hamnar i Ryssland, Ukraina och i Rumänien. Kontraktet handlas elektroniskt på Globex från 9:00 till 18:15 svensk tid.

ICE Futures, som äger NYBOT (Kaffe, Kakao, Socker, Bomull) och börsen i Winnipeg, kommer att starta handel i majs, vete och sojabönor, förmodligen med bas i New York. Detta är i konkurrens med CBOT / CME Group. Vi tror inte att ICE kommer att vara framgångsrika i att attrahera likviditet. Likviditet attraherar mer likviditet och där vinner CBOT.

Odlingsväder

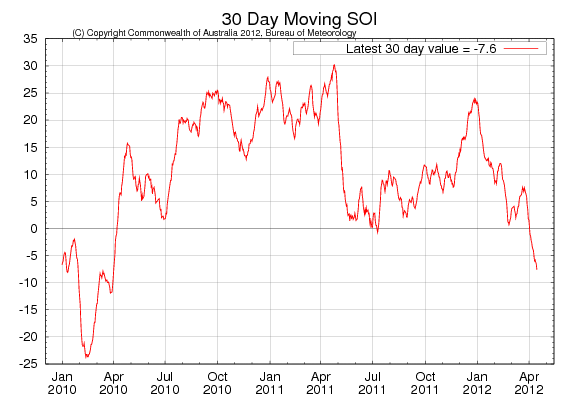

Det är mycket nära El Niño nu med ett Southern Oscillation Index (SOI) på -7.6. Nedan ser vi Southern Oscillation Index, som mäter ENSO och indikerar La Niña om SOI > +8 och El Niño om SOI < -8. Vi ser att SOI minskat från -4.1 förra veckan till -7.6 i dagens rapport. Det är den lägsta nivån sedan mars för två år sedan. El Niño är bra för skörden och La Niña är dåligt. Historiken säger att neutrala ENSO-förhållanden brukar följa efter att man haft La Niña i två år, men fallet i SOI är mycket kraftigt just nu, så vem vet?

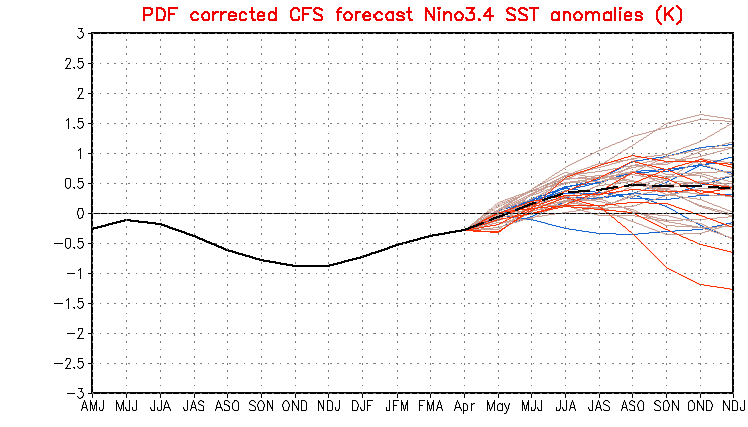

NOAA kanske vet. Så vi tittar lite på deras senaste ensembleprognoser, publicerade den 16 april. CFS.v1 ligger något ”högre” den här veckan än förra veckan. Det vill säga, lite mer åt El Niño-hållet.

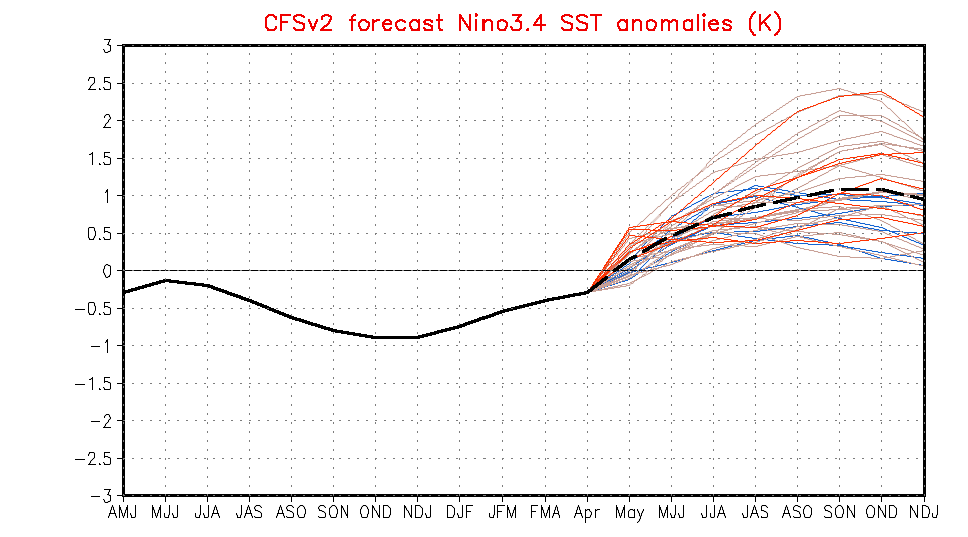

Nedan ser vi den andra modellen, CFS.v2, som också blivit mer åt El Niño-hållet.

Vete

Nederbörden har varit god såväl i USA som i Europa. Sådden i USA av vårvete går framåt i snabb takt. Det spanska jordbruksdepartementet rapporterade igår onsdag att skörden av vete totalt i landet väntas bli 22% lägre än förra året och landa på 5.36 mt. Kornskörden väntas falla med 28% från 8.33 mt förra året. Total spannmålsproduktion väntas falla med 25% till 12.7 mt. Orsaken är den extrema torka som drabbat landet. Perioden december till februari var den torraste sedan åtminstone 1947.

Vädret har bättrat sig något, men nederbördsmängden i mars var den lägsta sedan 1997. Strategie Grains, motsätter sig idéerna på en ökad veteproduktion i Europa i år, till följd av köldknäppen i februari, även om andra analytikers farhågor över det senaste väderhotet, torka, har minskat. Strategie Grains som ursprungligen förutspådde att köldknäppen inte skulle orsaka alltför stora skador, har nu justerat ned sin prognos för EU:s kommande veteskörd – världens största – för andra gången, denna gång med 4.3 mt till 126.8 mt. Nedjusteringen tar också höjd för ett visst produktionsbortfall pga alltför torrt väder och bortfallet väntas drabba framförallt Frankrike och Tyskland.

Vädret har bättrat sig något, men nederbördsmängden i mars var den lägsta sedan 1997. Strategie Grains, motsätter sig idéerna på en ökad veteproduktion i Europa i år, till följd av köldknäppen i februari, även om andra analytikers farhågor över det senaste väderhotet, torka, har minskat. Strategie Grains som ursprungligen förutspådde att köldknäppen inte skulle orsaka alltför stora skador, har nu justerat ned sin prognos för EU:s kommande veteskörd – världens största – för andra gången, denna gång med 4.3 mt till 126.8 mt. Nedjusteringen tar också höjd för ett visst produktionsbortfall pga alltför torrt väder och bortfallet väntas drabba framförallt Frankrike och Tyskland.

FranceAgrimer estimerar 2011/12 års veteproduktion för Europas största veteproducent Frankrike till 33.9 mt, oförändrat från förra månadens estimat och en sänkning med 1.8 mt från 2010/11. Utgående lager för 2011/12 estimeras till 2.1 mt, en nedgång från tidigare estimat på 2.4 mt pga positiva exportutsikter.

Arealen för franskt vete kan komma att minska med 5.4 procent till 4.72 miljoner hektar från 4.98 miljoner hektar under 2011 säger FranceAgrimer, som förra månaden uppskattade att lantbrukare hade sått 5.07 miljoner hektar vete, en ökning med 1.7 procent jämfört med förra årets areal. Arealen justeras ned till följd av de skador som är förenade med utvintringen i landet och innebär att arealen för det ”mjuka” vetet i Frankrike skulle vara den lägsta sedan 2003, då franska bönder skördade 4.52 miljoner hektar av grödan och produktionen föll till 29.1 mt från 37.3 mt föregående år.

Estimatet för arealen i Lorraine, som förra året stod för 4.6 procent av produktionen, har justerats ned till 69 850 hektar från 253 000 hektar. Lantbrukare i Champagne-Ardennes, som stod för 9.3 procent av förra årets skörd, kommer att odla vete på 302800 hektar, jämfört med de 415 000 hektar som estimerades i mars.

Temperaturen i regionerna Lorraine, Champagne och Bourgogne sjönk så lågt som till minus 20 grader i februari, vilket har skadat grödorna. Av det franska vetet anses 62% vara i ”good to excellent condition” jämfört med 75% vid samma tid förra året.

Bulgariens veteskörd kommer sannolikt att bli lägre än förra årets skörd till följd av en torr höst och köldknäppar under vintern. Landet skördade 4.3 mt vete under 2011, av vilket en stor del exporteras, främst till Spanien. Även om inte jordbruksministeriet vill ge någon exakt prognos räknar lantbrukarna emellertid med en minskning på 20% av veteskörden till ca 3.4 mt i år pga försenad sådd och utvintring.

Rysslands spannmålsexport väntas uppgå till rekordhöga 26 mt den här säsongen enligt SovEcon, 1 mt lägre än förra månadens prognos, och med den siffran så skulle landet bli världens näst största exportör av vete efter USA. Om den exportprognosen, för nuvarande säsong som varar fram till den 30 juni, slår in kommer man att slå det förra rekordet på 23 mt som sattes 2008/09. Andra källor säger att exporten som mest kommer att uppgå till 20.5-21 mt. Logistiken är ett problem och framförallt bristen på järnvägsvagnar gör att de stora avstånden i transporten av spannmålen som finns längre in i landet till hamnarna medför höga transportkostnader. Ryssland räknar med att skörda ca 90 mt under 2012/13, ner från 94.2 mt under 2011/12. Skörden förväntas bli mindre på grund av det kalla vädret som har påverkat grödorna i landets stora spannmålsproducerande regioner i södra Ryssland.

Ukrainas jordbruksministerium estimerar landets spannmålsexport för nuvarande säsong (juli 2011 – juni 2012) i nivå med 23.5 mt, vilket skulle innebära att det finns utrymme för ytterligare export av 7 mt spannmål då landet till dags dato har exporterat ca 16.5 mt spannmål, en ökning med 4 mt jämfört med samma period förra året. Årets spannmålsskörd förväntas uppgå till 46.8 mt jämfört med rekord nivån på 56.7 mt förra säsongen. Vårsådden pågår nu för fullt och runt 62% är redan avklarat.

Ukraina kommer att bygga en ny spannmålsterminal i Odessa som tas i bruk i september 2013. Den ska hantera 15% av landets spannmålsexport. Kazakstan har justerat ned prognosen för landets spannmålsexport den här säsongen pga bristen på järnvägsvagnar, enligt jordbruksministeriet. Prognosen nu ligger på 11-12 mt mot tidigare 15 mt, eftersom man inte kommit upp i det tidigare beräknade snittet på 1.2 mt i månaden. Kazakstan, som rankas som en av världens 10 största exportörer av vete, har fått kämpa hårt med logistiken den här säsongen för att exportera sin rekordskörd på 27 mt. Långa avstånd till hamnar vid Svarta Havet och bristen på funktionsdugliga järnvägsvagnar har hämmat exporten. Mellan den 1 juli 2011, starten på nuvarande säsong, och den 1 april 2012 hade 8.4 mt spannmål exporterats och merparten går till traditionella marknader i Centralasien och Iran. Om dessutom Kazakstans lager av spannmål kvarstår på dessa höga nivåer kommer inte lagringsutrymmena att räcka till för kommande skörd. Enligt RusAgroTrans har Ryssland, Kazakstan och Ukraina exporterat 45.3 mt spannmål under perioden juli 2011 – mars 2012. Den totala spannmålsexporten för 2011/12 estimeras till 59.2 mt. (Prognos för 2011/12; Ryssland 25.7 mt, Ukraina 21 mt, Kazakstan 12.5 mt).

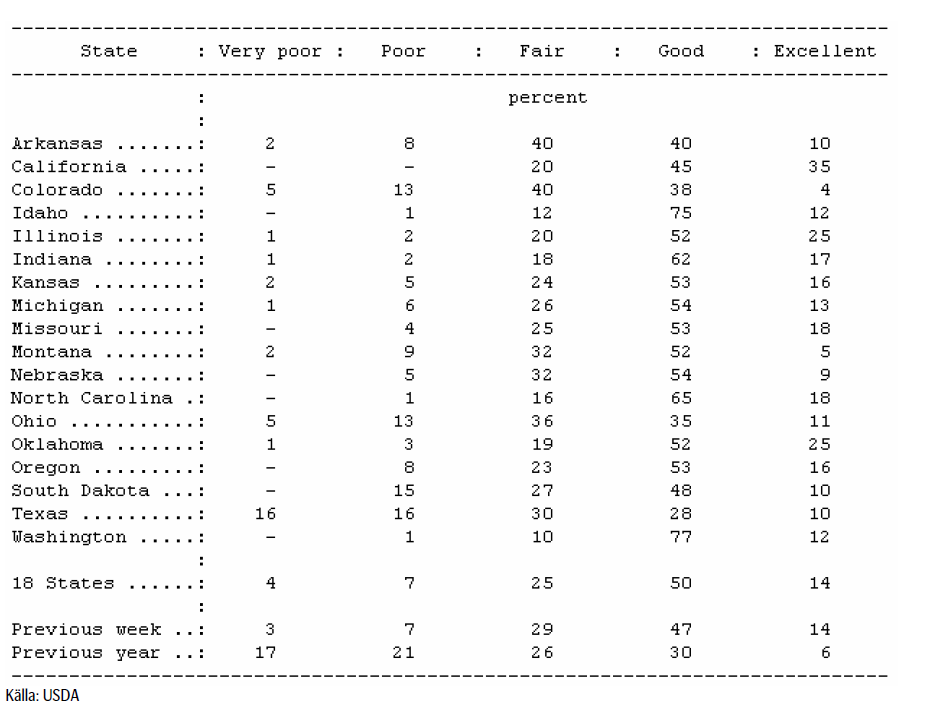

Tisdagens statistik från USDA visar att det amerikanska höstvetet per den 15 april till 64% klassas som ”good to excellent”, att jämföra med 61% veckan innan. För ett år sedan klassades 36% av höstvetet som ”good to excellent”.

Winter Wheat Condition – Week Ending April 15, 2012

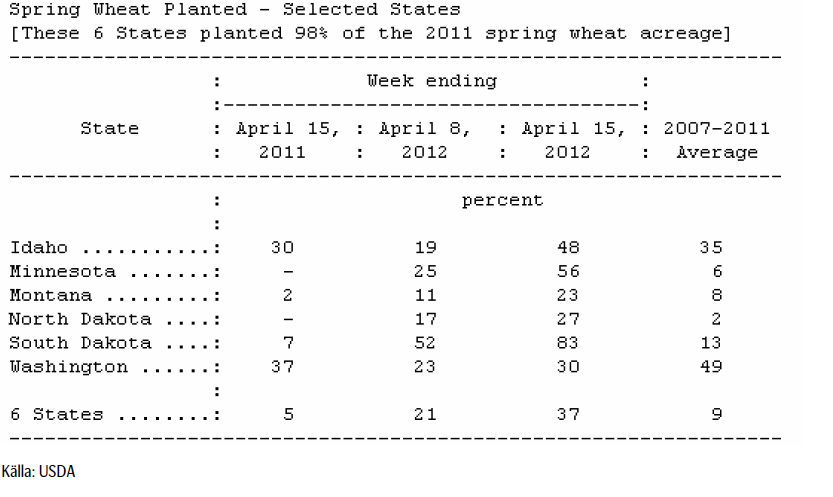

Sådden av det amerikanska vårvetet är avklarad till 37%, vilket är rekordfort och väl över det 5-åriga genomsnittet på 9%. Det tidigare rekordet för sådd av vårvete i mitten på april sattes 1988, då lantbrukare hade sått 32% av grödan.

Lantbrukare i Argentina förbereder sig nu att påbörja sådden av 2012/13 års höstvete och arealen förväntas sjunka med ca 15% på årsbasis då låga globala priser gör att lantbrukarna föredrar att så andra grödor. Under säsongen 2011/12 såddes 4.6 miljoner hektar vete och en ytterligare minskning av arealen kommer att belysa övergången till andra grödor som lantbrukarna gör på grund av snäva exportbegränsningar som drar ner de lokala priserna. Argentina har traditionellt varit en ledande global exportör av vete, men har tappat marknadsandelar i takt med att lantbrukarna dragit ner odlingen. Regeringen Kirchner är inte bara impopulär i Spanien och Storbritannien, utan också bland landets egna bönder, som beskattas brutalt, t ex med en 36% skatt på export av sojabönor.

Under säsongen 2007/08, innan regeringen började driva igenom exportbegränsningar, odlade lantbrukarna vete på 5.9 miljoner hektar enligt jordbruksministeriet. Argentina producerade 13.4 mt vete under 2011/12, där huvuddelen av exporten går till grannlandet Brasilien. Mer om presidenten Cristina Fernandez de Kirchners bråk med lantbrukarna i Argentina finns att läsa på Bloomberg.

Luis Majul skrev en föga smickrande bok om Cristina Fernandez och hennes man Kirchner för två år sedan. En recension finns att läsa här.

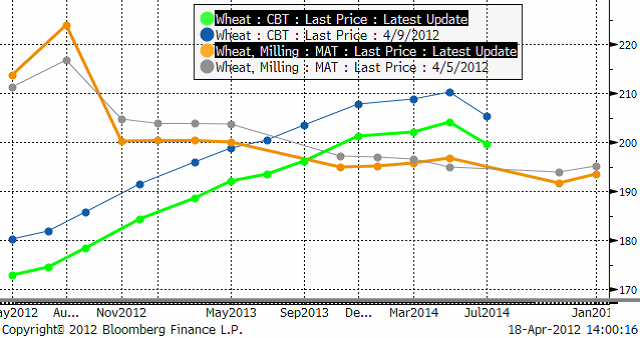

Europas vintervete har påverkats av torka. Förra veckan visade vi kartbilden som visade graden av torka. I USA, som är det största exportlandet, och på många sätt därmed avgör priset på världsmarknaden, ser det bättre ut. Nedan ser vi priset på novemberterminen på Matif, där uppgången mot 210 brutits, men har stöd vid den jämna nivån 200 euro.

Nedan ser vi Chicagovetet med leverans i december. Ett tekniskt stöd tycks finnas på 650 cent. Bryts det, är det öppet för ytterligare fall.

Nedan ser vi hur terminspriserna på Matif och Chicago förändrats de senaste 7 handelsdagarna. Vi noterar två saker. Först att Chicagos priser fallit mycket mer än de europeiska. För det andra, att korta Matif-kontrakt faktiskt stigit. Och ska vi lägga till en ytterligare observation, så är det att priset skiljer mycket på spotmarknaden. Medan priset i Europa är 205 euro per ton, ligger det på 175 euro i USA, en mycket stor skillnad.

Men vi måste komma ihåg att det troligtvis ser som sämst ut just nu i Europa. Med La Niña borta och kanske ett El Niño på väg att bildas kan vädret bli mycket bättre. Skörden i Europa har påverkats väldigt lite av vädret under januari till mars och mycket mer av vädret under maj, juni och juli. Utsikterna för detta ser mycket bättre ut.

Maltkorn

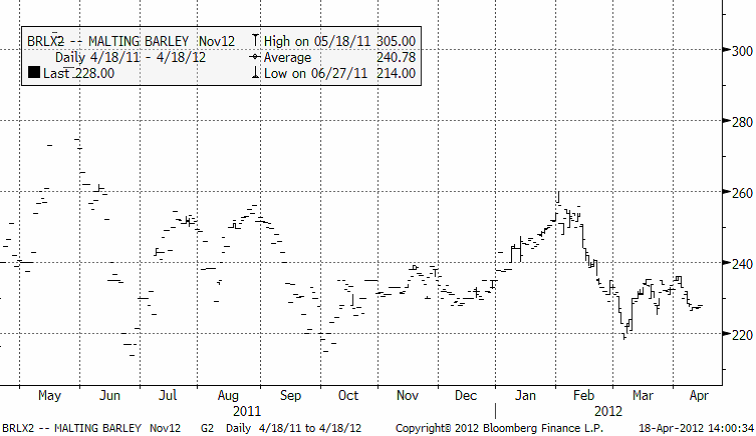

Novemberkontraktet på maltkorn har inte rört sig mycket. Priset håller sig över 220 euro, en nivå som köpare tidigare tyckt varit ”för billigt”.

De torra väderförhållandena som väcker frågor kring Europas höstgrödor har gjort att odlare av maltkorn har kunnat så sin areal på dubbel så kort tid och därmed ökat chanserna för högre avkastning. Enligt RMI har lantbrukare i EU:s största maltkornsproducerande länder sått ca 93% i slutet av förra månaden. Tack vare de varma och torra förhållandena i februari och mars var sådden av maltkorn långt före schemat. Den här siffran, motsvarande sådd av drygt 3 miljoner hektar, jämförs med de ca 70% i slutet av mars förra året, vilket i sig var ett år med snabb sådd.

I själva verket är det den snabbaste sådden sedan RMI började med sina noteringar under 2003, medan det år då sådden gick som mest långsamt fram var 2006, då endast en tredjedel av sådden var avklarad vid den här tiden. Den snabba takten av sådden ger grödorna en ”bra chans” att utvidga sin ”naturliga växtperiod”, och därmed ge en ökad avkastning.

En bra maltkornsskörd skulle innebära en vändning från förra säsongen där regn, som drabbade de nordiska skördarna inklusive ledande producenten Danmark, ledde till kvalitetsproblem. Underskottet har bl a tvingat europeiska bryggerier att vända sig till Argentina. RMI klassar maltkornet i Storbritannien i ”utmärkt skick” i detta tidiga skede av säsongen efter att regn dragit in över torra områden i helgen och förväntas fortsätta under veckan. Överlag ser höstgrödorna väldigt bra ut och vårgrödorna, inklusive maltkorn har haft en utmärkt start i UK.

Vid sidan om detta säger HGCA, att det torra vädret inte påverkar grödornas tillväxt i detta skede, men regelbundna regn kommer att behövas för att upprätthålla avkastningspotentialen. Sådden av vårgrödor uppskattats att vara avklarad till 80%, jämfört med ett genomsnitt på 50% vid den här tiden i UK.

Arealen för korn i Frankrike beräknas sjunka med 12 procent till 924 315 hektar från tidigare 1,05 miljoner hektar under 2011 enligt FranceAgrimer. Tidigare estimat från dem visade istället på att arealen skulle stiga med 2.5 procent men justeras nu istället ned. 55% av höstkornet är i ”good to excellent condition” jämfört med 77% för ett år sedan och 76% av vårkornet är i ”good to excellent condition” jämfört med 87% förra året.

Potatis

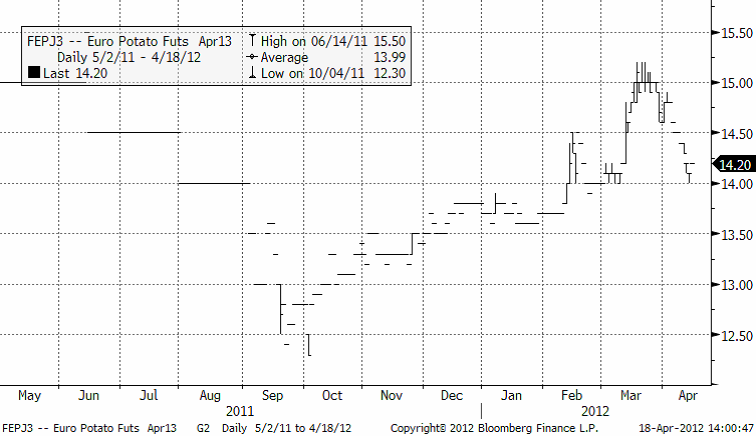

Priset på industripotatis för leverans i år har fallit med 9%. För skörd nästa år har priset backat med 3%. Bättre (blötare) väder ligger sannolikt bakom, men potatisen kan vinna mark i spåren av krisen i Europa. Danmarks ”kartoffelkur” i minnet – i Grekland talas nu om samma sak – en potatiskur.

Majs

Sådden i USA väntas vara klar på rekordtid. Detta innebär att pollineringen kommer att inträffa tidigare än under den varmaste delen av sommaren. Detta brukar leda till en tidig skörd och en avkastning som ligger över trenden.

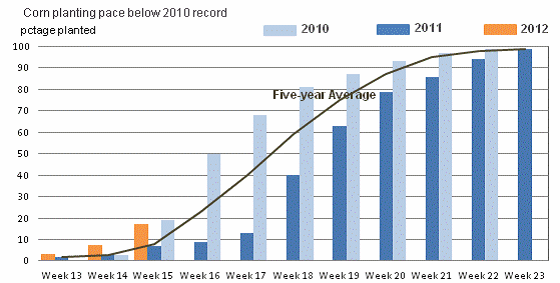

I USA har vädret i helgen gjort att sådden av amerikansk majs gått något långsammare, men tisdagens statistik ”crop progress” från USDA (som vanligtvis kommer på måndagar men som nu var försenad en dag pga en brand i USDA:s kontor i Washington) visar att lantbrukarna ligger långt före. Det varma vädret har värmt upp jorden. Per den 15 april hade 17% av arealen såtts, upp från 7% för en vecka sedan och långt över det femåriga snittet på 5%. Vid samma tid förra året låg siffran på 5%.

Corn seeding 17% complete

Årets majsareal i Kina beräknas öka med 2.7 procent från 2011 och därmed uppgå till 35 miljoner hektar, till följd av rekordhöga inhemska priser och subventioner. En rekordskörd av majs skulle kunna öka tillgången hos världens näst största konsument av grödan, vars tillväxt i produktionen inte har hängt med i den ökade efterfrågan under de senaste 3 åren och därmed gjort Kina till en nettoimportör av majs sedan 2009.

Utbudet av utsäde i delar av de nordöstra provinserna har börjat minska eftersom lantbrukare visare ett stort intresse för att så majs säger landets jordbruksministerium efter en undersökning gjord i 500 län.

Prisreaktionen i decemberkontraktet på CBOT var en prisnedgång, som vi ser i nedanstående kursdiagram. Vi skrev förra veckan att rekylen upp mot 550 var ett gyllene och klassiskt mönster att sälja på. Detta visade sig rätt. Nu testar marknaden bottennoteringen från slutet av förra månaden. Med stöd av vädret ”borde” priset falla vidare mot 500 cent.

Sojabönor

I Kina kommer arealen för sojabönor sannolikt att minska med 11.2% i år eftersom många lantbrukare i de nordöstra provinserna Heilongjiang och Inre Mongoliet förväntas odla majs istället för sojabönor. Arealen för vete förväntas vara oförändrad.

En lägre sojaproduktion i Kina, världens största importör av sojabönor, kommer att driva landets fortsatta import eftersom den inhemska sojan främst används till livsmedelsframställning, såsom tofu.

Nästan alla kinesiska ”crushers” är beroende av import av sojabönor för bearbetning av bönorna till sojamjöl, som efterfrågas som foderingrediens av djurindustrin. Utsikterna för Argentinas produktion av sojabönor fortsätter att dämpas på grund av torkan tidigare och enligt Buenos Aires Cereals Exchange kommer den att som mest uppgå till 44 mt, en nedjustering med 1 mt från deras tidigare prognos förra veckan. Det är en minskning med 10.5% på året. Rosario Grain Exchange sänker också sitt estimat för Argentinas produktion av sojabönor till 43.1 mt från 44.5 mt eftersom effekterna av torkan nu blivit tydliga, särskilt i de norra provinserna. Även OilWorld justerar ned sin prognos för produktionen av sojabönor i Argentina med 1 mt till 44 mt (med en fortsatt möjlig nedjustering till 42-42 mt). De justerar också ned prognosen för Brasiliens produktion med 500 000 ton till 65 mt pga torka.

Nedan ser vi kursdiagrammet på novemberkontraktet. Priset föll kraftigt under onsdagskvällen, ner mot stödlinjen. Trenden uppåt är dock intakt, men med tanke på hur hårt motståndet på 1400 cent verkar, förefaller det inte osannolikt att rekylen nedåt bryter genom stödlinjen. Den starka kraften i omslaget från La Niña till neutrala förhållanden eller rentav ett El Niño borde slå ut effekten av revideringarna av gamla estimat.

Raps

Den europeiska rapsproduktionen för 2012 förväntas minska med 3.3% till ett 5-års-lägsta efter att det kalla vädret har skadat grödorna i flera länder. Lantbrukare inom EU-27 förväntas skörda 18.48 mt raps i år, en nedgång från 19.1 mt året innan vilket är en kraftig nedjustering från OilWorlds tidigare estimat på 19.9 mt den 10 april.

EU odlar vanligtvis ungefär en tredjedel av världens rapsproduktion på 60 mt enligt statistik från USDA. Oljeväxten används till matolja, djurfoder och förädlas till biodiesel. OilWorld går så långt som att beskriva läget för rapsproduktionen som katastrofal för vissa delar av EU till följd av de dåliga förhållandena förra hösten då sådden av raps minskade och det torra vädret resulterade i dålig groning. Utöver det tillkommer också utvintring och svampangrepp. Alarmerande rapporter sägs ha kommit de senaste dagarna från Tyskland, Polen och Frankrike som visar på ett större bortfall än vad man tidigare har trott pga utvintring. Rapsproduktionen i Frankrike, EU:s största producent, kan med sannolikhet komma att minska till 5.2 mt från 5.35 mt under 2011. Det största bortfallet väntas i Östeuropa, där produktionen i Polen förväntas falla till 1.85 mt från 1.87 mt förra året. I Rumänien förväntas lantbrukare skörda 180 000 ton raps, mindre än en tredjedel av förra årets skörd på 670.000. ton och i Bulgarien kan produktionen komma att sjunka till 270 000 ton från 520 000 ton. Med torkan som drabbat Storbritannien efter den kalla vintern förväntas landets rapsproduktion att sjunka till 2.6 mt från tidigare 2.7 mt. I Tyskland däremot, där rapsfälten drabbades av torka förra våren, kan dock produktionen komma att öka till 4.45 mt från tidigare 3.8 mt.

I Kanada, förväntas lantbrukare öka sådden av canola med 500 000–1 miljon hektar från förra årets 7.6 miljoner hektar. StatsCanada kommer med sin rapport i nästa vecka över Canadian Planting Intentions där en rekordareal för canola förväntas, frågan är bara hur stor. Frontkontraktet för raps på Matif noterade ett 14-månaders högsta den 5 april då bl a farhågor över det kalla vädrets påverkan på den europeiska rapsproduktionen tillsammans med nedjusteringar av den sydamerikanska sojabönsproduktionen har gett stöd åt priset.

Nedan ser vi kursdiagrammet för novemberkontraktet, som gick upp över 480 euro per ton innan priset föll tillbaka och stängde på 474.75 euro igår, onsdag.

Gris

Majkontraktet faller handlöst och stängde under onsdagskvällen på nära dagslägsta.

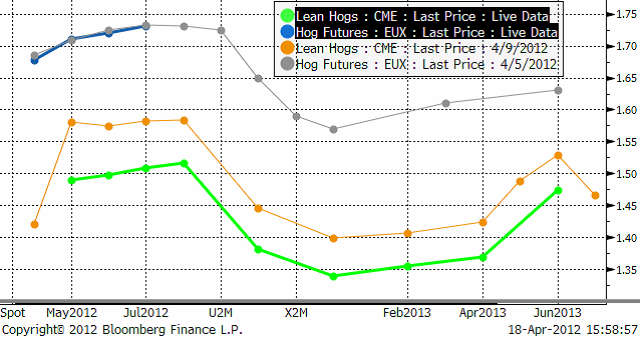

Nedan ser vi terminspriserna på Eurex i euro per kilo och på CME omräknat till euro per kilo. Vi ser att priserna ligger mycket lägre i USA. Vi ser också att prisfallet i USA den senaste veckan inte alls inträffat i Tyskland. Tyskland ”borde” hänga med och en gissning är att det kommer att inträffa.

Mjölk

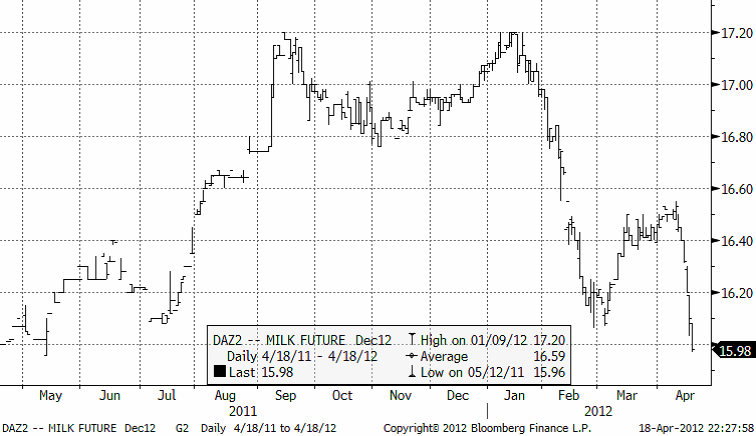

Mjölkpriset som steg successivt under förra året och gjorde en teknisk så kallad ”dubbeltopp” på 17:20 cent i decemberkontraktet, har sedan fallit kraftigt. Dubbeltopp är en klassisk toppformation. Det är svårt att säga var prisfallet ska stanna, men det ser ut att vara övertygade säljare i alla fall.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards