Analys

SEB Jordbruksprodukter, 9 september 2013

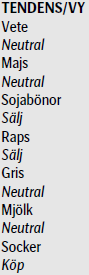

Vetemarknaden ligger och driver i nyhetsmässig stiltje. Majs- och i synnerhet sojamarknaden håller på att lämna ett år med låga lager och gå över till ett år med väsentligt högre produktion. Ännu finns dock inga riktigt tillförlitliga estimat på skördens storlek i USA och hur torkan i augusti har påverkat den.

Vetemarknaden ligger och driver i nyhetsmässig stiltje. Majs- och i synnerhet sojamarknaden håller på att lämna ett år med låga lager och gå över till ett år med väsentligt högre produktion. Ännu finns dock inga riktigt tillförlitliga estimat på skördens storlek i USA och hur torkan i augusti har påverkat den.

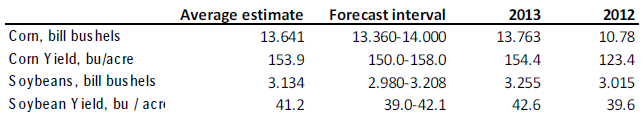

På torsdag kommer dock september månads WASDE-rapport och den kan ge viss vägledning. Redan den 17 september publicerar FAS en rapport på arealen och den kan också ge viktig vägledning för marknaden. Vi har sammanställt analytikerkårens estimat på WASDE-rapporten och du ser den nedan:

Vete

November vetet på Matif höll sig över stödlinjen, men backade större delen av veckan. I EU trycker fortfarande lantbrukarna på sin fysiska spannmål.

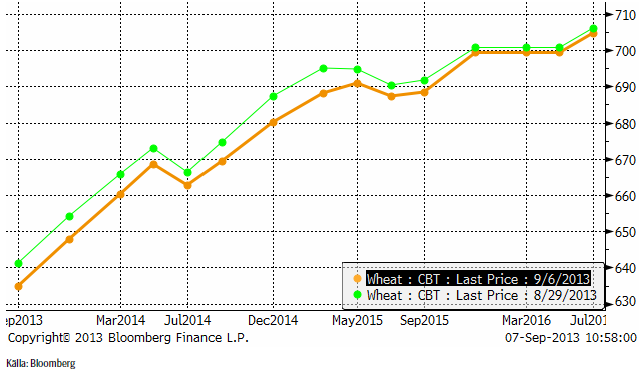

Decemberkontraktet på CBOT tycks ha ett stöd strax under dagens pris. Stödet ligger vid 640 cent ungefär. Priset studsade upp från den nivån mot slutet av veckan.

Nedan ser vi terminskurvorna för Chicagovete. Det är den enda marknad som det är intressant att sälja långa terminer på, eftersom det är contango och nästan alltid är det.

Dessutom ser utvecklingen i EU:s nya lagförslag om värdepappersmarknaden, Mifid 2 och Mifir ut att slå hårt mot Matif som marknadsplats. Lagförslaget kommer att göra det så dyrt att handla terminer inom EU att Matif omöjligen kommer att kunna stå sig i konkurrensen med de amerikanska börserna.

Tisdagens Crop Progress från USDA visar att skörden av amerikanskt vårvete fortsätter att avancera i raskt takt. För de 6 stater som rapporterar så är nu 64% av skörden avklarad, en ökning från förra veckans 42% men något under det 5-åriga genomsnittet på 69% och väl under förra årets 93% vid den här tiden.

70% klassas som ”good/excellent”, en ökning från förra veckans 67%.

Egypten har köpt ytterligare 355 000 ton vete för leverans i början av oktober, vilket gör att totalen för den veckan uppgår till 650 000 t. Ungefär samma fördelning som förra gången med 180 000 t ryskt vete, 120 000 t rumänskt vete och resten från Ukraina. Det franska vete som offererades ligger fortfarande över i pris, dock något lägre än förra tendern. Inga offerter lämnades för amerikanskt vete.

Den ryska regeringen uppger att det kan vara svårt att hålla fast vid en exportsiffra på 18-20 mt för 2013/14 på grund av hög produktion i länderna kring Svarta Havet och deras konkurrens på den internationella marknaden.

Buenos Aires Grain Exchange rapporterade i veckan att den 45% av vete är i mycket bra kondition, men att veteområdena var torra. De sade också att 90% av kornarealen var i gott eller väldigt gott skick.

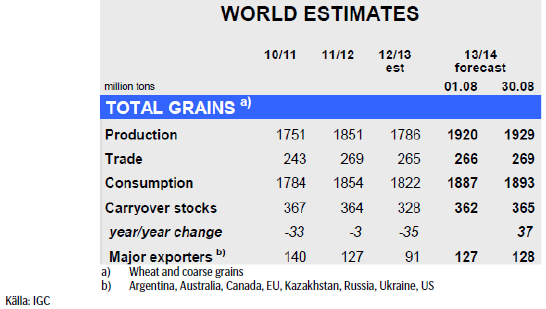

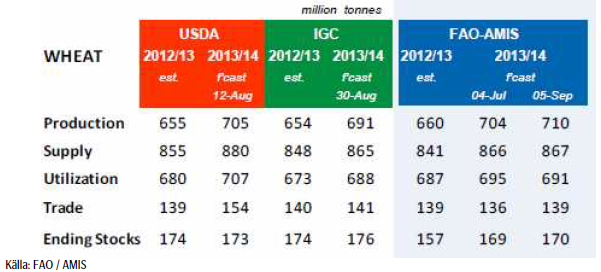

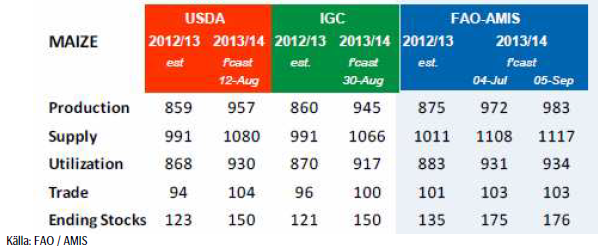

IGC (International Grains Council) kom med sin rapport i förra veckan och har ökat sitt estimat för den globala spannmålsproduktionen 2013/14 med 9 mt till 1929 mt. Stora skördar av bl.a vete och majs bidrar till en förväntad ökning med 8% på årsbasis från 2012 års produktion då torka drabbade stor del av grödorna. Utgående lager förväntas öka med 37 mt på årsbasis till 365 mt, vilket framförallt återspeglar högre utgående lager för majs (+29 mt y/y).

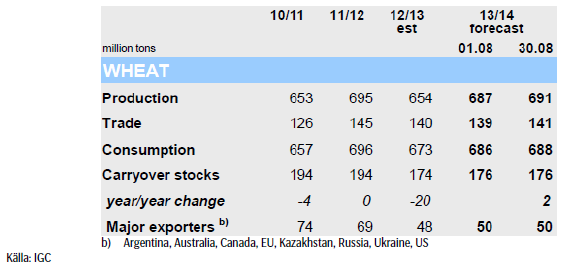

För vete indikeras en global produktion på 691 mt, vilket börjar närma sig rekordnivån under 2011/12, som en följd av uppjusteringar för EU, Kazakstan, Ukraina och Kanada. Den stabila efterfrågan på vete, delvis på grund av kvalitetsproblem i Kina, har gett fortsatt stöd åt priserna. Dock förväntas en marginell ökning av utgående lager 2013/14, som nu estimeras till 176 mt – inklusive en viss återhämtning hos de stora exportörerna. Utgående lager i USA förväntas däremot sjunka till den lägsta nivån på 6 år (15 mt).

Även FAO / AMIS kom med sin rapport nu i veckan och de har justerat upp sin prognos för den globala veteproduktionen 2013/14 med 6 mt till 710 mt, som en följd av förbättrade utsikter i EU och OSS samt mer gynnsamma utsikter i Australien, Argentina och Kanada. Utgående lager beräknas öka med ca 8%, där merparten är koncentrerad till EU, Kina och OSS-länderna. Utsikterna är gynnsamma på det norra halvklotet där skörden av höstvete nu är avklarad och där skörden av vårvete påbörjats. USA, Kanada, Ryssland och Kazakstan visar på goda prognoser för vårvete, men den slutliga avkastningen kommer att vara beroende av gynnsamt väder under den kommande månaden. Samma sak gäller för södra halvklotet där t.ex Australiens grödor är i stort behov av regn den närmsta tiden då det finns en viss oro över torkan i delar av landet. Även Argentina är i behov av mer nederbörd. I Brasilien har frost orsakat betydande skador på sina ställen.

Maltkorn

Maltkornet rekylerade uppåt samtidigt med vetet och oljeväxterna. För maltkornet fanns (och finns) ett starkt stöd vid 200 euro. Jämna siffror tenderar att attrahera köp-ordrar när priset kommer farande uppifrån. Den senaste veckan har maltkornet utvecklats svagare än vetet på Matif.

Majs

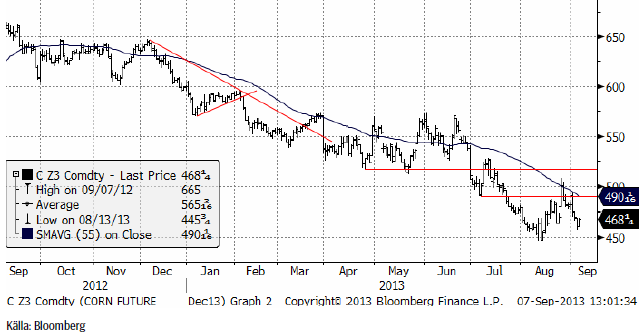

Majspriset (december 2013) föll tillbaka i veckan som gick och befinner sig alltjämt i negativ trend. Tidiga skörderapporter från södra USA visar på högre avkastning än väntat. Etanolefterfrågan har planat ut. Kinas CNGOIC nämnde dock i veckan en importpotential om 20 – 30 mt.

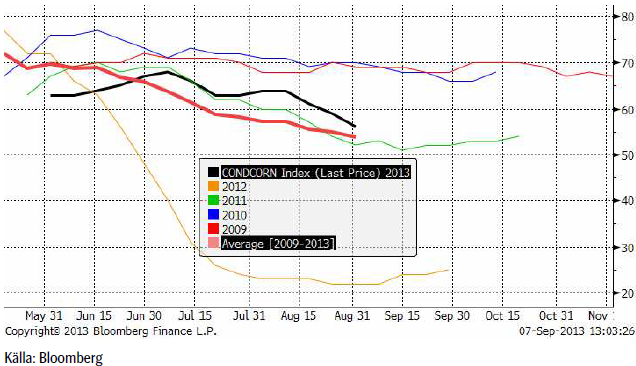

Tisdagens Crop Progress från USDA gav fortsatta nedjusteringar gällande tillståndet för den amerikanska majsen. För de 18 stater som rapporterar så klassas nu 56% som ”good/excellent”, ner 3% från veckan innan men fortfarande över förra årets torka-drabbade 22% samt över det 5-åriga genomsnittet på 55%. I Iowa tillhör endast 39% av grödorna kategorin ”good/excellent”, medan omkring 57% respektive 66% tillhör denna kategori i Illinois och Indiana. Siffran för ”good/excellent” i Indiana och Iowa har justeras ned med 6% respektive 5% från veckan innan.

Andelen majs som har uppnått mjölmognad uppgår till 42%, en ökning från förra veckans 23%. Förra året under torkan så låg siffran på 84% vid den här tiden, men det 5-åriga genomsnittet för samma datum ligger på 61%. Runt 46% av grödorna i Illinois har nått detta utvecklingsstadium, en ökning från 29%, medan siffran för Indiana ligger på 47%, upp från 22% veckan innan.

Informa Economics Inc, en analysfirma baserad i Tennessee, skrev i en rapport i fredags att de väntar sig att global majsproduktion kommer att uppgå till 955 mt under 2013/14. De sänkte därmed sitt estimat från 957.7 mt, som de publicerade förra månaden.

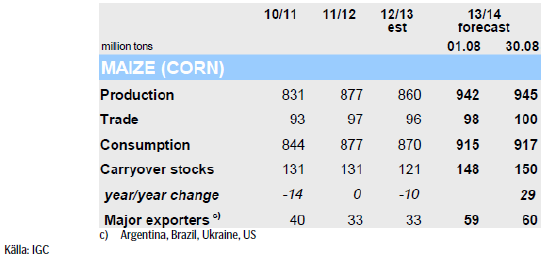

IGC rapporterade i veckan som gick. Den globala produktionen av majs beräknas uppgå till 945 mt, en ökning med 3 mt sedan IGC’s förra rapport och en ökning med 10% på årsbasis. Revideringen sker trots en förväntad lägre produktion i Sydamerika, vilket istället gynnar sojabönor, men baseras på högre produktion i USA.

FAO justerar upp estimatet för den globala produktionen av majs till 983 mt från den tidigare prognosen på 972 mt, främst på grund av större skördar i Argentina och förbättrade utsikter för EU och Ukraina. Utgående lager beräknas öka med 30% från ingående lager, och USA står för merparten av denna ökning där lagren kan komma att stiga med 27 mt eller 146%. Överlag är utsikterna för grödorna goda. I USA klassas cirka hälften som ”good/excellent, och trots torrt och varmt väder under augusti så förväntas en jätteskörd – till stor del på grund av utökad areal. Även i Kanada och EU är prognoserna gynnsamma, med undantag av bl.a norra Italien, Slovenien och Kroatien där sen sådd och varma temperaturer påverkat grödorna negativt. Även i övriga delar världen, såsom Ryssland, Kina, Ukraina och Brasilien är utsikterna goda.

Som nämnt ovan behåller vi alltså förra veckans neutral-rekommendation.

Sojabönor

Novemberkontraktet på sojabönor pendlade i veckan som gick mellan den tekniska stödnivån 1350 och det tekniska motståndet 1409 cent / bushel. Vi tror att uppgången är klar och att de som tror på nedgång har de starkare korten. Brasiliens skörd är nu bara 4 månader bort.

Informa Economics i Tennessee skickade ut sin senaste månatliga prognos på sojaskörden 2013/14 i fredags. Sedan förra månaden har de sänkt estimatet för global produktion från 288 mt till 285 mt. Det är en mycket marginell minskning.

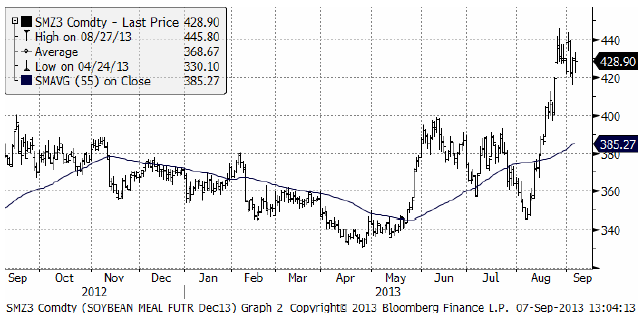

Sojamarknaden är naturligt uppdelad på sojamjöl och sojaolja och det är två helt olika världar. Efterfrågan på sojamjöl är stark, medan världen har mer än nog av vegetabiliska oljor. Nedan ser vi prisutvecklingen på sojamjöl i dollar per short ton.

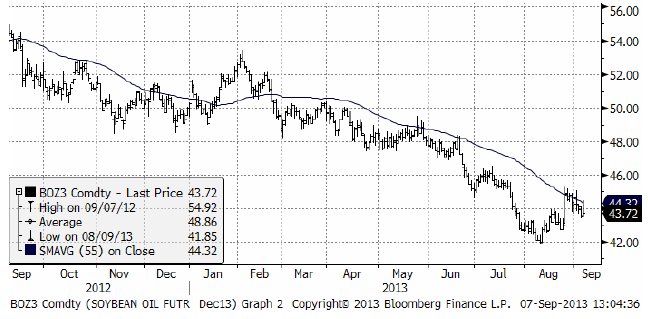

Och nedan ser vi den mycket baissigare utvecklingen på sojaoljan.

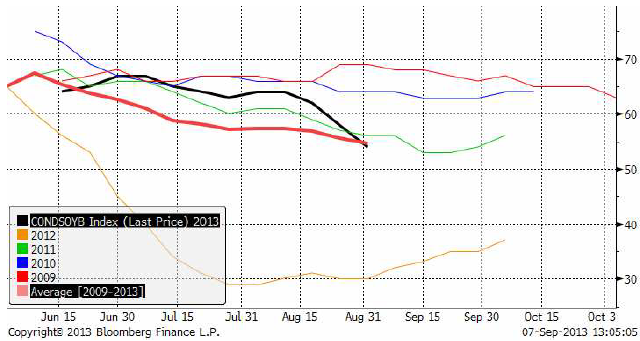

Tisdagens Crop Progress från USDA visade även på fortsatta nedjusteringar för sojabönor. 54% klassas nu som ”good/excellent”, ner från förra veckans 58% men fortfarande över förra årets 30% och genomsnittet på 55%. De senaste veckornas varma och torra väder har framförallt drabbat de stora producenterna i ”Istaterna” där andelen ”good/excellent” faller tillbaka med 5-8%, och det enbart under förra veckan. I Illinois och Indiana klassas 52% resp. 62% som ”good/excellent”, medan endast 39% av Iowas grödor tillhör denna kategori.

92% av sojabönorna har uppnått stadiet baljsättning, en ökning från förra veckans 84%. Förra året vid den här tiden låg siffran på 98% och det 5-åriga genomsnittet ligger på 96%.

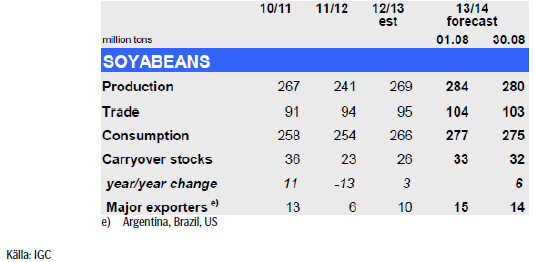

IGC rapporterade i veckan som gick. För sojabönor förväntas en global produktion på rekordhöga 280 mt för 2013/14, en ökning med 4% på årsbasis, framförallt tack vare estimerade jätteskördar i Sydamerika. Produktionen i USA justeras ner från tidigare prognos på 93.1 mt till 88.6 mt, vilket fortfarande är en ökning med 8% på årsbasis och den högsta nivån sedan 2010/11. Globala lager kommer sannolikt att öka för andra året i rad. Den globala produktionen av raps / canola beräknas öka med 4% på årsbasis under 2013/14, samtidigt som utgående lager beräknas öka modest för första gången på 4 år.

Enligt FAO:s rapport visar tidiga indikationer på en rekordproduktion av sojabönor 2013/2014. Högre produktion i länder som Argentina, USA, Brasilien och Indien förväntas bidra till en global produktion på 284 mt. Även lagren förväntas öka ordentligt – framförallt i USA, Argentina och Brasilien. Utsikterna för grödorna är gynnsamma, även om den långvariga torkan i den amerikanska Mellanvästern skapar oro så klassas fortfarande ungefär hälften som ”good/excellent”. I Kina är förutsättningarna goda i de norra och nordöstra delarna av landet och även i Indien finns det goda förutsättningar, trots en viss oro över alltför mycket blöta.

Raps

Rapspriset rekylerade ner mot 380 euro under veckan, efter att motståndet vid 392 euro höll.

Vi tror att det kan komma en sväng nedåt, under 380 euro per ton och behåller säljrekommendation på raps.

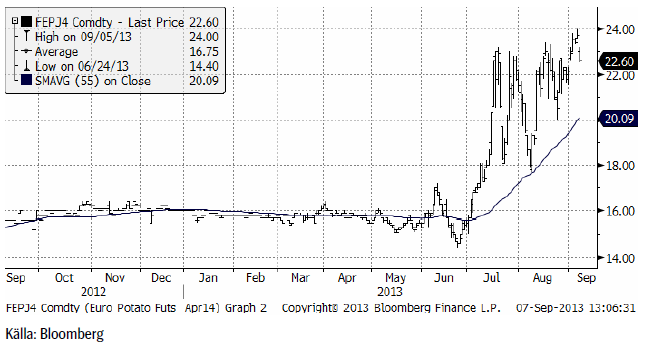

Potatis

Potatispriset har fortsätt att ligga vid 22 euro per 100 Kg på Eurexbörsen.

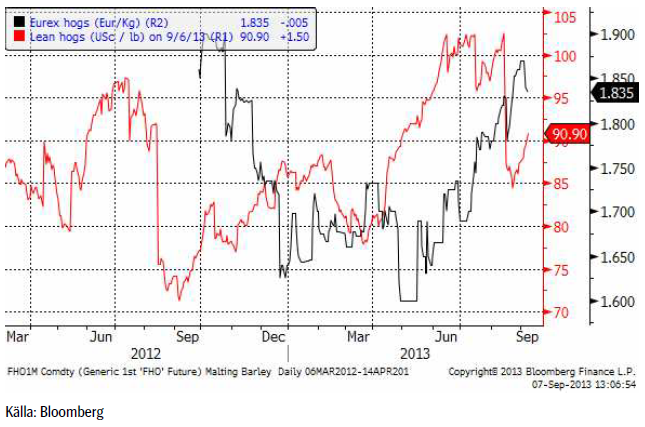

Gris

Eurexpriset rekylerade ner i veckan som gick, medan amerikanska Lean Hogs fortsatte upp. Dyrt nötkött i USA, väntas medföra att fler väljer fläsk.

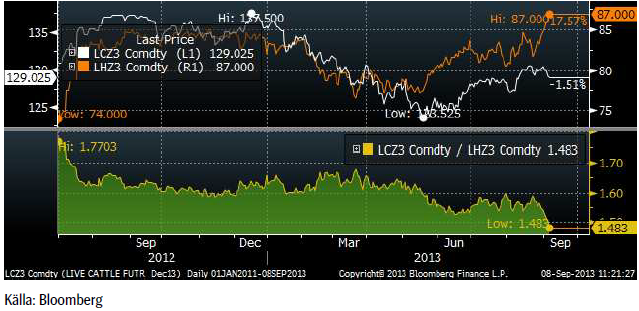

Lean Hogs har gått upp i pris mycket mer än Live Cattle. Nedan ser i kvoten mellan priset på decemberkontrakten. Lean Hogs har utklassat Live Cattle i nästan två år. Lean Hogs är nu rekorddyrt i förhållande till Live Cattle (som dock ligger på en högre nivå, i absoluta pengar).

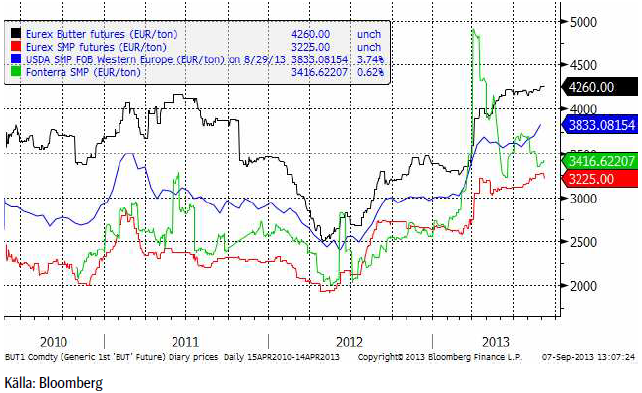

Mjölk

Terminerna på smör och skummjölkspulver vid Eurex-börsen har fortsatt att stiga i veckan som gick. Fonterras pris noterar också en liten uppgång. USDAs europeiska SMP-notering visar också på en uppgång och bekräftar den positiva utvecklingen på Eurex terminsmarknad.

Socker

Oktoberkontraktet på råsocker steg kraftigt mot slutet av veckan och testar nu motståndet för den fallande trenden från oktober förra året – se diagrammet nedan!

Bakom detta ligger en rapport från handelsföretaget Czarnikow i London. De sade i torsdags att överskottet i marknaden kan vara mycket mindre än vad folk tror. De menade att marknaden underskattar den stimulans till ökad konsumtion som de lägre priserna ger. De sänkte estimatet på överskottet till 2 mt nästa år (som börjar i oktober), från 3.9 mt.

The International Sugar Organization publicerade ett estimat för två veckor sedan på ett överskott på 4.5 mt, medan andra analytiker ligger på 4 mt i genomsnitt.

Czernikow nämner också att odlingen av betor dels kommer att bli mindre och att vädret i Europa inte gynnat betodlingen i år. De sänker också estimatet för produktionen i Brasilien med 10 mt till 585 mt, för Sudeste regionen, där man odlar sockerrör (delstaterna São Paulo, Paraná, Rio, Minas Gerais). Den regionen står för 90% av Brasiliens produktion.

Czarnikow höjer konsumtionstillväxten till 2.3% under 2013 och 2% nästa år. De menade att dessa estimat är konservativa. Det låga priset kan stimulera till högre konsumtionstillväxt än så.

De nämner också att sockerbruken i Brasilien som alltid betalar en cent under terminspriset på socker för inlevererade sockerrör vid skörd (nu), inte gör det. Det tyder på konkurrens om råvaran.

Dessutom handlas fysiskt socker nu till ett premium över terminsnoteringen i New York – även det ett tecken på att marknaden är starkare än vad man kan tro.

Vi förstår ekonomin bakom detta resonemang och eftersom dessa tecken absolut kan tolkas som att ekonomin håller på att vända, gör vi en försiktig justering av vår rekommendation från att ha varit neutral under lång tid, till köp. Den som vill investera i socker, kan göra det genom ett börshandlat certifikat. Vi rekommenderar SOCKER S, men den som vill ta mer risk, kan välja BULL SOCKER X4 S.

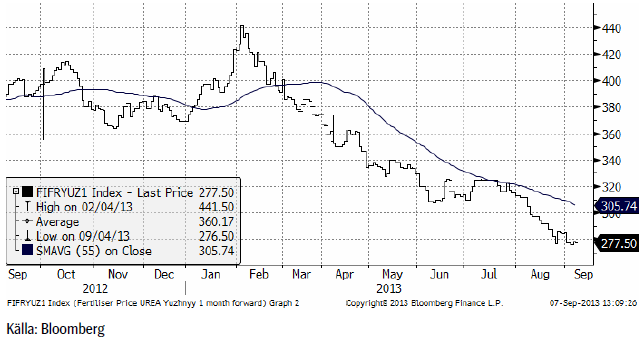

Gödsel

Priset på kväve / urea hittills i september har legat still strax under 280 dollar per ton. Köpare börjar komma tillbaka till marknaden, berättar en fysisk handlare. Fabriker i Ukraina har stängts, då priset börjar komma ner till produktionskostnaden. Kväve på dessa priser är antagligen ett mycket bra köp för lantbrukare. Vi erbjuder terminshandel i urea, vilket kan vara en ”proxy” för kväveinnehållet även i andra blandningar.

Nedan ser vi priset på urea FOB Yuzhnyy, 1 månads termin, i dollar / ton. Det är en liten prisuppgång i veckan.

Som en av väldigt få banker i världen erbjuder vi nu också terminshandel i noteringen för CAN Germany.

Fosfat och kali är oförändrade prismässigt. Det visar, som vi skrivit tidigare, att brytningen mellan Uralkali och Vitrysslands kaliumföretag, Belaruskali, ännu inte påverkat priserna negativt. Marknaden som förstår att ekonomiska drivkrafter obönhörligen verkar, håller dock aktiekursen på Potash Corporation väsentligt lägre än innan kartellen bröts upp.

I Vitryssland har Uralkalis fängslade VD hörts av domaren Natalia Pykina vid en tingsrätt i Minsk. Hon och Lukaschenko tillhör en liten grupp människor i Vitryssland som är förbjudna att besöka EU, efter att hon för två år sedan dömt en politisk motståndare till Lukaschenko till tre och ett halvt års isolerad fängelsevistelse.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September